SMS0418:

Analiza wypłacalności GK SMS KREDYT HOLDING S.A. (SMS) na podstawie danych z raportu okresowego za 1kw 2016 rok Na dzień analizy w obrocie na rynku Catalyst SMS KREDYT HOLDING ma dwie serie obligacji o łącznej wartości nominalnej 7,07 mln zł, z czego najbliższy wykup przypada na lipiec bieżącego roku (SMS0716).

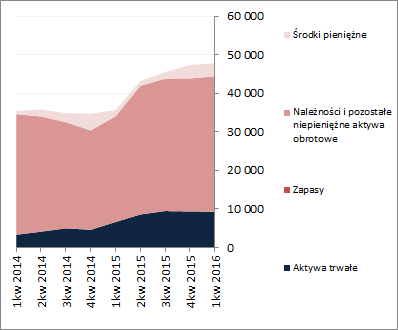

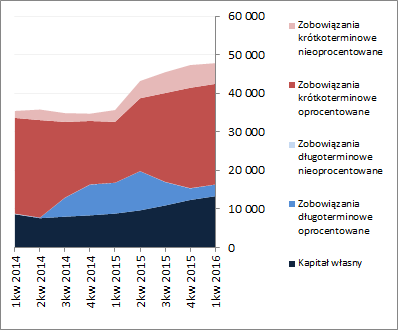

BilansW relacji do stanu na koniec poprzedniego okresu sprawozdawczego suma bilansowa GK SMS Kredyt Holding zwiększyła się o 1%, przy niewielkich zmianach w zakresie podstawowych pozycji. Po stronie aktywów wartość składników trwałych zmniejszyła się o 1%, a obrotowych wzrosła o 1% (w obu przypadkach zmiany głównie dotyczyły należności, które stanowią udzielone pożyczki). Z kolei po stronie pasywów kapitał własny wzrósł o 8%, a zobowiązania ogółem zmniejszyły się o 1% (zarówno dług krótkoterminowy jak i długoterminowy spadł o 1%; stan zobowiązań oprocentowanych pozostał mniej więcej na tym samym poziomie).

Powyższe zmiany wielkości bilansowych wpłynęły in plus na dotychczasową strukturę kapitałowo-majątkową Emitenta, która przy najmniej na pierwszy rzut oka nadal może być uznana za korzystną – kapitał stały, w tym w pełni własny, nadwyżkowo pokrywa aktywa trwałe [wykresy poniżej; aktywa po lewej, pasywa po prawej; jednostka – tys. zł]. Jednocześnie jednak, podobnie jak to ma miejsce w przypadku większości podmiotów pożyczkowych, SMS słabo prezentuje się pod względem struktury kapitału obrotowego, gdzie permanentnie utrzymuje się spory deficyt względem bieżących potrzeb, co wymaga zaangażowania krótkoterminowego kapitału oprocentowanego (ujemne saldo płynności) –taka jest jednak specyfika tej branży, więc sytuację Grupy należy przyjąć w pewnym sensie ze zrozumieniem. Warto jeszcze dodać, że ostatnio pogarszaniu uległa także czasowa struktura zobowiązań, gdzie zdecydowaną przewagę uzyskały składniki krótkoterminowe (91-9), przy znaczącym udziale długu oprocentowanego w zadłużeniu ogółem (84%).

kliknij, aby powiększyć

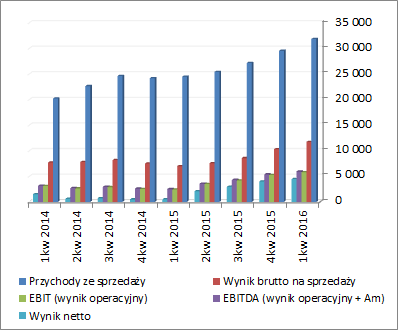

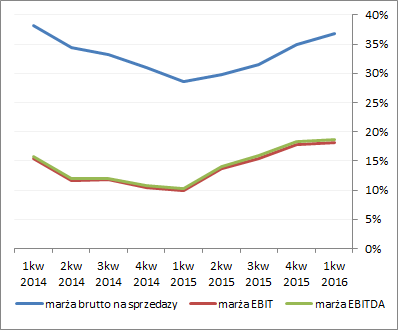

kliknij, aby powiększyćRachunek zysków i stratWyniki raportowane przez SMS wskazują, że w 1kw 2016r odnotowano ich wyraźną poprawę. Skonsolidowane przychody wzrosły r/r o blisko 39% (8,3 wobec 5,9 mln zł), przy jednoczesnej zdecydowanej poprawie na kolejnych poziomach wynikowych – zysk netto na sprzedaży wzrósł o 88% (3,0 wobec 1,6 mln zł), zysk operacyjny o 66% (1,4 wobec 0,8 mln zł), zysk brutto o 117% (1,0 wobec 0,4 mln zł), a zysk netto o 96% (0,9 wobec 0,5 mln zł). Pozostała działalność operacyjna standardowo w przypadku rozpatrywanego Emitenta miała spore przełożenie na wynik operacyjny, przy czym głównie negatywny (odpisy na udzielone pożyczki) stąd raportowane wartości trudno uznać za „podrasowane”.

Patrząc się na dokonania wynikowe SMS w szerszej perspektywie czasowej i ujęciu narastającym za 12m [wykresy poniżej, jednostka – tys. zł oraz %] można stwierdzić ostatnio systematyczną poprawę zarówno w stosunku do wielkości wynikowych jak i wskaźników rentowności (marż) dotyczących core businessu oraz nieco szerzej obszaru operacyjnego. Oczekiwania Zarządu względem kolejnych okresów sprawozdawczych są pozytywne.

kliknij, aby powiększyć

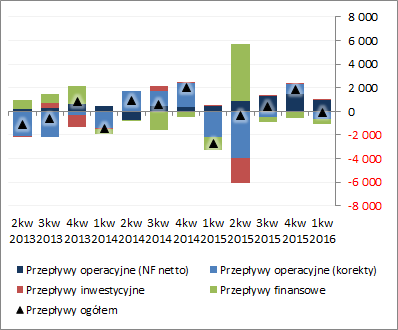

kliknij, aby powiększyćRachunek przepływów pieniężnychW rozpatrywanym okresie sprawozdawczym [wykres poniżej po lewej; jednostka – tys. zł] SMS uzyskała r/r wyraźnie lepszy wynik na poziomie salda ogólnego przepływów, przy czym nadal w obszarze wartości ujemnych (-0,1 mln zł wobec -2,7 mln zł), co w decydującym stopniu było efektem poprawy w obszarze operacyjnym (0,3 mln zł wygenerowanej gotówki wobec 1,7 mln zł odpływu przed rokiem, przy podwojeniu nadwyżki finansowej netto i zdecydowanie mniejszych korektach dot. zapotrzebowania na kapitał obrotowy) oraz mniejszych wydatków finansowych netto (0,4 wobec 1,1 mln zł). Obszar inwestycyjny nie miał dużego wpływu na saldo końcowe, choć również i w tym obszarze odnotowano poprawę – wpływy netto wyniosły 91 wobec 54 tys. zł przed rokiem (odsetki).

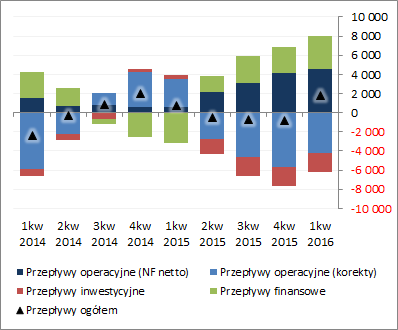

Tym samym w ujęciu narastającym za 12m [wykres poniżej po prawej; jednostka – tys. zł] można stwierdzić zdecydowaną poprawę na poziomie salda ogólnego, w tym przejście z wartości ujemnych na dodatnie. O wyniku tym zdecydowała wyższa nadwyżka finansowa netto i finansowe wpływy netto, co pozwoliło z nawiązką pokryć wydatki inwestycyjne netto (aktywa finansowe) oraz ograniczone zapotrzebowanie na kapitał obrotowy.

kliknij, aby powiększyć

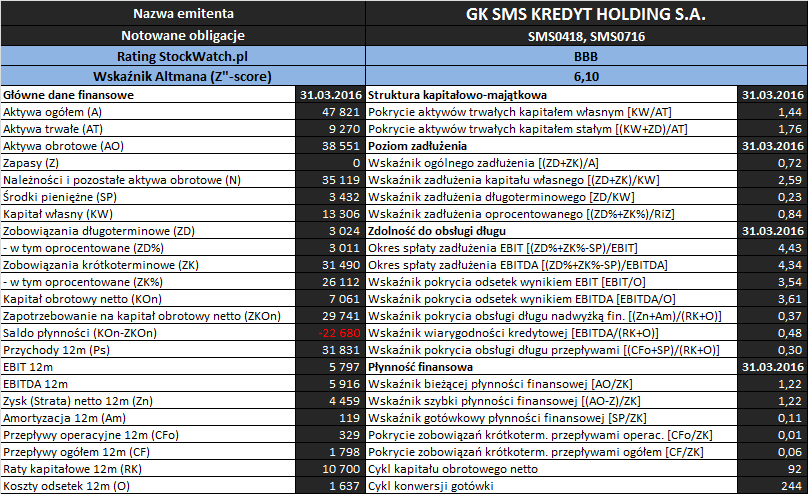

kliknij, aby powiększyćAnaliza wypłacalnościZaktualizowane na koniec rozpatrywanego okresu sprawozdawczego podstawowe wielkości finansowe oraz wynikające z nich wskaźniki dotyczące oceny płynności i zadłużenia analizowanego Emitenta zamieszczono w tabeli poniżej.

kliknij, aby powiększyćOpracowanie własne na podstawie danych Stockwatch oraz raportów okresowych Emitenta

W obszarze

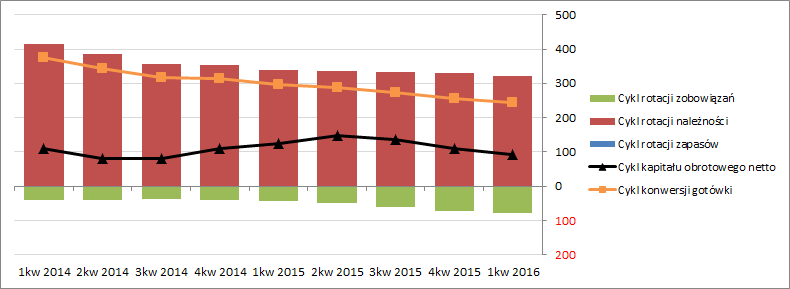

płynności finansowej sytuacja SMS nie uległa istotnym zmianom i generalnie prezentuje się względnie korzystnie. W zakresie płynności statycznej (wskaźnik bieżący, szybki, gotówkowy) utrzymuje się lekko nadwyżkowe pokrycie zobowiązań krótkoterminowych aktywami obrotowymi (wskaźnik bieżący pokrywa się z szybkim bo Emitent nie ma zapasów) oraz ok 10% pokrycie zobowiązań krótkoterminowych gotówką. Ze strony ujęcia dochodowego nie ma specjalnego wsparcia płynności, gdyż przepływy operacyjne są jedynie minimalnie na plusie. Najsłabiej z kolei jak zauważono już wcześniej prezentuje się kwestia płynności w ujęciu strukturalnym (kapitał obrotowy), gdzie występuje spora dysproporcja między stanem kapitału obrotowego, a bieżącymi potrzebami SMS w tym zakresie (cykl kapitału obrotowego jest wyraźnie krótszy od cyklu konwersji gotówki; wykres poniżej, jednostka – dni).

kliknij, aby powiększyćW obszarze

poziomu zadłużenia sytuacja Grupy na moment analizy prezentuje się nieco korzystniej w relacji do poprzedniego okresu (spadek wartości poszczególnych wskaźników), przy czym nadal mamy tu wskazania dość znacznego zadłużenia (co w dużym stopniu wynika ze specyfiki działalności SMS) – aktywa finansowane są zobowiązaniami ogółem w ok 72%, a w relacji do kapitału własnego zadłużenie wynosi obecnie ok 259% jego wartości (219% w przypadku długu oprocentowanego). Biorąc pod uwagę kowenanty zapisane w warunkach przedterminowego wykupu obligacji SMS (zadłużenie netto w relacji do kapitału własnego na poziomie 3) można stwierdzić, że zapas jest tu jeszcze spory. Jednocześnie należy odnotować, że zdecydowana większość zadłużenia (ok 84%) ma charakter odsetkowy, co przekłada się wymiernie na koszty finansowe w rachunku zysków i strat. Dodatkowo jak zauważono już wcześniej, pewnemu pogorszeniu ulega ostatnio jego czasowa struktura (wzrost udziału zobowiązań krótkoterminowych).

Mimo poprawy wyników finansowych w rozpatrywanym okresie sprawozdawczym Emitent najsłabiej prezentuje się pod względem

zdolności do obsługi zadłużenia. Głównie dotyczy to kwestii pokrycia różnymi kategoriami wynikowymi łącznych rat kapitałowych i odsetek (niepełne pokrycie). Pokrycie samych odsetek wynikami EBIT/EBITDA jest mocno nadwyżkowe, a okres zwrotu długu netto w oparciu o te wyniki mieści się poniżej 5 lat, co jest jeszcze wartością uznawaną za względnie korzystną.

Bazujący na

modelu Altmana (Z”-score) rating StockWatch.pl dla GK SMS Kredyt Holding w analizowanym okresie wzrósł do poziomu BBB (strefa bezpieczna). Należy jednakże zauważyć w tym miejscu, że model Altmana nieszczególnie pasuje do oceny wypłacalności podmiotów pożyczkowych, a uwzględniając wnioski z przeprowadzonej analizy wskaźnikowej faktyczna ocena sytuacji finansowej rozpatrywanego Emitenta powinna być niższa – gdzieś w górnej granicy strefy niepewnej. Jednocześnie biorąc pod uwagę ostatnie tendencje wynikowe SMS oraz stan gotówki w bilansie wydaje się, że wykup najbliższej serii obligacji nie powinien stanowić problemu.

Link do

kalkulatora rentowności obligacji SMS Kredyt Holding S.A. notowanych na rynku Catalyst:

www.stockwatch.pl/obligacje/em... >> …więcej analiz wypłacalności innych Emitentów jest tutaj Przy okazji, na potrzeby badań naukowych, chciałbym prosić o wypełnienie prostej (mam przy najmniej taką nadzieję) ankiety dotyczącej kryteriów oceny reputacji spółek notowanych na giełdzie – link goo.gl/forms/oMFdtU8FmRpYy4zH2... Zróżnicowanie ocen poszczególnych kryteriów mile widziane:). Z góry dziękuję!Powyższa treść przez 150 dni była zarezerwowana tylko dla osób posiadających abonament.