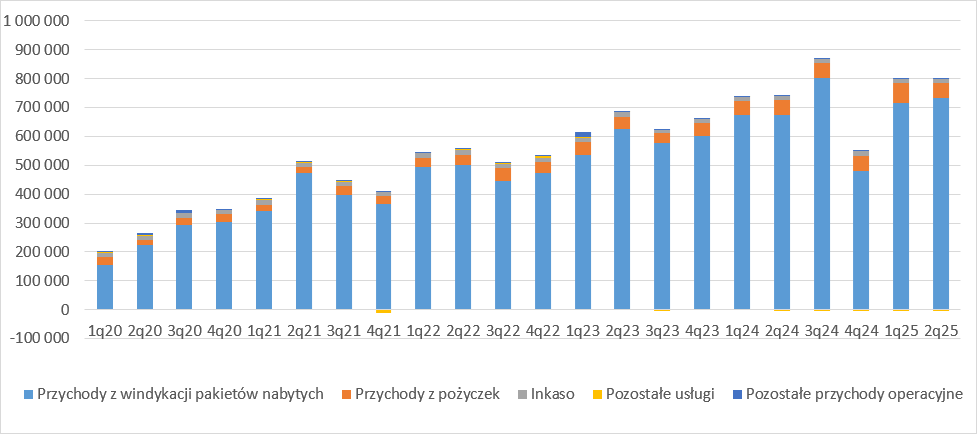

Cuervito w okresie dorastania – omówienie wyników Grupy Kruk za II kw. 2025 r.Kruk ma za sobą kolejny poprawny kwartał. Przychody spółki wyniosły 797 mln zł i były o 65 mln zł (9 proc.) wyższe r/r i prawie w linii z odnotowanymi w poprzednim kwartale. Tradycyjnie za lwią część obrotów odpowiadały przychody z windykacji pakietów nabytych – 731 mln zł ( 66 mln zł, 10 proc. r/r). Przychody z pożyczek realizowane przez Novum i Wonga wyniosły 49 mln zł (-1,2 mln zł, -2 proc. r/r), natomiast przychody z Inkasa 15,6 mln zł ( 1,6 mln zł, 12 proc. r/r).

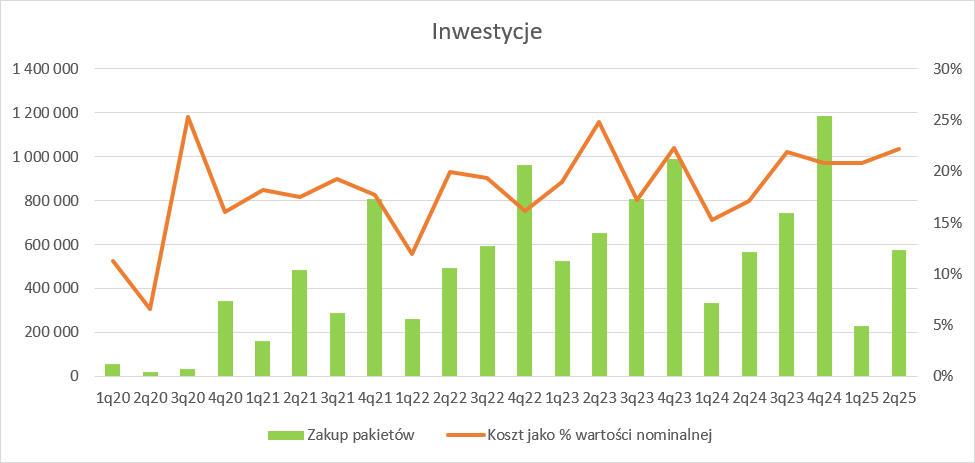

kliknij, aby powiększyćPrzychody z windykacji portfeli nabytych są nierozerwalnie związane z inwestycjami w owe pakiety. W II kw. 2025 r. Kruk zainwestował 577 mln zł, czyli mniej więcej tyle samo, co przed rokiem. Po całym półroczu inwestycje są oczywiście mniejsze r/r, ale prezes Krupa podtrzymuje plan wydatkowania do 2,5 mld zł w tym roku.

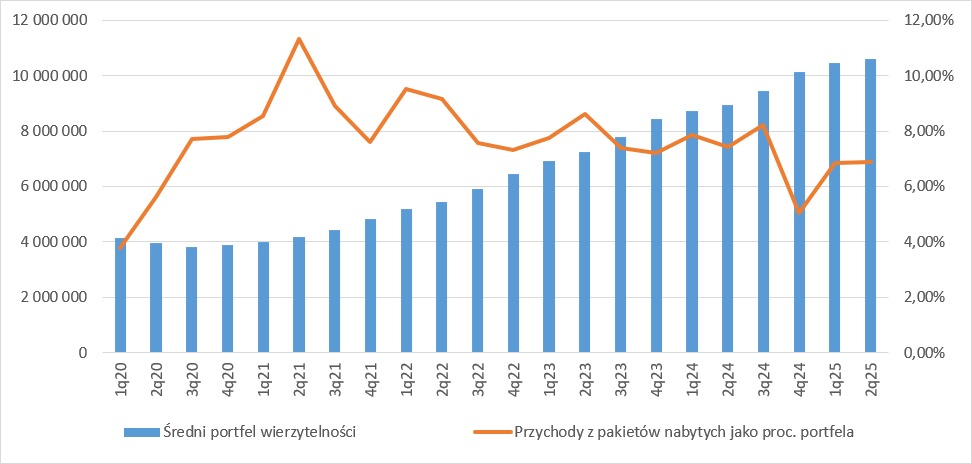

kliknij, aby powiększyćŚredni portfel wierzytelności w II kw. osiągnął poziom 10,59 mld zł i był o 1,63 mld zł (18 proc.) wyższy r/r i 148,5 mln zł (1,4 proc.) wyższy kw/kw. Rentowność portfela mierzona jako przychody z portfela wierzytelności do średniej wielkości portfela w okresie wyniosła 6,9 proc. w porównaniu do 7,4 proc. przed rokiem i 6,8 proc. kwartał wcześniej. Tego wskaźnika nie należy traktować zbyt dosłownie, bo jego poziom zależy od wieloskładnikowego wektora zmiennych, w szczególności od średniego IRR, czy stałości podejścia księgowego.

Żeby jednak nieco to twierdzenie czytelnikom rozjaśnić, muszę przypomnieć zasady księgowe. Kruk startuje w przetargach, przy czym sprzedający przedstawia potencjalnym kupcom portfel wierzytelności. Na podstawie danych (przeterminowanie, czas obsługi, podjęte próby, sytuacja finansowa zadłużonego) klient szacuje odzyski (kwoty jakie uda mu się w kolejnych latach odzyskać) z takiego portfela i przykłada do niego oczekiwaną stopę zwrotu IRR, czyli dyskontuje w czasie te szacowane strumienie pieniężne. W ten sposób powstaje cena jaką składa sprzedającemu. Gdy taki portfel spółka wygra, na bilans wchodzi on w cenie zakupu, a następnie w kolejnych okresach pokazuje z niego przychody, które w uproszczeniu mają 3 składowe.

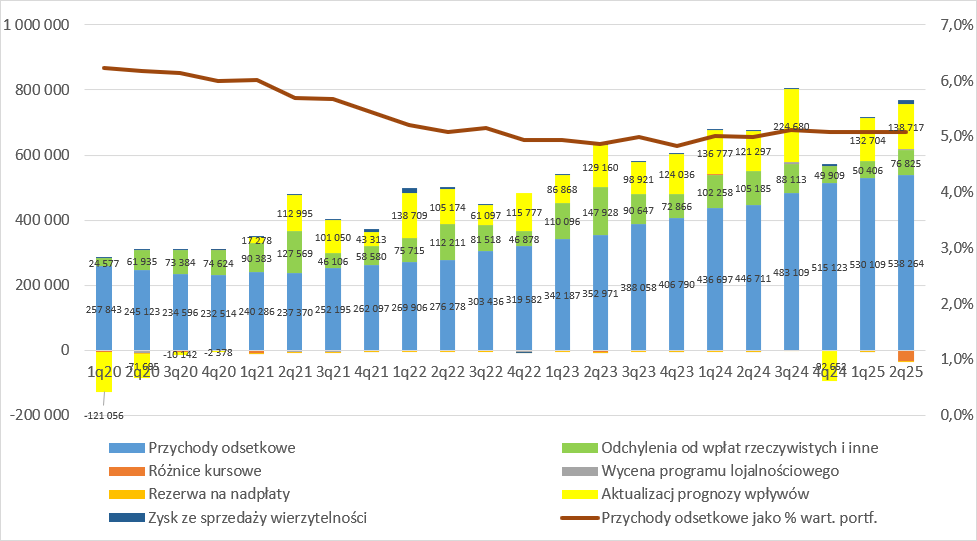

Pierwszą z nich są przychody odsetkowe, czyli kwota jaka powstaje z przemnożenia wartości danego pakietu na początek okresu przez stopę IRR. Jeśli dany portfel ma wyższe IRR, to tym większe przychody wygeneruje dla takiej samej wartości bilansowej. A jasnym jest, że spółka oczekuje w przetargach większego IRR w momentach mniejszej konkurencji czy większego ryzyka, jak to miało miejsce w okresie covidu niż obecnie. Warto też pamiętać o tym, że przychody odsetkowe nie są takie same w czasie w relacji do spłaty. Gdyby strumienie pieniężne z portfela były w założeniu takie same przez cały okres obsługi, to z natury rzeczy na początku większą część będzie stanowić przychód odsetkowy, a mniejszą część kapitałowa spłaty, czyli amortyzacji i oczywiście odwrotnie – pod koniec „życia” pakietu spływająca gotówka będzie odzwierciedlać głównie część kapitałową.

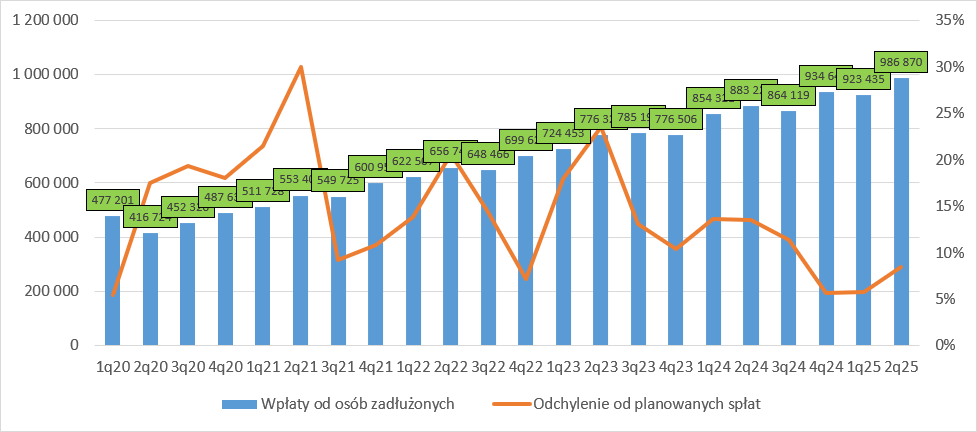

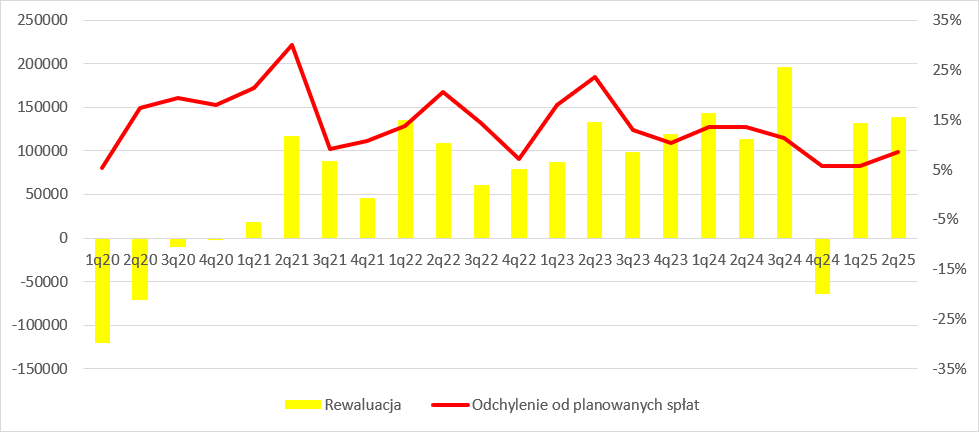

W idealnym świecie, czyli takim, że prognozy spłat są w 100 proc. (ni mniej, ni więcej) realizowane mielibyśmy tylko przychody odsetkowe, ale świat taki nie jest. Drugą składową przychodów z pakietów nabytych są odchylenia od prognozowanych spłat. Gdy spółka zwindykuje z danego pakietu więcej niż prognozowała, to kwota nadwyżki wchodzi na przychody i wynik z plusem, jeśli zwindykuje mniej to z minusem. Co więcej, odchylenie spłat od prognoz sugeruje, że prognozy są niewłaściwe i należałoby zrewidować podejście dla kolejnych spłat (podwyższyć je lub obniżyć, gdy mamy negatywne odchylenie). I znów, zmiana wartości portfela na skutek zmian prognozy wchodzi na przychody, wynik i oczywiście wartość portfela. Inaczej mówiąc, mamy w okresie dokonania rewaluacji zysk z przeszacowania i w kolejnych okresach wyższe przychody odsetkowe, bo liczone z wyższych wartości portfela. Gdyby tego przeszacowania nie zrobić, to w kolejnych kwartałach mielibyśmy wyższe nadpłaty. Jak widać podejście mniej lub bardziej konserwatywne może wpływać na to w jakim momencie rozpoznawane są przychody, a spółka to podejście zmieniła, o czym za chwilę.

kliknij, aby powiększyćWpłaty od osób zadłużonych były rekordowe i wyniosły 987 mln zł, co daje zwyżkę o 104 mln zł (12 proc.) r/r, przy średnim portfelu większym o 18 proc. Co najważniejsze, odchylenie spłat rzeczywistych od prognozy było dodatnie i wyniosło 75,8 mln zł, czyli o 27 mln zł (26 proc.) mniej niż przed rokiem. Gdyby nic nie zmieniło się w założeniach spółki, to spadek nadpłat, a w szczególności ich poziomu do wartości prognozy z 13 proc. do 8 proc. należałoby ocenić negatywnie. Ale się zmieniło! W III kw. spółka zaczęła agresywniej wyceniać portfele, tzn. podniosła oczekiwania na parę najbliższych kwartałów i to nie jednorazowo, będzie z tymi oczekiwaniami celować bardziej w rzeczywiste odzyski.

kliknij, aby powiększyćTę zmianę wprowadzoną w III kw. 2024 r. widać na poziomie rewaluacji – wysoka jest pochodną tego bardziej agresywnego podejścia. Trzeba wiedzieć, że Kruk w momencie kupna portfela podchodzi do prognozy spłat bardzo konserwatywnie, w konsekwencji czego mieliśmy wysokie nadpłaty i to wysokie mimo podnoszenia prognoz. Problem w tym, że owe podnoszenie też było bardzo konserwatywne, natomiast teraz ma być mniej zachowawcze. Wskaźnik nadpłat do spłat spadł nieco, a mimo to spółka wciąż pokazuje przeszacowania, czyli podnosi prognozy spłat. To efekt tego, że choć prognoza jest mniej konserwatywna niż we wcześniejszej polityce, to nadal pozostaje konserwatywna, w szczególności na lata przyszłe niż rok budżetowy. Przeszacowania wartości portfela dały w II kw. 2025 r. 139 mln zł ekstra zysku, a to 25 mln zł (22 proc.) więcej niż przed rokiem.

kliknij, aby powiększyćGłówna składowa przychodów z portfeli nabytych, czyli przychody odsetkowe przyniosła w II kw. 2025 r. 538 mln zł i była o 91,5 mln zł (20 proc., przy wzroście wartości portfela o 18 proc.) wyższe r/r. To nominalnie 5,1 proc., co po uroczenieniu daje 20,4 proc. średniej oczekiwanej stopy zwrotu. Oczywiście wartość powyżej to pochodna całego portfela, czyli pakietów nabywanych ostatnio, ale także nabywanych kilkanaście, a nawet kilkadziesiąt lat temu. Mimo wszystko biorąc pod uwagę, że portfel od I kw. 2020 r. urósł ponad 150 proc. można przyjąć, że mniej lub bardziej średni IRR oddaje to gdzie celuje spółka. Na poniższym wykresie zwracają uwagę wysokie ujemne różnice kursowe – 33 mln zł.

kliknij, aby powiększyćTo efekt osłabienia rumuńskiej waluty względem Euro, czyli efekt perturbacji politycznych.

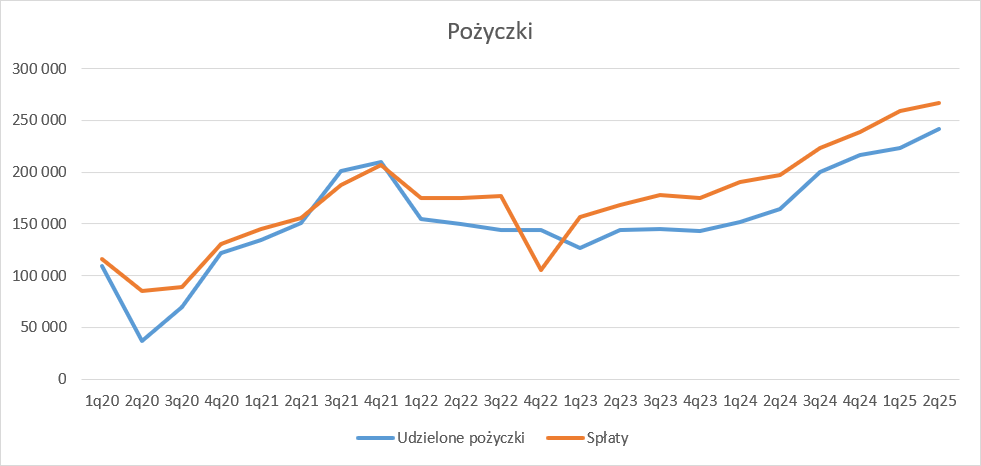

Rośnie też biznes pożyczkowy. Kwota udzielonych pożyczek w II kw. 2025 r. wyniosła 242 mln zł i była o 78 mln zł (47 proc.) wyższa r/r i oczywiście historycznie najwyższa, podobnie jak kwota spłat – 267 mln zł, 69 mln zł (35 proc.) r/r.

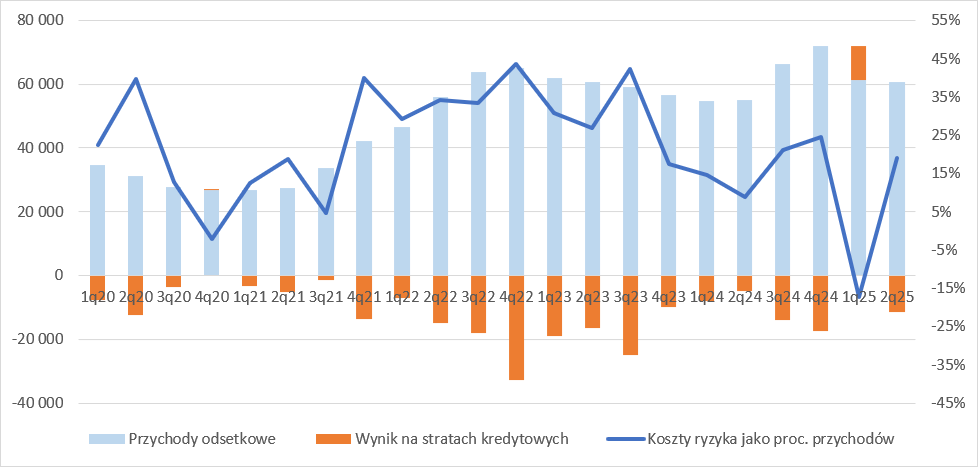

kliknij, aby powiększyćMimo wzrostu zaangażowanego kapitału nie przełożyło się to w pełni na przychody odsetkowe. Owszem, wyniosły 60,2 mln zł i były o 5,6 mln zł (10 proc.) wyższe r/r, ale w relacji do średniej wartości bilansowej pożyczek mamy spadek z 12,3 proc. do 11 proc. (mowa o stopie kwartalnej). Co więcej, w związku z wyższymi kosztami ryzyka (z 4,8 mln zł do 11,4 mln zł) dostajemy de facto spadek przychodów z biznesu pożyczkowego z 50,3 mln zł do 49,1 mln zł.

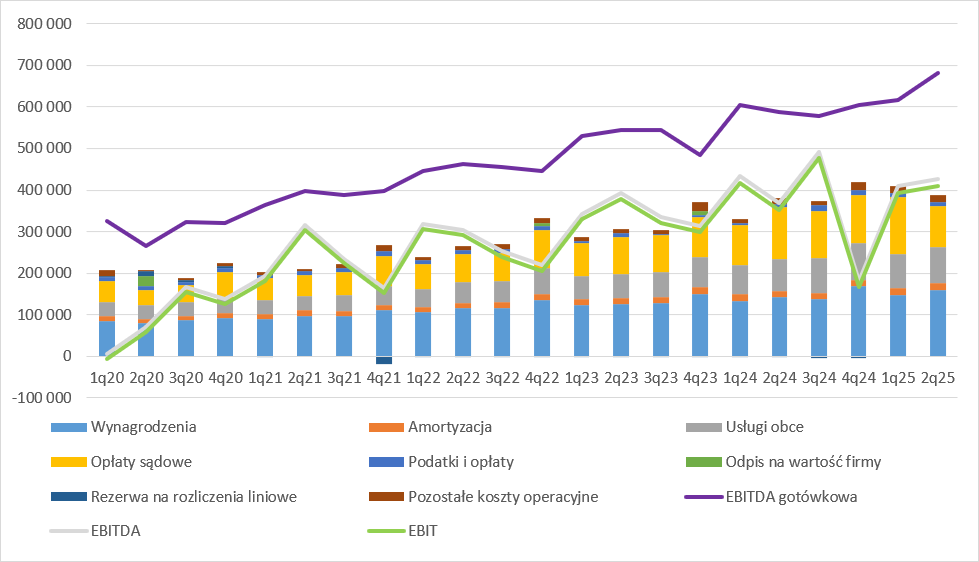

kliknij, aby powiększyćPo stronie kosztowej z ciekawych pozycji mamy:

1 - wzrost wynagrodzeń do kwoty 160 mln zł ( 18,4 mln zł, 13 proc. r/r)

2 - wzrost usług obcych do kwoty 87 mln zł ( 11,3 mln zł, 15 proc. r/r)

w tym:

a - wzrost kosztów usług windykacyjnych do kwoty 20,9 mln zł ( 4,9 mln zł, 31 proc. r/r)

b - wzrost usług informatycznych do kwoty 23 mln zł ( 6,8 mln zł, 42 proc. r/r)

3 - wzrost kosztów sądowych do kwoty 100 mln zł ( 26 mln zł, 21 proc. r/r).

Jeśli chodzi o punkt 1, to wzrost można ocenić prawie neutralnie – jest zbliżony do wzrostu spłat. Mimo wszystko biorąc pod uwagę nakłady na automatyzację itp., dźwignię operacyjną można byłoby oczekiwać mniejszego wzrostu.

Zwyżkę kosztów z punktu 2b można wiązać z uruchomieniem windykacji na rynku francuskim. Kruk wchodzi na ten rynek spokojnie, pamiętny doświadczeń z Włoch, czy Hiszpanii. Zgodnie z informacjami z konferencji zaczynają się pierwsze etapy sądowe, czyli ten etap, który nie do końca poszedł tak jak oczekiwano choćby w Hiszpanii. Rozumiem, że spółka chce nabyć znacznie więcej własnych danych operacyjnych zanim zdecyduje się na inwestycję większych kwot w portfele i rozpocznie budowę własnej struktury operacyjnej, czy też zakupu lokalnego serwisera – w historii były już odpisy na wartość firmy przejętej spółki działającej na lokalnym rynku.

Wzrost kosztów informatycznych, to pokłosie cyfryzacji Kruka. Termin wydaje się bardzo ogólny i niedopowiedziany, ale prezes na ostatniej konferencji zdradził nieco więcej szczegółów, na których mogłem zbudować pewne wyobrażenie. Kruk od dość długiego czasu mówi o transformacji cyfrowej, chmurach, ale do końca nie było jasne dla mnie czym ona jest, albo jaka jest wizja. Teraz te kropki wydają mi się łączyć. Mianowicie, obecnie już 9x procent serwerów jest dzierżawiona w centrach danych, a nie utrzymywanych we własnym zakresie. Zakładam, że mówimy głównie z chmurach jak AWS, czy Azure. Proces migracji infrastruktury do chmury z pewnością musiał trwać długo w przypadku tak dużej organizacji jak Kruk. Wady? Wydaje się, że wzrost kosztów. Zalety? Większa przewidywalność obciążeń, elastyczność i przede wszystkim skalowalność. W zasadzie niemal natychmiastowa, bez czekania na przetargi, dostawy, instalacje itp. Tylko po co to komu można zapytać, skoro rozwój Kruka jest dość przewidywalny? Odpowiedź wydaje się skrywać w… trenowaniu modeli AI. Kruk ma bardzo dużo danych operacyjnych do ”nakarmienia” modeli AI, ale trening wymaga znacznych mocy obliczeniowych. Zamiast inwestować w szybko starzejącą się infrastrukturę IT, spółka zapewniła sobie elastyczność. Jeśli uda się wytrenować modele, stworzyć narzędzia operacyjne w oparciu o AI, to może nie będzie to najtańsze rozwiązanie, ale w przypadku braku powodzenia wdrożenia elastyczność chmury pozwoli na redukcję obciążeń finansowych niemal natychmiast bez konieczności spisywania niewykorzystanych mocy i sprzętu. W tej chwili modele decyzyjne spółki opierają się o statystykę, natomiast można sobie wyobrazić, że AI będzie lepiej podejmować decyzję, znajdzie dodatkowe korelacje itp. Na razie jednak obserwowaliśmy kosztowe efekty migracji bez spektakularnych zmian w działaniu operacyjnym.

Sama spółka informuje o dynamicznym rozwoju kontaktu cyfrowego z osobami zadłużonymi kosztem call center, czy kontaktu bezpośredniego, więc inwestowanie w kanał cyfrowy ma jak najbardziej sens i w przyszłości może doprowadzić do redukcji kosztów osobowych przez zastępowanie konsultanta czy przedstawiciela inteligentnymi botami.

Wzrost kosztów sądowych to do pewnego stopnia pochodna rozwoju biznesu, ale warto też zerknąć na porównanie kosztów kw/kw – spadek ze 138 mln zł do 100 mln zł. To efekt zmian legislacyjnych na rynku hiszpańskim i związanego z tym wzmożonego przekazywania spraw do końca I kw. 2025 r. Zgodnie z deklaracjami w drugiej połowie roku te koszty nie powinny być tak duże jak w I połowie roku.

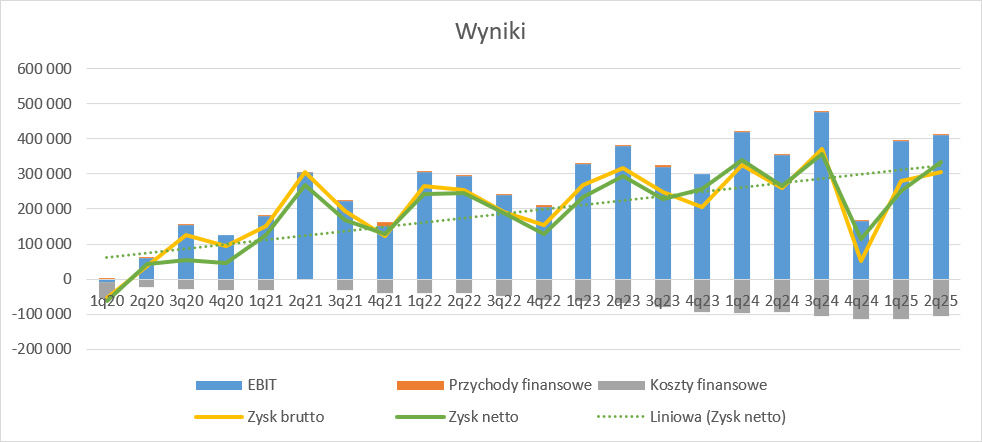

Finalnie po odjęciu kosztów operacyjnych innych niż amortyzacja spółka dostarczyła 426 mln zł zysku na poziomie EBITDA. To o 58 mln zł (16 proc.) więcej r/r. Na poziomie EBIT wzrost w ujęciu kwotowym jest podobny ze względu na płaską amortyzację – 58 mln zł, do kwoty 411 mln zł. EBITDA gotówkowa, czyli EBITDA po odjęciu przeszacowań wartości portfela, ale także po dodaniu części kapitałowej spłaty wyniosła 682 mln zł i była rekordowa.

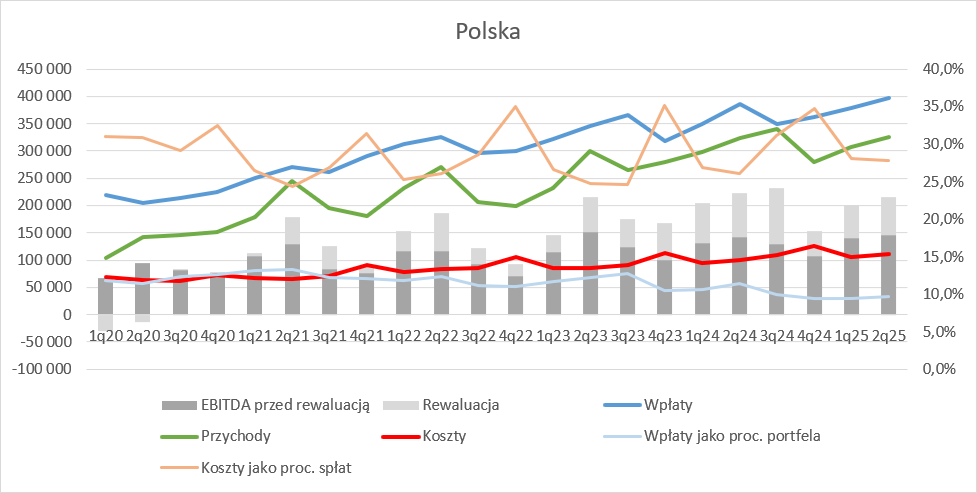

kliknij, aby powiększyćChoć wyniki na poziomie skonsolidowanym się poprawiają, to są one zróżnicowane pod względem geograficznym. Na wciąż największym rynku polskim mamy stabilizację wyników – wpłaty, przychody, wynik przed rewaluacją portfeli to dynamiki na niskich pojedynczych procentach. Stopień efektywności kosztowej nieco spadł r/r – udział kosztów w spłacie wzrósł z 26 proc. do 28 proc. EBITDA z przeszacowaniami włącznie była także prawie płaska – 215 mln zł obecnie, wobec 222 mln zł przed rokiem. Te wyniki nie rzucają na kolana w świetle rosnącego o 22 proc. portfela wierzytelności. Zarząd informował na konferencji, że portfel w wyniku zakupów nieco traci i będzie tracił na średnim IRR, czyli mamy powrót do silnej konkurencji na ugruntowanym i rentownym rynku

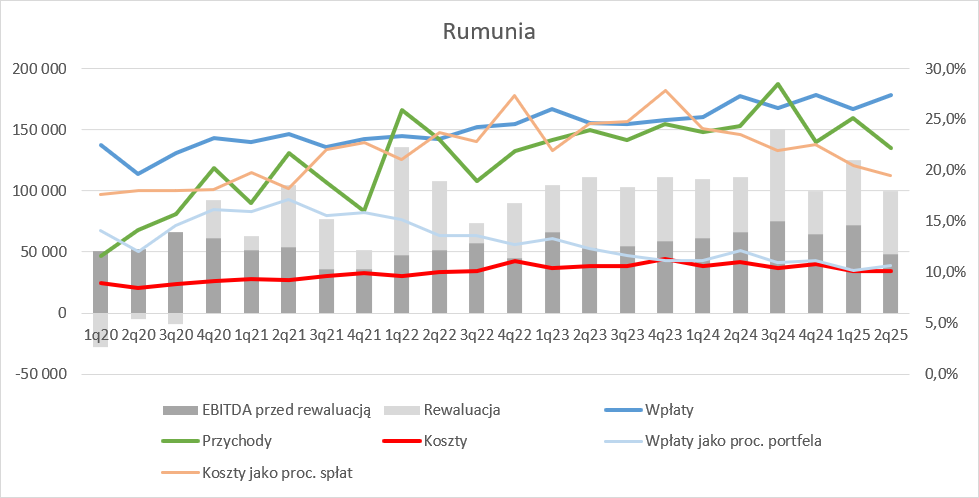

kliknij, aby powiększyćW Rumunii było prawie podobnie – spłaty są płaskie, ale przychody spadły o 12 proc., a przed uwzględnieniem rewaluacji nawet o 24 proc. To pokłosie dwóch czynników - osłabienia się RON (ujemne różnice kursowe z przeliczenia portfela o których wspominałem wcześniej), a także efektu zastępowania starego mocno rentownego portfela pakietami o mniejszym IRR. EBITDA skurczyła się z 111 mln zł do 100 mln zł i to przy mniejszej o 7 mln zł rewaluacji. Rynek rumuński ze względu na duży udział Kruka i rozmiar rynku raczej nie będzie motorem wzrostu w najbliższych kwartałach i można się spodziewać jego stopniowej marginalizacji względem Włoch czy Hiszpanii.

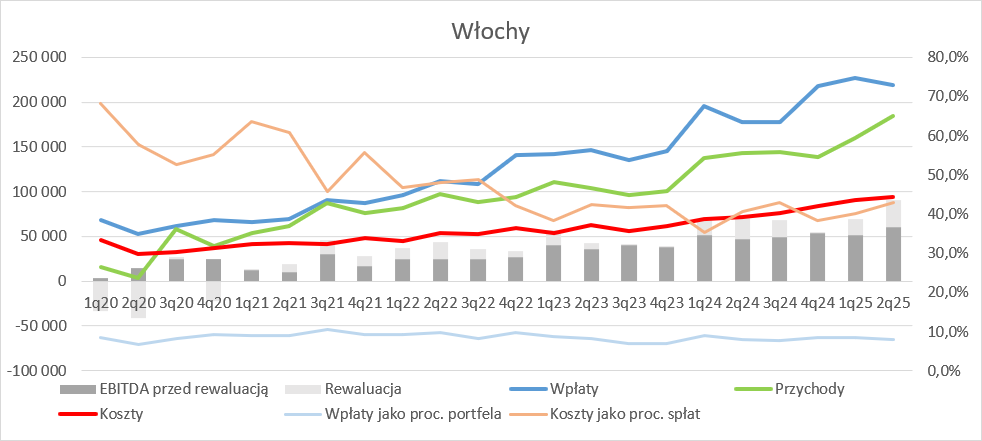

kliknij, aby powiększyćLiderem wzrostu pozostają Włochy. Spłaty od osób zadłużonych zwiększyły się ze 177 mln zł do 218 mln zł, czyli o 23 proc. To już ponad rok, kiedy spłaty z Italii przewyższają spłaty w kraju Draculi. Przychody wyniosły 184 mln zł i były o 42 mln zł (29 proc.) wyższe r/r, z czego rewaluacja wynosiła 31 mln zł i była wyższa o 7 mln zł (proporcjonalnie do wzrostu przychodów). EBITDA wyniosła 91 mln zł i była wyższa o 28 proc. r/r. Jak widać, zyskowność nie osiągnęła jeszcze poziomu Rumunii, ale mijanka pod względem wyniku to tylko kwestia czasu i dalszych inwestycji. Skrzydła Kruka na półwyspie apenińskim wydają się pracować miarowo, w gotowości na wzrost inwestycji i skalowanie.

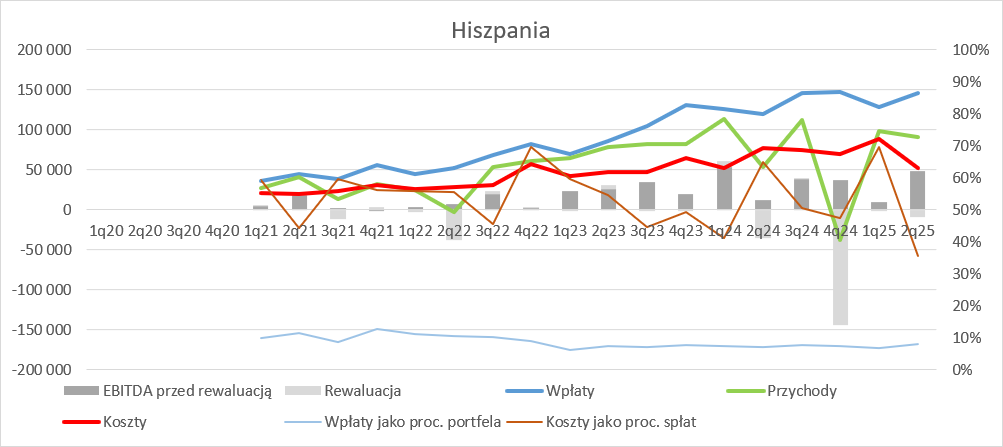

kliknij, aby powiększyćSpłaty na rynku hiszpańskim wyniosły 145 mln zł i były o 26 mln zł (22 proc.) wyższe r/r. Niby zwyżka jest fajna, ale cały czas rynek ten nie pracuje jak tego oczekiwano. Po raz kolejny mamy negatywną rewaluacje portfela wierzytelności. Nie tak dotkliwą jak w IV kw. 2024 r., ale ponad 9 mln zł odpisano z wartości portfeli. Cieszy fakt, że mniej niż przed rokiem (36 mln zł), ale wciąż na tym rynku są pewne problemy. Spółka do zakupu portfeli podchodzi mocno selektywnie, więc o wzrosty portfela na razie jest ciężko, choć 4 proc. (67 mln zł) jest zauważalne. EBITDA w ostatnim kwartale wyniosła prawie 39 mln zł, ale przez odpis z końca roku EBITDA TTM to wciąż strata 22 mln zł. Wydaje się, że case Hiszpanii jest podobny do Włoch, gdzie spółka rozpędzała się dość długo.

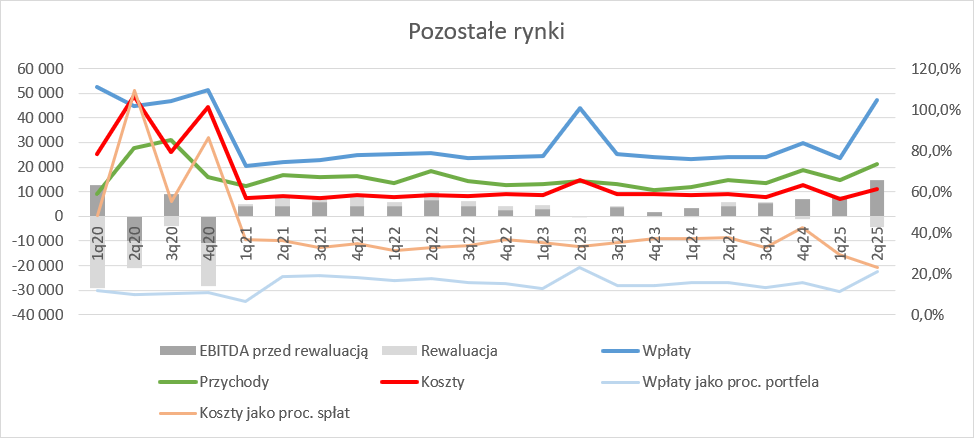

kliknij, aby powiększyćMocny skok spłat na innych rynkach ( 22 mln zł, 95 proc. r/r) to zapewne efekt rozpoczęcia działalności na rynku francuskim. Przychody wyniosły 21 mln zł i zwiększyły się r/r o 6,6 mln zł, czyli 45 proc. EBITDA się niemal podwoiła i wyniosła 10,3 mln zł. Jak wspomniałem wcześniej Kruk sygnalizuje spokojniejsze wejście na ten potencjalnie przyszłościowy rynek. I dobrze.

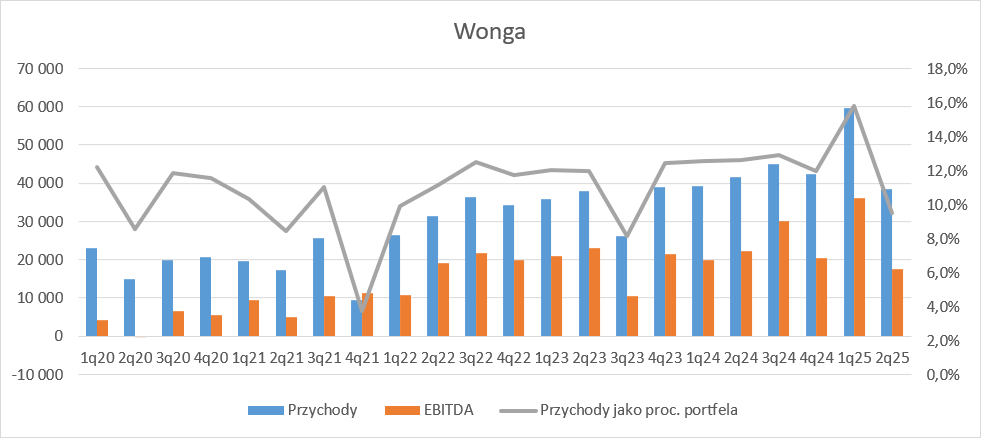

kliknij, aby powiększyćObraz Wongi jest mocno skorelowany z obrazem opisanego już częściowo biznesu pożyczkowego, gdyż ta nabyta spółka jest parę razy większa od własnego biznesu prowadzonego pod marką Novum. Przychody Wonga wyniosły 38,6 mln zł i były niższe o 3,2 mln zł (8 proc.) r/r, natomiast EBITDA wyniosła 17,7 mln zł i spadła o 4,6 mln zł (21 proc.).

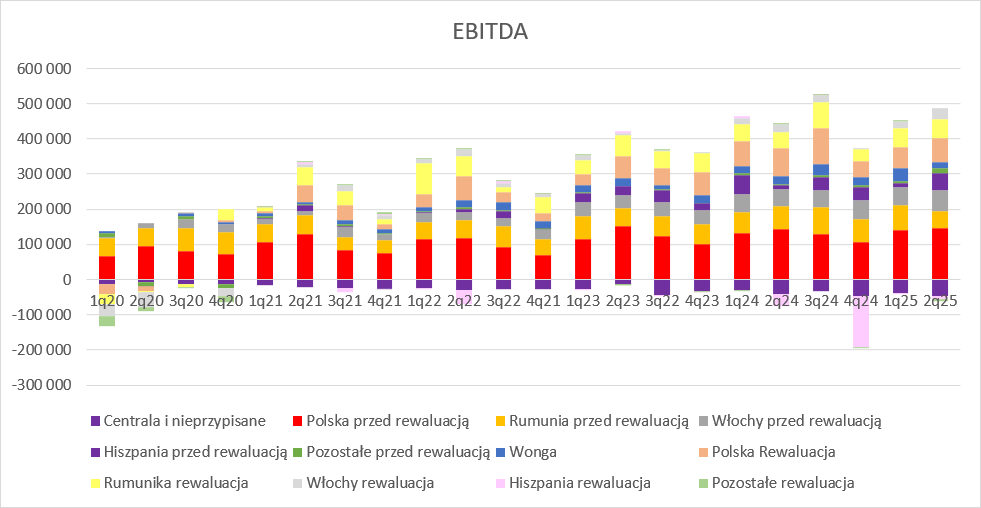

kliknij, aby powiększyćPoniżej małe podsumowanie składowych geograficznych wyniku EBITDA:

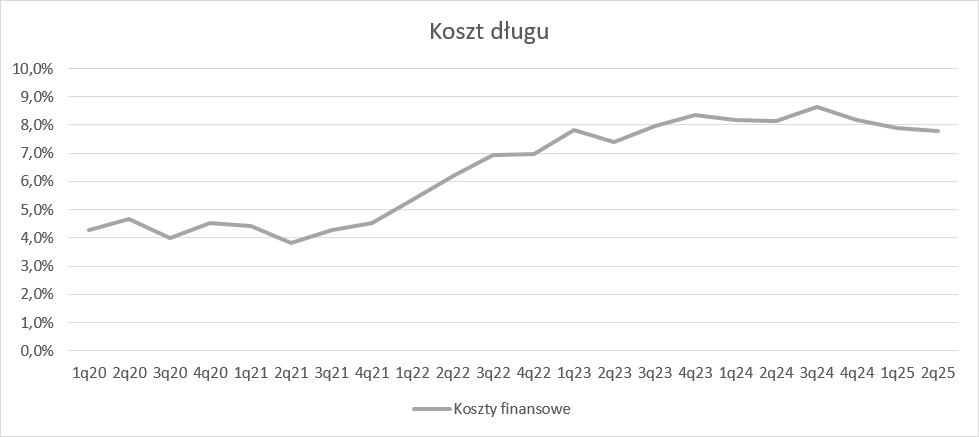

kliknij, aby powiększyćAle rachunek wyników na EBITDA, czy EBIT się nie kończy, bo poniżej mamy linię finansową i fiskalną. W pierwszej z nich Kruk „odchudził” się o 106 mln zł, czyli 13,9 mln zł (15 proc.) mocniej niż przed rokiem. To głównie efekt wzrostu poziomu zadłużenia. Same odsetki wzrosły o 6,5 mln zł (6 proc.), natomiast średnie zobowiązania odsetkowe zwiększyły się o 19 proc. Z drugiej strony mocno dały o sobie znać zabezpieczenia stopy procentowej, czyli nabyte IRS – koszt 1,8 mln zł, przy 6,8 mln zł zysku rok wcześniej. Tak jak spółka mogła płacić mniej przy wzroście stóp podatkowych, tak teraz na IRS dopłaca za spadek tychże – kwintesencja zabezpieczenia. Na spadku stóp skorzysta tylko w około 1/3

kliknij, aby powiększyćZysk brutto wyniósł finalnie 304 mln zł i był o 44 mln zł (17 proc.) wyższy r/r. W linii fiskalnej Kruk pokazał 28 mln zł zysku, czyli praktycznie odwrócił podatek jaki wykazał w I kw. br. Spółka poinformowała na konferencji, że zmieniła założenia budżetowe i obecnie nie będzie pozyskiwać tyle kapitału ze swoich wehikułów inwestycyjnych ile planowała wcześniej, dzięki czemu nie powstaną jej zyski do opodatkowania. W efekcie tejże operacji zysk netto wyniósł 332 mln zł, co daje nam zwyżkę o 68 mln zł (26 proc.) r/r.

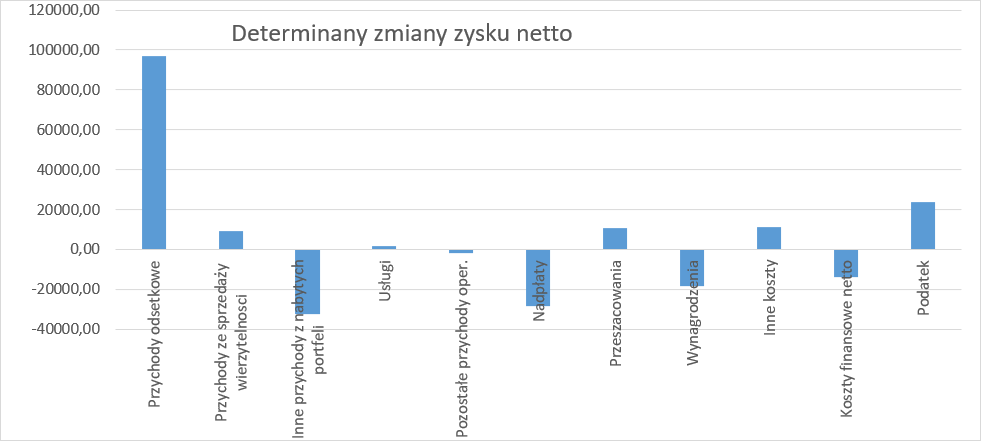

kliknij, aby powiększyćW związku z tym, że czynników zmiany jest w spółce bardzo wiele pewną wartością wydaje się być wykres obrazujący determinanty zmiany wyniku netto. Podstawowym driverem poprawy jest jak widać wzrost skali i idące za nim wyższe przychody odsetkowe. Zysk netto jednak ze względu na spore wahania efektywnej stopy podatkowej nie jest najlepszy do obrazowania operacyjnego wzrostu. Lepiej patrzeć już na zysk brutto, EBIT i EBITDA gotówkową.

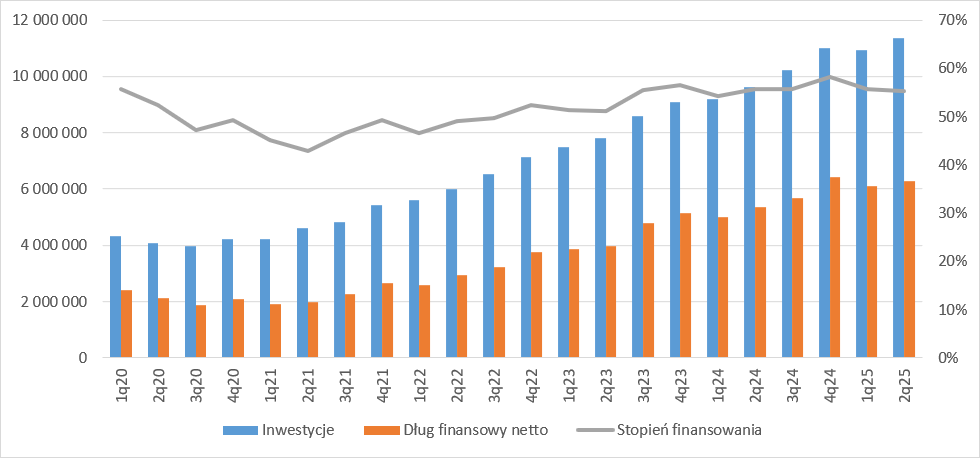

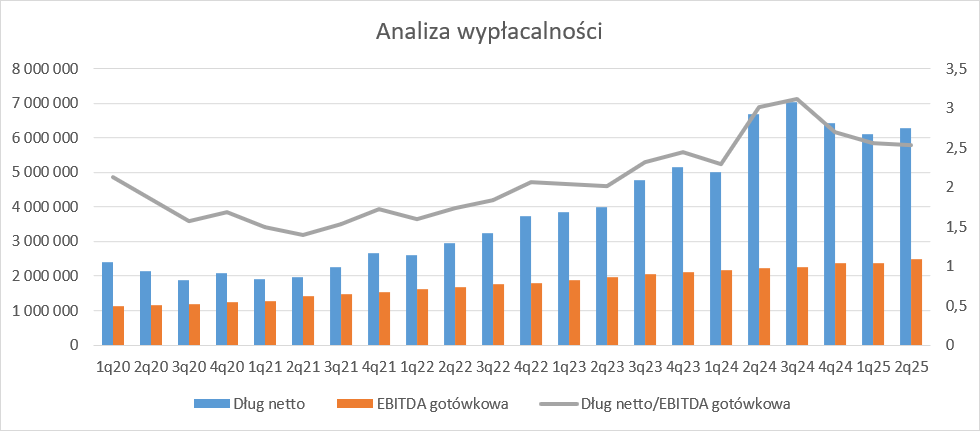

kliknij, aby powiększyćOd kilkunastu lat (o ile nie kilkudziesięciu) spółka finansuje nowe inwestycje długiem, w tym emisjami publicznymi do inwestorów indywidualnych. Struktura zadłużenia obejmuje obligacje kierowany do instytucji finansowych i detalu, kredyty, a wszystkie te instrumenty także w walutach obcych. Wartość zadłużenia finansowego na koniec okresu sprawozdawczego wyniosła 6,54 mld zł i była o 1,02 mld zł wyższa r/r. Czy to dużo? Jak się okaże za chwilę raczej nie. Spółka od lat finansuje do 60 proc. inwestycji kapitałem dłużnym:

kliknij, aby powiększyćOwszem, bywały okresy, że ten współczynnik był niższy, ale na rynku finansowym za bezpieczny poziom uważa się do 70 proc. finansowania długiem – tak aby kapitał obcy raczej nie przekraczał dwukrotności kapitału własnego. Kruk znajduje się cały czas poniżej tego poziomu, więc od strony finansujących patrząc tylko przez ten aspekt spółka posiada jeszcze miejsce na wzrost.

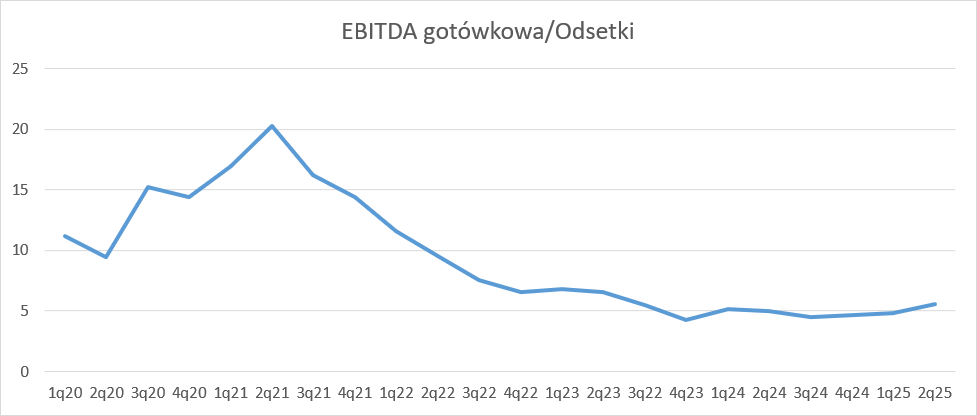

kliknij, aby powiększyćWraz ze wzrostem dźwigni finansowej w naturalny sposób malało pokrycie odsetek przez EBITDA, ale cały czas tylko ok. 20 proc. wypracowywanej gotówki szło na obsługę zadłużenia, natomiast reszta mogła stanowić źródło spłaty, albo inwestycji. Wskaźnik EBITDA gotówkowej do odsetek jest na najwyższym poziomie od 2 lat.

kliknij, aby powiększyćWskaźnik pokrycia zadłużenia EBITDA gotówkową spadł z poziomu ok. 3 przed rokiem do 2,5. Powszechnie uznawaną granicą bezpieczeństwa jest poziom 4 (takie ograniczenia ma też Kruk w umowach z instytucjami finansowymi), więc do tych poziomów też jest sporo miejsca na wzrost. Wydaje się, że dla Kruka pozyskanie 1 mld zł nowego kapitału nie stanowiłoby żadnego problemu i nie wywołało nawet konieczności podnoszenia oferowanej stopy. O atrakcyjności długu Kruka mówi też ostatnia oferta obligacji detalicznch Kruka. Spółka zoferowała 6 letnie papiery z marżą 2,7 pp. ponad Wibor 3m na kwotę do 100 mln zł, przy czym popyt był tak duży, ze redukcja wyniosła 66 proc. Inaczej mówiąc detal w jednej emisji był w stanie wchłonąć 300 mln zł. Przeciwnie do części konkurentów dostęp do finansowania jest przewagą konkurencyjną, która już spółka historycznie wykorzystywała do wzrostu.

Obligatariusze spółki mogą jak na razie spać spokojnie, natomiast gorzej było z akcjonariuszami. Spółka jest niewiele wyżej niż szczyt notowań z 2023 r. i to głównie za sprawą ostatniego wzrostu. Biorąc pod uwagę, że Kruk od lat rośnie operacyjnie i wynikowo, chce zgodnie ze strategią inwestować jeszcze więcej i co ważniejsze ma na to środki notowanie na poziomach C/Z rzędu 7-8 wydaje się mocno zachowawcze. Pewnym problem dla spółki jest trudna do zrozumienia księgowość, a z drugiej wrażliwość wyniku i podatność na arbitralne decyzje zarządu. Wiadomo, że rynek nie lubi przeszacowań, bo one często są niegotówkowe, ale tak się składa, że w Kruku właśnie gotówkowe są (o czym świadczą wciąż realizowane nadpłaty). Według ostatnich rekomendacji mbanku kurs akcji ma potencjał wzrostu, a ja nie potrafię znaleźć argumentów aby tę tezę obalić.