Wódka i burrito w niekoniecznie dobrej cenie – omówienie sprawozdania finansowego GK Mex Polska SA po 4 kw. 2016 r.W odpowiedzi na nieudany rozwój przez brazylijską sieć lokali i kluby, straty i problemy z płynnością spółka dokonała zmiany formy prowadzony lokali i postawiła na koncept bistro oraz restauracje The Mexican, a dodatkowo wdrożyła w model biznesowy specyficzną franszyzę, która zakłada zawiązywanie spółek celowych do których kapitał wnosi zewnętrzny inwestor.

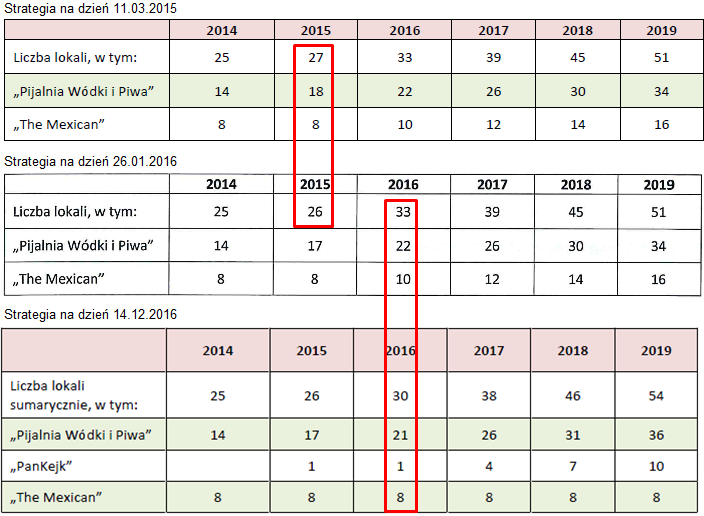

Na początku 2015 r. MEX opublikowała strategię rozwoju wraz z planami finansowymi. W sierpniu 2015 roku, po przejęciu 48 proc. udziałów w Mex Bistro I, II, V, IX spółka dokonała aktualizacji prognoz finansowych, co związane było nie tylko z nabyciem udziałów, ale także zmianą podejścia do nakładów inwestycyjnych na nowe lokale. Mex zaczął pokazywać je jako modernizacje (koszty kapitalizowane na aktywach i rozliczane przez amortyzację) zamiast remontów (koszty wykazywane w rachunku wprost). Kolejnym krokiem do modyfikacji strategii było wdrożenie nowej koncepcji restauracji i rozwój marki PanKejk.

kliknij, aby powiększyćJak widać tempo wzrostu liczby lokali nieco odbiega od pierwotnie zakładanego. Początkowo spółka miała mieść w roku 2015 27 lokali, a miała 26. W roku 2016 miało być 33 lokali, a ostatecznie stanęło na 30, bo zmieniło się podejście co do rozwoju konceptu The Mexican.

Jeśli chodzi o prognozy to przychody są delikatnie poniżej co wynika z tempa przyrostu nowych punktów. Za to zyski są oczywiście większe od pierwotnych za sprawą akwizycji i przede wszystkim innego podejścia do kosztów. Tak czy owak raportowany zysk netto za rok 2016 jest mimo wszystko niższy niż prognozowany.

kliknij, aby powiększyćSpółka twierdzi jednak, że wartość znormalizowana (po korekcie o zdarzenia jednorazowe) to 4,2 mln zł, a zatem że prognoza tak naprawdę została wykonana. Niby wszystko jest „cacy”, mamy realizację strategii (choć od początkowej są aberracje, ale się nie czepiam), jest agencja PR, a także zamawiane raporty analityczne, ale co do wykonania prognozy i sytuacji finansowej mam znacząco odmienne zdanie i poniżej pokażę dlaczego.

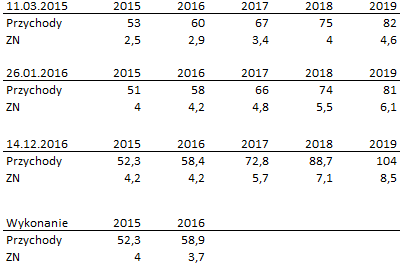

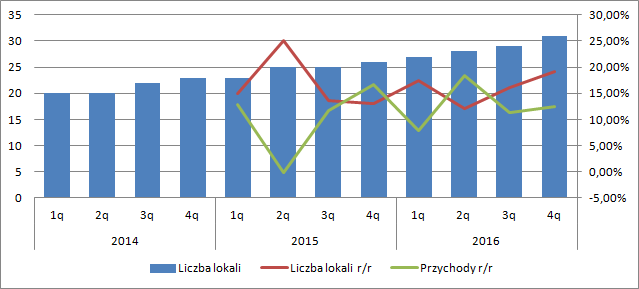

Wraz z rozwojem sieci rosną przychody. Warto jednak dostrzec, że wzrost obrotów jest nieco niższy od wzrostu wielkości sieci. Nie ma się w zasadzie czemu dziwić, bo nowe lokalizacje potrzebują nieco czasu na zdobycie klientów. Sama spółka w prognozach finansowych zakłada w pierwszym roku ok. 70 proc. obrotów docelowych.

kliknij, aby powiększyćZ drugiej jednak strony przychód na jeden lokal (liczony jak przychód przez średnią liczbę pracujących lokali) wyniósł w 2016 r. 2,048 mln zł, natomiast rok wcześniej 2,113 mln zł. Ale znów trzeba dodać, że tempo przyrostu lokali w 2016 r. było wyższe niż w 2015.

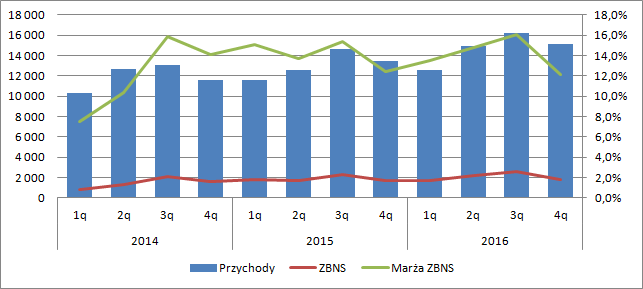

Marża zysku brutto dynamicznie wzrosła w 3 kw. 2014 r. i od tamtej pory pozostaje względnie stabilna, w związku z czym wynik na najwyższym poziomie rachunku wyników powolutku pnie się w górę. W samym IV kwartale mamy wzrost zysku brutto na sprzedaży o 10 proc. natomiast w całym roku o 13 proc (953 tys. zł).

kliknij, aby powiększyćNiestety na poziomie EBIT mamy już w IV kwartale regres wyniku. Zysk obecnie wyniósł 701 tys. zł, natomiast rok temu 769 tys. zł. Za to w całym roku spółka wykazuje wzrost wyniku operacyjnego o 8 proc. i w tym miejscu chciałbym się na chwilę zatrzymać.

Na poziomie EBIT należałoby oczekiwać efektu 2 zdarzeń jednorazowych o których wspomina spółka, czyli zmiany rezerw (80 tys. zł) i dodatkowych kosztów w związku z rozwojem sieci (200 tys. zł). A zatem zwyżka powtarzalnego wyniku wyniesie 15 proc. r/r. To jednak tylko pół prawdy, w dodatku te korzystne pół. Szczegółowa nota do raportu pokazuje, że Mex pokazał w pozostałej działalności między innymi zysk z umorzenia przedawnionych zobowiązań (203 tys. zł) i odwrócenia odpisów na aktywach trwałych (140 tys.), a to przecież nic innego jak zdarzenia jednorazowe. W związku z tym powtarzalny wynik operacyjny 2016 r. to 4,66 mln zł. Rok wcześniej znów, czyli w 2015 r. pojawiły się dodatkowe zyski w kwocie 214 z tytułu otrzymania VATu, a powtarzalny wynik wyniósł 3,9 mln zł. Poprawa jest zatem znacząca (+19,7 proc.), ale na mniejszych wartościach nominalnych niż raportowane.

Na poziomie netto oczywiście wyżej wymienione zdarzenia jednorazowe także się odłożą. W 2016 r. nominalny zysk brutto wyniósł 4348 mln zł, przy czym należałoby go skorygować o wymienione zdarzenia jednorazowe (rezerwy podatkowe, rozwój sieci, ruch na odpisach na AT i w końcu przedawnione zobowiązania), co da nam kwotę 4,28 zysku brutto. Na poziomie netto zamiast jednak zysk korygować w górę o korektę podatku odroczonego należałoby zysk brutto po prostu obciążyć normalną stopą podatkową 19 proc. Przecież spółka nie będzie do końca świata rozliczać strat z lat ubiegłych, bo ma na to maksymalnie 5 lat. Znormalizowany, powtarzalny zysk netto za 2016 r. wynosi zatem 3,47 mln zł, a nie 4,25 mln zł jak podaje spółka. Z resztą pomijając już kwestie podatkowe uwzględniają odpisy na aktywach trwałych i umorzenie przedawnionych zobowiązań podawany zysk jest zawyżony o kwotę 343 tys. bez uwzględniania wpływu podatku.

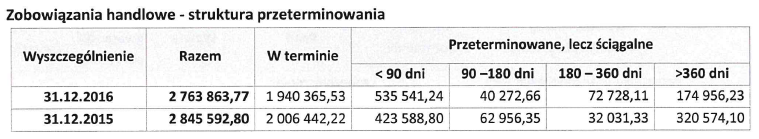

Wygląda także na to, że rozwój spółki w nowym modelu biznesowym nie rozwiązał tak naprawdę problemów z płynnością. Kapitał obrotowy jest ujemny na kwotę 2,5 mln zł. Choć w kasie na koniec roku było 3,1 mln zł to spółka posiadała trochę przeterminowanych zobowiązań.

kliknij, aby powiększyćNa szczęście nie są to zobowiązania wobec ZUS czy US, bo te pokazywane są w pozycji innych zobowiązań. Tak czy owak wygląda to niestety źle. Dług netto spółki po korekcie o kaucję wynosi 2,3 mln zł, co nie jest wartością dużą w relacji do generowanej EBITDA, ale tak czy owak nadal sytuacja z płynnością nie jest dobra - ekwiwalent ratingu na poziomie (B-) oddaje sytuację finansową spółki.

Wycena spółki na poziomie 57 mln zł oddaje w znacznej mierze prognozowany wzrost w latach przyszłych. Przy założeniu kosztu kapitału na poziomie 10 proc. dostaniemy oczekiwany powtarzalny wynik netto na poziomie 5,7 mln zł, w relacji do obecnych 3,47 mln zł. To o 64 proc. więcej niż obecny powtarzalny wynik netto. Zakładając stałą rentowność netto w czasie mamy w tej chwili oczekiwanie dla wyników z 51 lokali, czyli 2019 r… Jeśli założyć wzrost rentowności i prognozę, to okazuje się, że mamy w cenie już zyski z roku 2018.

Wycena majątkowa spółki jest znacznie poniżej obecnej kapitalizacji. C/WK wynosi prawie 4. Co więcej, w aktywach wartość firmy to 9,3 mln zł na 14,9 mln kapitałów własnych. W tym kontekście warto zwrócić uwagę na założenia do testu na utratę wartości i stopę dyskontową na poziomie 4 proc.!

kliknij, aby powiększyć>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.