AOW1218:

Analiza wypłacalności Spółki AOW Faktoring S.A. (AOW) na podstawie danych z raportu rocznego za 2015 rok Na dzień analizy w obrocie na rynku Catalyst AOW ma cztery serie obligacji o łącznej wartości nominalnej 17 mln zł.

BilansW relacji do stanu na koniec poprzedniego okresu sprawozdawczego (30 czerwiec 2015r) suma bilansowa AOW zwiększyła się o 10%. Po stronie aktywów odpowiadało to spadkowi wartości składników trwałych o 6% (głównie środków trwałych) i wzrostowi wartości składników obrotowych o 11% (głównie należności faktoringowe). Z kolei po stronie pasywów kapitał własny zwiększył się o 4%, a zobowiązania ogółem o 16% (dług krótkoterminowy wzrósł o 21%, przy jednoczesnym braku zmian w zakresie części długoterminowej; stan zobowiązań procentowanych zwiększył się o 16% i stanowił blisko 80% zobowiązań ogółem).

Powyższe zmiany wielkości bilansowych wpłynęły in plus na dotychczasową strukturę kapitałowo-majątkową Emitenta, która już wcześniej prezentowała się generalnie korzystnie (przy najmniej z punktu widzenia teorii) – kilkukrotne nadwyżkowe pokrycie aktywów trwałych kapitałem stałym, w tym w pełni własnym. Jednocześnie jednak, co można uznać za specyfikę branży, AOW cechuje się niezrównoważoną strukturą kapitału obrotowego, gdzie utrzymuje się niewielki, lecz systematyczny, deficyt względem bieżących potrzeb, co wymaga zaangażowania krótkoterminowego kapitału oprocentowanego (ujemne saldo płynności). Warto w tym miejscu również wziąć poprawkę na specyfikę raportowania należności, które mimo iż są zaliczane w obręb aktywów obrotowych to raczej nie są upłynniane w trakcie 12m (w przypadku omawianego podmiotu to okres ok 5 lat). Z kolei ich hipotetyczne przesunięcie w obręb aktywów trwałych wywraca do góry nogami równowagę kapitałowo-majątkową przedsiębiorstwa.

Rachunek zysków i stratW obszarze działalności podstawowej Emitent w ujęciu r/r zaraportował zbliżone wyniki – zarówno przychody (8,26 wobec 8,24 mln zł) jak i zysk netto na sprzedaży (5,87 wobec 5,80 mln zł) odnotowały poprawę w okolicy 1%. Niewielkie pogorszenie odnotowano na poziomie operacyjnym, gdzie za sprawą nieco wyższych pozostałych kosztów netto (większe odpisy aktualizacyjne należności faktoringowych) wykazano r/r spadek zysku o 3% (5,19 wobec 5,37 mln zł). Z kolei za sprawą mniejszych finansowych kosztów netto na poziomie wyniku brutto i netto odnotowano r/r poprawę o 27% (odpowiednio 2,72 wobec 2,14 mln zł oraz 2,04 wobec 1,60 mln zł).

W opinii Zarządu Emitenta popyt na usługi faktoringowe w 2016r powinien pozostać stabilny, co powinno przełożyć się zarazem na utrzymanie dotychczasowego poziomu generowanych wyników finansowych.

Rachunek przepływów pieniężnychW rozpatrywanym okresie sprawozdawczym Emitent co prawda odnotował r/r wyraźną poprawę na poziomie ogólnego salda przepływów pieniężnych (1,5 wobec 0,1 mln zł przed rokiem), przy czym odnotować należy, że była to zasługa głównie obszaru finansowego, gdzie za sprawą emisji obligacji oraz zaciągnięcia kredytu wykazano 9,4 mln zł dopływu środków wobec 3 mln odpływu przed rokiem. Działalność operacyjna pochłonęła w tym samym czasie ok 8,5 mln zł (efekt wzrostu należności faktoringowych) wobec wypracowania środków przed rokiem rzędu 3,4 mln zł. Obszar inwestycyjny przepływów tradycyjnie w przypadku rozpatrywanego Emitenta był najmniej istotny, choć odnotować trzeba, że w analizowanym okresie zmiany tu dokonane miały mimo wszystko pozytywne przełożenie na ogólny wynik gotówki (0,5 mln zł dopływu środków wobec 0,2 mln zł odpływu przed rokiem).

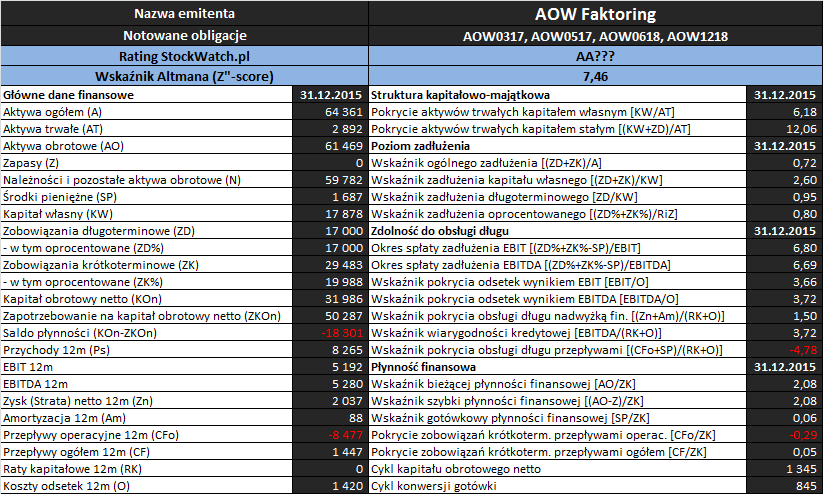

Analiza wypłacalnościZaktualizowane na koniec rozpatrywanego okresu sprawozdawczego podstawowe wielkości finansowe oraz wynikające z nich wskaźniki dotyczące oceny płynności i zadłużenia analizowanego Emitenta zamieszczono w tabeli poniżej.

kliknij, aby powiększyćOpracowanie własne na podstawie raportów okresowych Emitenta

Biorąc pod uwagę specyfikę branży, sytuację AOW w obszarze

płynności finansowej można uznać za względnie bezpieczną. W przypadku ujęcia statycznego płynności (wskaźnik bieżący, szybki, gotówkowy) cały czas utrzymuje się mocno nadwyżkowe pokrycie zobowiązań krótkoterminowych aktywami obrotowymi (wskaźnik bieżący; pamiętać tu jednak należy o relatywnie długim - ok 5 lat - cyklu inkasa należności), choć w odniesieniu do samej gotówki (wskaźnik gotówkowy) poziomy są już nieszczególnie bezpieczne. Na minus należy zapisać brak wsparcia płynności ze strony przepływów operacyjnych (ujęcie dochodowe), przy czym jak zauważono już wcześniej jest to efekt zwiększonych wydatków na należności faktoringowe. Z kolei w ramach ujęcia strukturalnego płynności można stwierdzić, że ze strukturą kapitału obrotowego nie jest tak źle jak wskazywała na to analiza bilansu (cykl kapitału obrotowego netto jest wyraźnie dłuższy od cyklu konwersji gotówki). Należy przy tym zauważyć, że w dużym stopniu jest to efekt wykazywania jeszcze całości wyemitowanych obligacji w ramach pasywów długoterminowych.

W obszarze

poziomu zadłużenia sytuacja Emitenta na moment analizy jest zasadniczo pod kontrolą, mimo relatywnie wysokich wartości poszczególnych wskaźników i ich stopniowego wzrostu w ostatnich okresach sprawozdawczych. Aktywa finansowane są zobowiązaniami ogółem w ok 72%, a w relacji do kapitału własnego zadłużenie wynosi obecnie ok 260% jego wartości (95% w przypadku długu oprocentowanego). Systematycznemu pogorszeniu ulega również czasowa struktura zadłużenia (wzrost przewagi składników krótkoterminowych nad długoterminowymi z 59-41 do 63-37) oraz wzrost wartości i udziału zadłużenia oprocentowanego (wzrost o 16%, przy udziale w zadłużeniu ogółem na poziomie 80%). Nie ma to póki co negatywnych konsekwencji dla kowenant wyemitowanych obligacji, gdyż relacja długu odsetkowego (oprocentowanego) do kapitału własnego przekroczyła dopiero poziom 2, przy granicy na 4.

Nieznaczne pogorszenie wyniku operacyjnego przy jednoczesnym wzroście zadłużenia odsetkowego AOW w analizowanym okresie odbiło się natomiast negatywnie na jej

zdolności do obsługi zadłużenia, którą trudno uznać za specjalnie bezpieczną. Relacja długu netto do EBIT/EBITDA wzrosła do blisko 7 lat (poziom uznawany za granicę bezpieczeństwa to 4-5 lat). Jedynie pokrycie odsetek (dane z rachunku zysków i strat) wymienionymi wyżej kategoriami utrzymuje się na wyraźnie nadwyżkowym poziomie.

Bazujący na

modelu Altmana (Z”-score) rating StockWatch.pl dla AOW Faktoring S.A. w analizowanym okresie spadł do poziomu AA, sygnalizując sytuację bezpieczną (wysoki rating to głównie efekt znaczącego w relacji do aktywów ogółem kapitału obrotowego netto). Należy jednakże pamiętać, że model Altmana nieszczególnie pasuje do oceny wypłacalności podmiotów z branży finansowej i w odniesieniu do analizowanego podmiotu, biorąc pod uwagę wnioski z przeprowadzonej analizy wypłacalności, realną sytuację finansową należałoby plasować raczej bliżej górnej połówki strefy niepewnej.

Link do

kalkulatora rentowności obligacji AOW Faktoring S.A. notowanych na rynku Catalyst:

www.stockwatch.pl/obligacje/em... >> …więcej analiz wypłacalności innych Emitentów jest tutaj Przy okazji, na potrzeby badań naukowych, chciałbym prosić o wypełnienie prostej (mam przy najmniej taką nadzieję) ankiety dotyczącej kryteriów oceny reputacji spółek notowanych na giełdzie – link

goo.gl/forms/oMFdtU8FmRpYy4zH2... Zróżnicowanie ocen poszczególnych kryteriów mile widziane:). Z góry dziękuję!

Powyższa treść przez 150 dni była zarezerwowana tylko dla osób posiadających abonament.