98

Dołączył: 2009-11-11

Wpisów: 915

Wysłane:

22 marca 2020 20:27:16

przy kursie: 7,80 zł

Kurs jak wszędzie prawie urwał się ze smyczy i z tych długi czas budowanych wzrostów niewiele pozostało, jeśli coś w ogóle. Spółkę obserwuję długi już czas i ciekaw jestem jak się ta cała zawierucha przełoży na miesięczny wynik TIM-u, który pokażą już niedługo... Dynamiczny rozwój w ostatnim roku wyglądał dobrze, czy zostanie utrzymany biorąc pod uwagę fakt, że sprzedaż internetowa teraz chyba kwitnie w najlepsze? Prawdą jest też że przed zwałką Prezes i żona chyba też nabyli trochę akcji, czy po to by zdjąć spółkę...nie sądzę, ale faktycznie bywa, że prawa strona w arkuszu jakoś dziwnie wygląda

|

|

98

Dołączył: 2009-11-11

Wpisów: 915

Wysłane:

3 kwietnia 2020 09:57:32

przy kursie: 9,14 zł

Spółka pokazała wyniki sprzedaży za marzec. Byłem ciekawy jak to będzie wyglądało i chyba jest lepiej niż się spodziewałem. Stabilne wzrosty r/r mimo tej pandemicznej zawieruchy. www.stockwatch.pl/komunikaty-s...

|

|

PREMIUM

375

Dołączył: 2011-12-27

Wpisów: 996

Wysłane:

3 kwietnia 2020 12:05:38

przy kursie: 9,14 zł

Wyniki bardzo dobre, tak jakby nie było żadnej pandemii. Miejmy nadzieję że przekłada się to również na cash w spółce. O dziwo w tym miesiącu e-commerce rósł wolniej niż sprzedaż stacjonarna. Trzymamy kciuki za dalszy rozwój :). Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF

|

|

|

|

|

98

Dołączył: 2009-11-11

Wpisów: 915

Wysłane:

22 kwietnia 2020 09:03:55

przy kursie: 10,20 zł

|

|

10

Dołączył: 2020-04-07

Wpisów: 157

Wysłane:

23 kwietnia 2020 14:44:48

przy kursie: 10,40 zł

Lepiej poczekać.

Dywidenda i tak już wypłacona.

|

|

98

Dołączył: 2009-11-11

Wpisów: 915

Wysłane:

23 kwietnia 2020 15:49:50

przy kursie: 10,40 zł

Cóż rynek nie widzi czy nie chce widzieć TIMu  Czy to dobrze czy nie, sam nie wiem... Wydaje się jednak, ze po takim roku jak zaraportowali się coś ruszyć powinno, a tutaj cisza. Z drugiej jednak strony spółka w tych trudnych czasach działając w necie i tam generując zyski jest dobrą lokatą kapitału - tak sobie myślę. A może kiedyś, a może niebawem...ktoś ją dostrzeże;)

|

|

48

Dołączył: 2014-08-08

Wpisów: 843

Wysłane:

23 kwietnia 2020 17:52:48

przy kursie: 10,40 zł

Nie za bardzo rozumiem dlaczego narzekasz. Rynek ja dostrzega, wystarczy spojrzec na wykres i obroty. Gram tym od wyplaty pierwszej dywidendy i do tej pory kurs zachowywal sie technicznie wrecz idealnie, piekny trend wzrostowy 1 fala, korekta, kolejna fala, ladny krach i mocne odreagowanie. Nawet za mocne imo Obawiam sie, ze kurs moze jeszcze wrocic na 7 zeta. Fundamentalnie spolka chyba odczuje w drugim kwartale kryzys.

|

|

98

Dołączył: 2009-11-11

Wpisów: 915

Wysłane:

23 kwietnia 2020 19:02:30

przy kursie: 10,40 zł

Ja narzekam, no może troszeczkę  Siedzę tutaj już sporo czasu, pamiętam Marketeo etc Co mnie w tym troszeczkę uwiera, to chyba fakt że fajna zdrowa spółka jednak się delikatnie kisi... Wiesz biorąc pod uwagę rozwój i to jak wygląda ich sprzedaż to chciałoby się jednak by kurs był troszkę wyżej, bo kiedy zechcę już oddać fajnie by było mieć poczucie, tak to był dobry wybór  Co do drugiego kwartału, może być jak napisałeś, część kupujących z różnych powodów zrezygnuje z zakupów które nie są niezbędne, ale jak będzie zobaczymy. Już dane za kwiecień coś powiedzą...

|

|

PREMIUM

1 362

Grupa: Zespół StockWatch.pl

Dołączył: 2009-05-01

Wpisów: 11 957

Wysłane:

27 kwietnia 2020 12:56:41

przy kursie: 10,00 zł

TIM - analiza techniczna na życzenie Zwyżkę z marca i kwietnia należy traktować w kategorii odreagowania wcześniejszych spadków gdyż na razie kupującym nie udało się wyciągnąć notowań powyżej poziomu zniesienia 61,8% przeceny. Co więcej, w interwale dziennym nie widać określonego trendu, potwierdzają to wskaźniki techniczne - przebieg średnich, ADX oraz RSI. Kontynuacja marszu w górę wymagać będzie od kupujących nie lada wysiłku - nad wykresem ciąży obfitująca w pokłady podaży luka bessy. Jej powstaniu towarzyszyło spore odchylenie wskaźnika FI, a więc domknięcie nie będzie z kategorii rzeczy łatwych. Kurs akcji wykazuje się posłuszeństwem wobec poziomych oporów i wsparć, zatem warto przyglądać się zachowaniu kursu względem poziomów zaznaczonych na osi wartości niebieskim kolorem. Utrata bądź pokonanie któregoś z nich automatycznie otwiera drogę do kolejnego.

kliknij, aby powiększyćPowyższa treść przez 21 dni była zarezerwowana tylko dla osób posiadających abonament.

|

|

10

Dołączył: 2020-04-07

Wpisów: 157

Wysłane:

27 kwietnia 2020 23:17:21

przy kursie: 10,00 zł

wg mnie TIM jest już napompowany. Ok, nieźle sobie radzi ale dywidendy juz wypłacone, C/Z wysokie więc po co inwestować? Poza tym zadłużenie ogólne wysokie co nawet wskazuje EBITDA więc ja bym poczekał. Moze będzie taniej to wtedy (za te pół roku) warto będzie kupić. Póki co są chyba ciekawsze opcje.

Edytowany: 27 kwietnia 2020 23:17

|

|

|

|

|

PREMIUM

522

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 191

Wysłane:

28 kwietnia 2020 07:08:07

przy kursie: 10,00 zł

1. Widzę, że kolega nowy i się jeszcze nie zaznajomił z tutejszą etykietą. Proszę przeczytać regulamin forum. 2. W spółki dywidendowe nie inwestuje się pod najbliższą wypłaconą, ale pod przyszłe. Stopa dywidendy powyżej 7 proc., dla rosnącej spółki może być bardzo atrakcyjna. 3. C/Z na poziomie 20 może być skandalicznie niskie i bardzo wysokie - wszystko zależy od tempa wzrostu. Wskaźnik ten jest do bani, bo go nie oddaje. Zysk netto TIM w zeszłym roku urósł o 30 proc, co daje. PEG poniżej 1... W tym przypadku oznacza to, że spółka jest tania wskaźnikowo co i tak samo w sobie nic nie oznacza :) 4. EBITDA odnosi się do finansowego długu netto, a nie wskaźnika ogólnego zadłużenia. I akurat tutaj wskaźnik DN/EBITDA jest na niskim poziomie. 5. Od zamiarów inwestycyjnych są kroniki - taki dział na forum 6. Posty bez porządnego uzasadnienia co do kierunku ruchu, albo ceny docelowej są usuwane przez moderację forum. Proszę się od takich wpisów powstrzymać. Na naszym forum liczba wpisów nie ma żadnego znaczenia, nie buduje famu i nic nie oznacza 7. Poprosimy o te ciekawsze opcje, ale z konkretnym uzasadnieniem.

|

|

10

Dołączył: 2020-04-07

Wpisów: 157

Wysłane:

1 maja 2020 08:50:17

przy kursie: 10,10 zł

Wybacz. Może sie nie znam ale EBITDA powinna wynosić jak najmniej (poniżej 4) a w przypadku TIM jest to 5.63 (choć spada). Wskaźnik zadłużenia ogólnego wynosi 0,67 więc jest na styku nadmiernego ryzyka kredytowego i co ważne wszystko sa to zobowiązania długoterminowe.

Środki trwałe mają zadłużone na 1.38 czyli sa zadłużeni ponad korek. Dług netto od poprzedniego roku wzrósł znacząco z 210 do prawie 300 mln.

Na ta chwilę ratuje ich tylko rentowność która sie zwiększyła dzięki koronie. Co będzie potem gdy konkurencja się otworzy? W sprawozdaniu za ten rok będą pewnie kokosy ale później mogą być już spadki czyli w zasadzie spółka jest przyszłościowa co najmniej do następnej dywidendy :-)

Ostatnia już wypłacona więc równie dobrze można sie wstrzymać aż ceny sie ustabilizują poniżej granicy 10zł na jakichś 9,5 i zakupić.

C/Z było uproszczeniem. Sa spółki z C/WK poniżej 1 a TIM ma obecnie 1.45

ALe ja jestem nowy w temacie więc może czegoś nie dostrzegam.

Dane od konkurencji z radarem w nazwie.

ps. Możesz mi napisać co takiego jest w regulaminie? Z tego co czytałem mam po prostu nie nagabywać. Nie znalazłem działu o nazwie "kroniki".

|

|

PREMIUM

1 362

Grupa: Zespół StockWatch.pl

Dołączył: 2009-05-01

Wpisów: 11 957

Wysłane:

1 maja 2020 09:43:22

przy kursie: 10,10 zł

www.stockwatch.pl/forum/tematy... Jeżeli chcesz upublicznić swoje transakcje, możesz to robić tutaj. Wątki spółek nie służą do zapisu własnych transakcji, ani podawania własnych warunków wejścia czy wyjścia z papieru.

|

|

PREMIUM

375

Dołączył: 2011-12-27

Wpisów: 996

Wysłane:

2 czerwca 2020 12:34:24

przy kursie: 11,50 zł

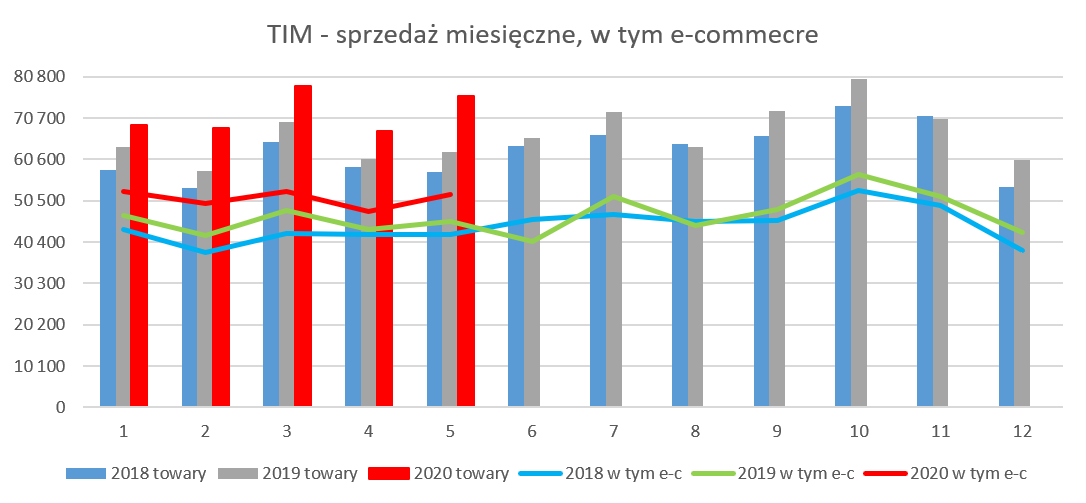

Krótkie omówienie wyników sprzedażowych za maj 2020 TIM Czasami zamiast tysiąca słów lepiej pokazać jeden wykres. I to jest właśnie taki przypadek.

kliknij, aby powiększyćPatrząc na powyższy wykres trudno by było zauważyć, że w Polsce panuje (panowała) jakaś pandemia – w każdym razie nie w grupie kapitałowej TIM. Dynamika miesięczna +21,8 proc., a rozkładając to na czynniki pierwsze to widzimy wzrosty w kanale e-commerce +14,6 proc. r/r i aż 40,8 proc. w kanale stacjonarnym. O ile w zeszłym miesiącu można było się zastanawiać czy dość ładne dynamiki nie były również efektem niższej zeszłorocznej bazy to obecnie raczej to nie jest ten powód. Rok temu (04.2019/04.2018) dynamika r/r wyniosła 8,5 proc. więc powyżej średniej całorocznej dynamiki (2019/2018). W wypadku tego drugiego jest to zdecydowanie (ponad dwa razy) najwyższa dynamika w tym roku. Oczywiście nie mamy danych na temat marżowości i możemy się zastanawiać czy to jednak nie odbije się na zyskowności poprzez np. realizowanie jakiś jednostkowych dużych kontraktów o niższej niż przeciętna marża. To jednak tylko spekulacje, a w chwili obecnej fakty są takie, że sprzedaż stacjonarna wzrosła bardzo mocno. Równie dobrze może to być powiązane z większą dostępnością towarów w TIM niż u konkurencji oraz pozyskiwaniu i utrzymywaniu nowych klientów. Segment e-commerce rośnie wolniej niż stacjonarny, choć oczywiście są to nadal wysokie (w końcu dwucyfrowe) wzrosty i nie można mieć tutaj zastrzeżeń. Tylko w lutym w tym roku dynamika r/r była wyższa od tej zaprezentowanej za maj. Patrząc na skumulowane dynamiki za drugi kwartał (2 z 3 miesięcy) możemy szacować, że przekroczą najprawdopodobniej te dobre (12-13 procentowe) z pierwszego kwartału. Oczywiście trzeba będzie poczekać na wyniki półrocza i zobaczyć rentowności, ale niewątpliwie to kolejna dobra informacja płynąca ze spółki. P.S. Oświadczam, że posiadam akcje TIM w moim portfelu w chwili obecnej (poniżej 5 proc. portfela). Nie dokonywałem żadnych transakcji kupna-sprzedaży w ostatnich 30 dniach. Analizę przeprowadziłem starając się być maksymalnie obiektywnym tak jak tylko potrafię. Powyższa treść przez 45 dni była zarezerwowana tylko dla osób posiadających abonament.Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF

Edytowany: 2 czerwca 2020 12:54

|

|

PREMIUM

375

Dołączył: 2011-12-27

Wpisów: 996

Wysłane:

2 czerwca 2020 13:22:34

przy kursie: 11,50 zł

Przemtrad napisał(a):Wybacz. Może sie nie znam ale EBITDA powinna wynosić jak najmniej (poniżej 4) a w przypadku TIM jest to 5.63 (choć spada). Wskaźnik zadłużenia ogólnego wynosi 0,67 więc jest na styku nadmiernego ryzyka kredytowego i co ważne wszystko sa to zobowiązania długoterminowe.

Środki trwałe mają zadłużone na 1.38 czyli sa zadłużeni ponad korek. Dług netto od poprzedniego roku wzrósł znacząco z 210 do prawie 300 mln.

Na ta chwilę ratuje ich tylko rentowność która sie zwiększyła dzięki koronie. Co będzie potem gdy konkurencja się otworzy? W sprawozdaniu za ten rok będą pewnie kokosy ale później mogą być już spadki czyli w zasadzie spółka jest przyszłościowa co najmniej do następnej dywidendy :-)

Ostatnia już wypłacona więc równie dobrze można sie wstrzymać aż ceny sie ustabilizują poniżej granicy 10zł na jakichś 9,5 i zakupić.

C/Z było uproszczeniem. Sa spółki z C/WK poniżej 1 a TIM ma obecnie 1.45

ALe ja jestem nowy w temacie więc może czegoś nie dostrzegam.

Dane od konkurencji z radarem w nazwie.

ps. Możesz mi napisać co takiego jest w regulaminie? Z tego co czytałem mam po prostu nie nagabywać. Nie znalazłem działu o nazwie "kroniki". Dyskutuj i pytaj jak najbardziej - z tego zawsze mogą rodzić się ciekawe pomysły inwestycyjne lub odkrycia ryzyk, których się nie widzi :). Jak rozumiem chciałbyś EV/EBIDTA < 4,0. Gdybyśmy analizowali taki wskaźnik w oderwaniu od wszystkiego (co w mojej ocenie jest ryzykownym podejściem) to dla mnie jest on bardzo niski. Zapewne można znaleźć spółki o takim wskaźniku pytanie o ich jakość - ale skoro mówisz, że jest wiele ciekawszych tematów to jestem otwarty na dyskusję - w końcu na rynku człowiek jest po to nie aby mieć rację tylko po to aby zarabiać :). Wskaźnik w wypadku TIM był określił na średnim poziomie - taka moja subiektywna ocena. Wskaźnik zadłużenia 0,67 więc można okreslić mienaem wyższego - tak ale są dwa ale. Po pierwsze to spółka w dużej mierze handlowa więc zobowiązania handlowe często są istotne - w tym wypadku potrafią dochodzić nawet do 40 proc. sumy bilansowej. Mają jednak pokrycie w należnościach i zapasach. Po drugie warto zauważyć, że wskaźnik istotnie wzrósł przez MSSF 16 i wzięcia na bilans umów najmu magazynów (co zresztą spowodował również słaby wynik netto w Q1 2020). To właśnie dlatego tak rośnie zadłużenie długoterminowe. Bez tego wskaźnik wyglądałby lepiej. O Długu netto do Ebitda pisał anty_teresa więc nie będę się powtarzał. Pełna zgoda z nim w tym temacie, podobnie jak w kwestii C/Z. PEG przy tkaiej spółce jest sporo lepszym pomysłem - nieśmiało w celach edukacyjnych polecam: www.stockwatch.pl/wiadomosci/w...Co do C/WK jest również artykuł do wyguglania. Trzeba być dość ostrożnym z tym wskaźnikiem, w szczególności w kwestii jego używania do oceny zdolności generowania gotówki o potencjału przez firmę. Dywidenda - to jest akurat w moim odczuciu duży plus spółki - dwie dywidendy pod rząd na wysokich parametrach (stopa dywidendy) potwierdzają w pewien sposób, ze spółka generuje realny cash. Decyzja o wstrzymaniu wypłaty tez w kwestii pandemii dość rozsądna. Spółka ma niewątpliwie ciekawy model biznesowy (e-commerce, teraz 3LP, przeszła transformację cyfrową). Niewątpliwie są również ryzyka - oprócz tych bardziej znanych ja dorzuciłbym jeszcze np. dobry, ale nie idealny zwrot na kapitale (ROE - 10%), pytanie o marżowość w 2020 (pierwszy kwartał wprowadził nutę zwątpienia) czy ryzyko wejścia bardzo dużych zagranicznych graczy i np. wojny cenowej. Ale która spółka nie ma ryzyk :) Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF

|

|

10

Dołączył: 2020-04-07

Wpisów: 157

Wysłane:

2 czerwca 2020 20:12:17

przy kursie: 11,50 zł

BB Altmana stoi co prawda po środku do strefy bezpiecznej a zagrożonej względem: www.stockwatch.pl/wiadomosci/w...jednak aktualne zadłużenie ogólne wynosi 69 i jest powyżej granicy 67 dla "nadmiernego ryzyka kredytowego". Tim broni sie dobrą sprzedażą więc nie jest źle ale o ile sie nie mylę ostatnie wyniki wskazują że zadłużają sie w walucie obcej co przyniosło teraz spore straty. Nie wiem czemu dokładnie ale zadłużenie netto z roku na rok coraz bardziej wzrasta a w tym nieszczęśliwym roku wzrosło o kolejne 10%. Dla zadłużenie netto / ebidta max 3,5 to standard bankowy przy pożyczkach. Dla catalyst musi wynosić poniżej 4. TIM SA ma obecnie ten wskaźnik na poziomie 6.17. Uważam zę to bardzo dużo i staram sie nei brać na długi termin spółek o takim zadłużeniu pomijając przy tym banki, budowlankę, elektrownie bo tam taki poziom jest zrozumiały. Uważam ze w dzisiejszych czasach handel z takim dużym dlug/EBITDA jest ryzykowny. Jeśli spadnie im sprzedaż bo pootwierają sie inne firmy to może być ciężko. Chociaż mają faktycznie dobry model biznesowy. Żeby nie było mam trochę ich akcji także nie jestem zbytnio zainteresowany spadkami.

|

|

PREMIUM

522

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 191

Wysłane:

2 czerwca 2020 23:56:41

przy kursie: 11,50 zł

67 proc. dla WZO jest dość umowne. To nic innego jak po prostu całkowite zadłużenie wyższe niż kapitał własny. Tyle i tylko tyle. Dla handlu hurtowego zupełnie normalnym jest przekraczanie tej wartości. Ale dochodzimy do sedna problemu - patrzysz na zły wskaźnik, albo źle go liczysz. To o czym wspominasz, czyli DN/EBITDA faktycznie powinno być poniżej 4, aby było bezpiecznie. Tylko niekoniecznie dług netto oznacza zobowiązania minus gotówka. On oznacza zobowiązania FINANSOWE minus gotówka. Dług netto wynosi dla TIM 95 mln zł, co przy EBITDA za ostatnie 12 miesięcy równej 53 mln zł daje nam wskaźnik na poziomie 1,9, a więc w połowie drogi do niebezpiecznego poziomu. Dodatkowo trzeba zauważyć, czym ten dług finansowy w przypadku tej spółki jest - są to głównie zobowiązania z tytułu leasingu operacyjnego prezentowanego jako finansowy. Inaczej mówiąc umowy najmu. Gdyby nie zmiany rachunkowości jakie wprowadził IASB od 2019 r. dług netto byłby w tej spółce.... ujemny, czyli per saldo mogłaby samą gotówką spłacić zadłużenie i jeszcze by jej zostało. Ta spółka jest bardzo nisko zadłużona, a nie wysoko jak piszesz.

|

|

10

Dołączył: 2020-04-07

Wpisów: 157

Wysłane:

3 czerwca 2020 08:57:07

przy kursie: 11,50 zł

Szkoda ze nie ma na tym forum lajków czy plusów za post.

Tylko nie rozumiem czemu do tego obliczenia nie brać całościowe zadłużenie a jedynie te finansowe.

W końcu zadłużenie to zadłużenie i jak sie coś posypie ...

i czemu ci z radara liczą go z całości zobowiązań a nie tylko z finansowych?

Edytowany: 3 czerwca 2020 09:01

|

|

PREMIUM

522

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 191

Wysłane:

3 czerwca 2020 11:35:41

przy kursie: 11,80 zł

Dlaczego tamten serwis patrzy inaczej niż cały finansowy świat, to nie wiem i nie oczekuj ode mnie tej odpowiedzi. Dług finansowy jest dla każdej firmy groźniejszy niż pozostałe zobowiązania, bo najczęściej jest zabezpieczony. Może nie hipoteką, ale zastawem na zapasach, cesją należności, czy oświadczeniem o natychmiastowym poddaniu się egzekucji. O ile spokojnie możesz nie zapłacić za towary miesiąc, dwa czy nawet trzy to się w zasadzie nic nie stanie, naliczą Ci odsetki i tyle. W długu finansowym instytucje mogą Ci tak naprawdę zamknąć firmę.... Dług niefinansowy to normalna część działalności. Kupujesz zapasy, dostajesz od sprzedawcy fakturę z terminem płatności. Jednocześnie sam sprzedajesz i udzielasz także kredytu kupieckiego. Im więcej sprzedajesz, tym masz więcej należności, zapasów i zobowiązań. W zależności od sektora albo musisz finansować brak w kapitale obrotowym (należności masz później niż musisz regulować zobowiązania - dodatni cykl konwersji gotówki), albo on wręcz Cię zasila (tak jest często w detalu, bo masz płatności gotówkowe). To zupełnie inny charakter zobowiązań. W zobowiązaniach niefinansowych masz na przykład zaliczki od klientów, dotacje itp. sprawy. To są zdecydowanie inne zobowiązania niż kredyt w banku, czy obligacje ze sztywnym terminem spłaty. Czasem jak napisałem (najczęściej) wzrost wiąże się ze zwiększeniem zapotrzebowania na kapital obrotowy i tę lukę wypełnia się kredytem obrotowym. czy faktoringiem. Im więcej tego kredytu w działalności tym gorzej, bo jest niebezpieczniej. Przychodzi kryzys i naturalną sprawą są zatory płatnicze. Klient Ci nie zapłaci, Ty nie zapłacisz dostawcy, a dostawca swojemu dostawcy. Nikt tego nie lubi, ale takie rzeczy się dzieją. Gorzej jak nie zapłacisz bankowi, bo ten wypowie Ci umowę o kredyt i wyśle komornika, który przewłaszczy zapasy, zablokuje konta i jeszcze zlicytuje nieruchomość. Jak masz komornika to już umarł w butach - trzeba ogłaszać niewypłacalność i sanacja wita u bram. Jak prześledzisz historię upadłości to mało kto upadł przez sam dług i jego wielkość. Upadłości były przez brak płynności, a brak płynności jest najbardziej niebezpieczny w przypadku kredytu. Z dostawcą jak kooperujesz to zawsze się dogadasz - oddasz mu część towaru (w cenie nabycia), przesuniesz płatność itd. Z bankami tak się rozmów już prosto nie prowadzi...Dostawca znacznie później pójdzie do sądu ogłosić Twoją niewypłacalność, bo wie, że najpierw na majątku zaspokoją się instytucje finansowe, które mają zabezpieczony dług. Pierwsze zawsze będą tam banki. To trochę jak w życiu. Jak nie masz kasy, to nie zapłacisz najpierw za telefon i kablówkę. Odłączą Ci, ale nadal żyjesz. Jak nie zapłacisz raty w banku, to nie odłączą Ci rozrywek, ale zabiorą telewizor i sprzedadzą na licytacji. Zerknij do obligacji i zapisanych tam kowenantów - z opisu wynika, że to DŁUG FINANSOWY, a nie całkowite zobowiązania. Jak bierzesz kredyt, to tez pytają Cię ile masz kredytów, limitów itp. i jakie z tego tytułu miesięczne obciążenia, a same pozostałe wydatki podajesz jak Ci wygodnie, albo czasem nawet ich nie podajesz, bo one dla instytucji nie mają większego znaczenia.

|

|

98

Dołączył: 2009-11-11

Wpisów: 915

Wysłane:

28 lipca 2020 09:43:01

przy kursie: 16,50 zł

No chyba się w końcu doczekałem... Jest dynamika i są obroty, zdaje się spółka została przez rynek zauważona... Czy obecne wzrosty oparte są tylko o dobry sentyment czy może jednak to już gra pod rekordowy rok, bo taki się tutaj zapowiada. Prezes kiedyś tam wspominał, że te obecne trudne czasy to ogromne wyzwanie dla spółki, ale jednocześnie też ogromna szansa  Przekonamy się na ile zostanie wykorzystana, już za kilka dni szacunki za lipiec

Edytowany: 28 lipca 2020 09:43

|

|

Czy na pewno chcesz przesłać zgłoszenie do moderatora?

Poniżej potwierdź lub anuluj swój wybór.