Krajobraz przed burzą – omówienie sprawozdania finansowego MFO za I kw. 2022 r. MFO to producent zimnogiętych profili stalowych, który działa na rynku od 2000 roku. 62 proc. akcji jest w rękach prezesa zarządu Tomasza Mirskiego i Marka Mirskiego przewodniczącego RN. Na co dzień więc MFO jest prowadzone przez prywatne osoby zaangażowane kapitałowo w podmiot i mające wieloletnie doświadczenie na rynku stali. Z punktu widzenia analizy fundamentalnej jest to bardzo istotna informacja dla potencjalnego inwestora. Można zakładać, iż tacy zarządzający będą skupiać się na długoterminowym wzroście wartości spółki, a nie na krótkoterminowych zyskach jak w przypadku najemnych menadżerów zatrudnianych na kilkuletnie kadencje. MFO produkuje profile zimnogięte dla wytwórców stolarki okiennej z PCV oraz profile spawane (głównie dla producentów bram i ogrodzeń), specjalne zimnogięte dla branży konstrukcyjnej, samochodowej, instalatorskiej i klimatyzacyjnej. W portfelu spółki znajdują się także profile do zabudowy gipsowo-kartonowej. Produkcja odbywa się w hali w Sochaczewie, a sam biznes opiera się tylko na handlu własnymi wyrobami. Warto dodać, iż MFO posiada także własną komórkę projektową, odpowiadającą za rozwój zarówno produktów jak i technologii wytwarzania. Spółka posiada dzięki temu wydłużony łańcuch wartości i nie jest uzależniona biznesowo od zewnętrznych dostawców usług. Zintegrowanie biznesu w taki sposób ocenić należy zdecydowanie korzystnie dla MFO.

Sytuacja rynkowaBiznes MFO jest bardzo silnie skorelowany z cyklem gospodarczym w kraju i Europie. Swoje wyroby spółka dostarcza głównie dla budownictwa i branży samochodowej.

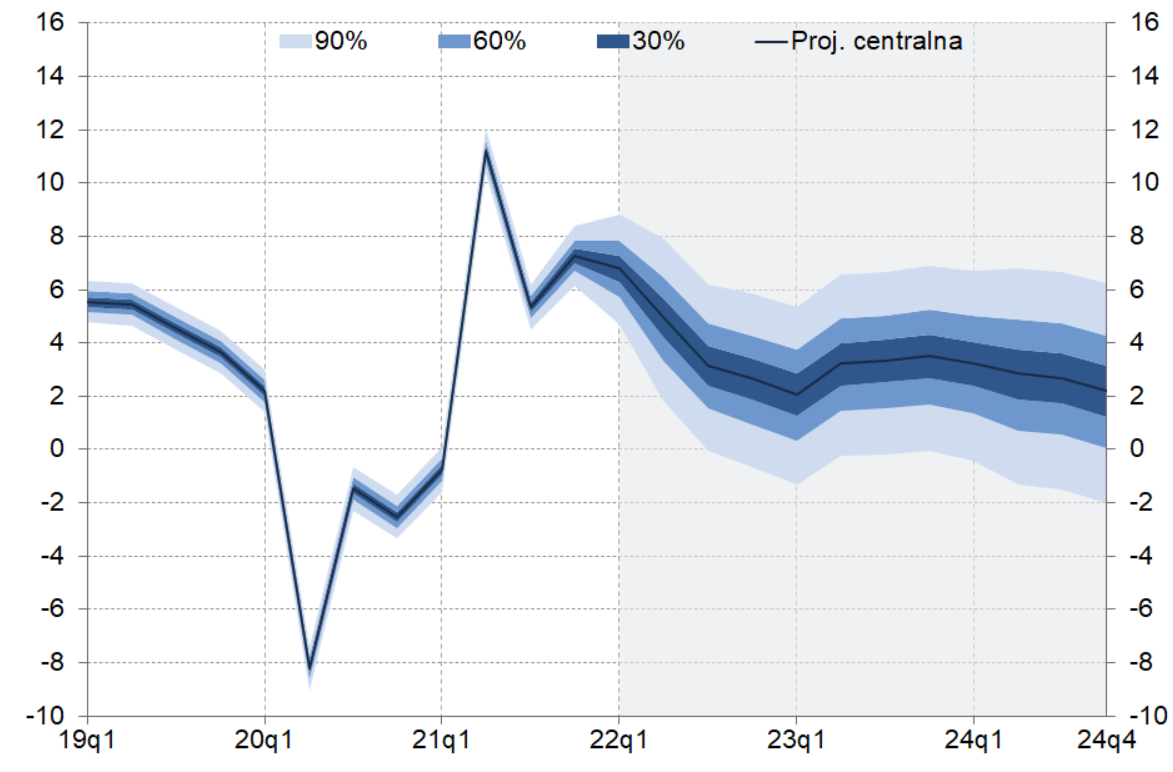

Kwartalna projekcja PKB – NBP, czerwiec 2022

kliknij, aby powiększyćW I kwartale 2022 w otoczeniu makroekonomicznym MFO odnotowywano raczej pozytywne warunki – koniunktura gospodarcza była dobra, przemysł dalej generował popyt na wyroby spółki, aczkolwiek świat miał już do czynienia z bardzo silnym wzrostem inflacji. Za taki stan rzeczy odpowiada przede wszystkim zerwanie łańcuchów dostaw spowodowane pandemią Covid-19 oraz napaścią Rosji na Ukrainą, która miała ogromny wpływ na wzrost cen surowców, produktów pochodnych i funkcjonowanie gospodarek światowych. Mimo wszystko otoczenie spółki dawało jeszcze na początku roku niezłe warunki do zarabiania pieniędzy.

Stal – kontrakt terminowy (steel rebar; Yuan/t)

kliknij, aby powiększyćW I kw. ceny wyrobów stalowych dla budownictwa i automotive rosły bardzo mocno, ale z drugiej strony producenci stali musieli borykać się ze wzrostami kosztów surowca i energii co dawało się już we znaki na wskaźnikach rentowności. Niestety pod kątem prognoz I kw. był już raczej ostatnim okresem dobrych warunków makro, ale do prognoz rynkowych powrócę jeszcze w podsumowaniu.

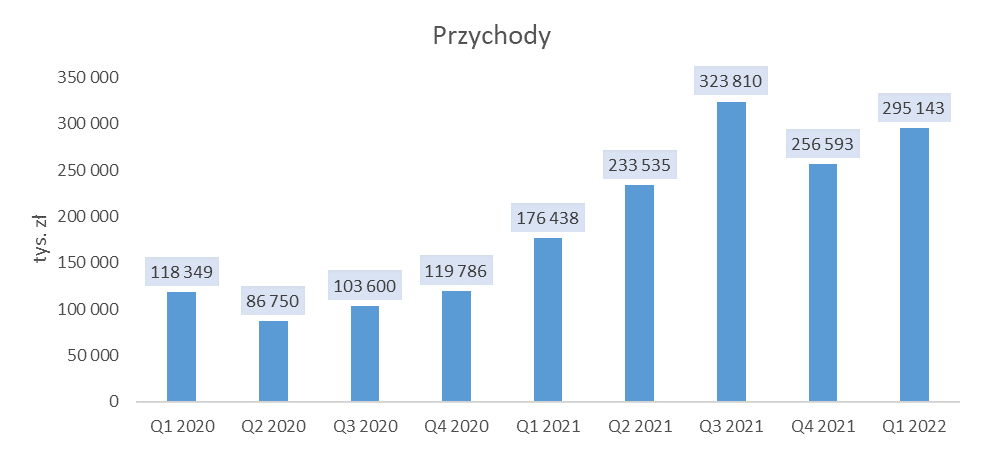

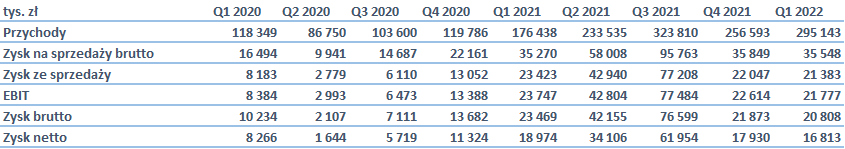

Przychody ze sprzedażyPrzychody MFO od II kw. 2020 roku były w bardzo silnym trendzie wzrostowym, który trwał do III kw. 2021. W I kw. 2022 wartość sprzedaży wyniosła 295 143 tys. zł i w porównaniu do IV kw. 2021 r. przychody były większe o +38 550 tys. zł (+ 15 proc.), a w stosunku do I kw. 2021 był to wzrost o +118 705 tys. zł (+67 proc.). Reasumując spółka w ostatnich kwartałach notuje historycznie wysokie poziomy przychodów, które wywołane zostały przez popandemiczne ożywienie oraz wzrosty cen produktów stalowych.

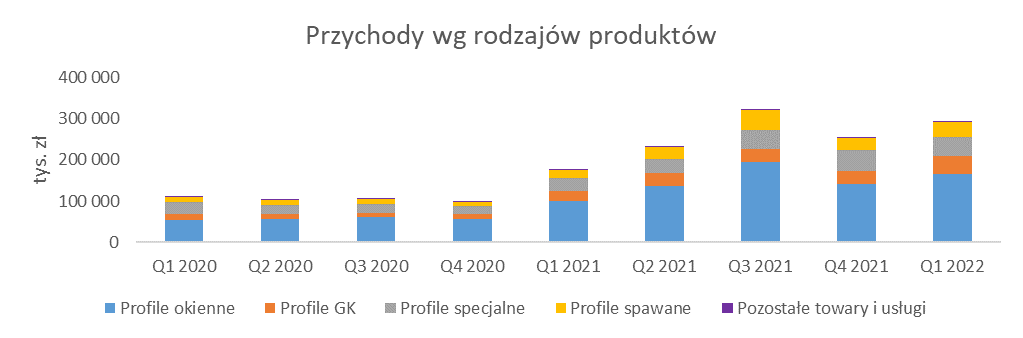

kliknij, aby powiększyćMFO nie wyodrębnia w swoich sprawozdaniach segmentów działalności zgodnie z MSSF 8 (czyli nie podaje sprzedaży, zysków i aktywów w podziale na segmenty), a podaje jedynie przychody ze sprzedaży najważniejszych grup produktowych.

kliknij, aby powiększyćW całym okresie analizy główny udział w przychodach stanowią profile okienne, około 57 proc. W dalszej kolejności plasują się profile specjalne (średnio 18 proc.), profile gipsowo-kartonowe (średnio 12 proc.) i profile spawane (również średnio 12 proc.). Struktura sprzedaży w poszczególnych kwartałach jest bardzo stabilna, w I kw. 2022 pokrywa się praktycznie ze średnimi wartościami.

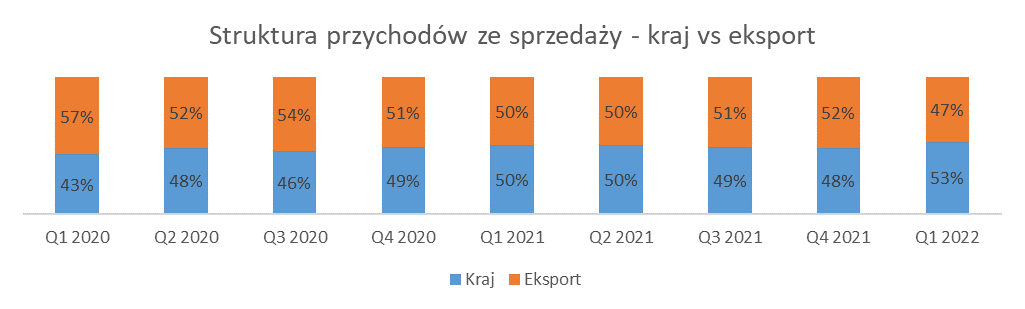

MFO średnio połowę swoich przychodów generuje na rynkach zagranicznych. Profile spółki mają swoich odbiorców oprócz Polski także w Niemczech, Austrii, Rumunii, Włoszech, Hiszpanii, Cyprze, Litwie, Estonii, Słowacji , Czechach, USA, Izraelu i Chile, Meksyku, Argentynie i Gwatemali.

kliknij, aby powiększyćW I kw. 2022 struktura sprzedaży pomiędzy krajem a zagranicą nie ulegała znaczącym zmianom, choć eksport spadł do 47 proc. udziału co jest najniższym poziomem w okresie analizy.

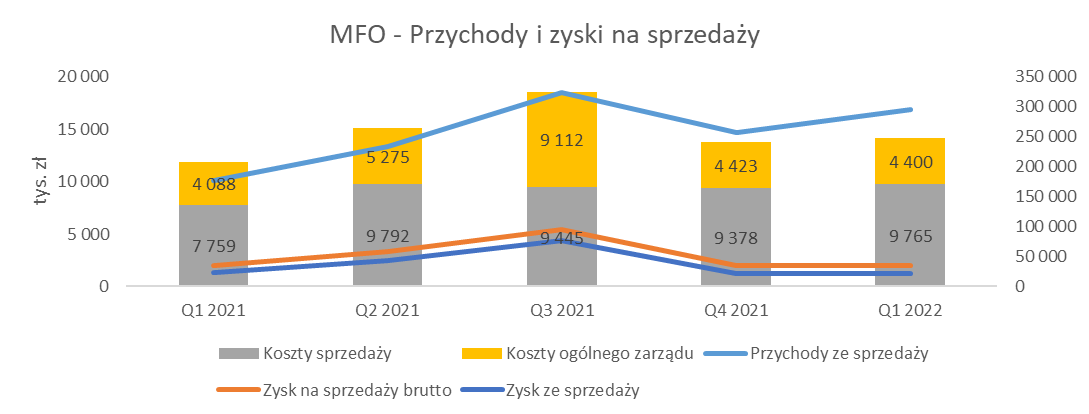

Koszty i wynikiZaczynając omówienie wyników zgodnie z porządkiem RZiS rozpoczynamy od zysku na sprzedaży brutto (różnica pomiędzy przychodami ze sprzedaży a kosztami wytworzenia produktu oraz wartością sprzedanych towarów).

Warto zaobserwować z poniższego wykresu, iż w okresie czterech kwartałów roku 2021 wynik ten poruszał się całkowicie zgonie z trendem przychodów. W I kw. 2022 doszło jednak do pewnego załamania tej korelacji, ponieważ przychody skoczyły do góry o +38 550 tys. zł (+15 proc.), ale wynik na sprzedaży brutto stanął na podobnym nominalnie poziomie jak w IV kw. 2021 – osiągnął poziom 35 548 tys. zł i był niższy o 300 tys. zł (-1 proc). Widać to na wykresie, gdzie linia zysku leży płasko pomiędzy IV kw. 2021 i I kw. 2022.

kliknij, aby powiększyćMożna zakładać, iż w spółkę uderzyły szczególnie koszty surowca i energii – wzrosły one na tyle mocno, że spółka nie mogła jeszcze bardziej podnieść ceny i nie dało to możliwości poprawy poziomu rentowności. Rok do roku wynik na sprzedaży brutto był wyższy zaledwie o 278 tys. zł (+1 proc.), więc widać iż spółka była w stanie wypracować nominalnie podobny wynik przy zdecydowanie niższych przychodach rok do roku.

W kosztach sprzedaży i zarządu nie widać znaczących anomalii. W 2021 ich łączna wartość poruszała się zgodnie z trendem przychodów. Jednakże w I kw. 2022 doszło do stabilizacji i koszty sprzedaży były raptem wyższe o 387 tys. zł (+4 proc.) a koszty zarządu niższe o 23 tys. zł (-1 proc.) w stosunku do poprzedniego kwartału. Reasumując pomimo silnego wzrostu przychodów udało się spółce utrzymać koszty sprzedaży na stabilnym poziomie. Rok do roku nastąpiła silniejsza zmiana w kosztach sprzedaży – w I kw. 2022 wyniosły one 9 765 tys. zł i były wyższe rok do roku o +2 006 tys. zł (+26 proc.). Koszty zarządu wyniosły 4 400 tys. zł i odnotowały wzrost rok do roku o +312 tys. zł (+8 proc.). Reasumując pomimo, iż MFO jasno deklaruje brak jakikolwiek problemów z dostępnością wyrobów stalowych do produkcji profili (w 2021 i 2022 huty z tytułu wysokich kosztów energii i ograniczonej ilości rudy żelaza często dokonywały selekcji klientów) w I kw. spółka odczuła wysokie ceny surowców i energii co negatywnie wpłynęło na wynik sprzedaży.

W I kw. 2022 MFO odnotowało wynik operacyjny na poziomie 21 777 tys. zł. Był to wynik słabszy zarówno od IV kw. 2021 (o -301 tys. zł, -1 proc.) i I kw. 2021 (o -1 970 tys. zł). Pozostała działalność operacyjna miała bardzo znikomy wpływ na wyniki Spółki w I kw. 2022 w wysokości +394 tys. zł, gdzie rok wcześniej było to 324 tys. zł. W pozostałych przychodach operacyjnych zaksięgowano 179 tys. zł dotacji rządowych. Spółka regularnie korzysta ze wsparcia na różnego rodzaju projekty rozwojowe związane z opracowaniem nowych produktów oraz technologii ich wytwarzania. Na koniec I kw. 2022 w rozliczeniach międzyokresowych przychodów zaksięgowano 27 565 tys. zł dotacji rządowej.

Działalność finansowa miała w I kw. 2022 wynik netto na poziomie około -969 tys. zł, gdzie rok wcześniej było to jedynie -278 tys. zł. W tym obszarze główny wpływ na wynik MFO miały koszty finansowe w postaci odsetek (-539 tys. zł) i ujemne różnice kursowe (-302 tys. zł). Przychody finansowe nie wystąpiły. Pamiętać trzeba, iż w okresie restrykcyjnej polityki monetarnej NBP koszty i leasingu kredytów w kolejnym kwartale mogą być jeszcze wyższe.

Przy analizie rachunku wyników dodać należy, iż MFO nie stosuje żadnych zabezpieczeń przed zmianami cen stali, walut czy stóp procentowych. W sprawozdaniu nie ma wzmianki o jakikolwiek derywatywach nie wspominając już o rachunkowości zabezpieczeń. W analizie swoich ryzyk spółka mówi wprost, iż nagła zmiana cen wyrobów stalowych czy kursu walutowego może mieć swoje przełożenie na marże oraz np. na przeszacowanie zapasów. Jest to pewna wada, która może wpływać na przewidywalność wyników spółki i każdy inwestor jaki interesuje się MFO powinien o tym pamiętać.

W I kw. 2022 zysk netto wyniósł 16 813 tys. zł, czyli mniej niż w poprzednim kwartale o -1 117 tys zł i analogicznym kwartale roku poprzedniego o -2 161 tys. zł. Krótko podsumowując jeszcze kwestie podatkowe w I kw. efektywna stopa podatkowa (iloraz naliczonego podatku CIT w stosunku do podstawy opodatkowania) wniosła 19 proc. tak samo jak w poprzednim kwartale roku poprzedniego. W przypadku MFO nie widać żadnych dodatkowych wydatków pomniejszający finalny zysk da akcjonariuszy.

Poniżej zaprezentowano przychody ze sprzedaży wraz z poszczególnymi poziomami wyników osiąganych przez MFO. We wszystkich okresach spółka odnotowywała dodatnie wyniki.

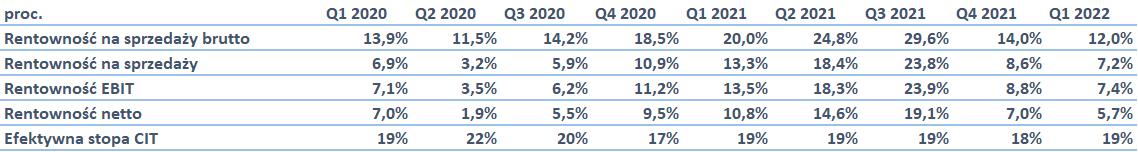

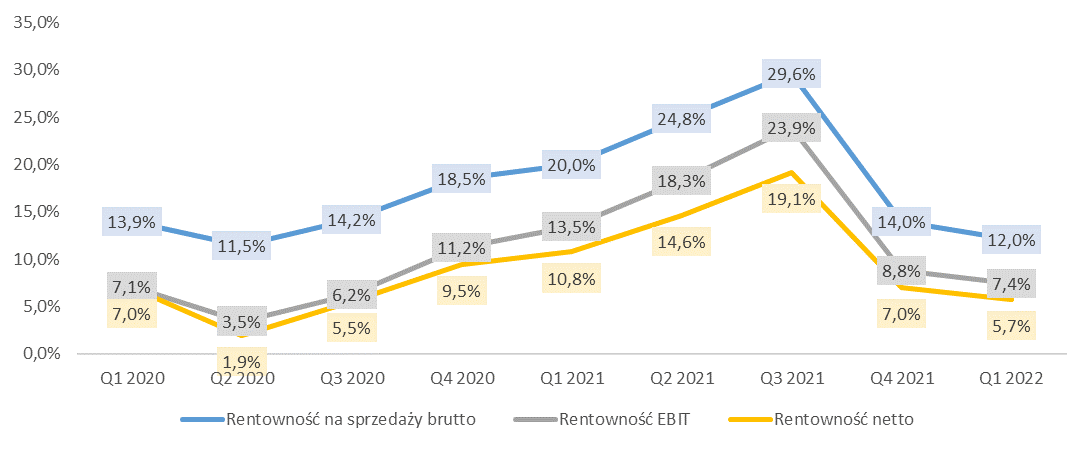

kliknij, aby powiększyćWskaźnik rentowności na sprzedaży brutto ulegał w 2021 roku silnym wzrostom. Zyski odnotowywano dzięki silnemu popytowi i bardzo dobrym marżom na rynku produktów stalowych. Dopiero końcówka roku przyniosła pogorszenie rentowności, co było kontynuowane w I kw. 2022. Dynamiczne wzrosty cen stali i energii doprowadziły do pogorszenia efektywności działania spółki. Generalnie w okresie analizy średnia rentowność na poziomie sprzedaży brutto wyniosła 17.6 proc, a w I kw. 2022 wyniosła 12 proc. i był to jeden ze słabszych wyników (kwartał wcześniej było to 14 proc. a rok wcześniej 20 proc.). Zachowanie wskaźnika rentowności operacyjnej i netto były podobne. Pamiętać trzeba, iż w II kw. 2022 odnotowano silne spadki notowań stali. Jeśli połączymy to z coraz to gorszymi informacjami z gospodarki, wysokimi kosztami kredytów i spadkiem finansowania inwestycji wyniki MFO mogą ulegać dalszemu pogorszeniu.

kliknij, aby powiększyć

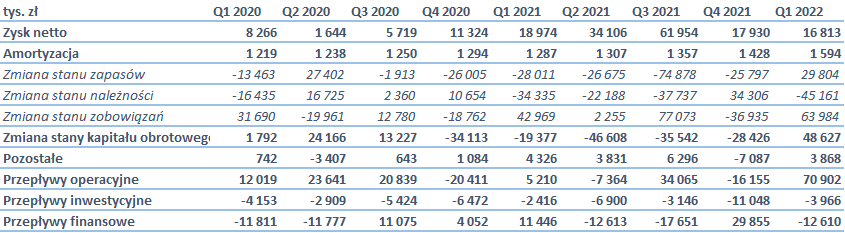

kliknij, aby powiększyćPrzepływy pieniężne, dług i dywidendaAnaliza przepływów ma pokazać czy spółka pomimo dodatnich wyników finansowych wg zasad rachunkowości memoriałowej jest w stanie generować gotówkę i utrzymywać płynność finansową.

kliknij, aby powiększyćPatrząc na przepływy operacyjne MFO w większości przypadków generuje dodatnie wyniki. W I kw. 2022 odnotowano rekordowy przepływ 70 902 tys. zł, co było głównie determinowane bardzo wysokim rozwiązaniem kapitału obrotowego (+48 627 tys. zł). Wpływ na cash miały tu spadki na zapasach (+29 804 tys. zł dla gotówki) oraz wzrost wartości zobowiązań (+63 984 tys., zł) co było na pewno implikowane wzrostem kosztu zakupu stali i energii. Aby mieć lepszy obraz efektywności zarządzania aktywami w MFO warto prześledzić cykle rotacji poszczególnych elementów kapitału obrotowego.

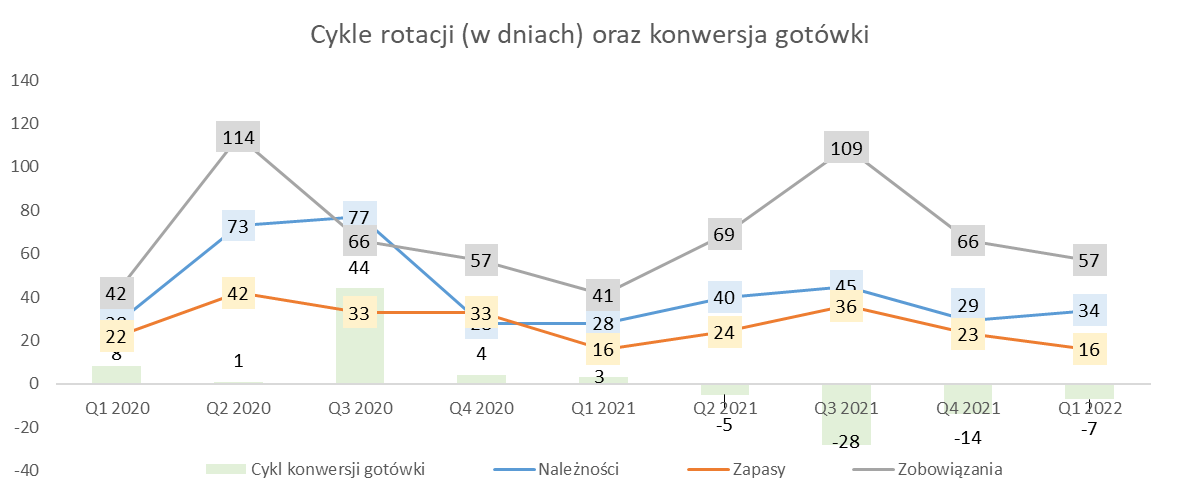

kliknij, aby powiększyćW przypadku zapasów w I kw. 2022 odnotowano poziom wskaźnika rotacji na poziomie 16 dni i był to wynik identyczny jak w analogicznym okresie roku poprzedniego, ale niższy niż w IV kw. 2021 o -6 dni, co interpretować należy pozytywnie. Rotacja należności wyniosła w I kw. 2022 34 dni i była wyższa rok do roku o około +6 dni i w stosunku do poprzedniego kwartału o około +5 dni (informacja negatywna, gdyż wydłużył się nam średni czas spływu zapłaty od klientów). Zachowanie powyższych wskaźników spowodowało nam wydłużenie rok do roku tzw. cyklu operacyjnego o +6 dni (czyli średni czas jaki musimy czekać aby opróżniony został magazyn i wróciły do nas płatności od klientów; inaczej mówiąc suma cyklu zapasów i należności w dniach). Jeśli chodzi o zobowiązania to w I kw. 2022 cykl ich rotacji wyniósł 57 dni i oznaczał wzrost o +16 dni rok do roku, co dla spółki oznaczało wydłużenie czasu kiedy reguluje swoje płatności z dostawcami (informacja pozytywna). Z drugiej strony w stosunku do kwartału poprzedniego cykl zobowiązań spadł o 9 dni, co oznacza pogorszenie dla spółki. Aby podsumować jednak tę część analizy warto wykorzystać wskaźnik cyklu konwersji gotówki, angażujący wszystkie opisane cykle i pokazujący po jakim czasie wraca do firmy zaangażowana gotówka (inaczej cykl operacyjny minus cykl zobowiązań). Widać, iż od trzech ostatnich kwartałów wskaźnik ten jest wręcz ujemny, co interpretować należy pozytywnie, chociaż widać iż powoli rośnie. Generalnie w I kw. 2022 wyniósł on -7 dni, a rok wcześniej było to 3 dni.

Jeśli chodzi o działalność inwestycyjną spółka ponosi regularne wydatki. Średni kwartalny CAPEX od I kw. 2020 do I kw. 2022 wyniósł 5 288 tys. zł. W I kw. 2022 wyniósł 4 410 tys. zł i był wyższy rok do roku o +1 925 tys. zł, ale niższy niż w poprzednim kwartale o- 6 713 tys. zł. Jak informuje spółka realizuje ona teraz kilkuletnią strategię rozwojową. W 2021 MFO nabyło 10 ha gruntu w okolicach Sochaczew-Boryszew, które mają być obszarem budowy nowego centrum magazynowo-logistycznego opartego na transporcie kolejowym. Z punktu widzenia wartości dla inwestora jest to rozwiązanie, które należy ocenić pozytywnie. Transport samochodowy staje się obecnie coraz droższy i trudno dostępny. Kolej, pomimo swojej kapitałochłonności na początku jest bardziej stabilnym rozwiązaniem dla spółki i wpisuje się w politykę klimatyczną UE, co zabezpiecza MFO przed niekorzystnymi zmianami prawnymi a być może da w przyszłości możliwość pozyskania nowych dotacji związanych z ochroną środowiska.

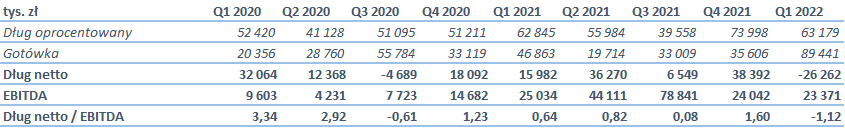

Z tytułu, iż MFO wspomaga się kredytami i leasingiem (w przepływach finansowych mamy głownie wydatki na spłatę długu) warto zbadać ryzyko zadłużeniowe dla spółki.

kliknij, aby powiększyćPatrząc na poziom zadłużenia podmiotu jest on bardzo bezpieczny w stosunku do posiadanej wolnej gotówki. W wielu kwartałach poziom długu netto (czyli zadłużenie oprocentowane minus posiadana gotówka) jest bardzo niski w stosunku do posiadanych środków pieniężnych. Patrząc wręcz na poziom gotówki trzymanej w firmie zastanawia jej bardzo wysoki poziom. Zakładać można, iż MFO trzyma środki na realizację wspomnianej inwestycji, a część przeznaczy na dywidendę.

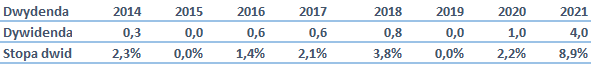

kliknij, aby powiększyćDywidenda za 2021 ma być wypłacona na początku września 2022 (ostatni dzień prawa do dywidendy to 10.08.2022). Patrząc na historię dywidendy w MFO, widać że nie była ona oszałamiająco wysoka (średnio stopa dywidendy to 2.6 proc.), ale od 2014 roku płacona była dość regularnie. Można to interpretować różnie, ale jednak poziom stopy dywidendy za ostatni rok obrachunkowy na poziomie 8.9 proc. jest już całkiem atrakcyjny, pomimo planowanych inwestycji. Inwestor długoterminowy powinien oprócz zysków, przyglądać się jak wygląda płynność spółki, jej plany inwestycyjne i chęć wypłaty dywidend. Jeśli MFO pomimo inwestycji będzie skłonna zwiększać stopniowo poziom dywidend (gotówki ma nie mało) to na pewno podniesie swoją fundamentalną atrakcyjność. Z drugiej strony pamiętajmy, iż poziom dywidendy za 2022 może być niższy niż 2021 z tytułu nadciągającej recesji.

PodsumowanieReasumując MFO po wynikach za I kw. 2022 jest podmiotem o dość stabilnej kondycji i przyzwoitych wynikach. W okresie analizy nie odnotowano żadnych strat. Spółka potrafi generować dodatnie przepływy operacyjne, korzysta z kredytu w bardzo bezpiecznym stopniu, pozyskuje nawet (niewielkie, ale zawsze) dotacje na rozwój, posiada dość klarowne plany inwestycyjne. Na bazie informacji ze sprawozdań finansowych nie widać tu większych problemów, aczkolwiek brak strategii zabezpieczania się przed wahaniami notowań surowców czy kursów walut jest pewną fundamentalną wadą i trzeba o tym pamiętać. MFO nie jest to też spółka o jakimś mega potencjalne wzrostowym (jak np. nowe technologie), ale można określić ją jako dość solidny biznes.

Z punktu widzenia notowań akcji istnieje ryzyko, iż skoro spółka dostarcza produkty dla budownictwa i automotive informacje o światowej recesji mogą doprowadzić do spadków kursu. Obecnie większość banków centralnych na świecie zaczęła dynamicznie podnosić stopy procentowe. Tym samym wszyscy uczestnicy rynku mają świadomość pojawienia się kryzysu na świecie. NBP pokazuje spadek krajowego tempa PKB do końca roku 2022 do poziomu około 2 proc., a potem niewielką stabilizację na stosunkowo niskim poziomie 2-3 proc. wzrostu. Na rynku kredytów hipotecznych w Polsce pojawiła się zapaść. Wiele inwestycji budowlanych w kraju zostało wstrzymanych z powodu braku finansowania. Schłodzenie gospodarki powinno przynieść spadek inflacji przynajmniej teoretycznie. Ryzyko polega na tym, iż napięcia geopolityczne mogą dalej wywoływać niepokój na rynkach surowcowych co pomimo restrykcji monetarnych utrzyma ich wysokie ceny. W ostatnim czasie pojawiają się plotki o możliwych wyłączeniach gazu dla przemysłu europejskiego w okresie jesienno-zimowym 2022/2023 co miałoby wynikać z jego braków w magazynach rezerw strategicznych. Wielu uczestników rynku zakłada jednak, iż efekt recesji będzie silniejszy i ceny surowców wejdą w trend spadkowy.

Patrząc na ceny stali, która jako podstawowy surowiec jest również bardzo wrażliwa na cykl gospodarczy, widać silne załamanie notowań od końca maja 2022. Oznacza to, iż okres wysokich cen produktów stalowych przejdzie do historii, co połączone ze spadkiem popytu sektora budowlanego zaszkodzi wynikom wielu firm takich jak MFO. Z drugiej strony recesja oraz poprzedzająca ją bessa na giełdzie jest stanem cyklicznym i każdy inwestor wie, iż można wtedy wyszukać fundamentalnie zdrową spółkę w bardzo okazyjnej cenie.

Powyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.