Omówienie sprawozdania finansowego GK Arteria po 1 kw. 2016 r.Jakiś czas temu Arteria stała się największą w Polsce komercyjną spółką call center z pond 2200 stanowisk. Plany wydają się ambitne, bo spółka chce stać się także ważnym graczem europejskim co ma nastąpić do końca przyszłego roku. Niestety sam aspekt finansowy pozostawia nieco do życzenia, a sama spółka jest bardzo niechlujna i niekonsekwentna w raportowaniu.

O ile jakość raportów finansowych w sensie staranności ich wykonania, konsekwencji w prezentacji danych nie ma bezpośredniego wpływu na biznes, to już mówi coś o kulturze organizacji, dbałości o detale itp, a przecież biznes to bardzo duża liczba samych detali. Oczywiście drzewa nie mogą zasłaniać lasu, ale nie ma lasu bez drzew, a te w przypadku Arterii wydają się spróchniałe. Proszę zauważyć, spore niekonsekwencje w ciągłości rapotowania. Rachunek segmentowy ( a właściwie jego namiastka w omówieniu wyników przez zarząd) w kwartałach 1-3 był sporządzany bez korekt konsolidacyjnych, natomiast w IV kwartale taką korektę mamy co przy ujęciu narastającym zaciemnia obraz. Dodatkowo zwracam uwagę, że w raporcie za ostatni kwartał mamy rozbicie kosztów na koszt własny sprzedaży, koszty sprzedaży i koszty ogólnego zarządu, natomiast w rocznym mamy tylko całościowy koszt sprzedaży i błędnie nazwaną pozycję w rachunku wyników: „zysk brutto na sprzedaży”, który jest tak naprawdę zyskiem netto ze sprzedaży, czyli po uwzględnieniu kosztów ze sprzedaży i kosztów ogólnego zarządu.

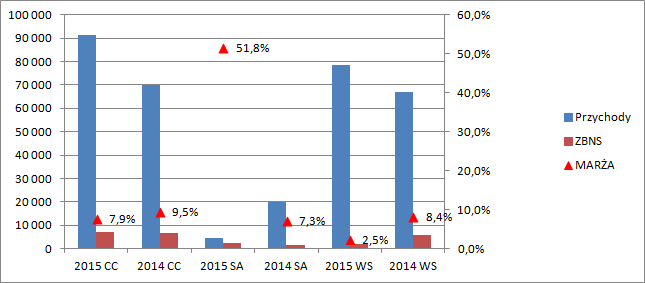

Arteria w swojej działalności wyróżnia 3 segmenty operacyjne: Call Center, Wsparcie Sprzedaży (narzędzia IT, projektowanie procesów, ) oraz Aktywną Sprzedaż (działalność usługowa w pośrednictwie finansowym). Choć spółka powoli rośnie, to poszczególne segmenty zachowują się bardzo różnie. Przychody segmentu call center od 2 kw. 2015 dość szybko rosną, co związane jest z dokonanymi przez Arterię przejęciami. Aktywa sprzedaż niestety zamiera w związku z odejściem od spółki kluczowego klienta, natomiast wsparcie sprzedaży zachowuje się bardzo nieregularnie, choć w długookresowym oknie obserwacji wydaje się mieć charakter wzrostowy.

kliknij, aby powiększyćMimo wszystko wektor sprzedaży jest rosnący, co w świetle dokonanych akwizycji nie powinno raczej dziwić.

Niestety spółka wygląda na mocno niestabilną pod względem marżowości, a oceny nie ułatwia brak rachunku segmentowego z prawdziwego zdarzenia w raportach kwartalnych (co w zasadzie jest sprzeczne z MSR). Na podstawie raportu rocznego możemy powiedzieć, że wynik na poziomie zysku ze sprzedaży (w opisie wykresu zachowałem nomenklaturę spółki, czyli zysk brutto ze sprzedaży) buduje przede wszystkim segment call center z marżą na sprzedaży na poziomie 7,9 proc.i wkładem 7,2 mln zł. Bardzo intrygująco wygląda za to segment aktywnej sprzedaży. Choć przychody dramatycznie spadły r/r (z 19,8 do 4,7 mln zł), to wynik segmentu poprawił się o milion złotych (mowa o danych za rok 2014 i rok 2015). Znów segment wsparcia mocno wzrósł pod względem przychodów, ale zanotował spadek zysku z 5,6 do 2 mln zł.

kliknij, aby powiększyćStabilności w wynikach segmentów nie widać. O ile spadek rentowności call center można wiązać z restrukturyzacją nabytych jednostek, to w przypadku segmentu wsparcia powodów do spadków marży oczywistych nie ma, a bardzo duża rentowność aktywnej sprzedaży jest naprawdę zaskakująca.

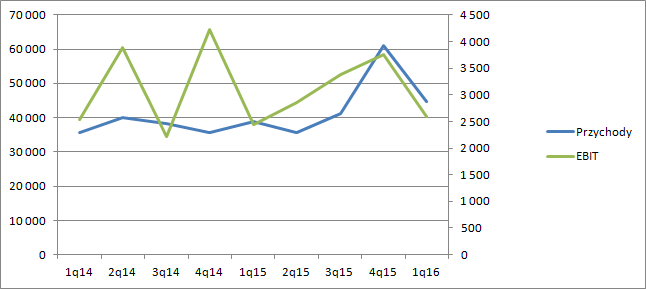

W ujęciu kwartalnym mamy do oceny w szerszej perspektywie jedynie sprzedaż i wynik operacyjny. Jak pokazałem na poniższym wykresie to o ile sprzedaż w dwóch ostatnich kwartałach wyraźnie rośnie r/r, to już EBIT niekoniecznie.

W pierwszym kwartale tego roku Arteria uzyskała 44 mln zł przychodów w relacji do 38,5 mln przed rokiem. Dynamika wzrostu jest spora, ale przypominam, że pomiędzy okresami nastąpiły inkorporacje. Pod koniec sierpnia emitent sfinalizował przejęcie spółki Contact Center Sp. zo.o. kosztem 9,07 mln zł, natomiast w połowie grudnia zakończył akwizycję BPO Management Sp.z o.o. płacąc 3,8 mln zł za 100% udziałów tej spółki.

kliknij, aby powiększyćZauważmy jednak, że pomimo wzrostu przychodów zysk brutto ze sprzedaży spadł z 4,4 do 4 mln zł., natomiast zysk netto ze sprzedaży (czyli po obciążeniu kosztami ogólnego zarządu i kosztami sprzedaży) zmniejszył się 2,33 mln zł do 1,75 mln zł. Wzrost wyniku operacyjnego, którym chwali się zarząd spółki wynika jedynie z linii pozostałych, gdzie w dużej mierze raportuje się zdarzenia jednorazowe, lub rzadko powtarzalne.

Co ciekawe, to pomimo finansowania akwizycji za pomocą długu i wyższego średniego stanu zadłużenia odsetkowego za okres, koszty finansowe delikatnie spadły - prawdopodobnie efekt obniżki stóp procentowych.

Na poziomie netto spółka pokazała 2.1 mln zł, ale jakość tego wyniku pozostawia wiele do życzenia, bo 150 tys. zysku dał podatek, a ok. 850 tys. zł linia pozostałych. Prawdopodobnie zysk w linii pozostałych dotyczy rozwiązania rezerw, na co wskazuje odpowiednia korekta w rachunku przepływów. Skoro mowa o przepływach to w raportowanym kwartale były stosunkowo wysokie – 7,1 mln zł, głównie przez wzrost zobowiązań i spadek należności. W roku 2015 CF operacyjny wyniósł 11,18 mln zł i był o ponad 1 mln wyższy niż rok wcześniej, ale wynika to z enigmatycznej korekty „pozostałe korekty”

Wycena arterii pod względem dochodowym może wydawać się niska – wskaźnik C/Z na poziomie około 5. Problem jednak w tym, że jak powiedziałem spółka jest nietransparentna, a część wyniku wygląda na niepowtarzalną. Dodatkowo biznes wydaje się nie do końca ustabilizowany, przez co wycena spółki jest utrudniona. Martwić mogą ostatnie spadki w dwóch segmentach działalności.

Link do wskaźników

www.stockwatch.pl/gpw/arteria,... oraz...

wycen

www.stockwatch.pl/gpw/arteria,... >> …więcej analiz najnowszych raportów finansowych innych spółek jest tutajPowyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.