Panie, wydrukowałem Ci wezwanie - omówienie sprawozdania finansowego BSC Druk po III kw. 2019 r. Spółka jest czołowym dostawcą w kraju opakowań z tektury i papieru i ma za sobą 9-letnią historię na warszawskiej giełdzie. W ostatnim roku kapitalizacja BSC Drukarnia Opakowań urosła do rekordowych ponad 400 milionów złotych, jak i nastąpiły zmiany właścicielskie. Dotychczasowy największy akcjonariusz niemiecki koncern rlc packaging został przejęty w listopadzie 2019 roku przez spółkę z szwedzkiej grupy A&R Packaging. W efekcie tych wydarzeń również dwaj pozostali najwięksi akcjonariusze będący w zarządzie spółki i kontrolujący 24,2 proc. akcji spółki zdecydowali się na ich odsprzedaż szwedzkiemu właścicielowi. Nowy większościowy akcjonariusz ogłosił również wezwanie na akcje, które właśnie startuje. W analizie sprawdzimy jak spółka radziła sobie w pierwszych 9 miesiącach 2019 roku, ale przede wszystkim zastanowię się czy warto odpowiadać na to wezwanie z punktu widzenia inwestora indywidualnego.

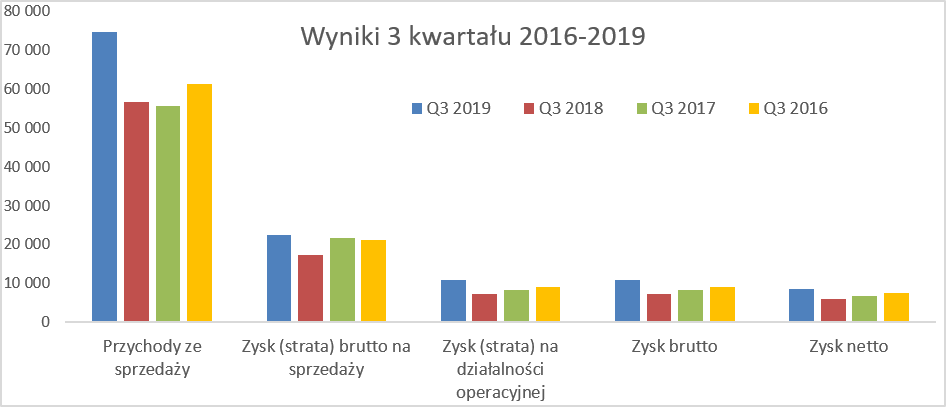

Trzeci kwartał pod względem przychodowym jak i zysków wypadł lepiej niż rok wcześniej.

kliknij, aby powiększyćW analizowanym kwartale spółka odnotowała sprzedaż wyższą o prawie 32,0 proc. niż rok wcześniej. Z kolei sprzedaż za 9 miesięcy 2019 roku była wyższa o 25,6 proc. niż w analogicznym okresie roku poprzedniego. Do analizy sprzedaży per segmenty jeszcze powrócę, ale warto podkreślić, że obydwa wzrosty sprzedażowe BSC Drukarnia zawdzięcza przede wszystkim rosnącej sprzedaży dla branży kosmetycznej i spożywczej.

Spółka raportuje wyniki w układzie rodzajowym, więc marża brutto na sprzedaży na powyższym wykresie została obliczona w sposób dość uproszczony jak różnica przychodów oraz sumy zużycia materiałów, usług obcych i wartości sprzedanych materiałów i towarów. Wartość tej marży wyniosła 22,3 mln zł, czyli o 28,8 proc. więcej niż rok wcześniej. Jest to oczywiście bardzo dobry wynik, choć można też spojrzeć na to z innej strony - rentowność (jak wspomniałem jednak liczona w uproszczony sposób) spadła w tym kwartale r/r o 0,7 p.p.

Proszę jednak spojrzeć na zysk na działalności operacyjnej, który urósł prawie o połowę i wyniósł 10,9 mln zł. Oznacza to, że rentowność operacyjna w trzecim kwartale wynosiła 14,6 proc. w porównaniu do 12,9 proc. rok wcześniej. Spółka wskazała, że do tak dobrych wyników operacyjnych przyczynił się zarówno wzrost sprzedaży oraz osiągnięcie lepszego miksu sprzedawanych produktów. Dodatkowo spółka poinformowała, że wynik trzeciego kwartału został poprawiony również poprzez otrzymanie rekompensaty za wzrost kosztów energii w pierwszym półroczu 2019 roku z tytułu ustawowej zmiany cen w wysokości 0,45 mln zł (wpływ na rentowność operacyjną to ok. 0,6 p.p, w analizowanym kwartale). Te same czynniki wpłynęły na osiągnięcie zysku operacyjnego narastająco na poziomie 23,8 mln zł, czyli o ponad 1/3 w porównaniu do analogicznego okresu roku poprzedniego. W okresie 9 miesięcy wystąpiło (Q1 2019) jeszcze jedno zdarzenie jednorazowe czyli zysk na sprzedaży używanej maszyny poligraficznej w kwocie ok. 0,35 mln zł. Niewątpliwie należy przyznać plus zarządowi spółki, które opisuje ważniejsze zdarzenia jednorazowe, co pomaga w ocenie powtarzalności wyników oraz buduje wiarygodność zarządu.

Na poziomie działalności finansowej nie było istotniejszych zmian dlatego też zysk brutto r/r wzrósł o ok. 47,5 proc. i wyniósł 10,86 mln zł. Jest to spowodowane po pierwsze odnoszeniem różnic kursowych z handlu (sprzedaż produktów i zakup surowców) na przychody ze sprzedaży i koszty działalności operacyjnej. Po drugie spółka przy realizacji planu inwestycyjnego posługuje się finansowaniem zewnętrznym w postaci kredytów bankowych. Zakładam, że w chwili obecnej odsetki powiększają aktywa trwałe. W momencie zakończenia inwestycji odsetki z kolejnych kwartałów będą już jednak trafiać do rachunku wyników.

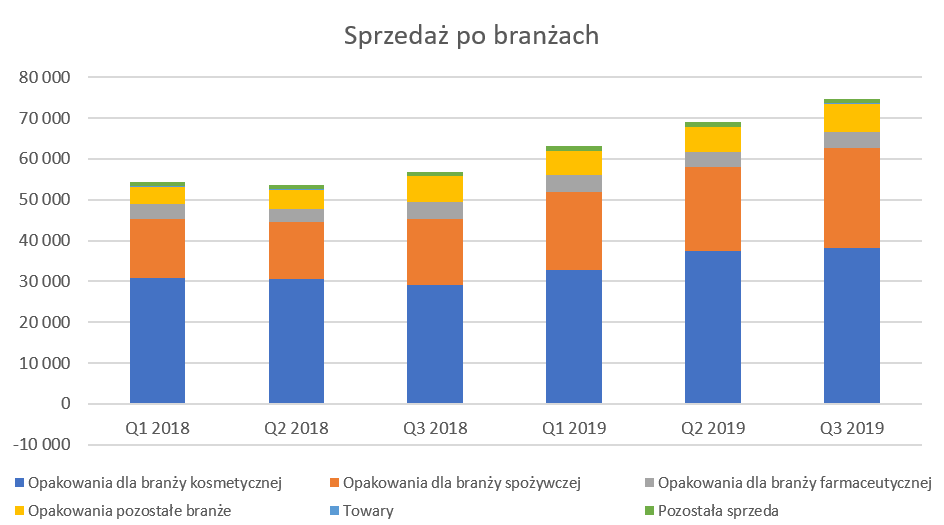

Proszę spojrzeć na poniższy wykres obrazujący sprzedaż po branżach.

kliknij, aby powiększyćJak widać sprzedaż opakowań dla branży kosmetycznej oraz spożywczej stanowi w chwili obecnej ponad 80 proc. przychodów grupy kapitałowej. Również ponad 80 proc. produkcji trafia do uznanych koncernów międzynarodowych, choć głównie do ich spółek działających na rynku polskim. Trzecim istotnym segmentem jest, a w zasadzie miała być sprzedaż opakowań dla branży farmaceutycznej Niestety w tym wypadku trudno mówić o wielkim sukcesie. Spółka w trzecim kwartale sprzedała o 5,5 proc. mniej niż rok wcześniej, lecz narastająco za 3 kwartały dane te prezentują się lepiej (+6,4 proc.) . Spółka dość jasno wyraziła się w raporcie za 2018 rok stwierdzając, że „…aktualne rezultaty sprzedaży w tym segmencie są niezadowalające”. A informacja ta została przekazana gdy było wiadomo, że rok 2018 zakończył się w tym segmencie wzrostem o prawie 21 proc. Zresztą podobne stwierdzenia o niezadowalających wynikach w tej branży pojawiały się w opisach rezultatów również z poprzednich lat. Widać, że ambicje w tym zakresie są zdecydowanie większe i zarząd spółki chciałby doprowadzić do sytuacji w której branża farmaceutyczna stałaby się rzeczywiście trzecią nogą w tym biznesie.

Jak już wspomniałem wcześniej sprzedaż jest dość mocno skoncentrowana jeśli chodzi również o pojedynczych klientów. Spółka nie podaje dokładnych danych, tylko przedziały obrotowe. Wynika z nich, że sprzedaż do grupy Gilette stanowi między 20 a 30 proc. wartości kapitałów własnych, natomiast Grupa McDonald’s odpowiada za 10-20 procent.

Koncentracja sprzedaży może stanowić pewien czynnik ryzyka, ponieważ dwóch najważniejszych klientów odpowiada za ok. 30-40 proc. całkowitej sprzedaży. Widać to było w 2018 roku, kiedy to spółka zwiększała sprzedaż do istotnej części swoich klientów natomiast nie miało to przełożenia na wzrost całkowitej sprzedaży. Tak się wydarzyło, ponieważ w 2016 roku (z efektem na koniec lutego 2017) spółka przegrała przetarg na dostawę w grupie Mendelez. A był to klient, który w 2015 roku został wykazany w tym samym przedziale obrotowym (10-20 proc.) co sieć fast-food.

Sprzedaż zagraniczna stanowi ok. 16 proc. całości sprzedaży i jest denominowana w EUR. Warto jednak wspomnieć, że część sprzedaży krajowej również jest ustalana na podstawie kursu EUR/PLN. Spółka podaje, że w związku z tym praktycznie równoważy wpływy i wydatki (zakup kartonu w zagranicznych papierniach) jeśli chodzi o walutę europejską. Podstawowy surowiec do produkcji opakowań to oczywiście papier i tektura. Cena surowca ma bardzo istotny wpływ na koszty wyrobów oferowanych przez Spółkę. Wystarczy powiedzieć, że pozycja zużycie materiałów i energii stanowiła w kosztach rodzajowych prawie 62 proc. Spółka podawała, że do tej pory próbowała mitygować ryzyko wzrostu ceny tektury poprzez wspólne negocjowanie z właścicielem (grupa rlc) skali oraz terminów ewentualnych podwyżek. Należy mieć nadzieję, że przejęcie rlc packaging przez AR Packaging tylko poprawi tę sytuację. W tym wypadku istotnym dostawcą jest IP Kwidzyń, gdzie zakupy odpowiadają za 10-20 proc. kapitałów własnych. Patrząc na dane za rok 2018 można oszacować wartość zakupów od IP Kwidzyń w przedziale 27-55 mln zł.

Warto również wspomnieć, że oprócz zużycia materiałów kolejnym istotnym czynnikiem kosztowym są świadczenia pracownicze, które obecnie stanowią ok. 18 proc. całości kosztów rodzajowych. Spółka niestety nie podaje liczby zatrudnionych w raportach kwartalnych więc możemy się odwołać tylko do danych za lata 2017 i 2018. Można szacować, że średnie miesięczne wynagrodzenie brutto wyniosło w GK BSC Drukarnia w 2018 roku ok. 5,7 tys. zł i było wyższe o 7,5 proc. niż rok wcześniej. Z kolei wartość świadczeń pracowniczych za 9 miesięcy 2019 roku wyniosła 33,9 mln zł, czyli o 15,2 proc. więcej niż w tym samym okresie rok wcześniej. Przyrost może się wydawać dość sporym, lecz tak naprawdę widać tutaj zdecydowaną poprawę efektywności. Przypominam, że sprzedaż za 9 miesięcy wyniosła prawie 207 mln zł i była wyższa aż o ponad 25 proc. r/r. Z kolei koszty rodzajowe w tym okresie wzrosły o 23,6 proc. Oznacza to, że dynamika świadczeń pracowniczych była zarówno niższa od dynamiki sprzedaży, jak i dynamiki kosztów rodzajowych. Jest to niewątpliwie pozytywna informacja. Ja jednak zwróciłbym uwagę, że nie mamy 100 proc. pewności, czy część kosztów wynagrodzeń nie jest „ukryta” w usługach obcych np., poprzez korzystanie z agencji pracy tymczasowej. Może, choć nie musi, wskazywać na to dość istotny przyrost usług obcych, które r/r w ciągu 9 miesięcy wzrosły o ponad 48 proc. do poziomu 25,7 mln zł.

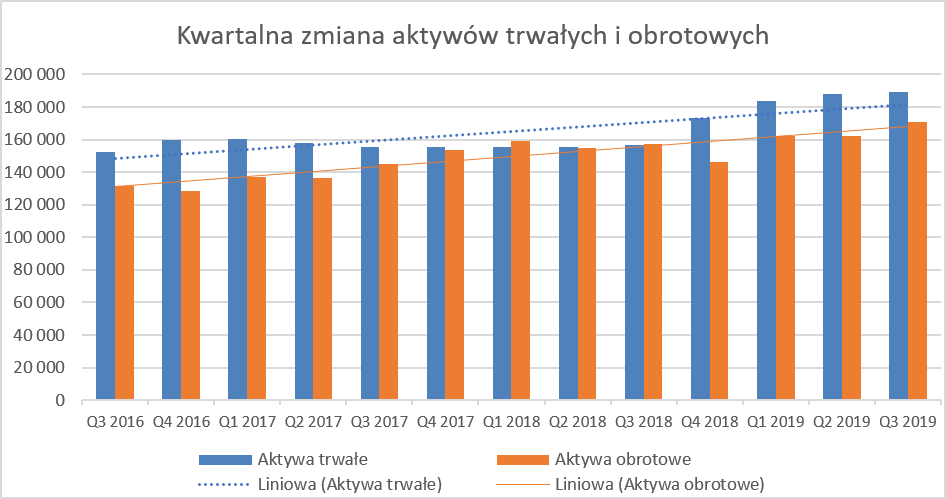

Stabilny rozwój i inwestycjeAnalizując bilans Spółki możemy zauważyć istotny przyrost aktywów począwszy od czwartego kwartału 2018 roku.

kliknij, aby powiększyćJest to związane z rozpoczęciem realizacji programu inwestycyjnego związanego z budową nowego zakładu produkcyjnego. Budowa tego zakładu w zasadzie poruszana była w liście prezesa do akcjonariuszy już za rok 2015. W każdym razie budowa ruszyła pod koniec 2017 roku, a w czerwcu oraz grudniu 2019 spółka poinformowała, że otrzymała zgodę na użytkowania hali produkcyjnej oraz magazynowej oraz pozostałych. Patrząc na informacje z raportu rocznego za rok 2018 można było wyczytać o budżecie tego projektu na lata 2018-2019 w kwocie 56 mln zł. Tymczasem całkowite wydatki inwestycyjne w 2018 roku wyniosły 50 mln zł, a skumulowane za ostatnie 7 kwartałów dobiły do kwoty 90 mln zł. Z drugiej strony członek zarządu w jednym z wywiadów pod koniec 2018 roku informował, że „Plan inwestycyjny grupy na lata 2018-2019 zakłada wydatki na poziomie blisko 100 mln zł, z czego ponad połowa przeznaczona jest na budowę i wyposażenie nowego zakładu. Pozostałe inwestycje dotyczą m.in zakupu maszyn poligraficznych do istniejącej infrastruktury produkcyjnej”. To sugeruje, że inwestycje idą pełną parą, a przecież dodatkowo dochodzą jeszcze w 2020 roku przewidywane wydatki na poziomie 26 mln zł. Te kolejne nakłady inwestycyjne mają dotyczyć głównie maszyn poligraficznych do nowego zakładu produkcyjnego. To oznacza, że po tej inwestycji nowy zakład będzie posiadał 4 linie produkcyjne z możliwych 6. Jednocześnie zarząd poinformował, że nie można wykluczyć decyzji o zakupie kolejnych urządzeń, w zależności od popytu i rozwoju biznesu. Zarząd spółki poinformował, że inwestycja w nową fabrykę powinna zwiększyć możliwości produkcyjne od 40 do 60 proc. do końca 2021 roku.

Kilka słów należy również powiedzieć o sprawozdaniu z przepływów pieniężnych.

kliknij, aby powiększyćPozytywnym objawem jest generowanie w ostatnich kwartałach pozytywnych przepływów z działalności operacyjnej. Patrząc narastająco za 9 miesięcy widzimy jednak 18,1 mln zł wygenerowanych środków z działalności operacyjnej w porównaniu do 17,0 mln zł za 9 miesięcy 2018 roku. I to pomimo tego, że narastająco zysk brutto był wyższy o prawie 8 mln zł. Powodem jest jednak ujemna zmiana w kapitale obrotowym (zapasy i należności -25,6 mln zł w porównaniu do -7,1 mln zł rok wcześniej), która tylko częściowo została skompensowania rosnącymi zobowiązaniami handlowymi (+5,5 mln zł vs -2,4 mln zł rok wcześniej).

Na poziomie wydatków inwestycyjnych widzimy dalszą część procesu inwestycyjnego (opisywanego już wcześniej), który za 9 miesięcy 2019 roku pochłonął 40,1 mln zł (8 mln zł więcej niż rok wcześniej). Kwoty są istotne w porównaniu do amortyzacji, która za ten okres wyniosła ok 10,5 mln zł. W tym wypadku warto również zaznaczyć, że spółka na koniec września 2019 roku zaprezentowała 32,9 mln zł w pozostałych należnościach jako zaliczki inwestycyjne, czyli o 12,7 mln zł więcej niż na koniec 2018 roku. Kwota jest bardzo duża i normalnie po prostu przyjąłbym założenie, że są to środki przekazane producentom maszyn, które za chwilę powinni trafić do spółki. Problem jest jednak w tym, że sama spółka w swoich notach i stosowanych zasadach rachunkowości piszę, że „Nakłady na środki trwałe obejmują poniesione nakłady inwestycyjne jak również poniesione wydatki na przyszłe dostawy maszyn, urządzeń i usług związanych z wytworzeniem środków trwałych (przekazane zaliczki)”. To jednak by znaczyło, że takie zaliczki powinni zostać wykazane w majątku trwałym, a nie obrotowym. Z drugiej jednak strony biegły rewident audytując sprawozdania za rok 2018 zatwierdził taki podział, więc zakładam, że miał ku temu swoje powody. No cóż, zapewne przyjdzie nam poczekać z rozwiązaniem tej zagadki do momentu publikacji rocznego sprawozdania finansowego.

Jeśli chodzi o działalność finansową to mamy tutaj dwie istotne rzeczy. Po pierwsze wypływ pieniędzy na dywidendę dla akcjonariuszy w kwocie 6,2 mln zł. DPS (dywidenda na akcję) wyniosła 0,63 zł, czyli istotnie mniej niż rok wcześniej, kiedy to wypłacono 1,0 zł. Jednak należy docenić, że spółka w trakcie istotnych wydatków inwestycyjnych nadal chciała i była w stanie dzielić się z właścicielami wypracowanym zyskiem. W zasadzie spółkę spokojnie można określić mianem dywidendowej, ponieważ stabilnie je wypłacała w zasadzie od początku swojej przygody z GPW. Jest tylko jedno ale w chwili obecnej – czyli zmiana dominującego akcjonariusza i w sumie brak informacji na jego zapatrywanie w tej kwestii.

Skoro przepływy z działalności operacyjnej, chociaż dodatnie i stabilne nie były w stanie pokryć wydatków inwestycyjnych, a doszła jeszcze wypłata dywidendy, to spółka musiała się po prostu zadłużyć. I faktycznie patrząc na cash flow widzimy, że w ciągu 9 miesięcy 2019 roku spółka zaciągnęła netto kredyty na 15,4 mln zł.

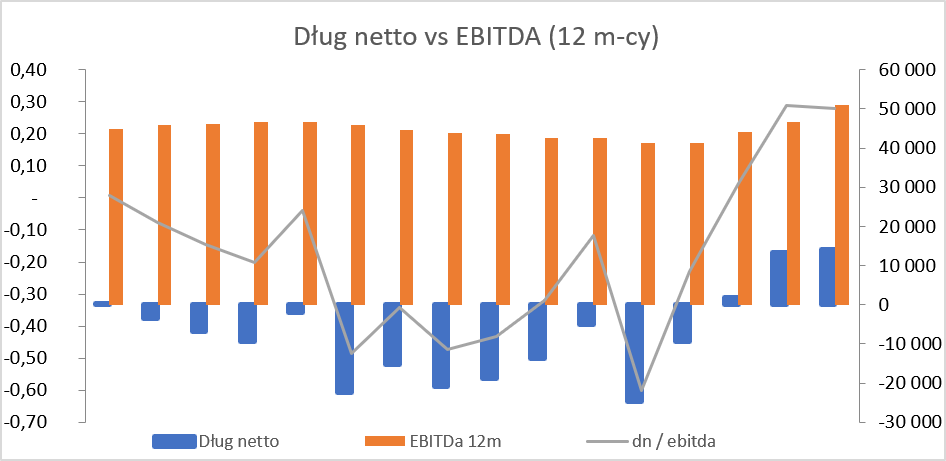

Nie ma jednak powodów do niepokoju, co potwierdza poniższy wykres.

kliknij, aby powiększyćWskaźnik dług netto / EBITDA oczywiście urósł, lecz trzeba przyznać, że jego bezwzględną wartość trudno uznać za niepokojącą. A przecież za chwilę należy się spodziewać dodatkowej EBITDA z uruchomienia nowych mocy przerobowych.

Zmiana akcjonariusze i jej skutkiW połowie listopada 2019 roku zarząd spółki poinformował, że otrzymał informację o sprzedaży własnych akcji przez najistotniejszego akcjonariusza BSC Drukarnia czyli grupę rlc packaging na rzecz szwedzkiej grupy A&R. Ostatecznie transakcja została sfinalizowana w drugiej połowie stycznia 2020 roku, a dodatkowo menedżerowie analizowanej spółki również odsprzedali swój pakiet (ok. 24 proc.) akcji BSC Drukarnia. W efekcie grupa kapitałowa A&R kontroluje w chwili obecnej ok. 61 proc. akcji. Zgodnie z przepisami podmiot ten musiał ogłosić wezwanie zapewniające osiągnięcie progu 66 procent. I faktycznie grupa ogłosiła wezwanie od razu chcąc osiągnąć 100 procent. Prezes AR Packaging zachęca inwestorów do sprzedaży akcji argumentując „W ciągu ostatniego roku kurs BSC Drukarnia Opakowań na warszawskiej giełdzie wzrósł o ponad 55 proc. i jest obecnie na najwyższych historycznie poziomach. Sprzedaż akcji w wezwaniu może być zatem doskonałą okazją dla mniejszościowych akcjonariuszy spółki do zrealizowania zysków z tej inwestycji”. Zobaczmy w takim razie jak wygląda sytuacja, przypominając, że wezwanie będzie trwało w okresie od 12 lutego do 12 maca bieżącego roku.

Zaproponowana cena to 40,38 zł za 1 akcję, co stanowi (jak chwali się wzywający) ponad 7 proc. wyżej niż kurs z ostatnich 6 miesięcy, ale de facto jest minimalną ceną dopuszczalną w wezwaniu (+/- 1 gr), ponieważ tyle wynosił właśnie kurs z ostatnich 3 miesięcy. Przy takiej cenie spółka jest wyceniana na wskaźnikach C/Z - 13,2 C/WK – 1,38 oraz EV/EBITDA 8,1. W zasadzie można by powiedzieć na pierwszy rzut oka, że wartości te wydają się być fair i odzwierciedlają pewną poprawę zysków. Jednak jeśli wrócimy pamięcią do właśnie zakończonego procesu inwestycyjnego i oczekiwania zwiększenia produkcji już w ciągu kolejnych 23 miesięcy nawet o 40-60 procent, to sytuacja zaczyna wyglądać inaczej.

Jeśli spółka faktycznie zwiększy o tyle swoją produkcję, sprzedaż i w podobnym tempie będzie zwiększać zyski to wydaje się, że większościowy akcjonariusz próbuje skupić akcje w zasadzie wykorzystując dobry moment. Spółka już zainwestowała większość pieniędzy w zwiększenie mocy co skutkowało przecież ograniczeniem przynajmniej w 2019 roku dywidendy. Czyli koszty zostały poniesione, a teraz czas na owoce, które zrywać zamierza większościowy akcjonariusz. A&R nie ukrywa zresztą, że w momencie gdy nabędzie ponad 95 proc. pakiet akcji zamierza wycofać spółkę z giełdy i wykupić mniejszościowych akcjonariuszy.

BSC Drukarnia nie była ulubieńcem analityków, ale DM BOŚ przeanalizował spółkę i wycenił ją w listopadzie 2019 roku na 51,8 zł na 1 akcję w horyzoncie 12 miesięcy. Patrząc na sytuację finansową spółki, zwiększone moce produkcyjne i ogólnie w miarę optymistyczne oceny potencjały rynku wydaje się, że wycena ta nie jest przesadzona. To jednak oznaczałoby, że A&R chce zdjąć spółkę z giełdy nie tylko nie płacąc premii, ale wręcz „oferując” dyskonto. Wśród istotnych pozostałych akcjonariuszy widać Rockbridge (14,7 proc. akcji po sprzedaży prawie 2 proc. tydzień przed finalizacją transakcji A&R i rlc), PKO BP OFE z udziałem ponad 5 proc. Najprawdopodobniej pod progiem znajdują się również OFE Aegon (4,60 proc.), TFI Aviva (3,57 proc.) a nawet fundusz inwestycyjny rządu Norwegii z udziałem 4,6 proc. Piszę w tym wypadku o prawdopodobieństwie ponieważ są to dane na koniec 2019 roku (w wypadku Norwegii na półrocze 2019), a do dnia dzisiejszego mogło się jednak trochę zmienić.

O ile Rockbridge zwiększał swój stan posiadania (z 7 na 16 proc.) w grudniu 2018 roku, o tyle PKO BP OFE jest w akcjonariacie przynajmniej od 2015 roku. To oznacza, że obydwa fundusze są na plusie odnosząc się do ich cen zakupu. Czy to oznacza, że nie będą zainteresowane podbiciem ceny i uzyskanie premii. Tego nie wiemy, ale rynek wyraźnie wycenia możliwość podniesienia ceny w wezwaniu i kurs giełdowy oscyluje obecnie wokół 44 zł.

Biorąc pod uwagę nowe możliwości produkcyjne (przyrost o ok. 50 proc.), istotnie niższe zużycie opakowań papierowych w Polsce na głowę mieszkańca w porównaniu do krajów Europy Zachodniej, co jest jeszcze wzmacniane przez trend odchodzenia od opakowań plastikowych, możliwości zwiększenia sprzedaży w segmencie farmaceutycznym wydaje się, że spółka ma potencjał do zauważalnego zwiększenia sprzedaży w ciągu kilku kolejnych lat. A to powinno przekładać się na zyski.

Oczywiście zawsze istnieje ryzyko, że w wypadku gdy większościowy akcjonariusz nie skupi wystarczającej ilości akcji to zacznie się wojna podjazdowa. Co to może oznaczać? Można wyobrazić sobie różne scenariusze np. związane z jakimiś dodatkowymi kosztami (licencje, opłaty) w związku z wejściem do nowej grupy, pogorszenie wyników, etc. To oczywiście czarny scenariusz, w którym spółka przez rok, dwa notuje istotnie gorsze wyniki i akcjonariusz ściąga ją z GPW już przy niższej kapitalizacji i oferowanej cenie. Uczciwie trzeba jednak zaznaczyć, że w chwili obecnej trudno zakładać taki scenariusz, ponieważ obecny większościowy akcjonariusz nie pokazał się wcześniej ze złej strony. Również zarząd do tej pory raczej uczciwie komunikował się z rynkiem, dzielił wypracowanymi zyskami i chce sprawnie przekazać spółkę w nowe ręce – tak przynajmniej odczytuję ich zobowiązanie do pracy w BSC Drukarnia przez jeszcze prawie 2 lata - do końca 2021 roku. Być może jednak należy obstawiać bardziej pomyślny scenariusz, w którym większościowy akcjonariusz po rozmowach z funduszami zdecyduje się na podniesienie ceny w wezwaniu, tak aby zbliżyła się ona do tych 45-50 zł za akcję. I wtedy zapewne wszyscy będą usatysfakcjonowani.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF