Pisklak prosi o uwagę - omówienie sprawozdania finansowego Woodpecker po III kw. 2021 r. Woodpecker to kolejny po LiveChat czy Brand24 przedstawiciel spółek internetowych działających w modelu Software as a Service czyli popularnym SaaS. Spółka oferuje oprogramowanie służące do automatyzacji procesów pozyskiwania klientów i usprawnienia sprzedaży i zadebiutowała na rynku NewConnect pod koniec trzeciego kwartału. To zaś oznacza, że danych finansowych jeszcze zbyt dużo nie mamy. Tym niemniej spróbujemy przeanalizować to co jest i zastanowić się dokąd zmierza dzięcioł (ang. woodpecker) i czy ma tam szansę dojść.

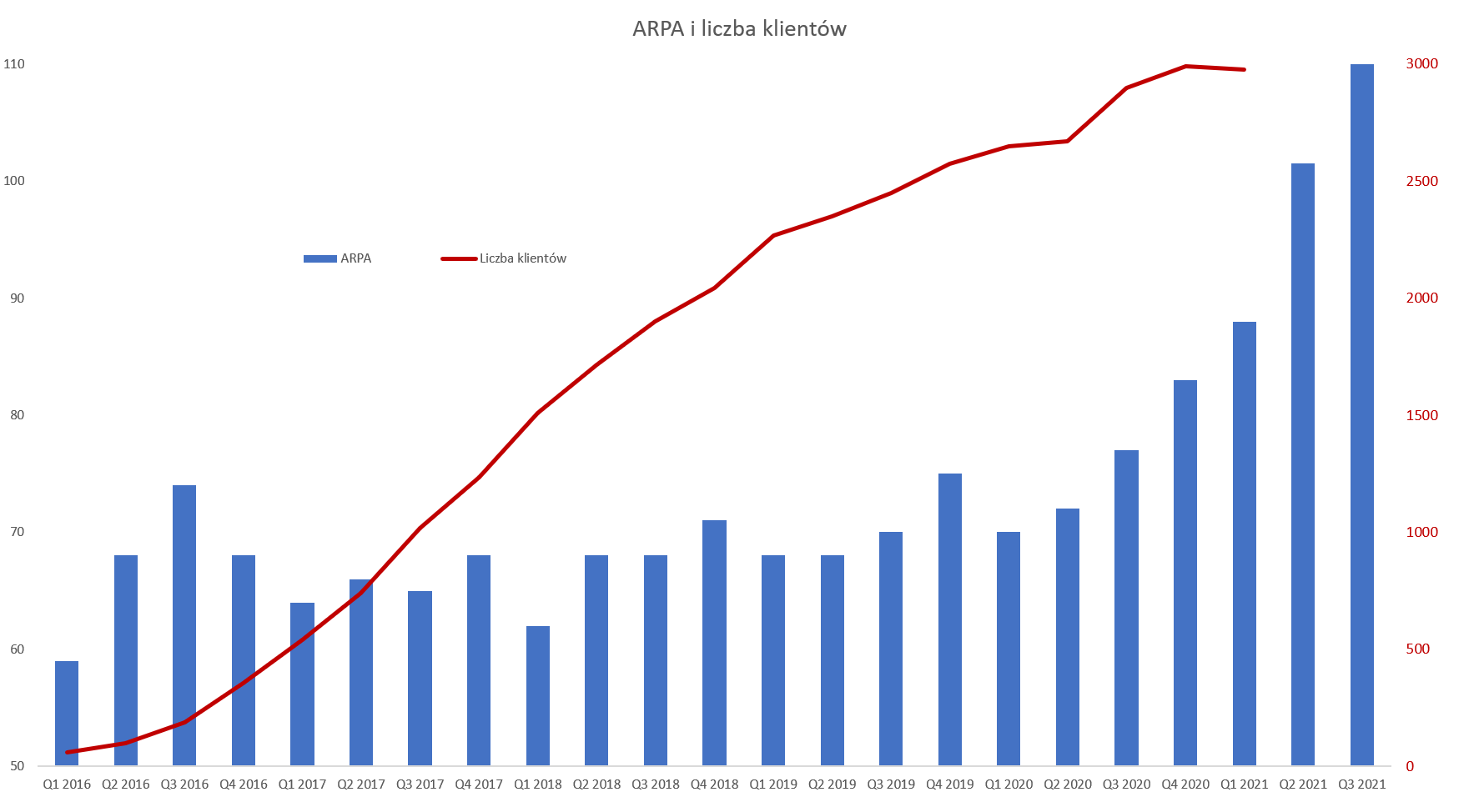

Spójrzmy na początek na podstawowe KPI, którymi posługuje się spółka. Wydawałoby się, że powinna to być liczba klientów i średni przychód na klienta.

kliknij, aby powiększyćI na dzień dobry pewna niemiła niespodzianka. Otóż o ile w prezentacji inwestorskiej mieliśmy dane na temat liczby klientów, to niestety dwa ostatnie kwartały już tych danych nie zawierają. Po wypłaszczeniu bordowej linii na wykresie (jak i moich przeliczeniach sprzedaży vs ARPA) można się domyśleć, że liczba klientów ustabilizowała się w okolicach 3 tys. Prezes spółki był pytany o te dane podczas webinaru wynikowego (brawo za pomysł takiego dzielenia się informacjami z inwestorami), ale odwołał się do swoich starszych giełdowo-biznesowych braci, którzy koncentrują się na przychodach, a nie liczbie klientów. Jest to prawda, ale nie do końca, więc obiecał rozważyć raz jeszcze ten temat. Oczywiście sama liczba klientów nie mówi wiele, ponieważ co najmniej równie ważny jest zysk generowany na danym odbiorcy. W szczególności, że spółka posiada kilka standardowych abonamentów istotnie różniących się cenami. Nie zmienia to jednak faktu, że sprzedaż powstaje dzięki klientowi i cenie którą płaci więc obydwa te czynniki są istotne dla długoterminowego powodzenia biznesu.

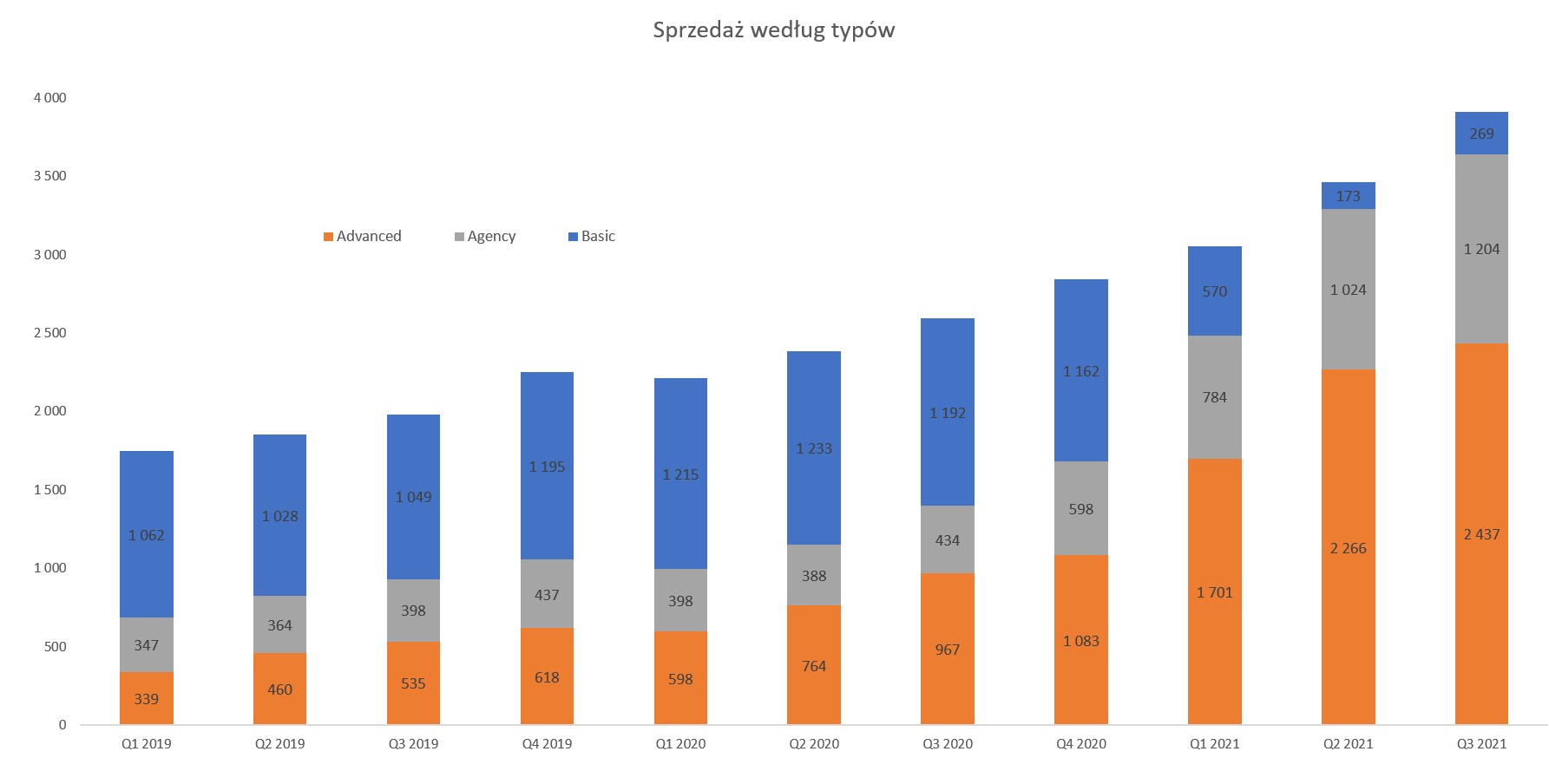

Skoro nie znamy liczby klientów to spójrzmy na ARPA (average revenue per account – średni przychód w przeliczeniu na konto klienta), które we wrześniu osiągnęło poziom 110 USD, w porównaniu do 101,5 USD 3 miesiące wcześniej i tylko 77 USD rok wcześniej. Dynamika r/r na tym poziomie wskazuje +42 proc. i warto zapamiętać tę liczbę, bo do niej jeszcze wrócę. Tak istotne wzrosty wskaźnika ARPA, w zasadzie od połowy 2020 roku, są związane głównie ze zmianą cenników i co tutaj dużo ukrywać, po prostu wzrostem cen. Jak widać na wykresie ARPA rośnie bardzo istotnie, co oczywiście ma (jak zaraz zobaczymy) przełożenie na rosnącą sprzedaż. Proszę teraz zwrócić uwagę na sprzedaż według typu abonamentów.

kliknij, aby powiększyćTutaj w dużej mierze leży powód dynamicznie rosnącej sprzedaży. Spółce udało się zmienić strukturę klientów i przekierować ich zdecydowanie bardziej w kierunku abonamentów bardziej zaawansowanych, czyli również droższych. W porównaniu z końcem 2020 roku procent klientów korzystających z planu typu „Agency” zwiększył się z 21 do 31 procent, a z planu Advanced z 38 do 62 procent. Najtańszy plan Basic stanowi obecnie już tylko 6,9 proc., podczas gdy w końcówce zeszłego roku był on najczęściej wybieranym i jego udział wynosił prawie 41 proc. Bazowa stawka miesięczna w pakiecia „Basic” to 39 USD miesięcznie i dochodzą do tego kolejne opłaty modułowe. Uzyskanie ARPA na poziomie powyżej 100 USD jasno pokazuje, że spółka jest w stanie efektywnie „dosprzedawać” kolejne usługi. Niewątpliwie również rosnący segment Agency istotnie pomaga w podnoszeniu średniego ARPA.

Przekonwertowanie klientów z pakietów podstawowych do tych rozszerzonych jest faktem i za to duże brawa dla spółki. Z webinaru wynikowego popłynęło również przesłanie, że churn w zasadzie nie wzrósł po zmianie pakietów, więc „czapki z głów” i pokłońmy się zarządowi. Należy również pamiętać, że wciąż duży potencjał tkwi w części „Agency”’ czyli współpracą z agencjami marketingowymi itp., które często realizują kampanie dla kilkunastu czy nawet więcej klientów. W chwili obecnej to jeszcze poniżej 1/3 przychodów, ale można przypuszczać, że skala tutaj będzie rosła, w szczególności biorąc pod uwagę fakt ARPA kilkukrotnie wyższego w tej grupie niż w całości klientów. Dodatkowo spółka podkreśla tendencję wyboru planu rocznego w porównaniu do planów miesięcznych. Są one opłacane z góry i wspierają cash-flow spółki, choć mogą się wiązać z upustem cenowym. Plany roczne na koniec analizowanego kwartału stanowiły ilościowo 6,9 proc. wszystkich subskrypcji.

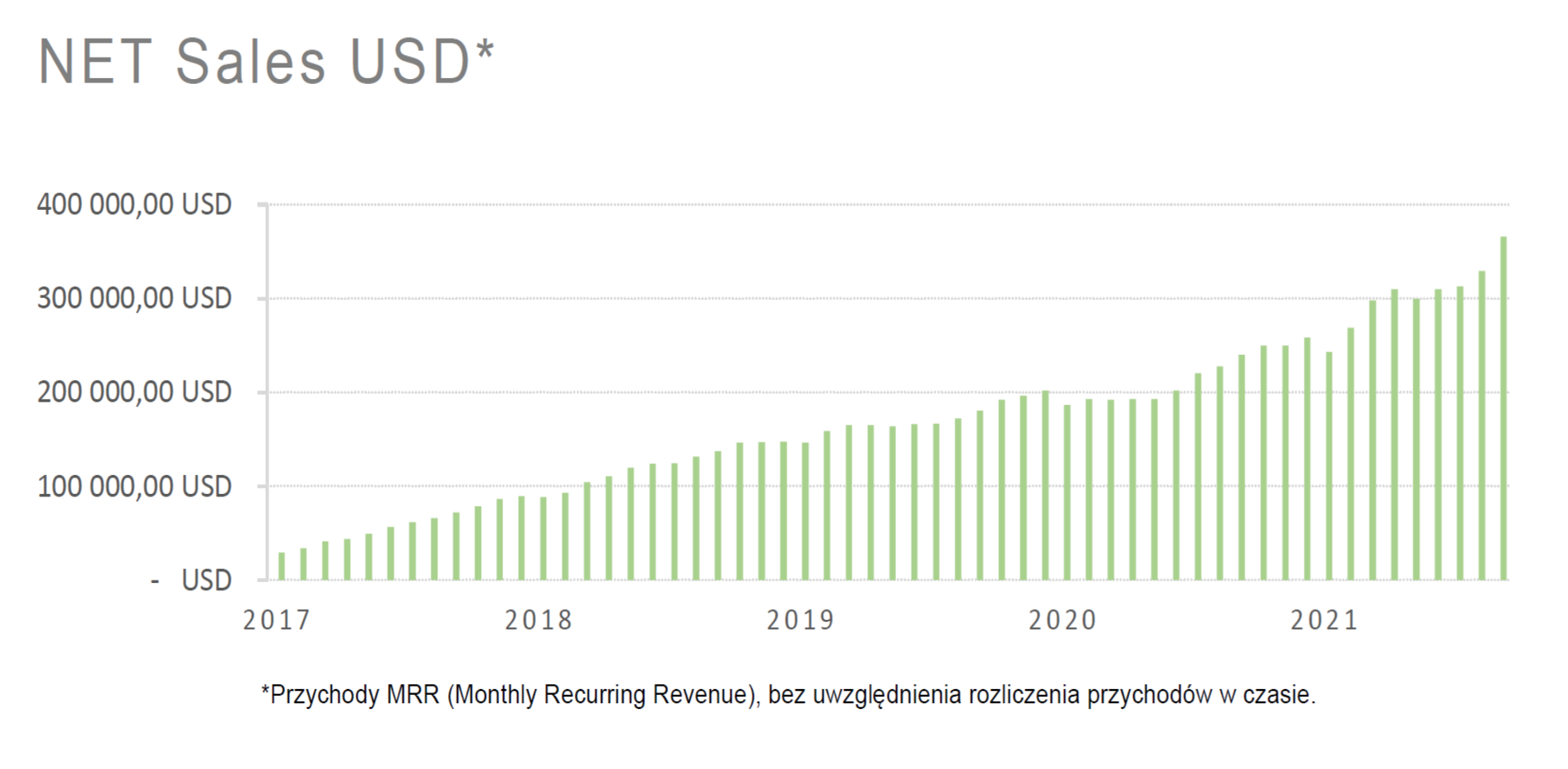

Zanim przejdziemy do rachunku zysków i strat ostatni już wykres pokazujący KPI, które wpływają bezpośrednio na wyniki raportowane potem w sprawozdaniach finansowych. Mowa tutaj o MRR, czyli powtarzalnym miesięcznym przychodzie ze sprzedaży abonamentu.

kliknij, aby powiększyćNiestety tutaj również mamy tylko wykres, zamiast twardych (co taki finansowy geek jak ja lubi najbardziej) cyfr. W każdym razie spółka poinformowała o MRR w czerwcu na poziomie ponad 310 tys. USD (1 158 tys. zł), a wynik wrześniowy można szacować na 360-370 tys. USD. Mając w pamięci, że wskaźnik ten na koniec 2020 roku wynosił niecałe 260 tys. USD to wyraźnie widać jaki skok dokonała spółka. A cały czas można przypominać, obietnicę złożoną w trakcie IPO o celu na 2022 roku jakim jest poziom 500 tys. USD w 2022 roku. Patrząc na obecne dynamiki wydaje się to być możliwe i realne, choć cały czas zastrzegam, że nie znamy dynamiki pozyskiwania klientów, co jest istotnym parametrem. Spółka podkreśla, że obecnie realizuje podstawową strategię sprzedaży obecnego produktu na obecnych rynkach i widzi tutaj nadal bardzo duży potencjał. Nie zamyka się jednak na rozszerzanie geograficzne (jest już w 82 krajach) jak i wejście w nowe segmenty rynkowe.

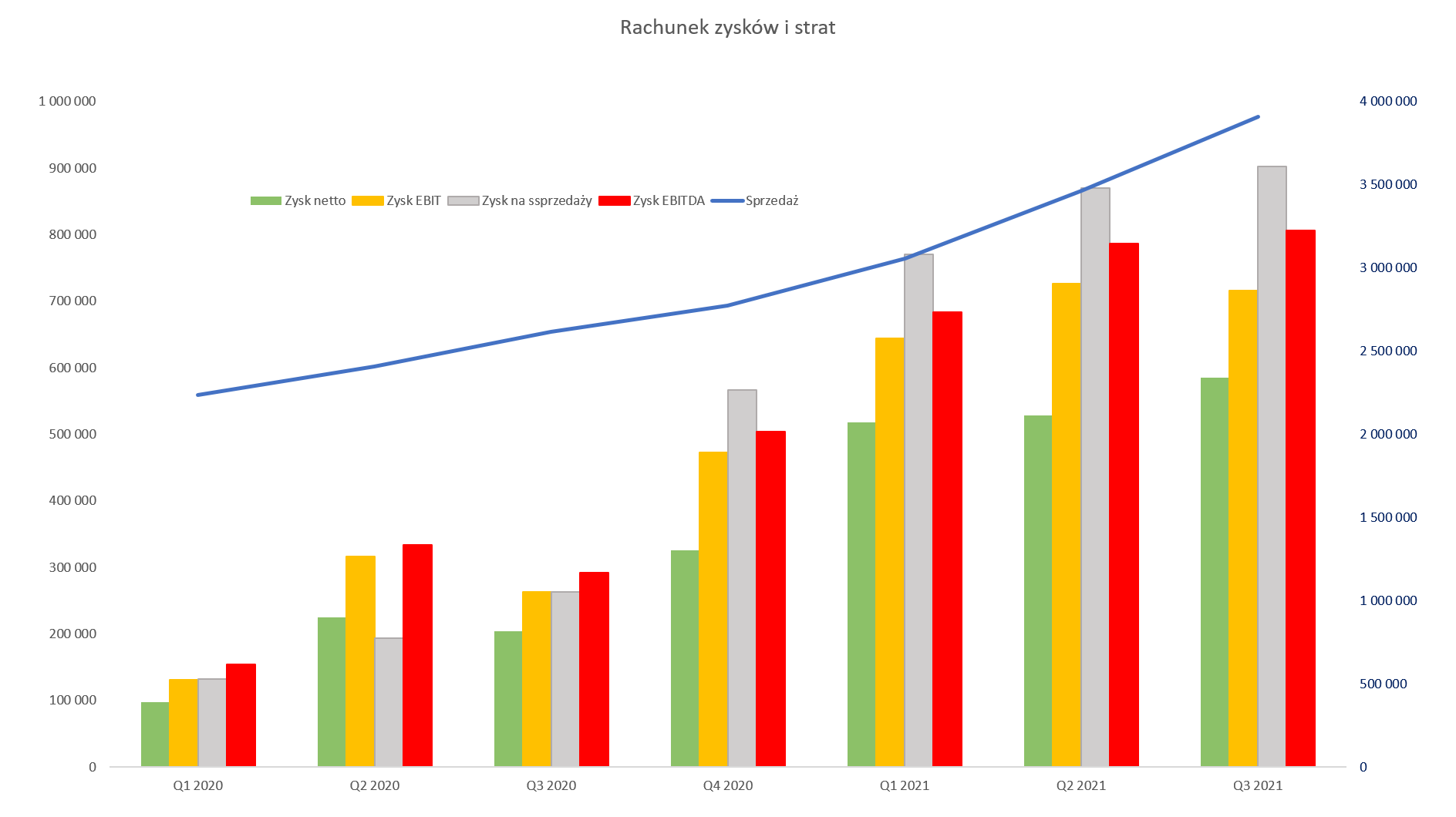

Rachunek zysków, a nie stratSpółka nie tylko rośnie sprzedażowo, ale również pokazuje zyski, co oczywiście cieszy.

kliknij, aby powiększyćPorównanie sprzedaży r/r wypada bardzo dobrze (+49,4 proc.) choć w wypadku spółek generujących przychody abonamentowe nie jestem szczególnym zwolennikiem porównania danych z ubiegłoroczną bazą. Przecież właśnie przewidywalność i powtarzalność przychodów w takim biznesie ma powodować jego wyjątkowość i bycie „sexy” dla inwestorów. A skoro tak to patrzmy raczej jak sytuacja zmienia się z kwartału na kwartał. Dodatkowo porównanie kwartał do kwartału trafniej i szybciej wychwytuje rzeczywiste zmiany (te pozytywne jak i negatywne), które w wypadku takich spółek mogą następować i często i szybko.

Porównując sprzedaż kwartał do kwartału (Q3 2021 vs Q2 2021) widzimy wzrost o 446 tys. zł, co oznacza dynamikę na poziomie 12,9 proc. i porównywalną do tej z poprzedniego kwartału (Q2 vs Q1). Zresztą sprzedaż z kwartału na kwartał w 2021 roku rośnie w wartościach dwucyfrowych co jest oczywiście bardzo dobrym wynikiem. Jak pokazałem powyżej jest to przede wszystkim zasługa podniesienia cen i transformacji klientów do pakietów droższych. Spółka przeprowadziła ten proces z sukcesem, co zaś oznacza, że klienci muszą doceniać narzędzie oferowane przez Woodpecker skoro są w stanie, w zasadzie bez zmrużenia oka, zapłacić więcej.

Na początku analizy wspominałem, że średnie ARPA r/r wzrosło o 42 proc., czyli o 7 p.p. poniżej dynamiki sprzedaży. To zaś sugeruje, że liczba klientów wzrosła. Gdy jednak weźmiemy pod uwagę fakt lekkiego osłabienia się PLN w stosunku do USD, to można przyjąć, że baza klientów kw./kw. nie zmieniła się bardzo istotnie. W każdym razie nie uważam, aby to był podstawowy driver wzrostów sprzedaży, którym wciąż pozostaje rosnące ARPA. Trzeba mieć świadomość, że aby rosnąć w dwucyfrowych wartościach przez kilka lat z rzędu to jednak zazwyczaj trzeba pozyskiwać również nowych klientów, a nie tylko eksplorować (dokonywać tzw. upsellingu) tych już zdobytych. Prezes spółki w trakcie konferencji nie podając konkretnej liczby klientów, poinformował, że mają ich więcej niż poprzednio.

Patrząc na koszty działalności operacyjnej widać wzrost pozostałych kosztów rodzajowych, które w analizowanym kwartale wyniosły 297 tys. zł, czyli o prawie 160 tys. zł więcej niż rok wcześniej. Spółka w swoim sprawozdaniu zaznaczyła, że poniosła 202 tys. zł kosztów związanych z wejściem na rynek NewConncet, które zostały zaksięgowane przede wszystkim w usługi obce. W tym wypadku można je spokojnie potraktować jako one-off i pamiętać, że gdyby nie one to zysk netto w tym kwartale byłby wyższy o około 160 tys. zł.

Patrząc na zysk na sprzedaży mamy dynamikę rok do roku na poziomie ponad 240 proc., natomiast zysk operacyjny rośnie o 172 proc. Do różnicy na tych dwóch poziomach jeszcze powrócę, ale niezależnie od niej widać, że wzrosty sprzedaży mocniej zadziałały na podstawową rentowność niż by wynikało z samej dynamiki sprzedaży. To zresztą w spółkach z modelem SaaS, gdzie zazwyczaj sprzedajemy jeden produkt do wielu klientów w modelu subskrypcyjnym nic nowego. Woodpecker poniósł już podstawowe nakłady i koszty na rozwój produktu i może teraz czerpać zyski z jego sprzedaży, a każda kolejna sprzedaż powiększa zysk. Jasnym jest, że nie jest to prawda do samego końca, ponieważ cały czas trzeba pracować nad rozwojem i udoskonalaniem produktu, a również dochodzą przecież koszty sprzedaży choćby jako pozyskanie klientów. Tym niemniej efekt dźwigni operacyjnej jest w takich spółkach (o ile działają prawidłowo) ładnie widoczny.

Spółka posiada ok. 90 proc. klientów zagranicznych, z czego ok. 45 proc. to klienci ze Stanów Zjednoczonych. Zresztą cenniki są w zasadzie zawsze w dolarze, więc kurs USD/PLN odgrywa istotną rolę. O ile zmiana kursowa r/r w trzecim kwartale nie była specjalnie istotna (poniżej 2 proc.) to przekroczenie i utrzymanie się kursu powyżej 4 PLN/USD obecnie może dać kilka procent dodatkowego przychodu, ponieważ w czwartym kwartale 2020 kurs oscylował wokół 3,8. Przy sprzedaży kwartalnej na poziomie ponad 1,1 mln USD osłabienie polskiej waluty o 20 gr podniesie sprzedaż (i w sporej części marżę) o ponad 220 tys. zł, co jest kwartalnie wartością dla spółki zauważalną. Oczywiście idąc dalej i zakładając, że kurs wyniesie 4,15 tak jak jest to w momencie pisania to kwota ta urosłaby nawet do 390 tys. zł. Każdy zresztą może sobie to przekalkulować. Banałem będzie stwierdzenie, że osłabienie polskiej waluty w stosunku do dolara będzie powodować dodatkowe zyski, ale taka jest prawda.

Powróćmy do rozjazdu między zyskiem na sprzedaży a zyskiem operacyjnym, który zaczął się pojawiać od czwartego kwartału 2020 roku. Jest to efekt rozpoznawania w pozostałych kosztach operacyjnych rezerwy, której celem jest odzwierciedlenie metody przypisywania przychodów z faktur sprzedażowych do okresów proporcjonalnie według czasu trwania usług, które obejmują. Część klientów wybiera model sprzedaży i płatności z góry za okres 12 miesięcy. Do tej pory spółka księgowała całą taką sprzedaż w miesiącu, w którym zawarła umowę (nastąpiła płatność), czyli w ujęciu kasowym. Patrząc z punktu widzenia rachunkowości finansowej należy to rozdzielić na równe 12 części miesięcznych i w takim okresie proporcjonalnie rozpoznawać sprzedaż. Powyższa rezerwa ma właśnie odzwierciedlić ten wymóg. W ostatnim kwartale wyniosła ona niecałe 194 tys. zł w porównaniu do 155 tys. zł w Q2, 136 tys. zł w Q1 oraz 97 tys. zł w czwartym kwartale 2020 roku. Z kolei w 2020 roku spółka wprowadziła tę korektę dopiero w sprawozdaniu rocznym, więc efektywnie w czwartym kwartale 2020 w kwocie 493 tys. zł, więc dane do końca trzeciego kwartału 2020 roku nie zawierają tego efektu. Żeby jeszcze skomplikować to w tamtym momencie (Q4 2020) spółka pomniejszyła sprzedaż (w korespondencji z kontem RMBK) korekty nie są więc do końca porównywalne. Warto o tym pamiętać przy analizie danych. Jeśli chodzi o czwarty kwartał 2021 roku to należy spodziewać się korekty całorocznej sprzedaży (podobnie jak w 2020), ale wynikowo tutaj wpływ tylko ostatniego kwartału, ponieważ spółka zapewne rozwiąże rezerwę (odwróci ją), którą rozpoznawała obecnie w pozostałych kosztach operacyjnych. Tak więc osobiście zakładam, że baza porównawcza czyli Q4 2020 będzie wynikowo trochę niższa, ponieważ zawiera efekt rezerwy z całego 2020 roku, a w Q4 2021 będzie rozpoznany tylko efekt czwartego kwartału.

Trochę te całe reguły księgowe i ich zmiany są skomplikowane na pierwszy rzut oka. Miejmy nadzieję, że od 2022 roku co kwartał będzie już prawidłowe, „po bożemu” rozpoznawanie tych zdarzeń poprzez korekty sprzedaży. Wiarę tę opieram na rozmowie z przedstawicielami spółki i deklaracjami w tym zakresie. Trzeba pamiętać, że spółka dopiero weszła na rynek NC i księgowość jeszcze musi się trochę przyzwyczaić do standardów raportowania. Tutaj jeszcze tylko wspomnę, że dane zaprezentowane jako KPI powyżej (MRR oraz ARPA) bazują na płatnościach, więc nie zawierają tej korekty.

Zysk netto wyniósł 586 tys. zł (+11,7 proc. kw./kw. oraz + 186 proc. r/r), czyli o 380 tys. zł więcej niż rok wcześniej. Patrząc na ten parametr w ujęciu procentowym otrzymujemy wskaźnik 15,0 proc. czyli o 0,3 p.p. niżej niż w poprzednim kwartale choć dwukrotnie lepiej niż rok wcześniej. Tak naprawdę gdybyśmy skorygowali wyniki obecnego kwartału o koszty giełdowe to również kw./kw. byłoby lepiej. W chwili obecnej po 9 miesiącach spółka zaraportowała 10,4 mln zł sprzedaży oraz 1,63 mln zł zysku netto co stanowi odpowiednio 77 oraz 66 proc. prognozy wynikowej.

kliknij, aby powiększyćGdyby skorygować zysk netto o koszty one-off (choć tak naprawdę powinny być uwzględnione w prognozie) to wskaźnik wykonania przy zysku netto zbliżyłby się do poziomu 73 proc. Biorąc pod uwagę dynamicznie rosnący MRR oraz kurs walutowy możemy założyć sprzedaż na poziomie 4,5 mln zł (375 tys. USD * 3 miesiące * 4,0 kurs USD/PLN), co by dało dynamikę +60 proc. Pamiętać też należy o efekcie przesunięcia związanego z księgowym rozpoznawaniem przychodów, który taką dynamikę sprzedażową obniżyłby do poziomu 36 proc. Taka dynamika byłaby najniższą w tym roku, więc być może spółka tutaj zaskoczy i będzie jeszcze lepiej. Nawet gdyby jednak nie pobiła tej kwoty to i tak wydaje się, że osiągnięcie 800-850 tys. zł zysku netto jak najbardziej leży w możliwościach spółki. Taka zaś kwota oznaczałaby realizację planu na rok 2021 w kwocie 2,46 mln zł.

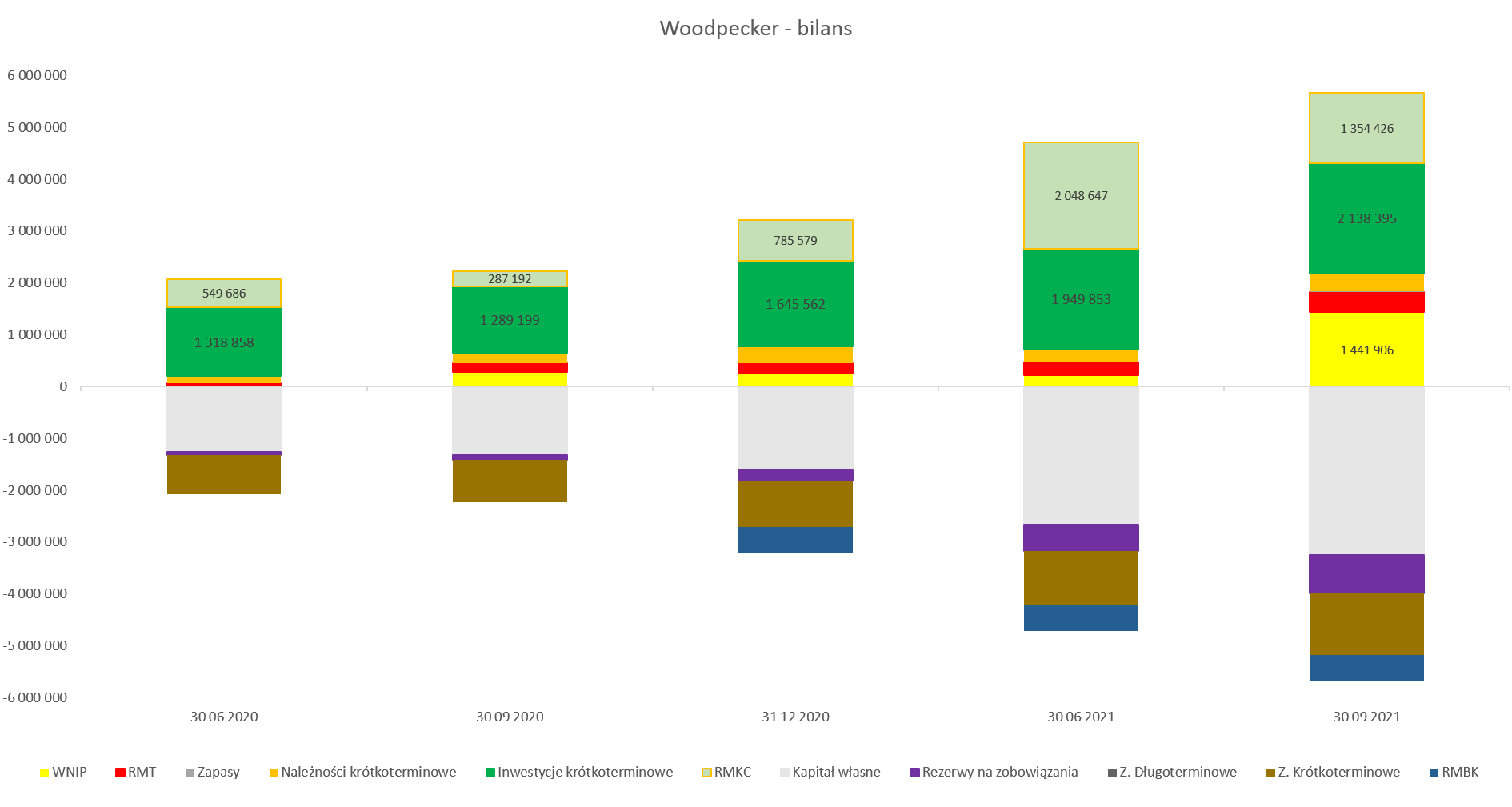

Majątek i źródła finansowaniaNa początek przypomnę, że spółka weszła na giełdę nie w celu pozyskiwania kapitału (nie było nowej emisji) lecz, aby uzyskać realną wycenę giełdową i doprowadzić do płynności w transakcjach kupna-sprzedaży akcji spółki. Proszę spojrzeć na dane bilansowe – niestety brakuje informacji z pierwszego kwartału 2021 roku.

kliknij, aby powiększyćW efekcie końcowym takiego wejścia na rynek kapitałowy stan środków pieniężnych w trzecim kwartale istotnie nie wzrósł, ponieważ nie było powodu - czytaj nowej emisji. Patrząc na aktywa rzucają się w zasadzie 3 pozycje: środki pieniężne (obecnie 2,1 mln zł), rozliczenia międzyokresowe o wartość 1,35 mln zł oraz wartości niematerialne i prawne (1,44 mln zł). Ta ostatnia wartość pojawiła się (w istotnej kwocie) w ostatnim kwartale, przy jednoczesnym spadku RMKC o około 1,7 mln zł. Nie mamy dokładnych not w sprawozdaniu kwartalnym, ale należy przyjąć założenie, że do tej pory koszty związane z pracami rozwojowymi nad obecnym (pod przyszłym ) oprogramowaniem były księgowane na RMKC. W momencie podjęcia decyzji, że projekt (lub jego istotna pojedyncza część) jest zakończony zostały one przeksięgowane na WNIP-y i rozpoczął się okres amortyzacji przez 36 miesięcy. To zaś oznacza, że możemy oczekiwać w kolejnych kwartałach wzrostu wartości tego kosztu o ok. 35 tys. zł miesięcznie, czyli 100 tys. zł kwartalnie. Tak zresztą stało się już w Q3 kiedy to amortyzacja wyniosła 90 tys. zł i była o 50 proc. wyższa niż w poprzednim kwartale oraz dwukrotnie niż rok wcześniej.

Wspomnę jeszcze, że do 2019 roku wszystkie koszty i nakłady na prace rozwojowe były księgowane w koszty, a pierwszy raz pojawiły się na RMKC i WNIP-ach na koniec 2019 roku. Na podstawie ruchów między RMKC i WNIP można szacować, że spółka kapitalizuje na pracach rozwojowych kwartalnie około 600 tys. zł. Są to dodatkowe koszty nieujęte w rachunku zysków i strat, które powiększają aktywa – początkowo rozliczenia międzyokresowe czynne, a później wartości niematerialne i prawne. I wszystko byłoby ok, gdyby nie jeden fakt, a mianowicie rachunek przepływów pieniężnych.

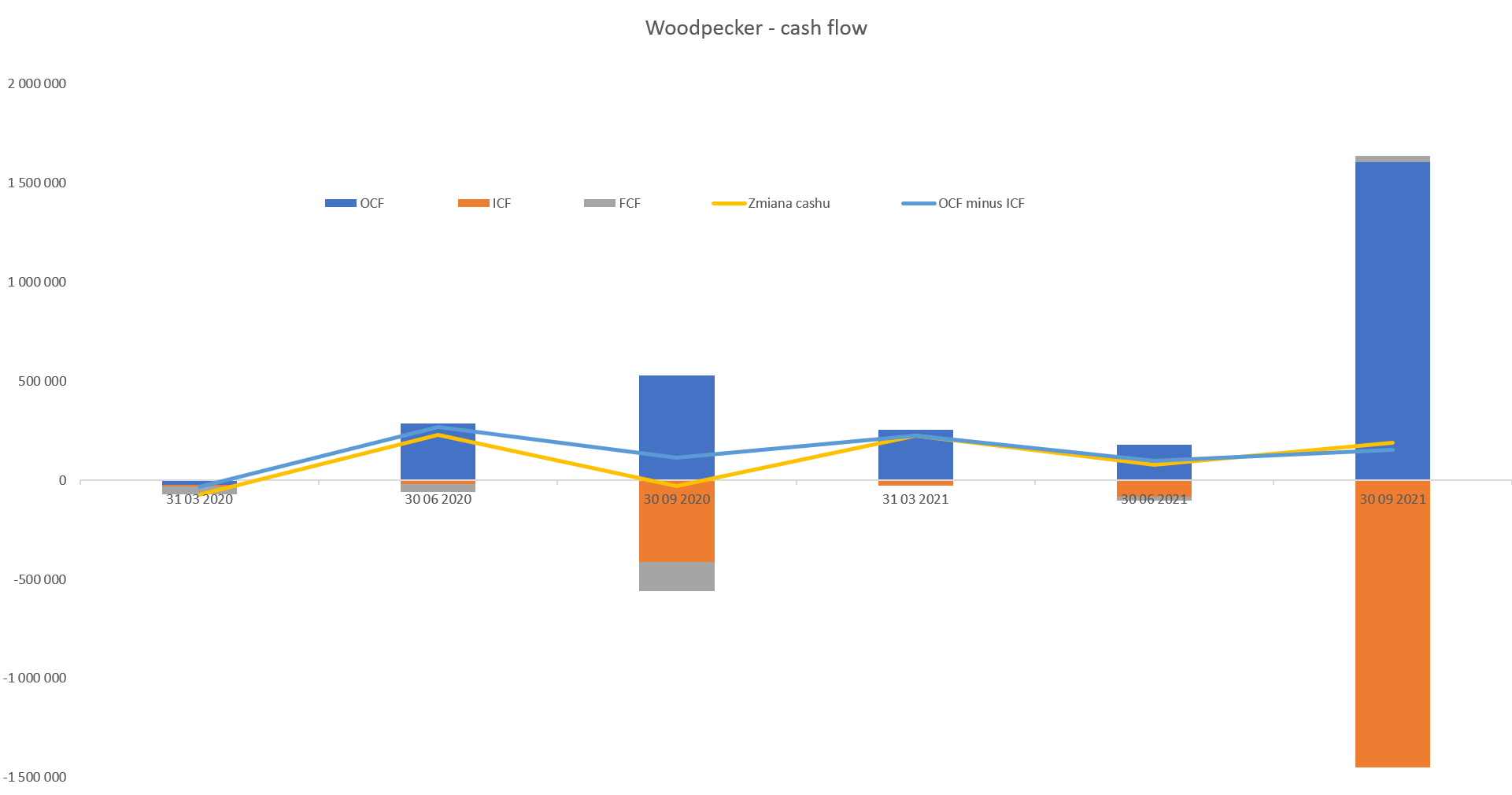

kliknij, aby powiększyćNa koniec września spółka wykazała 2,138 tys. zł środków pieniężnych, czyli o 188 tys. zł więcej niż w poprzednim kwartale oraz 849 tys. zł w porównaniu do okresu sprzed 12 miesięcy. Z kolei zysk netto w ciągu ostatnich 12 miesięcy wyniósł ponad 1,9 mln zł. Same przepływy operacyjne w trzecim kwartale wydają się być bardzo dobre, ponieważ wyniosły 1,6 mln zł, choć w zauważalnej części (691 tys. zł) pochodzą ze zmiany stanu rozliczeń międzyokresowych. I tutaj zaczyna się zagadka księgowa. Technicznie wartość ta wydaje się być poprawna, jednak w mojej ocenie wynika ona po prostu ze zmniejszenia stanu rozliczeń międzyokresowych czynnych pomiędzy 30 września a 30 czerwca, które w części (ok. 1,2 mln zł) zostały przeksięgowane na majątek trwały. Natomiast reszta (1,200-691) to kolejne koszty gromadzone na RMKC w związku z pracami rozwojowymi prowadzonymi w trzecim kwartale. Przypomnę, że samo przeniesienie kosztów z jednej pozycji aktywów do drugiej nie wywołuje skutków gotówkowych. Do tego mamy w przepływach inwestycyjnych w trzecim kwartale -1,450 tys. zł jako nabycie WNIP i rzeczowego majątku trwałego. Wydaje się, że główna część tej kwoty (szacuję ją na powyższe 1,2 mln zł) pochodzi z przeksięgowania kosztów dotychczas gromadzonych na RMKC na WNIP-y. A to zaś oznacza, że tylko część z nich była wypływem gotówki w trzecim kwartale i powinna raczej rozłożyć się po 3 wcześniejszych okresach.

Niezależnie czy przyjmiemy opcję jaką zaprezentowała spółka, czy tę moją (prawdopodobne rozłożenie bardziej równomierne tych kwot na 3 kwartały) to i tak koniec końców proszę pamiętać o tym, że same przepływy operacyjne to nie wszystko, ponieważ trzeba pamiętać o nakładach na prace rozwojowe, które jak rozumiem spółka wykazuje w momencie ponoszenia w działalności operacyjnej, a w momencie przeksięgowania na WBIP-y trafiają do wydatków inwestycyjnych. To zaś oznacza, że przy ocenie generowanej gotówki raczej należy patrzeć różnice operacyjnych i inwestycyjnych przepływów. Ta zaś w trzecim kwartale wyniosła 155 tys. zł, a narastająco za 9 miesięcy było to 479 tys. zł. I tak naprawdę ta wartość najbardziej oddaje zwiększenie majątku przedsiębiorstwa w ciągu tego okresu.

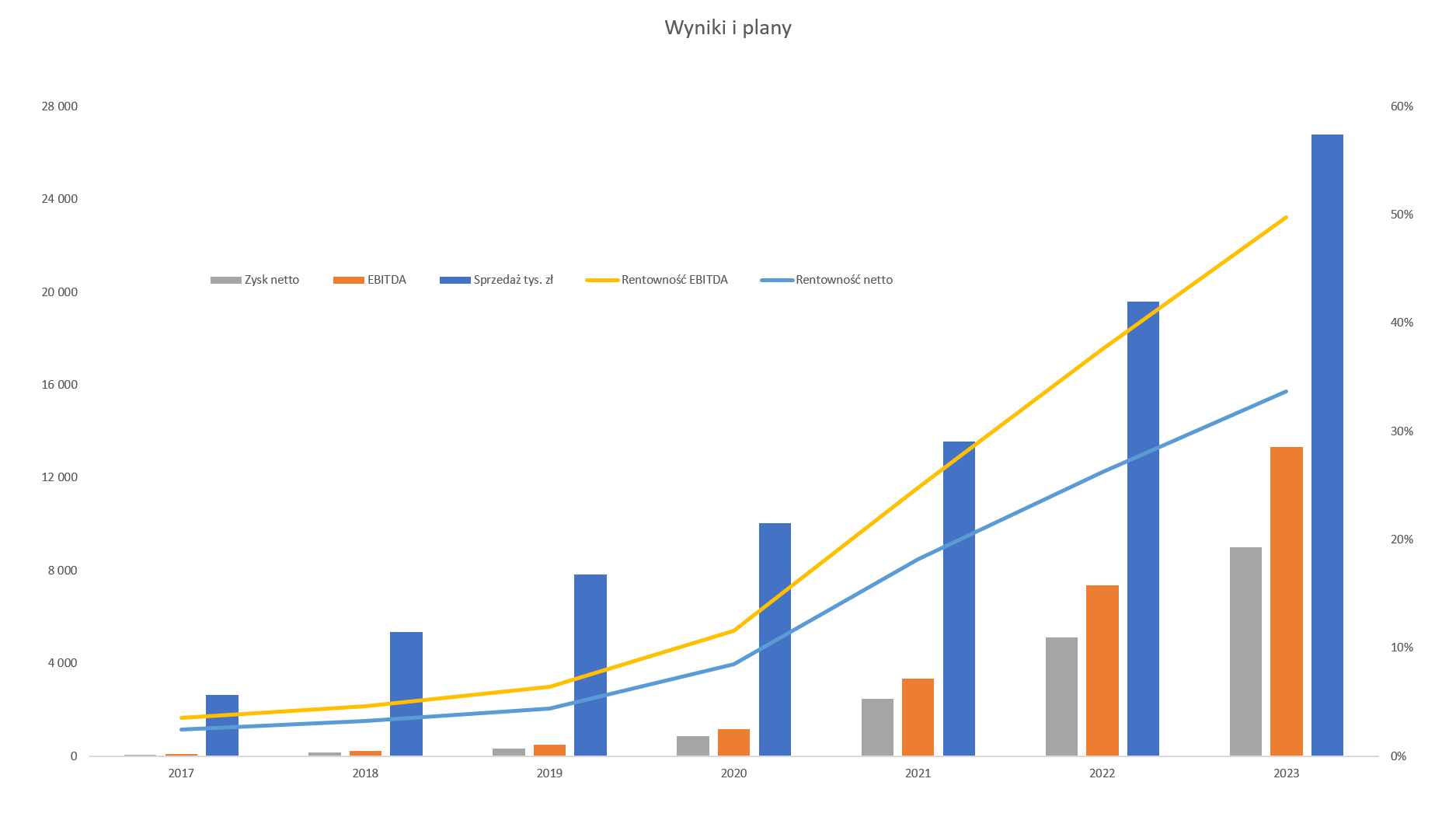

PodsumowanieW chwili obecnej kapitalizacja spółki wynosi ok. 65-70 mln zł, co przekłada się wycenę C/Z w okolicach 35 oraz EV/EBITDA 24. Spółka jest oczywiście firmą wzrostową, więc powinniśmy starać się ocenić jej perspektywy. Stąd zasadnicze, dla mnie przynajmniej pytanie, czy uważamy, że Woodpecker jest w stanie w ciągu przynajmniej kolejnych dwóch lat rozwijać się (sprzedaż i zyski) w tempie 25-35 proc. rocznie. Jeśli przyjmiemy takie założenie, to można by oczekiwać, że zysk netto za dwa lata będzie się mieścił w przedziale 3,8-4,5 mln zł, natomiast EBITDA w okolicach 5,2-6,1 mln zł. Gdyby tak było to wskaźnik PEG wynosiłby mniej więcej 1, czyli spółka byłaby rozsądnie wyceniana biorąc pod uwagę tempo rozwoju w zakresie przyszłych zysków. A jeśli jeszcze wrócimy do planów spółki przedstawionych w memorandum informacyjnym to widać, że Woodpecker ma jeszcze ambitniejsze plany. Spółka zakłada w 2023 roku osiągnięcie prawie 27 mln zł sprzedaży, 13 mln zł EBITDA i 9 mln zł zysku netto. Już sam plan na rok 2022 zakłada ponad 5 mln zł zysku netto i 7 mln zł EBITDA. Tak więc oceniając według takich parametrów można wręcz pokusić się o ocenę, że wycena spółka wciąż ma całkiem spory potencjał do wzrostu.

Proszę zwrócić jednak uwagę, że taki sposób wyceny bazuje w bardzo dużej części na zaufaniu do zarządu i jego obietnicy dostarczenia istotnie lepszych wyników w dwóch kolejnych latach. Jeśli to się uda to wyceny spadłyby oczywiście do poziomów bardzo atrakcyjnych, np. C/Z wynosiłby przy obecnej cenie w przedziale 7,5-15 przy zysku netto między 4,5 a 9 mln zł. Spółka jest na razie dość niewielka, osiąga już zyski, ale czy to oznacza, że będzie w stanie rozwijać się w dwucyfrowym tempie (sprzedaż i zysk) w kolejnych latach – tutaj inwestorzy sami muszą odpowiedzieć sobie na pytanie. Pamiętać także należy o innych ryzykach jak np. posiadanie na dzień dzisiejszy tylko jednego produktu, konieczności pozyskiwania zauważalnej liczby klientów, aby rosnąć zgodnie z zamierzeniami.

P.S. Oświadczam, że posiadam akcje Woodpecker w moim portfelu w chwili obecnej. Dokonywałem transakcji w ostatnich 30 dniach. Analizę przeprowadziłem starając się być maksymalnie obiektywnym tak jak tylko potrafię.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF