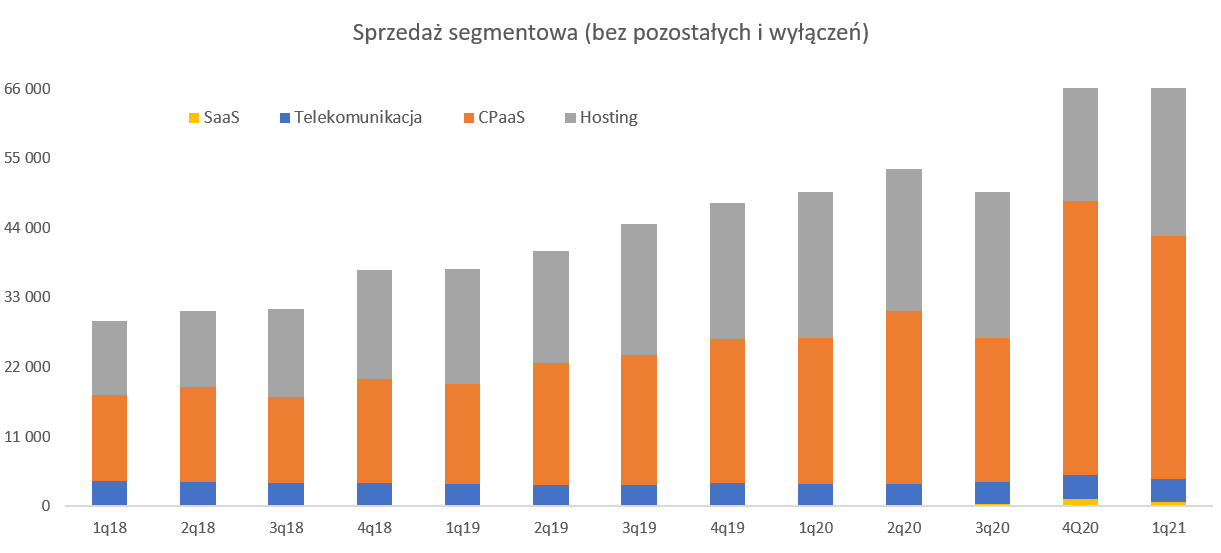

Wzrost wartości dzięki IPO i nie tylko – omówienie sprawozdania finansowego R22 po I kw. 2021 r. Do tej pory spółka miała rok obrotowy kończący się 30 czerwca, a obecnie jest on zgodny z rokiem kalendarzowym. W efekcie rok obrotowy 2019/2020 wynosił 6 kwartałów czyli od 1 lipca 2019 roku do końca 2020 roku. Obecnie więc pierwszy kwartał 2021 roku jest zarazem pierwszym kwartałem nowego roku obrotowego. Przychody w analizowanym kwartale wyniosły 67,3 mln zł i były wyższe r/r o 36,0 proc.

kliknij, aby powiększyćPół roku temu zwracałem uwagę na dość niskie wzrosty sprzedażowe (+11,3 proc. r/r), przynajmniej jak na wcześniejsza historię do której nas spółka przyzwyczaiła. W kolejnych dwóch kwartałach sprzedaż r/r rosła odpowiednio o 48 (Q4 2020) oraz 36 (Q1 2021) procent. I wszystko byłoby dobrze gdybyśmy jednak nie przypomnieli o przejęciu czeskiej spółki PROFI SMS (od Q4 2020), która jest konsolidowana od dwóch kwartałów. Oznacza to, że znów mamy trochę nieporównywalne dane rok do roku. Gdybyśmy sprzedaż Profi SMS wykluczyli z konsolidacji to dynamika sprzedaży spadłaby odpowiednio do 17 oraz 12 proc. Wciąż wzrosty organiczne są dwucyfrowe co należy w moim odczuciu zapisać spółce na plus.

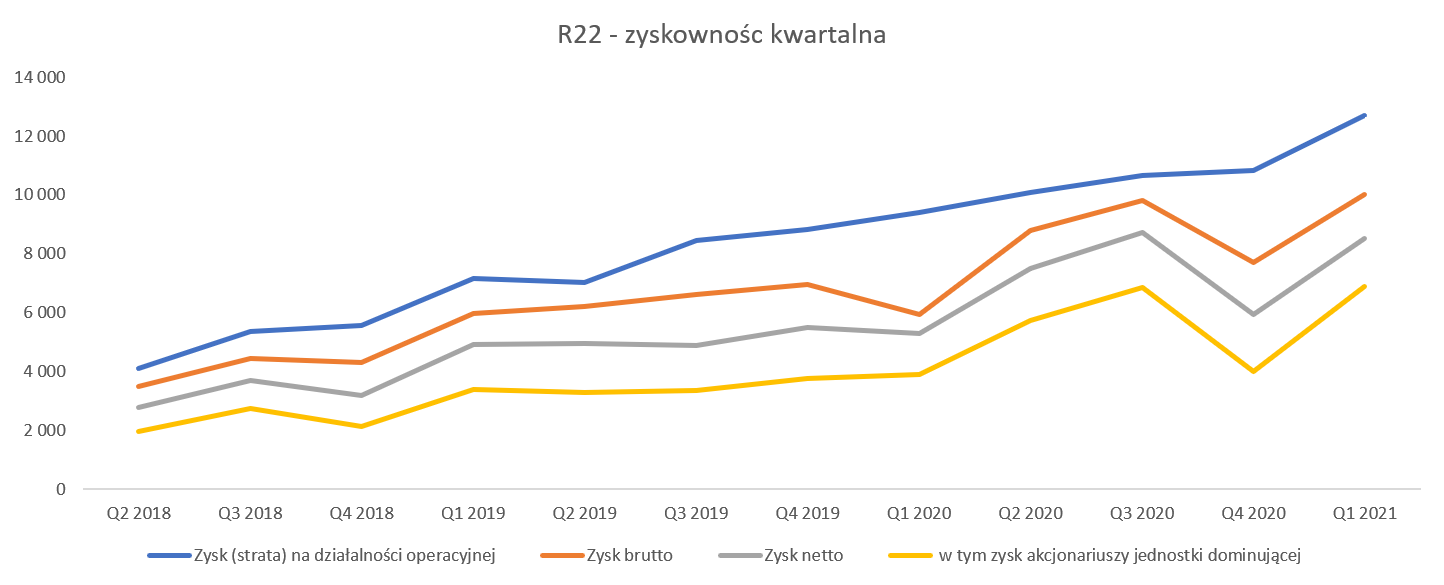

kliknij, aby powiększyćTrend do trzeciego kwartału 2020 roku był jednoznacznie wzrostowy, w zasadzie na każdym poziomie zyskowności. Wyjątkiem jest tutaj czwarty kwartał 2020 roku, w którym dokonano odpisów na znaki towarowe linux.pl oraz hekko.pl w kwocie 2,1 mln zł, a także swoje piętno odcisnęły wyższe różnice kursowe. Zysk operacyjny w analizowanym kwartale wyniósł 12,7 mln zł i był o 34,8 proc. wyższy niż rok wcześniej. Patrząc na rentowność w ujęciu procentowym mamy jednak 18,8 proc. w porównaniu do 19,0 proc. rok wcześniej, czyli trochę niżej. Przy ponad 30 procentowej dynamice sprzedaży można by jednak oczekiwać w takiej półce efektu dźwigni operacyjnej, co jak widać nie nastąpiło. Do analizy segmentów przejdę za chwilę, ale już można stwierdzić, że przejęty Profi SMS posiada obecnie niższą rentowność procentową niż generowana przez segment CPaaS. Tym niemniej grupa widzi potencjał jej podniesienia do poziomu rentowności segmentu czyli de facto Vercom-u, dzięki cross-sellingowi usług wyżej marżowych, w szczególności email czy pushpush.)

Na poziomie zysku przed opodatkowaniem mamy wynik 10,0 mln zł czyli o ponad 2/3 wyższy niż rok wcześniej. W ujęciu wartościowym różnica wynosi 4,1 mln zł i rośnie o 0,8 mln zł w porównaniu do różnicy na wyniku operacyjnego. Podstawowa przyczyna to niższe saldo przychodów i kosztów finansowych o 0,7 mln zł (-2,4 mln zł obecnie vs -1,7 mln zł rok wcześniej) związane z niższym negatywnym efektem różnic kursowych.

Grupa R22 w wielu spółkach posiada większościowe udziały, co oznacza, że część zysków należy do innych udziałowców spółek wchodzących w skład grupy. W związku z tym akcjonariusze R22 powinni patrzeć przede wszystkim na zysk netto akcjonariuszy jednostki dominującej. Ten wyniósł w analizowanym kwartale 6,90 mln zł w porównaniu do całkowitego (razem z częścią zysku przypadającego na udziały niekontrolowane) zysku netto na poziomie 8,52 mln zł. Zysk netto na tych poziomach odpowiednio był wyższy o 77 i 61 procent. Efektywna stopa podatkowa w tym kwartale była dość niska i wyniosła 14,9 proc. czyli o 4,3 p.p. więcej niż rok wcześniej. Zarówno wzrost stawki jak i sama jej wartość procentowa może trochę dziwić w kontekście uprawnienia spółki Vercom do stosowania ulgi IP Box.

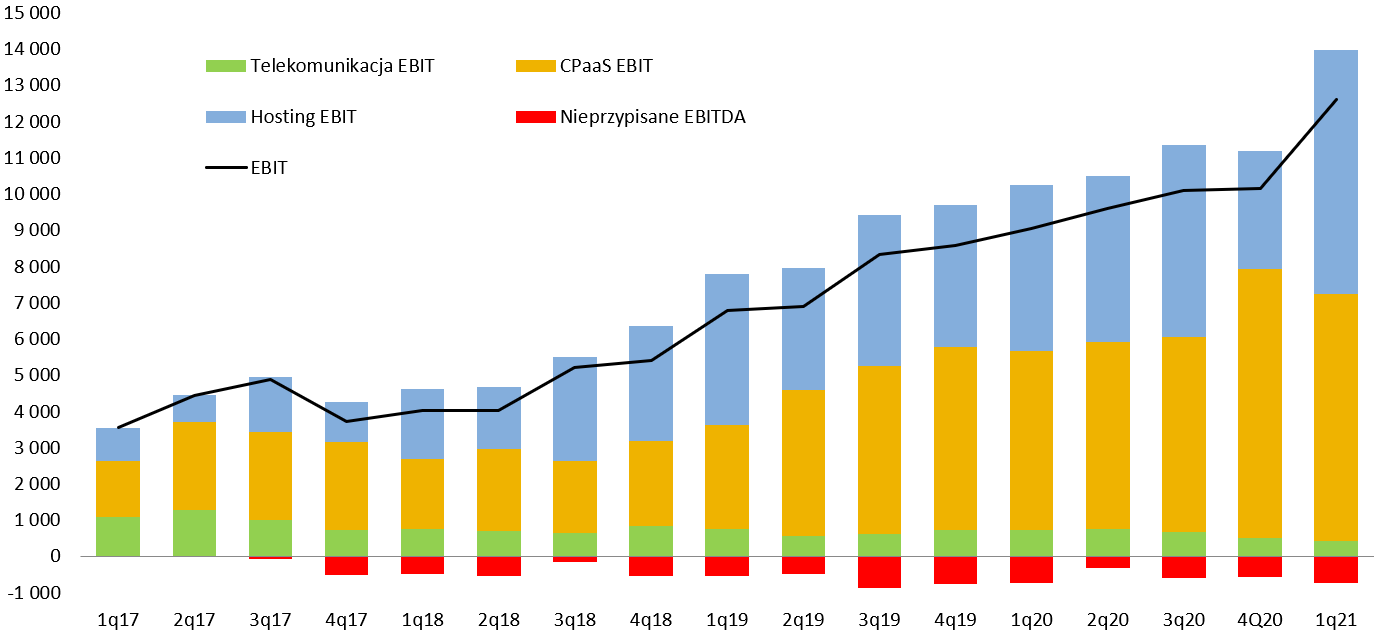

Grupa R22 składa się z kilku dość interesujących segmentów, więc spójrzmy na to co w zasadzie przynosi pieniądze.

kliknij, aby powiększyćPowyższy wykres jasno wskazuje jaką drogę spółka przebyła w ostatnich latach. Jeszcze na początku 2017 roku segment telekomunikacyjny przynosił prawie 1/3 zysku operacyjnego całej grupy, podczas gdy w chwili obecnej jest to poniżej 4 proc. Gdyby spółka nie wyszła z akwizycjami (ale również została wykonana istotna praca organiczna) w dwóch najważniejszych obecnie segmentach, to wycena spółki byłaby wielokrotnie niższa niż obecnie.

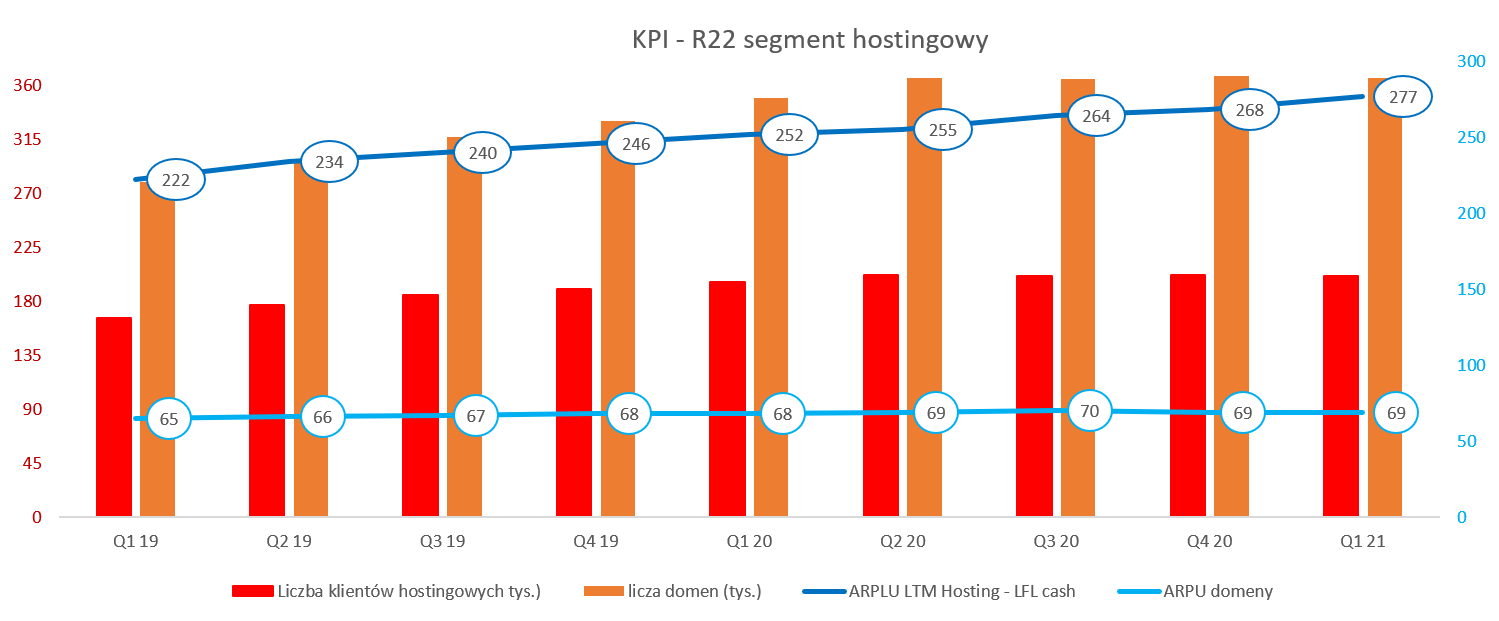

kliknij, aby powiększyćOmówienie segmentów zacznijmy więc od hostingu, którego przedmiotem działalności jest zapewnienie przestrzenie serwerowej, świadczenie usług w celu utrzymania treści elektronicznych w internecie oraz sprzedaż domen.

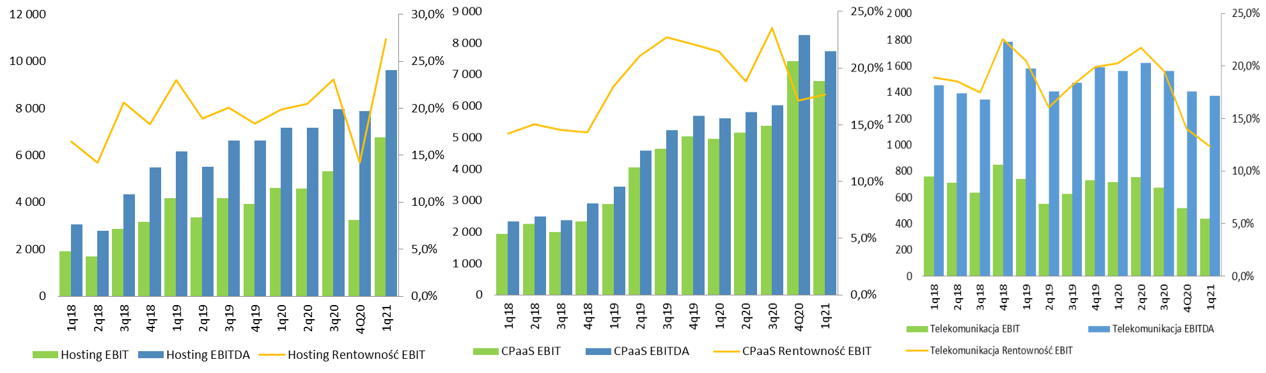

Przychody tej dywizji wyniosły w I kw. 24,7 mln zł i były o 1,6 mln zł (7,0 proc.) wyższe r/r. Taka dynamika organiczna wygląda rozsądnie, choć trudno nie zauważyć, że w pierwszych trzech kwartałach zeszłego roku była ona zdecydowanie dwucyfrowa, ale wspomagana przejęciami na rynku rumuńskich oraz chorwackim. Popatrzmy zatem na podstawowe KPI.

kliknij, aby powiększyćWzrost sprzedaży wynikał ze wzrostu zarówno w usługach hostingowych jak i sprzedaży domen. Patrząc na rosnące ARPU w hostingu można być zadowolonym ponieważ widzimy wzrosty r/r o 9,9 proc. a kw./kw. o ponad 3 proc. Trochę gorzej ma się sprawa z liczbą klientów, która r/r wzrosła tylko o 2,6 proc. W tym wypadku zwracam uwagę na churn (wskaźnik odejść klientów), który w spółce wynosi obecnie niecałe 17 proc. Ma on tendencję lekko spadkową i spółka chwali się, że jest najniższy na rynku. Nie zmienia to jednak faktu, że wciąż trzeba znajdować całkiem sporą grupę nowych klientów, którzy zastąpią tych odchodzących z powodu zakończenia działalności gospodarczej lub też np. przejścia do konkurencji.

Jeśli chodzi o domeny to sytuacja jest odwrotna. Liczba domen co prawda rok do roku rośnie o 4,9 proc., ale jednak kw./kw. spadła o 2 tys. do 366 tys. Dodatkowo powyższy wykres pokazuje, że trend wzrostowy na ARPU w zasadzie został zakończony. Wynosi ono obecnie 69 zł rocznie i w zasadzie koło tej wartości oscyluje od końca 2019 roku. W tym wypadku należy podkreślić, że churn (choć niski w porównaniu do konkurentów) to jest tutaj jednak istotnie wyższy (około 10 p.p.) niż w wypadku usług hostingowych.

O ile same dynamiki wzrostu klientów kw./kw. w domenach i hostingu nie zachwycają, podobnie jak i ARPU w domenach, to nie można tego powiedzieć o zyskowności całego segmentu. Spółka zaraportowała zysk operacyjny w tym segmencie na poziomie 6,76 mln zł co dało bardzo wysoką dynamikę +47 proc. W raporcie mamy informację o realizacji synergii i działaniach optymalizacyjnych, ale nie jest to nic konkretnego. Dodatkowo zarząd sygnalizuje, że wzrost ARPU powinien być kontynuowany w kolejnych kwartałach co pozytywnie powinno wpływać na wyniki. Wiążąc kwestie wprowadzania w 2020 roku marki cyberFolks (rebranding) z idącym za tym wzrostem cen otrzymujemy prawdopodobny powód rosnącej zyskowności.

Rosnące APRU w części usług hostingowych mogło być, moim zdaniem, jednym z istotniejszych powodów istotnego wzrostu rentowności całego segmentu o ponad 7 p.p. do poziomu 27m3 proc. Oczywiście ARPU nie może rosnąć w nieskończoność, ale już kilkukrotnie zarząd twierdził, że osiągnięcie pułapu ponad 300 zł jest całkowicie realnym celem.

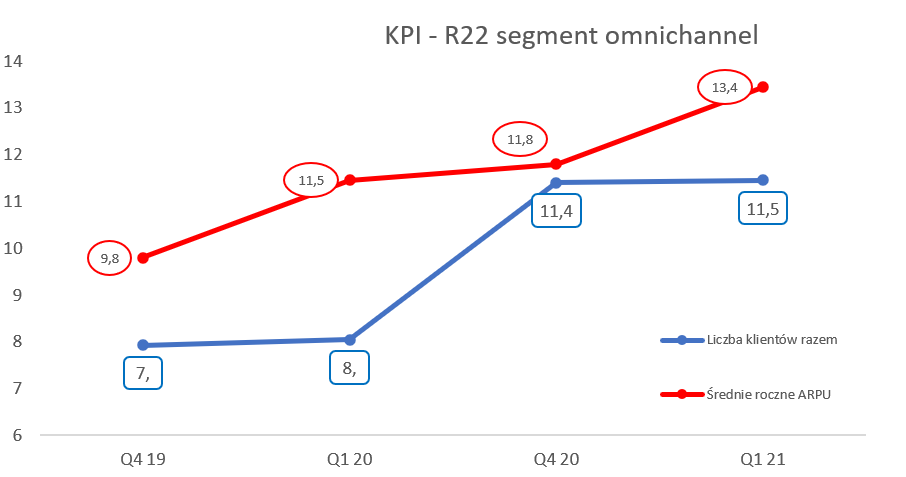

Przejdźmy teraz do największego segmentu - CommunicationPlatform as a Service reprezentowanego przez spółkę Vercom, która weszła na GPW w tym półroczu. Dywizja ta oferuje kompleksową ofertę narzędzi i rozwiązań automatyzujących komunikację w postaci np. automatyzacji e-mail marketingu, czy sms/mms. Przychody tego segmentu wyniosły w I kw. 38,5 mln zł i były o 15,5 mln zł (67,1 proc.) wyższe r/r. Jeśli jednak wyeliminowalibyśmy efekt konsolidacji ProfiSMS to dynamika spadłaby do ok. 18 proc.

Na poziomie zysku operacyjnego segmentu CPAAS widać sporo niższy przyrost niż sprzedaży (+37,4 proc. r/r) i kwotę prawie 6,8 mln zł i jest to wartość o 1,8 mln zł wyższa niż rok wcześniej. To daje rentowność operacyjną na poziomie 17,8 proc. i jest to 3,8 p.p. mniej niż rok wcześniej. Tutaj powinniśmy założyć, że jest to właśnie efekt niższej marżowości uzyskiwanej w przejętej czeskiej spółce. Skoro jednak zarząd uważa, że jest w stanie zoptymalizować miks sprzedażowy i w ten sposób wpłynąć na rentowność to wydaje się, że można dać mu kredyt zaufania. W końcu wcześniejsze akwizycje wcześniej czy później zaczynały pracować i zwiększały wartość grupy R22.

kliknij, aby powiększyćPo wprowadzeniu Vercomu na GPW spółka zmieniła trochę system raportowania swoich KPI stąd mamy tylko 4 kwartały porównawcze. Patrząc na powyższy wykres widzimy super wzrosty zarówno dotyczące liczby klientów jak i ARPU. Jeśli chodzi o liczbę to segment posiada obecnie 11,5 tys. klientów, z czego ProfiSMS dołożył 2,529. Tutaj plus dla spółki za rozwój organiczny, ponieważ organicznie wzrosła ona r/r o ok. 11 procent. Również rośnie ARPU i tutaj jest sprawa bardziej zagadkowa skoro przecież rentowność procentowa spadła. No tak, ale trzeba pamiętać, że roczne ARPU czeskiej spółki na koniec 2020 roku wynosiło ok. 15,5 tys. zł rocznie, podczas gdy w Vercomie było to ok. 11,8 tys. zł. Z tego wynika dość logiczna odpowiedź o co prawda wysokim ARPU na rynku czeskim, ale jednak również wyższych kosztach stąd ten najprawdopodobniej niższa rentowność procentowa nowo przejętego podmiotu.

Przychody segmentu telekomunikacyjnego w analizowanym kwartale wyniosły 3,5 mln zł i były stałe rok do roku. Niestety zysk operacyjny tak się nie zachował i istotnie spadł z 0,7 mln zł w pierwszym kwartale 2020 roku do 0,4 mln zł obecnie. Na szczęście wartości te nie mają już istotnego wpływu na wyniki grupy. Potwierdza to poniekąd sam zarząd, który w zasadzie w swoje prezentacji inwestorskiej zaczyna już pomijać ten segment.

W poprzednich analizach była informacja, że jest to segment, który nie będzie rozwijany (bez nowych akwizycji czy istotnych wydatków na pozyskanie klientów czy nowych niszy rynkowych) aczkolwiek przynoszący całkiem zadowalające wyniki. Obecna rentowność operacyjna wciąż jest dwucyfrowa – 12,3 proc., choć jest to aż 8 p.p. mniej niż rok czy dwa lat temu. Stąd też wcześniej czy później będzie się pojawiać pytanie czy segment ten pasuje do grupy R22 zarówno pod względem dynamik jak i pewnego wizerunku spółki.

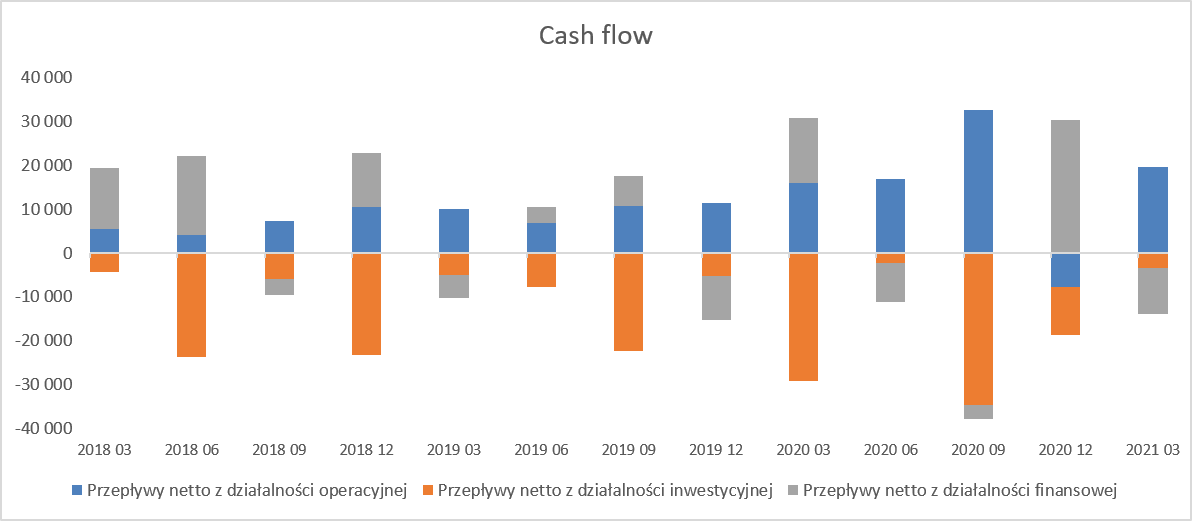

Generowanie cashu na działalności operacyjnejZyski spółki, co cieszy, mają charakter gotówkowy – potwierdzenie widzimy w przepływach operacyjnych, które najczęściej są dodatnie i często wyższe od raportowanego zysku netto. Jeśli zrozumiemy specyfikę tego modelu biznesu to dojdziemy do wniosku, że przy wzroście sprzedaży oraz rentownej działalności tak właśnie musi być. Spółka nie angażuje kapitału w zapasy (po prostu ich nie ma), a należności są mniej więcej skorelowane z zobowiązaniami handlowymi. Dodatkowo R22 raportuje zobowiązania z tytułu umów z klientami (22,6 mln zł obecnie vs 19,1 mln zł rok wcześniej), które de facto są przedpłatami klientów (głównie z segmentu hostingu) za usługi zazwyczaj na okres roczny. Tak więc te zobowiązania przekształca się w kolejnych kwartałach w przychody ze sprzedaży (ale już bez wpływu środków pieniężnych). Ten model właśnie powoduje generację dość wysokiej gotówki z działalności operacyjnej oczywiście do momentu osiągania dodatnich dynamik sprzedażowych jak i rentowności sprzedawanych usług.

kliknij, aby powiększyćDodatnie przepływy operacyjne nie oznaczają jednak, że spółka obrasta w gotówkę, ponieważ istotne środki są wydatkowane na inwestycje rozumiane jako przejęcia. Jako że gotówki operacyjnej byłoby zbyt mało na dokonywanie M&A spółka posiłkuje się kredytami, które widoczne są jako dodatnie wpływy z działalności finansowej.

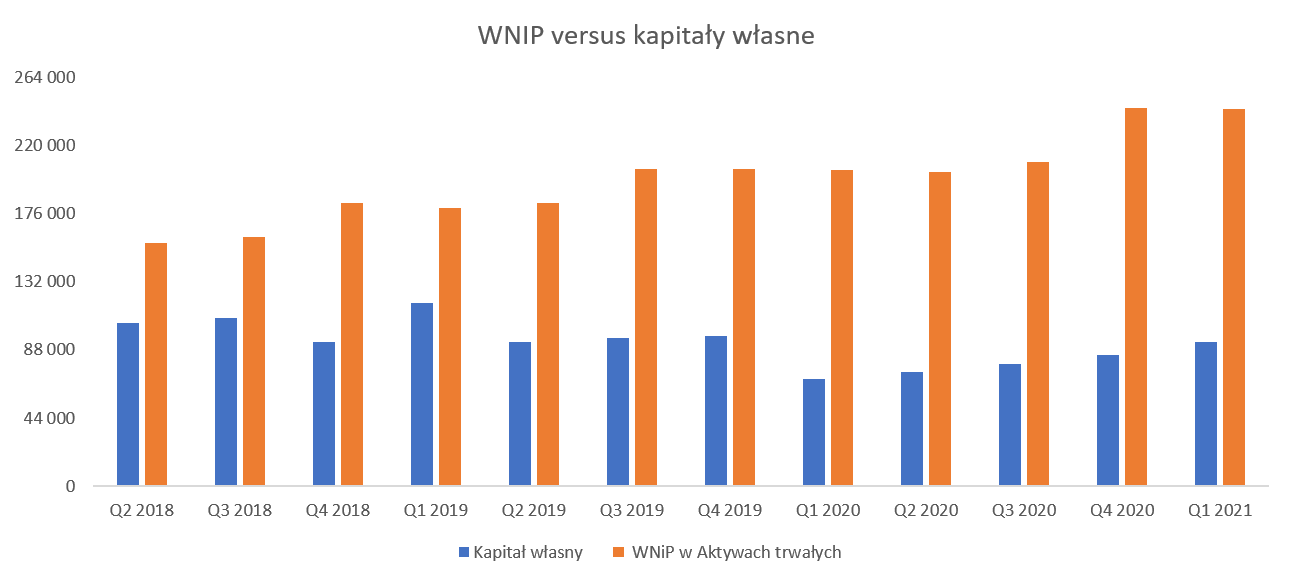

Główną pozycją aktywów jest wartość firmy w kwocie 160,5 mln zł, czyli o 30 mln zł więcej niż pół roku temu co jest efektem zakupu ProfiSMS. Ponad połowa kwoty wykazanej jako wartość firmy (ok. 110 mln zł) związana jest z segmentem Hostingu, choć dzięki ostatniej akwizycji rośnie również segment CPaaS gdzie goodwill to już ponad 33 mln zł.

kliknij, aby powiększyćDodatkowo pozostałe wartości niematerialne i prawne (przede wszystkim relacje z klientami i znaki towarowe) o wartości 83 mln zł. Suma summarum jest to przede wszystkim po prostu nadwyżka zapłaconej ceny ponad wartość majątku przy akwizycjach. Tak wysokie wartości niematerialne powodują, że kapitały własne nie pokrywają wartości firmy – a to w praktyce oznacza, że w ponad 60 procentach WNIP finansowane są długiem.

Kapitał obrotowy jest ujemny (-32,8 mln zł ) w porównaniu do- 38,0 mln zł rok wcześniej oraz -34,8 mln zł na koniec 2020 roku. Aktywa obrotowe wynoszą 56,8 mln zł, z czego 26,8 mln zł stanowi gotówka. W zobowiązaniach krótkoterminowych (89,6 mln zł) mamy 26,8 mln zł zobowiązań finansowych (kredyty, pożyczki i leasingi), 27,2 mln zł zobowiązań handlowych oraz 22,6 mln zł wspomnianych wcześniej zobowiązań wobec klientów. Po korekcie o te zaliczki niedobór kapitału obrotowego wynosi 10,2 mln zł, co oznacza zmniejszenie luki płynnościowej w ciągu roku o 8,8 mln zł. Wspominam o tym, ponieważ trzeba mieć świadomość, że model finansowania spółki jest jednak oparty na istotnym korzystaniu z kapitału obcego. Oczywiście do momentu, gdy spółka jest zyskowna, a sprzedaż (więc i często również zaliczki) rosną to nie ma problemu. Jeśli jednak nastąpi stagnacja sprzedaży i spadnie marżowość to wtedy luka płynnościowa (niedobór aktywów bieżących na pokrycie zobowiązań krótkoterminowych) może mieć znaczenie i być obciążeniem dla spółki.

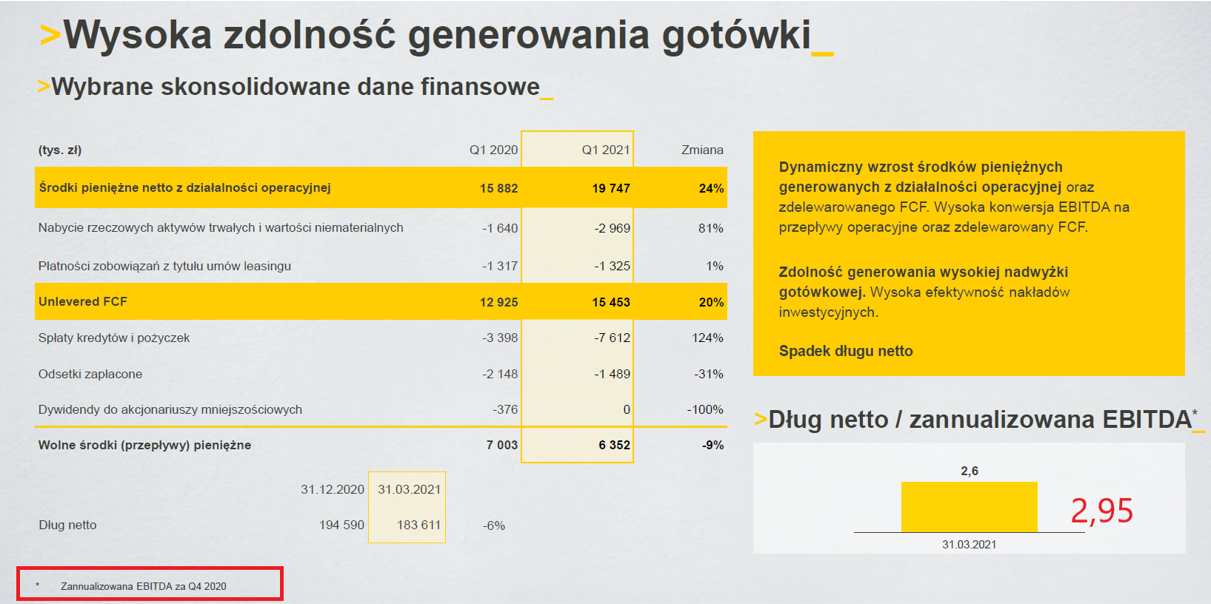

Zadłużenie niskie nie jestSpółka, co niespecjalnie dziwi, wskazuje w swojej prezentacji inwestorskiej na mocną stronę czyli wysoką zdolność do generowania gotówki.

kliknij, aby powiększyćW ciągu 3 miesięcy tego roku już po spłacie rat kredytów, pożyczek, leasingów i odsetek, firma wygenerowała wolne przepływy w kwocie 6,3 mln zł. Była to jednak wartość niższa o 9 proc. niż rok wcześniej oraz o 20 proc. w porównaniu z poprzednim kwartałem.

Grupa R22 w ciągu ostatniego roku wygenerowała prawie 62 mln zł gotówki operacyjnej więc powinna sobie z obsługą zobowiązań spokojnie poradzić – środki, które napłyną prawdopodobnie pokryją lukę płynności. Nie można jednak nie zwrócić uwagi na zobowiązania długoterminowe, które obecnie wynoszą 201,2 mln zł i przyrosły w ciągu ostatnich 12 miesięcy o 25,6 mln zł. Wzrost zadłużenia to w głównej mierze efekt transakcji nabycia kolejnych spółek (ProfiSM) lub wykupywania udziałowców mniejszościowych (np. H88).

Dług netto na koniec okresu sprawozdawczego wyniósł 183,6 mln zł. Co prawda spółka chwali się spadkiem długu o 6 proc., ale jest to odniesienie do końca roku. Gdybyśmy porównywali z okresem 12 miesięcy wcześniej to dług netto był wtedy niższy o 21,6 mln zł. Również wskaźnik DN/EBITDA jest wykazywany przez spółkę jako 2,6. Jednak odnosi się on do wygenerowanej EBITDA z ostatniego kwartału i pomnożonej przez 4. Gdybyśmy standardowo policzyli (EBITDA za ostatnie 12 miesięcy) to wtedy rośnie do niecałych 3,0. Oczywiście można argumentować, że przy przejęciach, które dokonuje spółka należy raczej stosować zanualizowaną EBITDA liczoną tak jak proponuje spółka, ponieważ mianownik tego wskaźnika (czyli dług) jest aktualizowany od razu w momencie przejęcia. I również będzie to sensowna argumentacja. Niezależnie od metody wskaźnik w przedziale 2,5-3,0 trudno nazwać niebezpiecznym, ale również nie określiłbym jego mianem komfortowego. Prezes w trakcie jednego z webinarów wspominał, że poziom 3,0 jest tym, który nie powinien być przekraczany, widać tutaj, że w chwili obecnej miejsca na jakieś istotne akwizycje specjalnie dużo ma. Generalnie należy przypomnieć i powtórzyć wniosek z poprzednich analiz jednak o raczej agresywnym zarządzaniu strukturą finansowania. Spółka rośnie bardzo szybko, ale finansowanie wzrostu odbywa się przede wszystkim kapitałem obcym

IPO Vercomu i podsumowanieR22 w kwietniu 2021 roku wprowadziła na GPW swoją spółkę zależną Vercom reprezentującą segment CPaaS. Spółka pozyskała 180 mln zł z nowej emisji akcji (wyemitowanie 27 proc. nowych akcji) – więcej o niej było w naszej analizie przed IPO (

www.stockwatch.pl/forum/wpis-n...) więc nie będę się powtarzał. W każdy razie obecnie R22 posiada 55 proc. udziałów w tej spółce co przy jej obecnej kapitalizacji na poziomie 960 mln zł oznacza, że pakiet w posiadaniu R22 jest wart 525. Natomiast cała kapitalizacja R22 wynosi obecnie 770 mln zł. Innymi słowy pozostała część grupy kapitałowej R22 (w praktyce głównie hosting i raczkujący SaaS) wyceniana jest na ok. 200 mln zł.

R22 to spółka, która jest już obecna na GPW już ponad 3 lata i wchodzi w skład indeksu SWIG80. W ciągu ostatnich 4 kwartałów R22 wygenerował 23,4 mln zł (20,2 mln zł było podczas ostatniej analizy sprzed dwóch kwartałów) zysku netto przypadającego akcjonariuszom jednostki dominującej, choć zysk netto całkowity wyniósł 30,7 mln zł. Również kapitalizacja istotnie wzrosła z 530 mln zł podczas poprzedniej analizy do 770 mln zł obecnie. Oczywiście jest to w sporej części efekt udanego IPO i całkiem ładnej wyceny Vercomu.

W chwili obecnej wskaźnik C/Z oparty na zysku dla akcjonariuszy spółki dominującej wynosi 33 co jest mniej więcej spójne z dynamiką sprzedaży i zysku operacyjnego z ostatniego kwartału. A to oznacza, że wskaźnik PEG (więcej tutaj:

edu.stockwatch.pl/wskaznik-c-z...) oscyluje wokół jedności. Taką wartość tego wskaźnika trudno uznać za zbyt wysoką. Odnosząc się jeszcze do historii wskaźnika C/Z (w ostatnich 3 latach przebywał on w przedziale 20-40) więc z tego punktu widzenia zbliża się on do wartości wyższych. Tak więc w uproszczeniu można przyjąć, że obecnie inwestorzy dyskontują już rozwój na poziomie 30 proc. w kolejnych kwartałach. Jeśli spółka będzie się w tym tempie rozwijała i perspektywy na kolejne okresy będą dobre to kapitalizacja może również podążać na północ w całkiem zbliżonym tempie. Proszę jednak pamiętać, że przy takim wskaźniku C/Z wystarczy np. spadek tempa rozwoju do kilkunastu procent, a sytuacja może się zupełnie odwrócić. A jak pokazałem w analizie spora część wzrostów pochodzi jednak z akwizycji. To zaś oznacza, że licząc na dynamiki 30-40 procentowe również należałoby się spodziewać kolejnych akwizycji, które będą w stanie dodać extra punkty do organicznego rozwoju. Choć z drugiej strony sytuację powinno wspomagać rosnące ARPU w usługach hostingowych, które także może pozytywnie wpływać na rentowność, gdyż pociąga za sobą sporo mniejsze koszty.

Oświadczam, że nie posiadam akcji R22 w moim portfelu w chwili obecnej oraz nie dokonywałem transakcji w ostatnich 30 dniach. Analizę przeprowadziłem starając się być maksymalnie obiektywnym tak jak tylko potrafię.

>> Wyceny automatyczne są tutaj

>> Więcej analiz najnowszych raportów finansowych jest tutaj

Powyższa treść przez 360 dni była zarezerwowana tylko dla osób posiadających abonament.Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF