Światełko w tunelu – omówienie sprawozdania finansowego Lena Lighting po II kw. 2019 r.Poprzednio przyglądaliśmy się sprawozdaniu finansowemu Leny po III kw. 2018 r. Od tego czasu kurs akcji nieco odreagował silne spadki z 2018 r. Sprawdźmy więc jak wygląda sytuacja finansowa w spółce mając dostępne sprawozdanie finansowe za I poł. 2019 r.

Zanim przejdziemy do docelowej analizy krótka dygresja, ponieważ spółka prezentuje jednostkowe sprawozdania finansowe. Gwoli ścisłości Lena Lighting S.A. posiada jednostkę zależną Luxmat Investment Sp. z o.o., której jednak nie konsoliduje ze względu na brak istotności. W I poł 2019 r. podmiot zależny wykazał stratę netto w wysokości 71 tys. zł. i posiadał zerową wartość w bilansie Leny.

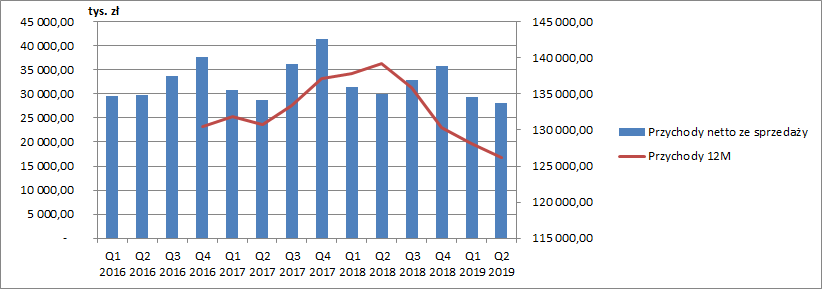

Wracając do sedna, Lena cały czas ma problemy z poziomem swoich przychodów. W II kw. 2019 r. wyniosły one 28,1 mln zł i był to spadek o 6,5 proc. r/r. W całym I półroczu wyniosły natomiast 57,4 mln zł (spadek -6,6 proc. r/r). Należy pamiętać, że sprzedaż spółki jest mocno sezonowa ze zwykle najlepszym IV kwartałem, a najgorszym właśnie kwartałem II. O problemach na poziomie przychodów świadczy również spadający ich poziom w ujęciu ostatnich 12 miesięcy (126,2 mln zł na koniec II kw. 2019 r. – wartość niższa aż o 9,3 proc. niż rok wcześniej).

kliknij, aby powiększyćNiestety w raportach kwartalnych spółka nie prezentuje dokładnego rozbicia przychodów ze sprzedaży. Pokazuje jedynie ich podział na te uzyskane w kraju i z eksportu. Tak jak w poprzednich okresach, spółka mniej więcej połowę sprzedaży osiąga na rynku polskim, a drugą połowę na rynkach zagranicznych.

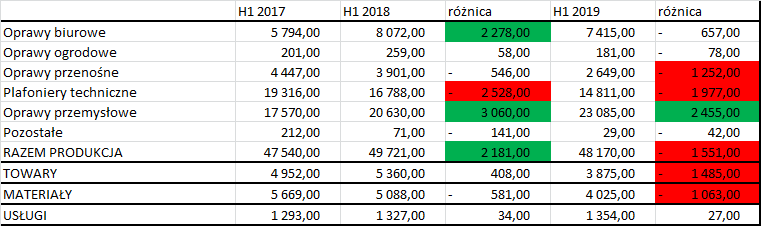

Nieco więcej o przychodach możemy się dowiedzieć ze sprawozdań zarządu (publikowane z częstotliwością półroczną). Spółka prezentuje tam ich rozbicie na poszczególne produkty. Jak widać w poniższej tabeli w I poł. 2019 r. nastąpił spadek sprzedaży w zasadzie we wszystkich kategoriach. Wyjątkiem była produkcja opraw przemysłowych (wzrost o 2,5 mln zł r/r). Istotny wzrost przychodów ze sprzedaży tego produktu wystąpił również rok wcześniej, co może świadczyć o pewnej tendencji. Odwrotna sytuacja miała miejsce w przypadku produkcji plafonier technicznych (spadek o 2 mln zł r/r w I poł. 2019 r. i o 2,5 mln zł rok wcześniej).

kliknij, aby powiększyćW II kw. 2019 r. spółka wypracowała zysk brutto na sprzedaży w wysokości 8,6 mln zł (poprawa o 6,5 proc. r/r) oraz całkowity wynik ze sprzedaży w wysokości 1,9 mln (vs 1 mln zł rok wcześniej - poprawa o 82 proc. r/r). Przy spadku przychodów spółce udało się zatem zredukować koszty prowadzenia działalności. Koszty sprzedanych produktów spadły w o 11,3 proc. r/r, co przełożyło się na wyższy wynik brutto na sprzedaży. Koszty sprzedaży również uległy zmniejszeniu o 6,8 proc. r/r – podobnie więc do przychodów, jedynie koszty zarządu wzrosły o 3,8 proc. r/r – łączny efekt tych dwóch kategorii podwyższył wynik netto na sprzedaży.

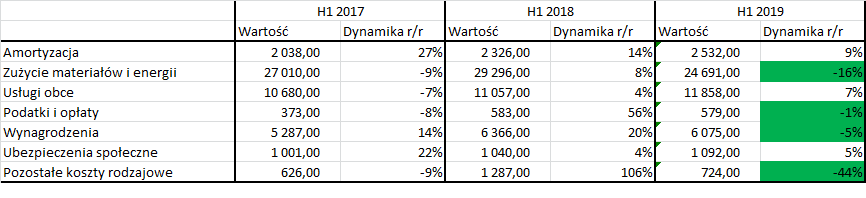

Niestety spółka w sprawozdaniach kwartalnych nie pokazuje kosztów w ujęciu rodzajowym, pozostaje nam więc ich analiza w ujęciu półrocznym. Patrząc na tabelę poniżej widzimy, że w I poł. 2019 r. za spadek kosztów w głównej mierze odpowiada zużycie materiałów i energii o 4,6 mln, czyli o 16 proc. r/r.

kliknij, aby powiększyćDrugi kwartał 2019 r. spółka zamknęła zyskiem EBIT 1,97 mln zł (+108,6 proc. r/r) oraz zyskiem netto 1,35 mln zł (+19,4 proc. r/r). Różnica w zmianach EBIT i zysku netto wynika przede wszystkim ze zmian z tytułu różnic kursowych, które wpływają na przychody i koszty finansowe. Czynnik ten ma więc ograniczone znaczenie dla przyszłych okresów.

W II kw. 2019 r. poprawie uległy marże spółki na wszystkich poziomach rachunku wyników. Marża netto sprzedaży wyniosła 6,7 proc. (vs 3,4 proc. rok wcześniej), marża EBIT 7 proc. (vs 3,1 proc. rok wcześniej), a marża zysku netto 4,8 proc. (vs 3,8 proc. rok wcześniej). Jak już wiemy poprawa wyników spółki wynika z istotnej redukcji kosztów działalności spółki. Sama spółka odnosi się do tego dość lakonicznie informując, że powodem wyższej rentowności marży w I połowie 2019 roku są m.in. nakłady inwestycyjne i zmiany w procesie produkcyjnym (poczynione w 2018 r.), których to efekt był widoczny w 2019 r. Można mieć zatem nadzieje, że skoro przyczyną redukcji kosztów były zmiany w procesie produkcyjnym, to będzie to miało pozytywny wpływ na wyniki również w przyszłych okresach.

kliknij, aby powiększyćRzućmy również okiem na skumulowane wyniki spółki z ostatnich 12 miesięcy. Na pierwszy rzut oka widzimy poprawę zarówno w ich wartościach jak również w poziomach marż. Na koniec II kw. 2019 r. skumulowany wynik na sprzedaży z ostatnich 12 miesięcy wyniósł 10,1 mln zł, EBIT 10,2 mln zł, a zysk netto 7,8 mln zł. Oczywiście są to wyniki niższe niż w 2017 r. i I poł. 2018 r., ale już lepsze niż po II poł. 2018 r. i początku 2019 r. Poprawie w porównaniu z dołkiem w III i IV kw. 2018 r. ulegają również 12-miesięczne marże. Pamiętajmy jednak, że jest to wynik redukcji kosztów działalności (w wyniku wcześniejszych nakładów na park maszynowy). Wydaje się niemożliwym, aby marże wróciły do poziomu z 2017 r. bez wyraźnej poprawy przychodów.

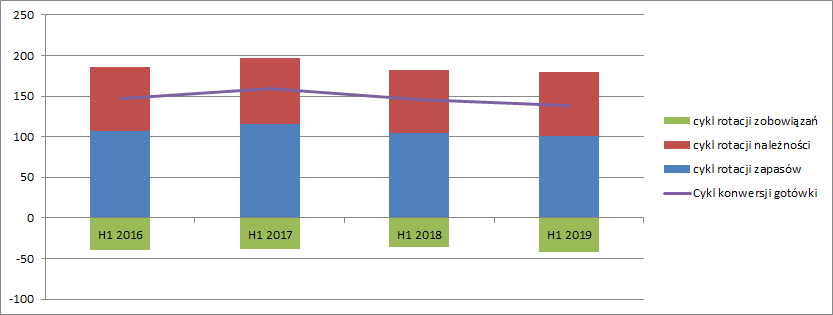

kliknij, aby powiększyćZe względu na prowadzony rodzaj biznesu oraz finansowanie się w głównej mierze kapitałem własnym istotne dla spółki jest zarządzanie kapitałem obrotowym. Cykl rotacji należności utrzymuje się na podobnym poziomie jak w okresach poprzednich, nieznacznie spada cykl rotacji zapasów. W II poł. 2019 r. spółka wydłużyła również nieznacznie cykl rotacji zobowiązań. W efekcie konwersja gotówki uległa nieznacznemu zmniejszeniu i wyniosła 138 dni (vs 146 dni w I poł. 2018 r.). Spółka nieco szybciej generuje więc gotówkę.

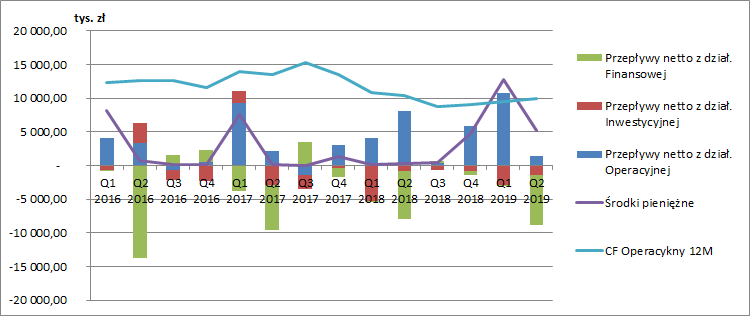

kliknij, aby powiększyćPrzepływy operacyjne spółki ulegają dość znacznym zmianom kwartalnym. Przede wszystkim związane jest to ze zmianami w kapitale obrotowym. Niemniej jednak skumulowana wartość przepływów operacyjnych za ostatnie 12 miesięcy kształtuje się na stabilnym poziomie od 3 kw. 2018 r. Część środków przeznaczana jest na wydatki na rzeczowe aktywa trwałe (ujemne przepływy z działalności inwestycyjnej), a pozostała część regularnie na dywidendy dla akcjonariuszy (ujemne przepływy z działalności finansowej). Na koniec II kw. 2019 r. pomimo wypłaty dywidendy w kwocie 7,5 mln zł spółka posiadała 5,2 mln zł gotówki, co jest pozytywnym symptomem.

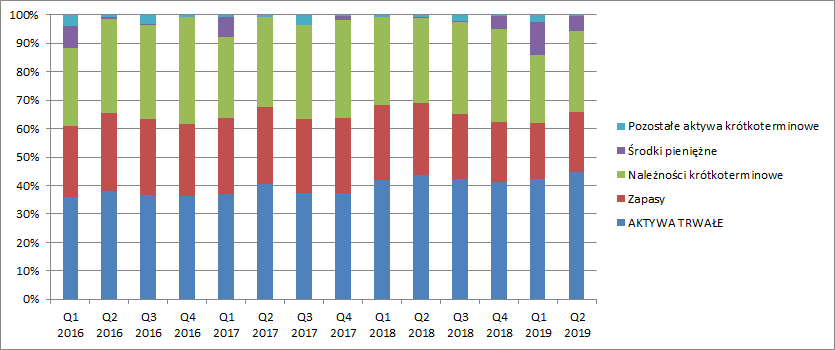

kliknij, aby powiększyćBilans spółki wygląda bezpiecznie i przez cały okres analizy ulega jedynie nieznacznym zmianom. Około 40 proc. wartości bilansowej stanowią aktywa trwałe (w zasadzie jedynie są to rzeczowe aktywa trwałe, nie występują wartości niematerialne). Około 20 proc. stanowią zapasy spółki – jest to wartość również stabilna, nie ma istotnego wzrostu, co rodziłoby ryzyko odpisów. Około 30 proc. aktywów to należności krótkoterminowe, głównie z tytułu dostaw i usług.

kliknij, aby powiększyćSpółka w głównej mierze finansuje się kapitałem własnym (88 proc. na koniec II kw. 2019 r.). W bilansie spółki nie występuje dług długoterminowy. Od czasu do czasu spółka korzysta jedynie z kredytów krótkoterminowych. Z jednej strony struktura finansowania Leny jest bezpieczna, przez co mamy niskie ryzyko niewypłacalności. Z drugiej jednak może świadczyć, że zarząd nie widzi sposobu na powiększenie biznesu (o czym świadczą również spadające przychody).

kliknij, aby powiększyćPrzychody spółki cały czas wykazują negatywną tendencję, co zarząd tłumaczy (zarówno na rynku krajowym jak i zagranicznym) spadkiem koniunktury w branży. Ciężko jednak się z tym zgodzić patrząc na przychody w dłuższej perspektywie (ich spadek postępuje już od II kw. 2018 r.). Tymczasem lampy LED coraz szybciej wypierają tradycyjne źródła światła. Również rynek budowlano-montażowy nie przeżywał w ostatnim czasie spowolnienia – występowały tam jedynie problemy z rentownością poszczególnych projektów, ich liczba jednak się nie zmniejszała. W takich warunkach LENA powinna więc raczej doświadczać wzrostu sprzedaży.

Pomimo jednak problemów na poziomie przychodów spółce udało się ograniczyć koszty, co pozwoliło na poprawienie wyników operacyjnych oraz wyniku netto.

Lena posiada stabilne dodatnie przepływy operacyjne, regularnie wypłaca dywidendy i w zasadzie nie posiada zadłużenia. Widać zatem, że spółka ma dobre podstawy pod ewentualny przyszły rozwój. Pytanie tylko czy jest takim rozwojem zainteresowana, albo czy istnieją do tego rynkowe możliwości. Ostatnie lata pokazują, że nie do końca. Spółka ponosi istotne nakłady w park maszynowy, ale nie powoduje to jednak wzrostu przychodów, a jedynie redukcję kosztów.. Można odnieść wrażenie, że spółka jest zadowolona z obecnej pozycji na rynku i nie chce podejmować zwiększonego ryzyka. Obecnie taki model przynosi regularne wypłaty dla akcjonariuszy. Można jednak mieć obawy, czy dalsze kurczenie się przychodów w końcu nie spowoduje ograniczenia możliwości wypłat.

W sprawozdaniu z działalności możemy przeczytać, że według zarządu do najważniejszych czynników wewnętrznych wpływających na bieżące oraz przyszłe wyniki finansowe należy zdolność do wyboru właściwej strategii rozwoju na konkurencyjnym i zmieniającym się rynku, tj. zdolność rozwoju w długim okresie na rynku charakteryzującym się wysokim stopniem konkurencji oraz ciągłymi zmianami technologicznymi produktów. W teorii zatem spółka zdaje sobie sprawę z konieczności wprowadzania technologicznie nowych produktów. Gorzej jednak z realizacją.

Na ten moment Lenie udało się ograniczyć koszty prowadzenia działalności, dzięki inwestycjom w park maszynowy. Kolejne okresy będą weryfikacją czy redukcja kosztów okaże się trwała. Zobaczymy również jak pod względem przychodów wypadnie II półrocze roku, które zwykle jest dużo lepsze od pierwszego. W dłuższym okresie podmiot ten musi poszukać jednak nowych przychodów, czy to przez wejście na kolejne rynki, czy też przez inwestycje w nowe technologie i nowe produkty. Na razie zwiększone zostały działania marketingowe (konferencje dla projektantów i architektów oraz impreza wystawiennicza w Kijowie i kolejne we Francji oraz Norwegii), co trzeba ocenić pozytywnie. Zobaczymy czy przyjdzie również czas na powiększenie oferty i masy sprzedaży.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.