Omówienie wyników GK Empik Media & Fashion SA za 2014 r.Z pewnością GK Empik Media & Fashion (dalej GKEMF) ma problem z pomysłem na wzrost biznesu. W dodatku to co jest w środku nie do końca pracuje tak jakby oczekiwali tego akcjonariusze spółki. Kurs akcji zaliczył w 2014 dramatyczny zjazd, wywołany głównie obawami inwestorów o kondycję finansową spółki. W poniższym omówieniu spróbuję odpowiedzieć na pytanie, czy obawy te były i czy nadal są uzasadnione.

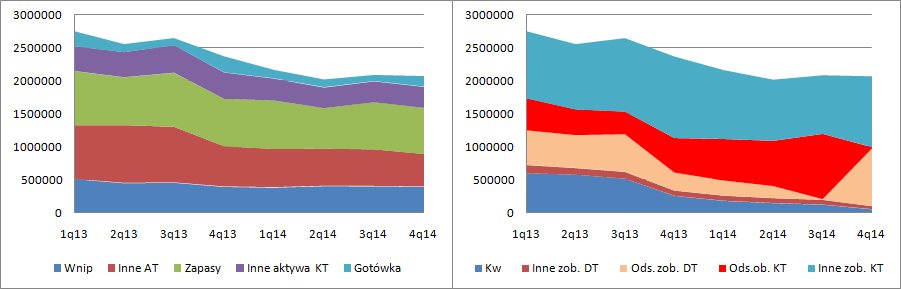

Na początek proponuję zerknąć na strukturę bilansu skonsolidowanego grupy. W ciągu ostatnich dwóch lat suma bilansowa dość znacznie się skurczyła, przy czym spadek dotyczy głownie aktywów trwałych. Po stronie pasywnej bilansu spadek niestety dotyczy głównie kapitału własnego.

kliknij, aby powiększyćW tym kwartale skonsolidowany kapitał własny spadł do 57 mln zł, z raportowanych przed rokiem 261 mln. To jednak nie jest pełny obraz. GKEMF tworzą dziesiątki spółek (wymienione na 4 stronach sprawozdania!), które grupa kontroluje, ale nie zawsze posiada 100 proc. kapitału. Kapitał akcjonariuszy jednostki dominującej to na dzień bilansowy 200 mln zł, w porównaniu do 381 mln przed rokiem. Krótko mówiąc spółki w których nie wszystkie udziały należą do GKEMF mają łącznie znacząco ujemny kapitał własny

Poziom zadłużenia grupy jest naprawdę duży -96 proc. W IV kwartale miała jednak miejsce dość ważna zmiana. Znacząca część kredytów i obligacji krótkoterminowych została zrefinansowana i spółka złapała oddech na kolejne parę lat. Nie zmienia to jednak faktu, że zadłużenie grupy jest bardzo duże i naprawdę niebezpieczne dla jej dalszego funkcjonowania. Dług netto (czyli zobowiązania odsetkowe pomniejszone o gotówkę) wyniósł 730 mln zł, czyli prawie 13 razy więcej niż skonsolidowany kapitał własny i 3,6 raza więcej niż kapitał własny akcjonariuszy jednostki dominującej.

Warto także zauważyć, że wartości niematerialne wynoszą 395 mln zł, a więc można powiedzieć, że kapitał obcy finansuje w zasadzie wszystkie materialne aktywa spółki! Z drugiej strony nikt na świecie chyba nie powie, że marki Empik czy Smyk nie mają wartości. Owszem mają. Problem w tym, że te marki finansuje także dług… To nie jest komfortowa sytuacja. Wszyscy pamiętają chyba właściciela marek Alpinus i Campus. Z tego powodu zachowanie kursu wydaje się zupełnie usprawiedliwione. Pomimo posiadania dobrych i nośnych Brandów GKEMF nie potrafi z nich wycisnąć odpowiedniej wielkości zysków, żeby nie powiedzieć zysków. Nie wszystkie inwestycje się udały co prowadzi do odpisów i dezinwestycji. Pod młotek poszedł segment modowy, który spółka prowadziła głównie we franczyzie, choć odmiennie od większości spółek giełdowych samach była i w zasadzie nadal jest franczyzobiorcą a nie franczyzodawcą.

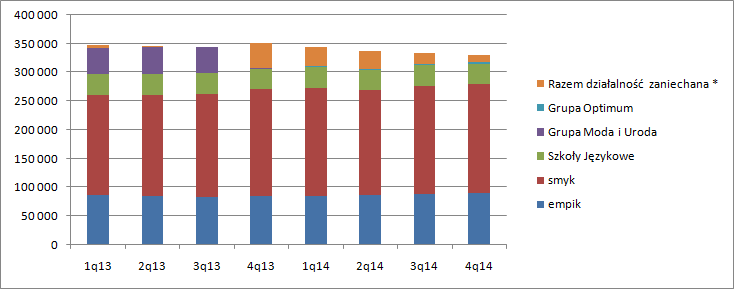

Kurczenie się grupy widać nie tylko w sumie bilansowej. Z każdym kwartałem spada łączna powierzchnia handlowo-usługowa. Owszem kluczowe aktywności i brandy powoli rosną, albo się przynajmniej nie zmieniają, natomiast wychodzenie z segmentu modowego, czy sprzedaż udziałów w tureckim smyku widać w kurczącej się powierzchni dla działalności zaniechanej.

kliknij, aby powiększyćPonieważ spółka dość często wprowadza zmiany w polityce, zmienia strukturę to postanowiłem rozpatrzeć jedynie dane roczne, gdzie mamy wyłączoną działalność zaniechaną, w której spółka prezentuje wyniki sprzedanych spółek lub aktywności których nie zamierza kontynuować i przeznacza je do likwidacji bądź sprzedaży. W takim ujęciu widzimy na wszystkich poziomach rachunku wyników poza oczywiście zyskiem netto jak prezentowała się grupa w segmentach które zamierza dalej rozwijać. Wpływ sprzedanych spółek lub przeznaczonych do sprzedaży bądź likwidacji znajdziemy w dopiero w zysku netto z działalności zaniechanej.

Niestety sprzedaż GKEMF stoi w miejscu, bo tak trzeba nazwać wzrost o 1,8 proc. który w zasadzie odpowiada inflacji. Jednak ta 52 mln zwyżka w przychodach przełożyła się na 27 mln zwyżki zysku brutto, który definiujemy jako różnicę przychodów ze sprzedaży (towarów i usług) pomniejszony o koszty sprzedanych towarów i koszty nauczycieli – grupa posiada w strukturze szkoły językowe. Niestety to w ujęciu bezwzględnym nadal tylko 2,2 proc., a jeśli weźmiemy pod uwagę, że średnioroczna powierzchnia handlowo-usługowa w segmentach empiku, smyka i językach wzrosła o 3,5 proc., to ciężko wynik ocenić pozytywnie. Ponad połowę z wypracowanej nadwyżki brutto zjada wzrost kosztów najmu powierzchni – 15,4 mln(4,3 proc.).

Na poziomie operacyjnym wynik jest już niższy niż przed rokiem – 103,6 mln zł vs. 128,5, choć warto dodać, że o 20 mln wyższe były koszty usług prawnych i doradczych, które niekoniecznie muszą być powtarzalne na tym poziomie.

Tak naprawdę zaprezentowany wynik mogł być nawet gorszy, gdyby nie dynamiczny wzrost e-commerce. Sprzedaż segmentu Grupa Smyk wzrosła o 2,3 proc., ale tylko dzięki wzrostowi w kanale internetowym (sprzedaż przez smyk.com +74 proc.), a sprzedaż w segmencie Grupa Empik spadła o 2,5 proc. i to przy wzroście sprzedaży z domeny empik.com o 24,9 proc. Oczywiście mówimy w tym momencie o sprzedaży LFL, czyli dla takiej samej ilości sklepów. Krótko mówiąc mamy regres w sprzedaży z metra kwadratowego, co raczej nie powinno być dla nikogo zaskoczeniem. Handel przenosi się z każdym rokiem coraz bardziej do kanałów internetowych.

Dlaczego mogło być gorzej? Ano dlatego, że segment internetowy ma zwyczajowo wyższe marże na poziomie operacyjnym (choć na poziomie zysku brutto jest przeważnie mniej, to przewagę uzyskuje się w niskich kosztach operacyjnych). Marża operacyjna w segmencie Grupa Empik wyniosła 1,91 proc. , w segmencie Grupa Smyk 2,24 proc., natomiast w segmencie e-commerce 6,61 proc.

Wynik Empiku mocno obrywa w linii finansowej, która zabiera 101 mln zł, czyli 46 mln więcej niż przed rokiem. W skrócie można powiedzieć, że to efekt… pozostałych kosztów finansowych, które wzrosły o 34 mln i różnic kursowych, które zwiększyły się o 7 mln zł. Pozostałe koszty finansowe dotyczą ponoć refinansowania zadłużenia 33 mln i spółka twierdzi, że są jednorazowe. W kosztach tych znajdziemy także opłaty początkowe, choć akurat te wydawałoby się, że powinny zostać rozliczone w czasie.

Tak czy owak wynik okresu przed opodatkowaniem spada na granicę rentowności, a na 18 mln pod wodę spycha go linia fiskalna. Przypomnę, że mówimy tutaj o wyniku netto z działalności kontynuowanej, który dodatkowo jest obciążany stratą 140 mln z działalności zaniechanej. Jeśli wynik z działalności kontynuowanej potraktujemy jako wynik powtarzalny i skorygujemy o jednorazowe koszty rolowania zadłużenia (21 mln zł, bo co 3 lata trzeba będzie je ponieść), różnice kursowe (7 mln zł) i w końcu opłat prawnych to mamy ca 30 mln zł zysku netto. Możemy oczywiście jeszcze kombinować z podatkiem, bo nie jest przecież normalne, że wynik brutto blisko zera spada nagle o 20 mln. Po takiej korekcie dostaniemy około 50 mln zysku.

Okazuje się, że rynek wycenia spółkę właśnie w podobnej kwocie . Jeśli założymy C/Z na poziomie 10, to otrzymamy oczekiwanie co do powtarzalnego wyniku na poziomie 52 mln. Szansą na wzrost jest udana restrukturyzacja. Spółka kupiła sobie ostatnio trochę czasu aby tego dokonać – refinansowanie zadłużenia, ale czy to się uda? Nie wiem.

>>>Wyceny automatyczną są tutaj!

>>>Więcej analiz raportów finansowych!Powyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.