Wyzwanie rzucone paczkomatom - omówienie sprawozdania finansowego Pointpack po I kw. 2020 r. Pointpack.pl jest spółką technologiczną tworząca rozwiązania IT dla branży handlowej oraz kurierskiej w obszarze pierwszej i ostatniej mili logistyki miejskiej. Spółka jest operatorem systemu dostaw paczek, który integruje firmy kurierskie oraz sieci handlowe. Wyniki spółki dynamicznie rosną, a kapitalizacja obecnie wynosi ok. 80-90 mln zł.

Paczka to biznes i misjaSpółka definiuje swój biznes jako „first and last mile solutions” (rozwiązania dla pierwszej i ostatniej mili logistyki). Misją spółki jest umożliwienie odbierania i nadawania paczek kurierskich w punktach handlowych (blisko miejsca zamieszkania) w niskiej cenie, wykorzystując wspólnotę interesu i synergię e-handlu, firm kurierskich oraz sieci handlowych. Tak naprawdę spółka jest pośrednikiem pomiędzy firmą kurierską i siecią handlową. Odbiorca końcowy takiej usługi to po prostu „przeciętny Kowalski” - konsument.

Z punktu widzenia konsumenta końcowego oferta Pointpack ma kilka plusów. Po pierwsze usługa jest tańsza niż kurier z dostawa do domu, po drugie bardziej elastyczna (nie trzeba czekać na kuriera, paczkomaty dają tylko 48h na odbiór, a w wypadku usług współrealizowanych przez pointpack jest to dłuższy okres, możliwość wskazania konkretnego punktu odbioru).

Sieć handlowa zyskuje dodatkowe źródło przychodu, dodatkowy traffic (szansa, że klient odbierając paczkę również dokona jakiegoś zakupu) oraz ma szanse na zbudowanie dodatkowych relacji z klientami. Szczegółów umów oczywiście nie znamy, ale można założyć, że przychody dla sieci handlowej trafiają zarówno do punktów (do ajentów czy franczyzobiorców) jak i organizacji centralnej (jak Żabka czy grupa Eurocash). Dodatkowo sieć handlowa otrzymuje niezależną technologię oraz elastyczne procesy co umożliwia im współpracę z różnymi partnerami kurierskimi, a nie przywiązanie się do jednego spedytora.

Z kolei dla firmy kurierskiej to obniżka kosztów poprzez powiększenie sieci punktów obsługi bez konieczności dostawy do pojedynczego mieszkania - brak powtórnych prób dostarczenia paczki, dostawę pod jeden adres kilku przesyłek). Szacunki biznesowe mówią o tym, ze koszty tzw. pierwszej i ostatniej mili potrafią stanowić połowę kosztów firmy kurierskiej. Tak więc obniżka takich kosztów staje się dla firm kurierskich koniecznością jeśli chcą skutecznie rywalizować z firmami typu inpost. Dodatkowym plusem jest obniżenie kosztów ekspansji oraz utrzymania i rozwoju sieci. W takim modelu jak oferuje Pointpack koszty dla firmy kurierskiej stają się zmiennymi i nie powodują dużych nakładów capex (np. w wypadku budowy własnej sieci automatów pocztowych czy otwierania własnych punktów odbioru).

Patrząc na biznes z punktu widzenia konkurencji można mieć różne podejście. Z jednej strony są to paczkomaty Inpostu, firmy kurierskie niewspółpracujące (jeszcze? 😉) z Pointpack czy usługi typu Paczka w Ruchu. To właśnie to ostatnie rozwiązanie wydaje się być najbardziej zbliżone (z punktu widzenia klienta końcowego), choć oczywiście jest on ograniczony tylko do kiosków i saloników Ruch-u. W wypadku Pointpack obecnie jest to ponad 6,4 tys. punktów (sieć Żabka, Kaufland, rozpoczęcie testów z siecią abc z grupy Eurocash). Z drugiej strony analizowana spółka nie jest przecież spedytorem czy dostarczycielem przesyłek – to tak naprawdę integrator łączący firmy dostarczające paczki z miejscami odbioru wygodnymi dla klienta końcowego. Co ważne jest ona integratorem umożliwiającym dołączenie do tego systemu zarówno następnych firm kurierskich jak i nowych punktów odbioru (kolejne sieci franczyzowe z istotną ilością sklepów). Patrząc w ten sposób wydaje się, że biznes ma same zalety, a nie posiada prawie żadnych wad – oczywiście to nierealistyczne założenie i o ryzykach napisze na końcu analizy. Zobaczmy zatem jak przekłada się to na konkretne pieniądze i wyniki.

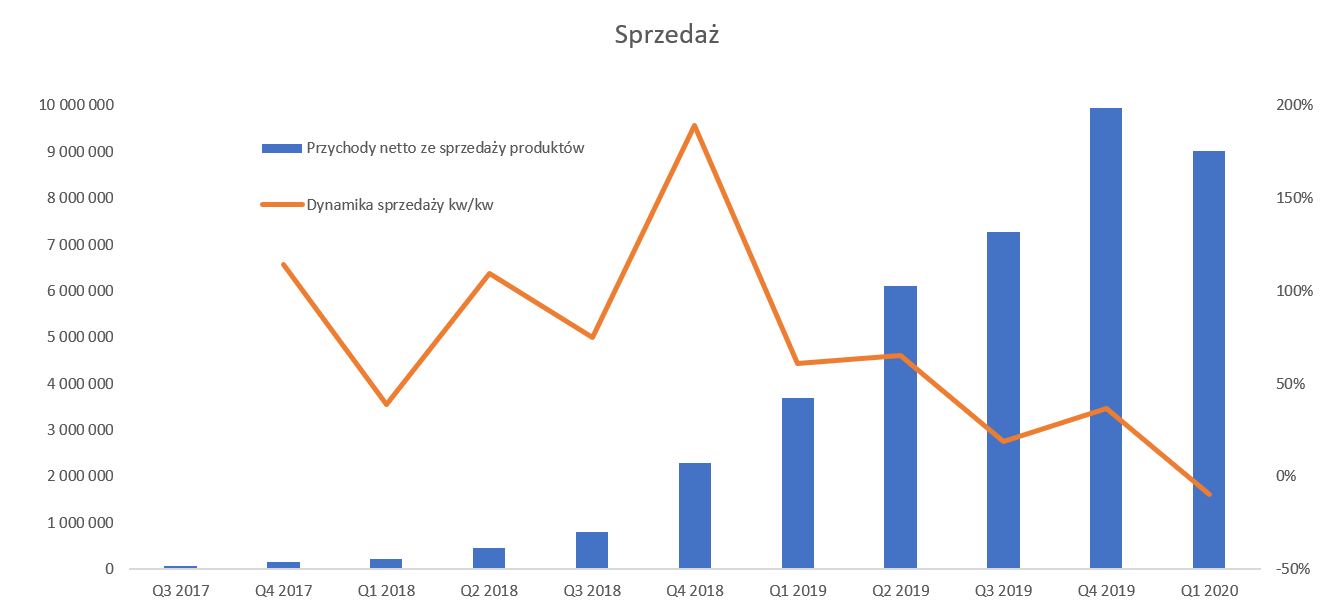

Rachunek zysków i strat czyli niech się mury pną do góryProszę spojrzeć najpierw na wykres obrazujący kwartalne przychody i ich dynamikę kwartał do kwartału.

kliknij, aby powiększyćJeśli chodzi o przychody to widać bezsprzecznie rosnący trend z kwartału na kwartał. Można mieć jedynie wątpliwości co do ostatnich 3 miesięcy, kiedy to obrót wyniósł 9,0 mln zł czyli o 0,9 mln zł (-9,5 proc.) mniej niż w ostatnim kwartale 2019 roku. W tym wypadku jednak trzeba pamiętać o sezonowości e-commerce – szczyt i szaleństwo zakupowe jest właśnie w czwartym kwartale, szczególnie w grudniu. Ten zresztą powód spółka podkreśla w swoim komentarzu do wyników pierwszego kwartału. Ja jednak, jak zwykle szukając dziury w całym, zadam pytanie jak zachowała się sprzedaż w tym biznesie w okresie mocnego lock-down (druga połowa marca). Z jednej strony powinno to pobudzać e-commerce, z drugiej jednak wiemy, że ogólny traffic w sklepach w tamtym okresie istotnie spadł. Pointpack zresztą informował o tym ryzyku w raporcie rocznym („Oczekujemy, że w nadchodzących okresach Spółka będzie notować dalsze wzrosty ilości obsługiwanych przesyłek, choć w krótkim okresie możliwy jest sezonowy spadek obrotów, również wynikający z wpływu pandemii koronawirusa.”). Wyniki drugiego kwartału powinny pokazać czy nastąpiła odbudowa rynku po panice związanej z koronawirusem.

Tym niemniej wydaje się, że skutki pandemii powinny pozytywnie wpływać na rozwój e-commerce w dłuższym terminie, w tym usług oferowanych przez spółkę. Zresztą sam Pointpack w bieżącym kwartalnym sprawozdaniu potwierdził to pisząc: „Z zadowoleniem przyjmujemy fakt, że wybuch pandemii COVID-19 nie miał istotnego wpływu na wolumen obsługiwanych przesyłek, pomimo początkowej niepewności związanej z wprowadzanymi ograniczeniami stanu epidemicznego. W pierwszych dniach kwarantanny zauważalny był szybki powrót klientów do e-zakupów.”

Spadek obrotów (jak i za chwilę zobaczymy również zyskowności) w pierwszym kwartale można również wiązać z wstrzymaniem lub istotnym ograniczeniem rozwoju sieci punktów odbioru w trakcie pandemii. Spółka informowała raportem bieżącym o umowie z grupą Eurocash (sieć abc). Wdrożenie usługi i akwizycja punktów handlowych wymaga po pierwsze czasu, a po drugie czasami spotkań, które jak wiadomo w okresie pandemii były znacznie utrudnione.

Pointpack podawał w poprzednich okresach informację na temat dynamiki wolumenowej (ilości obsłużonych przesyłek) w porównaniu do poprzedniego kwartału. Dane te pokazywały, że w 2019 roku sprzedaż rosła szybciej (+618 proc.) od dynamiki obsłużonych przesyłek (+602 proc.). Gdy jednak popatrzymy na dane kwartalne to widać, że był to przede wszystkim efekt pierwszego półrocza. W trzecim i czwartym kwartale dynamika sprzedaży była jednak nieznacznie niższa od dynamiki wolumenowej.

kliknij, aby powiększyćPrzychody ze sprzedaży w ostatnim kwartale wyniosły 9,0 mln zł co oznacza wzrost r/r o 143,5 proc. Z kolei koszty operacyjne rosły przy zbliżonej dynamice (+142,5 proc. r/r) i osiągnęły wartość7,6 mln zł. W efekcie zysk na sprzedaży wyniósł 1,4 mln zł i był o prawie 150 proc. wyższy niż rok wcześniej. Na dwóch kolejnych poziomach zyskowności (operacyjnej oraz brutto) dynamiki są dość podobne, odpowiednio 141,2 proc. i 148,0 proc. r.r. Z kolei przyrost zysku netto spada do 124 proc. co jest przede wszystkim związane z wyższą efektywną stopą podatkową, która wyniosła 22,4 proc. czyli o 8,2 p.p. więcej niż rok wcześniej.

Proszę zerknąć teraz na rentowności procentowe, które pokażą nam gdzie spółka tak naprawdę zarabia pieniądze.

kliknij, aby powiększyćDriverem rentowności jest niewątpliwie rentowność usługowa. Jak widać powyżej od kilku kwartałów istnieje korelacja między rentownością na tym poziomie a tymi osiąganymi poniżej (na sprzedaży, operacyjną, brutto czy netto). Warto podkreślić, że spółka uzyskuje przychody od firm kurierskich, bazując na ilości nadanych i/lub odebranych przesyłek w skali miesiąca. W tym wypadku koszty najmocniej związane z sprzedażą to usługi obce. Zawierają się tam przede wszystkim opłaty ponoszone na rzecz sieci handlowych, również kalkulowane od ilości paczek w skali miesiąca. Dodatkowym kosztem bezpośrednim Spółki są ubezpieczenia przesyłek.

Rentowność usługowa jest to po prostu pierwsza marża (policzona jako sprzedaż pomniejszona o usługi obce). Oczywiście jest to dość uproszczone (ale jedyne dostępne) podejście, ponieważ w skład usług obcych, oprócz typowych kosztów zmiennych związanych bezpośrednio ze sprzedażą, wchodzić mogą również inne standardowe usługi. Tym niemniej zakładam, że ich wartość nie jest obecnie istotna. Jak widać na wykresie w ostatnich 6 kwartałach (przychody powyżej 1,0 mln zł kwartalnie) rentowność ta wahała się od 14,2 do 27,0 proc. przy średniej na poziomie 22,7 proc.).

W analizowanym kwartale rentowność usługowa osiągnęła poziom 20,7 proc. czyli niższy o 6,3 p.p. niż kwartał wcześniej oraz niższy o 2,1 p.p. od średniej. Z drugiej strony była to rentowność wyższa o 0,2 p.p. niż w porównywalnym okresie roku poprzedniego. Nie mamy wyjaśnienia powodu spadku tej marżowości. Wyjaśnienie zapewne mogą być dwa. Po pierwsze koszty rozwoju (np. testy w sklepach abc), które jeszcze nie przełożyły się na przychody w danym kwartale. Po drugie po prostu rozrost organizacji może również powodować zwiększenie kosztów usług obcych, jeśli spółka pracuje z niektórymi osobami na zasadzie B2B,a nie umowach o pracę.

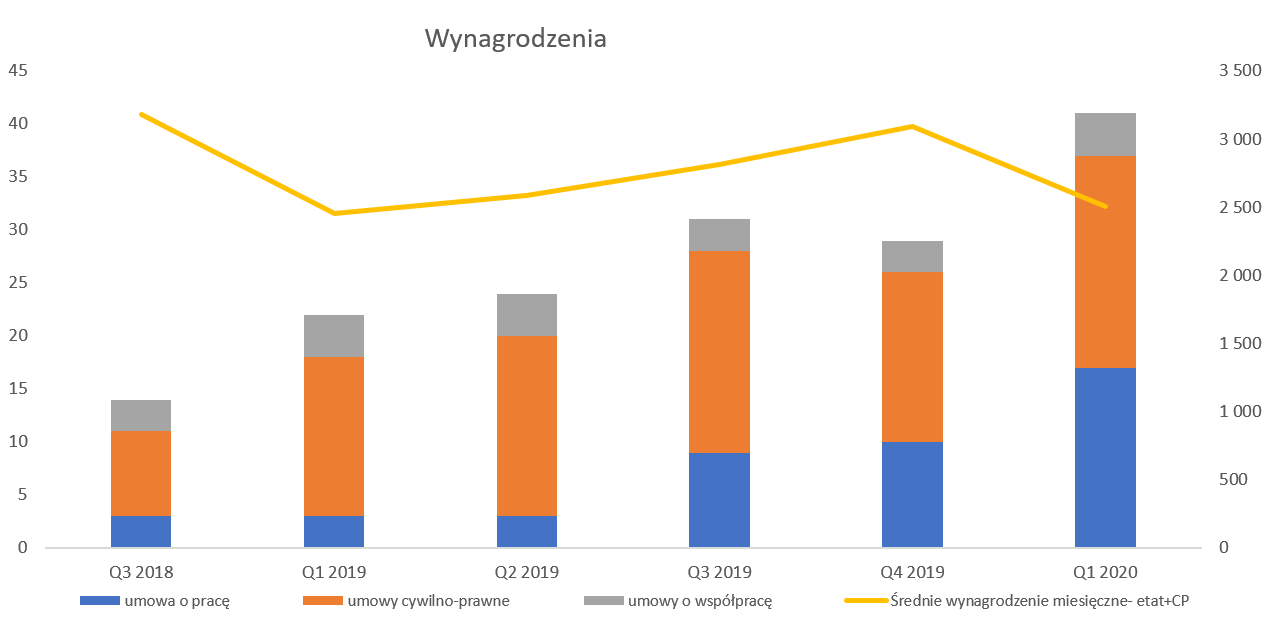

Przy okazji warto zaznaczyć dość naturalny również wzrost wynagrodzeń, które w obecnym kwartale wyniosły 278 tys. zł (+110 proc. r/r oraz +15 proc. kw//kw.).

kliknij, aby powiększyćJak widać liczba osób związanych ze spółką w ramach umowy o pracy, umów zlecenia/dzieło czy umów o współprace dynamicznie rośnie i zwiększyła się w ciągu roku prawie dwukrotnie, co oczywiście nie powinno specjalnie zastanawiać biorąc pod uwagę przyrosty sprzedażowe. W zasadzie można się zastanawiać czy obecny zespół nie jest zbyt mały, aby podołać przewidywanej szybkiej ekspansji. Dynamiczny wzrost zatrudnienia w ostatnim kwartale zdaje się potwierdzać, że również zarząd tak uważa. Warto tutaj zaznaczyć, że spółka prowadzi na swój koszt helpdesk obsługujący procesy wysyłki i odbioru paczki. Oczywiście musi mieć to przełożenie na zwiększanie zespołu wraz ze wzrostem ilości obsługiwanych przesyłek. W 2019 roku również istotnie prawie 3-krotnie wzrosły wynagrodzenia dwóch członków zarządu, które wyniosły prawie 470 tys. zł. Biorąc jednak pod uwagę miesięczna kwotę przypadająca na 1 osobę oraz wzrost rocznego zysku netto i jego bezwzględną wartość na poziomie 4,1 mln zł nie wydaje się, aby to był jakiś problem.

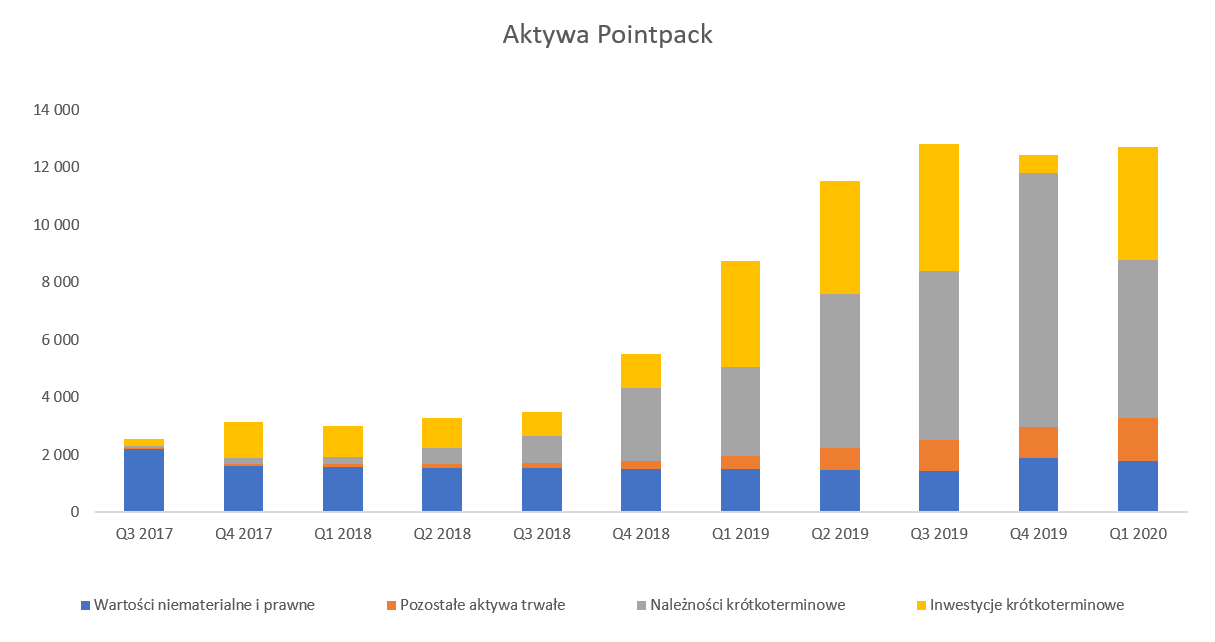

Aktywa to należności i rozwój kapitalizowany na bilansieCzęsto spotykaną praktyką w spółkach nowych technologii jest kapitalizowanie ogromnej wartości kosztów na bilansie w pozycji prac rozwojowych czy rozliczeń międzyokresowych. W wypadku tej spółki również natykamy się na takie praktyki, choć wartości nie są aż tak znaczące. Spójrzmy zresztą na strukturę bilansu w ostatnich kilku kwartałach.

kliknij, aby powiększyćW chwili obecnej wartość należności oraz środków pieniężnych stanowi ok. 75 proc. całości aktywów. Z kolei wartości niematerialne i prawne oraz pozostałe aktywa trwałe (przede wszystkim długoterminowe RMKC – kapitalizowane koszty prac rozwojowych) dają pozostałą ¼ całości aktywów i obecnie wynoszą ok. 3,3 mln zł.

Wartości niematerialne i prawne składają się z skapitalizowanych w latach 2012-2016 kosztów poniesionych na opracowanie systemu teleinformatycznego do obsługi przesyłek kurierskich w kwocie 1.68 mln zł, które będą amortyzowane przez okres 20 lat. W chwili obecnej wartość netto to ok. 1,4 mln zł. W kolejnych dwóch latach spółka realizowała kolejne projekty (moduł rozliczeniowy oraz portal internetowy dla ŻABKA), które w 2019 roku zostały zakwalifikowane jako "Koszty zakończonych prac rozwojowych" w kwocie ok. 0,45 mln zł. Te projekty są z kolei amortyzowane w okresie 2 lat. W końcowym efekcie wartość netto kosztów zakończonych prac rozwojowych wynosi obecnie 1,8 mln zł.

Pod koniec 2018 roku spółka podpisała umowę z NCBiR na realizację projektu mającego na celu rozwój technologii w kierunku inteligentnych algorytmów optymalizujących wydajność i efektywność infrastruktury logistyki miejskiej. Projekt o wartości 6,3 mln zł ma być realizowany w okresie luty 2019 – czerwiec 2021. Główne nakłady inwestycyjne to prace rozwojowe w obrębie technologii oprogramowania i w związku z tym nakłady związane z kosztami wynagrodzeń zespołu programistów i analityków. Spółka zawiesza koszty tego projektu na długoterminowych rozliczeniach międzyokresowych, które na koniec marca 2020 roku wyniosły 1,49 mln zł.

W grudniu 2018 roku podpisano umowę z Narodowym Centrum Badań i Rozwoju na realizację projektu mającego na celu rozwój technologii w kierunku inteligentnych algorytmów optymalizujących wydajność i efektywność infrastruktury logistyki miejskiej. Całkowity koszt projektu został oszacowany na kwotę ok. 6,3 mln zł, przy czym dofinansowanie wyniesie ok. 4,5 mln zł. Projekt ma być realizowany przez okres 28 miesięcy a prowadzone prace projektowe rozpoczęły się w I kwartale 2019 roku w nowym oddziale badawczym spółki. Główne nakłady inwestycyjne to prace rozwojowe w obrębie technologii oprogramowania i w związku z tym nakłady związane z kosztami wynagrodzeń zespołu programistów i analityków. Poświęcam temu projektowi trochę miejsca, ponieważ potencjalnie może on stanowić przewaga konkurencyjną w przyszłości dla spółki. Oczywiście najpierw trzeba z sukcesem projekt zakończyć, wdrożyć go oraz efektywnie skomercjalizować. Inteligentne algorytmy optymalizujące wydajność (czyli jak rozumiem wykorzystanie sztucznej inteligencji w procesie dostawy paczki do klienta, aby poprawić efektywność tego procesu) mogą być odpowiedzią na rysujące się ryzyko związane z paczkomatami do którego jeszcze powrócę w tej analizie.

Pasywa to rosnące kapitały własne i dotacjeProszę spojrzeć na strukturę pasywów w ujęciu kwartalnym.

kliknij, aby powiększyćW ostatnich kilku kwartałach widać dynamiczny przyrost kapitałów własnych dzięki oczywiście wykazywanym zyskom. To pozwoliło w chwili obecnej uzyskać strukturę finansowania 50/50 (kapitały własne/kapitały obce). Gdybyśmy podeszli bardziej biznesowo, a mniej formalnie-księgowo to struktura mogłaby być nawet bardziej bezpieczna. Rozliczenia międzyokresowe przychodów (0,9 mln zł obecnie) to dotacje, która spółka otrzymała na finansowanie projektu o którym pisałem powyżej.

Pojawia się gotówka, ale dywidendy nie maWynik netto w 2019 roku w kwocie ponad 4 mln zł był imponujący, ale nie przełożyło się to na pozycję gotówkową.

kliknij, aby powiększyćPodstawową przyczyną był bardzo duży wzrost należności do poziomu 8,8 mln zł (+6,3 mln zł r/r oraz +2,9 mln zł kw./kw.). Biorąc pod uwagę dynamiczne wzrosty sprzedażowe (zapewne w szczególności w grudniu) oraz rotację należności w dniach (ok. 65 dni uwzględniając podatek VAT) nie wydaje się to być niebezpiecznym sygnałem. Należności zresztą spadły o 3,3 mln zł na koniec analizowanego okresu co spowodowało wygenerowanie istotnego poziomu środków pieniężnych na koniec marca w kwocie 2,9 mln zł.

Środki pieniężne na koniec poprzedniego kwartału roku wyniosły tylko 600 tys. zł co było w części spowodowane całkowitą spłatą zobowiązań z tytułu pożyczek i obligacji w kwocie ok. 1,3 mln zł w czwartym kwartale. Oczywiście drugim powodem dość niskiego stanu środków pieniężnych jest kwestia konieczności zaangażowania kapitału obrotowego w szczytowym momencie sezonu czyli w okresie przedświątecznym. Dodatkowo warto podkreślić, że spółka w analizowanym kwartale podpisała umowę o kredyt bankowy (do 1,3 mln zł), który jednak w chwili obecnej nie jest wykorzystywany.

Podsumowanie Pointpack to niewątpliwie jedna z ciekawszych spółek na rynku New Connect, która wprowadziła ciekawy produkt i wykazuje szybko rosnące przychody oraz zyski. Co ważne, przynajmniej dla takiego fundamentalistycznego geeka jak ja, spółka zarabia już na swojej działalności podstawowej. Nie obiecuje więc miliardowych kapitalizacji w przyszłości jak niektóre spółki w szczególności z rynku NC, a pokazuje pewien model biznesowy, który funkcjonuje już w praktyce i już jest dochodowy. Kapitalizacja spółki (80 mln zł) w porównaniu do wartości rocznego zysku (4,7 mln zł) czy EBITDA (6,1 mln zł) przekłada się na wskaźnik C/Z na poziomie 17 oraz EV/EBITDA 12. To zaś oznacza, że inwestorzy wyceniają poprawę zysków. Jeśli przyjmiemy, że wyniki pierwszego kwartału są pewnym wyjątkiem od trendu, to wydaje się, że jest to absolutnie możliwe. Spółka wprowadza nową sieć (abc), z kolei Żabki rosną organicznie o kilkaset lokalizacji rocznie. Gdy do tego dodamy potencjał samego rynku e-commerce (przewidywane dwucyfrowe wzrosty w ujęciu rocznym na kilka lat do przodu) widać, że jest szansa na istotne wzrosty sprzedażowe, za czym powinny pójść również zyski.

Nie można jednak zapominać o pewnych ryzykach. Po pierwsze spółka jest dość mocno uzależniona z jednej strony od Żabek (punkty odbioru) a z drugiej od DHL (największy kurier z którym współpracuje). O ile w tym drugim wypadku można sobie wyobrazić zastąpienie tego podmiotu innym kurierem, o tyle potencjalne zakończenie współpracy z Żabką byłoby na pewno wyzwaniem. Co prawda spółka rozpoczyna współpracę z siecią sklepów „abc”, ale na razie nie widać tego po ilości rosnących lokalizacji. Wdrożenie usługi w całej sieci sklepów (integracja systemów, ustawienie procesów) nie jest zapewne sprawą kilku czy nawet kilkunastu tygodni. Warto również zaznaczyć, że pewnym minusem dla sieci handlowych może być również kwestia czasu potrzebnego na wydanie paczek w sklepach (w szczególności tych mniejszych formatów) co obniża efektywność pracujących tam (niewielu przecież) pracowników.

To z kolei może mobilizować sieci to rozwoju innych projektów związanych z obsługa przesyłek (np. paczkomaty). W moim odczuciu to największe ryzyko związane z pomysłem biznesowym proponowanym przez analizowaną spółkę. Bazując na własnych doświadczeniach jak i zaprezentowanych przez Inpost badaniach wynika, że to właśnie paczkomaty stanowią najpopularniejszą formę odbioru przesyłek z sklepów internetowych. Biorąc pod uwagę rosnące koszty pracy (problem dla kurierów ale również dla sieci sklepów) ten trend ma szanse na dalsza kontynuację. To zaś oznacza, że obecnie działający model biznesowy Pointpack (łączenie kuriera z miejsce odbioru paczki jako sklep) nie musi być ostatecznym.

Oczywiście na rynku nadal jest miejsce na znacznie większą ilość paczkomatów, więc pojawienie się kolejnych graczy nie powinno być podstawowym wyzwaniem dla spółki. Natomiast gdyby paczkomaty stawiała Żabka w porozumieniu z innym podmiotem niż Pointpack, to w moim odczuciu byłoby to istotne wyzwanie dla spółki. W takim scenariuszu bowiem należałoby założyć zmianę integratora z Pointpack na inny podmiot. Tak czy owak w scenariuszu powstania kolejnej firmy (Inpost jest pierwszym i zdecydowanie największym obecnie, a Poczta Polska drugim takim podmiotem) z siecią paczkomatów zawsze pojawi się pytanie o Capex i konieczność sfinansowania takiej operacji. Z pewnością koszty wyprodukowania paczkomatów będą spadać (być może w bliskim okresie czasu to software będzie o wiele bardziej istotny a samo urządzenie to niewiele więcej niż trochę blachy 😉). Gdyby się okazało, że to właśnie Pointpack miał ponosić koszty tego Capexu, to oczywiście sytuacja uległaby zmianie, a sama spółka utraciłaby, w moim odczuciu, miano lekkiej spółki technologicznej. Pojawiłaby się konieczność sfinansowania Capexu a także zbudowania działu operacyjnego serwisującego takie urządzenia. W chwili obecnej trudno zakładać jednak taki scenariusz. Warto również podkreślić, że spółka posiada umowę z Cleveron – spółką wyspecjalizowaną w produkcji automatów i robotów nadawczo-odbiorczych .

Z drugiej strony wydaje się, że plan w którym sieć handlowa stawia paczkomaty, a Pointpack jest integratorem softwarowym (z własnym know-how) wydaje się być całkiem prawdopodobnym. W takim modelu (paczkomat przy sklepie ewentualnie np. przy centrum handlowym) dostawa do sklepu mogłaby stanowić awaryjne rozwiązanie (peaki sprzedażowe czy paczki niewymiarowe) i znalazłaby się w tym procesie istotna funkcja dla takiej spółki jak analizowana. W sumie to właśnie zarząd prezentując spółkę podkreśla, że tworzy ekosystem rozwiązań ułatwiających nadawanie i odbieranie przesyłek – ekosystem niekoniecznie przywiązany do sklepu jako miejsca odbioru paczki.

Szukając innych ryzyk na pewno trzeba wspomnieć o możliwym spadku cen, związanym np. z agresywniejszą ofertą cenową paczkomatów Inpostu, który zapewne będzie chciał się rozwijać w szybkim tempie. I na koniec jeszcze wspomnę o ryzyku pojawiającym się przy analizach wszystkich firm działających w branzy e-commerce. Co się wydarzy kiedy na poważnie do Polski wejdzie Amazon i jak to wpłynie na cały rynek. Tutaj jednak należy pamiętać, że podobne obawy miały miejsce przy wejściu do Polski E-bay i niektórzy wieścili wręcz marginalizację allegro. Jak się to skończyło wszyscy pamiętamy.

P.S. Oświadczam, że posiadam akcji Pointpack w moim portfelu w chwili obecnej (poniżej 2 proc.) i dokonywałem transakcji w ostatnich 30 dniach. Analizę przeprowadziłem starając się być maksymalnie obiektywnym tak jak tylko potrafię.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF