Aluminiowy Mount Everest zdobyty - omówienie sprawozdania GK Kęty po II kw. 2021 r.Kęty wciąż śrubują swoje wyniki kwartalne, a osiągane rentowności wręcz wydają się nieprawdopodobne.

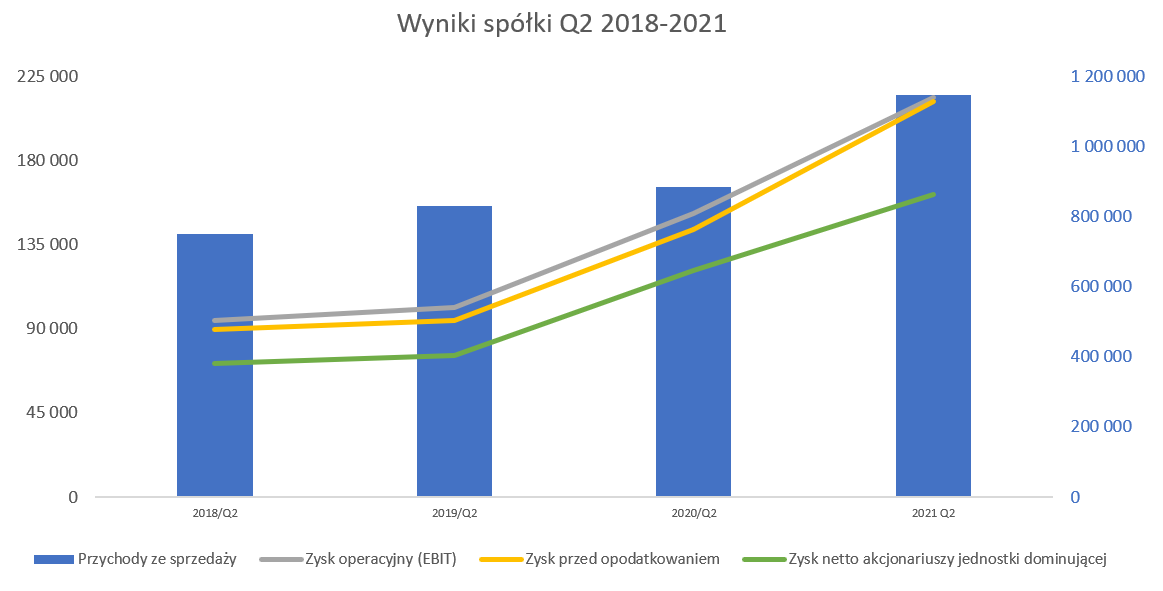

kliknij, aby powiększyćSprzedaż w drugim kwartale rok do roku wzrosła o 29,6 proc. r/r, co wynikało zarówno z większych wolumenów sprzedażowych jak i cen sprzedaży wspomaganych zarówno kursem walutowym jak i wysokim popytem pochodzącym od klientów. O ile w poprzednim kwartale spółka zbliżyła się do 1 miliarda sprzedaży to obecnie wyraźnie (1,14 mld zł) ten poziom przekroczyła. Dokładniej sprzedażą zajmę się przy okazji analizy segmentów, ale można już tutaj zaznaczyć, że wzrost to zasługa wszystkich trzech segmentów, które rosły w wartościach dwucyfrowych.

Skoro rosły i wolumeny, które wpływają na efektywność jak i ceny to zysk operacyjny musiał również pokazać się z ładnej strony. I faktycznie wzrósł o 41 proc. do kwoty 213,8 mln zł, co jest kolejnym rekordem kwartalnym. Jednocześnie zysk operacyjny podwoił się porównując z wartością osiągnięta dwa lata temu. Patrząc na zysk przed opodatkowaniem dynamika jest jeszcze wyższa (+47,6 proc.), co jest efektem trochę niższych kosztów finansowych, zapewne związanych z różnicami kursowymi. Dynamika zysku netto r/r spada z kolei do 33,7 proc. co może być pewną negatywną niespodzianką. Jest to efekt wyższej efektywnej stopy podatkowej (23,5 proc. obecnie czyli o 8 p.p. więcej r/r oraz 9,1 p.p. kw./kw.). W poprzednim kwartale spółka rozpoznała aktywo z tyt. pod. odroczonego na 7,3 mln zł co spowodowało obniżenie efektywnej stopy. Obecnie sytuacja się odwróciła więc, nastąpił wzrost tej stopy. Summa summarum efektywna stopa podatkowa w pierwszym półroczu wyniosła 19,5 proc., czyli była mniej więcej na poziomie wykonania roku 2020.

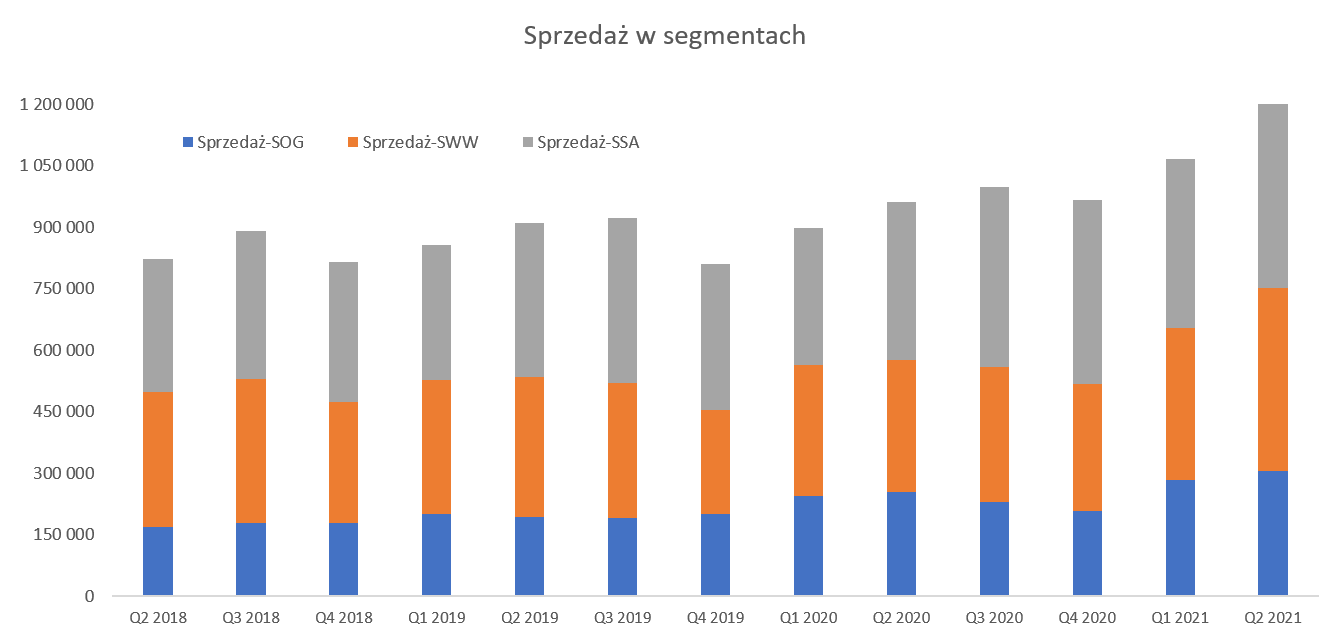

Segmenty radzą sobie wciąż bardzo dobrzeNajwiększym segmentem pod względem sprzedaży już od wielu kwartałów jest SSA - segment systemów aluminiowych.

kliknij, aby powiększyćSprzedaż tego segmentu zbliżyła się do pół miliarda i wyniosła 492,6 mln zł. Była ona również wyższa o ponad 28 proc. niż rok wcześniej. Drugi w kolejce segment SWW przyniósł 445,6 mln zł co okazało się wynikiem lepszym aż o 37,6 proc. niż w drugim kwartale zeszłego roku. Trzeba pamiętać, że właśnie wyniki (w tym i sprzedaż) tego segmentu najbardziej są wprost powiązane z cenami aluminium. A, że ceny tego surowca rosną to i przychody również podążają tym trendem. Na ostatnim miejscu pod względem sprzedaży uplasował się segment opakowań giętkich z 20 proc. dynamiką r/, co przełożyło się na również rekordową wartość 305 mln zł obrotu. Proszę jednak spojrzeć na wykres rentowności operacyjnej gdzie sytuacja przedstawia się trochę inaczej.

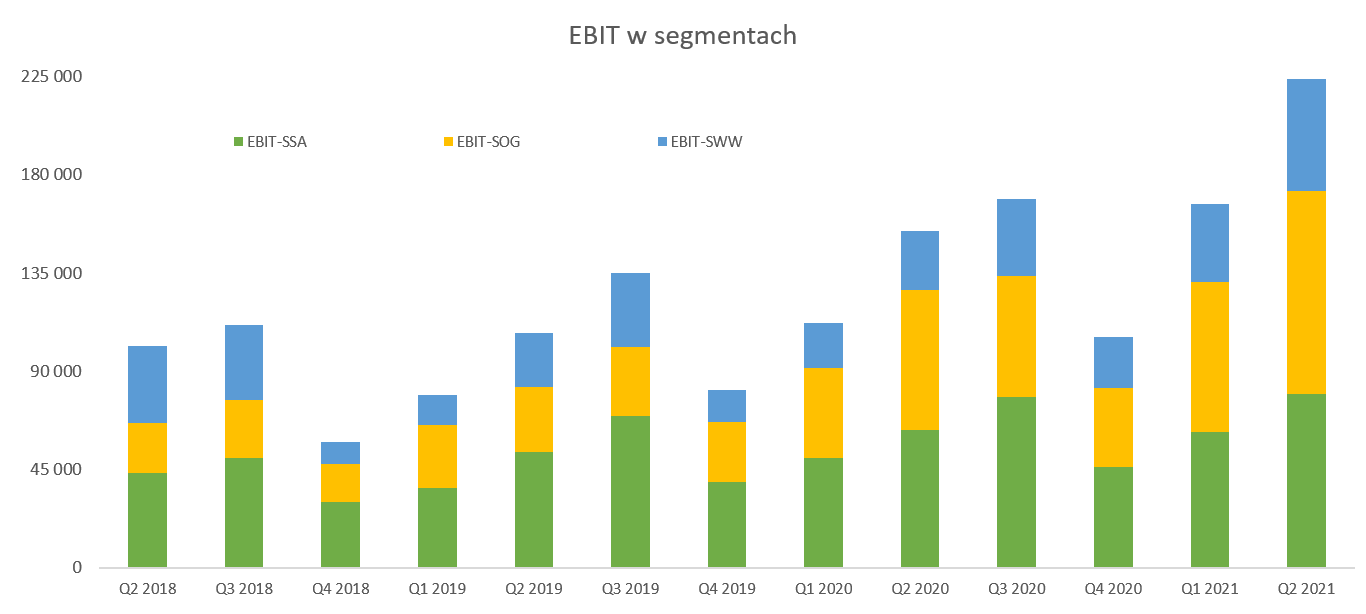

kliknij, aby powiększyćJeśli chodzi o zyskowność EBIT to od pierwszego kwartału nastąpiła zmiana lidera. Palmę pierwszeństwa dzierży obecnie SOG, który przyniósł 93 mln zł EBIT-u, podczas gdy SSA 79 mln zł, a SWW dostarczyło 51 mln zł. Wszystkie te wartości są rok do roku istotnie wyższe, odpowiednio o 46 proc., 25 proc. oraz aż o 90 proc. w wypadku segmentu wyrobów wyciskanych. Spójrzmy więc na ten segment.

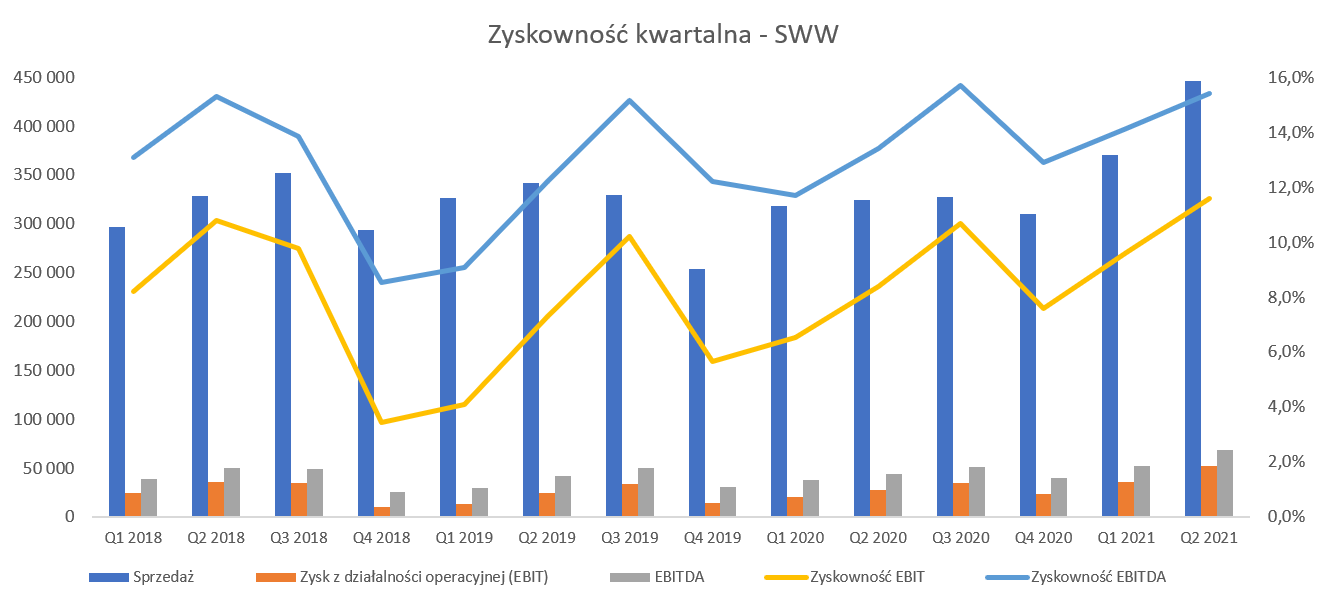

kliknij, aby powiększyćW poprzednim omówieniu podkreśliłem rekord sprzedaży na poziomie 371 mln. Jak więc teraz nazwać obrót na poziomie 445 mln zł? Tutaj przypomnę, że jest to segment, w którym najbardziej da się odczuć wpływ wolumenów oraz dźwigni operacyjnej. To bardzo dobrze widzimy na poziomie rentowności operacyjnej, która wyniosła 11,6 proc. (również rekord przynajmniej od 2017 roku) i była o 3,2 p.p. wyższa niż rok wcześniej. Patrząc w ujęciu wartościowym to zysk operacyjny wyniósł 51,6 mln zł w porównaniu do 27,1 mln zł rok wcześniej. Tak więc widać, że zarówno w ujęciu wartościowym jak i procentowym mamy w tym segmencie istotny postęp. Tak istotna poprawa wyników segmentu jest spowodowana przede wszystkim rosnącymi cenami aluminium oraz premii wlewkowej– proszę spojrzeć na dwa kolejne wykresy pochodzące z prezentacji inwestorskiej.

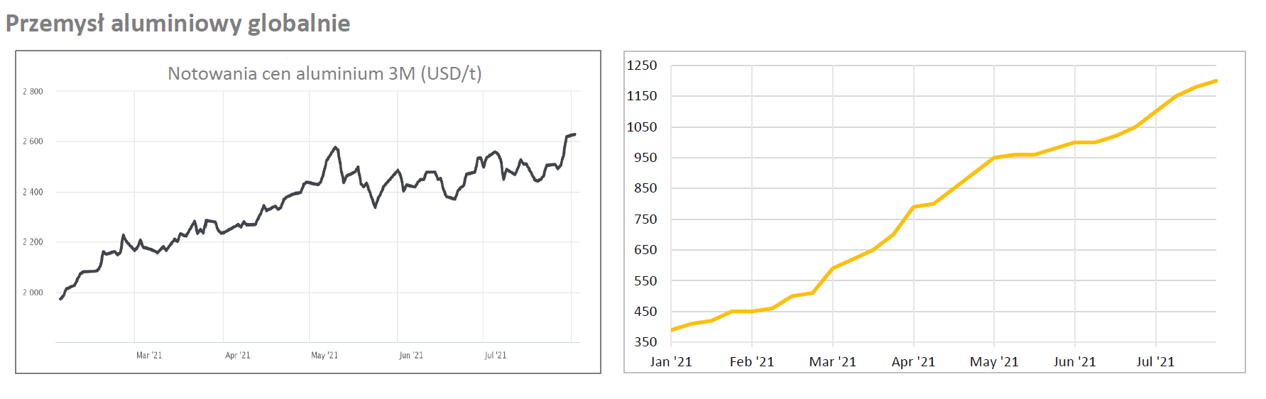

kliknij, aby powiększyćCeny aluminium na światowym rynku po zanotowaniu pandemicznego dołka na przełomie pierwszego i drugiego kwartału 2020 roku (ok. 1,500 USD/tonę) systematycznie zaczęły rosnąć i od tego momentu odbiły o ponad 70 procent i w chwili obecnej oscylują wokół 2,600 USD/tonę. Oznacza to, że w sumie zbliżają się do szczytów z 2011 roku. W każdym razie trend wyższych cen aluminium ogólnie pomaga segmentowi SWW, który w dużej mierze jest w stanie przerzucać (choć z pewnym opóźnieniem, które spółka szacuje na 1-1,5 miesiąca) rosnące ceny surowca na klienta. Zresztą, co ważne, ze względu na duży popyt rośnie również premia wlewkowa. Generalnie formuła cenowa w tym segmencie jest ustalana jako koszt surowca plus premia przerobowa (wlewkowa). W poprzednim kwartale spółka informowała o wzroście tej premii (DDP północne Niemcy) z 350 (11.2020) do ponad 700 USD (04.2021). Obecnie (lipiec/sierpień) przekroczyła już 1,100 USD.

Już tylko ta sama informacja pozwala zakładać, że wyniki trzeciego kwartału w tym segmencie również będą rekordowe. Oczywiście pamiętać należy, że na rentowność wpływa wiele innych czynników (konkretne kontrakty, kursy walutowe, cena surowca, zastosowane zabezpieczenia kursowe i surowcowe, wynagrodzenia, etc.), ale niewątpliwie widać, że otoczenie wciąż bardzo mocno sprzyja temu segmentowi. Zarząd podkreśla znaczący wzrost udziału produktów dla branży transportowej i motoryzacyjnej, która w strukturze sprzedaży stanowiła w analizowanym kwartale 22 proc, czyli o 10 p.p. więcej niż rok wcześniej. Oznacza to, że możemy szacować, że sprzedaż do tej branży w drugim kwartale zbliżyła się do 100 mln, a rok wcześniej było to niecałe 40 mln zł! To niewątpliwie cieszy, ponieważ jest to cześć segmentu wyżej marżowego niż np. sprzedaż hurtowa. Dodatkowo spółka uzyskała status dostawcy strategicznego w wielu takich projektach/dostawcach. Przysłuchując się konferencji wynikowej trzeba podkreślić, ze zarząd spółki dumny jest ze wzrostu sprzedaży w tym segmencie i w tej branży oraz z pozyskania nowych kontraktów. Nie zamierzam przedstawiać się jako specjalista od automotive, ale można przyjąć, że uzyskanie nowych kontraktów (od istniejących ale również nowych klientów) w tej branży jest potwierdzeniem wysokiej wartości dodanej produktów oferowanych przez spółkę. To zaś pozwala dość optymistycznie patrzeć w przyszłość, nawet biorąc pod uwagę ryzyko spadku wysokich cen aluminium.

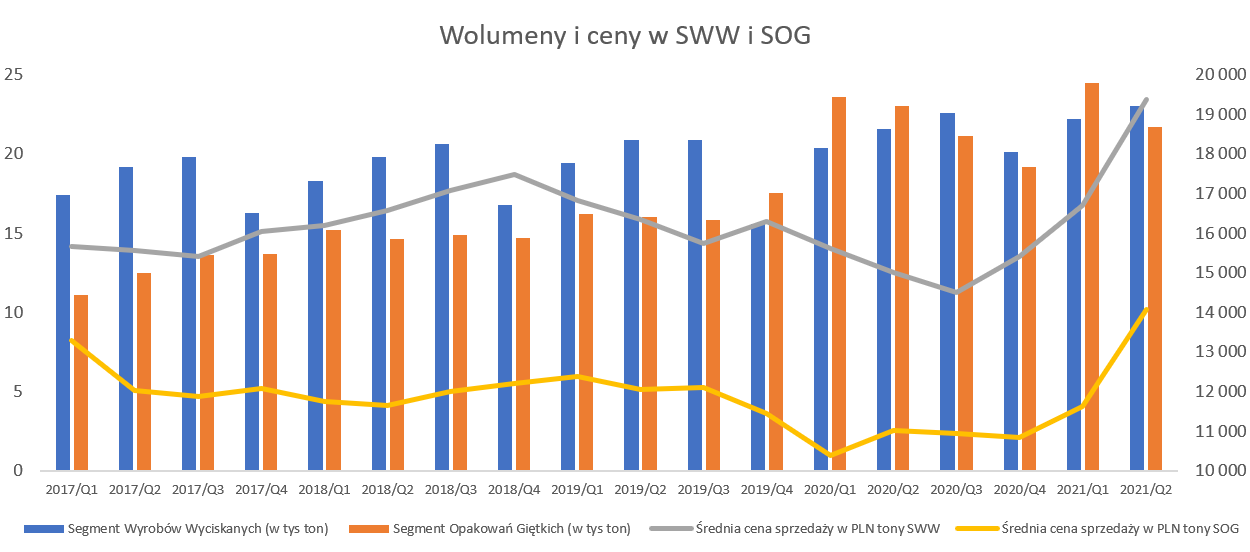

kliknij, aby powiększyćJeśli spojrzymy na kolejny wykres to widać przełożenie sytuacji rynkowej na istotny wzrost średniej ceny +29 proc. r/r oraz + 16 proc. kw./kw. Dodatkowo ładnie wzrosły wolumeny r/r +6,5 proc., czyli z 21,6 do 23 tys. ton. To przełożyło się na wykorzystanie mocy produkcyjnych na poziomie aż 99 procent. Tak więc na sprzedaż pozytywnie wpływał zarówno czynnik cen jak i wolumenu. Oczywiście musimy mieć świadomość, że taka sytuacja nie będzie trwała wiecznie.

Optymizm jest na tyle duży, że segment realizuje zmienioną inwestycję nowych dwóch pras, której rozruch zapewne nastąpi w końcówce 2022 roku i początku 2023 roku. To zaś oznacza, że wtedy spółka powinna zyskać dodatkowo ok. 28 tys. ton mocy produkcyjnych rocznie czyli powiększyć je o jakieś 30 procent. Spółka podaje również, że obecnie w europejskim sektorze wyrobów wyciskanych panuje ograniczona dostępność wlewków i niedobór mocy produkcyjnych.

Przejdźmy teraz do lidera w zakresie wyniku EBIT czyli segmentu opakowań Giętkich (SOG).

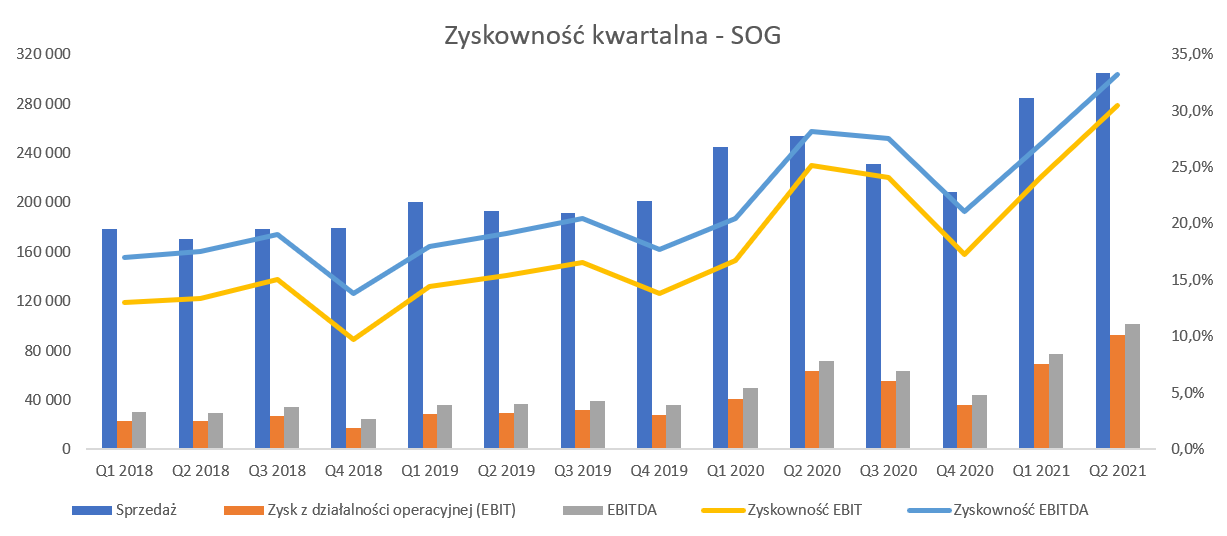

kliknij, aby powiększyćW zasadzie wykres mówi wszystko – SOG to the moon. Wzrosty sprzedaży wyniosły 20 proc. r/r i w efekcie sprzedaż przebiła poziom 300 mln zł. Co ważne baza porównawcza (Q2 2020) była bardzo wysoka i w tamtym okresie rekordowa. Dość tylko przypomnieć, że rok wcześniej spółka podwoiła r/r zyski EBIT i EBITDA. Sprzedaż folii BOPP (po oddaniu drugiej linii w końcówce 2019 roku) stanowi już prawie 53 proc. całości sprzedaży. Wykorzystanie mocy produkcyjnych ogólnie spadło do 85 proc., choć trzeba pamiętać, że rok wcześniej (specyficzna sytuacja pandemiczna) spółka działała na ich pełnym wykorzystaniu. Wzrosty sprzedaży to również zasługa drożejących surowców (petrochemikalia) i przełożenia tego faktu na ceny sprzedaży.

SOG wypracował 93,0 mln zł zysku operacyjnego w porównaniu do 63,7 mln zł rok wcześniej co przekłada się na dynamikę na poziomie 46 proc.

Oznacza to również rentowność EBIT na poziomie 30,5 proc. czyli o 5,4 p.p. więcej niż rok wcześniej i aż 15 p.p., więcej niż dwa lata temu. Zarząd spółki podkreślał wcześniej, że wypracowane zyski w Q2 i Q3 2020 były czymś na kształt one-off. Zapewne podobnie można określić obecną (Q2 2021) sytuację. Trudno oczekiwać, że rentowność EBITDA na poziomie ponad 33 proc. jest do utrzymania w długim okresie. Przypomnę, że strategia spółki zakłada tutaj rentowności na poziomie 19 procent, czyli zauważalnie niżej niż osiągane obecnie wartości. W trakcie konferencji padła również informacja, że hossa wynikowa nie będzie trwać wiecznie, a huśtawka na rynku surowców jest coraz mniejsza. To zaś oznacza, że należałoby przyjąć, iż okres prosperity przez duże P w zasadzie dobiega tutaj końca. Nie oznacza to oczywiście, że spółka będzie źle performować, ale wydaje się, że rentowności 30-procentowe nie będą możliwe do uzyskania. Z drugiej strony proszę pamiętać, że rok temu (rentowność EBITDA wtedy wynosiła 25 proc.) również wartości wydawały się jednorazowe i niemożliwe do pobicia, a udało się je przebić i to mocno.

Kolejnym obszarem biznesowym grupy kapitałowej Kęty jest segment Systemów Aluminiowych - SSA.

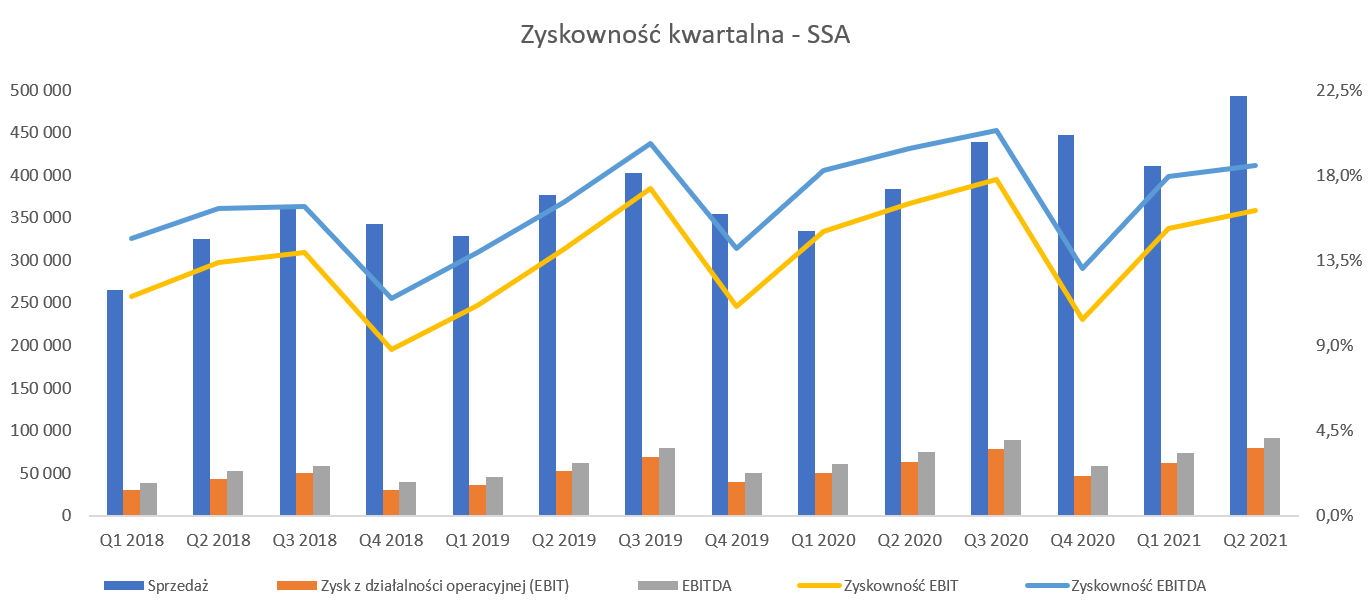

kliknij, aby powiększyćWyniki tego segmentu są również bardzo dobre, ale w tym wypadku możemy troszeczkę pomarudzić. Przychody rok do roku wzrosły o 28,4 proc. i była to przede wszystkim zasługa szybko rosnącej (+432 proc.) sprzedaży krajowej. Trudno jednak specjalnie czepiać się dynamiki sprzedaży zagranicznej, która wyniosła + 23 proc. r/r i stanowiła ok. 38 proc. całości obrotu zrealizowanego przez ten segment. W wynikach sprzedażowych na pewno pomogła wysoka dynamika zamówień w segmencie budynków jednorodzinnych ale również odbudowanie sprzedaży w segmencie obiektowym (hotele ale również np. biurowce) co cieszy na przyszłość.

Pisałem o lekkim marudzeniu i teraz jest na to czas przy kwestii EBIT-u. Zysk operacyjny rósł w ujęciu procentowym wolniej niż sprzedaż i ta dynamika wyniosła 25,5 proc. Wartościowo segment zaraportował 79,5 mln zł w porównaniu do 63,3 mln zł rok wcześniej. Przełożyło się to na rentowność 16,1 proc. czyli o 0,4 p.p. mniej niż rok wcześniej. Tak więc w ujęciu procentowym mamy niewielki spadek rentowności, a taką możliwość już sygnalizowałem w poprzednim omówieniu. Tutaj trzeba pamiętać o drożejącym (i to bardzo) aluminium, które dla tego segmentu jest przecież podstawowym surowcem. Przypomnę, że w segmencie tym mamy zarówno sprzedaż systemów aluminiowych jak i systemów roletowych. A to zaś oznacza, że w wypadku tego segmentu mamy ryzyko związane z marżami w przyszłości biorąc pod uwagę wysokie ceny aluminium w ostatnich kilku miesiącach. Oczywiście spółka wprowadziła podwyżki cenników, ale mamy pewien okres bezwładności i pracowania na starych cennikach. Z drugiej strony jeśli sytuacja się unormuje lub ceny aluminium zaczną spadać, to segment ten może wtedy być beneficjentem takiego ruchu rynku. W tym miejscu warto również wskazać na pewne ryzyka – drożejące aluminium to jedno, ale również problem z dostępnością innych surowców (a także galopującymi cenami) to drugie i tutaj istotne jest zapewnienie ciągłości produkcji oraz dostaw.

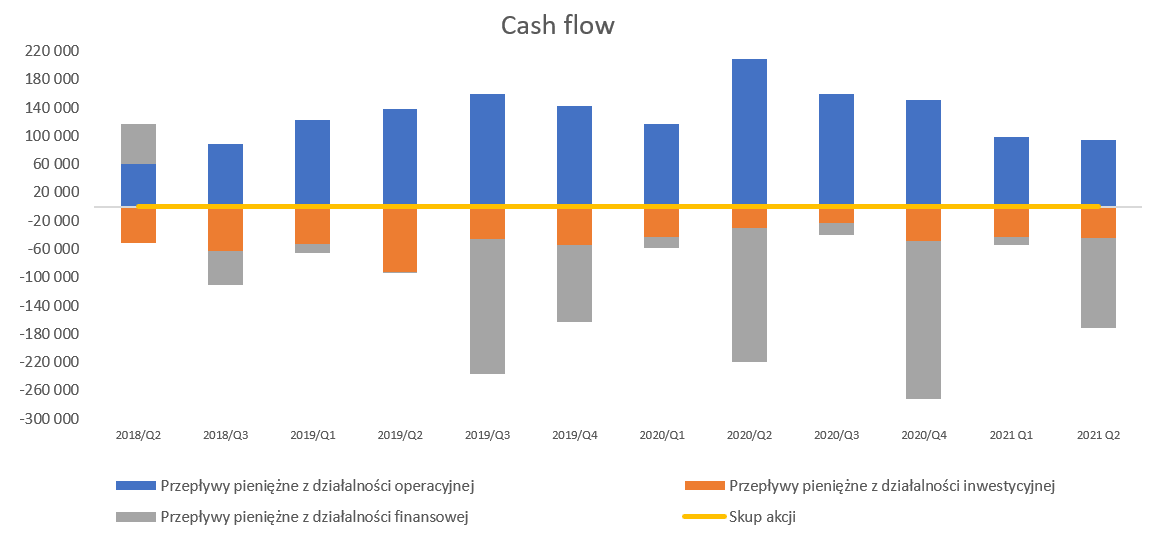

Jeśli chodzi o cash-flow to można trochę kręcić nosem (podobniej jak w pierwszym kwartale), ponieważ OCF (operacyjne przepływy) były w analizowanym okresie niższe o 55 proc., czyli o 115 mln zł.

kliknij, aby powiększyćJasno trzeba jednak stwierdzić, że negatywne zmiany na kapitale obrotowym są wytłumaczalne. Proszę pamiętać, ze wzrosty cen aluminium, a także innych surowców np. w SOG wpływają na wartość zapasu i należności. Nawet przy tych samych wolumenach (a przecież są wyższe) i rosnących cenach to wartość zapasu (a później także należności) musi być po prostu rok do roku wyższa. Spoglądając dodatkowo na wskaźniki rotacji zapasów i należności nie widać tutaj jakiś negatywnych czy niepokojących zjawisk są one r/r na zbliżonych poziomach.

Podsumowanie

Patrząc na wycenę wskaźnikową (C/Z – 12,2 EV/EBITDA – 8,7) nie są to wskaźniki specjalnie wysokie, w szczególności pamiętając o sowitej i powtarzalnej dywidendzie. Gdy jednak spojrzymy na historyczne wskaźniki (zakres 9-13 w ciągu ostatnich 5 lat) to w zasadzie jesteśmy w górnym pułapie tych wahań. Spółka oczywiście mocno korzysta z hossy surowcowej. Trzeba jednak podkreślić, że nie jest to jedyny efekt, dzięki któremu osiąga tak wyśmienite wyniki finansowe. Bardzo dobry management, doskonałość operacyjna, zwiększanie sprzedaży zagranicznej (sky is the limit w tym kontekście) czy mądra segmentowa dywersyfikacja to ciekawe i dość mocne przewagi konkurencyjne. Oczywiście jeśli cena aluminium istotnie spadnie to możemy spodziewać się gorszych wyników segmentu SWW, ale wtedy będzie korzystał segment SSA. Z kolei oczywiście trudno zakładać, że procentowa rentowność SOG jest do utrzymania w następnych kilku latach. Ale tutaj mamy odpowiedź dotyczącą planu inwestycyjnego w SWW i SSA, który powinien to amortyzować.

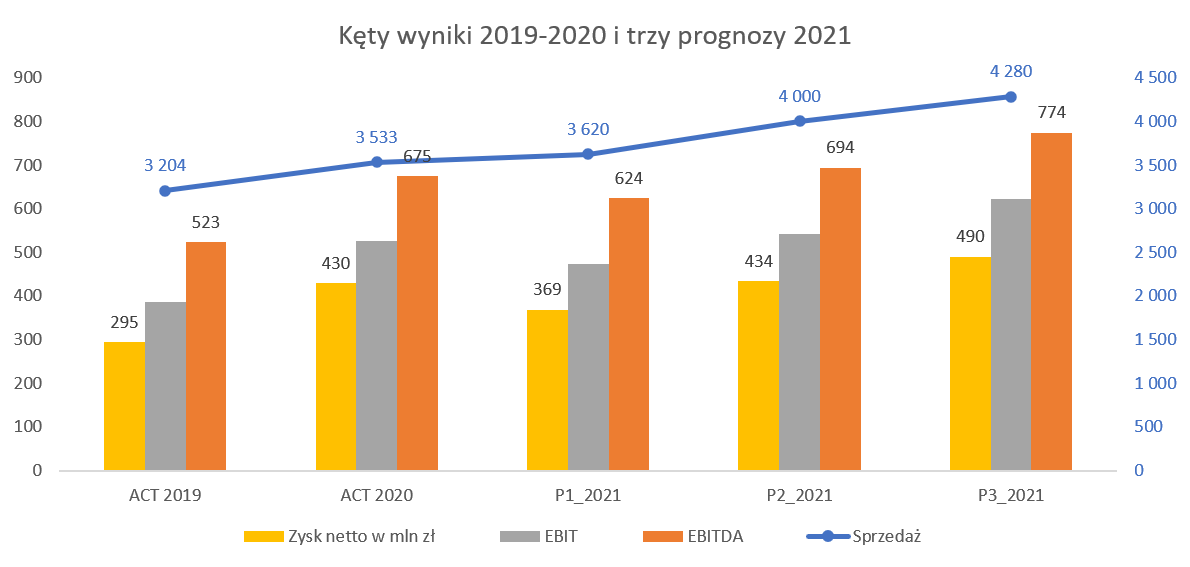

Spółka postanowiła już dwukrotnie zaktualizować swoją prognozę roczną. Patrząc jakie wyniki spółka zaraportowała za Q1 2021 w zasadzie nie było to niespodzianką – zresztą wskazywałem na taki scenariusz podczas poprzedniej analizy.

kliknij, aby powiększyćW chwili obecnej zarząd szacuje zysk netto na 490 mln zł czyli r/r poprawę o 14 proc. i 60 mln zł. A przypomnę, że zeszły rok zawierał kilkadziesiąt milionów złotych extra wyników SOG-u z tytułu szoku pandemicznego. Tutaj wskażę również Waszą uwagę na jeden element. Obecnie zysk netto za ostatnie 12 miesięcy to 525 mln zł czyli o 35 mln zł więcej iż w prognozie. To zaś mówi nam, że zarząd oczekuje w drugim półroczu wyników r/r gorszych. Czy tak jest rzeczywiście? No cóż z jednej strony mamy wysoką bazę wynikową Q3 i Q4. Z drugiej jednak wiemy, że zarząd jest raczej zachowawczy w swoich prognozach. A słuchając jednak pewnego optymizmu i nowego planu inwestycyjnego w SWW i SSA w trakcie konferencji zakładam, że ostatnia aktualizacja prognozy rocznej wcale nie jest końcową.

P.S. Oświadczam, że posiadam akcje Kęty w moim portfelu w chwili obecnej. Nie dokonywałem transakcji w ostatnich 30 dniach. Analizę przeprowadziłem starając się być maksymalnie obiektywnym tak jak tylko potrafię.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 360 dni była zarezerwowana tylko dla osób posiadających abonament.Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF