7

Dołączył: 2020-07-25

Wpisów: 56

Wysłane:

4 grudnia 2020 00:25:31

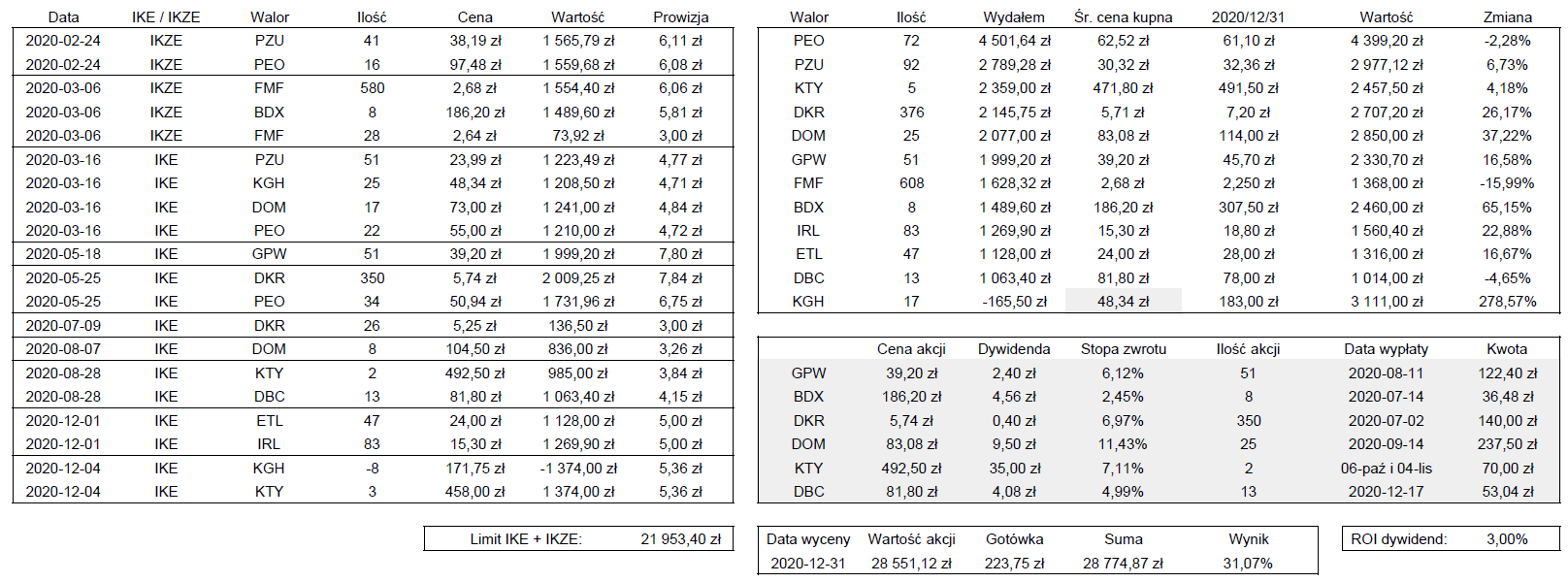

Witajcie Stockwatch'owicze! Na początku tego roku postanowiłem rozpocząć inwestowanie na emeryturę w ramach IKE oraz IKZE. Jestem początkującym inwestorem, choć miałem już swoje pierwsze przygody (= straty  ) jakiś czas temu. Ogólne założenia: 1. Chcę zbudować portfel spółek dywidendowych, który będzie regularnie wypłacał gotówkę 2. Benchmarkiem jest stopa zwrotu z mieszkania na wynajem, w związku z czym zakładam sobie cel średniej dywidendy na poziomie min. 5% 3. Szukam spółek regularnie wypłacających dywidendę, stabilnych firm w które mogę inwestować regularnie (nie chcę żonglować, tylko skomponować portfel i dokupywać) 4. Dywersyfikacja - myślę że posiadanie ok. 20 spółek zapewni względną odporność na ew. upadłość jednej z nich (utrata jednej pozycji to będzie -5% wartości portfela) 5. Wzrost wartości akcji traktuję jako dodatkowy bonus, liczę głównie na regularność i stopę zwrotu z dywidendy 6. Na obsługę portfela nie chcę poświęcać zbyt dużo czasu. Chcę wybrać spółki i dokupywać co kwartał (dokupywać te, które będą w danym momencie najbardziej atrakcyjne) Sprawy jeszcze niedopracowane: 1. Strategia wyjścia - w jakich okolicznościach miałbym zdecydować że sprzedaję spółkę np. jak przestanie wypłacać dywidendę, zaistnieje ryzyko upadłości etc. Wrzucam zestawienie zakupów wraz z wyceną na koniec dnia 03/12/2020, a pod nim jeszcze szczególny komentarz dot. pozycji KGHM:

kliknij, aby powiększyćKGHM - obecność spółki jest wyjątkiem od moich założeń ponieważ nie wypłacało dywidendy za ostatnich kilka lat. Akcje kupiłem spekulacyjnie ponieważ wydawało mi się że są bardzo tanie (pamiętając o ile spadły w kryzysie 2008/9). Teraz mam zagwozdkę co zrobić - czy jednak liczyć że w końcu wypłacą dywidendę i będę miał fajną stopę zwrotu skoro kupowałem tak tanio, czy jednak sprzedać (część? całość?) i kupić inne spółki. Zastanawiam się czy nie sprzedać tyle żeby wyciągnąć swój wkład (a reszta to czysty zysk) i reinwestować w coś innego - np. Kęty, które pokazały lepsze wyniki r/r z Q3, co pozwala liczyć na większą dywidendę za rok 2020. Oprócz spółek które aktualnie posiadam, na mojej liście zainteresowania są jeszcze: Asseco Business Solutions SA (ABS), Asseco Poland SA (ACP), PCC Rokita SA (PCR), AC SA (ACG), Lena Lighting SA (LEN), Bank Handlowy SA (BHW), Talex SA (TLX), Introl SA (INL) oraz Śnieżka SA (SKA). Jestem ciekaw co myślicie o takim zestawieniu, liczę na konstruktywną krytykę doświadczonych kolegów :)

Edytowany: 4 grudnia 2020 00:26

|

|

PREMIUM

49

Grupa: Zespół StockWatch.pl

Dołączył: 2011-11-29

Wpisów: 2 776

Wysłane:

4 grudnia 2020 00:34:51

30 lat - super horyzont! Generalnie wychodzę z założenia, że nie ma pewnych dywidend, dlatego lepiej inwestować po prostu w zdrowe fundamentalnie firmy. Moga płacić dywidendy lub nie, ale rosną i mają wartość. To się liczy. Powodzenia! Liczby nie kłamią (...) ale kłamcy liczą

Edytowany: 4 grudnia 2020 00:37

|

|

14

Dołączył: 2010-10-19

Wpisów: 301

Wysłane:

4 grudnia 2020 07:56:46

Ciekawa lista spółek. Dodałbym do niej jeszcze Ambrę, może też Asbis

Powodzenia!

|

|

|

|

|

PREMIUM

13

Dołączył: 2019-02-24

Wpisów: 316

Wysłane:

4 grudnia 2020 08:56:42

KGHM pewnie kiedyś będzie płacił. Rzecz w tym jak wysoka będzie dywidenda? Bo jeśli 3-4 zł max to nie wiem czy nie lepiej zamienić ich na GPW czy PZU.

|

|

0

Dołączył: 2017-07-27

Wpisów: 32

Wysłane:

4 grudnia 2020 09:33:27

Sam w portfelu emerytalnym mam kilka spółek dywidendowych i do Twojej listy dodałbym np. Kęty.

Poza tym jak ktoś wcześniej dobrze zauważył, nie powinieneś dążyć do stopy otrzymywanej dywidendy na poziomie 5%, a raczej wzrostu portfela z uwzględnieniem dywidend o np. 7-8%.

Z w miarę stabilnych spółek, które dzielą się zyskiem, ale nadal są postrzegane jako wzrostowe (w długim horyzoncie to może być bardzo istotne) polecam przyjrzeć się Playway i Neuca (symboliczne dywidendy, ale spójrz na trend).

Powodzenia

|

|

7

Dołączył: 2020-07-25

Wpisów: 56

Wysłane:

4 grudnia 2020 09:41:54

Johnny Bravo napisał(a):Ciekawa lista spółek. Dodałbym do niej jeszcze Ambrę, może też Asbis

Powodzenia! Ambrę brałem pod uwagę ale ostatecznie się nie zdecydowałem ze względu na branżę. Nie żebym był abstynentem  ale jakoś tak po prostu tego nie czułem. A o tej drugiej nie słyszałem, popatrzę. Dzięki za typ :)

|

|

7

Dołączył: 2020-07-25

Wpisów: 56

Wysłane:

4 grudnia 2020 09:44:48

Premier02 napisał(a):KGHM pewnie kiedyś będzie płacił. Rzecz w tym jak wysoka będzie dywidenda? Bo jeśli 3-4 zł max to nie wiem czy nie lepiej zamienić ich na GPW czy PZU. Rzecz w tym że jak wypłacą nawet te 4zł na akcję to przy cenie po której kupowałem będę miał 8% stopy zwrotu, więc nadal kuszące... ;-) No ale to przy założeniu że wypłacą, a nie jest to wcale takie pewne. Stąd mój dylemat. Chyba po prostu sprzedam część i zobaczę jak to wyjdzie. Nauczę się czegoś na przyszłość :)

|

|

7

Dołączył: 2020-07-25

Wpisów: 56

Wysłane:

4 grudnia 2020 09:51:57

jankowski90 napisał(a):Sam w portfelu emerytalnym mam kilka spółek dywidendowych i do Twojej listy dodałbym np. Kęty.

Poza tym jak ktoś wcześniej dobrze zauważył, nie powinieneś dążyć do stopy otrzymywanej dywidendy na poziomie 5%, a raczej wzrostu portfela z uwzględnieniem dywidend o np. 7-8%.

Z w miarę stabilnych spółek, które dzielą się zyskiem, ale nadal są postrzegane jako wzrostowe (w długim horyzoncie to może być bardzo istotne) polecam przyjrzeć się Playway i Neuca (symboliczne dywidendy, ale spójrz na trend).

Powodzenia Kęty w portfelu już są (dwie sztuki jak na razie... ;) i już w tym roku wypłaciły fajną dywidendę. Co do wzrostu porfela - na razie założeniem portfela jest porównanie "przychodu pasywnego" (czyt. dywidendy) z akcji vs. przychód z najmu nieruchomości. Tak jak kupujesz nieruchomość, trzymasz ją i otrzymujesz regularnie czynsz od najemcy, tak tutaj chcę kupić akcje, trzymać i otrzymywać dywidendę. Taki na razie mam cel, zobaczymy jak to się rozwinie. Dzięki za te dwie spółki - też się im przyjrzę :)

|

|

PREMIUM

13

Dołączył: 2019-02-24

Wpisów: 316

Wysłane:

4 grudnia 2020 10:42:56

W przypadku gdyby z KGHM miało być faktycznie 6-8% to ja bym te akcje zatrzymał natomiast PZU czy GPW kupił za wpływy z dywidend.

|

|

0

Dołączył: 2020-12-02

Wpisów: 1

Wysłane:

4 grudnia 2020 12:26:07

KRKA jest też spółką która mogłaby pasować do twojej strategii

Pozdrawiam

|

|

|

|

|

3

Dołączył: 2020-05-12

Wpisów: 54

Wysłane:

4 grudnia 2020 12:38:40

slavko98 napisał(a):...myślę że posiadanie ok. 20 spółek zapewni względną odporność... idź za radą najlepszych (buffett i spółka) i twórz sobie fundusz w oparciu o (najlepiej) mwig40. czyli składasz portfel w zależności co jest i ile waży w takim indeksie. prostota. raz na kwartał rewidujesz... wyjdziesz na tym lepiej niż niejeden zarządzający w krawacie. ja czekam do 0.5 mln i przechodzę na takie właśnie inwestowanie.

kliknij, aby powiększyćJa jestem osłem i ty jesteś osłem. W czym więc problem?

|

|

7

Dołączył: 2020-07-25

Wpisów: 56

Wysłane:

4 grudnia 2020 16:11:20

eamon napisał(a):idź za radą najlepszych (buffett i spółka) i twórz sobie fundusz w oparciu o (najlepiej) mwig40. czyli składasz portfel w zależności co jest i ile waży w takim indeksie. prostota. raz na kwartał rewidujesz... Tak, to jest ciekawa opcja lecz na osobny portfel. Ten który tutaj będę relacjonował jest stricte nastawiony na spółki dywidendowe, i miernikiem sukcesu jest stopa dywidendy z całego portfela, bez uwzględniania wartości samych akcji. Daj znać jak przejdziesz na "nowy model" chętnie będę śledził Twoje wyniki.

|

|

3

Dołączył: 2020-11-14

Wpisów: 58

Wysłane:

5 grudnia 2020 18:16:13

Bardzo mi się podoba bo mam podobny cel i horyzont czasowy co Ty.

Z spółek w które się zaangażowałeś w orbicie moich zainteresowań był lub jest Budimex, GPW. Banki i ubezpieczyciele to chyba tradycyjne spółki gdzie szuka się dywidendy. W tych branżach zawsze KNF może rekomendować nie wypłacanie dywidendy, w przyszłym roku może nie być. Ale w sumie masz czas i jak teraz tanio kupisz to nadal może być dobrze.

|

|

7

Dołączył: 2020-07-25

Wpisów: 56

Wysłane:

31 grudnia 2020 17:46:42

Witajcie, dzisiaj krótko opiszę co się zmieniło od ostatniego wpisu oraz wrzucam screen z podsumowaniem na koniec roku. Ostatecznie postanowiłem sprzedać część posiadanych akcji KGHM tak aby wyciągnąć pierwotny wkład, zatem aktualnie posiadane akcje KGHM są już "czystym zyskiem". Za pozyskane ze sprzedaży środki dokupiłem akcji Grupy Kęty. Jeżeli chodzi o główny miernik skuteczności portfela, czyli ROI z dywidend to wyszło mi 3%. Wynik umiarkowany, ale biorąc pod uwagę brak wypłaty dywidendy przez PEO i PZU to jestem zadowolony. Oto jak wygląda portfel na koniec roku:

kliknij, aby powiększyćCałkowita wartość portfela poszła ładnie w górę, ale po pierwsze wydaje mi się że nie było to takie trudne do zrobienia w tym roku, a po drugie traktuję to jako dodatkowy bonus ponieważ nie jest to głównym założeniem tego portfela. Wręcz przeciwnie - trudniej będzie mi teraz podjąć decyzję o dokupieniu papierów które poszły tak w górę :) Kolejne zakupy do portfela chcę robić w interwałach miesięcznych lub kwartalnych (i za proporcjonalne kwoty do rocznych limitów IKE i IKZE, żeby nie wydać wszystkiego na raz). A Wy jak podejmujecie decyzje o tym które spółki i w którym momencie dokupywać do portfela? Jak określić czy dana spółka nie jest aktualnie za droga? Próbujecie to oszacować i czekacie na korekty, czy kupujecie według jakiejś sztywnej strategii i w ten sposób np. uśredniacie cenę zakupu? Pozdrawiam i sukcesów na 2021 życzę!

Edytowany: 31 grudnia 2020 17:49

|

|

15

Dołączył: 2020-10-29

Wpisów: 221

Wysłane:

9 stycznia 2021 11:10:49

Ostatecznie postanowiłem sprzedać część posiadanych akcji KGHM tak aby wyciągnąć pierwotny wkład, zatem aktualnie posiadane akcje KGHM są już "czystym zyskiem". Za pozyskane ze sprzedaży środki dokupiłem akcji Grupy Kęty.Smart move! KGHM naprawdę konkretnie Ci spuchł, super! Wyciągnałeś wkład i teraz masz dosłownie czysty zysk, a na IKE jest on najczystszy i nieskalany podatkiem. Jeżeli chodzi o główny miernik skuteczności portfela, czyli ROI z dywidend to wyszło mi 3%. Wynik umiarkowany, ale biorąc pod uwagę brak wypłaty dywidendy przez PEO i PZU to jestem zadowolony.Możesz przybliżyć metodykę wyliczenia? Ja mam zamiar to liczyć jako sumę dywidend / sumę zakupów przed prawem do dywidendy lub ogłoszeniem jej braku w danym roku kalendarzowym. Jeśli miałem spółkę, a ona nie płaci to nabija sumę zakupów, nie dając nic w dywidendach. Natomiast jeśli kupię czy dokupię spółkę po prawie lub ogłoszeniu braku dywidendy to nie będę doliczał do sumy zkupów, wejdzie w następnym roku taka transakcja dopiero do statystyk dywidendowych. Widzę, że chyba robisz podobnie - masz więcej akcji KTY i DKR w portfelu niż przy wypłacie dywidendy z tych spółek, więc zakładam, że dokupiłeś po prawie. Całkowita wartość portfela poszła ładnie w górę, ale po pierwsze wydaje mi się że nie było to takie trudne do zrobienia w tym roku, a po drugie traktuję to jako dodatkowy bonus ponieważ nie jest to głównym założeniem tego portfela. Wręcz przeciwnie - trudniej będzie mi teraz podjąć decyzję o dokupieniu papierów które poszły tak w górę :)Wynik bardzo pozytywny! Fajnie, że traktujesz to jako bonus, a dywidendy jako trzon zwrotu portfela, swój portfelik, który dopiero zaczynam tworzyć ma takie samo założenie. Jak spółka dobra to uśrednianie w górę nie boli  A Wy jak podejmujecie decyzje o tym które spółki i w którym momencie dokupywać do portfela? Jak określić czy dana spółka nie jest aktualnie za droga? Próbujecie to oszacować i czekacie na korekty, czy kupujecie według jakiejś sztywnej strategii i w ten sposób np. uśredniacie cenę zakupu? A Wy jak podejmujecie decyzje o tym które spółki i w którym momencie dokupywać do portfela? Jak określić czy dana spółka nie jest aktualnie za droga? Próbujecie to oszacować i czekacie na korekty, czy kupujecie według jakiejś sztywnej strategii i w ten sposób np. uśredniacie cenę zakupu?Ja ogólnie jeśli chodzi o zakup to wyselekcjonawałem sobie spółki, których biznesy chciałbym mieć jako współwłaściciel. Mam zamiar kupować te spółki jak będą w okolicy rocznych minimów, bo jeśli nic złego się nie wydarzyło w spółce, albo nic na tyle poważnego, abym zmienił o niej zdanie to traktuję obiniżkę ceny jako dobrą okazję. Oczywiście jest też kryteriu dywersyfikacji branż i pozycji oraz ich wagi w portfelu. Ja na początku kupiłem PKN, PKO, Pekao, PZU, Atal, później Domdev i ostatnio kupiłem ACP. ACP kupiłem bo miałem już banki, PZU i PKN oraz dwóch deweloperów, więc bardziej poszdłem za myślą, że chcę następną branżę, szukałem na swojej liście czegoś spoza finansów i budowlanki. Niestety ACP nie jest na rocznych minimach, ale i tak było praktycznie najdalej od szczytu w porównaniu do innych spółek, które aktualnie mnie interesują - Ferro, Asseco BS, Lena, Playway, Neuca, Kęty, Kruszwica, Ambra,Ifirma, Eurotel, Budimex - wszystko na rocznych szczytach, albo ciut pod szczytami, więc padło na największe Asseco.

|

|

7

Dołączył: 2020-07-25

Wpisów: 56

Wysłane:

10 stycznia 2021 00:37:12

@dividend_loco: Dzięki za merytoryczny wpis! dividend_loco napisał(a):Możesz przybliżyć metodykę wyliczenia? Ja mam zamiar to liczyć jako sumę dywidend / sumę zakupów przed prawem do dywidendy lub ogłoszeniem jej braku w danym roku kalendarzowym. Jeśli miałem spółkę, a ona nie płaci to nabija sumę zakupów, nie dając nic w dywidendach. Natomiast jeśli kupię czy dokupię spółkę po prawie lub ogłoszeniu braku dywidendy to nie będę doliczał do sumy zkupów, wejdzie w następnym roku taka transakcja dopiero do statystyk dywidendowych. No właśnie nie jestem jeszcze przekonany jak najlepiej będzie to sobie liczyć. Te 3% o których pisałem to jest prosta stopa zwrotu liczona jako przychód z dywidend do całego limitu IKE+IKZE na cały rok, bez wnikania kiedy wydałem środki. Nawet jak to policzyłem uwzględniając tylko środki wydane przed wypłatą dywidend (uwzględniając też KGHM, choć nie liczyłem że wypłacą), to wyszło mi jakieś 3,03% więc praktycznie żadna różnica w tym przypadku. Na razie chyba tak to będę liczył, czyli suma dywidend w danym roku dzielona przez sumę limitów do danego roku włącznie. Jeżeli zdecyduję np. trzymać gotówkę na koncie, która nie procentuje, no to obniża mi to mój wynik, to chyba uczciwe podejście skoro mam kupować akcje spółek dywidendowych :) A przynajmniej łatwiejsze do liczenia, nie chcę się tu doktoryzować. dividend_loco napisał(a):Ja ogólnie jeśli chodzi o zakup to wyselekcjonawałem sobie spółki, których biznesy chciałbym mieć jako współwłaściciel. Mam zamiar kupować te spółki jak będą w okolicy rocznych minimów, bo jeśli nic złego się nie wydarzyło w spółce, albo nic na tyle poważnego, abym zmienił o niej zdanie to traktuję obiniżkę ceny jako dobrą okazję. Oczywiście jest też kryteriu dywersyfikacji branż i pozycji oraz ich wagi w portfelu. Ja na początku kupiłem PKN, PKO, Pekao, PZU, Atal, później Domdev i ostatnio kupiłem ACP. ACP kupiłem bo miałem już banki, PZU i PKN oraz dwóch deweloperów, więc bardziej poszdłem za myślą, że chcę następną branżę, szukałem na swojej liście czegoś spoza finansów i budowlanki. Niestety ACP nie jest na rocznych minimach, ale i tak było praktycznie najdalej od szczytu w porównaniu do innych spółek, które aktualnie mnie interesują - Ferro, Asseco BS, Lena, Playway, Neuca, Kęty, Kruszwica, Ambra,Ifirma, Eurotel, Budimex - wszystko na rocznych szczytach, albo ciut pod szczytami, więc padło na największe Asseco. Ciekawe podejście. Ja aktualnie zrobiłem sobie "projekcję oczekiwanej dywidendy" za 2020 rok, bazując na wynikach po 3Q2020, i patrzę jaką dawałoby to stopę zwrotu przy aktualnych cenach. No i wychodzi że najwyższe spodziewane stopy są przy spółkach które już mam w portfelu i są raczej drogie historycznie, no ale skoro spodziewam się wyższej stopy dywidendy to się zdecydować nie mogę ;-) Chyba ostatecznie zrobię tak że częściowo kupię tych z wyższą spodziewaną ROI które już mam, a częściowo dokupię nowych żeby pilnować dywersyfikacji całego portfela. Ostatecznie pewnie i tak dopiero za jakiś dłuższy czas się okaże która strategia była lepsza, no ale decyzję trzeba podejmować teraz :) Oczywiście, zakupy chcę w miarę równomiernie rozłożyć na cały rok żeby się nie wypśtykać z całej gotówki teraz. Kurczę, a może zamiast spekulować kto ile wypłaci, po prostu kupować po ogłoszeniu dywidend i tyle? :) pozdrawiam i zdecydowania w podejmowaniu decyzji życzę :D

|

|

15

Dołączył: 2020-10-29

Wpisów: 221

Wysłane:

10 stycznia 2021 01:56:31

No właśnie nie jestem jeszcze przekonany jak najlepiej będzie to sobie liczyć. Te 3% o których pisałem to jest prosta stopa zwrotu liczona jako przychód z dywidend do całego limitu IKE+IKZE na cały rok, bez wnikania kiedy wydałem środki. Nawet jak to policzyłem uwzględniając tylko środki wydane przed wypłatą dywidend (uwzględniając też KGHM, choć nie liczyłem że wypłacą), to wyszło mi jakieś 3,03% więc praktycznie żadna różnica w tym przypadku.

Na razie chyba tak to będę liczył, czyli suma dywidend w danym roku dzielona przez sumę limitów do danego roku włącznie. Jeżeli zdecyduję np. trzymać gotówkę na koncie, która nie procentuje, no to obniża mi to mój wynik, to chyba uczciwe podejście skoro mam kupować akcje spółek dywidendowych :) A przynajmniej łatwiejsze do liczenia, nie chcę się tu doktoryzować.Najważniejsze, aby konsekwentnie liczyć. Jak wybierzesz metodę to trza się jej trzymać, aby porównywać jabłko do jabłka co roku. Ja wychodzę z założenia, że nie liczę gotówki, bo ta nie ma szans wypłacić dywidendy, a chcę liczyć stopę dywidendy akcji w portfelu. Nie ma też sensu na siłę zamieniać gotówki na akcje, aby dostać jakąś dywidendę, jeśli nie ma dobrej okazji to na nią czekam. Szczerze mówiąc w skali horyzontu czasowego rzędu 30 lat wielkiego znaczenia nie ma czy kupisz coś w marcu 2021 czy w maju 2022, ale jeśli potencjalnie wyczeka się spadków na szerokim rynku, czy obniżenia kursu na jakieś konkretnej spółce, no to może to już wpłynąć na zdecdowanie szybszy i lepszy zwrot z inwestycji. Przykładowo dla dat jak wyżej - spółka kosztuje 20 zł i płaci 1 zł, przepadnie Ci jedna dywidenda w wysokości 1 zł, ale jak spóła pójdzie na 14 zł i dalej wypłaca 1 zł, to z dywidendy 5% robi się 7,14% i zwort zdecydowanie szybszy. A jak spółka jak na złość pójdzie do góry, to trafi się jakaś inna, która spadnie. Ciekawe podejście. Ja aktualnie zrobiłem sobie "projekcję oczekiwanej dywidendy" za 2020 rok, bazując na wynikach po 3Q2020, i patrzę jaką dawałoby to stopę zwrotu przy aktualnych cenach. No i wychodzi że najwyższe spodziewane stopy są przy spółkach które już mam w portfelu i są raczej drogie historycznie, no ale skoro spodziewam się wyższej stopy dywidendy to się zdecydować nie mogę ;-)

Chyba ostatecznie zrobię tak że częściowo kupię tych z wyższą spodziewaną ROI które już mam, a częściowo dokupię nowych żeby pilnować dywersyfikacji całego portfela.

Ostatecznie pewnie i tak dopiero za jakiś dłuższy czas się okaże która strategia była lepsza, no ale decyzję trzeba podejmować teraz :) Oczywiście, zakupy chcę w miarę równomiernie rozłożyć na cały rok żeby się nie wypśtykać z całej gotówki teraz.

Kurczę, a może zamiast spekulować kto ile wypłaci, po prostu kupować po ogłoszeniu dywidend i tyle? :)Tutaj Slavko moim zdaniem pojawia się kwestia indywidualizmu. Ja ustaliłem sobie pewne założenia i na razie powolutku to realizuję, ale nie ukrywam, że ani nie chcę, ani nie mam zamiaru poświęcać na portfel dużo czasu. Nie chcę ślęczeć przed komputerem, wykresami, raportami etc., bo to nie dla mnie. Jeśli masz czas i jest to Twoim zainteresowaniem to chętniej na to poświecisz czas i dogłębna analiza sprawi Ci frajdę oraz może przynieść ciekawe obserwacje i rezultaty. Ja szybko monitoruję wyselekcjonowane spółki, śledzę wszystko w 2-3 miejscach w internetach i poświęcam na to tylko czas "przy okazji", czyli np. jedziemy autem, moja Pani prowadzi, a ja sobie przejrzę. Wyszedłem z założenia, że jest to dla mnie coś dodatkowego i po zbudowaniu innych źródeł dochodów, wiedząc ile czasu i energii oraz pewnych wyrzeczeń mnie to kosztowało, to teraz wiem, że już nie chcę kłaść sporo czasu na kolejne coś. Traktuję też to jako takie małe wyzwanie vs. PPK i wpłacam tam takie kwoty jakie ja i mój pracodawca na moje konto PPK, a więc nie są to dla mnie duże środki. A jeśli nie są to duże środki to oznacza to, że nie mogę na to poświęcać dużo czasu  Z tego co kojarzę to jak jest ogłoszona dobra dywidenda to spółka potrafi ładnie urosnąć, przez co możesz kupić ją sporo drożej niż np. miesiąc wcześniej i pytanie czy ten wzrost nie zje Ci kilku lat dywidend. Ja planowo teraz buduję kilka pozycji, a później będę je rozwijał w zależności od miejsca danej spółki na wykresie w obrębie rocznego minimum oraz jak da radę to będę uśredniał w dół, o ile spółka dalej w mojej ocenie będzie OK.

|

|

7

Dołączył: 2020-07-25

Wpisów: 56

Wysłane:

14 kwietnia 2021 01:50:22

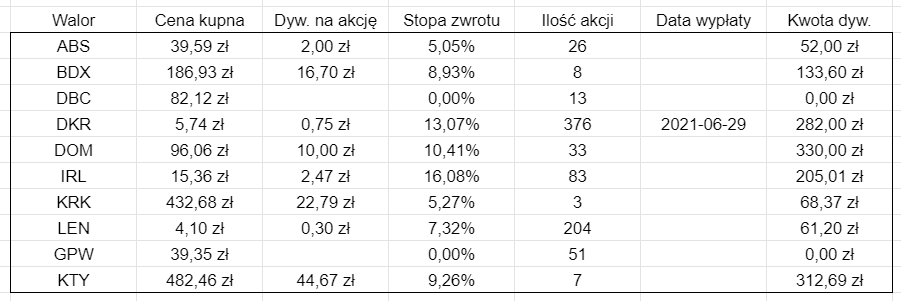

Witajcie, czas na podsumowanie Q1 2021: Na wstępie zestawienie dokonanych zakupów:

kliknij, aby powiększyćJak widzicie, ze względu na kontynuowany rajd na KGHM, postanowiłem ponownie sprzedać kilka akcji a za uzyskane środki dokupiłem jeszcze KTY oraz LEN. Dopracowałem także swoją strategię jeżeli chodzi o harmonogram dokupywania akcji, tak aby bardziej zautomatyzować proces decyzyjny i nie zastanawiać się ciągle w którym momencie dokupywać. Zatem na chwilę obecną takie przyjąłem zasady: 1) Z całego rocznego limitu IKE + IKZE (czyli aktualnie ~22k na 2021 rok), 2k zostawiam "na super okazje" czyli przeceny takie jakie były w marcu/kwietniu ubiegłego roku (tak jak ostatio kupiłem KGHM po <50 PLN :) 2) Z pozostałej części (~20k) biorę ~18k i dzielę na 18 zakupów po ~1k, których dokonuję w ustalonych z góry datach, w równych odstępach czasowych, co 20 dni (czyli 10 stycznia, 1 lutego, 20 lutego, 10 marca i tak aż do 20 grudnia) 3) Pozostałe ~2k wraz z zebranymi w ciągu roku dywidendami mam jako "wildcard" i mogę w dowolnym momencie wydać na zakupy dowolnie wybranych akcji. Strategia ta pozwala mi szybciej podejmować decyzję i jak na razie dobrze się sprawdza. Powoli zaczynają pojawiać się także rekomendacje wypłaty dywidend, i już wygląda to bardzo bardzo fajnie:

kliknij, aby powiększyćUwzględniając aktualnie zaangażowany kapitał, jeżeli przyjąć rekomendowane dywidendy, ROI wychodziłoby mi aktualnie na poziomie 5,26%, czyli nieco powyżej obranego celu, a do tego jeszcze powinny dojść dywidendy kolejnych spółek. Kilka dodatkowych informacji: - zarząd FMF rekomendował zatrzymanie zysku dlatego przymierzam się do pozbycia tych akcji, czekam jeszcze na ostateczną decyzję walnego zgromadzenia ale raczej spółka wyleci z portfela (nie pytajcie dlaczego ją kupiłem, była jedną z pierwszych spółek w portfelu nabyta pod wpływem jakiegoś artykułu przeczytanego w necie, mając już dzisiejszą wiedzę raczej bym jej nie kupił :). Lesson lerned! - nadal posiadam następującą listę obserwowanych spółek: 1AT, ACP, BHW, DCR, EDI, FRO, IFI, NEU, PCR, RPC, SKA, SON, STX, TIM.

Edytowany: 14 kwietnia 2021 01:54

|

|

5

Dołączył: 2009-04-23

Wpisów: 154

Wysłane:

14 kwietnia 2021 12:39:10

Ciekawa kronika. Będę śledził :) Mam jednak pytanie (a może także sugestię) co do podziału tych 18k na 18 pozycji. Zwróć uwagę, że z uwagi na obowiązujące u nas prowizje maklerskie, najniższa opłacalna pod kątem wartości prowizji wartość pozycji to rząd 1.5k do 2k w zależności od domu maklerskiego. Robiąc zakupy po 1k, na dzień dobry oddajesz w prowizjach więcej pieniędzy niż faktycznie powinieneś. Sugerowałbym podniesienie wartości pojedynczej transakcji do tych 2k. :) Pozdrawiam. EDIT. pisząc 'pozycji' miałem oczywiście na myśli pojedynczą transakcję :)

Edytowany: 14 kwietnia 2021 12:40

|

|

7

Dołączył: 2020-07-25

Wpisów: 56

Wysłane:

14 kwietnia 2021 17:35:12

No więc właśnie... :) Po długich przemyśleniach ostatecznie zdecydowałem się na pojedynczą transakcję w okolicach 1k, jako kompromis pomiędzy chęcią dokonywania zakupów częściej, a sensownością takich mniejszych zakupów i nie przepłacaniem na prowizjach.

U mnie w mBanku prowizja to 0,39%, minimum 5 zł, zatem graniczną kwotą jest ~1,3k. Wtedy miałbym ok. 15 transakcji rocznie, a tak to mam 20 :) Na transakcji za 1k dopłacam 1,1 zł czyli w ciągu roku przepłacam łącznie 22 zł, a to raptem 1,1 promila (!) inwestowanej rocznie kwoty. Z drugiej strony jest to aż 28% więcej na prowizjach (!), ale kwotowo niewiele (100 zł zamiast 78 zł).

Więcej mnie chyba kosztował czas dokonywania tych kosmicznych wyliczeń, dlatego uznałem że akceptuje taki koszt w zamian za większą frajdę wynikającą z dokonania większej ilości transakcji w ciągu roku :)

|

|