Zielony obiekt pożądania – omówienie sprawozdania Polenergia SA po I półroczu 2018 r.Grupa Polenergia działa w obszarze wytwarzania energii z konwencjonalnych i odnawialnych źródeł oraz dystrybucji i obrotu energią elektryczną. Działalność spółki jest zorganizowana w następujących segmentach operacyjnych: energetyka wiatrowa (produkcja energii elektrycznej w farmach wiatrowych i otrzymywanie w związku z tym świadectw pochodzenia), energetyka konwencjonalna (produkcja energii elektrycznej i ciepła w elektrociepłowni zasilanej paliwem gazowym), obrót energią elektryczną i świadectwami pochodzenia, dystrybucja i sprzedaż energii elektrycznej klientom komercyjnym, przemysłowym i indywidualnym, biomasa (produkcja peletu z roślin energetycznych), działalność deweloperska (development i budowa farm wiatrowych i elektrowni konwencjonalnej).

W latach 2008-2013 przychody ze sprzedaży utrzymywały się na poziomie 96-176 mln zł. Skokowy wzrost obrotów w 2014 r. jest skutkiem nabycia spółki Neutron za 557 mln zł, która była właścicielem m. in. Elektrociepłowni Nowa Sarzyna, Elektrowni Północ, Polenergii Kogeneracji, Polenergii Dystrybucja, Polenergii Obrotu oraz spółek prowadzących development projektów morskich farm wiatrowych. W następnych trzech latach sprzedaż spółki wahała się w przedziale 2,8-3,0 mld zł.

kliknij, aby powiększyćW 2017 r. przychody spadły o 8 proc. r/r natomiast w pierwszym półroczu 2018 r. sprzedaż zamknęła się kwotą 1,6 mld zł, co oznacza wzrost o 17 proc. w porównaniu do pierwszego półrocza 2017 r.

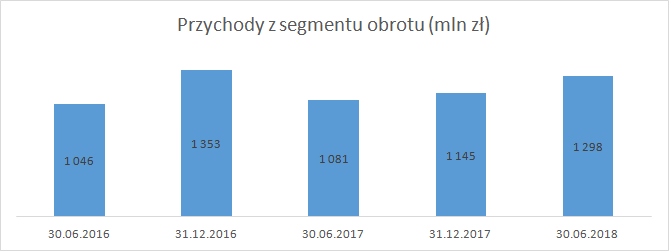

Na wzrost obrotów w pierwszym półroczu br. o 231 mln zł wpływ miały przede wszystkim przychody wygenerowane w segmencie obrotu, które na koniec pierwszego półrocza 2018 wyniosły 1,3 mld zł i były o 20 proc. (217 mln zł) wyższe r/r. Wzrost przychodów z obrotu nie przyczynił się natomiast do poprawy wyników w tym segmencie, o czym w dalszej części analizy.

kliknij, aby powiększyć

kliknij, aby powiększyć

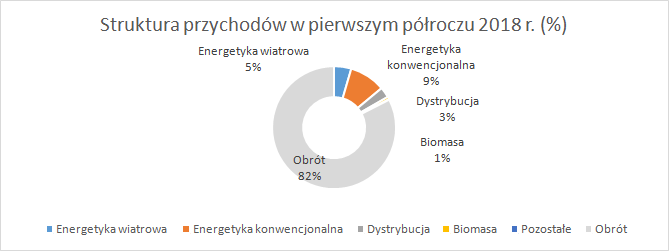

kliknij, aby powiększyćOkoło 9 proc. całkowitych przychodów zostało wygenerowanych w segmencie energetyki konwencjonalnej, gdzie obroty wzrosły o 14,6 mln zł (11 proc.) w porównaniu do analogicznego okresu roku ubiegłego. Wzrost raportowanych obrotów w tej dywizji to głównie efekt wzrostu wolumenu sprzedaży energii elektrycznej i rosnącej ceny energii.

W segmencie energetyki wiatrowej również zaraportowano zwyżki. Obroty zwiększyły się o 5,8 mln zł, czyli o 9 proc. r/r. Sprzedaż wzrosła ze względu na rosnące ceny zarówno energii elektrycznej, jak i zielonych certyfikatów, natomiast wolumen produkcji był o 5 proc. niższy r/r. W maju 2018 r. spółka nabyła aktywa farmy wiatrowej Krzęcin, co powinno przełożyć się na zwiększony wolumen produkcji energii i certyfikatów w kolejnych okresach sprawozdawczych, choć oczywiście niewiadomą pozostaje wietrzność.

Przychody w segmencie dystrybucji w pierwszym półroczu wzrosły jedynie o 1 proc. r/r i ukształtowały się na poziomie 43,5 mln zł w porównaniu do 43,2 mln zł w pierwszym półroczu ubiegłego roku.

Jedynym segmentem, w którym odnotowano spadek przychodów był segment biomasy. Erozja sprzedaży jest rezultatem niższych wolumenów oraz cen sprzedaży peletu. Spadek wolumenu jest spowodowany między innymi zaprzestaniem produkcji (od III kw. 2017 r.) w zakładzie Biomasa Południe, ze względu na brak kontraktów z odbiorcami zapewniających rentowność prowadzonej działalności.

W pierwszym półroczu 2018 r. koszty własne sprzedaży zwiększyły się o 248 mln zł, co oznacza wzrost o 19 proc. w porównaniu do pierwszego półrocza 2017 r. Największa ich część (1,3 mld zł) dotyczy działalności w segmencie obrotu. Również w tym segmencie odnotowano najwyższy wzrost - 22 proc. (240 mln zł).

Wzrost kosztów własnych sprzedaży na tradingu był spowodowany zamykaniem stratnych pozycji w konsekwencji gwałtownego wzrostu cen energii i przede wszystkim ich zmienności w drugim kwartale 2018 r. Wpływ na wyniki miało między innymi anormalne historycznie kształtowanie się cen kontraktów terminowych z kolejnymi terminami rozliczenia.

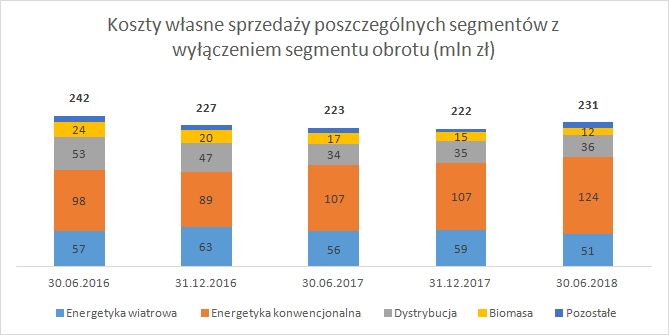

kliknij, aby powiększyćKoszty własne sprzedaży w pozostałych segmentach ukształtowały się na poziomie 231 mln zł, co oznacza wzrost o 4 proc. r/r. Największy wzrost odnotowano w segmencie energetyki konwencjonalnej, w którym wyniosły one 124 mln zł (16 proc.) r/r.

Zarówno w segmencie energetyki wiatrowej, jak i segmencie biomasy koszty własne sprzedaży spadły o odpowiednio 9 proc. i 33 proc. r/r.

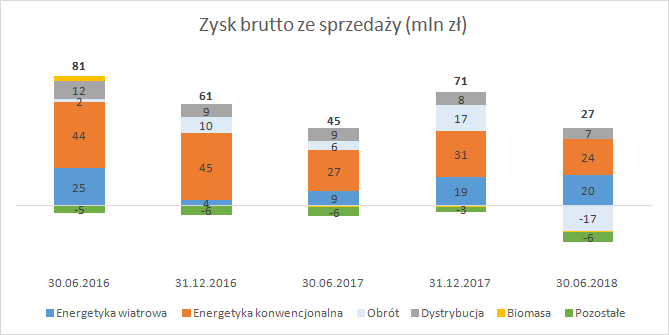

W pierwszym półroczu 2018 r. zysk brutto ze sprzedaży Grupy Polenergia ukształtował się na poziomie 27,4 mln zł po spadku o 38 proc. r/r (w analogicznym okresie ubiegłego roku wynik na tym poziomie rachunku zysków i strat wyniósł 44,5 mln zł).

kliknij, aby powiększyćNegatywnie zaskoczył segment obrotu, w którym odnotowano stratę w wysokości 16,8 mln zł wobec 6,3 mln zł zysku w pierwszym półroczu ur. To właśnie strata w tym segmencie jest głównym powodem słabego wyniku całej spółki. Natomiast pozytywnym zjawiskiem jest wynik brutto ze sprzedaży w segmencie energetyki wiatrowej, który wzrósł o 10,6 mln zł r/r. Należy jednak mieć na uwadze, że zysk segmentu w raportowanym poprawił się w dużym stopniu poprzez one-offy i istnieje ryzyko, co do rozstrzygnięcia NSA odnośnie podatku od nieruchomości, co może mieć wpływ na przyszłe wyniki segmentu. W sprawozdaniu zarządu spółka informuje, że:

Cytat:Zgodnie z negatywnymi interpretacjami od 2017 roku podatek od nieruchomości od elektrowni

wiatrowych winien być obliczany według nowych zasad. W ocenie Grupy uzasadnienie prawne

wspomnianych negatywnych interpretacji jest błędne, co stanowiło podstawę ich zaskarżenia do

Wojewódzkiego Sądu Administracyjnego oraz w dalszej kolejności, do Naczelnego Sądu

Administracyjnego. Aktualnie sprawy czekają na rozstrzygnięcie przed NSA. W przypadku

negatywnego rozstrzygnięcia Grupa będzie zmuszona do poniesienia wyższych kosztów z tytułu

podatku od nieruchomości za 2017 r. w wysokości 6,3 mln zł. W przypadku pozytywnego

roztrzygnięcia Grupa uzyska korzyść w postaci zwrotu nadpłaconego podatku w wysokości

9,3 mln zł.

Skonsolidowana marża zysku brutto ze sprzedaży ukształtowała się na poziomie 2 proc. po spadku z 5 proc. na koniec 2017 r.

kliknij, aby powiększyćW pierwszym półroczu 2018 r. rentowność wzrosła jedynie w segmencie energetyki wiatrowej i ukształtowała się na poziomie 28 proc., tj. na poziomie zbliżonym do marży w pierwszym półroczu 2016 r. Wzrost jest spowodowany zarówno zwyżką przychodów, jak i spadkiem kosztów. Niższe koszty w segmencie energetyki wiatrowej jak wspomniałem wyżej są jednorazowych efektem niższego podatku od nieruchomości (w dużej mierze jednorazowym). Jak informuje spółka, dokonano korekty deklaracji podatku od nieruchomości za pierwsze półrocze 2018 r. na podstawie korzystnych zmian regulacyjnych. Należy jednak mieć na uwadze, że spółka czeka na rozstrzygnięcie Naczelnego Sądu Administracyjnego w sprawie podatku od nieruchomości za 2017 r. W przypadku pozytywnego dla spółki rozstrzygnięcia otrzyma on zwrot nadpłaconego podatku w wysokości 9,3 mln zł, a w przeciwnym przypadku będzie musiała ponieść wyższe koszty w wysokości 6,3 mln zł.

Innym zdarzeniem jednorazowym mającym pozytywny wpływ na koszty operacyjne było odwrócenie historycznych kosztów serwisu technicznego, które nastąpiło w konsekwencji porozumienia z firmą Vestas (producentem i serwisantem wiatraków).

Relatywnie wysokie marże są generowane przez spółkę w segmentach energetyki konwencjonalnej i dystrybucji, natomiast w pierwszym półroczu zaobserwowano ich spadek. W segmencie energetyki konwencjonalnej to pokłosie rosnących kosztów własnych sprzedaży z powodu wzrostu cen gazu (będącego wsadem do produkcji energii elektrycznej) oraz uprawnień do emisji CO2. Z kolei spadek marży w segmencie dystrybucji jest związany z rosnącymi i zmiennymi cenami energii. Proszę zauważyć, że w segment biomasa nie jest rentowny już od końca 2016 r. z powodu mniejszej produkcji oraz wzrostu kosztów surowca.

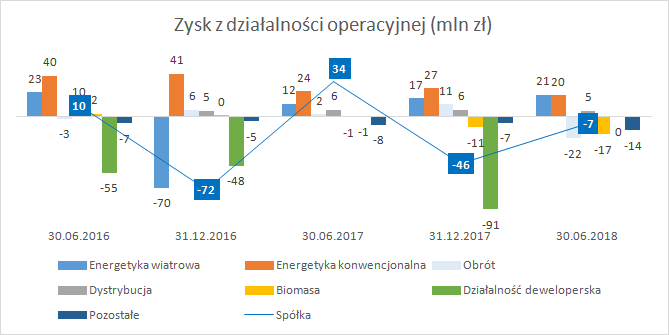

Skonsolidowany wynik na działalności operacyjnej wyniósł -7,0 mln zł, a po uwzględnieniu 12 mln zł zysku ze sprzedaży farm wiatrowych, kształtuje się na poziomie 5,0 mln zł (w analogicznym okresie ub.r. EBIT wyniósł 33,7 mln zł). Negatywny wpływ na wyniki miały również wyższe koszty ogólnego zarządu, które wzrosły z poziomu 16,1 mln zł w pierwszym półroczu 2017 r. do poziomu 20,8 mln zł w pierwszym półroczu 2018 r. Co ciekawe, te rosną już od końca 2016 r.

W raportowanym okresie spółka odnotowała również 13,6 mln zł straty na pozostałej działalności operacyjnej, gdzie główną rolę odegrał odpis aktualizujący na poziomie 16,8 mln zł związany z działalność biomasową. Ze względu na zmiany w otoczeniu regulacyjnym oraz sytuacji biznesowej i ekonomicznej segmentu biomasy (proszę zwrócić uwagę, że w ostatnich latach segment nie był rentowny, o czym napisałem powyżej) spółka dokonała opisu aktualizującego w odniesieniu głównie do aktywów trwałych zakładów produkcyjnych (wartość spisano do zera). Odpis aktualizujący obejmuje dwa ośrodki wypracowujące środki pieniężne, mianowicie zakłady Biomasa Energetyczna Wschód i Biomasa Energetyczna Północ. Spisanie wartości aktywów jest pochodną zmian w otoczeniu regulacyjnym (ustawa o OZE) oraz sytuacji biznesowej segmentu biomasy. Oczywiście jest to zdarzenie jednorazowe i choć obecnie nie wpływa na cashflow, to warto pamiętać, że na te aktywa kiedyś wydano realną gotówkę.

kliknij, aby powiększyćKwestią prezentacyjną jest przestawienie wyniku ze sprzedaży 50 proc. posiadanych udziałów w spółkach zależnych MFW Bałtyk II oraz MFW Bałtyk III, które prowadzą projekty budowy morskich farm wiatrowych. Zysk ze sprzedaży udziałów wyniósł 12 mln zł. Jeżeli wynik tej operacji zostanie uwzględniony w EBIT to zysk ukształtuje się na poziomie 5 mln zł, przy czym i tak będzie do wyłączenia przy liczeniu powtarzalnego wyniku jako zdarzenie jednorazowe

W ujęciu segmentowy największą stratę na działalności operacyjnej odnotowano w obrocie (21,6 mln zł wobec zysku operacyjnego na poziomie 1,7 mln zł w analogicznym okresie ubiegłego roku). Ujemny wynik zaliczyła także biomasa (głównie ze względu na odpis aktualizujący).

kliknij, aby powiększyćW pozostałych segmentach EBIT był dodatni - wyniósł 20,9 mln zł w energetyce wiatrowej, 20,2 mln zł w energetyce konwencjonalnej i 4,8 mln zł w dystrybucji.

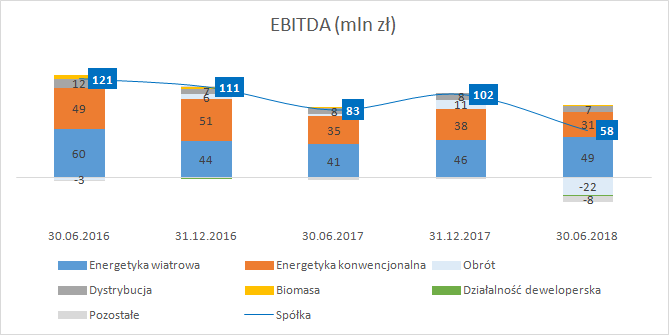

W energetyce z punktu widzenia inwestora nieco ważniejsza od zysku operacyjnego jest EBITDA, czyli estymator przepływów operacyjnych. W pierwszym półroczu 2018 r. EBITDA (według konwencji przyjętej przez spółkę, która nie uwzględnia odpisów aktualizujących) ukształtowała się na poziomie 58,0 mln zł, po spadku o 30 proc. r/r, głównie ze względu na stratę na tradingu energią elektryczną w segmencie obrotu, częściowo skompensowaną przez wyższy wynik EBITDA w segmencie energetyki wiatrowej. W pierwszym półroczu ubiegłego roku EBITDA wyniosła 82,6 mln zł.

Ponad 85 proc. EBITDA zostało wygenerowane w segmencie energetyki wiatrowej. EBITDA w tym segmencie ukształtowała się na poziomie 49,3 mln zł, po 22 proc. wzroście r/r. W pozostałych segmentach odnotowano spadek EBITDA r/r. Największy zaobserwowano w segmencie obrotu, gdzie EBITDA wyniosła -22 mln zł.

kliknij, aby powiększyćW segmencie energetyki konwencjonalnej wynik EBITDA wyniósł 31,1 mln zł po 11 proc. spadku w porównaniu do pierwszego półrocza 2017 r. Gorsze wyniki segmentu są spowodowane wyższymi cenami gazu ziemnego i uprawnieniami do emisji CO2 oraz niższymi przychodami z certyfikatów kogeneracyjnych, częściowo skompensowanych przez wyższe przychody z rekompensaty gazowej. Przystąpienie Polski do UE i w konsekwencji liberalizacja rynku energii wymusiła przedterminowe rozwiązanie długoterminowych umów sprzedaży energii. W rezultacie powstałe u wytwórców koszty (tzw. koszty osierocone), a także koszty zużytego i nieodebranego gazu na mocy ustawy są rekompensowane przez państwo.

Na poziomie EBITDA relatywnie podobny spadek zaobserwowano w segmencie dystrybucji, której działalność obejmuje zarówno dystrybucję, jak i sprzedaż energii. Wynik w tej dywizji wyniósł 7,2 mln zł i był mniejszy o 0,8 mln zł (10 proc.) r/r. Niższa EBITDA wynika ze spadku marży na sprzedaży energii elektrycznej (wyższe koszty zakupu energii). Dodatkowo negatywny wpływ miały niższe opłaty przyłączeniowe oraz przesunięcie wejścia w życie nowej taryfy.

Segmentem, który charakteryzuje się najwyższą marżą EBITDA jest energetyka wiatrowa, która dodatkowo jako jedyna poprawiła rentowność r/r. W pozostałych segmentach odnotowano spadek marży.

kliknij, aby powiększyćW pierwszym półroczu 2018 r. spółka poniosła stratę na działalność finansowej w wysokości 32,8 mln zł wobec straty 27,3 mln zł w pierwszym półroczu ubiegłego roku. Koszty finansowe wzrosły do poziomu 35,9 mln zł z poziomu 31,1 mln zł. Negatywny wpływ na linię finansową miał odpis kwoty wynikającej z wyceny kredytu metodą zamortyzowanego kosztu w spółkach zależnych Amon i Talia, co jest efektem restrukturyzacji zadłużenia. Nie bez znaczenia były także ujemne różnice kursowe powstałe na skutek wyceny kredytów walutowych.

W pierwszym półroczu 2018 r. spółka odnotowała stratę netto w wysokości 37,3 mln zł, natomiast w analogicznym okresie ubiegłego roku spółka wygenerowała niewielki zysk netto, w wysokości 1,2 mln zł.

Dobrze, że spółka prezentuje również skorygowany zysk (stratę) netto dzięki czemu zdarzeń jednorazowych nie trzeba liczyć „na piechotę”. Na koniec pierwszego półrocza skorygowany wynik w najniższej linii rachunku wyników był ujemny na kwotę 12,0 mln zł wobec zysku na poziomie 4,8 mln zł przed rokiem. Spółka normalizuje zysk o efekty rozliczenia ceny nabycia, niezrealizowanych różnic kursowych, odpisów aktualizujących, wyceny kredytów oraz zysku na utracie kontroli nad jednostkami zależnymi. Ciekawą i nie do końca jasną dla odbiorcy może być korektą z tytułu rozliczenia ceny nabycia. To efekt wniesienia aktywów Grupy Neutron i dotyczy amortyzacji, wyceny wewnątrzgrupowych kontraktów długoterminowych oraz podatku.

W pierwszym półroczu 2018 r. spółka wygenerowała 27,6 mln zł z działalności operacyjnej w porównaniu z 37,9 mln zł w analogicznym okresie ubiegłego roku. Przepływy z działalności inwestycyjnej istotnie wzrosły i ukształtowały się na poziomie 87,9 mln zł (-10,4 mln zł przed rokiem). Skokowy wzrost jest konsekwencją rozliczenia transakcji sprzedaży 50 proc. udziałów w projekcie farm wiatrowych na morzu. Spółka sprzedała Statoil Holding Netherlands B.V. 50 proc. udziałów za cenę 101,4 mln zł. Przepływy pieniężne z działalności finansowej w pierwszym półroczu 2018 r. wyniosły -64,8 mln zł wobec -89,3 mln zł rok wcześniej. Przepływy finansowe obejmują przede wszystkim obsługę długu w segmencie energetyki wiatrowej i przedpłatę kredytu inwestycyjnego w wysokości 32 mln zł.

W ciągu pierwszego półrocza 2018 r. zadłużenie spółki zmniejszyło się i wyniosło 973 mln zł wobec 1,0 mld zł na koniec 2017r. Zwiększyły się również środki pieniężne, które na koniec czerwca 2018 r. wyniosły 348,3 mln zł. W konsekwencji zadłużenie finansowe netto spadło z 706 mln zł do poziomu 625,6 mln zł. Spółka realizuje projekty inwestycyjne z istotnym udziałem finansowania dłużnego, w szczególności w segmencie energetyki wiatrowej, na który przypada około 87 proc. zadłużenia. Wskaźnik dźwigni (liczony jako stosunek zadłużenia netto i sumy kapitału własnego i zadłużenia netto) wyniósł 35 proc. wobec 37 proc. na koniec 2017 r. Proszę zwrócić uwagę na to, że w przypadku spółek prowadzących farmy wiatrowe Mycielin oraz Puck nie spełniły one kowenantów umów inwestycyjnych. Pozytywną informacją jest zwolnienie z obowiązku ich spełniania przez banki finansujące. Ze względu na aktualne otoczenie rynkowe, możliwe efekty wprowadzenia tzw. ustawy odległościowej oraz bieżącą sytuację na rynku zielonych certyfikatów istnieje ryzyko, że naruszenia kowenantów mogą mieć również miejsce w przyszłości.

Spółka wydaje się być przed okresem wzrostu wyników – rosnące ceny energii, stabilizują się obciążenia z tytułu wiatraków. Nic dziwnego, że w perspektywie zaostrzania polityki klimatycznej zielono zorganizowany holding staje się przedmiotem gry rynkowej. W maju na stół trafiło wezwanie PGE po cenie 16,29 zł za akcję, a w odpowiedzi Dominika Kulczyk ogłosiła na dniach wezwanie na wszystkie akcje po 20,5 zł i chce wycofać podmiot z obrotu.

Powyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.