Niech się rury pną do góry - omówienie sprawozdania finansowego Izostal po III kw. 2021r. Spółka mająca człon „stal” w swojej nazwie to duża szansa w ostatnich kwartałach na wzrosty kapitalizacji. Również w tym wypadku tak było choć +40 proc. (w okresie rocznym) jednak wypada przeciętnie w porównaniu z innymi spółkami. Dodatkowo jak spojrzymy na okres ostatnich 5 miesięcy to mamy nawet obniżenie kapitalizacji o 7 proc. W analizie spojrzę na wyniki trzeciego kwartału i spróbuję zrozumieć oraz opisać model biznesowy spółki oraz wynikające z niego szanse i zagrożenia. Izostal to przede wszystkim producent izolacji antykorozyjnych (wewnętrznych i zewnętrznych) na rurach stalowych używanych przede wszystkim do budowy rurociągów gazowych oraz naftowych, choć sprzedaż towarowa jest również całkiem istotna.

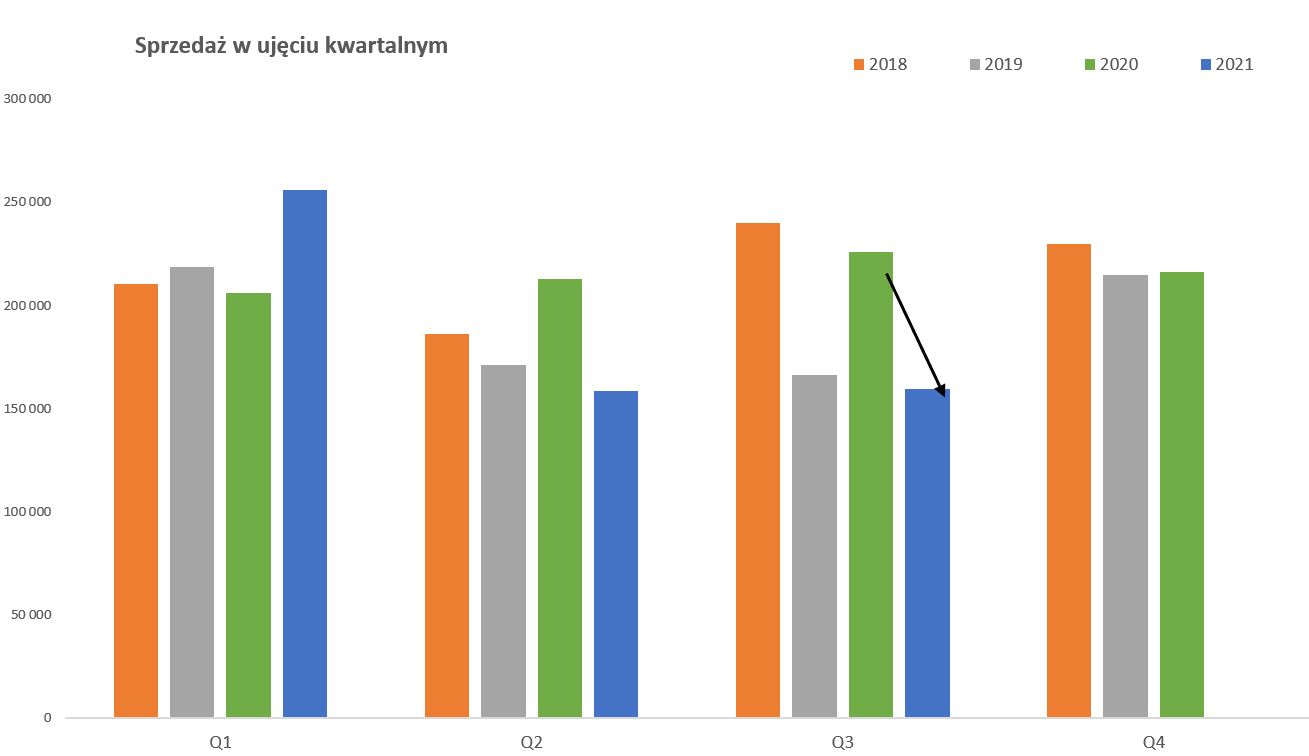

Sprzedaż w trzecim kwartale r/r zachowała się słabo osiągając niski poziom 159,2 mln zł co przełożyło się na dynamiki -29,4 proc. r/r oraz + 0,5 proc. kw./kw. Jest to już drugi kwartał pod rząd gdzie sprzedaż była niższa rok do roku. Co gorsza jeśli spojrzymy wstecz to również sprzedaż trzeciego kwartału zanotowała ujemne dynamiki niż w analogicznych okresach 2019 (-4 proc.) czy 2018 (-33 proc.) roku. Czy mamy więc powody do niepokoju?

kliknij, aby powiększyćZarząd spółki uważa, że wszystko idzie w dobrym kierunku i jest pod kontrolą, a niska sprzedaż wynika z faktu nie realizowania dostaw na rzecz największego krajowego odbiorcy (Gaz-System S.A.) w trzecim kwartale. Jednocześnie spółka podkreśla, że ma ważne umowy, których przyjęte harmonogramy przewidują rozpoczęcie ich realizacji w kolejnych miesiącach. Powyższe stwierdzenia są poparte backlogiem, czyli portfelem zamówień.

Zamówienia pełną parą

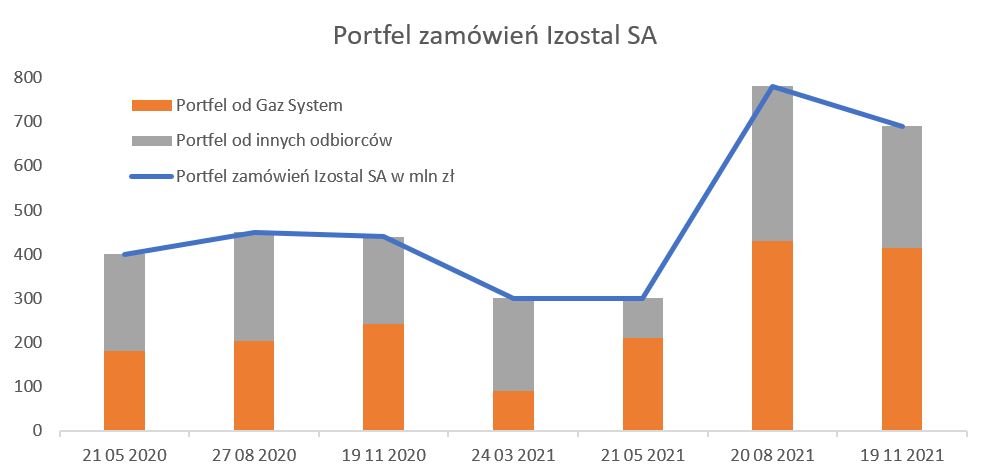

kliknij, aby powiększyćObecny portfel zamówień spółki matki (Izostal S.A.) to 690 mln zł, których realizacja zamówień ma przypadać na najbliższe 12 miesięcy. Jak widać na wykresie, nie jest to portfel rekordowy, ale bardzo przyzwoity. Oczekiwane ponad 400 mln zł sprzedaży w kolejnych 12 miesiącach w związku z realizacją kontraktów dla Gaz-Systemu też wygląda całkiem obiecująco. Zobaczmy jak wygląda teraz sprzedaż po segmentach, która również dużo nam wyjaśni.

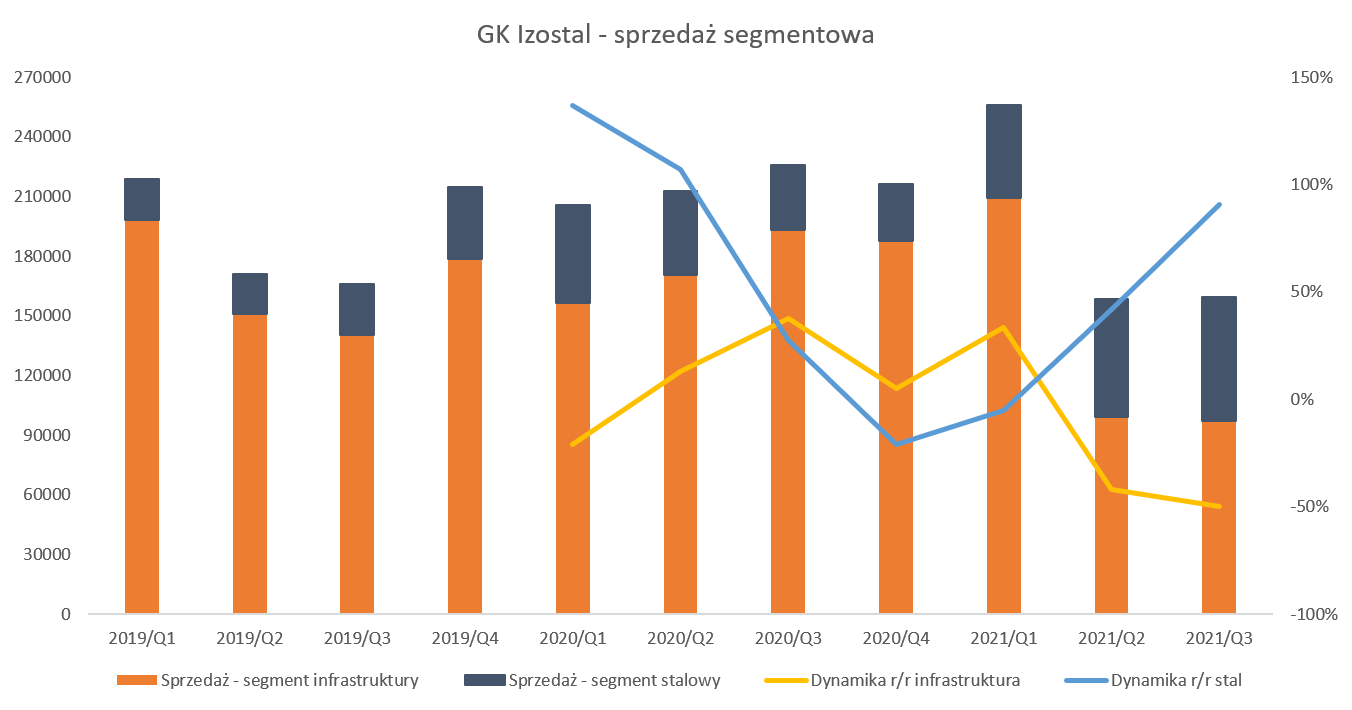

kliknij, aby powiększyćProszę zwrócić uwagę na dwie przeciwstawne tendencję, która się pojawiły w dwóch ostatnich kwartałach. Segment infrastruktury zanotował bardzo przeciętne wyniki sprzedażowe, a dynamiki r/r osiągała wartości w przedziale od -42 do -50 proc. Z kolei segment stalowy ładnie rośnie i sprzedaż w drugim kwartale była r/r wyższa o ponad 40 proc., a w trzecim dynamika osiągnęła nawet 91 proc.

W trzecim kwartale bieżącego roku spółka zależna Kolb sprzedała konstrukcji stalowych łącznie w ilości 603 tony, czyli o 41 proc. więcej niż w analogicznym okresie roku poprzedniego. Spółka podała również, że sprzedaż konstrukcji stalowych r/r wzrosła o 71 proc., a szczególnie duży wzrost osiągnięto w obrębie produkcji konstrukcji maszynowych, których w samym tym okresie sprzedano 554 tony, co daje dynamikę na poziomie 114 proc. r/r. Nie mamy (tylko w sprawozdaniu rocznym) dokładnego rozbicia na produkcję i towary, ale przyjmuję, że wzrosty sprzedażowe w części związane są wzrostem cen stali jak i wyższą (wolumenowo i wartościowo) sprzedażą produktów własnych.

Niestety dla spółki więcej waży segment infrastruktury, który w chwili obecnej stanowi 61 proc. sprzedaży grupy, a rok nawet był to nawet powyżej 85 procent. Jeśli chodzi o sprzedaż w segmencie infrastruktury to można powtórzyć kwestię braku realizacji istotnych kontraktów do Gaz-Systemu w trzecim kwartale. Całkowita sprzedaż w tym segmencie wyniosła obecnie 97 mln zł, czyli o 96 mln zł mniej niż rok wcześniej Jeśli teraz założymy, że sprzedaż była w okolicach zera, a rok wcześniej to ok. 93 mln zł, to mamy wytłumaczenie różnicy. Wybiegając w przyszłość pamiętać należy o 690 mln zł portfela (przyjmuję, że w zdecydowanej większości backlog dotyczy tego segmentu) to zaczyna wyglądać to interesująco, ponieważ sprzedaż tego segmentu za ostatnie 12 miesięcy wyniosła 593 mln zł. W 2020 roku spółka realizowała istotny (170 km rur) kontrakt na rynek litewski, który zapewnił jej aż 2/3 przychodów eksportowych, czyli ponad 90 mln zł, a w samym trzecim kwartale 2020 było to ok. 22 mln zł. W bieżącym kwartale tego kontraktu zabrakło, ale spółka realizowała (mniejsze) dostawy na rynek węgierski i słowacki.

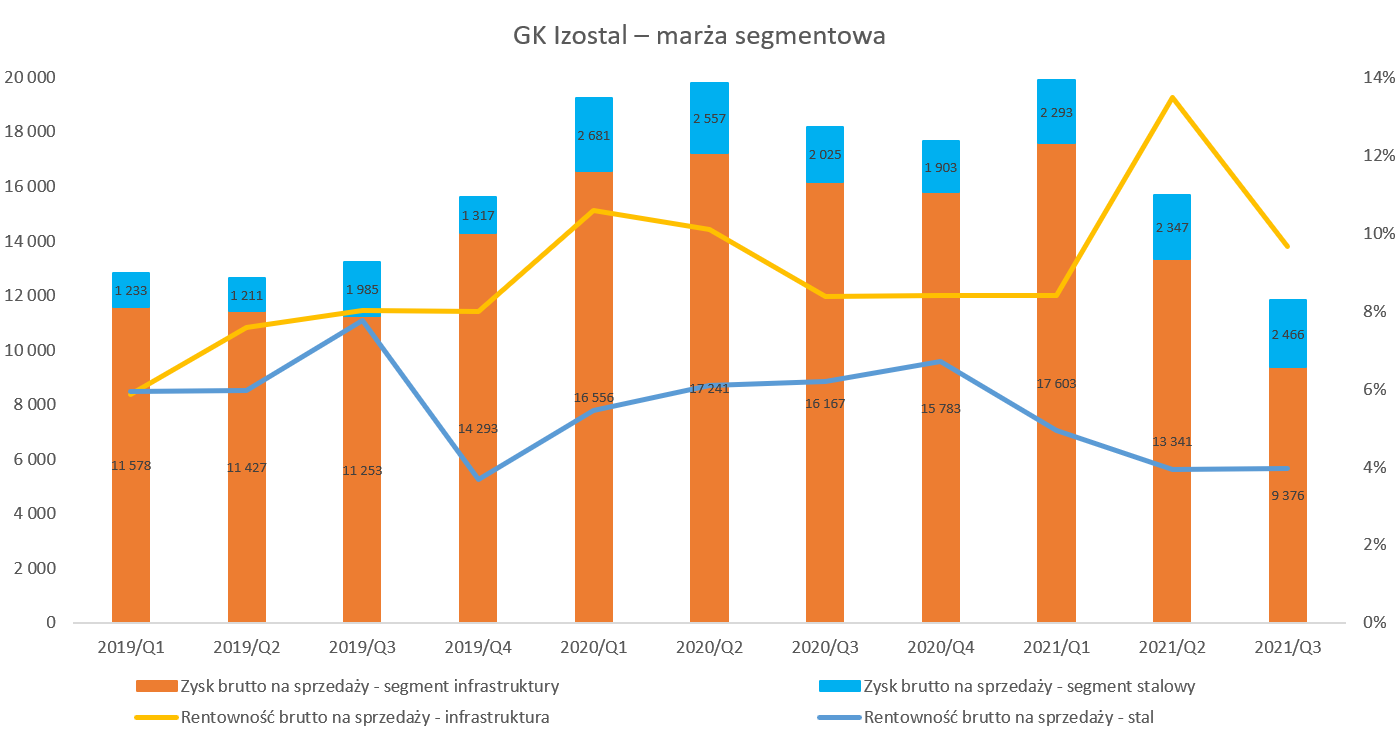

Proszę spojrzeć teraz na rentowności w segmentach, która są tylko pokazane do momentu marży brutto na sprzedaży, ale dobre i to.

kliknij, aby powiększyćZysk brutto na sprzedaży segmentu stalowego wyniósł 2,5 mln zł i stanowił 21 proc. całości marży w grupie. To w porównaniu ze sprzedażą (segment ten dostarcza 39 proc. sprzedaży całej grupy) pokazuje, że rentowność tego segmentu jest istotnie niższa niż rentowność segmentu infrastruktury. I tak jest rzeczywiście, ponieważ rentowność segmentu stalowego to 4,0 proc., w porównaniu do 9,7 proc. w segmencie infrastruktury. Segment stalowy obejmuje produkcję konstrukcji stalowych jak i handel wyrobami hutniczymi. Jest tutaj zarówno działalność produkcyjna realizowana przez spółkę zależną Kolb Sp. z o.o (konstrukcje stalowe maszynowe i budowlane) jak i sprzedaż wyrobów hutniczych przez spółkę matkę. Bazując na danych zbiorczych za lata 2019 i 2020 można przyjąć założenie, że rentowność produkcji w tym segmencie jest wyższa niż średnia segmentowa, ale zaniża ją część sprzedaży wyrobów hutniczych przez Izostal S.A. Obecna rentowność na poziomie 4,0 proc. jednak zaskakuje negatywnie, ponieważ jest ona niższa niż rok wcześniej aż o 2,7 p.p. W szczególności w kontekście zwiększenia istotnego sprzedaży konstrukcji stalowych, o których pisałem przy wykresie sprzedażowym. Spadek rentowności jest zauważalny i hipotezy mam tutaj dwie. Być może odpowiedzialny za to jest po prostu rosnący udział sprzedaży towarowej w tym segmencie, co przy niższej marży tam realizowanej wpływa na niższą marżę całkowitą segmentu. Drugi powód to jednak niewykorzystanie hossy stalowej i możliwości zarobienia na zapasach, które zostały kupione po niższych cenach. Oczywiście Izostalu nie można porównywać z dystrybutorami stali jak Bowim czy Drozapol, ale jednak pewien znak zapytania dla mnie tutaj istnieje, ponieważ marże osiągane w tym segmencie w 2021 roku są niższe niż w 2020. Niestety ze względu na brak bardziej detalicznych informacji nie mogę zweryfikować moich hipotez, ale część z nich powinna wyjaśnić się w raporcie rocznym.

Segment infrastruktury to usługi izolacji antykorozyjnej rur stalowych oraz sprzedaż rur izolowanych na rzecz branży wydobycia i przesyłu mediów czyli podmiotów jak np. Gaz-System. Spółka kupuje rury stalowe, nakłada na nie izolacje i sprzedaje taki produkt (często wraz z dostawą – to ważne ze względu na koszty transportu) na miejsce budowy konkretnego gazociągu. Już sam opis wskazuje, że głównym odbiorcą spółki będzie Gaz-System, czyli narodowy operator gazociągów w Polsce. Jest to prawda, choć trzeba podkreślić, że Izostal cały czas próbuje dywersyfikować swoją działalność i osiąga na tym polu sukcesy. W 2020 roku sprzedaż do Gaz System wyniosła 189 mln zł (22 proc.) w porównaniu do 345 mln zł w 2019 kiedy to było ok. 45 proc. całkowitej sprzedaży. Biorąc pod uwagę te dane i mając w pamięci istotny udział sprzedaży do tego klienta w backlogu to widać, że sprzedaż z roku na rok może istotnie fluktuować. Nie powinno to wywoływać zdziwienia, ponieważ są to specyficzne kontrakty budowlane i czas ma tutaj znaczenie. Warto tutaj podkreślić zauważalny wzrost sprzedaży eksportowej, która w odniesieniu do całej grupy stanowiła w zeszłym roku już ponad 20 proc., co oznacza podwojenie rok do roku.

Patrząc na marżę brutto na sprzedaży segmentu infrastruktury mamy wartość 9,37 mln zł oraz rentowność na poziomie 9,7 proc. Jest to wynik lepszy o 1,3 p.p. rok do roku, choć wartościowo niższy o 6,7 mln zł w związku ze sporo niższą sprzedażą. Spółka podaje, że rentowność świadczonych przez nią usług izolacji antykorozyjnej uzależniona jest mocno od zmian cen komponentów chemicznych, głównie polietylenu i polipropylenu. Ich udział w strukturze kosztów kształtuje się na poziomie około 20 proc. Ceny tych surowców mają zauważalną korelację z cenami ropy naftowej na światowych rynkach, co w ostatnim roku nie działało na plus. Warto jeszcze pamiętać o kwestii kupowanych przez spółkę rur stalowych, które w produkcie „zaizolowana rura stalowa” stanowią około 70 proc. wartości. Tak więc jest to bardzo kosztotwórczy czynnik. Patrząc na marże tego segmentu wydaje się, że spółka potrafi tym ryzykiem w miarę zarządzać, pomimo obserwowanej w ostatnich czasach dużej zmienności cen na rynku rur stalowych. Zarząd również podkreśla, że w celu uniknięcia ryzyka związanego ze zmiennością cen rur, optymalizuje stany magazynowe dostosowując je do zakresu prowadzonej działalności. Z kolei w teorii w długim okresie czasu wysokie ceny rur powinny sprzyjać (na poziomie przychodów i marż) spółce, choć oczywiście w momencie spadku cen będzie to dla spółki wyzwanie.

Tak duża utrata pierwszej marży (-40 proc. r/r) to znak ostrzegawczy, że wyniki operacyjne całej grupy (segment infrastruktura jest najistotniejszym) mogłyby być bardzo słabe. Tak się jednak nie stało, a odpowiedź tkwi w kolejnym wykresie.

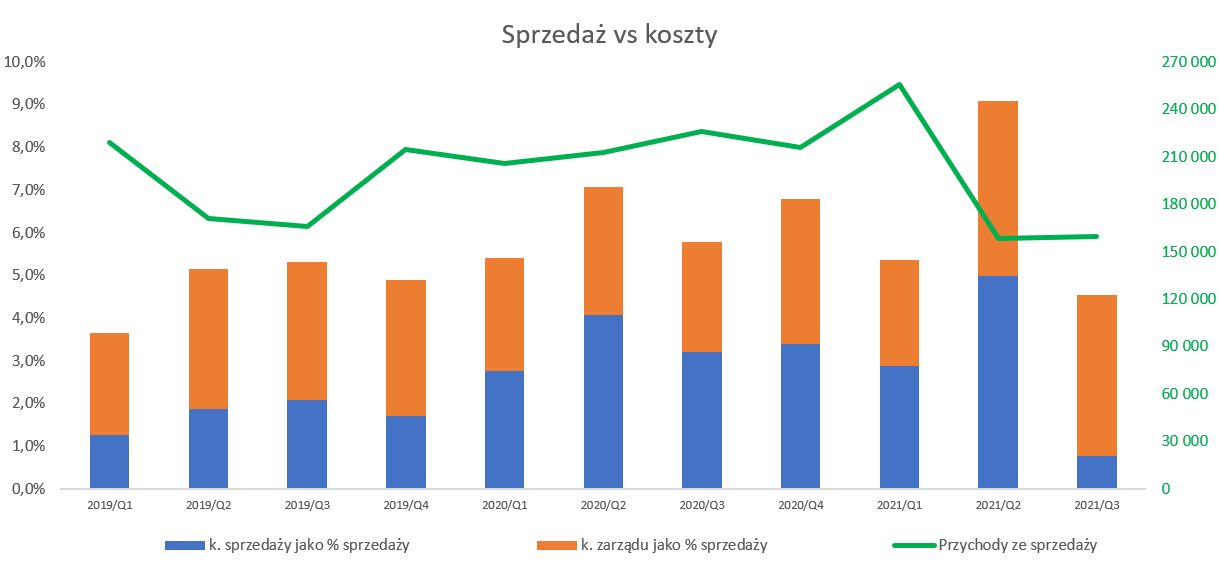

kliknij, aby powiększyćProszę zwrócić uwagę na niebieski słupek na wykresie symbolizujący udział kosztów sprzedaży w obrocie w danym kwartale. Jest on wyjątkowo niski i wynosi obecnie tylko 0,8 proc. co przekłada się na 1,2 mln zł. Patrząc na takie dane pierwsze co przychodzi do głowy to błąd w sprawozdaniu. Tak się jednak nie stało i zarząd informuje, że

tak niskie koszty sprzedaży są efektem znaczącego spadki sprzedaży na rzecz Gaz-System. Innymi słowy sprzedaży nie było, ale również nie było istotnych kosztów logistycznych związanych z koniecznością dostarczenia rur na plac budowy. Koszty sprzedaży zadziałały na plus, ale nie mogło tak się stać z kosztami zarządu. Te drugie są zazwyczaj o wiele bardziej stałe, na które spadki czy wzrosty sprzedaży nie mają zazwyczaj liniowego i szybkiego przełożenia. I tak koszty zarządu w tym kwartale wyniosły 6,0 mln zł i wzrosły r/r o 3,7 proc. Sam wzrost nie był znaczący, ale poprzez istotny spadek sprzedaży spowodowało to, że koszty zarządu w analizowanym okresie stanowiły 3,9 proc. sprzedaży czyli o 1,2 p.p. więcej niż rok wcześniej. Na szczęście suma kosztów SG&A (sprzedaży i zarządu) wyniosła 4,5 proc, czyli o 1,3 p.p. mniej niż rok wcześniej.

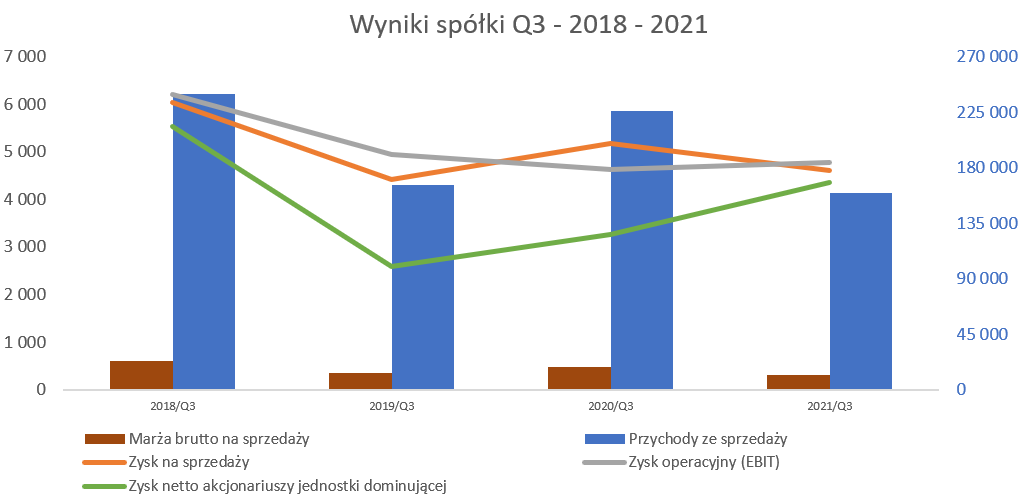

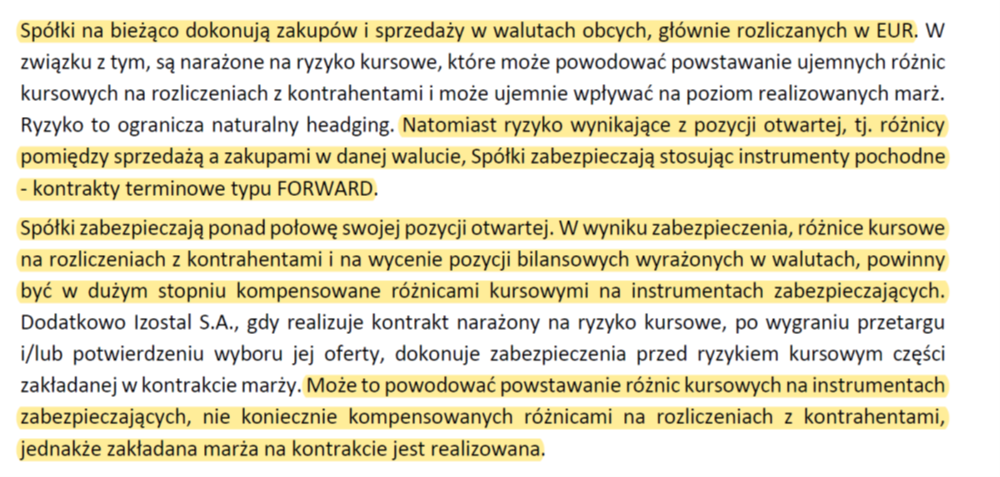

kliknij, aby powiększyćZysk na sprzedaży (marża brutto na sprzedaży pomniejszona o koszty SG&A) wyniósł 4,6 mln zł i był o 10,8 proc. niższy niż rok wcześniej. To zaś oznacza, że sam wzrost marży brutto na sprzedaży w ujęciu procentowym i istotny spadek kosztów sprzedaży nie były w stanie zamortyzować spadku sprzedaży o 29 proc. i co za tym idzie utraconych zysków. Na poziomie zysku operacyjnego wygląda to już lepiej – 4,78 mln zł obecnie vs. 4,6 mln zł rok wcześniej. Jest to przede wszystkim efekt bazy, która w zeszłym roku została obciążona 0,5 mln zł ujemnym saldem na pozostałej działalności operacyjnej, a obecnie było to 0,17 mln zł na plusie. Na poziomie zysku netto wygląda to już w ogóle bardzo dobrze, ponieważ mamy wartość 4,3 mln zł co daje dynamikę 33 proc. i zysk wyższy o 1,08 mln zł. Tutaj jednak jest to przede wszystkim zasługa salda na pozostałej działalności finansowej, które wyniosło 0,67 mln zł w porównaniu do -0,37 mln zł rok wcześniej. Jest to przede wszystkim efekt dodatnich różnic kursowych. Oddajmy zresztą głos zarządowi.

kliknij, aby powiększyć Jak widać spółka w istotnej części zabezpiecza swoje ryzyko, choć nie stosuje rachunkowości zabezpieczeń. To zaś oznacza, że przy istotnych zmianach walut wyniki spółki (pomiędzy marżą brutto na sprzedaży a wynikiem netto) mogą być dość zmienne. Stąd jeśli ktoś mi powie, że w wypadku tego podmiotu powinniśmy w uproszczeniu analizować rentowność netto w celu obiektywnej analizy wyników operacyjnych to też specjalnie nie będę się kłócił. Niestety w sprawozdaniach kwartalnych nie mamy szczegółów dotyczących pozycji finansowych.

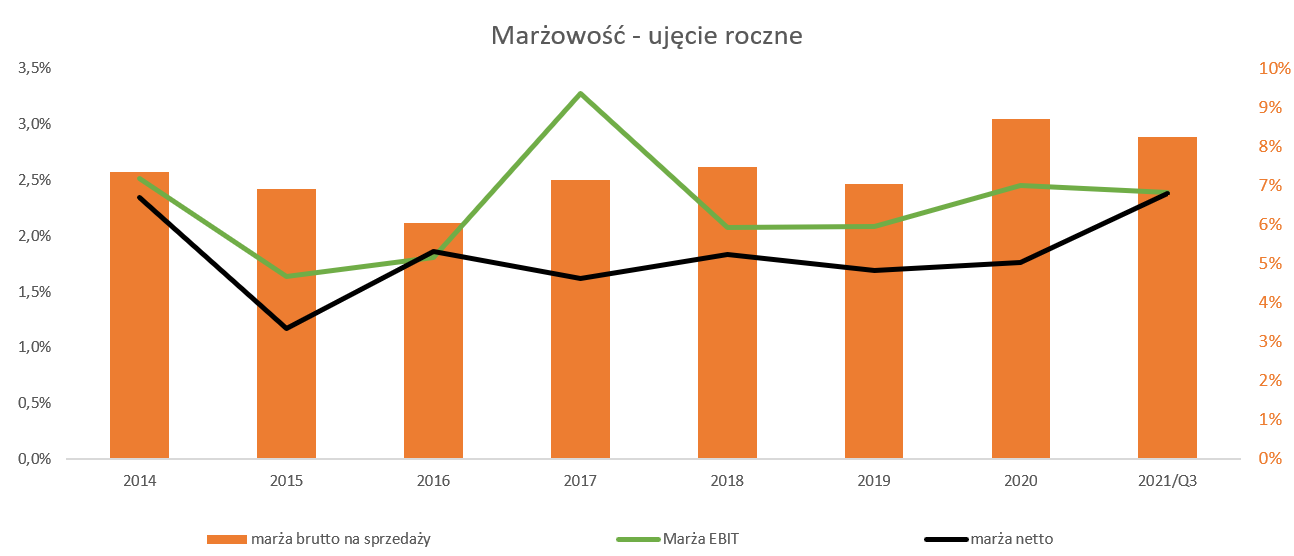

Spójrzmy na dane w ujęciu bardziej historycznym - rocznym.

kliknij, aby powiększyć12-miesięczna rentowność brutto na sprzedaży wynosi obecnie 8,2 proc., w porównaniu do 8,7 proc. w 2020 i 7,0 proc. w 2019. Jak widać na wykresie jest ona jedną z wyższych zanotowanych w ostatnich latach. Ma to oczywiście przełożenie na rentowność na poziomie EBIT, która obecnie jest na poziomie 2,4 proc. w porównaniu do 2,5 proc. w 2020 oraz 2,1 proc. w 2019 roku. Na poziomie rentowności netto wygląda to już w ogóle bardzo dobrze (2,4 proc. vs 1,8 i 1,7 proc. w dwóch poprzednich klatach) i jest to w dużej części efektem zysków na różnicach kursowych w drugim i w trzecim kwartale tego roku. Jak wspomniałem powyżej należałoby je traktować w sporej części jako operacyjne, więc wygląda to dość dobrze. Oczywiście sam wykres procentowy nie do końca oddaje nam rzeczywistość, ponieważ sprzedaż potrafi się zmieniać istotnie z kwartału na kwartał. Ale patrząc na same wartości to 12-miesięczny zysk netto w kwocie 18,8 mln zł nie dość, że jest wyższy od ostatnio osiąganych (15,2 mln zł w 2020 i 13,3 mln zł w 2019) to ostatnio tak dobre wyniki były w roku 2012, choć przy sporo niższej sprzedaży.

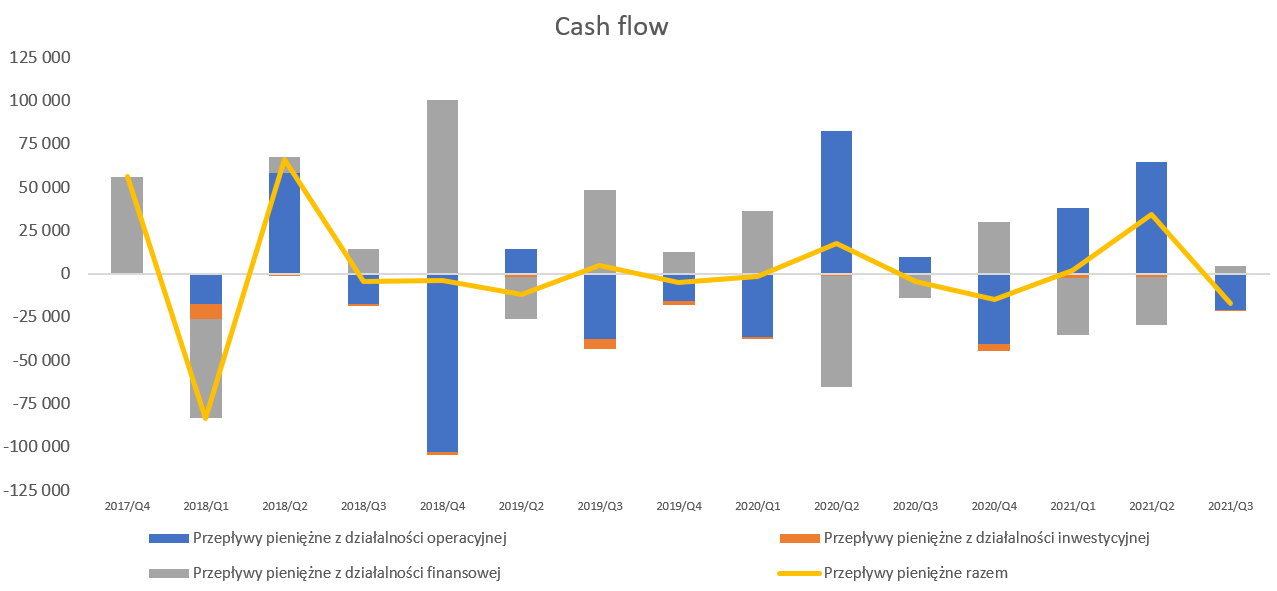

Jeśli chodzi o operacyjne przepływy to w trzecim kwartale wypadły one słabo i były na minusie, w porównaniu do plusa rok wcześniej.

kliknij, aby powiększyćW analizowanym kwartale przepływy operacyjne wyniosły –20,7 mln zł, co było przede wszystkim spowodowane istotnym zwiększeniem stanu zapasów z 89 do 157 mln zł w ciągu kwartału. Trzeba uczciwie przyznać, że jest to również efekt niskiej bazy, ponieważ rok temu zapasy wynosiły nawet 178 mln zł. W wypadku takiego biznesu jaki prowadzi Izostal spora część zapasów zależy jednak od specyficznych zamówień i ich terminu realizacji. Zresztą zarząd sam podkreśla w swoim sprawozdaniu pisząc: „W związku z wygranymi przetargami zarząd przewiduje znaczny wzrost poziomu zapasów oraz zadłużenia Spółki.” To zaś sugeruje, że to jeszcze nie koniec i dodatnie operacyjne przepływy w kolejnym kwartale wcale nie muszą się pojawić. Spółka posiłkuje się zaliczkami od Gaz-Systemu, które na koniec września wynosiły 50,9 mln zł. Dzięki tym przedpłatom Izostal ma możliwość optymalizowania wykorzystywania mocy produkcyjnych i uzyskania korzystnych warunków zakupu rur i blach gorącowalcowanych. Porównanie operacyjnych przepływów z zyskiem netto w ujęciu ostatnich 12 miesięcy (41 mln zł OCF vs 19 mln zł zysku netto) wypada bardzo dobrze, choć trzeba mieć świadomość o przewidywanym wzroście zapasów. Patrząc jednak na rotacje należności czy ich strukturę wiekową nic niepokojącego na razie się nie dzieje.

Spółka w ostatnich latach dzieliła się z akcjonariuszami dywidendą (0,11-0,13 zł) na akcję co oznacza wskaźnik wypłaty dywidendy (DPR) na poziomie około 25-30 proc., oraz stopę dywidendy (DY) na poziomie 3,5-4,0 proc. Patrząc na zadłużenie to z jeden strony wskaźnik wynosi 59 proc., czyli jest na rozsądnym poziomie. Z drugiej jednak DN/EBITDA jest na poziomie 2,1, a przecież zarząd zapowiada jeszcze zwiększenie zapasów i zadłużenia. Samo zadłużenie finansowe netto nie jest jakieś ekstremalnie wysokie (ok. 60 mln zł), ale przy EBITDA rocznej na poziomie 28 mln zł wskaźnik tak właśnie się kształtuje. Warto mieć to na uwadze i monitorować ten wskaźnik.

Pozostałe zagadnienia i podsumowanie Kapitalizacja spółki to obecnie 100 mln zł co przy 12-miesięcznym zysku netto w kwocie niecałych 19 mln zł daje atrakcyjny wskaźnik C/Z na poziomie 5,5, EV/EBITDA 6 oraz C/WK w okolicach 0,5. Nie ma co ukrywać, że wszystkie te

wskaźniki wyglądają bardzo interesująco, a wyceny automatyczne jasno określają – spółka jest niedowartościowana. Mamy jednak kilka ryzyk, które budzą znak zapytania i warto je wziąć pod uwagę zanim zastawi się dom, aby kupować tak nisko wycenioną spółkę z całkiem wysokim portfelem zamówień.

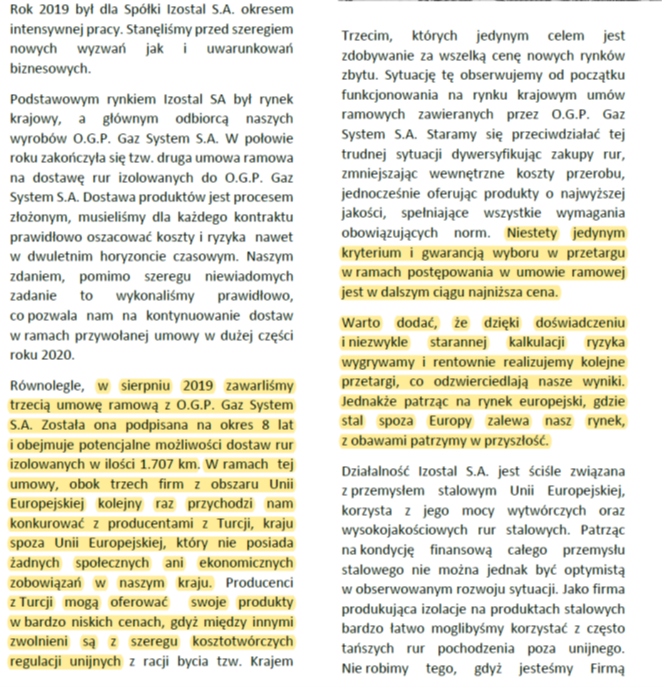

Po pierwsze powtarzalność zysków. Wydaje się, że backlog daje spokój na 12 kolejnych miesięcy, pytanie czy dalej będą pojawiać się zamówienia. Sam rynek i plany inwestycyjne Gaz Systemu na kolejne lata wyglądają obiecująco. Polska jest obecnie jednym z liderów w Europie w zakresie budowy gazociągów, co częściowo jest rezultatem historycznego zapóźnienia względem innych krajów. W 2019 roku spółka podpisała 8-letnią umowę ramową na dostawę 1,7 tys. km izolowanych rur co przy średniej stawce za 1 km (między 1,0 a 2,4 mln zł w zależności od warunków i średnicy rur) brzmi bardzo interesująco. Cała wartość umowy nie może przekroczyć 2.793.155 tys. zł, co daje ok.1,6 mln zł za 1 km rur. Oczywiście, jak to w życiu realia nie są tak piękne, ponieważ jest to kontrakt ramowy (trzeci z rzędu), gdzie Zamawiający będzie wyłaniał dostawców poszczególnych partii rur spośród tych dostawców, z którymi zawarł analogiczne umowy ramowe. Z tego co zrozumiałem jest jeszcze 6 konkurentów dla Izostalu. A jedynym kryterium takich umów częściowych jest już tylko cena. W efekcie nie możemy założyć, że analizowana spółka wygra (i tak się dzieje) wszystkie przetargi – warto o tym pamiętać. Zresztą proszę spojrzeć na list prezesa do akcjonariuszy na koniec 2019 roku.

kliknij, aby powiększyćTrudno napisać, że przemawiał z niego optymizm i wiara w sukces. Na szczęście ton listu roku 2020 jest już bardziej optymistyczny i wiązałbym to z odzyskaniem rentowności rynku stalowego w Unii Europejskiej oraz częściowym zastopowaniem importu. Nie zmienia to faktu, że wciąż w sprawozdaniu zarządu na półrocze bieżącego roku możemy spotkać informację „Ostatnie miesiące pokazały silną presję producentów zagranicznych na pozyskanie zamówień z tej Umowy Ramowej. Rynek światowy nie generuje wystarczającego zapotrzebowania na produkty tamtejszych hut, a realizowane w Polsce inwestycje stanowią znaczący rynek zbytu.” Tym niemniej w 2021 roku Izostal poinformowała o wygraniu 4 cząstkowych przetargów na kwotę ok. 420 mln zł i 203 km rur. Dostawy będą miały miejsce począwszy od października 2021 roku przez kolejne 12 miesięcy.

Po drugie kwestia ceny zakupu rur stalowych w kontekście bezprecedensowej hossy na tym rynku w 2021 roku. Jeśli założymy, że spółce udało się zapewnić zarówno produkt jak i jego ceny po wartościach, które nadal są opłacalne to wszystko gra. Jeśli natomiast nie, to może być duży kłopot. Patrząc na opisy w sprawozdaniu oraz historię to wydaje się, że można być tutaj umiarkowanym optymistą. Spółka podkreśla problem w kontekście rywalizacji o kontrakty, ale o samych cenach rur już specjalnie się nie wypowiada. Oczywiście nie należy zapominać o kwestii kursów walutowych, ale tutaj Izostal stara się zabezpieczać.

Po trzecie pewne dyskonto należałoby przyznać, ze względu na uzależnienie od jednego (w zależności od danego okresy to od 20 do nawet 60 proc. sprzedaży) odbiorcy, który w dodatku jest odbiorcą państwowym. Oczywiście z jednej strony to uspokaja w kontekście braku ryzyka zapłaty, ale historia pokazuje, że kontrakty z firmami państwowymi dla spółek giełdowych nie zawsze były żyłami złota. Proszę pamiętać, że sama rentowność netto jest po prostu niska na poziomie 1-3 proc. A biorąc pod uwagę, że cena rury stanowi np. 70 proc. wartości kontraktu to zaledwie kilkuprocentowe obsunięcie na cenie tego materiału może po prostu zniwelować cały potencjalny zysk. Izostal startuje w przetargach zazwyczaj z Stalprofilem, swoim większościowym akcjonariuszem, więc można przyjąć, że ryzyka po pierwsze są współdzielone, a po drugie minimalizowane ze względu na kompetencje obydwu podmiotów. Tym niemniej warto pamiętać, że one istnieją.

P.S. Oświadczam, że nie posiadam akcji Izostal w moim portfelu w chwili obecnej i nie dokonywałem transakcji w ostatnich 30 dniach. Analizę przeprowadziłem starając się być maksymalnie obiektywnym tak jak tylko potrafię.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF