Czas goni coraz bardziej - omówienie sprawozdania finansowego XTPL po IV kw. 2019 r. 21 grudnia 2018 r. XTPL zostało ogłoszone najlepszą inwestycją rynku kapitałowego w Polsce w 2018 roku. Spółka przyniosła wtedy inwestorom prawie 110 proc. zysku netto. Gdy jednak sprawdzimy notowania XTPL w 2019 roku to widzimy ujemną stopę zwrotu na poziomie prawie 25 proc. Jak widać giełda i akcjonariusze są dość zmienni w swojej miłości i emocjach. Ostatnia analiza sprawozdania finansowego obejmowała czwarty kwartał 2018 roku Zawarłem tam tezę o tym, że „w chwili obecnej kluczowym wydaje się przedstawienie pierwszej podpisanej umowy, która potwierdzi rzeczywistą możliwość komercjalizacji rozwiązań proponowanych przez spółkę”. Niestety minął rok a jakichś szczególnych osiągnięć na tym polu nie odnotowano. Przejdźmy jednak do analizy wyników za czwarty kwartał i cały 2019 rok.

Etapy rozwoju spółki i komercjalizacji technologiiW porównaniu do stanu sprzed roku (

www.stockwatch.pl/forum/wpis-n...) spółka zmieniała swoją strategię rozwoju. Zamiast pomysłu ze sprzedażą

głowic drukujących, zarząd zamierza iść w stronę sprzedaży licencji. Drugim źródłem przychodu ma być sprzedaż materiałów do drukarek, czyli nanotuszy, które będą produkowane w oparciu o opatentowane formuły przez podwykonawcę.

Jeśli chodzi o model licencyjny to zazwyczaj umowa zawiera dwa rodzaje płatności = opłatę wstępną (up-front) oraz cykliczne opłaty licencyjne. Opłata początkowa zazwyczaj jest wnoszona po podpisaniu umowy, choć dzielona i wypłacana w transzach po osiągnięciu uzgodnionych kamieni milowych. Zazwyczaj kamienie te powinny być osiągnięte do 12 miesięcy po podpisaniu umowy. Kolejnymi przychodami są wartości licencji uzależnione od wielkości sprzedaży urządzeń opartych na licencjonowanej technologii. Zazwyczaj jest to po prostu jakiś procent od ceny sprzedaży danego urządzenia, lub stała kwota za każde sprzedane urządzenie. W tym wypadku trzeba mieć świadomość, że opłaty te zaczynają być naliczane od momentu sprzedaży urządzenia, które zaczyna używać technologię XTPL. A w takim wypadku może to być często kilkanaście (12-18) miesięcy od momentu zawarcia umowy. Po prostu wdrożenie technologii przez jej kupca do własnego procesu produkcyjnego zabiera jednak czas.

Oczekiwane stratySpółka w chwili obecnej jak i wcześniej generuje straty i, co niespecjalnie dziwi, rosną one z kwartału na kwartał.

kliknij, aby powiększyćW chwili obecnej spółka jedyne przychody, które pozyskuje to z dotacji przychodowych księgowanych bezpośrednio do rachunku zysków i strat. Wiemy, że spółka w 2019 roku realizowała 4 programy, które sumarycznie miały maksymalne dofinansowanie na poziomie ok. 10 mln zł. W analizowanym roku spółka rozpoznała 2,1 mln zł z tego tytułu, a narastająco za 3 ostatnie lata 6,1 mln zł. Można szacować, że teoretycznie spółka powinna otrzymać jeszcze niecałe 4 mln zł. Jednak najbardziej istotny z tych programów (NCBiR – max. dofinansowanie 9,27 mln zł) został zakończony w sierpniu 2019 roku. Tak więc spółka albo jeszcze otrzyma jakieś płatności w pierwszej połowie 2020 roku (po rozliczeniu dokumentacji) albo po prostu nie udało się uzyskać maksymalnych refundacji.

XTPL prezentując rachunek wyników wydziela w tej chwili dwa typy kosztów. Pierwszymi są koszty badań i rozwoju, których wartość kwartalna obecnie wynosi między 1,1 a 1,5 mln zł. Jest to zauważalnie więcej niż rok wcześniej, kiedy kwoty raczej zawierały się w przedziale 0,5-0,9 mln zł. Kolejnym typem kosztów są koszty ogólnozakładowe czyli inaczej koszty zarządu, które również zauważalnie rosną. W ostatnim okresie wyniosły one aż 3,6 mln zł, czyli o 2,1 mln zł więcej niż w poprzednim kwartale i 1,2 mln zł więcej niż rok wcześniej. Jednak z takiej analizy należałoby wyłączyć 1,4 mln zł kosztów programu motywacyjnego z roku 2019. Wtedy otrzymamy koszty zarządu na poziomie 2,2 mln zł co również stanowi wartość wyższą niż poprzednio.

Koszty zarządu związane są z całą organizacją spółki oraz kosztami ogólnymi, a także centrali. Zasadniczo można stwierdzić, że w chwili obecnej są to wszystkie koszty operacyjne, które nie dotyczą bezpośrednio żadnego z realizowanych projektów, badań i rozwoju. Ponieważ spółka nie wykazuje kosztów sprzedaży (de facto nie ma sprzedaży produktów) trafiają również tutaj koszty związane z obszarami promocji, pozyskania klienta etc. Rosnące koszty zarządu są efektem rozbudowy struktury organizacyjnej o nowy dział marketingu oraz dział rozwoju biznesu i struktury tworzone na terenie USA. Innymi słowy możemy oczekiwać, że koszty te w kolejnych okresach raczej będą wykazywały tendencję wzrostową. Spółka tłumaczy wzrost kosztów zarządu przede wszystkim utworzeniem działu marketingu oraz rosnącym znaczeniem działu rozwoju biznesu.

W drugim kwartale 2019 roku zarówno koszty zarządu jak i badań i rozwoju istotnie wzrosły. Miało to związek z rozpoznaniem kosztów programu motywacyjnego w kwocie ok. 11,6 mln zł (odpowiednio 2,2 mln zł i 9,4 mln zł). Warto podkreślić, że były to oczywiście koszty niegotówkowe. Program opisywałem podczas poprzedniej analizy więc nie będę się powtarzał.

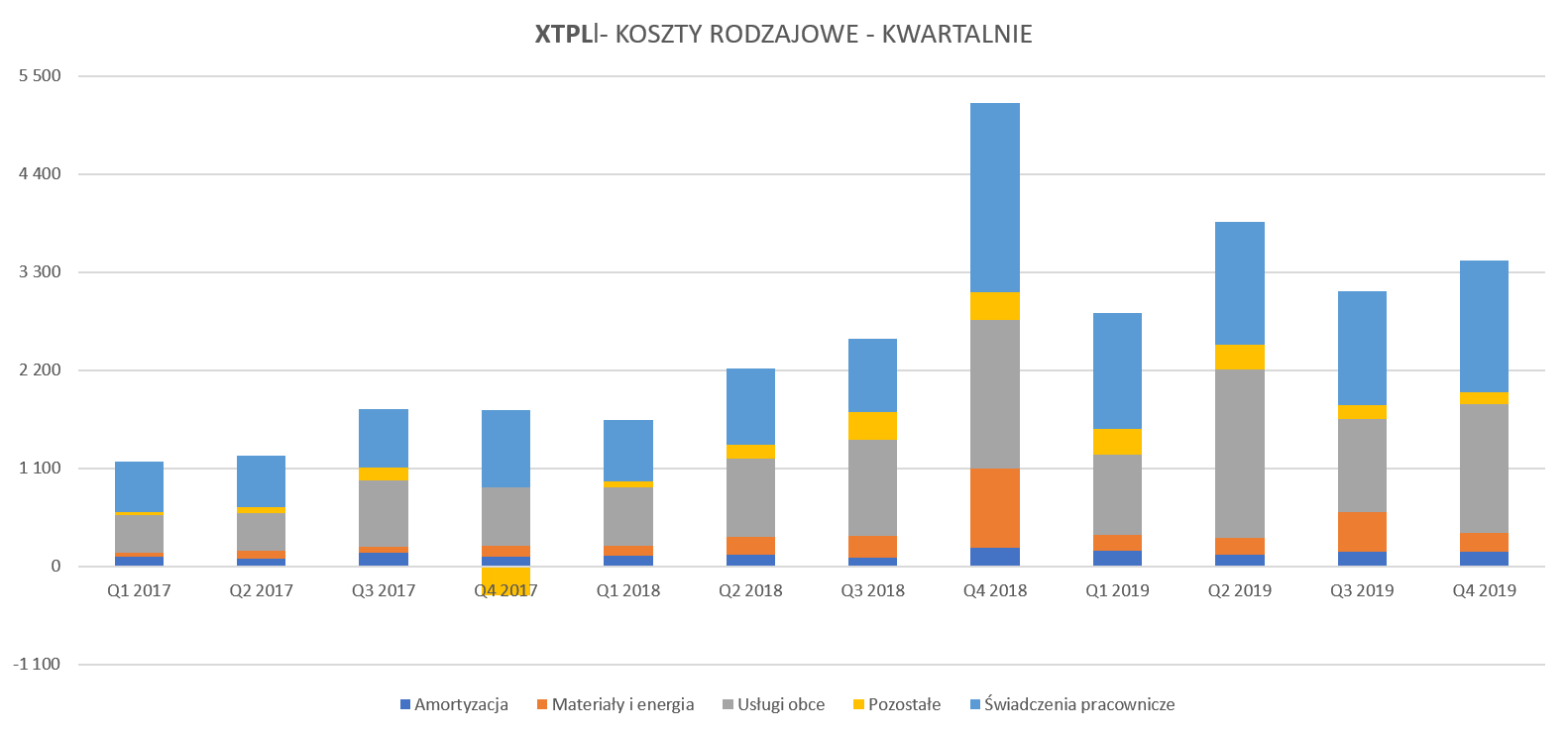

Zobaczmy jak wygląda struktura kosztów w układzie rodzajowym. Koszty zostały skorygowane (umniejszone) o efekt programu motywacyjnego, który w drugim kwartale obniżył wynik o 11,587 tys. zł (program motywacyjny z lat 2016-2018) a w czwartym kwartale o 1,439 tys. zł (program motywacyjny z 2019 roku). Ciekawostką jest, że cena emisyjna tego ostatniego programu została ustalona w wartości mniej więcej dwa razy wyższej niż obecny kurs giełdowy (165 zł vs 83 zł obecny kurs). Zarząd podał, że w 2020 roku ok. 2,0 mln zł dodatkowo obciąży rachunek wyników w związku z tym programem motywacyjnym.

kliknij, aby powiększyćWykres w tym wypadku nie kłamie i jasno mówi, że spółka przede wszystkim w rachunku wyników wydaje pieniądze na usługi obce oraz na pracowników. W obydwu wypadkach widać wzrost tych kosztów w ujęciu rocznym odpowiednio o 23 i 21 procent. Patrząc na dane o zatrudnieniu można jednak zacząć się zastanawiać, ponieważ zatrudnienie na koniec 2019 roku wynosiło 32 osoby, czyli o 8 osób mniej niż rok wcześniej (31.12.2018). Gdy policzę, w sposób bardzo uproszczony, średnie miesięczne wynagrodzenie (włączywszy ZUS oraz umowy cywilno-prawne ale wyłączywszy efekt programu motywacyjnego) na 1 zatrudnionego to dostaję kwotę ok. 14 tys. zł w 2019 , co jest mniej więcej o połowę wyższą wartością niż w roku 2018. Oczywiście trudno zaprzeczyć, że kwota miesięcznego wynagrodzenie w spółce technologicznej musi być istotnie wyższa od minimalnego czy średniego wynagrodzenia w Polsce. Do tego dodatkowo dochodzi niewielka liczba osób zatrudnionych, więc wpływ członków zarządu zarabiających więcej jest również dość istotny. Mimo wszystko wartość oraz dynamiki zmiany może budzić pewne znaki zapytania.

Do tego spółka część swoich ponoszonych wydatków „zawieszała” na bilansie jako prace rozwojowe. Koszty te wg informacji z raportu dotyczą przede wszystkim opracowania i budowy demonstracyjnych prototypów drukarki laboratoryjnej. Nakłady na te prace rozwojowe w trakcie wytwarzania stanowią składnik wartości niematerialnych, który nie jest jeszcze dostępny do użytkowania, więc nie są amortyzowane do momentu gdy składnik będzie gotowy do użycia. Spółka raz do roku przeprowadza test na utratę wartości tych aktywów zgodnie z wymogami MSR 36. Ostatni taki test przeprowadzony był na koniec 2019 roku i zdaniem zarządu spółki nie spowodował konieczności dokonania żadnych odpisów.

Wartość skapitalizowanych prac rozwojowych na bilansie spółki na dzień bilansowy wynosiła 2,6 mln zł i co ciekawe w zasadzie nie zmieniła się istotnie (wzrost o 55 tys. zł) w porównaniu z końcem grudnia 2018 roku. Oznacza to, że spółka nie skapitalizowała na bilansie istotnych nakładów w ciągu 2019 roku. To powinno sugerować, ze w zasadzie technologia nanodruku w swej pierwotnej fazie jest już gotowa. Lecz jeśli tak jest, to pojawia się pytania – dlaczego tyle czasu zabiera proces podpisania pierwszej umowy? Audytor wskazał skapitalizowane koszty prac rozwojowych jako kluczową sprawą badania – i zaakceptował wartości zaksięgowane przez spółkę.

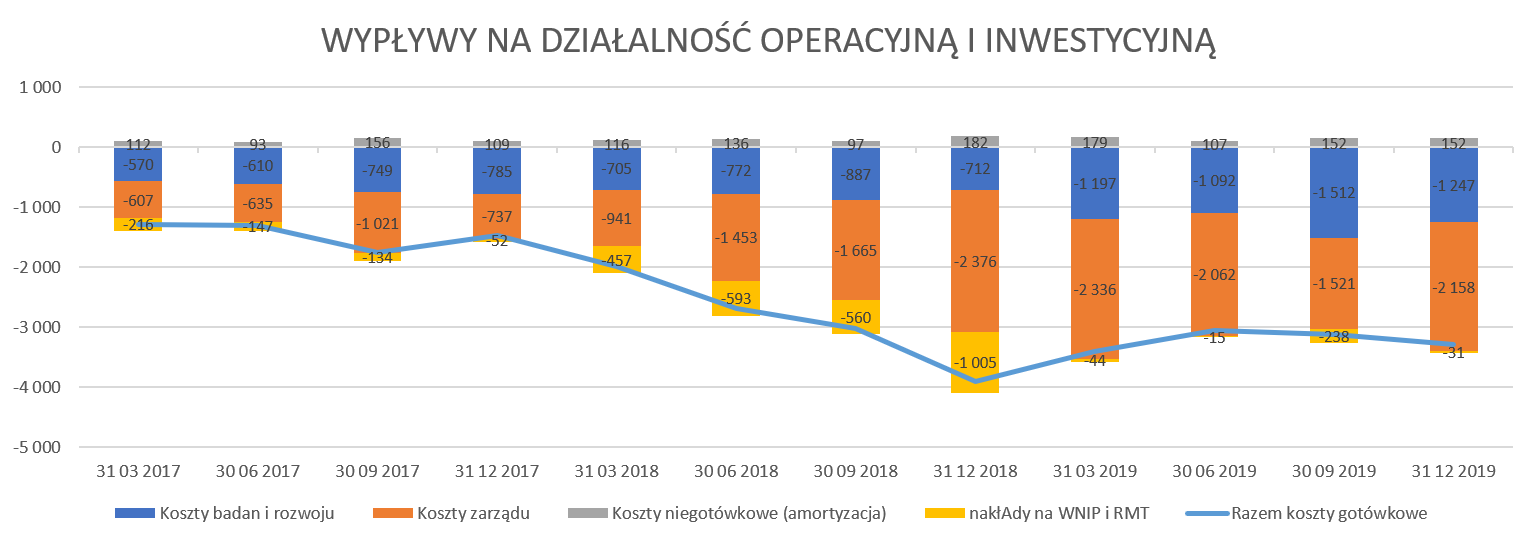

kliknij, aby powiększyćGdy spojrzymy na powyższy wykres widać wyraźnie, że spółka w ostatnim kwartale wydatkowała prawie 3,3 mln zł. W tej kwocie mieszczą się zarówno koszty badań i rozwoju, koszty zarządu jak i nakłady na prace rozwojowe i czy kwoty wydatkowane na zakup majątku trwałego. Warto zapamiętać tę kwotę, ponieważ stanowi ona pewien odnośnik co do minimalnych wydatków w kolejnych kwartałach. W poprzednich 3 kwartałach wartość ta wynosiła między 3,0 a 3,5 mln zł. raz jeszcze przypomnę, ze powyższe kwoty są uproszczonym szacunkiem wydatków, więc nie zawierają kosztów programu motywacyjnego, który stanowi niegotówkowy zapis księgowy w rachunku zysków i strat.

Cash is king Spółka inwestuje w stworzenie nowego innowacyjnego produktu i rozwiązania więc ponosi koszty. Co prawda generuje trochę przychodów (każdy przychód jest mile widziany, więc jest to oczywiście dobra informacja), ale nie starczają one na pokrycie kosztów. Zobaczmy więc jak przedstawia się sytuacja środków pieniężnych oraz sprawozdania cash-flow.

kliknij, aby powiększyć

kliknij, aby powiększyćSytuacja cashowa spółki wygląda na pierwszy rzut oka zadowalająco, lecz tylko na pierwszy rzut. Należy pamiętać zarówno o tym, że jest to efekt wyemitowania w lipcu 2019 roku 78 tys. nowych akcji serii S po 130 zł co dało wpływy brutto na poziomie 10,14 mln zł, a netto (po odjęciu kosztów emisji) było to 9,6 mln zł.

Po drugie

stan środków pieniężnych na koniec 2019 roku wynosił 4,2 mln zł. To niewiele więcej niż spółka skonsumowała w ostatnim kwartale. Mówiąc wprost - widać, że pieniądze po prostu zaraz się skończą. W tej kalkulacji nie ujmuję ewentualnych przychodów z dotacji, ponieważ nie mam wiedzy o tym czy jeszcze jakiś istotnych kwot można się spodziewać. Zarząd spółki w sprawozdaniu rocznym jasno jednak określił, że finansowanie w 2020 roku jest pewnym wyzwaniem.

kliknij, aby powiększyćPowyższe informacje ja odczytuję w następujący sposób: pieniędzy od inwestorów w chwili obecnej nie jesteśmy w stanie pozyskać lub byśmy musieli wyemitować bardzo dużo akcji po niskiej cenie. W związku z tym spróbujemy pozyskać finansowanie innego typu (kredyt, dotacje, pożyczki?), aby przeżyć kolejne kwartały. Podobnie uważa chyba audytor, który w swojej opinii zwraca uwagę na kontynuację działalności i podkreśla, że zależy ona w istotnym stopniu od możliwości pozyskania finansowania, w tym przede wszystkim w formie emisji akcji. Oczywiście warto pamiętać, że jest to zwrócenie uwagi, a nie zastrzeżenie w opinii, ale jest to zdecydowanie pewien znak ostrzegawczy.

Harmonogramy i kamienie miloweRok temu pisałem o oczekiwaniu na podpisanie pierwszych umów w 2019 roku - co jak wiemy się nie ziściło. Spółka otrzymała w marcu 2020 pierwsze zamówienie od klienta z branży związanej z wyświetlaczami. Cały jednak problem w tym, że jest to zamówienie na dostawę nanotuszu. Spółka podała w swoim raporcie rocznym, ze pierwsze 4 transakcje komercyjne zostały zawarte na łączną kwotę 40 tys. zł. Oczywiście jest to pozytywna informacja i miejmy nadzieję, będzie miała przełożenie na kolejne kontrakty. Trudno nie oprzeć się wrażeniu, że zarząd spółki postanowił jednak obwieścić jakikolwiek sukces na polu podpisania umowy sprzedaży.

Prezes spółki w rozmowie z marca 2018 roku zakładał podpisanie wtedy pierwszych umów z dużymi producentami technologicznymi z całego świata oraz pojawienie się przychodów ze sprzedaży. Dodatkowo w prospekcie emisyjnym przygotowanym w związku z przejściem z rynku New Connect na rynek główny GPW spółka zakładała uzyskanie pierwszych przychodów w pierwszym kwartale 2019 roku. Założenie to było oparte na harmonogramach i zaawansowaniu prac na moment przygotowywania prospektu, czyli w okolicach maja 2018 roku.

Jak wiemy ani umowy ani pierwsze przychody nie pojawiły się do końca 2019 roku, więc mamy istotne opóźnienie w realizacji planów. jeszcze w trzecim kwartale 2019 roku można było odnieść wrażenie, że podpisanie realnej umowy sprzedażowej (skutkującej wpływem pieniędzy do spółki) to kwestia następnych 6-9 miesięcy. Z kolei w trakcie grudniowego dnia inwestora prezes zarządu wypowiadał się już mniej entuzjastycznie bardziej celując w rok 2020 bez konkretyzowania kwartału czy chociażby półrocza.

Trudno zaprzeczyć, że spółka negocjuje z potencjalnymi klientami. Podpisanie umów na ewaluację technologii z chińskim BOE czy koreańskim HPK (listopad 2019), OSRAM (styczeń 20202) oraz Suzhou Cowin (luty 2020) bezsprzecznie pokazuje, ze jest zainteresowanie na rynku technologią oferowaną przez XTPL. Problemem jest fakt, że inwestorzy nie znają szczegółów umów - jest to oczywiście zrozumiałe ze względu na ich poufność. Z drugiej jednak strony przedłużające się negocjacje powodują pewną nerwowość inwestorów oraz mniejszą wiarę w pozytywne zakończenie rozmów. A przecież nie ma co ukrywać, że kwestia pandemii również nie ułatwia i nie przyspiesza negocjacji z oczywistych względów.

W chwili obecnej spółka skupiła się na próbach komercjalizacji dwóch pierwszych pól zastosowań technologii nanodruku. Pierwszym polem zastosowań będących w chwili obecnej w obszarze zainteresowań XTPL to sektor wyświetlaczy, a konkretnie oferowanie możliwości naprawy zerwanych połączeń metalicznych w cienkowarstwowych układach elektronicznych. Powinno to pomóc np. w eliminacji tzw. martwych pikseli. To zaś ma bezpośrednie przełożenie na obniżkę kosztów u producenta wyświetlaczy. W tym wypadku prowadzone są rozmowy z azjatyckimi partnerami. Proszę jednak zwrócić uwagę, że spółka już w czerwcu 2018 roku informowała o rozpoczęciu negocjacji umowy o współpracy z globalnym producentem urządzeń do tworzenia wyświetlaczy z siedzibą w Chinach.

Prawie dwa lata później sytuacja jest jednak trochę podobna, czyli rozmowy się toczą, ale w chwili obecnej konkretów w postaci umowy jeszcze nie ma. Dodatkowo spółka w swoich prezentacjach pokazuje pobudzającą wyobraźnie wartość rynku wyświetlaczy na poziomach dobijających do 30 mld USD. Trzeba jednak pamiętać, że tort, który chce ugryźć XTPL jest sporo, sporo mniejszy.

Drugie pole zastosowań związane jest z segmentem szkła inteligentnego (smart glass), gdzie spółka prowadzi zaawansowane rozmowy z partnerem z Doliny Krzemowej. W tym wypadku technologii spółka ma oferować bardzo precyzyjny druk na szkle ultracienkich, niewidocznych struktur o znakomitych parametrach przewodzenia. Powinno to istotnie skrócić czas zmiany przejrzystości szkła jak i pozwolić producentom inteligentnego szkła poprawić parametry swoich produktów,co z kolei powinno rozszerzyć możliwość ich praktycznego zastosowania. Mówiąc wprost w tym wypadku XTPL upatruje swojej szansy w zaoferowaniu rozwiązania, które spowoduje, że jego nabywca poszerzy sobie rynek ze względu na nowe zastosowania smart glass.

Podsumowanie Zanim przejdę do podsumowania to jeszcze dwie drobne sprawy, które wydarzyły się w 2020 roku. Po pierwsze z końcem lutego z firmy odszedł po 3,5 roku pracy Maciej Adamczyk pełniący funkcję CFO. Biorąc pod uwagę kwestie związane z pozyskaniem kapitału a także, miejmy nadzieję, finalizowanie umów licencyjnych, to jednak taka decyzja może zastanawiać. Oczywiście formalny komunikat nie rozwiązuje tej zagadki i mówi o „przyczynach osobistych”. Dodatkowo z końcem kwietnia nie ma również na pokładzie spółki osoby, która łączyła obowiązki związane z marketingiem, PR oraz relacjami inwestorskimi.

Po drugie spółka zawarła nawet w swoim rocznym sprawozdaniu informację o tym, że niemiecki bank w lutym 2020 wydał rekomendację Kupuj w odniesienie do akcji XTPL z ceną docelową przekraczającą poziom 200 zł. I wszystko byłoby dobrze gdyby nie to, że nie znamy szczegółów ani założeń tej wyceny. Wiemy natomiast, że raport został wydany na zlecenie i za wynagrodzeniem płatnym przez XTPL. Oczywiście z samego takiego faktu nie należy wyciągać wniosku o nierzetelności takiej rekomendacji, jednak skoro spółka postanowiła zapłacić za przeprowadzenie analizy i wydanie rekomendacji to czy nie należałoby się taką wiedzą podzielić z akcjonariuszami, skoro postanawia obwieścić całemu inwestorskiemu światu o istotnym niedoszacowaniu własnych akcji?

W wypadku start-upów i firm nowych technologii ryzyka są zazwyczaj nieco inne niż w wypadku firm o ustabilizowanej pozycji na rynku. Spółka bardzo ciekawie i dość skrupulatnie wymienia je i opisuje na 10 stronach raportu rocznego za rok 2019 w punktach 2.7 i 2.8 (

ir.xtpl.com/pl/raporty/okresow...), tak więc nie będę się tutaj powtarzał.

Gorąco zalecam jednak inwestorów do zapoznania się z tymi ryzykami oraz własnej oceny prawdopodobieństwa ich zmaterializowania się. W chwili obecnej kluczowym wydaje się pozyskanie finansowania na rok 2020 oraz podpisanie pierwszej realnej umowy, która potwierdzi rzeczywistą możliwość komercjalizacji rozwiązań proponowanych przez spółkę i przyniesie przepływy finansowe.

Wycena spółki w chwili obecnej wynosi około 160 mln zł, podczas gdy rok temu było to ok. 250 mln zł, a w szczytowym okresie (luty 2019) przekraczała nawet 400 mln zł. Moim skromnym zdaniem XTPL, mimo obiecującej technologii i bardzo dobrej komunikacji z inwestorami, jest jednak wciąż start-upem ze wszystkimi tego konsekwencjami, wśród których należałoby choćby wymienić ponadstandardową zmienność kursu, czy wysokie ryzyko inwestycyjne. Oczywiście skoro ryzyko jest wyższe to i potencjalny zysk może być także imponujący. Warto jednak pamiętać, że wysokie ryzyko inwestycyjne może po prostu oznaczać konieczność zaakceptowania bardzo wysokiej straty.

P.S. Oświadczam, że nie posiadam akcji XTPL w moim portfelu w chwili obecnej ani w ostatnich 30 dniach. Analizę przeprowadziłem starając się być maksymalnie obiektywnym tak jak tylko potrafię.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF