Success remake - Forever Entertainment - omówienie wyników po IV kw. 2021 R.Model biznesowyForever Entertainment (dalej FE) jest wydawcą gier wideo na platformę Nintendo Switch (NS) oraz producentem i wydawcą własnych tytułów na siedem różnych platform (NS, Xbox One, Xbox Series X, PS4, PS5, PC, Google Stadia). Działa także jako partner niezależnych deweloperów („indie”). Spółka koncentruje działalność na platformie NS, gdzie jest jednym z trzech największych na świecie wydawców pod względem liczby wprowadzonych gier.

FE wydaje gry w oparciu o IP własne oraz licencje pozyskane od zewnętrznych deweloperów. Część działalności polega na portowaniu jednego tytułu gry na różne platformy, co wiąże się z uzyskiwaniem stałych przychodów ze sprzedaży w przyszłości.

Szczególnym rodzajem działalności jest wydawanie gier typu remake w oparciu o kultowe tytuły, głównie z lat 90. W tym segmencie FE upatruje duży potencjał (sentyment graczy i możliwość powrotu do tytułów sprzed lat). Dodatkową linią działalności FE jest tworzenie narzędzi wspomagających pracę producentów gier, wykorzystywanych przez spółkę oraz do potencjalnej sprzedaży. Od końca 2020 r. FE prowadzi także sklep internetowy, w którym oferuje gry w wydaniach pudełkowych i kolekcjonerskich.

Od 2017 r. FE buduje grupę kapitałową. W jej skład wchodzą spółki partnerskie, które zajmują się pozyskiwaniem nowych licencji oraz tworzeniem i portowaniem gier. Z tytułu posiadania akcji lub udziałów w spółkach FE uzyskuje dywidendy.

Zasady rachunkowościNa samym początku kilka słów o stosowanych przez FE zasadach rachunkowości, gdyż mogą one wpływać, a w niektórych przypadkach nawet zaburzać prezentowane wyniki. Spółka stosuje rachunek zysków i strat w układzie rodzajowym. Oznacza to, że pokazuje w nim całość poniesionych kosztów, a żeby spełnić zasadę współmierności, przychody są korygowane o zmianę stanu produktów. Koszty niezakończonych gier korygują przychody w górę, natomiast po premierze, już jako „produkty gotowe”, koszty produkcji odejmowanie są od sprzedaży. To oznacza, że po wprowadzeniu gry do sprzedaży nie generuje ona zysku do momentu pokrycia przychodami całości kosztów produkcji. Jeśli w ciągu pięciu lat od premiery przychody nie przewyższą kosztów poniesionych na dany tytuł, dokonywany jest odpis aktualizacyjny, który wykazywany jest w pozostałych kosztach operacyjnych.

Nabyte licencje na gry (IP) są natomiast księgowane w długoterminowych rozliczeniach międzyokresowych. Są one rozliczane w okresie pięciu lat. W tej pozycji aktywów spółka pokazuje także wydatki na prace badawczo-rozwojowe. Po ich zakończeniu przeksięgowywane są one na wartości niematerialne i prawne, jako zakończone prace badawczo-rozwojowe i podlegają amortyzacji.

Specyficzne dla FE jest raportowanie wyników produkcji wydawanych na obcych licencjach. W momencie przeznaczenia gry do sprzedaży pojawiają się przychody, natomiast koszty tantiem (prezentowane w kosztach usług obcych) spółka rozlicza zgodnie z raportami sprzedażowymi przekazywanymi partnerom, czyli z miesięcznym opóźnieniem. FE nie koryguje tego „przesunięcia” prezentacji przychodów i kosztów, co w pewnym sensie jest naruszeniem zasady współmierności przychodów i kosztów. W przypadku premier gier w ostatnim miesiącu kwartału FE raportuje zatem zaburzony wynik – wyższy niż w rzeczywistości, ponieważ część kosztów wprowadzonej do sprzedaży pozycji zostanie zaprezentowana dopiero w kolejnym sprawozdaniu finansowym.

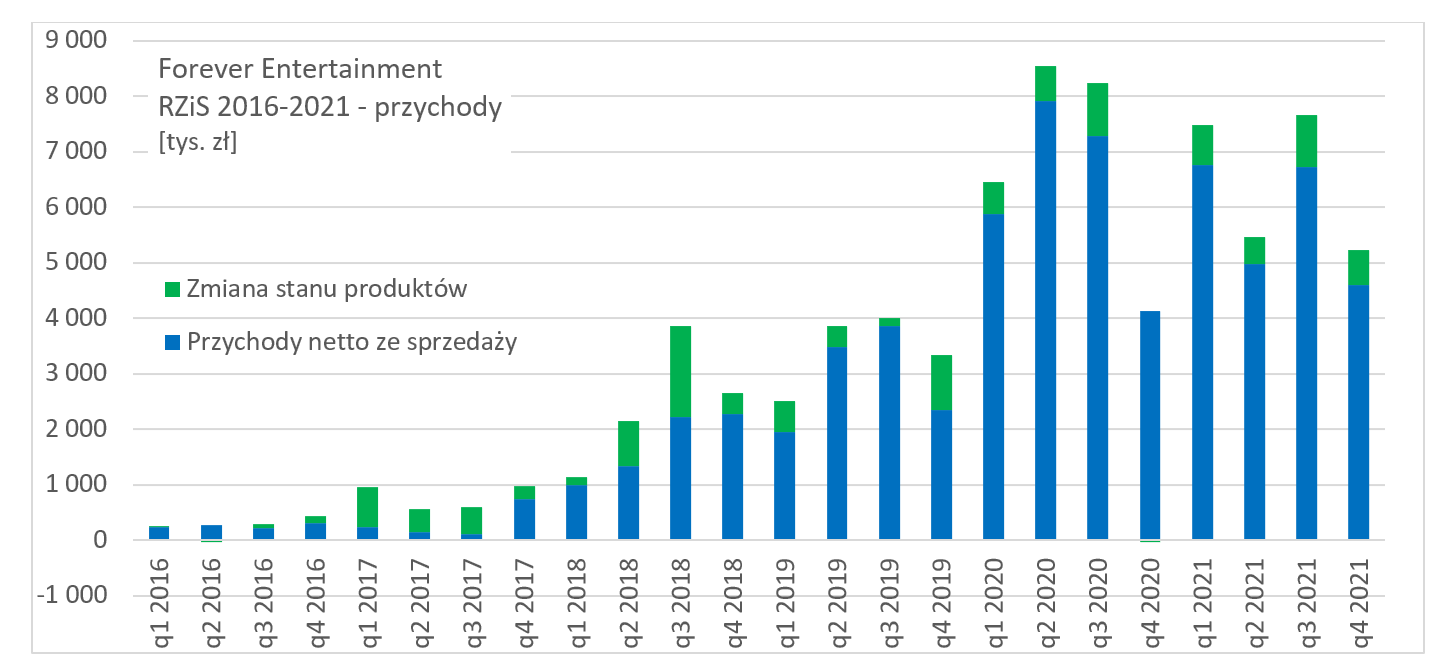

PrzychodyPrzychody FE obejmują „bieżące” wysokie wpływy z premier nowych gier oraz dochody z opublikowanych wcześniej tytułów, które są relatywnie znacznie mniejsze. Do tej pory spółka wydała 123 gry, z czego część już po okresie obejmującym raportowane wyniki finansowe. Poszczególne tytuły różnią się między sobą potencjałem – większość to produkcje z relatywnie małymi budżetami i umiarkowanym potencjałem przychodowym, część natomiast stanowią gry z „dużym potencjałem”, które zarząd FE wyróżnia, publikując raporty bieżące. Spółka nie informuje o przychodach i budżetach poszczególnych produkcji.

W ostatnim kwartale 2021 przychody ze sprzedaży produktów wyniosły 4,6 mln zł, w porównaniu do blisko 6,7 mln zł kwartał wcześniej (-2,1 mln zł, -31,6 proc.) i 4,1 mln w analogicznym okresie przed rokiem (+0,5 mln zł, +11,5 proc.). Co ciekawe, w IV kwartale 2021 spółka osiągnęła niższe przychody niż kwartał wcześniej, pomimo większej liczby premier – liczonych jako ukończone projekty na wszystkie platformy (21 takich premier w IV kwartale 2021 vs. 9 premier w III kwartale) i branżowej sezonowości wspierającej ostatni kwartał roku. W całym 2021 r. przychody ze sprzedaży produktów wyniosły 23 mln zł i były o 2,1 mln zł niższe niż rok wcześniej (-8 proc.). To pierwszy spadek dynamiki przychodów FE w ujęciu rocznym od 2016 r.

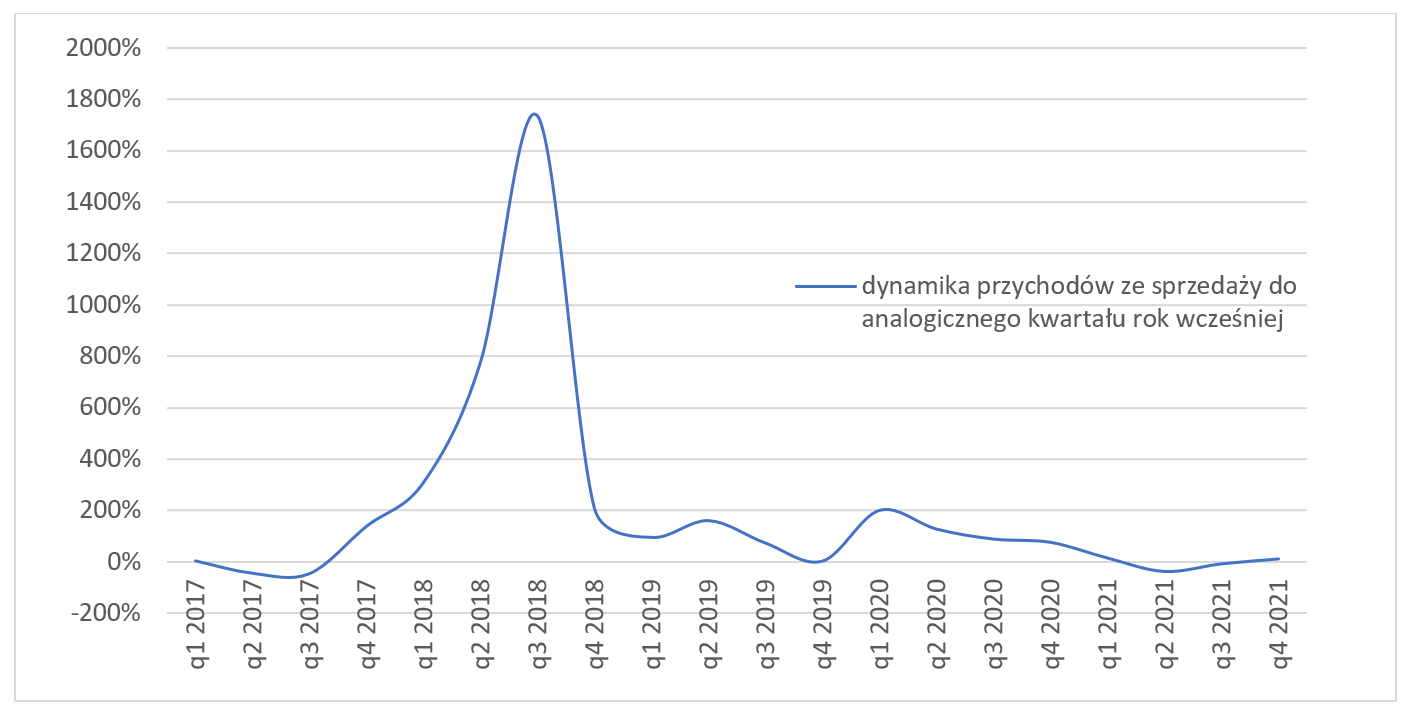

kliknij, aby powiększyćSpoglądając na przychody ze sprzedaży można zauważyć jeszcze jedną zależność, która wskazuje, że FE złapała ostatnio zadyszkę. Od końca 2017 r. do I kwartału 2021 włącznie, w każdym następnym kwartale spółka notowała wzrost w porównaniu do analogicznego okresu rok wcześniej. Dopiero w II i III kwartale 2021 zanotowano ujemną dynamikę. Można to tłumaczyć wysoką bazą II i III kwartału 2020 oraz przesunięciami premier dużych produkcji. Szczególnie że za wynik III kwartału 2021 odpowiadały w głównej mierze „stare” pozycje.

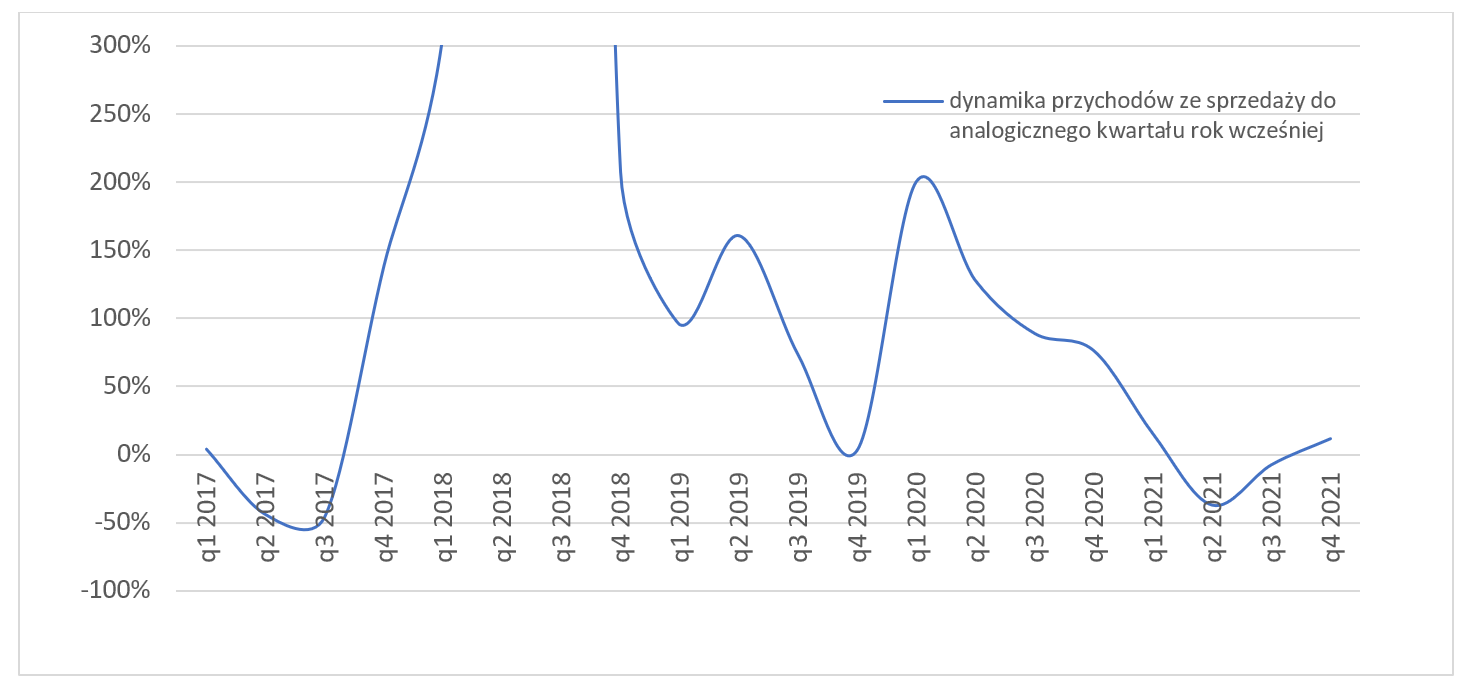

kliknij, aby powiększyćSpadek dynamiki przychodów widać szczególnie po ograniczeniu skali wykresu, czyli głównie po wyłączeniu dynamicznych wzrostów z 2018 r.:

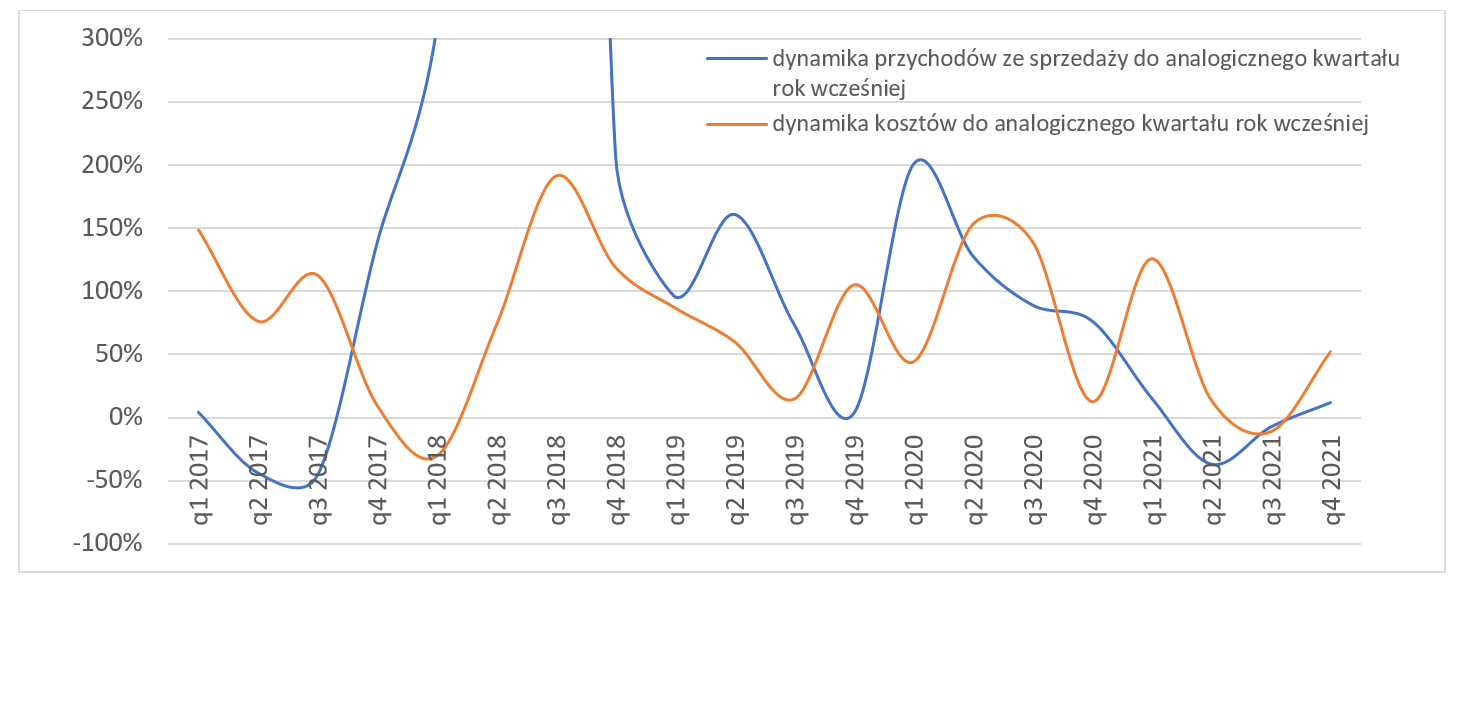

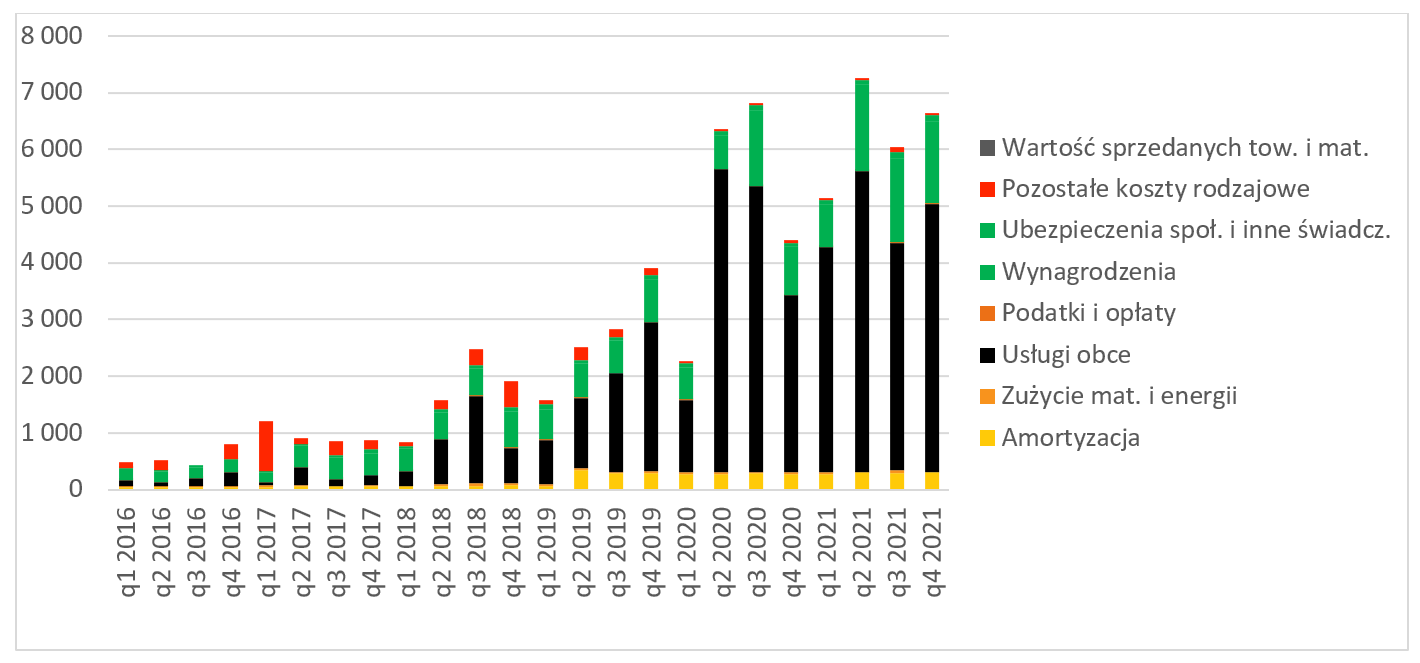

kliknij, aby powiększyćKoszty działalnościDynamika przychodów spółki spada, czego nie można niestety powiedzieć o kosztach. W ostatnim kwartale 2021 koszty działalności operacyjnej osiągnęły wartość 6,7 mln zł, o 666 tys. zł więcej niż w III kwartale (+11 proc.) i blisko 2,3 mln zł więcej w odniesieniu do IV kwartału 2020 (+52 proc.).

Dwie główne pozycje kosztowe spółki to usługi obce (ponad 70 proc. sumy kosztów działalności) oraz wynagrodzenia wraz z kosztami ubezpieczeń społecznych (blisko jedna czwarta sumy kosztów). W usługach obcych spółka prezentuje głównie koszty produkcji gier zleconych na zewnątrz, a także wypłacone tantiemy z tytułu korzystania z obcych licencji. Z kolei koszty wynagrodzeń to w głównej mierze nakłady na produkcje własne, porting, itp. W IV kwartale 2021 usługi obce urosły o blisko 715 tys. zł (+18 proc.) w porównaniu do kwartału wcześniej oraz 1,6 mln zł (+52 proc.) w odniesieniu do IV kwartału 2020. Wynagrodzenia z narzutami w porównaniu do III kwartału pozostały na podobnym poziomie (-39 tys. zł/-2 proc.), lecz w odniesieniu do ostatniego kwartału 2020 wzrosły o ponad 640 tys. zł (+70 proc.). W przypadku kosztów usług obcych, ze względu na stosowaną praktykę księgowania wyników, może występować opisany powyżej efekt zaburzenia współmierności przychodów i kosztów (tantiemy rozliczane z miesięcznym przesunięciem).

Wzrost wynagrodzeń jest skutkiem zwiększenia zatrudnienia o 40 proc., co jest spowodowane realizacją przez FE gier o większych budżetach od tych z 2020 r. Analogicznie można założyć, że zwiększyły się także budżety gier zlecanych do produkcji na zewnątrz. Jednak zestawiając dynamikę zmian przychodów w poszczególnych kwartałach z dynamiką kosztów w analogicznym okresie można zaobserwować, że tak jak do tej pory FE mogła pochwalić się większą dynamiką wzrostu przychodów niż kosztów, tak w ostatnich kwartałach to koszty rosną szybciej niż przychody. Spółka rzeczywiście pracuje nad grami o większych budżetach, natomiast nie przekłada się to ostatnio na lepszą sprzedaż.

Trzeba też pamiętać, że szybszy wzrost kosztów działalności niż przychodów nie musi być czynnikiem obniżającym wyniki, bo koszty dotyczące prac nad nowymi grami są kapitalizowane, a zmiana stanu produktów dodawane do przychodów niweluje wpływ na raportowany zysk netto. Niestety wiemy tylko jaki był finalny wynik, natomiast nie wiemy, ile spółka dołożyła z plusem do zmiany stanu produktów, a o ile zmniejszyła tę pozycję rozliczając koszty wydanych gier.

kliknij, aby powiększyćGłówne pozycje kosztowe uzupełnia amortyzacja (5 proc. kosztów działalności, wzrost o 58 tys. zł, 5 proc. r/r), której pozycje szerzej omówię w dalszej części.

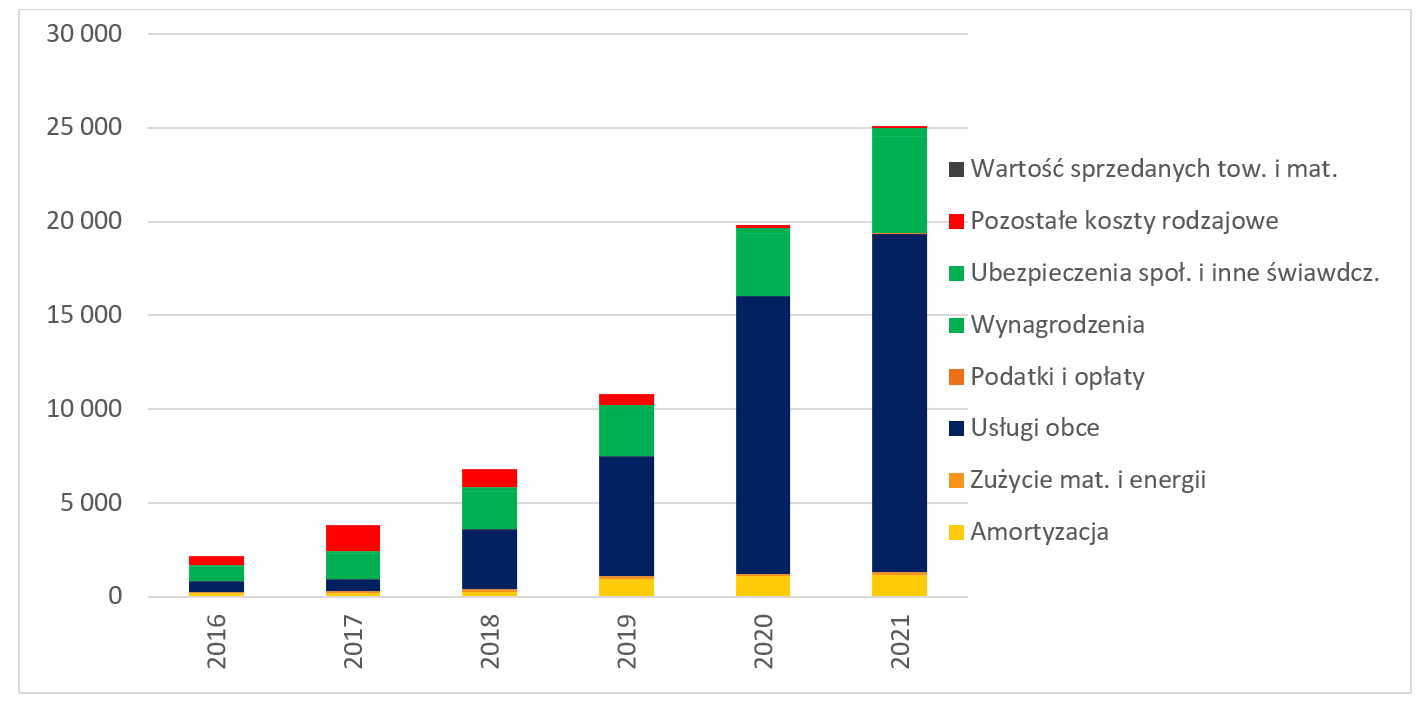

kliknij, aby powiększyćW całym 2021 r. koszty działalności operacyjnej wyniosły ponad 25 mln zł (+5,2 mln zł, +27 proc. r/r), i była to najwyższa wartość w historii FE. W porównaniu do roku wcześniej, usługi obce wzrosły o 3,2 mln (22 proc.), a wynagrodzenia wraz z kosztami ubezpieczeń społecznych o 1,9 mln (53 proc.). Amortyzacja zwiększyła się o 58 tys. zł (5 proc.).

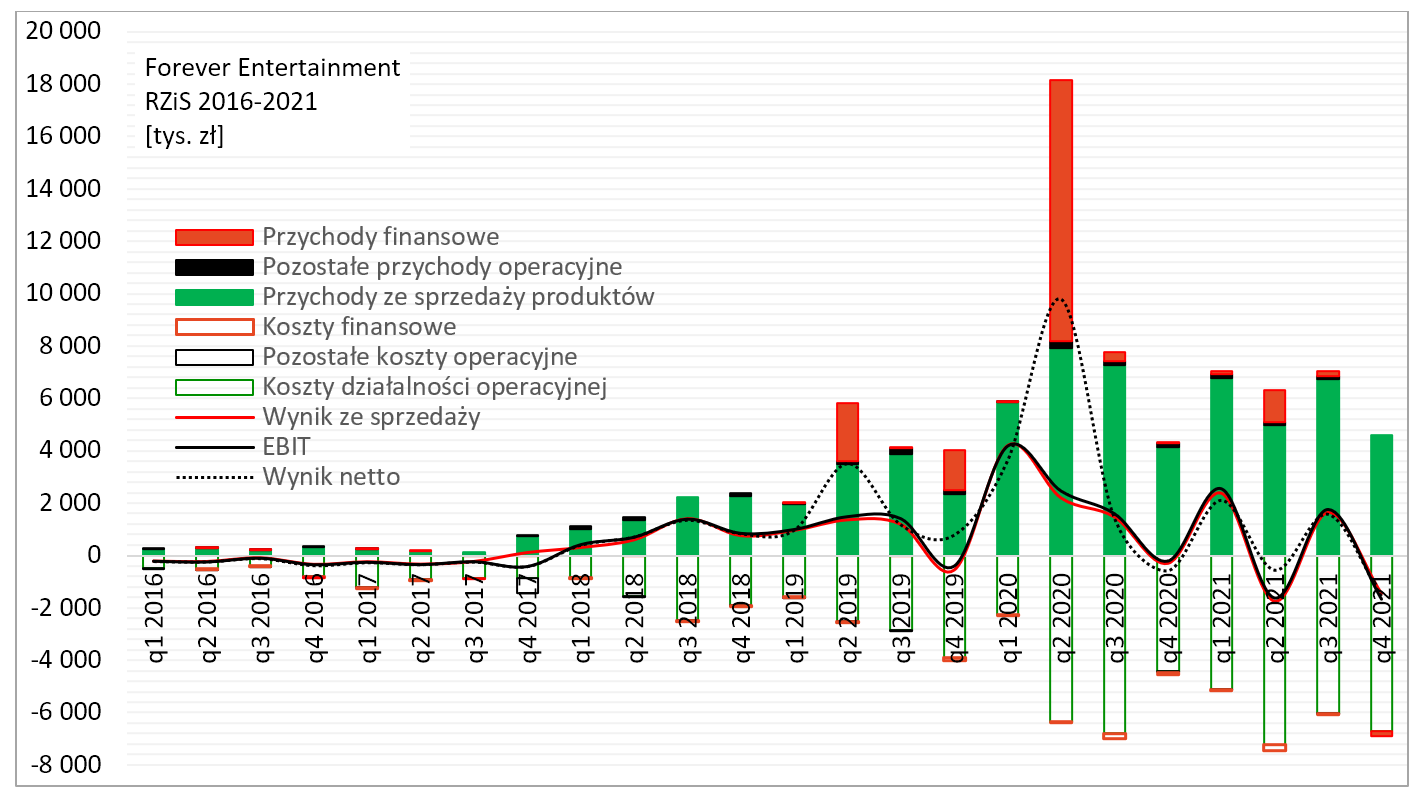

kliknij, aby powiększyćWynikiNa poziomie wyniku ze sprzedaży w IV kwartale 2021 spółka wykazała stratę – wyniosła ona blisko -1,5 mln zł. Wynik ten był niższy zarówno w ujęciu kw./kw. (-3,1 mln zł w porównaniu do III kwartału 2021), jak i r/r (-1,2 mln zł do IV kwartału 2020). Jest to kolejny historyczny „rekord” – w 2021 r. FE w dwóch kwartałach (II i IV kwartał 2021) pokazała ujemny wynik ze sprzedaży, wynoszący poniżej -1,6 mln zł. W całym 2021 r. wynik ten wyniósł 767 tys. zł (-6,7 mln zł, -90 proc. w porównaniu do 2020 r.).

Niższe wyniki mogą mieć dwie przyczyny. Po pierwsze spółka może ponosić większe koszty organizacji, co oczywiście wpływa negatywnie na bieżący wynik, albo, co gorsze, gry o większych budżetach niekoniecznie przekładają się na proporcjonalnie wyższą sprzedaż – koszty nie dotyczące produkcji mogą być takie same, natomiast obciążenie in minus zmiany stanu produktów znacznie większe, niż wcześniej. Jak jest niestety nie sposób stwierdzić.

Jeśli chodzi o pozostałą działalność operacyjną, spółka zaraportowała w 2021 r. 647 tys. zł przychodów, z czego lwią część stanowiły otrzymane dotacje (584 tys. zł), i były na poziomie zbliżonym do poprzedniego roku. Znacząco wzrosły natomiast pozostałe koszty operacyjne (388 tys. zł w 2021 vs 61 tys. w 2020), do czego przyczynił się w głównej mierze dokonany w ostatnim kwartale odpis aktualizujący na udzieloną powiązanej spółce pożyczkę długoterminową, w wysokości 320 tys. zł

W efekcie w IV kwartale widzimy ujemny wynik EBIT na poziomie prawie -1,7 mln zł, w porównaniu do +1,7 mln zł w III kwartale (-3,4 mln zł) i -212 tys. zł (-1,5 mln zł) rok wcześniej. Ostatni kwartał 2021 r. okazał się najsłabszym historycznie dla FE pod kątem EBIT. Wprawdzie dokonany odpis, który pogłębił stratę 4. kwartału, nie ma jeszcze wartości przepływowej, natomiast wskazuje, że spółka negatywnie ocenia szansę na wyegzekwowanie tych środków. Wpłynie to zatem na przepływy w kolejnych okresach. W całym 2021 r. EBIT wyniósł nieco ponad 1 mln zł, w porównaniu do 8 mln zł rok wcześniej (-7 mln zł, -87 proc.). Zauważmy, że w dwóch z czterech kwartałów 2021 r. FE notowała wynik operacyjny na poziomie poniżej -1,6 mln zł. Spółka nigdy wcześniej nie pokazywała tak słabych wyników kwartalnych.

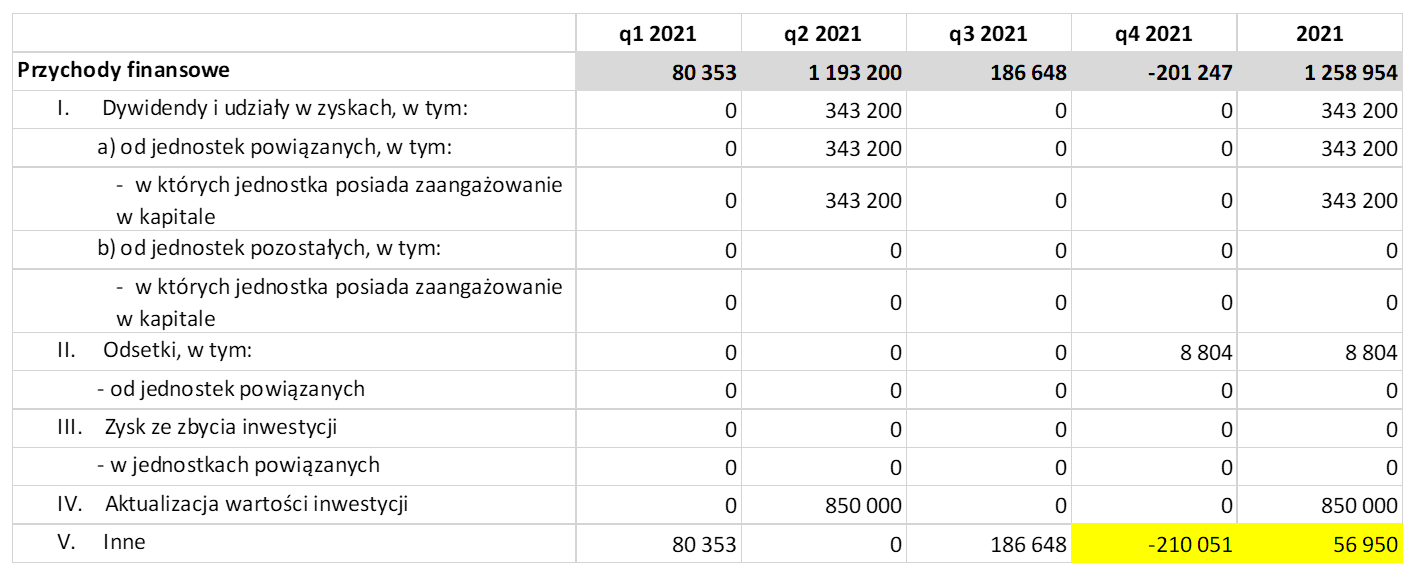

Szczególne słowo komentarza należy się wynikom z działalności finansowej i zagadkowej kwestii „innych” przychodów finansowych. W całym 2021 r. FE odnotowała 1,3 mln zł przychodów finansowych, na które składały się głównie przeszacowanie wartości posiadanych udziałów lub akcji w innych podmiotach (+0,85 mln zł w II kwartale 2021 – to pozycja jedynie prezentacyjna, bez wpływu na przepływy finansowe) oraz „inne” przychody finansowe – które pojawiły się w I kwartale (+80 tys. zł) oraz III kwartale 2021 (+187 tys. zł). Suma tych przychodów z okresu I-III kw. 2021 to 267 tys. zł. W rachunku zysków za cały 2021 r. pozycja „inne” przychody finansowe wynosiła już tylko 57 tys. zł. „Wyparowało” zatem -210 tys. zł w porównaniu do sprawozdania z III kwartału 2021. Spółka nie skomentowała tej korekty w sprawozdaniu, ale najbardziej prawdopodobne wydają się w tym miejscu różnice kursowe.

kliknij, aby powiększyćDopełniając komentarza dotyczącego działalności finansowej, 343 tys. zł przychodów finansowych z II kwartału 2021 dotyczy dywidendy z zysku za 2020 r., wypłaconej przez powiązaną spółkę UF Games.

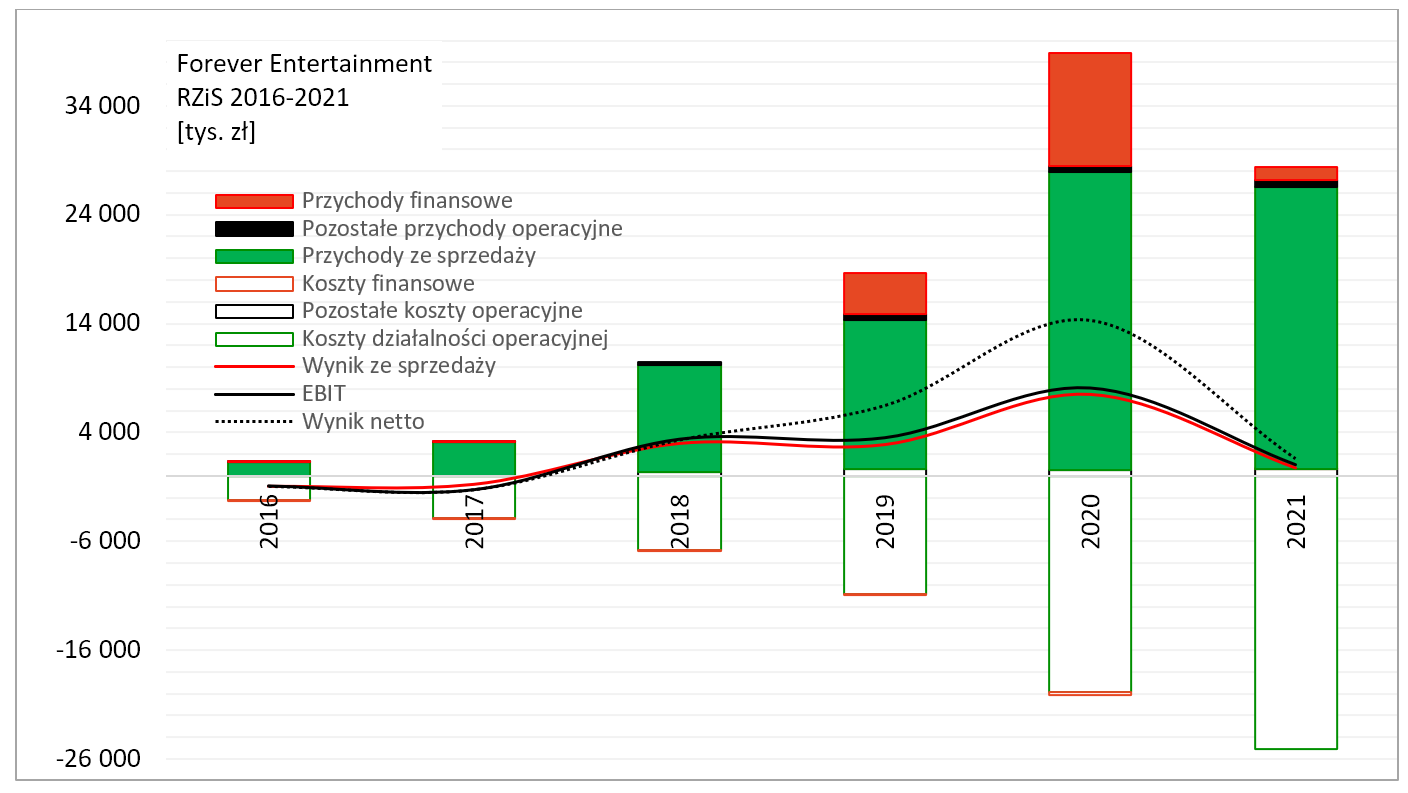

Poniżej ogólne zestawienie poszczególnych pozycji rachunku zysku i strat w ujęciu kwartalnym od 2016 r. Oprócz omówionych wcześniej kwestii należy jedynie dodać, że znaczące przychody finansowe w poszczególnych kwartałach 2019-2020 to efekt przeszacowania posiadanych przez FE udziałów lub akcji spółek powiązanych (suma tych przeszacowań to +13,6 mln zł). Nie miało to wpływu na przepływy finansowe spółki. Dodatkowo FE odnotowała w III kwartale 2020 r. 350 tys. zł zysku ze zbycia akcji spółki zależnej.

kliknij, aby powiększyć Na poniższym wykresie można zobaczyć te same pozycje rachunku zysków w ujęciu rocznym. Oprócz spadających ostatnio przychodów i pikujących wyników ze sprzedaży i EBIT, uwagę przykuwają rosnące koszty działalności operacyjnej.

kliknij, aby powiększyćBilans

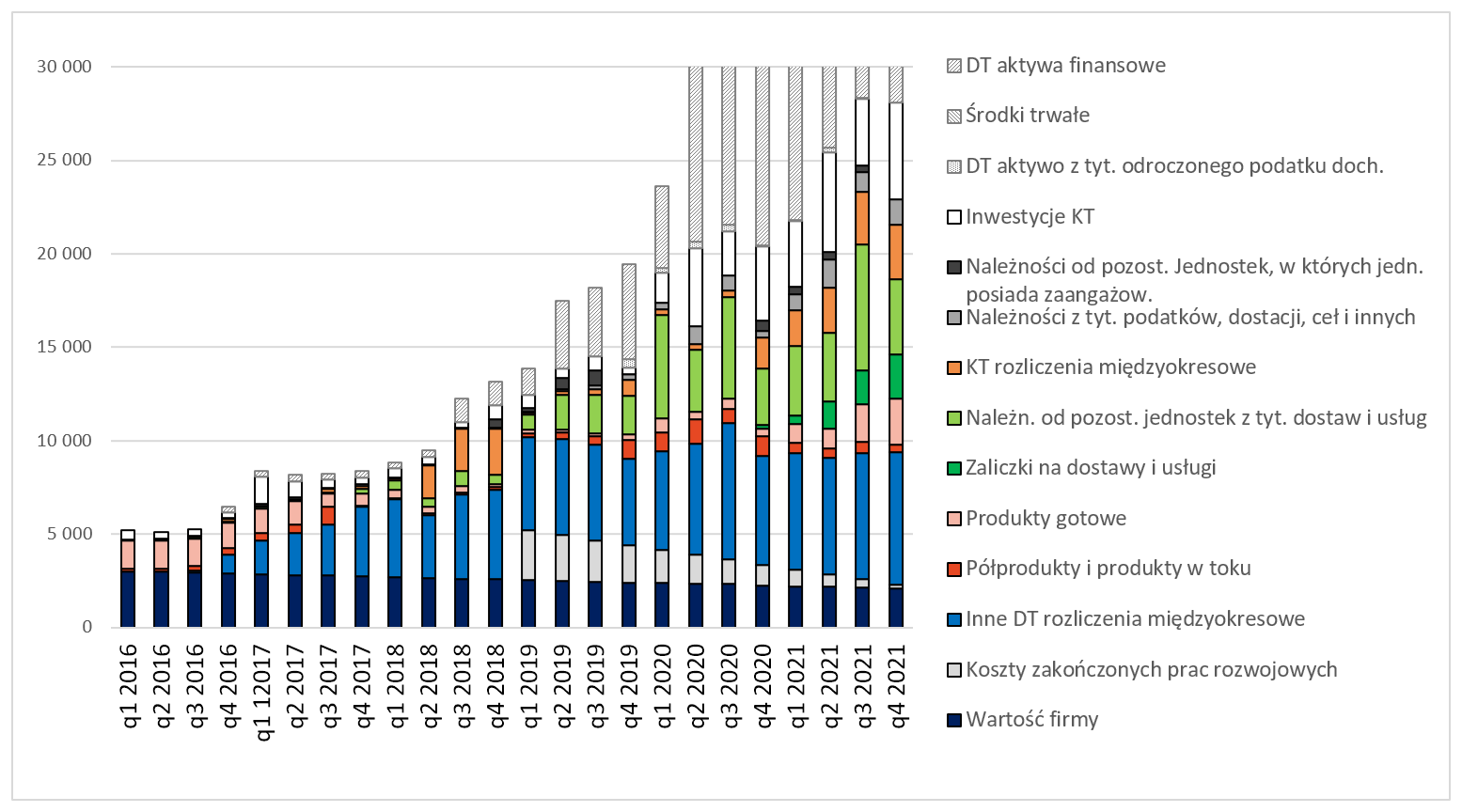

kliknij, aby powiększyć Wprawdzie suma aktywów spółki po IV kwartale 2021 wynosiła prawie 44 mln zł, jednak umyślnie ograniczyłem wykres do 30 mln, ponieważ ponad 15,5 mln zł (36 proc. sumy aktywów) stanowią inwestycje długoterminowe, na które w całości składają się akcje i udziały w spółkach. Stan ten utrzymuje się na podobnym poziomie od sześciu kwartałów. „Po drodze” nastąpiło jedynie wspomniane wcześniej przeszacowanie wartości posiadanych przez FE akcji lub udziałów, czyli zdarzenia nie wpływające cashowo na wyniki FE.

Zmieniło się natomiast w niektórych pozostałych długo- i krótkoterminowych składnikach aktywów. Wartości niematerialne i prawne to wartość firmy oraz koszty zakończonych prac rozwojowych. Te ostatnie na przestrzeni ostatnich kwartałów zmniejszyły się z ok. 2,6 mln zł do nieco ponad 0,2 mln. Następuje tutaj amortyzacja (ok. 220 tys. zł na kwartał), bez przeksięgowania nowych pozycji z prowadzonych przez FE, niezakończonych prac badawczo-rozwojowych. Amortyzacja wartości firmy „dokłada” co kwartał kolejne 40 tys. zł.

Dużą pozycją (7,2 mln zł, 16 proc. sumy aktywów) są długoterminowe rozliczenia międzyokresowe. Spółka wykazuje tutaj nabyte prawa do gier (IP), które w przyszłości powinny generować przychody ze sprzedaży. Analogicznie, historycznie wysoką wartość (2,9 mln zł, 7 proc. sumy aktywów) osiągnęły krótkoterminowe rozliczenia międzyokresowe. Składają się na nie głównie koszty prac badawczo-rozwojowych (niecałe 1,6 mln zł) oraz wartość licencji na gry komputerowe, które zostaną rozliczone w ciągu najbliższych 12 miesięcy (blisko 1,4 mln zł).

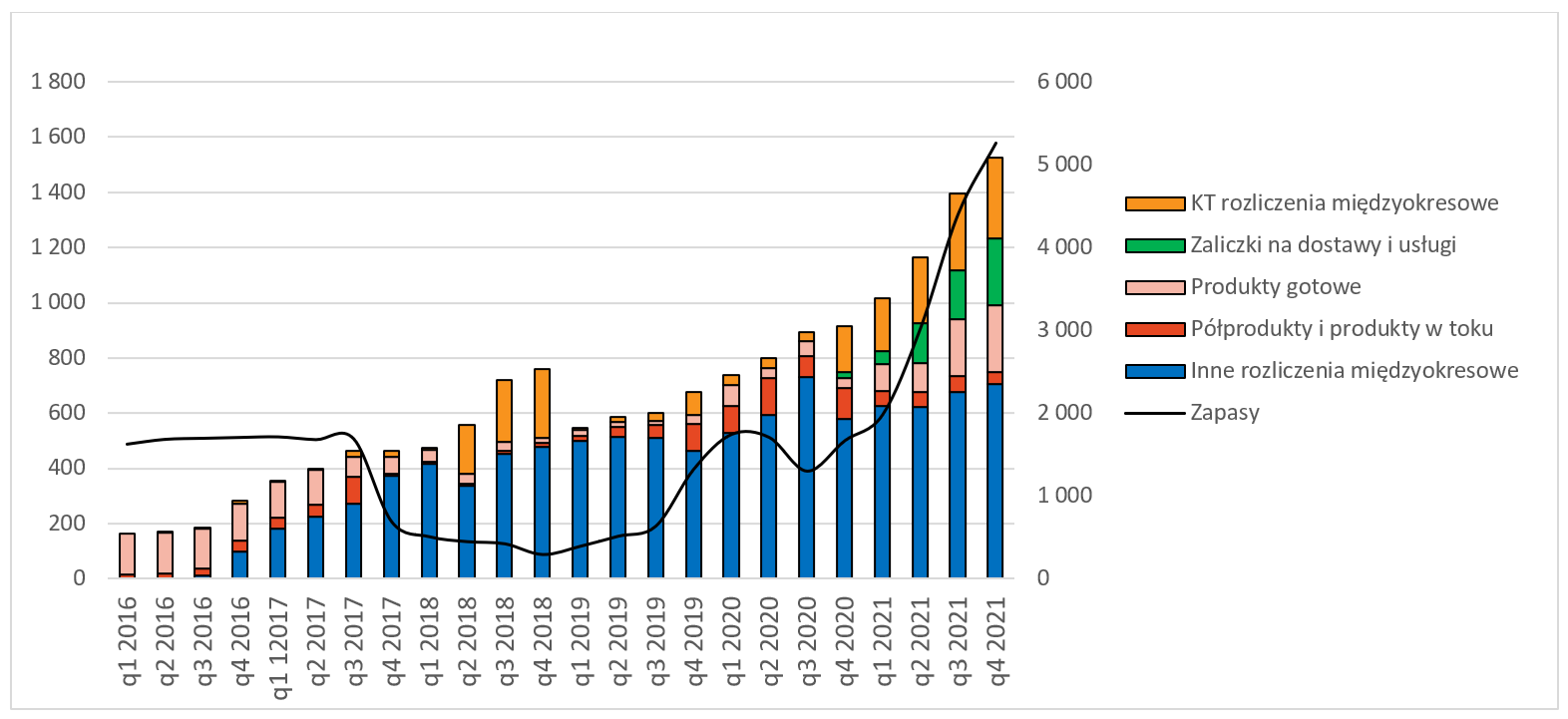

Aktywa to miejsce gdzie możemy ocenić potencjał do generowania przyszłej sprzedaży, choć w branży gamingowej żadnych gwarancji nie ma. Gry o małych budżetach potrafią być hitami, natomiast wielomilionowe produkcje finansową klapą. Do oceny tego potencjału prócz wyżej omówionych pozycji posłużą również zapasy, czyli półprodukty i produkty w toku, produkty gotowe oraz krótkoterminowe zaliczki na dostawy i usługi. Ich suma osiągnęła historycznie najwyższe 5,3 mln zł (+860 tys. zł kw./kw. i +3,6 mln zł w porównaniu do ostatniego kwartału 2020).

Spójrzmy na te wybrane elementy:

kliknij, aby powiększyćPo pierwsze, pomimo pewnej cykliczności (okresowe zmniejszenia tej pozycji w związku z premierami) można zauważyć, że FE stale zwiększa poziom IP księgowanych w długoterminowych rozliczeniach międzyokresowych. Po drugie, spółka osiągnęła najwyższy w historii stan produktów gotowych (ponad 2,4 mln zł), co świadczy o tym, że cześć gier sprzedaje się gorzej, przynajmniej w relacji do budżetu. Jak wspomniałem wcześniej w samym IV 2021 r. było nieco ponad dwa razy więcej premier, ale stan produktów gotowych skoczył w górę wielokrotnie mocniej.

Warto również zwrócić uwagę na poziom zaliczek na dostawy i usługi (2,4 mln zł). W bilansie spółki pozycja ta zaczęła się dopiero pojawiać od IV kwartału 2020. Spółka poinformowała wtedy o rozpoczęciu budowy sklepu internetowego, sprzedającego m.in. pudełkowe wersje gier FE. Z tą informacją należy najpewniej łączyć zaliczki – spółka prawdopodobnie zleciła podmiotowi zewnętrznemu tłoczenie i konfekcjonowanie gier oferowanych w kanale e-commerce. FE zainwestowała w działalność sklepu łącznie 1,1 mln zł.

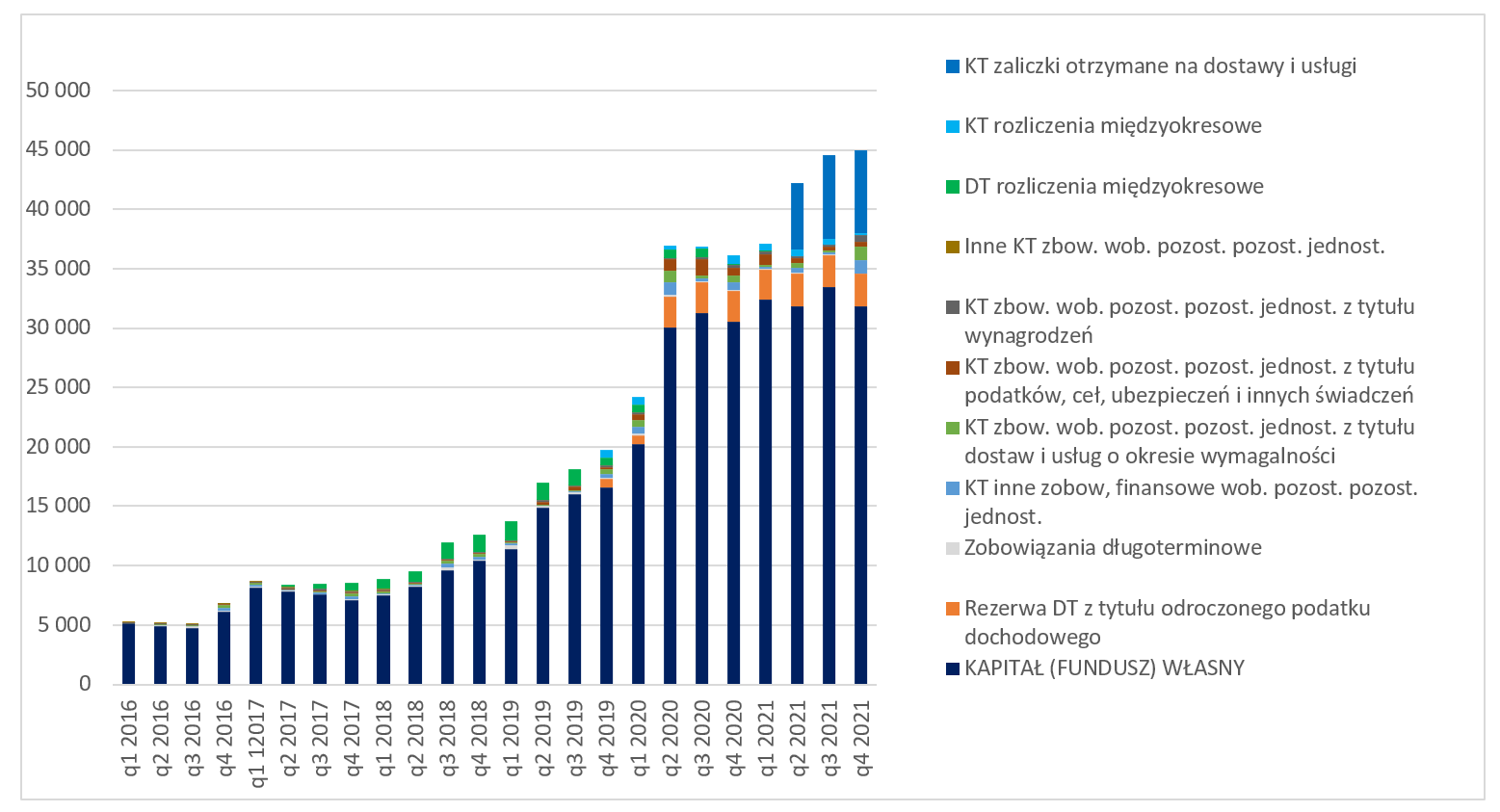

PasywaW liście do akcjonariuszy podsumowującym II kwartał 2021 prezes Zbigniew Dębicki wspomniał o podpisaniu umowy z Nintendo, dzięki której FE otrzyma wsparcie finansowe na działania związane z wydaniem kilku tytułów na NS z planu wydawniczego.

Cytat:Na razie brzmi to jeszcze enigmatycznie, jednak uzgodnienia z Nintendo zobowiązują nas do zachowania w tajemnicy wszelkich informacji. Jak tylko będziemy mogli zdradzić nieco więcej, na pewno to zrobimy

Efekty umowy z japońskim potentatem widać po pasywnej stronie bilansu. W zobowiązaniach wartość otrzymanych przez FE zaliczek na dostawy przekroczyła po IV kwartale 7 mln zł (16 proc. sumy pasywów). To nowość w sprawozdaniu finansowym spółki. Skoro prezentowane są jako zobowiązanie, oznacza to, że spółka nie podjęła jeszcze działań, które są objęte umową.

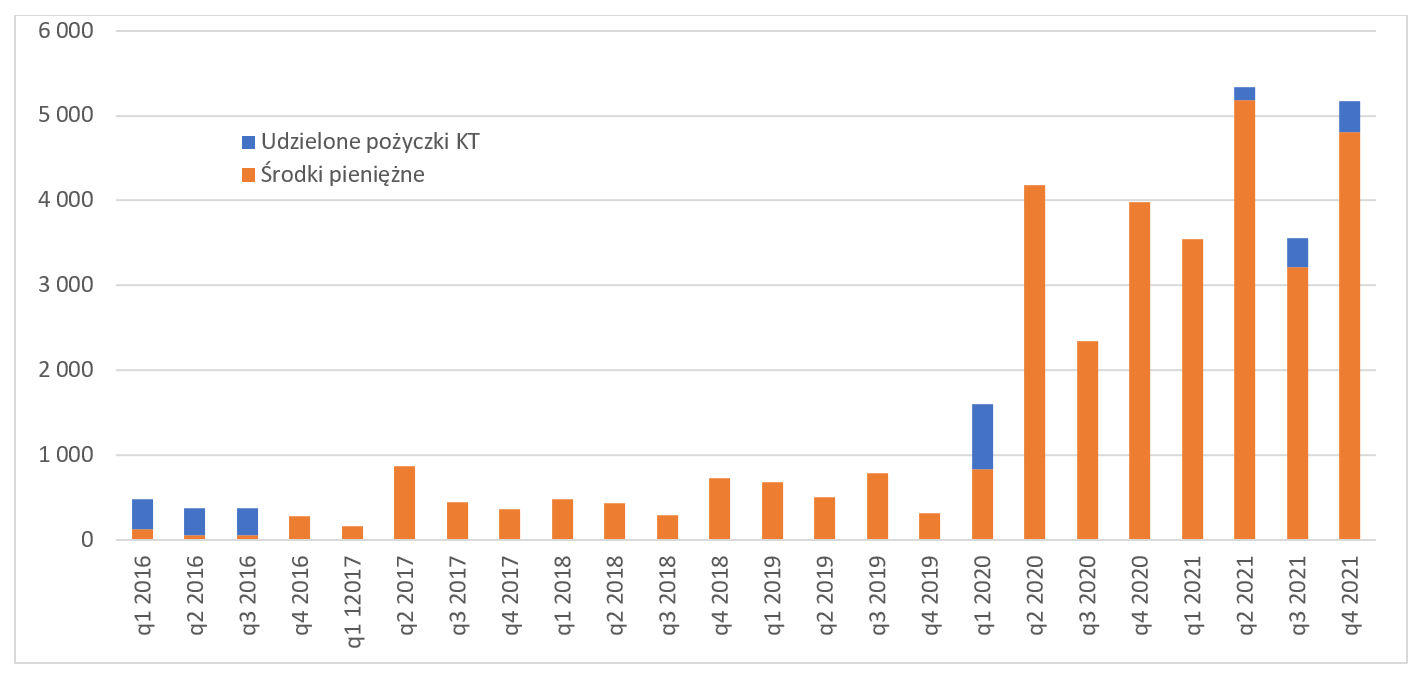

kliknij, aby powiększyćSytuacja finansowaBiorąc pod uwagę historycznie wysokie zapasy oraz krótkoterminowe rozliczenia międzyokresowe, a także stale wysoki poziom posiadanych IP (długoterminowe rozliczenia międzyokresowe), nieźle wygląda sytuacja finansowa. Spółka posiadała blisko 5,2 mln zł inwestycji krótkoterminowych, z czego 4,8 mln zł stanowiła gotówka. Poniżej wykres przedstawiający składniki inwestycji krótkoterminowych:

kliknij, aby powiększyćKończąc omawianie sprawozdania finansowego zwrócę uwagę na dwie istotne kwestie.

Pierwsza to zobowiązania pozabilansowe. W przypadku FE, uzupełnieniem kosztów raportowanych w sprawozdaniu jest podział przychodów z dostawcami IP oraz ze studiami deweloperskimi. Tego w sprawozdaniu jeszcze nie widać, ponieważ wydatki te nie nastąpiły, a spółka nie zawiązuje na nie rezerw. Z tytułu podpisanych umów, spółka poniesie w przyszłości wydatki z tytułu revneue share. Są to zobowiązania pozabilansowe, nieraportowane w sprawozdaniach. Od kilku kwartałów FE wspomina o nich zdawkowo, w formie informacji dodatkowej. W III kwartale 2021 zobowiązania te wynosiły ok. 1 mln zł, natomiast w sprawozdaniu za 2021 r. nie ma o nich wzmianki. Zgodnie z informacją z ostatniego czatu inwestorskiego, spółka nie zamierza zmieniać polityki rachunkowości, żeby wykazywać te zobowiązania w bilansie np. w postaci rezerw.

Drugą kwestią jest mechanizm pre-orderów. Wprawdzie nie ma o tym mowy w sprawozdaniach finansowych, ale w komunikatach bieżących informujących o premierach nowych tytułów pojawiają się ostatnio informacje o przedsprzedaży, np. w przypadku The House of the Dead: Remake. Akurat w tym przypadku przedsprzedaż rozpoczęła się na tydzień przed premierą, ale gdyby daty te były od siebie odleglejsze, należałoby przeanalizować wpływ tych ruchów na poszczególne pozycje rachunku wyników oraz bilansu.

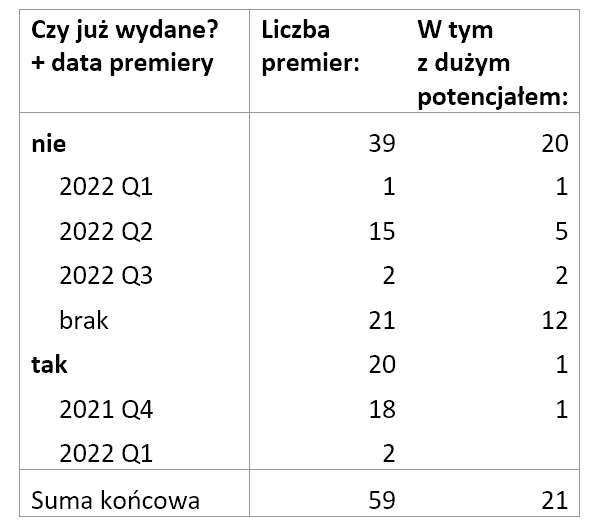

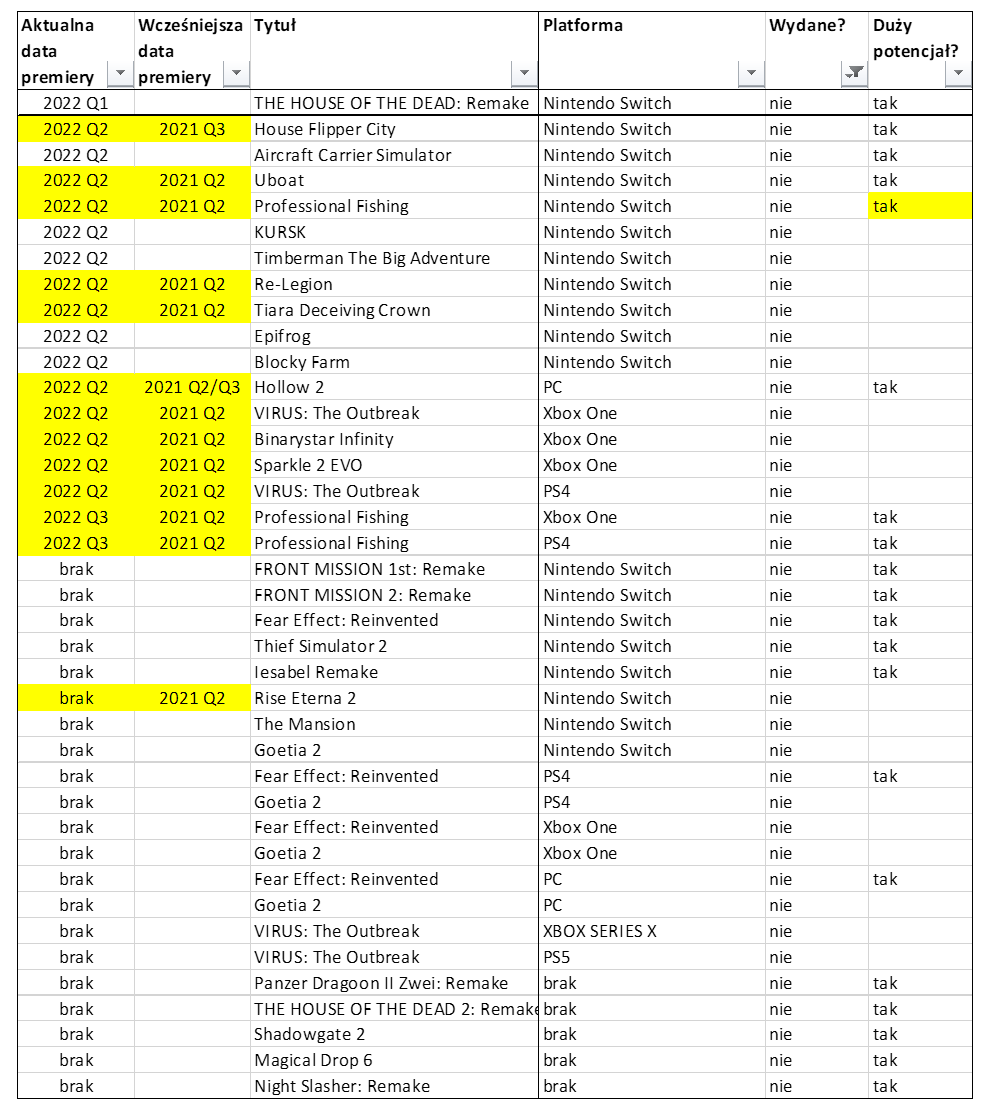

Potencjał na przyszłośćNa zakończenie spojrzenie na przygotowywane przez FE produkcje:

kliknij, aby powiększyć Tutaj dysponujemy nowszymi danymi. Podobnie jak w III kwartale 2021, w IV kwartale FE wydała 20 pozycji na rożne platformy, ale tylko jedna była oznaczana jako z wysokim potencjałem. W wyniku przesunięć premier widzimy spowolnienie nowych wydawnictw w I kwartale 2022 (pozostała jeszcze jedna premiera, ale za to z dużym potencjałem – The House of the Dead: Remake), natomiast więcej ma się zadziać w II kwartale – spośród planowanych 15 premier aż pięć to pozycje z dużym potencjałem. Obecnie wśród pozycji bez ustalonej daty premiery (Fear Effect: Reinvented, FRONT MISSION 1st: Remake, FRONT MISSION 2: Remake, Goetia 2, Iesabel Remake, Magical Drop 6, Night Slasher: Remake, Panzer Dragoon II Zwei: Remake, Rise Eterna 2, Shadowgate 2, THE HOUSE OF THE DEAD 2: Remake, The Mansion, Thief Simulator 2, VIRUS: The Outbreak) jest 12 tytułów z dużym potencjałem. Większość to produkcje remake, co do których zarząd ma wysokie oczekiwania pod względem sprzedaży.

Inna sprawa, że FE często nie dowozi zapowiadanych terminów publikacji. Z pokazywanych aktualnie 39 pozycji do wydania, jedna trzecia to przesunięte premiery z poprzednich okresów. Na tę chwilę opóźnienia sięgają od dwóch kwartałów do nawet roku.

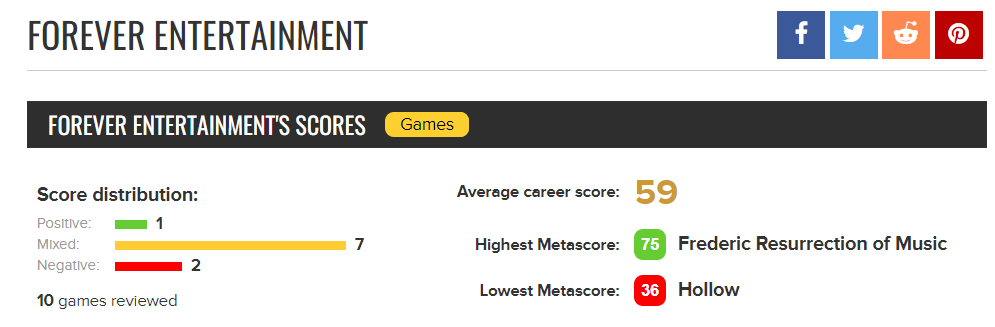

kliknij, aby powiększyćPozostaje jeszcze kwestia przyjęcia nowych produkcji przez graczy. Na Metacritic spółka doczekała się dziesięciu pełnych ocen. Opinie są raczej mieszane:

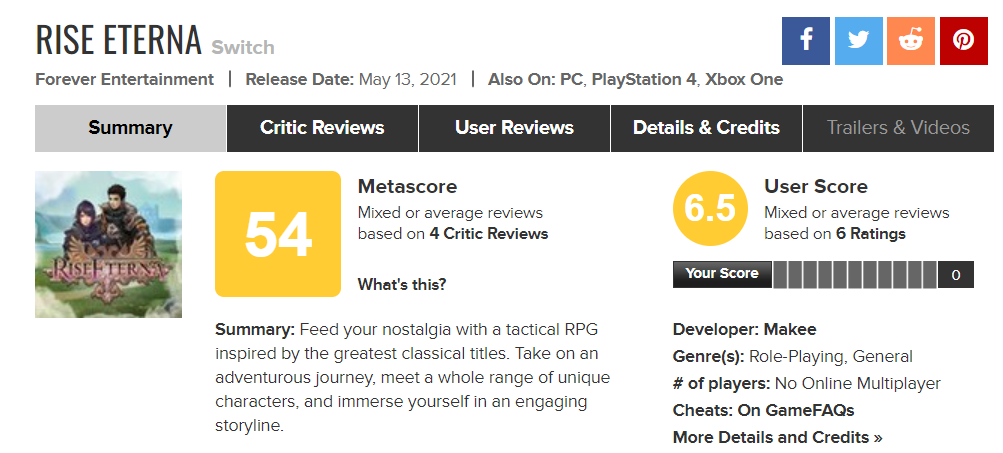

kliknij, aby powiększyćSpośród ostatnich istotnych pozycji, dla których dostępne są pełne krytyczne recenzje (cztery oceny), mieszane oceny zebrała Rise Eterna na NS:

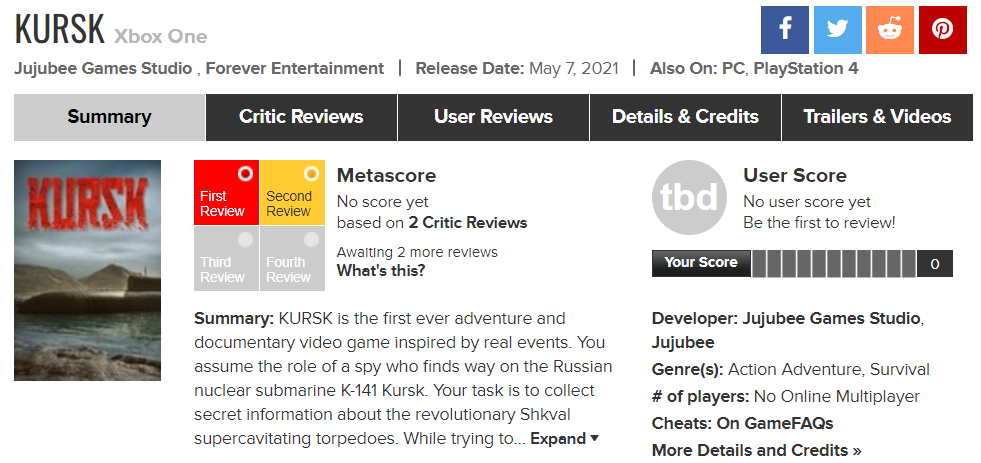

kliknij, aby powiększyćZ kolei Kursk na Xbox One otrzymał dwie recenzje, z czego jedną mieszaną, a jedną negatywną:

kliknij, aby powiększyćPodsumowaniePod względem sprzedaży FE regularnie publikuje nowe pozycje, rozwijając bazę generującą stałe przychody. Spółka pracuje także nad podniesieniem liczby produkcji z większym potencjałem przychodowym. Rozwija grupę kapitałową, która zajmuje się działalnością komplementarną do biznesu spółki. Generuje też wpływy z tytułu wypłacanych dywidend. Uzupełnieniem tej strategii jest współpraca z Nintedo, która zabezpieczyła FE gotówkowo.

Być może jakąś wskazówką odnośnie potencjału FE jest także zakup akcji przez prezesa na początku III kwartału 2021, po cenie przekraczającej 7 zł za akcję. Wprawdzie wartość transakcji wyniosła tylko 150 tys. zł (w odniesieniu do obecnej kapitalizacji na poziomie 143 mln zł), jednak od tego czasu cena spółki skorygowały się o ok. 25 proc. Ostatni raz prezes kupował akcje spółki w sierpniu 2020 (wartość ok. 100 tys. zł, cena jednostkowa 11,6-11,8 zł, czyli blisko dwukrotność dzisiejszej wyceny).

Jest jednak kilka znaków zapytania. Spółka w ostatnich kwartałach ma ewidentny problem ze sprzedażą, choć fakt ten można tłumaczyć brakiem premier „dużych” tytułów. Zwiększa się liczba premier mniejszych gier, ale bez przełożenia na raportowany wynik. Zapasy rosną, w znacznej mierze dlatego, że publikacje części tytułów są przesuwane na kolejne okresy. Widać również, że produkcje FE zbierają raczej umiarkowane recenzje i prawdopodobnie jest to powód sprzedaży niższej od oczekiwań. Kluczem będą jednak oceny, i w konsekwencji sprzedaż kolejnych kluczowych tytułów.

Poruszę także kwestię udostępniania wyników finansowych i w ogóle przejrzystość strony RI. Do momentu ukończenia tego tekstu spółka nie zaktualizowała arkusza z wynikami finansowymi. Do najłatwiejszych nie należy także odnalezienie tego pliku na stronie FE – nie znajduje się on razem z raportem finansowym, lecz jest skrywa się w czeluściach „centrum informacji”, pod ikonką PDF. Niby to błahostka, ale spółka mogłaby coś z tym zrobić.

Na koniec pozostają nie do końca jasne, poruszone wcześniej kwestie związane z prezentacją poszczególnych składników bilansu oraz przyczyny rosnących zapasów. Odpowiedzi na te pytania będziemy szukać w kolejnych raportach finansowych.

Powyższa treść przez 360 dni była zarezerwowana tylko dla osób posiadających abonament.