Omówienie wyników skonsolidowanych za 2015r. dla GK Arctic PaperTym razem spróbujmy po prostu wyjaśnić sobie kwestię poruszoną w poniższym pytaniu:

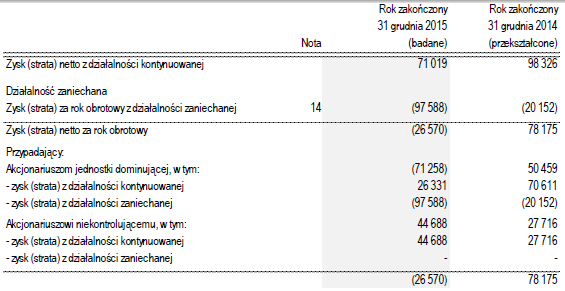

Cytat:Prezio w liście tez napisał że jest 71 M na plusie , to o co ty chodzi z tą strata 97M?

Z racji struktury Grupy oraz prowadzonej restrukturyzacji firma prezentuje zysk netto w dość skomplikowanym układzie, który wymaga najwyraźniej komentarza. Empirycznie rzecz biorąc, wygląda to tak:

kliknij, aby powiększyćSpróbuję skomentować powyższe zapisy w innej kolejności, niż prezentowana w zestawieniu. Mam nadzieję, że to rzuci nieco światła na ich sens ekonomiczny.

Na początek zwracam uwagę, że istotny jest tu zarówno podział na działalność kontynuowaną / zaniechaną, jak i rozdział zysku pomiędzy akcjonariuszy dominujących i niekontrolujących.

Pierwszy wynika z faktu, iż Grupa postanowiła pozbyć się balastu, jakim jest zakład w Mochenwangen. Reguły sprawozdawczości finansowej pozwalają w takim przypadku odseparować taką działalność od pozostałej i wykazywać ją oddzielnie. Sumaryczny wynik zostaje zatem podzielony pomiędzy działalność „kontynuowaną” i „zaniechaną”. Osiągnięcia tej ostatniej w rachunku wyników pokazuje się wtedy jako jedną linię – „zysk (strata) z działalności zaniechanej”. Ważne, aby pamiętać, że niekoniecznie jest to działalność, której firma już zaniechała. Może to być część biznesu, która dopiero ma być zamknięta lub sprzedana.

Drugi wynika z faktu, że sprawozdanie skonsolidowane pokazuje Grupę jako całość ze wszystkimi „przyległościami”. Jeśli Arctic posiada 51% udziałów w jakiejś spółce, to jej osiągnięcia pokazywane są w wyniku w 100%. Ponieważ jednak 49% tych wyników należy się nie Arcticowi i jego akcjonariuszom, ale osobom trzecim, wyniki te muszą zostać rozdzielone pomiędzy Arctic i te osoby trzecie. W tym konkretnym przypadku mowa o pozostałych (poza Arctikiem) (współ)akcjonariuszach Rottnerosa.

Określenia „podział” i „rozdział” nie są formalnie narzucone. Użyłem ich, aby łatwiej odróżnić obie kwestie.

Mając powyższe na uwadze, można przejść do analizy drugiej części powyższej tabeli, czyli zaczynającej się od słowa „przypadający”.

Mamy tu trzy istotne pozycje:

1. Zysk netto z działalności kontynuowanej przypadający akcjonariuszom niekontrolującym.

2. Zysk netto z działalności zaniechanej przypadający akcjonariuszom dominującym.

3. Zysk netto z działalności kontynuowanej przypadający akcjonariuszom dominującym.

Jak wspomniałem powyższa kolejność jest zupełnie inna, niż w sprawozdaniu i robię to celowo. Teraz przyjrzyjmy się poszczególnym pozycjom.

Ad. 1) Zysk netto z działalności kontynuowanej przypadający akcjonariuszom niekontrolującym.Jak wspomniałem, akcjonariusze niekontrolujący, to wszyscy ci, z którymi Grupa Arctic weszła w spółkę w przypadku nabycia innych podmiotów. Praktycznie chodzi tu o pozostałych (współ)właścicieli Rottnerosa. Grupa Rottneros działa jako samodzielny podmiot z własną strukturą właścicielską. Jej zyski rozdzielane są pomiędzy jej akcjonariuszy, a Grupe Arctic przypada tylko ich część. Jednak reguły prezentacji sprawozdań skonsolidowanych wymagają, aby Grupa wykazywała najpierw całość wyniku, a dopiero potem go dzieliła. Dlatego w zestawieniu najpierw mamy wynik sumaryczny, a dopiero potem jego podział.

Według tego podziału pozostali akcjonariusze Rottnerosa „wzięli sobie” +44,7m złotych. I na tym stwierdzeniu w zasadzie można poprzestać. Kto chce wnikać głębiej, może oczywiście na tej bazie wnioskować na temat zasadności posiadania jednostek zależnych, prognozowanym wpływie na przyszłe wyniki Grupy, podziale ich zysku itp. A propos podziału zysku można próbować wyrobić sobie zdanie o polityce cen transferowych, ekonomice danej Grupy w sensie podziału na centra kosztów i zysków i / lub przepływie wartości w

value chain. W tym przypadku zakupiono celulozownie, aby częściowo korzystać z pionowej integracji oraz niwelować koniunkturalne fluktuacje biznesów celulozowego oraz papierniczego. Ponieważ Arctic nie jest wyłącznym właścicielem Rottnerosa, musi dzielić się jego zyskami z innymi.

Ad. 2) Zysk netto z działalności zaniechanej przypadający akcjonariuszom dominującym.W tym momencie zostawiamy osoby trzecie i zaczynamy zajmować się „swoim biznesem”.

Zdarza się, że nie wszystko w Grupie idzie dobrze i przynosi zyski. Jeśli istnieje możliwość wydzielenia trwale nierentownej części biznesu, Zarząd może to zrobić i próbować firmę zrestrukturyzować. Jeśli wcześniej dokonano wydzielenia, późniejsza restrukturyzacja polega albo na sprzedaży takiej wydzielonej części, albo jej zamknięciu. Ewentualne przedsięwzięcia poprawiające zyskowność zwykle mają na celu uatrakcyjnienie przedmiotu tych działań, aby zachęcić ewentualnych nabywców. Albo w ogóle ich znaleźć.

W przypadku Grupy Arctic takim obiektem jest fabryka w Mochenwangen. Biznes stał się nierentownym balastem obciążającym wyniki całej Grupy. Wobec tego Zarząd zdecydował się fabrykę sprzedać. Dla potrzeb sprawozdawczości jej aktywa, pasywa oraz wyniki zostały oddzielone od pozostałych. Dlatego w rachunku zysków i strat mamy oddzielną linię pokazującą stricte Mochenwangen. W linii tej widzimy regularne straty. Taka prezentacja pozwala zorientować się jak wyglądałby biznes, gdyby działalność zaniechana (lub niekontynuowana) rzeczywiście została zaniechana.

Zwracam jednak uwagę na fakt, że działalność ta wciąż była częścią Grupy i obciążała jej wyniki. Akcjonariusze dominujący nie mogą tych strat pomijać. To już się stało i obciążyło ich biznes jako całość. Zatem odnosząc się do stwierdzenia, że Mochenwangen nie może być bez końca wykazywane jako działalność niekontynuowana – owszem, ale pamiętajmy, że jest to tylko konwencja sprawozdawcza. Z punktu widzenia inwestora mniej istotne jest, jak dana fabryka jest wykazywana, bardziej zaś, co praktycznie dzieje się w biznesie.

Akurat w przypadku Mochenwangen „coś” się dzieje.

Cytat:musieliśmy podjąć (…) decyzję o zakończeniu w grudniu 2015 roku produkcji w nierentownej papierni Arctic Paper Mochenwangen. Dzięki temu niemal 12% naszych mocy produkcyjnych przestało obciążać raportowane przez Grupę wyniki finansowe.

Jako że biznes radził sobie w minionym roku fatalnie i przyniósł stratę już na poziomie zysku brutto na sprzedaży, postanowiono produkcję wygasić w grudniu 2015 roku. Wprawdzie według Zarządu poszukiwania nabywcy trwają, balast okazał się jednak zbyt uciążliwy. W ramach tej operacji utworzono rezerwy na koszty wygaszania w kwocie €9,3m (ok. 39m złotych). To dodatkowo zrujnowało wynik operacyjny, który spadło do -95,8m złotych. W konsekwencji wynik netto zatrzymał się na -97,6m złotych.

Ta kwota obciążyła działalność niekontynuowaną, ale została w stu procentach zaabsorbowana przez akcjonariuszy dominujących. Ich wynik za 2015 rok uwzględnia tę stratę. Odpowiedź na pytanie, czy w ubiegłym roku był zysk czy strata, brzmi: była strata. Dlaczego Prezes pisze o zysku? Ponieważ w obliczu wygaszenia Mochenwangen od nowego roku zmienia się

status quo. Już w poprzednim omówieniu przyglądaliśmy się, jak wyglądałby Grupa Arctic, gdyby nie było w niej Mochenwangen. Teraz to się powinno ziścić. Dlatego nie ma sensu rozwodzić się nad przeszłością. Liczy się przyszłość.

Ad. 3) Zysk netto z działalności kontynuowanej przypadający akcjonariuszom dominującym.Przyszłość zaś to działalność kontynuowana i jej część przypadająca akcjonariuszom dominującym. Obecnie składa się na nią to, co wypracuje Grupa Arctic bez Mochenwangen, ale wraz z częścią zysków Rottnerosa, przynależna Arcticowi.

Przyjrzyjmy się wynikom działalności kontynuowanej.

Akcjonariusze chcieliby zapewne widzieć same pozytywy. Nie wszystko jest tu jednak jednoznacznie optymistyczne. Już sam komentarz Prezesa jest dość chłodny.

Cytat:Kumulacja negatywnych zjawisk zachodzących na rynku w minionym roku dowiodła, iż perspektywa stabilizacji w przemyśle papierniczym oddaliła się zdecydowanie.

Sam czwarty kwartał wypadł słabo. Rok też nie stanowił przełomu. Niedosyt pozostawia niższy o ponad 27m zysk brutto na sprzedaży. Spadły wprawdzie koszty organizacji, ale tylko o -3,8m. Tymczasem linia pozostałych przychodów / kosztów operacyjnych pogorszyła się o prawie -11,6m złotych. Winę ponosi tu przede wszystkim wysoka baza. W zeszłym roku firma zarobiła +15,6m zł na sprzedaży majątku rzeczowego. W tym roku była strata (-1,0m zł). Z drugiej strony w 2015r. pojawiło się +2,5m złotych zysku ze sprzedaży materiałów. Jeśli potraktujemy te transakcje jako one-off’y, wynik na „pozostałych” będzie rok do roku lepszy o około +1,5m zł. Nadal jednak wynik operacyjny będzie dużo poniżej zeszłorocznych odczytów. Za co winę ponosi pula podstawowa, czyli niższy zysk brutto na sprzedaży.

Zarząd jest świadomy sytuacji i sygnalizuje pracę nad rentownością w całej Grupie.

Cytat: Zaprzestanie produkcji w papierni Arctic Paper Mochenwangen było częścią kompleksowego Programu Poprawy Rentowności 2015/2016, zainicjowanego w lipcu minionego roku. (…) Realizacja Programu powinna zaowocować redukcją kosztów działalności operacyjnej o ok. 50 mln zł rocznie.

Pamiętajmy, że nie oznacza to, że wyniki automatycznie poprawią się o 50m złotych. To będzie jedynie elementem składowym wyniku, na który złoży się działanie czynników takich jak ceny papieru, celulozy oraz wzajemne relacje pomiędzy kilkoma walutami. Myślę, że to oczywiste dla osób obserwujących spółkę.

Wynik brutto odciążyła nieco linia finansowa. Za sprawą niższych ujemnych różnic kursowych oraz niższych kosztów odsetek. W sprawozdaniu czytamy:

Cytat: Naszym strategicznym celem pozostaje redukcja długu netto w stosunku do wyniku EBITDA oraz optymalizacja poziomu kapitału obrotowego.

To może kolidować z koncepcją skupu akcji.

Ewentualnym zastrzykiem gotówki mogłaby być sprzedaż majątku po Mochenwangen, to jednak na razie obszar niepewności. Poza tym nie jest wykluczone, że biznes zostanie sprzedany za symboliczną złotówkę / euro. Zwłaszcza zważywszy, że jego wartość netto wynosi (minus) -33,8m złotych. Ponadto część kosztów dziś wykazywanych jako działalność niekontynuowana, w przypadku wygaszenia produkcji, może jednak - w ramach reorganizacji – wrócić do obszaru działalności kontynuowanej. Choć powinien być to jednak margines.

Inną kwestią są wspomniane na forum zobowiązania Grupy wobec wierzycieli fabryki w Mochenwangen. W sprawozdaniu mamy wprost zapis o €257 tys. zabezpieczenia na rachunku Mochenwangen z tytułu świadczeń pracowniczych. Na to akurat pieniądze w kasie są (z grubsza ok. 1 milion złotych).

Mamy również dług gruntowy oraz przewłaszczenie majątku w Mochenwangen, ale z tytułu tego, że to Mochenwangen jest gwarantem dla Kostrzyna.

Nie jest za to dobra ogólna nierównowaga bilansu. Zobowiązania handlowe i pozostałe są wyższe od należności handlowych i pozostałych o ponad 7m złotych. Z drugiej strony mamy ponad 29m zł zapasów, które zapewne zostaną wykorzystane / spieniężone przez Grupę. Niestety dominującą pozycją są rezerwy na kwotę ponad 55m złotych. Jak wspomniano powyżej, większość została utworzona właśnie na okoliczność wygaszania zakładu. Proszę pamiętać, że to wciąż „siedzi” w bilansie Grupy. Ewentualna realizacja tych zobowiązań przez Grupę prędzej czy później przesączy się do grupowego wyniku. Dlatego Zarząd obstaje przy strategicznej opcji sprzedaży Mochenwangen. Ewentualne niedojście tej transakcji do skutku może jeszcze zaowocować negatywnymi perturbacjami w księgach Grupy. Na razie, po wygaszeniu, fabryka nie będzie przynajmniej powiększała strat.

Przed samą Grupą także wciąż dużo pracy restrukturyzacyjnej. A restrukturyzacja, zanim zaowocuje zyskami, może zaskoczyć jeszcze swoimi kosztami. Jak to mówią:

”it has to get worse, before it gets better”. Warto trzymać rękę na pulsie, bo – co Forumowicze już zauważyli – kurs giełdowy zdaje się ustawiać na

„better”. Ciągle jednak gracze mają wątpliwości i ciągle trzeba tu uważać, bo firma znajduje się gdzieś w okolicach przecinka w powyższym powiedzeniu.

>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.