Zawirowania na rynku metali – omówienie sprawozdania finansowego Stalprodukt po IV kw. 2021 r. Grupa Kapitałowa Stalprodukt (dalej Stalprodukt; grupa Stalprodukt; spółka) jest znanym producentem i eksporterem blach elektrotechnicznych, kształtowników zimnogiętych, ochronnych barier drogowych oraz blach i taśm ciętych. Dodatkowo spółka produkuje metale ciężkie, a także zajmuje się recyklingiem odpadów. Podmiot działa głównie dla branży budowlanej, praktycznie do początku lat dziewięćdziesiątych, jako dostawca wysoko przetworzonych wyrobów ze stali. Od 1997 jest notowany na GPW. Na opłacalność biznesu Stalproduktu mocno wpływa sytuacja na rynkach surowcowych (chodzi tu głównie o ceny stali, ołowiu, cynku i srebra), która w ostatnim czasie determinowana jest wysoką inflacją oraz niepokojem wywołanym napaścią Rosji na Ukrainę.

Sytuacja rynkowaRynki metali ciężkich i srebra w 2021 podlegały sporej zmienności cenowej, jednak średnie notowania nadal utrzymywały się na historycznie wysokich poziomach. Czynnikami wpływającymi na cenę tych surowców były zerwane łańcuchy dostaw i rosnący popyt popandemiczny z jednej strony, ale z drugiej zachowanie Chin i w przypadku srebra sytuacja na rynku złota. Ceny stali na rynku europejskim były dodatkowo determinowane polityką klimatyczną UE, w której efekcie huty węglowe muszą ponosić wysokie opłaty za emisję CO2 do atmosfery. W reakcji na uwarunkowania rynkowe huty zaczęły wygaszać część pieców, co ograniczyło produkcje w okresie poprawy koniunktury. Z drugiej strony nie można było zaspokoić zapotrzebowania importem, gdyż od 2018 roku UE nałożyła bardzo wysokie cła na tańsze wyroby stalowe spoza UE. Nie bez znaczenia będą obecne sankcje USA i UE na import towarów i surowców z Rosji. Długoterminowo taka sytuacja będzie windowała ceny surowców w górę, gdyż poważnie zaburzony zostanie poziom ich podaży.

Ruda żelaza – kontrakt terminowy (Iron Ore; Dolar/t)

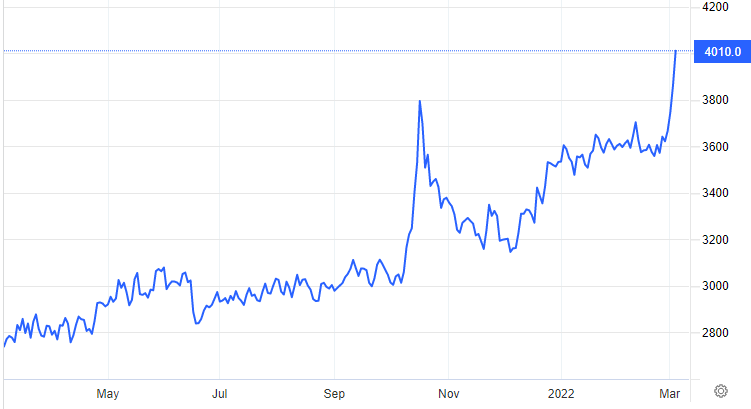

kliknij, aby powiększyćStal – kontrakt terminowy (steel rebar; Yuan/t)

kliknij, aby powiększyćW 2021 roku Chiny (będące jednym z liderów światowej produkcji stali) zapowiedziały, iż będę ograniczać produkcję stali i zmniejszą z tego tytułu popyt na rudę żelaza. To spowodowało znaczne wahania na rynku rudy i spadek jej notowań od lipca do listopada 2021 o około 70 proc. Na rynku stali również odnotowano spadek od września do listopada 2021 o około 30 proc. Głównym powodem takiej decyzji Chin był prawdopodobnie spadek popytu na nieruchomości i wstrzymanie wielu robót budowlanych. W kolejnych miesiącach niedobór podaży w okresie poprawy koniunktury światowej, wysoka inflacja i napięta sytuacja geopolityczna, zakończona wojną Rosji z Ukrainą doprowadziły do wzrostów na rynku stali i rudy żelaza.

Ołów – kontrakt terminowy (Lead; Dolar/t)

kliknij, aby powiększyćCynk – kontrakt terminowy (Zinc; Dolar/t)

kliknij, aby powiększyćCeny ołowiu i cynku w 2021 były w trendzie wzrostowym. Było to także wynikiem zwiększonego popytu na metale ciężkie i stosunkowo słabej podaży, ograniczonej znacznie w czasie pandemii COVID-19. Prawdopodobnie trend ten będzie kontynuowany w 2022 roku, gdyż nie ma przesłanek do pojawienia się jakiejś dodatkowej podaży. Szczególnie należy, tu zwrócić uwagę że zarówno w przypadku ołowiu jak i cynku wojna Rosji z Ukrainą dała bardzo silny bodziec wzrostowy cenom obu tych metali. Goldman Sachs stwierdził po rozpoczęciu konfliktu, iż w wyniku zakłócenia żeglugi po Morzu Czarnym, ograniczeniom rosyjskiego eksportu oraz wzrostom cen energii i ropy cena np. cynku może sięgnąć w I kw. 2022 poziomu 5 tys. dolarów za tonę.

Srebro – kontrakt terminowy (Silver; Dolar/uncję)

kliknij, aby powiększyćRynek srebra w 2021 roku był raczej słaby. Od czerwca do października odnotował on dość znaczące spadki. Potem do lutego 2022 podlegał dość silnej zmienności (wahania od 22-25 Dolar/uncję), aż zaczął mocno rosnąć w okresie luty-marzec 2022 co można tłumaczyć wojną Rosji z Ukrainą. Srebro jest metalem szlachetnym i sytuacja na rynku złota wpływa na jego notowania rynkowe. Z drugiej jednak strony jest on mocniej wykorzystywany w przemyśle (przemysł samochodowy czy fotowoltanika), więc w sytuacji poprawy koniunktury popyt w gospodarce powinien pozytywnie wpływać na jego notowania.

Reasumując sytuację rynkową dla metali ciężkich i srebra można zaobserwować obecnie silny impuls wzrostowy wywołany napaścią Rosji na Ukrainę. Największy problem polega na tym, iż nikt nie wie jak zakończy się konflikt oraz jak w długim terminie zachód ułoży swoje relacje polityczne i gospodarcze z Rosją. Trudno też ocenić jak wojna wpłynie na koniunkturę gospodarczą w 2022. Czy odradzająca się po pandemii światowa gospodarka będzie kontynuować ten proces, czy też wojna wywoła światowy kryzys gospodarczy i doprowadzi na przykład do wieloletniej stagflacji. Jeśli ukraiński przemysł zostanie zniszczony w wyniku wojny, a Rosja zostanie na dłuższy czas odcięta poprzez sankcje od wymiany handlowej z resztą świata, może to doprowadzić do szoków podażowych i przy wysokich cenach surowców ograniczyć produkcję wielu dóbr. Dla Europy Środkowej i Środkowo-Wschodniej sytuacja jest szczególnie trudna, gdyż Rosja i Ukraina są bardzo ważnymi dostawcami surowców na tamtejsze rynki. Jeśli chodzi o stal to Rosja w 2021 roku szacunkowo dostarczyła do UE 4 068 tys. ton, a Ukraina 2 628 tys. ton. Oprócz samego produktu gotowego oba kraje są też ważnym dostawcą surowca – czyli rudy żelaza. W 2021 Polska była trzecim do co wielkości odbiorcą ukraińskiej rudy żelaza. Jej udział jako odbiorcy w całkowitym eksporcie Ukrainy wyniósł około 8 proc. (ilościowo do Polski wysłano w 2021 roku 3 552 tys. ton rudy). Generalnie wiele firm szuka alternatywnych dostaw, np. z Australii czy Brazylii, jednakże oznacza to znaczący wzrost kosztów surowca i frachtu. Oprócz tego kolejnym problemem jest logistyka, gdyż wiele portów i linii kolejowych w Europie jest bardzo mocno obciążona i grozi to znaczącymi opóźnieniami w dostawach. Generalnie dla krajów UE oznacza to niską podaż i bardzo wysokie ceny surowców w nadchodzących miesiącach 2022.

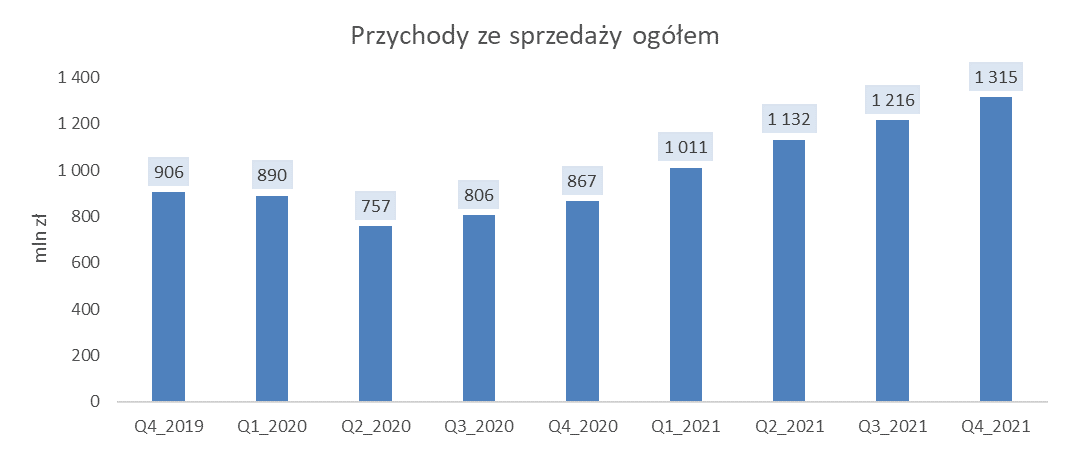

[/b]Przychody ze sprzedaży[/b]

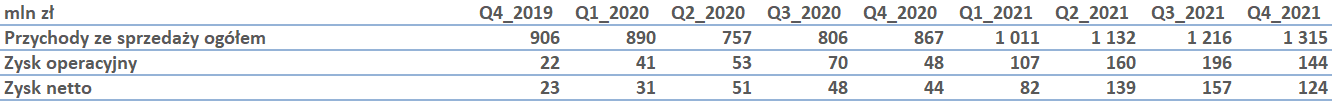

Przychody Stalproduktu na przestrzeni ostatnich siedmiu kwartałów (dokładnie od II kw. 2020 roku) ulegały systematycznym wzrostom. W IV kw. 2021 wartość sprzedaży wyniosła 1 315 mln zł i był to maksymalny poziom jaki odnotowano w okresie analizy. W porównaniu do III kw. 2021 r. przychody były większe o +99 mln zł (+ 8 proc.), a w stosunku do IV kw. 2020 był to wzrost o +448 mln zł (+52 proc.).

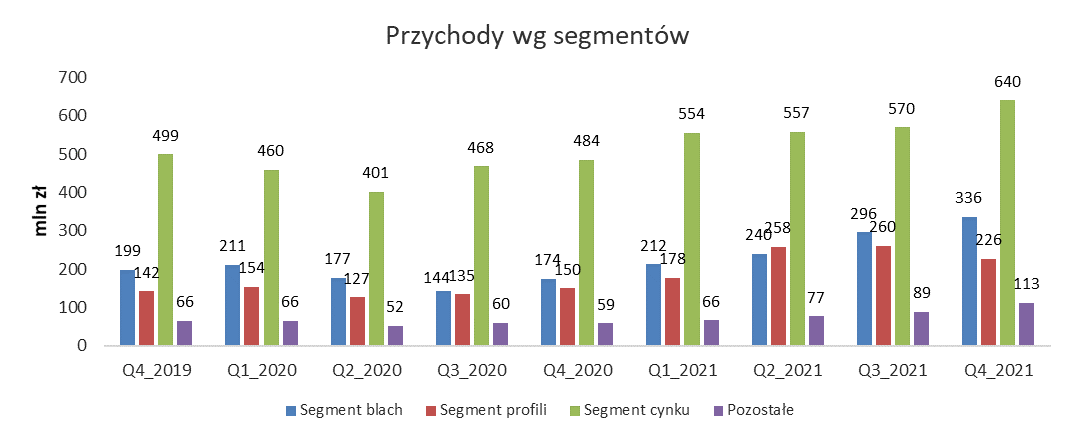

kliknij, aby powiększyćWysoki poziom przychodów był zarówno wynikiem wzrostów cen na produkty spółki jak i poprawy wolumenów sprzedaży. Największy udział w przychodach ze sprzedaży ma segment cynku, który w IV kw. 2021 odpowiadał za 49 proc. całkowitej wartości sprzedaży, a w prezentowanym okresie IV kw. 2019 – IV kw. 2021 średni udział wyniósł 53 proc. Segment cynku jest więc głównym generatorem obrotów w spółce. W dalszej kolejności plasuje się segment blach elektrotechnicznych, który w IV kw. 2021 r. miał udział w przychodach na poziomie 26 proc., a średnio było to 22 proc. Segment profili w IV kw. 2021 miał udział na poziomie 17 proc., gdzie średnio w prezentowanym okresie miał on udział 18 proc. Te trzy segmenty składają się w IV kw. 2021 na 91 proc. wartości sprzedaży.

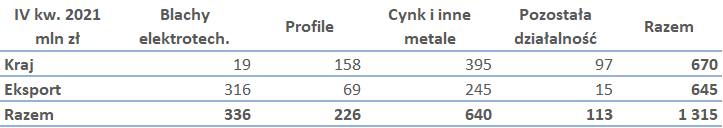

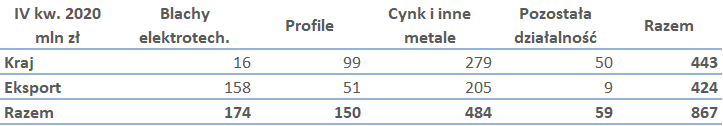

Stalprodukt średnio połowę swoich przychodów generuje na rynkach zagranicznych. Przyglądając się jednak poszczególnym segmentom są one pod tym kątem o wiele bardziej zróżnicowane.

kliknij, aby powiększyć

kliknij, aby powiększyćZarówno w IV kw. 2021 i 2020 relacja pomiędzy sprzedażą krajową a eksportem dla przychodów ogółem była praktycznie taka sama i rozkładała się pół na pół (51 proc. średniego udziału sprzedaż krajowa i 49 proc. sprzedaż eksportowa). W segmencie blach elektrotechnicznych natomiast można zauważyć znaczący udział eksportu – w IV kw. 2021 było to 94 proc. (w okresie analogicznym 2020 było to 91 proc.). W segmencie profili dominuje raczej rynek krajowy – w IV kw. 2021 było to 70 proc. (w okresie analogicznym 2020 około 66 proc.). Sprzedaż cynku i pozostałych metali jest już bardziej zrównoważona – w IV kw. 2021 62 proc. to był kraj (a w 2020 roku 58 proc.). Segment usług pozostałych (np. budowlana, projektowa, hotelarska czy usługi ochrony) w ponad 85 proc. generuje przychody w kraju. Tak więc najbardziej na ryzyko walutowe narażony jest segment blach elektrotechnicznych. Profile i cynk plus pozostałe metale ma udział eksportu trochę niższy, ale i tak te średnio 30-40 proc. jest wystawione na wahania kursu.

Transakcję na instrumentach pochodnych – wpływ na przychodyJest kilka czynników o charakterze zewnętrznym, które bezpośrednio wpływają na działalność operacyjną spółki i przede wszystkim jej wyniki. W pierwszej kolejności można tu wymienić ceny rud żelaza i stali, ceny cynku i ołowiu na Londyńskiej Giełdzie Metali (LME) oraz srebra na Londyńskiej Giełdzie Kruszców (LBM). Dodatkowo dochodzą do tego wahania kursów walut, cen energii, koksu, gazu oraz cen uprawnień CO2.

Stalprodukt zabezpiecza głównie (i to w niepełnym stopniu) ryzyko ceny cynku i oczywiście pozycji walutowej związanej z kwotowaniem cen w walucie obcej. W ramach hedgingu cen metali spółka zawiera transakcje swap, opcje i kontrakty forward, natomiast dla zabezpieczenia kursów walut stosowane są transakcje forward oraz opcje.

Żeby lepiej odwzorować wyniki finansowe poszczególnych okresów spółka stosuje tzw. rachunkowość zabezpieczeń. Zgodnie z przepisami rachunkowością zabezpieczeń mogą być objęte tylko te derywaty gdzie mamy efektywne powiązanie pomiędzy przedmiotem transakcji a instrumentem zabezpieczającym. W takim przypadku

wycena instrumentów zabezpieczających aż do momentu ich realizacji nie przechodzi przez RZiS i nie zaburza wyniku okresu tylko jest wykazywana w sprawozdaniu z dochodów całkowitych oraz wchodzi finalnie do bilansu w kapitale własnym.

Dopiero w momencie realizacji przypadającym na okres faktycznej dostawy produktu wynik jest wyksięgowywany z kapitału własnego na wynik okresu.

Spółka w swoim sprawozdaniu wykazuje instrumenty zabezpieczające na transakcję walutowe i towarowe. Jak wynika ze stanu na koniec roku 2021 ich saldo wyniosło 164 mln zł i zdecydowaną większość stanowiły instrumenty objęte rachunkowością zabezpieczeń na kwotę około 161 mln zł (główny udział miały tu transakcje towarowe na cynk o wartości 117 mln zł). Instrumenty handlowe (czyli nieobjęte rachunkowością zabezpieczeń) stanowią jedynie marginalny udział w tym wykazie, ich saldo wynosi zaledwie 3 mln zł.

W IV kw. 2021 wykazano zmniejszenie na przychodach ze sprzedaży z tytułu realizacji instrumentów zabezpieczających (objętych RZ) w wysokości -32 mln zł (na koniec III kw. 2021 narastająco korekta wyniosła -22 mln zł, a na koniec IV kw. narastająco łączna kwota wyniosła -54 mln zł).

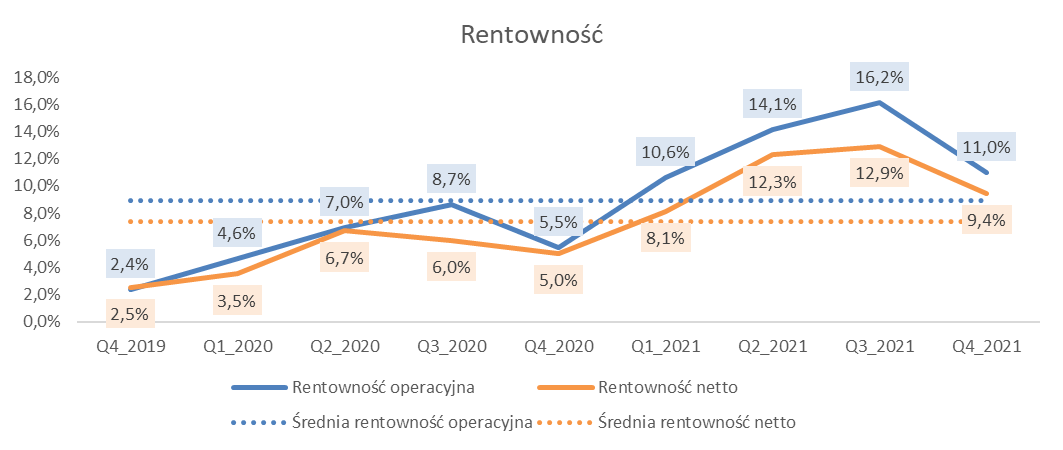

Wyniki spółkiPoniżej zaprezentowano przychody ze sprzedaży wraz z poszczególnymi poziomami wyników osiąganych przez Stalprodukt. Generalnie na przestrzeni okresu ostatnich dziewięciu kwartałów grupa odnotowywała dodatnie wyniki. Na potrzeby lepszego obrazu efektywności policzono wskaźniki rentowności na poziomie operacyjnym i netto.

kliknij, aby powiększyćW IV kw. 2021 Stalprodukt odnotował wynik operacyjny na poziomie 144 mln zł. Był to wynik niższy zarówno od III kw 2021 i II kw 2021, ale znacznie lepszy niż analogiczny kw. 2020 kiedy to spółka osiągnęła wynik 48 mln zł.

Warto przy tym zauważyć, że w rachunku wyników mamy bardzo istotne salda na pozostałej działalności operacyjnej. W IV kw. 2021 wykazano pozostałe przychody operacyjne na poziomie 172 mln zł, z czego znaczną część stanowiły nieodpłatnie przekazane prawa do emisji CO2. Ich wartość łącznie stanowiła 141 mln zł (czyli 81 proc. wartości pozostałych przychodów), a 136 mln zł przypadało na segment cynku. Pozostałe koszty operacyjne wyniosły w tym samym okresie 164 mln zł i wynikały one wprost z umorzenia otrzymanych nieodpłatnie praw do emisji CO2, na całkowitą kwotę 141 mln zł. Wysoki poziom przychodów i kosztów na pozostałej działalności operacyjnej miał więc stosunkowo niewielki wpływ na wynik spółki. W analogicznym okresie roku 2020 także wykazano w pozostałych przychodach operacyjnych 47 mln zł z tytułu nieodpłatnych praw do emisji CO2 i z tytułu umorzenia praw do emisji. W pozostałych kosztach z tytułu umorzenia certyfikatów do emisji CO2 zaksięgowano wtedy 45 mln zł.

Wynik netto zachowywał się w analogiczny sposób jak EBIT. Trzeba w tym miejscu wyjaśnić, że w linii finansowej mogą dać o sobie znać różnice kursowe i przede wszystkim nieefektywne, lub nieobjęte rachunkowością zabezpieczeń derywaty, które dotyczą kolejnych okresów. Jeśli chodzi o część wyceny instrumentów handlowych, których nie obejmuje RZ to w IV kw. 2021 wyniosła tylko około -5 mln zł (na koniec III kw. 2021 wynik narastająco był na poziomie -12 mln zł, a na koniec IV kw. narastająco łączna kwota wyniosła -17 mln zł), czyli relatywnie mało zarówno w stosunku do wpływu zamkniętych transakcji na przychodach, jak i wielkości zysku operacyjnego.

W IV 2021 zysk netto wyniósł 124 mln zł, czyli mniej niż w III kw i II kw 2021, ale znacznie więcej niż w IV kw. 2020 kiedy osiągnięto 44 mln zł. Generalnie pod kątem nominalnej wartości zysków IV kw. 2021 w stosunku do dwóch poprzednich kwartałów był gorszy i tę samą prawidłowość widać dla IV kw. 2020. Trudno jednak mówić o jakiejś sezonowości, ponieważ nie widać takich spadków w przychodach spółki. Sprawa zatem dotyczy wyższego poziomu kosztów. Można się domyślać, że gorsze wyniki IV kw. mogą być związane z doprowadzeniem wszystkich wymaganych obciążeń do właściwego poziomu przed badaniem sprawozdania przez biegłego.

kliknij, aby powiększyćGeneralnie patrząc na zyskowność Stalprodukt przy pomocy wskaźnika rentowności operacyjnej i zysku netto można zaobserwować trend wzrostowy dla obu tych wskaźników. Wszystkie spadki rentowności zaobserwowano w IV kwartałach. Szczególnie atrakcyjny pod kątem rentowności był jednak 2021 rok. Rentowność operacyjna w analizowanym okresie (IV kw. 2019 – IV kw. 2021) miała średni poziom 9 proc. i właśnie w każdym kwartale 2021 wyniki były powyżej średniej. Rentowność operacyjna osiągnęła swoje maksimum w III kw. 2021 roku na poziomie 16 proc. Podobnie zachowywał się wskaźnik rentowności netto, której średni wskaźnik wyniósł w analizowanym okresie 7 proc.

Krótko podsumowując kwestie podatkowe w IV kw. 2021 efektywna stopa podatkowa (iloraz naliczonego podatku CIT w stosunku do podstawy opodatkowania) wniosła 15 proc., a w analogicznym okresie roku 2020 było to 18 proc. więc nie widać tu żadnych dodatkowych wydatków pomniejszający finalny zysk da akcjonariuszy.

SegmentyPoniżej zaprezentowano przychody ze sprzedaży w podziale na główne segmenty działalności Stalprodukt.

kliknij, aby powiększyćJak widać głównym źródłem przychodów jest segment cynku i pozostałych metali. Średnio w okresie zaprezentowanych dziewięciu kwartałów udział tego segmentu w przychodach plasował się na poziomie 53 proc. W IV kw. 2021 udział ten wyniósł 49 proc., a nominalna wartość sprzedaży osiągnęła poziom 640 mln zł (maksimum w analizowanym okresie).

Drugi co do wielkości segment – blach elektrotechnicznych osiągnął średni udział w przychodach na poziomie 22 proc. W IV kw. 2021 osiągnął on udział na poziomie 26 proc. i był to jego najwyższy poziom w zeszłym roku.

W segmencie profili średni udział w przychodach w okresie przedstawionych dziewięciu miesięcy wyniósł 18 proc. i w IV kw. był na bardzo zbliżonym poziomie około 17 proc.

Przychody z pozostałych segmentów stanowią marginalny wpływ na całkowitą sprzedaż, średnio jest to 7 proc. średniego udziału i obejmują usługi budowlane, projektowe, ochrony i hotelarskie.

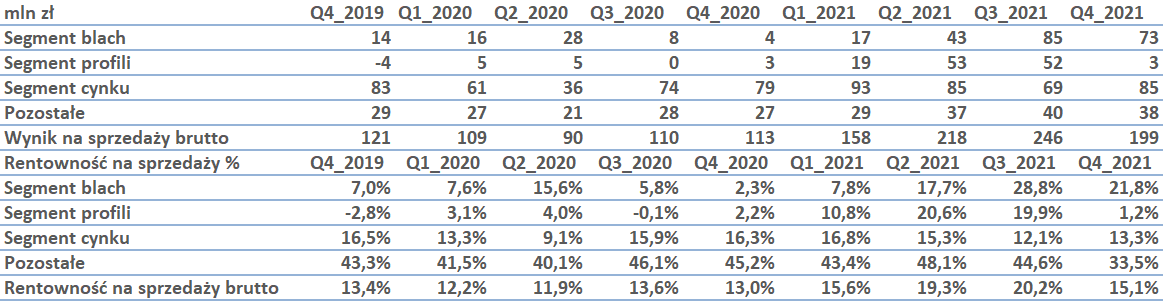

kliknij, aby powiększyćJak widać wyniki na sprzedaży brutto w poszczególnych segmentach podlegały bardzo dużej zmienności. Segment cynku i innych metali w IV kw. 2021 odnotował zysk na poziomie 85 mln zł. Był on wyższy niż wynik w III kw. 2021 o +16 mln zł oraz wyższy o +6 mln zł niż w IV kw. 2020. Średnia rentowność tego segmentu w analizowanym okresie uplasowała się na poziomie 14 proc. i był to najbardziej rentowny segment w działalności Stalprodukt. W IV kw. 2021 rentowność segmentu cynku była na poziomie 13 proc. Generalnie segment cynku i pozostałych metali odnotował w ostatnim kwartale 2021 wzrost cen jak i wolumenów sprzedaży.

W segmencie blach elektrotechnicznych odnotowany bardzo silny wzrost cen i popytu. W IV kw. 2021 odnotowano wynik na sprzedaży brutto 73 mln zł, niższy o 12 mln zł od III kw. 2021, ale o wiele wyższy niż w IV kw. 2020, kiedy wynik wyniósł 4 mln zł. Średnia rentowność w analizowanych dziewięciu kwartałach wyniosła 13 proc., a w IV kw. 2021 było to 22 proc. Końcówka roku była więc bardzo dobra pod kątem zyskowności sektora. Spółka zaznacza jednak, iż europejski rynek blach jest pod presją bardzo wysokich cen energii, determinowanych wzrostami za opłatę do emisji CO2. Obecnie pod wpływem agresji Rosji na Ukrainę notowania tych pozwoleń spadają, ale sytuacja na rynku surowca ulega stopniowemu pogorszeniu pod kątem wielkości podaży. Dodatkowo w IV kw. 2021 zamknięty został krakowski oddział huty Grupy ArcelorMittal, który kiedyś był ważnym dostawcą surowca dla Stalproduktu. Zarząd spółki zaznacza, iż obecnie inne oddziały ArcelorMittal obsługują dostawy głównych surowców dla sektora blach elektrotechnicznych, jednak zamknięcie oddziału krakowskiego z powodu bliskiej odległości i ułatwień logistycznych odczytać należy w sposób negatywny. Z drugiej strony główny dostawca surowca (ArcelorMittal) informuje o zamiarze inwestycji w swój oddział w Dąbrowie Górniczej, który pozwoli także obsługiwać zapotrzebowanie Stalprodukt.

Z punktu widzenia informacji rynkowych dodać należy, iż UE wprowadziła cła antydumpingowe na import niektórych wyrobów walcowanych płaskich z Chin, Korei, Japonii i USA. Dodatkowo w rozporządzeniu UE utrzymano mechanizm cen minimalnych dla importowanych produktów w celu ochrony europejskich producentów. Chodzi o ochronę opłacalności europejskiego sektora stalowego, przed importem z krajów, w których nie obowiązują certyfikaty CO2. Zarząd Stalprodukt ocenia, iż te rozwiązanie nie wpływa obecnie na rynek, gdyż ceny rynkowe są o wiele wyższe niż ceny minimalne wskazane w rozporządzeniu. Z drugiej jednak strony, jeśli w przyszłości doszłoby do wahań cen rozporządzenie może pomóc utrzymać rentowność.

Segment profili uzyskał w IV kw. 2021 najsłabszy wynik na sprzedaży brutto w całym roku na poziomie 3 mln zł, o wiele niżej niż w III kw. 2021 (wynik na poziomie 52 mln zł), ale podobnie jak w IV kw. 2020, kiedy to wynik tez był na poziomie ok. 3 mln zł. Średnia rentowność sektora na przestrzeni ostatnich dziewięciu miesięcy wyniosła 7 proc. Warto zaznaczyć iż w II kw. i III kw. 2021 odnotowano bardzo wysokie wyniki na sprzedaży segmentu profili co było wynikiem silnego wzrostu cen i wolumenów. W IV kw. ceny uległy nagłym obniżkom a popyt spadł, co doprowadziło do znacznego pogorszenia wyniku. Obecnie zarząd Stalproduktu widzi znaczną poprawę cen w tym segmencie, co dobrze prognozuje na I kw. 2022.

Jeśli chodzi o działalność pozostałą (usługi budowlane, projektowe, cynkowania, ochrony i hotelarskie) w IV kw. 2021 zysk na sprzedaży brutto wyniósł około 38 mln zł i był tylko o 2 mln zł niższy niż w III kw. 2021. W IV kw. 2020 wynik na sprzedaży brutto wyniósł 27 mln zł. Zyski z działalności pozostałej charakteryzują się średnią rentownością na poziomie 43 proc., z czego w IV kw. 2021 odnotowano jej spadek do poziomu 34 proc. W III kw. 2021 i w IV kw. 2020 poziom rentowności na działalności pozostałej był na poziomie 45 proc. Warto dodać, iż w II kw. 2022 planowane jest rozpoczęcie działalności spółki zależnej Hotel Ferreus Sp. z o.o. zajmującą się działalnością hotelarską w dzierżawionym od Stalprodukt hotelu 5-gwiazdkowym w Krakowie. Rozpoczęcie działalności zostało przesunięte o rok z tytułu pandemii COVID-19.

W obecnej sytuacji geopolitycznej zaznaczyć trzeba, iż Stalprodukt nie posiada żadnych aktywów na terenie Ukrainy ani Rosji, a główne dostawy surowców czerpie z Polski i rynków zachodnich.

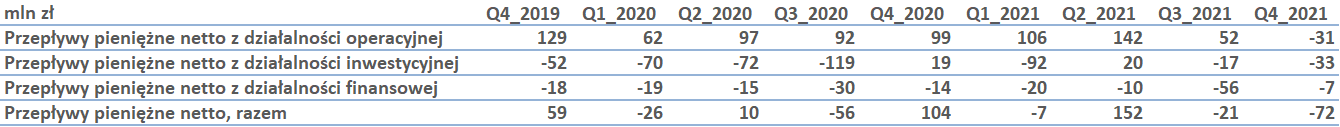

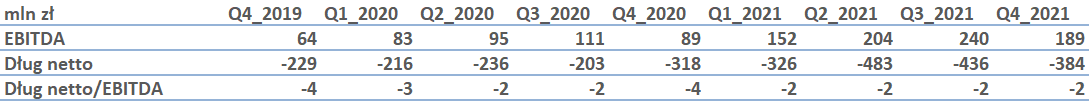

Przepływy pieniężne, dług i dywidendaAnaliza przepływów ma pokazać czy spółka pomimo dodatnich wyników finansowych wg zasad rachunkowości memoriałowej jest w stanie generować gotówkę i utrzymywać płynność finansową.

kliknij, aby powiększyćStalprodukt w analizowanym okresie osiągał dość zróżnicowane poziomy przepływów netto, ale generalnie jeśli chodzi o działalność operacyjną to tylko IV kw. 2021 był ujemny. Oznacza to, iż Spółka nie ma problemu z generowaniem gotówki na działalności operacyjnej. Jeśli chodzi o działalność inwestycyjną spółka ponosi regularne wydatki. Najbardziej kapitałochłonny jest oczywiście segment produkcji cynku i pozostałych metali, w IV kw. 2021 wydano na niego 34 mln zł (gdzie w IV kw. 2020 było to 113 mln zł). Nakłady na pozostałe segmenty są o wiele niższe, ich łączna suma w IV kw. 2021 była na poziomie około 4 mln zł (w roku 2020 było to 5 mln zł).

W kwestii zadłużenia również nie można zaobserwować jakiś znacznych ryzyk dla spółki.

kliknij, aby powiększyćPatrząc na poziom zadłużenia podmiotu jest on bardzo bezpieczny w stosunku do posiadanej wolnej gotówki. We wszystkich kwartałach poziom długu netto (czyli zadłużenie oprocentowane minus posiadana gotówka) jest ujemny, co oznacza że posiadane środki pieniężne są o wiele wyższe nie dług spółki.

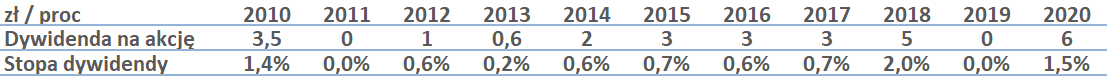

W kwestii polityki rozliczenia z akcjonariuszami spółka stara się w miarę regularnie wypłacać dywidendę.

kliknij, aby powiększyćDywidenda wypłacana przez Stalprodukt charakteryzuje się jednak poziomem kilku złotych na akcję, co przy jej cenie rynkowej kształtuje stopę dywidendy na poziomie dość niskim. Średnia stopa dywidendy za lata 2010-2020 wyniosła 0.8 proc. co czyni ją mało atrakcyjną dla inwestorów dywidendowych. W momencie pisania niniejszej analizy nie ma informacji o wypłacie dywidendy za rok 2021.

PodsumowanieReasumując wyniki za IV kw. 2021 Stalprodukt osiągnął w nim bardzo dobre wyniki, co prawda gorsze niż w II i III kw. 2021, ale o wiele wyższe niż w IV kw. 2020. Za pozytywny odebrać należy fakt wzrostu cen wyrobów spółki, ale i zwiększony wolumen sprzedaży. Spółka nie ma też większych problemów z generowaniem gotówki oraz jest bezpieczna pod kątem zadłużenia.

Z drugiej jednak strony Stalprodukt w następnych miesiącach będzie narażony na turbulencje światowych rynków surowcowych związane z wojną Rosji i Ukrainy. Z jednej strony wzrost notowań metali i srebra powinien przekładać się na wzrost cen produktów spółki, ale trudno przewidzieć jak będzie wyglądała podaż zużywanego przez nią wsadu. Stalprodukt głównie zaopatruje się w surowce na rynku Polski i zachodnio-europejskim (główny dostawca to huty ArcelMittal), ale nikt nie jest w tanie przewidzieć jak silny będzie kryzys podażowy dla tej części Europy. Dodatkowo trzeba mieć na uwadze, czy w roku 2022 nie dojdzie do załamania światowej gospodarki i ograniczenia popytu przez branżę budowlaną, co dla Stalproduktu byłoby bardzo negatywnym scenariuszem.

Powyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.