AAA… sprzedam pilnie - omówienie wyników GK Medicalgorythmics po III kwartale 2021BiznesGrupa kapitałowa Medicalgorithmics (MDG) składa się z pięciu podmiotów, których podstawowym przedmiotem działalności są:

1 - świadczenie usług zdalnego monitoringu EKG (diagnostyka zaburzeń pracy serca),

2 - badania naukowe i prace rozwojowe,

3 - produkcja sprzętu elektromedycznego,

4 - świadczenie usług w zakresie technologii informatycznych.

Dominującą częścią biznesu MDG są usługi diagnostyczne zaburzeń pracy serca. Spółka wykorzystuje do tego urządzenia własnej produkcji. W publikowanych sprawozdaniach MDG nie rozróżnia segmentów operacyjnych – wszystkie „linie” działalności (produkcja urządzeń, badania i rozwój, usługi diagnostyczne, usługi IT) uznaje za komplementarne i podporządkowane głównej części działalności – usługom diagnostycznym. Produkowane przez MDG urządzenia są także sprzedawane klientom zewnętrznym (co wiąże się z dodatkowymi przychodami z tytułu abonamentu za korzystanie z infrastruktury IT – koniecznej do funkcjonowania tych urządzeń), jednak dotychczas przychody z tej działalności stanowiły marginalną część przychodów Grupy. Pod kątem geograficznym, głównym rynkiem MDG są obecnie Stany Zjednoczone.

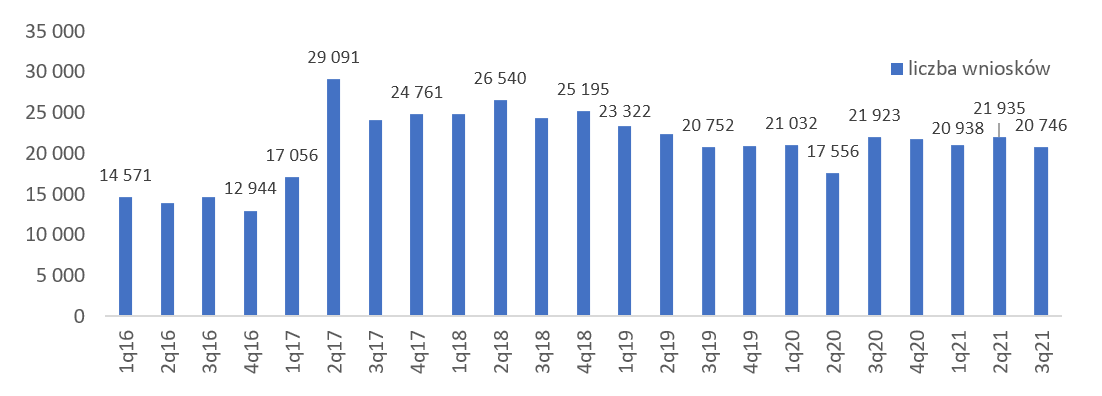

PrzychodyKluczowym parametrem operacyjnym dla spółki jest liczba składanych do ubezpieczycieli wniosków o płatność za wykonane usługi diagnostyczne. Praktycznie cała działalność w tym zakresie jest realizowana przez spółkę zależną Medi-Lynx. Biorąc pod uwagę, że nie występuje tutaj sezonowość, wyniki III kwartału 2021 r. pod kątem liczby wniosków o płatność są rozczarowujące: 20,7 tys. w porównaniu do 21,9 tys. w II kw. 2021 (spadek o blisko 1,2 tys., 5,4 proc.).

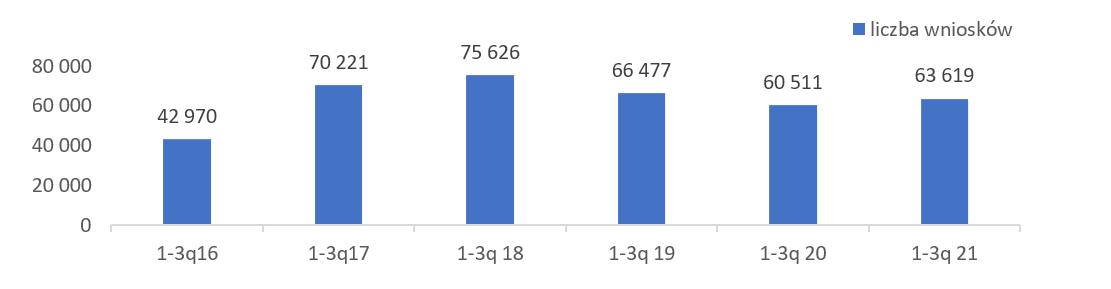

kliknij, aby powiększyćDla całego okresu I-III kw. 2021 liczba wniosków o płatność wyniosła 63,6 tys., co jest wynikiem o 5,1 proc. lepszym od analogicznego okresu w 2020 r. (60,5 tys.), ale już o blisko 16 proc. gorszym od analogicznego okresu w 2018 r. (75,6 tys.), kiedy ostatni raz MDG pokazywała dodani wynik na sprzedaży.

kliknij, aby powiększyćTo czego raport jeszcze nie obejmuje, to istotna zmiana w sposobie raportowania przez MDG miesięcznych danych sprzedażowych, wprowadzona od października 2021 r. Z raportowanej dotychczas sumy wszystkich wniosków o płatność wyłączono dwa rodzaje świadczeń: procedurę Holter oraz usługę podłączenia pacjenta do urządzenia. Zmiana ta ma na celu trafniejsze odzwierciedlenie wyników sprzedażowych w USA, które są także bardziej rentowne. Zdaniem spółki, „wyłączone” z raportowania świadczenia, ze względu na niską marżowość, mają niewielki wpływ na wyniki MDG.

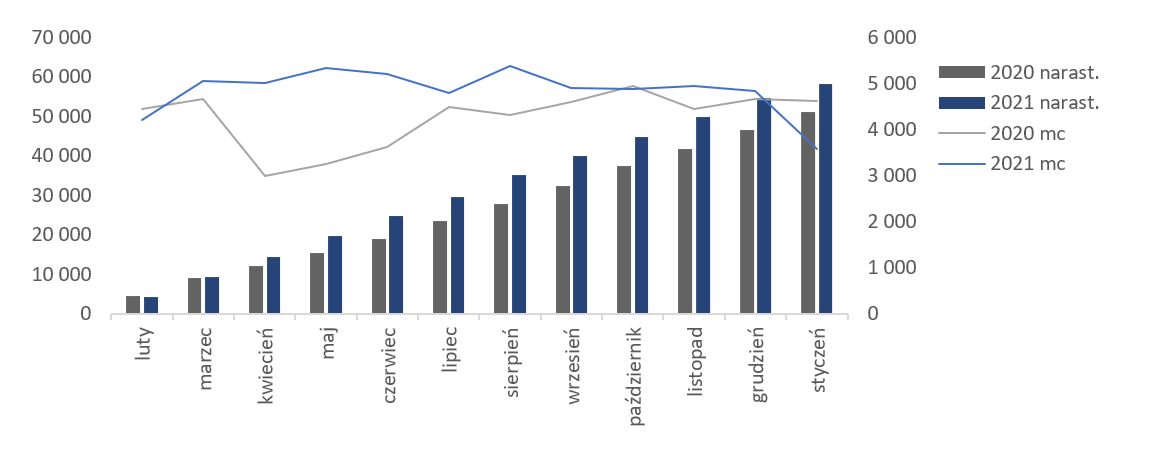

Spójrzmy na dane zgodnie z nowym sposobem raportowania. W ujęciu 12 miesięcy, tj. od lutego 2021 r. do stycznia 2022 r. spółka zrealizowała o 14 proc. więcej wniosków o płatność z pominięciem tych dwóch procedur (58 tys. vs niecałe 51 tys. w analogicznym okresie 2020 r.). Zwróćmy jednak uwagę, że dynamika wzrostu liczby „wysokomarżowych” procedur zdecydowanie spada - dla okresu ostatnich 6 miesięcy (sierpień 2021-styczeń 2022) suma wniosków wyniosła 28,5 tys. w porównaniu do 27,5 tys. (już tylko +3,5 proc.) w analogicznym okresie rok wcześniej.

kliknij, aby powiększyćW komunikacie raportującym dane sprzedażowe za styczeń 2022 poinformowano o nierozliczeniu „kilkuset” wniosków, które mają zostać złożone w lutym, lecz to i tak nie wpłynie istotnie na trend ostatnich miesięcy – jest on spadkowy. W tym samym komunikacie Zarząd powołuje się także na „czynniki zewnętrzne, które są nieporównywalne w poszczególnych miesiącach (np. nasilenie zakażeń Covid-19, lokalne anomalie pogodowe, czy też zmiana systemu billingowego, co miało miejsce w styczniu 2022 r.). Zwracam na to uwagę, ponieważ spółka tłumaczy, że w jej działalności nie występują efekty sezonowości, a w poprzednich latach zdarzało się jej w podobny sposób tłumaczyć słabsze dane operacyjne.

Sama zmiana raportowania wyników operacyjnych budzi wątpliwości. Wyłączenie niektórych procedur z raportów zaburza możliwość rzetelnego porównania wyników operacyjnych MDG w odniesieniu do przeszłości. Trudno także odnaleźć w informacjach spółki dane o liczbie przeprowadzonych pominiętych, „nisko-marżowych” procedur.

Wracając do raportu, trudno nie odnieść wrażenia, że spółka gorączkowo poszukuje sposobów na zwiększenie bazy klientów (pacjentów). MDG wprowadziła stałe umowy z kluczowymi ubezpieczycielami (pożądany skutek: przewidywalny, stały poziom badań i w efekcie większa liczbą wniosków o płatność) oraz powiązała swoje rozwiązania diagnostyczne z systemami szpitalnymi w USA (skutek: stabilny kanał sprzedaży oraz wyższe marże na jednym badaniu).

Cytat:Spółka Medi-Lynx, najistotniejszy komponent przychodowy w Grupie Kapitałowej Medicalgorithmics S.A, realizuje strategię rozwoju, zakładającą transformację z modelu działania bez umów z ubezpieczycielami (ang. out-of-network) do modelu, polegającego na zawieraniu długoterminowych umów na świadczenie usług bezpośrednio z kluczowymi ubezpieczycielami prywatnymi (ang. in-network). Grupa zakłada, że docelowo zapewni to dostęp do nowych klientów, dających szansę zwiększenia średniej wartości realizowanych badań, a w konsekwencji przełoży się na znaczący wzrost rentowności i wolumenu sprzedaży. Dotychczas Medi-Lynx podpisał umowy ze wszystkimi największymi ogólnokrajowymi ubezpieczycielami na terenie USA, dającymi 91% pokrycie populacji USA w modelu „in-network”, co pod względem dostępu do ubezpieczonych pozycjonuje Medi-Lynx na równi z konkurentami rynkowymi. Kolejnym krokiem milowym osiągniętym przez spółę Medi-Lynx na rynku USA jest wdrożona w Q3 2021 gotowość do szybkich integracji systemu PocketECG z informatycznymi systemami kartotek pacjentów (ang. EHR – Electronic Health Records) co umożliwia dostęp do dużych systemów szpitalnych (ang. IDN – Integrated Delivery Networks) reprezentujących największy potencjał biznesowy. Zostało to osiągnięte dzięki współpracy i zakończeniu projektu integracji systemu PocketECG z rozwiązaniem firmy Redox – będącej rynkowym liderem oferującym rozwiązanie middleware, współpracującego z wszystkimi liczącymi się systemami szpitalnymi EHR w USA.

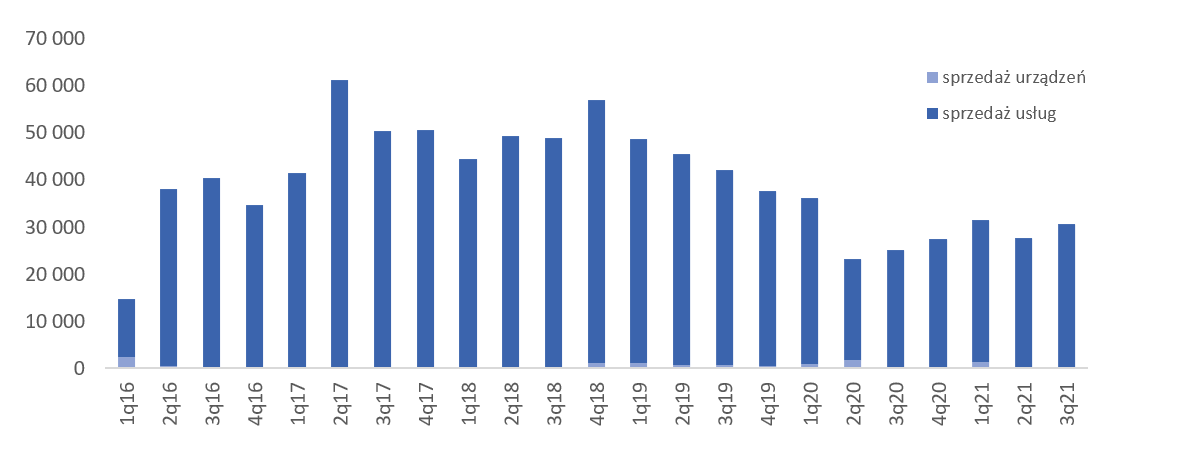

Teraz spójrzmy na przychody. Mniejsza liczba wniosków o płatność do ubezpieczycieli nie spowodowała spadku skonsolidowanych przychodów – były one o 10,6 proc. wyższe w porównaniu do II kw. 2021 r. (30,6 mln zł vs 27,7 mln zł).

kliknij, aby powiększyćWyniki te potwierdzają, że w porównaniu do poprzedniego kwartału wzrosła średnia cena świadczonych usług. Wskazano na to w raporcie: „powyższe [integracja systemu PocketECG z rozwiązaniami firmy Redox – przypis autora] już znajduje odzwierciedlenie w bardziej korzystnym marżowo miksie świadczonych usług”.

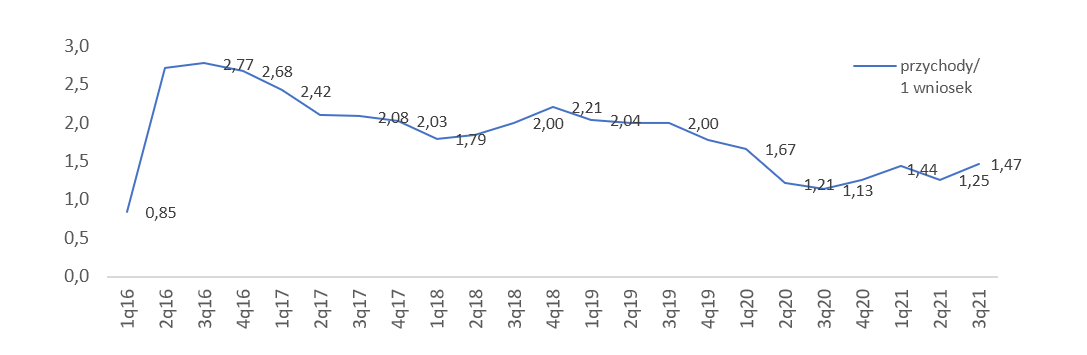

Dzieląc uzyskane ze sprzedaży usług przychody przez liczbę złożonych wniosków o płatność, uzyskujemy wskaźnik średniej płatności za jeden wniosek. Dla uproszczenia przyjmuję, że przychody z wniosków wpłyną do spółki w kwartale, w którym nastąpiło ich złożenie – co niekoniecznie musi być zgodne z rzeczywistością, natomiast ze względu na prezentowany długi okres (2016-2021, 23 kwartały), efekt przesunięcia nie powinien zniekształcić trendu.

Rzeczywiście widać tutaj wzrost średniej płatności za jeden wniosek o 17,1 proc. kw./kw. (1,47 tys. zł vs. 1,25 tys. zł). Jest to jednak efekt niskiej bazy – wyniki osiągnięte w II kwartale 2021 były słabe. Dla odniesienia, spójrzmy na wyniki historycznie. W 2016 r. średnia płatność wynosiła nawet ok. 2,7 tys. zł, a w 2018 r., gdy spółka ostatni raz raportowała dodatni wynik na poziomie działalności operacyjnej, wahała się w przedziale od 1,8 tys. do 2,2 tys. zł. W obu przypadkach przy znacznie większym wolumenie wykonanych badań.

kliknij, aby powiększyćSwoją cegiełkę dołożył także osłabiający się wobec dolara złoty. Spółka realizuje większość sprzedaży w dolarze amerykańskim, a przychody raportuje w złotówkach. Średni kurs USD/ZŁ wzrósł o 4,3 proc. kw./kw. (dane NBP), co „podniosło” przychody przeliczane z dolara na złotówki.

A więc krótkookresowy wzrost średniej płatności za jedno badanie nie zmienia długoterminowego trendu spadkowego. Warto zaznaczyć, że sama spółka informuje, że przejście na model stałej współpracy z ubezpieczycielami („in-network”) w jej opinii spowoduje obniżenie się jednostkowej ceny badania:

Cytat:Pozytywny wpływ [tj. wzrosty przychodów kwartał do kwartału – przypis autora] został częściowo skompensowany przez spadek średnich stawek za badanie, które nastąpiło przede wszystkim w konsekwencji znaczących postępów w procesie zmiany modelu biznesowego, w ramach którego podpisywane są długoterminowe umowy z ubezpieczycielami i kontraktowane są stawki za badanie. Zgodnie z wcześniejszymi założeniami, proces zmiany modelu biznesowego z „out-of network” na „in-network” przekłada się na mniejsze stawki za badanie, ale oczekuje się, iż w długim terminie pozwoli na istotne zwiększenie wolumenu badań.

Zestawiając dane o regularnie obniżającej się marżowości jednego badania z danymi o spadającym wolumenie składanych wniosków o płatność można mieć wątpliwości, czy spółka ma realne szanse na zwiększenie przychodów ze sprzedaży w najbliższych kwartałach. Więcej napiszę o tym w dalszej części.

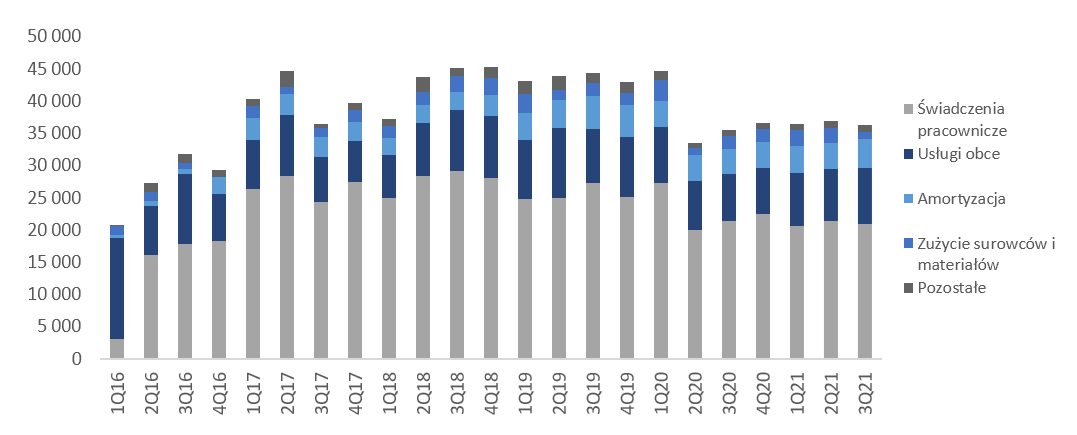

Koszty operacyjneNa poziomie skonsolidowanym największymi składnikami kosztów MDG są świadczenia pracownicze (58 proc.), usługi obce (24 proc.) oraz amortyzacja (12 proc.). Łączne koszty działalności w III kw. 2021 r. (36,3 mln zł) utrzymują się na podobnym poziomie do kilku poprzednich kwartałów. W porównaniu do II kw. spadły one o 1,6 proc.

kliknij, aby powiększyćAnalizując strukturę kosztów można założyć, że spółka nie ma dużych możliwości znaczących optymalizacji w tym zakresie. Po pierwsze, największe nominalnie spadki kosztów w ujęciu kwartalnym odnotowano w zużyciu kosztów surowców i materiałów (-48 proc., -1,1 mln zł), które stanowią zaledwie 3 proc. całości kosztów operacyjnych. Patrząc historycznie, od początku 2016 r. do 2021 r., średnie koszty zużycia surowców i materiałów wynosiły 1,8 mln zł na kwartał, a średnia dla ostatnich ośmiu kwartałów przekraczała 2 mln zł i takich wartości spodziewałbym się w przyszłości.

Drugą kategorią kosztów, w której zanotowano oszczędności w ujęciu kwartalnym są świadczenia pracownicze (-444 tys. zł, -2 proc.). Jak pisałem wyżej, pozycja ta jest największą w kosztach operacyjnych (udział na poziomie 58 proc.). Także tutaj nie oczekiwałbym utrzymania tendencji spadkowej w kolejnych kwartałach. Od marca 2020 r. spółka Medi-Lynx pracowała w zmniejszonym wymiarze czasu pracy, co musiało wpłynąć na niższy koszt wypłacanych wynagrodzeń. W najnowszym raporcie zarząd informuje, że sytuacja pandemiczna się stabilizuje i dlatego planowany jest powrót do pełnego wymiaru pracy. Wprawdzie wspomniano też o przeprowadzonej w III kw. redukcji zatrudnienia w Medi-Lynx, co powinno skutkować obniżeniem kosztów pracowniczych, ale równocześnie w innym miejscu zarząd zapowiada zatrudnienie nowych sprzedawców na rynku amerykańskim, uzasadniając to koniecznością zintensyfikowania działań sprzedażowych. Wpłynie to negatywnie na koszty stałe, i stąd mój sceptycyzm co do redukcji kosztów pracowniczych.

Oprócz dwóch powyższych, we wszystkich innych kategoriach kosztowych nastąpiły kwartalne wzrosty. Usługi obce zwiększyły się o 9 proc. (+710 tys. zł), amortyzacja o +6 proc. (+230 tys. zł), natomiast koszty pozostałe o +1 proc. (+8 tys. zł). Na marginesie dodam, że amortyzowane są głównie posiadane bazy klientów oraz wyprodukowane urządzenia, służące do diagnostyki, o czym napiszę szerzej w analizie bilansu. Jeśli chodzi o usługi obce, składają się na nie w głównej mierze usługi transportowe i kurierskie, usługi telekomunikacyjne i internetowe, usługi doradcze, usługi monitorowania i usługi informatyczne. Tutaj także nie należy spodziewać się spadków.

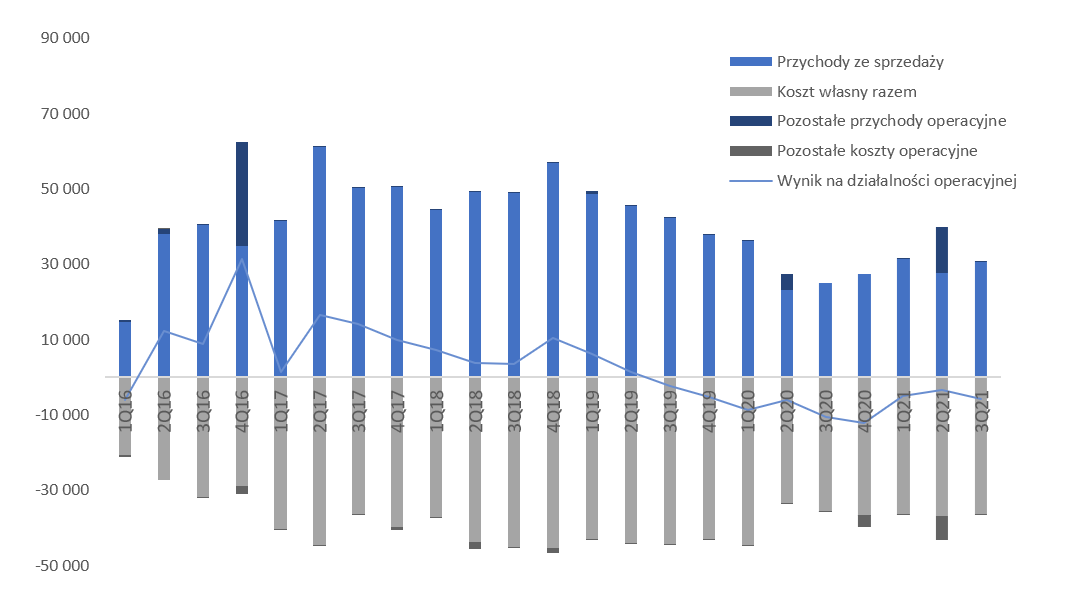

WynikiPrzejdźmy zatem do wyników operacyjnych. W ujęciu kwartalnym, na poziomie skonsolidowanym mamy kolejny kwartał na minusie: -5,9 mln zł, wobec straty -3,5 mln zł kwartał wcześniej – MDG pogłębiła stratę wobec poprzedniego kwartału o blisko 2,4 mln zł.

kliknij, aby powiększyćPorównując ze sobą przychody i koszty działalności widać wyraźnie „lukę sprzedażową”, którą rozumiem jako „dziurę” pomiędzy przychodami ze sprzedaży a całkowitym kosztem działalności operacyjnej. Spółka posiada wysoką bazę kosztową, na poziomie ok. 36 mln zł w skali kwartału, której najwyraźniej nie jest w stanie ani skutecznie zredukować, ani zmonetyzować usług w taki sposób, żeby pokazać dodatni wynik na działalności operacyjnej. Taki stan utrzymuje się od połowy 2019 r.

Pozostała działalności operacyjna nie miała istotnego wpływu na wynik operacyjny spółki w III kw. 2021 r., w przeciwieństwie do okresu kończącego się trzy miesiące wcześniej. Wtedy po stronie przychodowej spółka rozliczyła umorzenie pożyczki w wysokości 3,2 mln USD (12,1 mln zł). Pożyczka ta została udzielona spółce Medi-Lynx w ramach pakietu pomocowego w USA związanego z przeciwdziałaniem skutkom Covid-19. Korzystając z dużego skoku pozostałych przychodów operacyjnych, w tym samym kwartale przeprowadzono testy na utratę wartości firmy w ramach spółki Medi-Lynx i dokonano odpisu z tego tytułu w wysokości 6,7 mln zł. Zarząd informuje także o możliwości dokonania w przyszłości kolejnych odpisów z tego tytułu: „w przypadku niepowodzenia wdrożenia zaktualizowanego planu finansowego [czyli zwiększenia wolumenu sprzedaży w ramach modelu „in-network” – przypis autora] (…) z powodu konieczności ujęcia dodatkowych odpisów z tytułu utraty wartości”. Innymi słowy, jeśli nie uda się zwiększyć sprzedaży zgodnie z zakładanym obecnie modelem, zarząd nie będzie w stanie dłużej bronić wartości księgowej spółki Medi-Lynx, co będzie skutkowało kolejnymi odpisami.

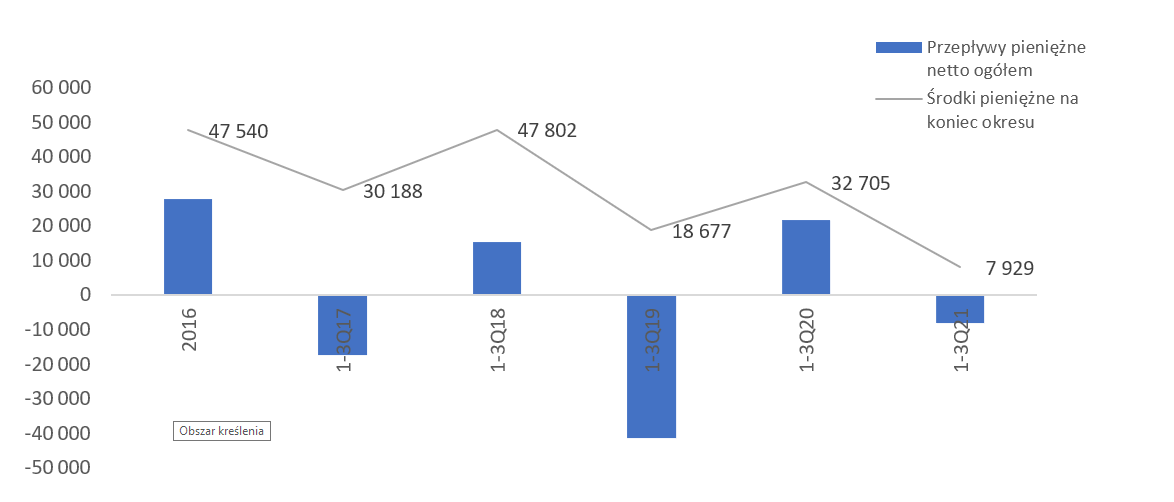

PrzepływyW okresie trzech kwartałów 2021 MDG wygenerowała skonsolidowane ujemne przepływy z działalności operacyjnej (-5 mln zł) oraz ujemne przepływy z działalności inwestycyjnej (-12 mln zł). Aby częściowo pokryć ubytek przepalonych środków pieniężnych, spółka pozyskała finansowanie w wysokości 7,6 mln zł, co pozwoliło wygenerować przepływy +8,8 mln zł z działalności finansowej. Całkowite przepływy netto ogółem wyniosły -8,3 mln zł, co spowodowało spadek stanu środków pieniężnych do 7,9 mln zł. Historycznie jest to jeden z najniższych wyników spółki:

kliknij, aby powiększyćTaki poziom środków na rachunkach oznacza, że oprócz pracy nad zwiększeniem przychodów ze sprzedaży, zarząd musi poważnie myśleć o strukturze finansowania. Na pewno zapala się tutaj czerwona lampka. Aby zapewnić spółce środki do dalszego funkcjonowania, akcjonariusze zdecydowali niedawno o emisja akcji nowej serii. Więcej o tym napiszę w dalszej części.

Przejdźmy do analizy bilansu.

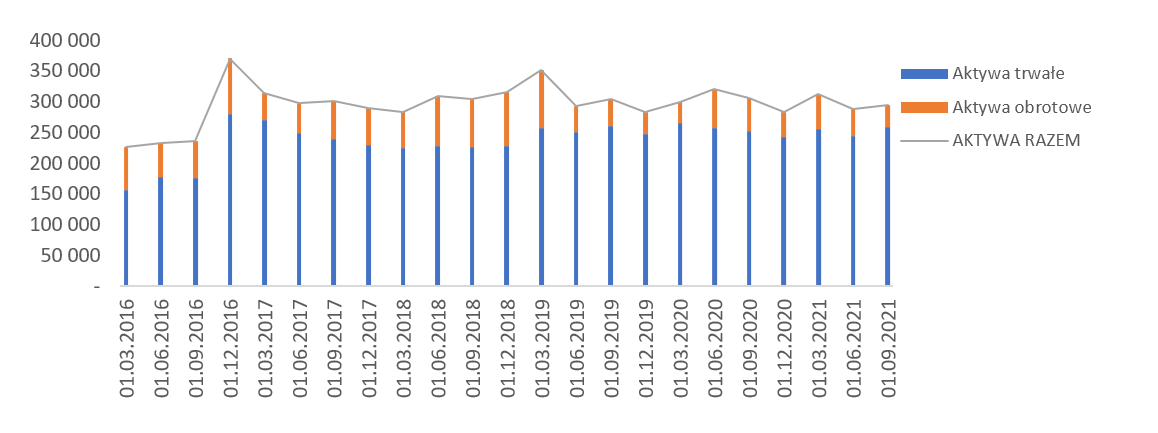

BilansSuma aktywów w skonsolidowanym bilansie wzrosła kwartalnie o blisko 6 mln zł (+2,1 proc.), z 288 mln do 294 mln zł:

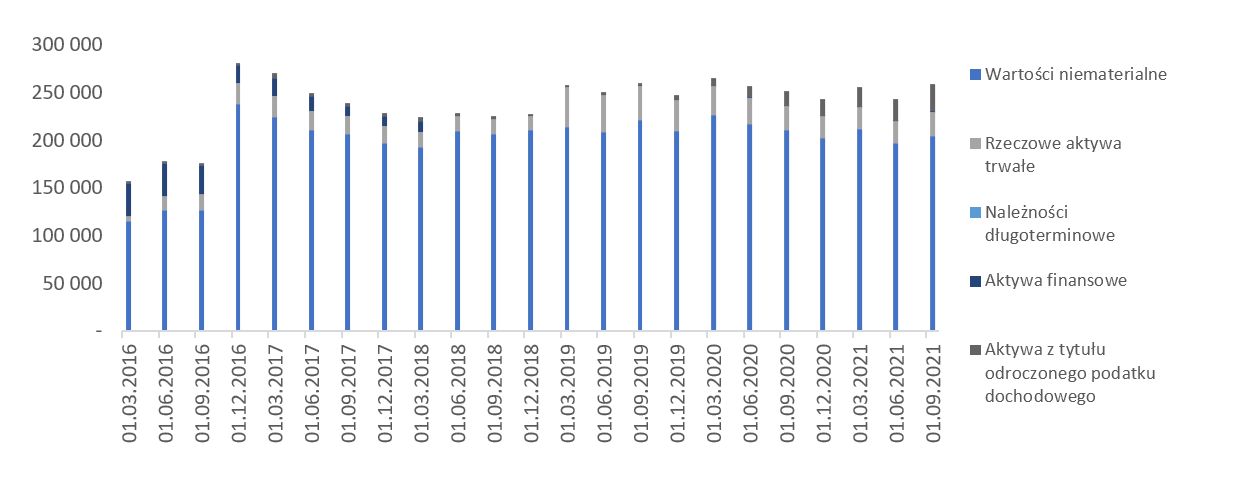

kliknij, aby powiększyćPrawie 90 proc. sumy bilansowej stanowią aktywa trwałe, a blisko 80 proc. aktywów trwałych to wartości niematerialne. Składają się na nie: bazy danych klientów (96 mln zł), wartość firmy rozpoznana w wyniku nabycia jednostek zależnych (83 mln zł) oraz nakłady na prace badawczo-rozwojowe (18 mln zł). Pozostałe środki trwałe to: rzeczowe aktywa trwałe (25,7 mln zł) i aktywo z tytułu odroczonego podatku dochodowego (28,5 mln zł):

kliknij, aby powiększyćObecnie spółka potrzebuje skokowego zwiększenia przychodów ze sprzedaży. Musi także pozyskiwać dodatkowe finansowanie dla zachowania płynności – w tym celu m.in. zdecydowano o wspomnianej emisji akcji.

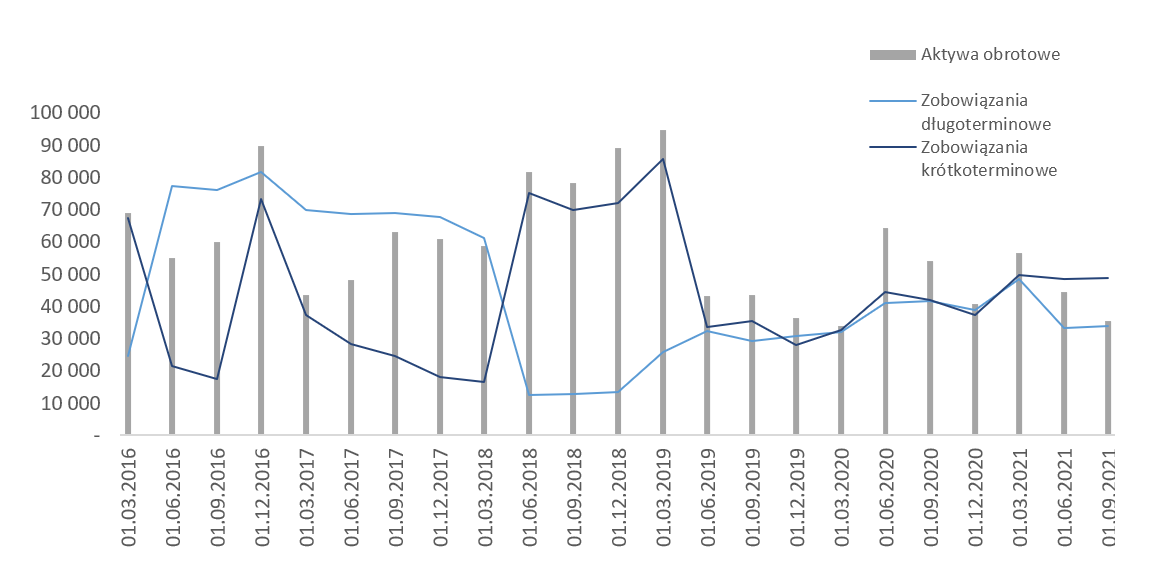

W powyższym kontekście warto spojrzeć na bilans MDG poprzez zmiany stanu jej aktywów obrotowych w relacji do zobowiązań długoterminowych i krótkoterminowych. Dlaczego w tym zestawieniu pomijam aktywa trwałe? Ponieważ 90 proc. z nich stanowią wartości niematerialne oraz aktywo z tytułu odroczonego podatku dochodowego. Zakładam, że posiadane wartości niematerialne nie stanowią źródła „szybkiej” gotówki, tzn. nie można ich łatwo (lub w ogóle) sprzedać bez uszczerbku dla biznesu. Owszem, bazy klientów stanowią podstawę do generowania większej sprzedaży, ale w ostatnich kwartałach nie widać zbytnio efektów ich wykorzystania. Agio można w tym wypadku potraktować jako zapis księgowy, a nakłady na prace badawczo-rozwojowe do momentu ich komercjalizacji także stanowią zapisy w księgach, i spółka nie sprzeda ich bez negatywnego wpływu na swój biznes:

kliknij, aby powiększyćJuż na pierwszy rzut oka widać historycznie niski poziom aktywów obrotowych (35,4 mln zł). Gorzej było jedynie po I kw. 2020 r. (32,7 mln zł), jednak wtedy spółka miała niższy poziom zobowiązań krótkoterminowych, które mają szybką zapadalność. Ich stosunek do aktywów obrotowych wynosił 11 proc., a obecnie jest to 17 proc. Co więcej, obecnie w krótkoterminowych rozliczeniach międzyokresowych zaliczono 1,7 mln USD (czyli ok. 6,8-7 mln zł) zaliczki otrzymanej od publicznego ubezpieczyciela Medicare z tytułu realizacji przyszłych usług. Była to forma pomocy publicznej dla spółki, aby poprawić jej płynność. Oznacza to, że spółka już otrzymała ok. 7 mln zł środków za usługi, które być może wykona w przyszłości. Zaliczka ta została udzielona w 1. półroczu 2020 r. i do czasu publikacji raportu rozliczono z niej niecałą połowę – 1 mln USD. Do rozliczenia pozostało więc jeszcze 1,2 mln USD (4,8-5 mln zł). Wspominam o tym, ponieważ nierozliczoną kwotę zaliczki spółka musiałaby zwrócić do Medicare. W raporcie nie podano końcowego terminu, w którym zaliczka powinna zostać finalnie rozliczona, zakładam jednak, że zarząd dołoży starań, aby nie musieć jej zwracać.

W tym miejscu wspomnę jeszcze o toczącym się od 2018 r. postępowaniu podatkowym przeciwko spółce w Teksasie o niezapłacony podatek dochodowy. Jest to istotne, ponieważ najnowsze informacje dotyczące tej sprawy spółka uzyskała w omawianym kwartale. Postępowanie obejmuje okres od lipca 2014 do grudnia 2017 r. Wartość spornego podatku to ok. 1,7 mln USD. Postępowanie zakończyło się w II kw. 2021 r. – negatywnie dla spółki. Obecnie rozważa ona skierowanie sprawy do sądu. W przypadku negatywnego rozstrzygnięcia MDG będzie musiała uregulować sporną kwotę, a prawdopodobne będzie także przeprowadzenie analogicznej kontroli za późniejszy okres (od stycznia 2018 r.). Spółka nie zawiązała rezerwy z tego tytułu, ponieważ zgodnie z opinią doradców podatkowych prawdopodobieństwo wygrania sprawy przekracza 50 proc. Natomiast do momentu zakończenia sprawy w każdym momencie istnieje ryzyko ujęcia tego zdarzenia w księgach, a odpowiednie służby dokonały już zabezpieczenia na majątku spółki w wysokości ok. 1,5 mln USD.

PrzyszłośćSpółka prowadzi prace badawczo-rozwojowe w zakresie czterech kluczowych projektów:

1 - nowego urządzenia z systemem do rehabilitacji kardiologicznej,

2 - zestawu algorytmów do analizy danych,

3 - systemu do zdalnej rehabilitacji kardiologicznej na bazie urządzenia PocketECG,

4 - nowej wersji oprogramowania dla urządzenia PocketECG.

W raporcie brak jednak informacji o datach możliwej komercjalizacji. Z tego powodu nie spodziewam się, żeby w najbliższym czasie przełożyły się one na dodatkowe przepływy finansowe.

Od kilku miesięcy spółka wdraża także zmianę polityki sprzedaży. Pytanie jednak, czy sam zarząd wierzy w powodzenie tych zmian. Czytając asekuracyjne zdania o możliwych dalszych odpisach z tytułu utraty wartości spółki Medi-Lynx, mam co do tego wątpliwości. Niezależnie od zmian w strategii sprzedaży i od prowadzonych prac rozwojowych, w sierpniu 2021 r. zarząd rozpoczął przegląd opcji strategicznych „we wszystkich obszarach działalności biznesowej grupy”. Rozważane są różne warianty: pozyskanie inwestora strategicznego lub finansowego, zawarcie aliansu strategicznego, dokonanie transakcji o innej strukturze, jak również „brak wymienionych działań” – to informacja z ostatniego raportu.

Według zarządu do dalszego funkcjonowania spółka potrzebuje dodatkowych środków w wysokości 2-5 mln USD, a więc ok. 8-20 mln zł. W tym celu nastąpiła nowa emisja 648,5 tys. akcji serii H po cenie 18 zł, które zostały dopuszczone do obrotu 23 lutego br. Ujawnił się także nowy duży akcjonariusz - Lacuna Finanz AG, z prawem do blisko 5 proc. głosów na WZA. Niedawno prowadzono także rozmowy z Rafałem Brzoską, który ostatecznie jednak zrezygnował z angażowania się w spółkę. Na marzec zostało zwołane kolejne walne zgromadzenie, które będzie decydować o kolejnej emisji do 346,7 tys. akcji.

PodsumowanieZarząd robi co może, żeby poprawić wyniki MDG, jednak nie za bardzo widać efekty tych starań. Być może stąd propozycja, żeby managerów spółki objąć programem motywacyjnym, którego wprowadzenie będzie rozstrzygane podczas marcowego NWZA spółki. Kapitalizacja już po emisji nowej serii akcji wynosi 62,2 mln zł. Cena jednej akcji osiągnęła ostatnio 12,5 zł, podczas gdy jeszcze na początku tego roku przekraczała 20 zł. Wskaźnik C/WK wynosi 0,37, jednak pamiętajmy, że blisko 80 proc. wartości sumy bilansowej stanowią wartości niematerialne i prawne oraz aktywo z tytułu odroczonego podatku dochodowego. Od dziewięciu kwartałów z rzędu spółka nie pokazała dodatniego wyniku z działalności operacyjnej i powoli, ale systematycznie przepala kapitał, pozyskany zarówno z emisji akcji, jak i ze środków pomocowych na przeciwdziałanie skutkom pandemii Covid-19. W ostatnim czasie udało się wprawdzie pozyskać nowego inwestora, a fundusze inwestycyjne póki co nie wycofują się z akcjonariatu, natomiast jeśli spółka chce nadal funkcjonować i wrócić na ścieżkę zysków, musi w najbliższym czasie pokazać radykalną poprawę sprzedaży. Przyda się także poprawa komunikacji z mniejszościowymi akcjonariuszami ze strony zarządu, bo od jakiegoś czasu mamy jedynie zawoalowane raportowanie wyników i usprawiedliwianie spadków.

Powyższa treść przez 360 dni była zarezerwowana tylko dla osób posiadających abonament.