Gamechanger czy ONDEryzacja wyników? – omówienie sprawozdania Erbud po I kw. 2021 r.Od ostatniej analizy, która dotyczyła I kw. 2017 r. upłynęło trochę czasu. Sam kurs akcji miewał lepsze i gorsze momenty, niemniej jednak od grudnia 2020 r. możemy zaobserwować silny trend wzrostowy. Sprawdźmy więc, co zmieniło się w spółce oraz jaki jest powód tak gwałtownego wzrostu kapitalizacji w ostatnich miesiącach.

Na samym wstępie należy wspomnieć, że grupa kapitałowa Erbud konsoliduje 12 spółek, które prowadzą działalność łącznie w 6 krajach europejskich. Patrząc na sprzedaż w ujęciu geograficznym, w dużej mierze przychody realizowane są w Polsce. W I kw. 2021 r. sprzedaż krajowa odpowiadała za 88 proc. obrotów. W chwili obecnej firma wyodrębnia 3 kluczowe segmenty, które dodatkowo podzielone są na rynek polski oraz zagranicę.

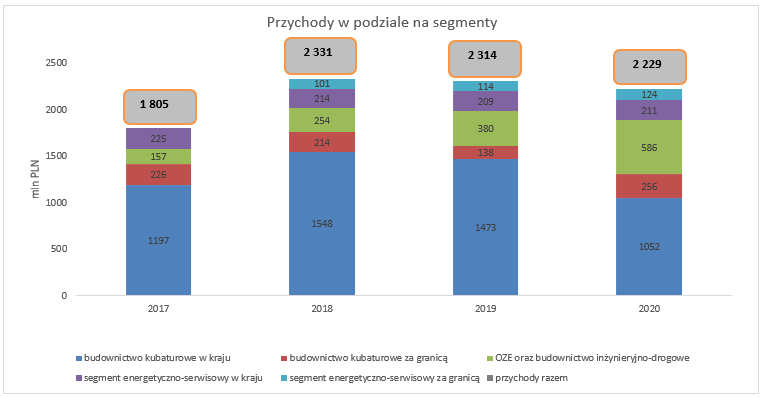

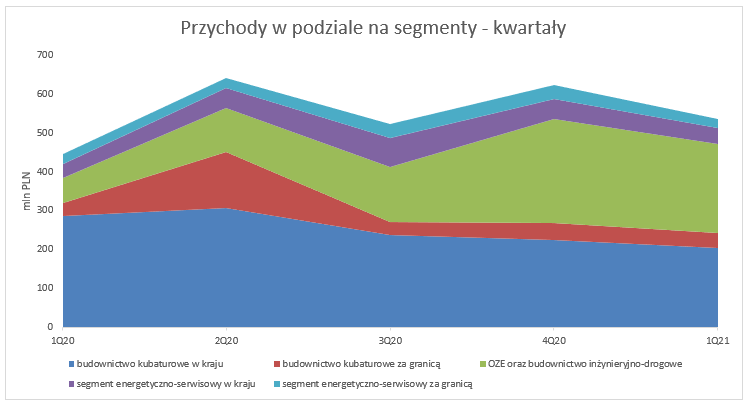

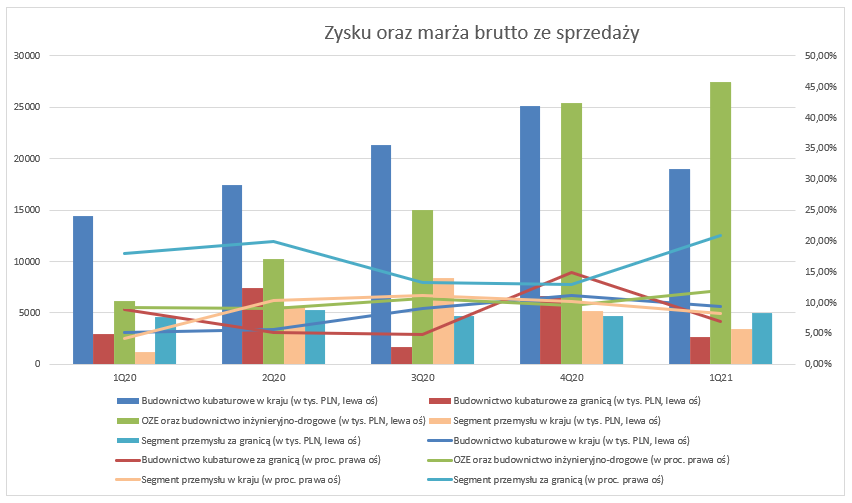

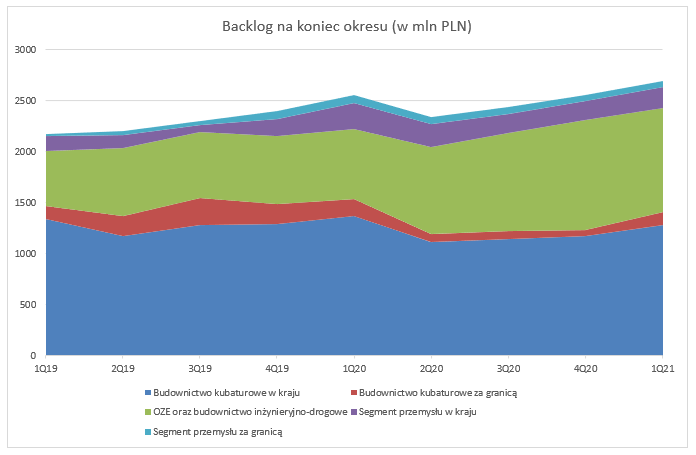

Wyniki segmentoweJuż na pierwszy rzut oka możemy stwierdzić, że udział segmentów w przychodach znacząco się zmienił. Wystarczy spojrzeć, że wielkość przychodów jest na podobnym poziomie od 3 lat. Istotnie udział swój zwiększa OZE oraz budownictwo inżynieryjno-drogowe kosztem budownictwa kubaturowego.

kliknij, aby powiększyć

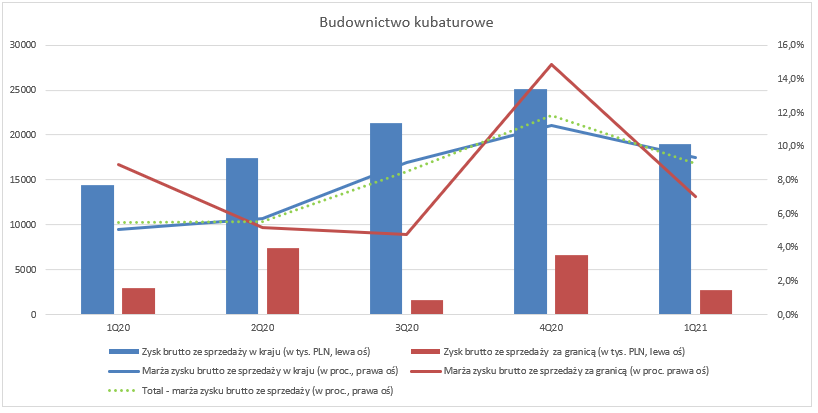

kliknij, aby powiększyćPodstawowym oraz najbardziej istotnym segmentem grupy było budownictwo kubaturowe w kraju. Spółki zależne specjalizują się w realizacji obiektów między innymi mieszkalnych, biurowych, hoteli, szpitali czy centrów handlowych. W I kw. 2021 r. Erbud odnotował sprzedaż w kraju na poziomie 203 mln zł (-29 proc. r/r/), włączając w to 53 mln zł sprzedaży między segmentami, natomiast segment budownictwa kubaturowego za granicą dał 38 mln zł (+15 proc r/r). Spadek obrotów w danym segmencie zarząd argumentuje wpływem pandemii oraz niższą liczbą ogłaszanych przetargów. Zdaniem prezesa pana Dariusza Grzeszczaka, wraz z wygaszeniem pandemii, zauważalnym będzie ożywienie segmentu, a firmy zależne będą w stanie wygenerować w skali roku dodatkowo 500 mln zł.

Zysk brutto ze sprzedaży zamknął się łączną kwotą 21,7 mln zł (+4,2 mln zł r/r, +24,3 proc. r/r). Wyraźnie wzrosła marża brutto (do 9 proc. +3,5 p.p. r/r), co jest bardzo dobrym wynikiem, jak na ten rodzaj budownictwa. Co więcej, poprawę rentowności na tym poziomie możemy zaobserwować już od trzech kwartałów. Pytaniem, które się nasuwa jest, czy jest możliwym utrzymanie jej w dłuższym terminie? Czy obecnie spowodowane jest to zwiększeniem udziałów kontraktów charakteryzujących się wyższą marżą lub rozliczeniem kontraktów z wyższą rentownością niż pierwotnie planowano?

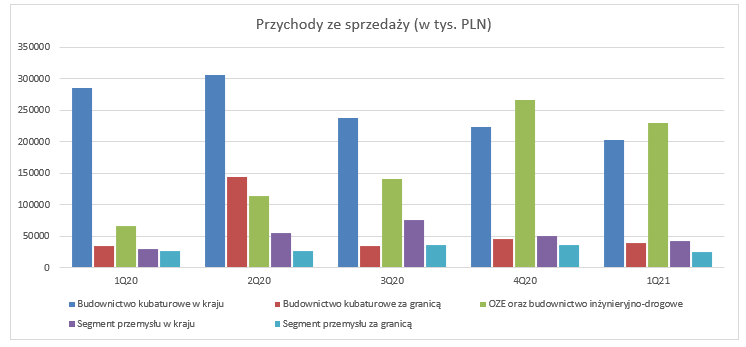

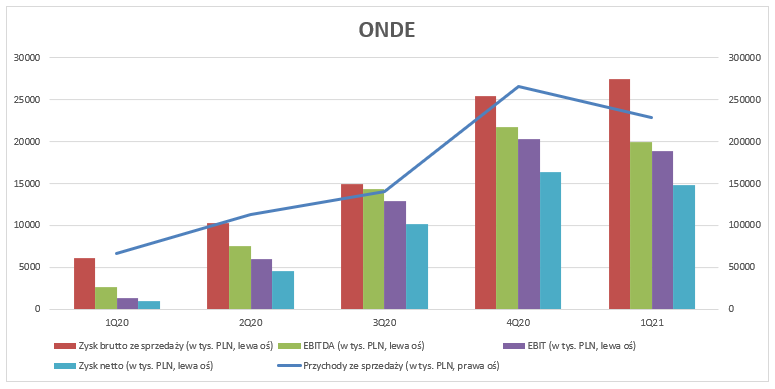

kliknij, aby powiększyćKolejnym segmentem grupy jest OZE oraz budownictwo inżynieryjno-drogowe, reprezentowany przez jedną spółkę – Onde. Podmiot ten jest liderem w Polsce w budowie farm wiatrowych, dodatkowo zajmuje się budownictwem farm fotowoltaicznych, inżynieryjno-drogowym oraz rozwija nowy segment związany z własnymi projektami OZE. Co ciekawe, wcześniej Erbud wyniki generowane przez segment raportował tylko pod nazwą budownictwo inżynieryjno-drogowe, natomiast od I kw. 2021 r. segment ten został rozbity dodatkowo na OZE. W 2020 r. budownictwo dla OZE stanowiło 82 proc. przychodów, a w I kw. 2021 r. udział wyniósł 89 proc.. Przychody segmentu wyniosły w I kw. 2021 r. 229 mln zł i były wyższe o 159 mln zł r/r, ale w ujęciu kw/kw spadły o 37 mln zł. Istotne przyśpieszenie nastąpiło w drugiej połowie 2020 r., gdzie sprzedaż wzrosła o 54 proc. i osiągnęła ostatecznie 586 mln zł..

Zysk brutto na sprzedaży w I kw. br. wyniósł 27,5 mln zł (+21,3 mln zł r/r oraz +2,0 mln z kw/kw), a marża brutto w I kw. 2021 r. wyniosła 12 proc. i była wyższa o 2,71 p.p. r/r. Taki poziom rentowności nie powinien nikogo dziwić, ponieważ (jak na razie) projekty OZE są bardziej rentowne od tradycyjnego budownictwa kubaturowego.

Należy wspomnieć o ostatnim segmencie energetyczno-serwisowym. Wartościowo przychody segmentu nie wpływają w istotny sposób na skonsolidowane wyniki, gdyż skala przychodów jest za mała. Firmy reprezentujące segment specjalizują się w realizacji projektów inżynieryjnych dla przemysłu i energetyki. Segment ten skupia się na kontraktach dotyczących modernizacji i budowy nowych obiektów przemysłowo-energetycznych oraz instalacji technologicznych związanych z ochroną środowiska i podawaniem paliw do kotłów energetycznych. Drugim pionem jest serwis, w którego zakres wchodzą prace serwisowe i modernizacyjne instalacji technologicznych, przemysłowych oraz energetycznych. W I kw. 2021 r. segment osiągnął 65,5 mln obrotów (+ 8,2 proc. r/r), odpowiednio w kraju był to poziom 41,4 mln zł, a za granicą 24,1 mln zł. Przez ostatnie lata dywizja ta utrzymuje stały poziom przychodów, a jak sam zarząd podkreśla, potencjał wzrostu jest ograniczony poprzez rozwój organiczny - jego ewentualny znaczny wzrost musiałby zostać zainicjowany poprzez przejęcia. Rentowność segmentu charakteryzuje się wysoką marżowością. Odpowiednio w kraju zysk brutto wyniósł 3,4 mln zł (marżą 8,3 proc), a za granicą 5 mln zł (marża aż 20,8 proc.!)

kliknij, aby powiększyć

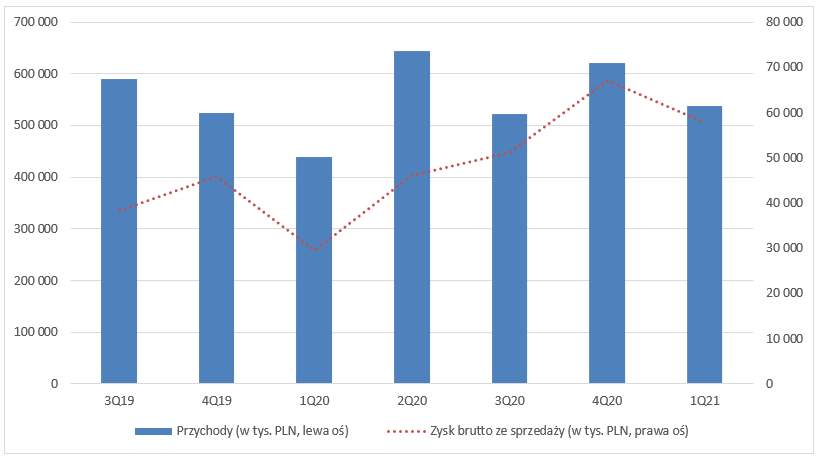

kliknij, aby powiększyćWyniki skonsolidowaneSkonsolidowane przychody grupy w 2020 r. wyniosły 2,2 mld zł, a w 2019 r. było to 2,3 mld zł. W I kw. 2021 r. zaraportowana sprzedaż wyniosła 536,7 mln zł, co oznacza wzrost o 96,9 mln zł r/r (+22,0 proc.). Zerknijmy na zysk brutto ze sprzedaży, a ten w 2020 r. wyniósł 193,5 mln zł (+46,8 mln zł r/r, 31,9 proc r/r), co przełożyło się na marżę brutto na poziomie 8,7 proc. (+2,4 p.p. r/r). Rentowność jeszcze lepiej prezentuje się w I kw. 2021 r. - zysk brutto ze sprzedaży wyniósł 57 mln zł (+96,1 proc. r/r), co daje marżę na poziomie 10,8 proc. (+4,1 p.p. r/r).

kliknij, aby powiększyćKoszty sprzedaży i ogólnego zarządu w w I kw. 2021 r. stanowiły 6,6 proc. sprzedaży, natomiast w IV kw. było to 6,89 proc.. Erbud zaraportował dodatnie saldo pozostałej działalności operacyjnej w wysokości 3,3 mln zł, za to w I kw. 2020 r. wyniosło ono tylko 0,6 mln zł.

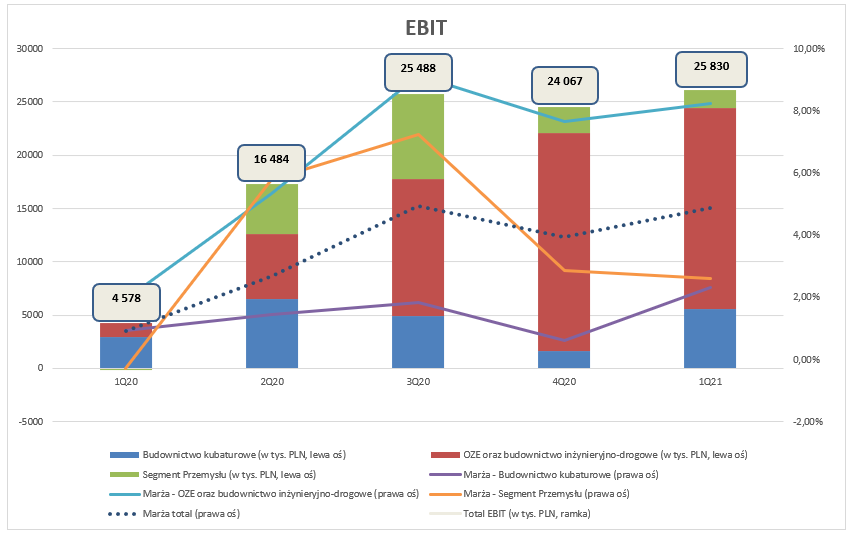

Spółka pokazała w I kwartale EBIT na poziomie 25,8 mln zł, przy marży 4,8 proc., co oznaczało wzrost o 21,3 mln zł r/r. Marża operacyjna r/r była wyższa o +3,77 pp. oraz k/k +0,94 pp.

W linii finansowej RZiS możemy zaobserwować znaczny spadek przychodów i kosztów finansowych, choć odczuwalnie dla wyników istotniejszy jest regres kosztów - aż 67 proc. kw/kw. Mocno zastanawiający jest wysoki udział kosztów finansowych w IV kw. 2020 r. pomimo spłaty dużej części zadłużenia finansowego. Prawdopodobnie skutek tego obserwujemy w I kw. 2021 r., gdyż koszty te stanowią tylko 1,8 mln zł.

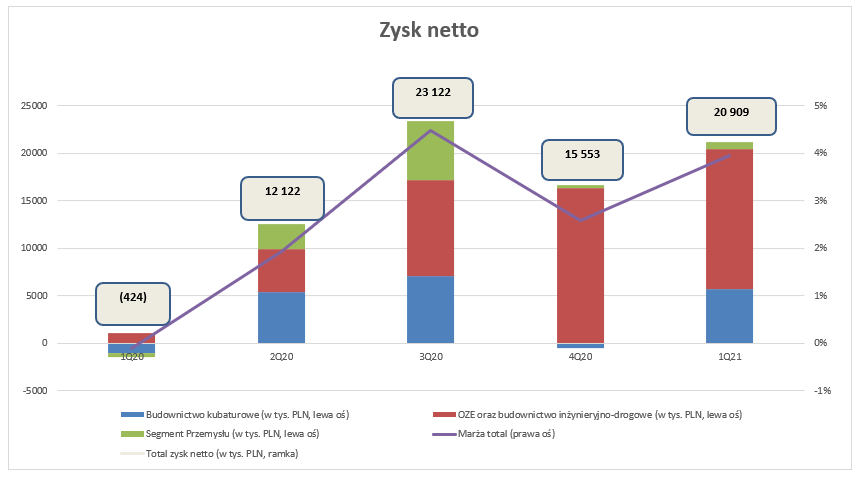

Grupa zaraportowała w I kw. ostatecznie 24,6 mln zysk przed opodatkowaniem oraz 20,9 mln zysku netto. Efektywna stopa podatkowa kw/kw spadła z 25,6 proc. do 15,2 proc.. Wystarczy tylko spojrzeć na poniższe wykresy i zauważyć, że mimo zbliżonego poziomu przychodów r/r czy kw/kw obserwujemy znacznie lepsze wyniki. Jest to efektem zmiany struktury sprzedaży i przesunięcia w stronę bardziej rentownych kontraktów związanych z budownictwem dla OZE.

Jednocześnie trzeba mieć na uwadze, że wyniki I kw. zaraportowane przez Erbud, były ostatnimi wynikami przed IPO Onde. Wysoce prawdopodobnym jest więc, że firmie zależało na przedstawieniu bardzo dobrych wyników ze względu na ofertę publiczną. Świadczyć o tym może chociażby wyższe saldo na linii pozostałej działalności operacyjnej, korzystna linia finansowa, czy niższa stopa podatkowa. Z drugiej strony skokową poprawę wyników obserwujemy już od 3 kwartałów.

kliknij, aby powiększyć

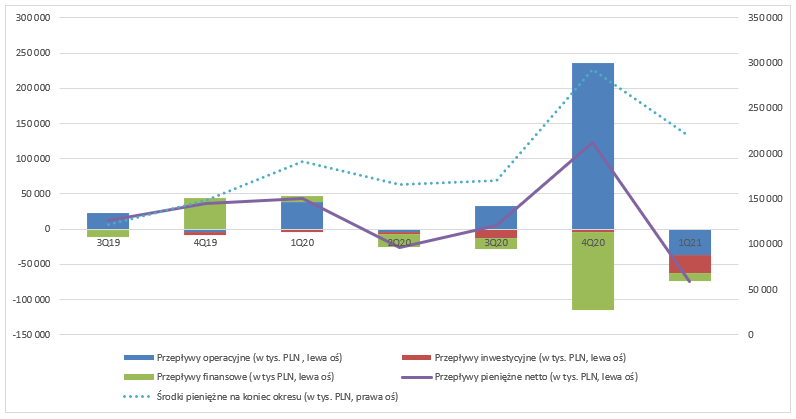

kliknij, aby powiększyćSpółka w I kw. 2021 r. zanotowała odpływ gotówki w przepływach operacyjnych - minus 36 mln zł. Ujemne przepływy wynikają głównie ze zmiany kapitału obrotowego. Z jednej strony spadły zapasy (+10,5 mln zł), natomiast z drugiej zauważalny jest wzrost należności (-28,3 mln zł) oraz spadek zobowiązań handlowych (- 923 tys. zł). Trzeba również wspomnieć o niekorzystnej zmianie rozliczeń aktywów i zobowiązań z tytułu kontraktów budowlanych (-34,2 mln zł) oraz rozliczeń międzyokresowych (-8,8 mln zł). W rezultacie ubytek gotówki z działalności operacyjnej był dotkliwy. Na uwagę zasługuje także duży przypływ środków z działalności operacyjnej za IV kw. 2020 r. (+236 mln zł), na co korzystny wpływ w dużej części miała także zmiana stanu kapitału obrotowego – prawdopodobnie znacząca część kontraktów została zakończona i uległa rozliczeniu.

W I kw. 2021 r. działalność inwestycyjna pochłonęła 25,7 mln zł. Jak spojrzymy dokładniej w sprawozdanie z przepływów, możemy dostrzec, że w głównej mierze związane jest to z wydatkami na nabycie nieruchomości inwestycyjnych. Tutaj warto wspomnieć, iż Erbud planuje implementację nowego segmentu, tj. ekologiczne drewniane budownictwo modułowe. Prezes na konferencji Trigon Green-Tech wspomniał, iż spółka pozyskała już działkę oraz halę produkcyjną, więc możemy zakładać, że wyższe nakłady inwestycyjne związane są ze wspomnianym segmentem. Grupa planuje w skali 3 lat przeznaczyć na zakup nowoczesnych linii produkcyjnych, nieruchomości czy pozyskanie kapitału obrotowego pomiędzy 80 a 100 mln zł. Musimy być świadomi, że w najbliższych okresach możemy odnotowywać odpływy z działalności inwestycyjnej, jak i operacyjnej - wzrost kapitału obrotowego. Wpływ nowego segmentu będziemy mogli również zaobserwować we wzroście aktywów trwałych, a co za tym idzie odczujemy wyższą amortyzacją, która odbije się na RZiS. Jest to oczywiście naturalny i normalny proces w momencie, kiedy firma chce się rozwijać.

Przepływy finansowe były ujemne na kwotę 12 mln zł, głównie na skutek spłaty części zobowiązań finansowych, z drugiej strony należy pamiętać o znacznej spłacie zobowiązania finansowego w IV kw. 2020 r. Ostatecznie na koniec I kw. 2021 r. poziom gotówki wyniósł 218 mln.

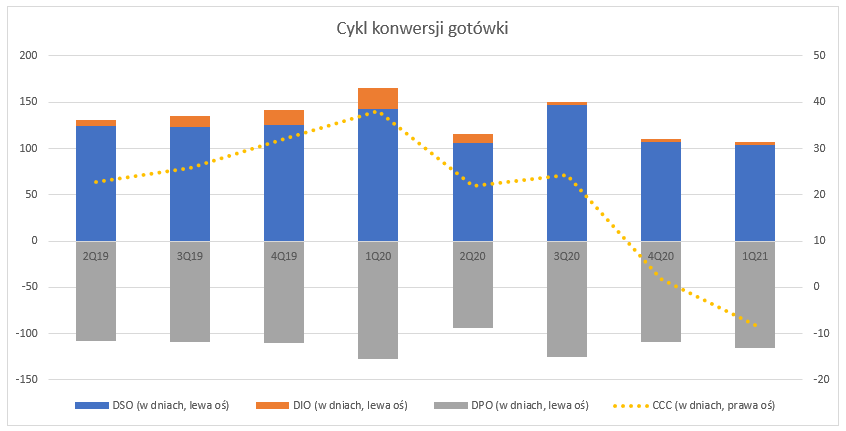

kliknij, aby powiększyćSpójrzmy jeszcze, jak zmieniła się efektywność gospodarowania kapitałem obrotowym. Warto dodać, że do cykli zobowiązań oraz należności została użyta średnia kaucja z tytułu kontraktów budowlanych i zobowiązania wobec podwykonawców oraz wycena kontraktów budowlanych. Dodatkowo uwzględniony został średni kwartalny okres zapasów, należności oraz zobowiązań handlowych.

W I kw. 2021 r. cykl konwersji gotówki wyniósł minus 8 dni w porównaniu do 38 dni rok wcześniej. Do spadku cyklu kapitału obrotowego netto przyczyniła się krótsza rotacja należności o około 39 dni r/r, rotacja zapasów o 18 dni r/r oraz rotacja zobowiązań o 12 dni r/r. Niższy cykl konwersji gotówki zauważalny jest już od IV kw. 2020 r., a w dużej mierze wpływ na to miało obniżenie cyklu rotacji należności, a to wynikało z otrzymania należności od kontrahentów, a idąc dalej - prawdopodobnie z zakończeniem i rozliczeniem. W IV kw. 2020 r. poziom zobowiązań (uwzględniając kaucję oraz wycenę kontraktów budowlanych) wyniósł 583 mln i był niższy aż o 33,3 proc. kw/kw.

Co więcej, w IV kw. 2020 r. spadek należności (- 291 mln kw/kw) wpłynął pozytywnie na wzrost gotówki w kasie. Z drugiej strony natomiast zostało to zbilansowane w pewnym stopniu przez spadek zobowiązań (minus 54 mln kw/kw) oraz wzrost zapasów (plus 9,5 mln kw/kw).

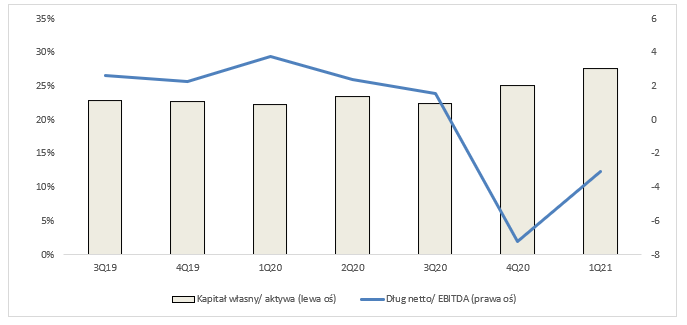

kliknij, aby powiększyćNa koniec I kwartału zadłużenie firmy z tytułu kredytów i pożyczek wyniosło 123 mln zł (-3 proc. k/k, -50 proc. r/r). Jak do malejącego zadłużenia finansowego dodamy bardzo wysoki poziom gotówki oraz rosnącą EBITDA, to musimy otrzymać niewielki wskaźnik DN/EBITDA, a ten w I kw. 2021 r. wyniósł minus 3. Trzeba również wspomnieć, iż Erbud przeprowadził skup akcji własnych w 2020 r. po cenie jednostkowej 40 zł za jedną akcję przy kursie około 20 zł, a w 2021 r. po cenie jednostkowej na poziomie 125 zł przy kursie rynkowym w okolicy 65 zł.

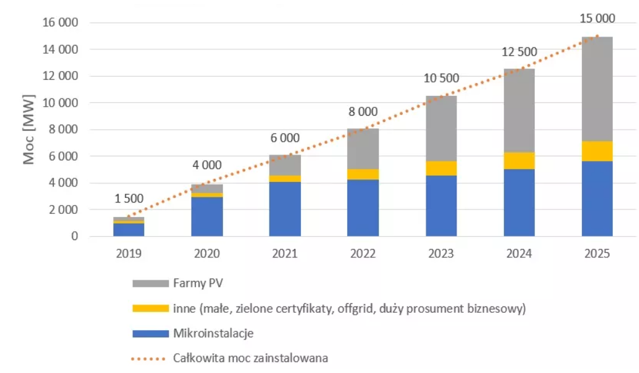

kliknij, aby powiększyćOnde oraz perspektywy rozwojuNie można pozostawić analizy Erbudu bez omówienia Onde. O samych wynikach finansowych pisaliśmy wcześniej, natomiast w celu osiągnięcia szerszej perspektywy wystarczy spojrzeć na poniższy wykres.

kliknij, aby powiększyćZacznijmy od podstawowego segmentu, a jest nim budownictwo farm wiatrowych oraz fotowoltaicznych. Działalność spółki w obszarze energetyki wiatrowej koncentruje się na realizacji projektów w formule BoP (balance of plants). Wykonywane prace obejmują wszystkie roboty, poza dostawą i montażem turbin wiatrowych. Firma buduje też farmy „pod klucz”, co obejmuje dodatkowo dostawę, montaż oraz uruchomienie elektrowni (kontrakty EPC). Jeśli chodzi o farmy fotowoltaiczne, to zakres prac obejmuje wszystkie etapy procesu budowlanego. W obszarze tym podmiot realizuje większość projektów we wspomnianej formie pod tzw. „klucz”. Podmiot do tej pory zrealizował i realizuje 250 projektów o łącznej mocy 2809,5 MW, z czego 2593 MW przypada na projekty farm wiatrowych, a reszta na projekty farm fotowoltaicznych.

Ważnym aspektem, który może mieć istotny wpływ na działalność wiatrową, jest ustawa 10H (odległościowa). Projekt jej nowelizacji powinien trafić do parlamentu we wrześniu lub październiku 2021 r., a celem będzie zmniejszenie odległości elektrowni wiatrowej od istniejących zabudowań mieszkalnych. Obecnie odległość wynosi około 1,5-2 km, a wraz ze zmianą ustawy dystans skróciłby się do 500 metrów. Innymi słowy, projekt ustawy ma na celu większe zagęszczenie turbin wiatrowych. Prezes zarządu Onde twierdzi, że jeśli ustawa zostanie zliberalizowana w 2021 r., nowe projekty z pozwoleniami na budowę powinny pojawić się w latach 2023-24.

Co więcej, farmy fotowoltaiczne również mogą być istotnym czynnikiem zwiększającym przychody. Instytut Energetyki Odnawialnej prognozuje że, w latach 2021 – 2022 nastąpi boom inwestycyjny w sektorze farm fotowoltaicznych. Obecnie wciąż głównym i dominującym segmentem rynku FV są mikro-instalacje, stanowiące 75 proc. zainstalowanej mocy. Wzrost udziału farm na rynku FV może mieć istotny wpływ na tą część biznesu, co więcej bariery wejścia w farmy FV są dużo wyższe niż przy mikro-instalacjach.

kliknij, aby powiększyćOnde miało w 2020 r. ponad 50-proc. (spośród projektów, które wygrały aukcje OZE w 2019 r.) udział w rynku budowy farm wiatrowych oraz 10 proc. udział (spośród projektów które wygrały aukcje OZE w 2019 r.) w budowie farm fotowoltaicznych do 1 MW. Aczkolwiek, jeśli spojrzymy w backlog spółki to oczywiście duże farmy FV stanowią większość w portfelu zleceń.

Kolejnym segmentem jest budownictwo inżynieryjno-drogowe, które z kwartału na kwartał traci udział w wynikach firmy. Segment ten oferuje kompleksowe usługi w zakresie budowy dróg, na które składają się m.in. budowa i remonty dróg, parkingów, chodników itd.. Trzeba natomiast pamiętać, że wspiera on również budowę farm wiatrowych i fotowoltaicznych.

Jeżeli chodzi o nowy segment, to lider budownictwa dla OZE zakłada poszerzenie działalności o zakup, dewelopment, a następnie sprzedaż projektów fotowoltaicznych. Plan ten rozpoczęto już realizować, zabezpieczając do tej pory projekty o potencjale 458 MW, dodatkowo prowadzone są rozmowy o pozyskanie kolejnych ok. 500-700 MW. Celem do końca tego roku jest zabezpieczenie portfolio projektów o mocy ponad 1,2 GW. Co istotne, z 458 MW projektów już zabezpieczonych ok. 220 MW dotyczy projektów, które mają już ustalone warunki przyłączenia do sieci, bądź takie, które już uzyskały pozwolenie na budowę - oznacza to szybszą komercjalizację. Zarząd uważa, że zainwestowane w ten sposób pieniądze, pozwolą na to, aby błyskawicznie rozwinąć nową działalność. Sprawi to, że gotówka szybko wróci do firmy i zostanie ponownie zainwestowana. Trzeba nadmienić, iż w przypadku budowy farm FV, czas oczekiwania na decyzje administracyjne jest relatywnie długi. Dlatego też, wcześniejsze pozyskiwanie projektów jest korzystne dla spółki, gdyż budowa farmy potrwa stosunkowo krótko.

Pozyskane środki w IPO zostaną przeznaczone na rozwój nowego segmentu. W pierwszej ofercie publicznej Onde pozyska kapitał w wysokości około 220 mln zł – nowa emisja obejmie 48,25 proc. akcji biorących udział w emisji. Pozostała część zostanie sprzedana przez grupę oraz prezesa, odpowiednio jest to wysokość 45,06 proc. oraz 6,68 proc. całkowitej emisji. Może zastanawiać chęć sprzedaży części akcji przez głównych akcjonariuszy. Warto jednak mieć na uwadze, że główni udziałowcy zostawiają większą część udziałów. Erbud wciąż będzie głównym akcjonariuszem z udziałem 60,69 proc., a więc wyniki będą konsolidowane wciąż metodą pełną. Warto dodać, że Onde utrzymuje ujemne zadłużenie finansowe netto, tzn. że poziom gotówki jest większy niż zobowiązań finansowych, więc naturalne pytanie, które się nasuwa - czy nie lepiej było skorzystać z finansowania kapitałem obcym, a pakiety akcji odsprzedać chociażby za kilka lat? Czy może główni akcjonariusze wiedzą coś czego nie wie rynek? Trzeba mieć jednak na uwadze, iż pozyskane środki przyczynią się do rozwoju nowego segmentu, a pierwsze zyski z developmentu będą widoczne już w 2022 r..

Co więcej, nie możemy zapominać o samej firmie matce która również przypływ gotówki wykorzysta na rozwój nowego segmentu.– ekologicznego drewnianego budownictwa modułowego. Zgodnie z tym co przedstawił zarząd o nowym segmencie wiemy, że grupa planuje sprzedaż drewnianych dużych obiektów przemysłowych, magazynowych czy budynków użyteczności publicznej na rynku niemieckim. W pierwszym półroczu 2022 r. Erbud rozpocznie produkcję w zakładzie zlokalizowanym w Polsce. Prezes szacuje, że przychody z nowego obszaru działalności w ciągu następnych 10 lat mogą wynieść około 1,5 mld zł w skali roku, z rentownością operacyjną powyżej 10 proc.. Na pewno z punktu widzenia firmy ryzykownym jest odsprzedanie części udziałów w spółce która dynamicznie się rozwija, na rzecz niszowego dość nieznanego biznesu. Warto jednak podkreślić, że spółka podobne ryzyko podjęła kilka lat temu przejmując Onde, a wtedy o samym OZE również nie było aż tak głośno.

Backlog oraz podsumowanieRzućmy okiem jak prezentuje się portfel zleceń. Na koniec I kw. 2021 r. całkowity backlog grupy wyniósł 2,69 mld zł.

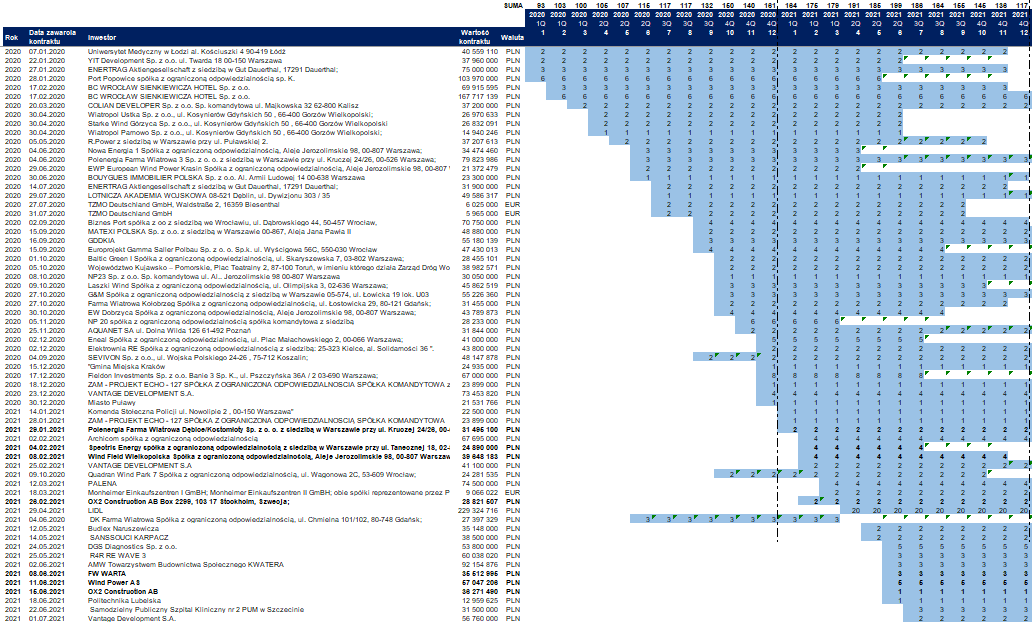

kliknij, aby powiększyć W poniższej tabeli przedstawiono szacowane przychody ze znaczących umów od 2020 r. przy założeniu, że ich realizacja następuje liniowo. Na podstawie backlogu spróbujmy oszacować, ile zysku netto może zarobić Onde w 2021 r. Znaczące kontrakty zawarte w 2021 r. przez spółkę córkę zostały pogrubione. Na koniec 2020 r. portfel zleceń na rok 2021 wyniósł 840 mln zł. Firma zaraportowała 230 mln zł przychodu, uszczuplając portfel zamówień na koniec I kw. 2021 r. do poziomu 630 mln zł. Zakładając podpisanie nowych kontraktów w 2021 r. z założeniem liniowości trzeba dołożyć 142 mln zł, co daje 753 mln zł backlogu na pozostałe trzy kwartały bieżącego roku. Biorąc pod uwagę podobną marżę zysku netto, w następnych trzech miesiącach możemy otrzymać nawet około 50 mln zł zysku netto, co w skali roku daje zysk około 65 mln zł. Oczywiście należy mieć na uwadze, że marża może być niższa niż w ostatnim zaraportowanym kwartale przed IPO. Z drugiej strony, do samego portfela zleceń mogą wpaść jeszcze zlecenia na drugą połowę roku, a Erbud raportuje tylko znaczące kontrakty. Warto dodać, że umowy na budowę farm są krótkoterminowe i wynoszą od 9 do 12 miesięcy. Chociaż sama liczba nowych kontraktów zawartych w 2021 r. nie zachwyca. Spółka zaraportowała tylko 7 na łączna kwotę 253 mln zł. Warto się zastanowić, czy mniejsza ilość nowych kontraktów jest powodem wyczerpania mocy produkcyjnych, spowolnieniem w branży czy wejściem na rynek konkurencji?

kliknij, aby powiększyćPodsumowując, Erbud ma za sobą znakomity 2020 r., a obecny rok prawdopodobnie wypadnie lepiej. Aktualna wycena wynosi około 1,070 mln zł, co po zaraportowaniu wyników za I kwartał daje wycenę C/Z na poziomie 16,2. Oczywiście porównując wycenę do sektora budowlanego jasno możemy stwierdzić, że jest ona wysoka. Niemniej jednak, Erbud stawiając na dywersyfikację oraz zdobywanie niszy rynkowej wskoczył również do sektora związanego z budownictwem dla OZE, w którym wskaźnikowe wyceny są na wyższym poziomie. Oczywiście wycena Onde obecnie będzie miała kluczową rolę w kapitalizacji całej grupy. Nie możemy zapominać również o ryzykach, a głównym jest pogorszenie kondycji spółki córki. Dodatkowo trzeba mieć na uwadze wejście konkurencji na wyżej rentowny rynek OZE. Musimy pamiętać również o ryzyku prawnym, dla przykładu wprowadzenie ustawy 10H w 2016 roku mocno utrudniło warunki rozwoju energetyki wiatrowej w Polsce. Co więcej, wyższe ceny surowców nie budzą optymizmu, chociaż jak twierdzi prezes Onde, w związku z kontraktami krótkoterminowymi, firma przerzuca koszty na klientów, a wzrost cen surowców odczuwalny będzie bardziej dla segmentu kubaturowego.

P.S. Oświadczam, że posiadam akcję Erbud-u w moim portfelu w chwili obecnej w wysokości ponad 10 proc. portfela oraz dokonywałem transakcji w ostatnich 30 dniach. Analizę przeprowadziłem starając się być maksymalnie obiektywnym.

Powyższa treść przez 360 dni była zarezerwowana tylko dla osób posiadających abonament.