Wysoka cena wypadku w rzetelności – omówienie sprawozdania EUCO po I kw. 2019 r.Ostatnia analiza finansowa grupy EuCO została przeprowadzona po opublikowaniu sprawozdania za 2016 r. Od tego czasu kurs akcji spółki uległ drastycznej obniżce (ponad 90 proc.), sprawdźmy więc co takiego stało się z finansami spółki przeglądając sprawozdanie za I kw. 2019 r.

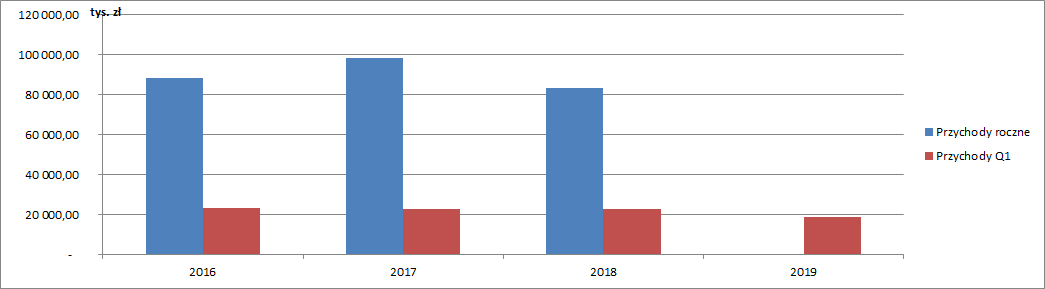

W I kw. 2019 r. spółka wypracowała 18,7 mln zł przychodów i był to dużo gorszy wynik niż w trzech poprzednich latach (oba w okolicach 23 mln zł). W całym 2018 r. przychody zamknęły się kwotą 83 mln zł i były to również słabsze dane niż w 2016 i 2017 r.(-6 proc. vs 2016 oraz -15 proc. vs 2017).

kliknij, aby powiększyćOd razu musimy jednak zwrócić uwagę na ograniczoną porównywalność tych danych. Przypomnijmy, że od 1 stycznia 2018 r. obowiązuje nowy standard rachunkowości MSSF 15: Przychody z umów z klientami, który ustanawia nowe ramy ujmowania przychodów. Przed zmianami przychody ujmowane były w wartości zapłaty otrzymanej lub należnej, po pomniejszeniu o podatek od towarów i usług, rabaty i opusty, czyli w wysokości wystawionej faktury. Po wprowadzeniu MSSF 15 spółka zmieniła sposób rozpoznawania przychodów z portfela cesji wierzytelności oraz przychodów na drodze przedsądowej. Przychody z tytułu cesji wierzytelności, rozpoznawane są w memencie wpływu w związku z tym zmieniono sposób prezentacji także kosztów związanych z zakupem cesji, wcześniej były prezentowane w zobowiązaniach, obecnie koszty aktywuje się w rozliczeniach międzyokresowych czynnych do momentu rozliczenia. Część przychodów wynika również z wyceny portfela spraw. W tym celu spółka bazuje na metodach pomiaru stopnia spełnienia zobowiązania wobec klientów, w związku z czym część przychodów jest SZACUNKAMI.

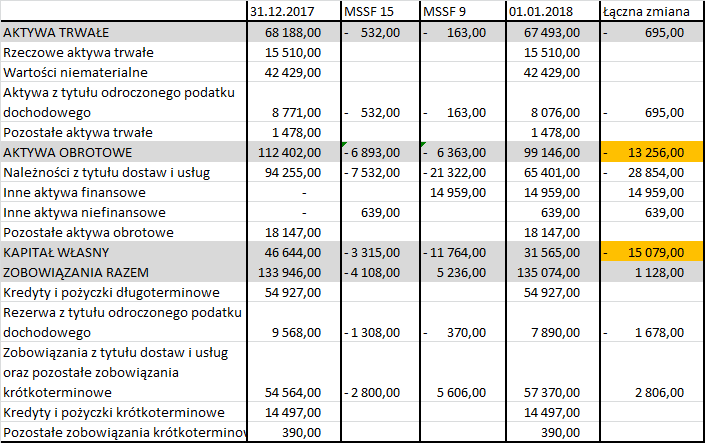

EuCO rozpoczęło stosowanie standardu MSSF 15 (jak również MSSF 9 który zostanie przedstawiony później) w sposób retrospektywny, czyli efekt pierwszego zastosowania został ujęty jako korekta zysków zatrzymanych w kapitałach własnych, co jest oczywiście dozwolone przez przepisy. Nie pozwala nam to jednak na dokładne i nieobciążone porównanie wyników finansowych, ponieważ nie wiemy jak łączna kwota dokonanej korekty w kapitałach rozłożyłaby się na przychody i koszty w poszczególnych latach. Dodatkowo spółka w sprawozdaniach śródrocznych w 2018 r. nie przeliczyła głównych składników bilansu otwarcia po zmianach, podaje jedynie, że skonsolidowany bilans otwarcia został skorygowany o kwotę 425 tys. zł (str. 7 półrocznego sprawozdania fin za 2018 r.), w sprawozdaniu rocznym za 2018 r. okazało się natomiast, że bilans otwarcia musiał zostać skorygowany o 15 mln zł (łączna kwota z tytułu MSSF 9 i MSSF 15).

Musieliśmy czekać więc 16 miesięcy, żeby dowiedzieć się, że w związku ze zmianami standardów rachunkowości kapitał własny skurczył się o 15 mln zł. Budzi to duże wątpliwości czy spółka w sprawozdaniach śródrocznych poprawnie zaimplementowała nowe standardy.

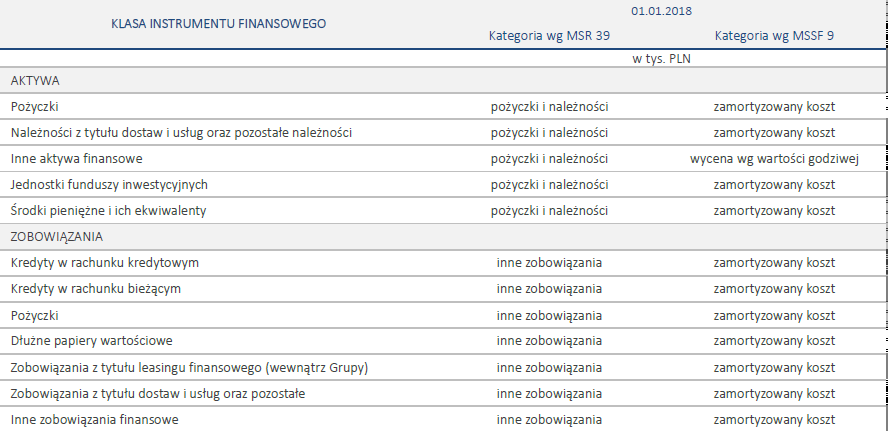

Kolejną zmianą w standardach rachunkowości, która istotnie wpłynęła na sprawozdanie spółki, jest wprowadzenie MSSF 9: Instrumenty finansowe. Wdrożenie MSSF 9 wpłynęło na zmianę polityki rachunkowości w zakresie ujmowania, klasyfikacji i wyceny aktywów finansowych, wyceny zobowiązań finansowych, straty z tytułu utraty wartości aktywów finansowych oraz rachunkowości zabezpieczeń. Po wprowadzeniu MSSF 9 w bilansie EuCO pojawiła się nowa pozycja – inne aktywa finansowe, w których wykazywane są obecnie cesje wierzytelności. Samo przeniesienie aktywów do nowej kategorii nie wpływa na zmiany wartości bilansu ale zmieniona została również metoda wyceny tych aktywów. Wcześniej cesje były wykazywane w pożyczkach i należnościach, które były wyceniane wg zamortyzowanego kosztu, natomiast obecnie są wyceniane wg wartości godziwej. Tutaj również pojawiają się wątpliwości co do sprawozdań śródrocznych, ponieważ kategoria „inne aktywa finansowe” pojawiła się dopiero w sprawozdaniu rocznym za 2018 r.

kliknij, aby powiększyćOprócz przeklasyfikowania części należności zmieniony został również sposób weryfikacji utraty wartości. Dotychczas model bazował na koncepcji strat poniesionych (czyli utrata wartości była rozpoznawana w przypadku braku spłaty). Obecnie utrata wartości aktywów finansowych szacowana jest wg modelu. W wybranym modelu EUCO

nie monitoruje jednak zmian poziomu ryzyka kredytowego w trakcie trwania instrumentu oraz szacuje oczekiwaną stratę kredytową w horyzoncie do terminu zapadalności instrumentu. Oczekiwana strata kredytowa jest kalkulowana w momencie ujęcia należności w sprawozdaniu z sytuacji finansowej oraz jest aktualizowana na każdy kolejny dzień kończący okres sprawozdawczy, w zależności od ilości dni przeterminowania danej należności. Najistotniejszą pozycją aktywów finansowych w sprawozdaniu finansowym Spółki, która podlega nowym zasadom kalkulacji oczekiwanych strat kredytowych są pożyczki oraz należności handlowe z tytułu dostaw i usług.

kliknij, aby powiększyćJak widzimy zastosowanie nowych standardów wywołało ogromne zmiany w pozycji finansowej spółki. Zyski zatrzymane (a w konsekwencji kapitał własny) zostały obniżone o 15 mln zł (3,3 mln to wpływ MSSF 15, a 11,8 mln to wpływ MSSF 9) czyli o ponad 30% (dla porównania roczny zysk netto w 2018 r. wyniósł nieco ponad 11 mln zł). Istotna wartość należności – cesje wierzytelności - została przeklasyfikowana jako inne aktywa finansowe.

Skoro widzimy już ostateczne efekty wartościowe wprowadzonych zmian, to warto zwrócić uwagę, że w sprawozdaniu finansowym za 2017 r. spółka dokonała analizy nowych standardów i oszacowała prognozowany odpis należności wg nowych zasad na 388 tys. zł oraz pożyczek na 37 tys. zł. W rzeczywistości należności po zastosowaniu MSSF 9 uległy zmniejszeniu o 6,4 mln zł – cóż za niewielka pomyłka!

Skoro już jesteśmy przy zmianach standardów rachunkowości to warto przypomnieć, że dla okresów rocznych rozpoczynających się 1 stycznia 2019 r. wprowadzono MSSF 16 „Leasing”. W sprawozdaniu za 2018 r. możemy przeczytać że: „Spółka dokonała analizy wpływu zastosowania MSSF 16 na przyszłe sprawozdania finansowe. Grupa przeprowadziła inwentaryzacje posiadanych umów pod kątem identyfikacji tych, które zawierają leasing lub komponent leasingowy zgodnie z MSSF 16, jednak w wyniku przeprowadzonej analizy Grupa stwierdziła, iż w/w umowy nie spełniają definicji leasingu.” W sprawozdaniu za I kwartał 2019 r. spółka nie odniosła się do już obowiązującego MSSF 16…

W świetle poprzednich oszacowań wpływu MSSF 9 oraz tego, że znaczna część floty samochodowej jest finansowana właśnie przez leasing, powyższe stwierdzenie można uznać za mało przekonywujące.

Po tym wprowadzeniu możemy już przejść do docelowej analizy, która jednak ze względu na w/w zmiany będzie utrudniona.

Łączna wartość przychodów w 2018 r. była o 15 mln zł mniejsza niż w roku ubiegłym. Spadek jest tym bardziej niekorzystny, że w dniu 16 sierpnia 2017 r. do grupy kapitałowej została włączona nowa spółka - EuCOcar S.A. (obecnie EuCOvipcar)i od tego czasu EuCO posiada również segment wynajmu aut zastępczych (2018 rok jest więc pierwszym pełnym rokiem nowego segmentu). Na spadek przychodów największy wpływ miał segment odszkodowań sądowych (spadek przychodów o 13,5 mln zł) oraz odszkodowań przedsądowych (spadek o 6,5 mln zł) - pamiętajmy, że wartości z 2018 r. i lat wcześniejszych nie do końca są porównywalne, jednak różnice są na tyle duże, że można jednoznacznie stwierdzić, że nie wynikają one jedynie ze zmian w rachunkowości).

kliknij, aby powiększyćRównież w I kw. 2019 r. obserwujemy znaczny spadek przychodów r/r., a odszkodowania sądowe stanowią dużo niższy odsetek w przychodach ogółem niż w okresach poprzednich (ok. 11 proc w I kw. 2018 vs 39 proc. w I kw. 2017 i 35 proc. w I kw. 2016). Jest to o tyle istotne, że jest to pierwszy porównywalny kwartał w związku ze zmianami MSSF 15 i MSSF 9 (oczywiście mając na uwadze wątpliwości co do rzetelności ich zastosowania).

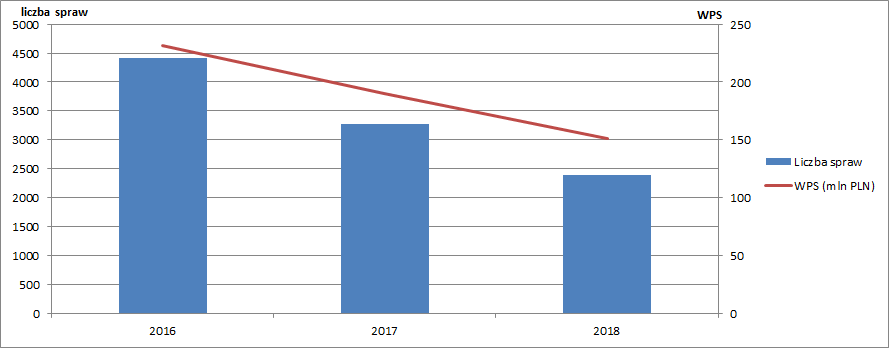

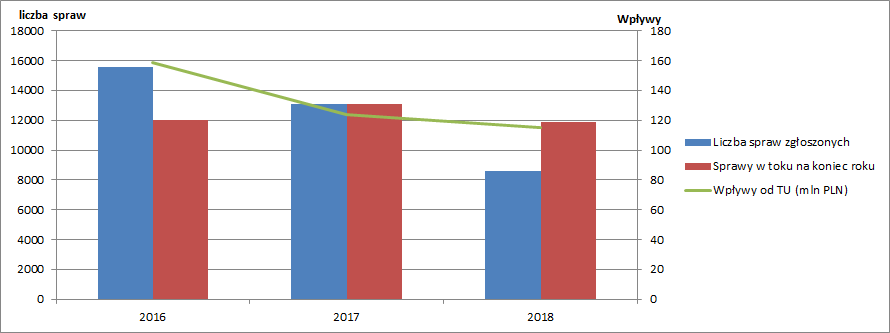

kliknij, aby powiększyćZłą sytuację w segmencie odszkodowań sądowych widać wyraźnie po analizie poniższego zestawu danych . Na koniec grudnia 2018 r. EuCO prowadziło ok. 2400 spraw sądowych, gdzie na koniec 2016 r. liczba ta wyniosła 4400 (mamy więc spadek o ponad 45% w zaledwie 2 lata). W konsekwencji zmniejszyła się wartość przedmiotu sporu prowadzonych spraw (151 mln zł w 2018 r. vs 231 mln zł w 2016 r.). Kurczy się zatem potencjalna baza pod przyszłe przychody (jako % od wartości wygranych spraw).

kliknij, aby powiększyć W przypadku odszkodowań przedsądowych (rynek polski) również widać spadek corocznie zgłaszanych spraw, nieznacznie zmienia się za to liczba spraw pozostających w toku na koniec roku. Świadczy to o wydłużeniu średniego okresu załatwienia sprawy co generuje bieżące wydatki. , Również w tym przypadku zmniejsza się potencjalna baza pod przyszłe przychody (spadek spraw zgłoszonych). Na przestrzeni analizowanego okresu zmniejszeniu uległy otrzymane wpływy od towarzystw ubezpieczeniowych (115 mln w 2018 r. vs 160 mln w 2016 r.).

Oprócz rynku polskiego EuCO rozwija również działalność odszkodowań przedsądowych na rynku rumuńskim. W 2018 r. wpływy od TU wyniosły tutaj 59 mln zł (32 mln zł w 2017 r. i 13 mln zł w 2016 r.). W tym obszarze widać więc, że spółka dynamicznie się rozwija, co jest podkreślone przez Prezesa w liście do akcjonariuszy, który jednak całkowicie nie odnosi się do pogarszającej się sytuacji na rynku polskim.

kliknij, aby powiększyćAnalizując wyniki segmentów od razu widzimy pewną zależność: poza segmentem aut zastępczych (EuCOcar) spółka ma problem z marżami. W przypadku odszkodowań sądowych można to wytłumaczyć znacznym spadkiem liczby prowadzonych spraw (częściowo w 2018 r. udało się jednak ograniczyć koszty), a w przypadku odszkodowań przedsądowych – przedłużającym się okresem zakończenia spraw, co z kolei powoduje wzrost kosztów. Segment cesji wierzytelności również pokazał słabość w 2018 r. (przychody -25 proc. r/r, zysk netto -80 proc. r/r). Jedynym segmentem którego wyniki (na pierwszy rzut oka)są na zadowalającym poziomie jest wynajem aut. Tutaj wynik netto w 2018 r. wyniósł 4,5 mln zł (w 2017 r. EuCOcar miało 3,7 mln zysku netto). Jak wynika jednak ze sprawozdania złożonego w KRS, wynik ten został mocno podciągnięty przez aktualizację wartości aktywów niefinansowych w kwocie 6 mln zł – gdyby nie to, wynik mógłby być ujemny.

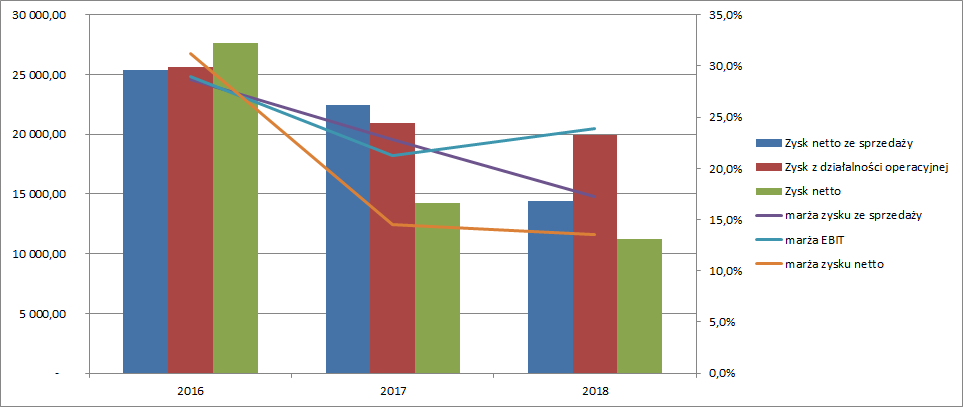

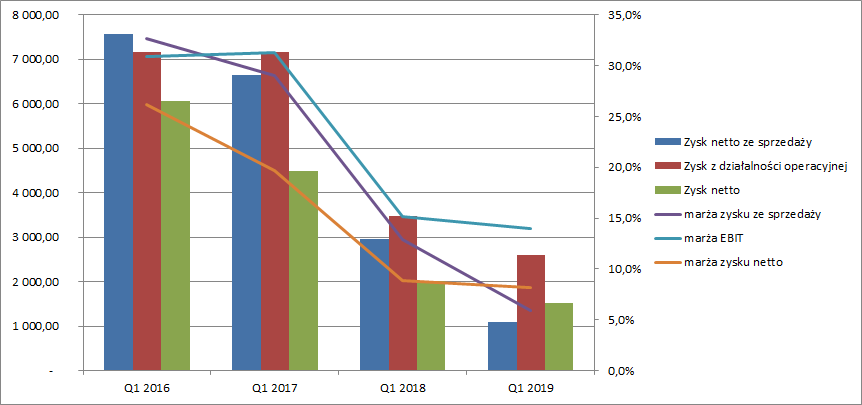

kliknij, aby powiększyćPogarszające się wyniki poszczególnych segmentów odbiły się na łącznych wynikach finansowych spółki. W 2018 r. zysk netto wyniósł 11,2 mln zł (-21 proc. r/r). Pamiętajmy jednak, że dane nie są do końca porównywalne oraz został on podciągnięty aktualizacją w EuCOcarze. Kluczowy dla 2018 r. jest spadek zysku ze sprzedaży, który pokazuje słabnącą podstawową działalność spółki (-36 proc. r/r). Oznacza to, że spółka nie jest w stanie zrekompensować słabnących przychodów mniejszymi kosztami podstawowej działalności. Porównując wyniki do roku 2016 należy pamiętać, że spółka wykazała wtedy ujemy podatek dochodowy. Przyjmując stopę podatku 20 proc. należałoby zaraportowany wynik pomniejszyć o 7,5 mln zł.

kliknij, aby powiększyćPogorszenie wyników również widać na danych kwartalnych. W I kw. 2019 r. spółka wypracowała 1,5 mln zł zysku netto (spadek 25 proc. r/r). Jeszcze bardziej spadł zysk ze sprzedaży (-63 proc. r/r). Obniżeniu uległy w zasadzie wszystkie istotne wskaźniki wypracowanych marż.

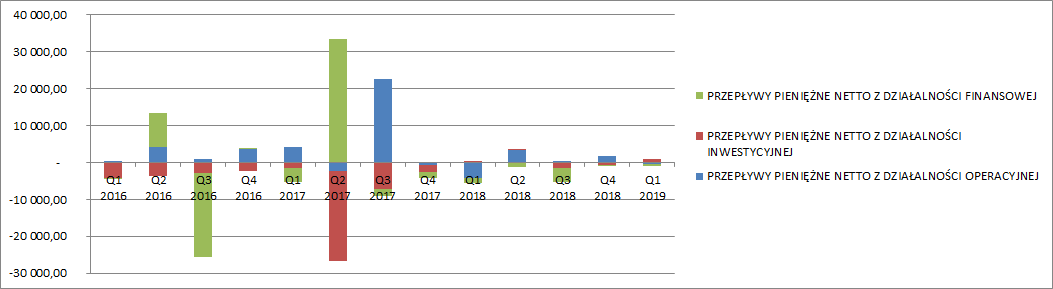

kliknij, aby powiększyćPrzejdźmy teraz do analizy przepływów pieniężnych spółki, które ze względu na zmiany w systemie rachunkowości warto dokładnie przeglądnąć. W przypadku EuCO na pierwszy rzut oka widać brak regularności przepływów. Pojawiają się duże, pojedyncze wartości w ich każdej kategorii. W II kw. 2017 r. widać znaczne przepływy z działalności inwestycyjnej.

kliknij, aby powiększyćEkstremalnie duże przepływy z działalności operacyjnej w III kw. 2017 r. wynikały z pozytywnych zmian w kapitale obrotowym netto (+15,6 mln zł). W komentarzu Zarządu do wyników za III kw. 2017 r. możemy przeczytać, że główną przyczyną wzrostu przepływów operacyjnych w trzech kwartałach było objęcie konsolidacją w 2017 roku nowych spółek. Na znaczny przepływ w samym III kw. 2017 r. z pewnością największy wpływ miało więc objęcie konsolidacją EuCOcar. W pozostałych latach przepływy operacyjne były dość nieregularne i osiągały nawet wartości ujemne. Nie świadczy to dobrze o możliwości generowania gotówki przez spółkę, która przecież jest tym bardziej niezbędna w kontekście wykupu obligacji w przyszłym roku (na koniec I kw. 2019 r. grupa EuCO posiadała środki pieniężne o wartości 11,3 mln zł).

Spróbujmy teraz przeanalizować największe przepływy finansowe z działalności finansowej i inwestycyjnej:

• II kw. 2016 r. – otrzymano pożyczki w kwocie 10 mln zł,

• III kw. 2016 r. – wypłata dywidendy w kwocie 20,5 mln zł,

• II kw. 2017 r. – emisja obligacji w kwocie 50 mln zł,

• II kw. 2017 r. – wypłata dywidendy w kwocie 8,3 mln zł,

• II kw. 2017 r. – zakup jednostek uczestnictwa w funduszu pieniężnym za 20 mln zł,

• III kw. 2017 r. – zakup spółki zależnej EuCOcar za 25 mln zł (80% kapitału),

• III kw. 2017 r. – zakup spółki zależnej EuCO Poręczenia za 8,5 mln zł,

• IV kw. 2017 r. – zakup kolejnych akcji EuCOcar za 2,9 mln zł (9% kapitału).

Zanim przejdziemy dalej zwróćmy uwagę na akcjonariat spółki. Główni akcjonariusze to:

• KL Investment sp. z o.o. (Krzysztof Lewandowski – Prezes Zarządu) 28,82% akcji

• Corpor Capital sp. z o.o. (Maciej Skomorowski – Wiceprzewodniczący Rady Nadzorczej) 29,12% akcji.

Wracając do przepływów pieniężnych, w dniu 30 czerwca 2017 r. EuCO nabyło spółkę zależną EuCO Poręczenia za 8,5 mln zł od spółki EuCO Broker sp. z o.o. , transakcja została zrealizowana 26 lipca. Następnie, w dniu 10 sierpnia 2017 r. EuCO nabyło 80 proc. akcji spółki EuCOcar za 25,4 mln zł od spółki Krajowe Inwestycje Kapitałowe sp. z o.o., a w dalszej kolejności 27 października 2017 r. dokupiło jeszcze 9 proc. akcji za 2,9 mln zł. Ciekawy w tej sytuacji jest fakt, że Krajowe Inwestycje Kapitałowe i EuCO Broker to tak naprawdę… ta sama spółka. Zmiana nazwy została zarejestrowana w KRS 21 lipca 2017 r. W tym samym dniu podniesiony został kapitał zakładowy KIK (wcześniej EuCO Broker). Podniesienie kapitału zostało dokonane przez wniesienie aportu przez Panów Krzysztofa Lewandowskiego oraz Macieja Skomorowskiego o wartości 30,8 mln zł (nie mamy dokładnej informacji co było aportem ale możemy się domyślić, że były to właśnie akcje EuCOcar). Do grupy kapitałowej została więc włączona spółka jej głównych akcjonariuszy.

Dodatkowo, przy zakupie EuCOcar, w skonsolidowanych aktywach grupy rozpoznana została wartość firmy w kwocie 32 mln zł. Istnieje więc ryzyko pojawienia się ewentualnych odpisów, które obciążą wyniki spółki w przyszłości.

Do momentu wspomnianej emisji obligacji i transakcji zakupu EuCOcar spółka posiadała dość bezpieczne wskaźniki zadłużenia. W II kw. 2017 r. (emisja obligacji na 50 mln zł), udział kapitału własnego w finansowaniu aktywów spadł poniżej 30 proc. Jednocześnie gwałtownie wzrósł poziom wskaźnika DN/EBITDA, który waha się obecnie między wartościami 2 oraz 2,5.

kliknij, aby powiększyćIstotnym problemem dla spółki są zapadające 14 kwietnia 2020 r. obligacje w kwocie nominalnej 50 mln zł. Spółka ma więc rok na wypracowanie nadprogramowych 40 mln zł (oczywiście poza środkami niezbędnymi na bieżące funkcjonowanie i spłatę pożyczek krótkoterminowych – 10 mln zł), co przy pogarszających się wynikach będzie raczej niemożliwe. Konieczne będzie więc rolowanie zadłużenia (spółka informowała, że nie wyklucza takiego scenariusza). Tak na marginesie, tytułem sprzedaży spółek do Grupy Kapitałowej główni akcjonariusze otrzymali 36,8 mln zł. Jednocześnie posiadając 57,94 proc. akcji otrzymali dywidendę 16,7 mln zł. Łącznie więc zainkasowali od spółki 53,5 mln zł, czyli w zasadzie tyle ile wyemitowane obligacje.

Czy w takim razie spadki cen akcji odnajdują swoje uzasadnienie w fundamentach? Moim zdaniem zdecydowanie tak, a problemy pojawiają się na wielu płaszczyznach. Przede wszystkim nie do końca jasne transakcje zakupu spółek powiązanych z głównymi akcjonariuszami i potencjalne ryzyko odpisów, istotne pogorszenie wyników z podstawowego biznesu, konieczność refinansowania długu czy nawet problemy ze zmianami w systemie rachunkowości z pewnością nie przyciągają inwestorów.

Powyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.