Ułańska szarża – omówienie sytuacji finansowej, operacyjnej i rynkowej The Farm 51 po I kw. 2018 r.O wycenach giełdowych spółek decyduje bardzo wiele czynników, choć bezpośrednio jest to popyt i podaż akcji danej spółki. Wpływ na decyzje zakupowe ma zarówno analiza fundamentalna czy techniczna, ale także moda i nadzieja na duże zyski. Z fundamentalnego punktu widzenia wycena spółki jest pochodną oczekiwań co do przyszłych wyników. Oczywiście przewidywanie przyszłości nie jest zadaniem trywialnym, ale na podstawie pewnych przesłanek można sobie sprawę w pewien sposób zwymiarować, a już z pewnością określić poziom ryzyka poszczególnych scenariuszy.

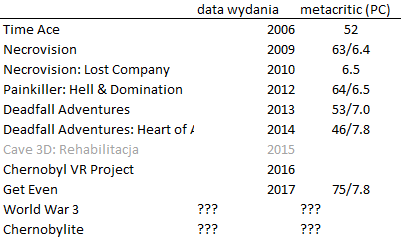

Na temat jakości zarządu nad spółką i kreatywności twórców w niej zatrudnionych mówi jej historia finansowa. F51 zadebiutował na rynku w 2012 r., sama spółka powstała w roku 2011, ale jej poprzednik prawny działał na rynku już w roku 2005. A zatem mamy do czynienia z podmiotem, który w branży gier działa już 13 lat. Na początku studio F51 pracowało głównie jako podwykonawca. W 2006 r. stworzyło Time Ace dla Konami, modelowało część postaci dla pierwszej części Wiedźmina i opracowało moduł hazardowy dla tej produkcji. Pierwszą własną grę wydano w roku 2009 – Necrovision. Warto jednak zwrócić uwagę, że wszystkie produkcje za jakie odpowiadała spółka (zrealizowała większość lub całość prac) miały niskie oceny.

kliknij, aby powiększyćTime Ace miał według Metacritic średnią na pozioime zaledwie 52, Necrovision 63, Painkiller 64. W tym kontekście słabe oceny dla wydanej już podczas obecności na GPW Deadfall Adventures (DA) na poziomie 53 nie powinny być zaskoczeniem.

Inwestorzy jednak wiązali z projektem pewne nadzieje, bo ten miał szansę znaleźć pewną rynkową niszę podobnie jak kiedyś Sniper od CI Games. Zarząd spółki informował w raporcie za 2 kw. 2012 r., że oczekuje sprzedaży znacznie większej niż 150 tys. sztuk które miało dać brak even projektu.

Cytat:Zarząd The Farm 51 Group podtrzymuje wcześniejsze przekonanie o znaczącym potencjalne sprzedażowym gry „Adventurer”, znacznie przekraczającym poziom 150 tys. sprzedanych kopii, będącym tzw. break even projektu.- raport za 2 kw. 2012 r.

Co ciekawe, przed debiutem gry wycinek produkcji przedstawiano branżowym mediom na zamkniętych pokazach. Poniżej link do jednej z recenzji i jej fragmenty:

www.gram.pl/artykul/2012/05/04...Cytat:Produkcja Farm51 będzie rasową strzelanką, choć pokazane nam na prezentacji pomysły wniosą do niej kilka elementów wyróżniających Adventurera na tle innych FPS-ów.

Już kilka pierwszych zdań prowadzącego prezentację przedstawiciela studia przekonało mnie do jednego – ekipa ma klarowną koncepcję kształtu i charakteru gry. To bardzo ważne, szczególnie w przypadku produkcji, która - tak, jak Adventurer - opiera się na połączeniu klasycznej rozgrywki z mającymi nadać jej specyficznego charakteru pomysłami.

Cytat:Obydwa typy przeciwników pokazano nam na testowym poziomie i muszę przyznać, że o ile zabijanie hitlerowskich żołnierzy nie wybiegało poza standard, o tyle walka z mumiami była całkiem ekscytująca. Szybkie, silne i wytrzymałe, mogą być osłabione światłem trzymanej w lewej ręce latarki, co oczywiście oznacza konieczność korzystania z pojedynczego pistoletu lub rewolweru.

Cytat:Zapytałem bowiem, czym rzeczony czołg rozwalimy? Tutaj kolejne, bardzo pozytywne zaskoczenie. „Farmerzy” naprawdę dbają o realia historyczne, więc nie ma co liczyć na to, że w 1938 roku znajdziemy nagle w Afryce panzerfaust. Historycznych broni (łącznie z prototypami) ma być zresztą około 30 typów, w tym wiele rzadko spotykanych w grach modeli, żeby wspomnieć choćby fiński peem Suomi, czy austro-węgierski pistolet samopowtarzalny Roth-Krnka M.7. Miłośnicy broni z tego okresu powinni być uszczęśliwieni.

Cytat:Nie oznacza to, że zapomniano o osobach lubiących eksplorację. Na każdym z poziomów będzie całe mnóstwo różnorodnych zakątków, ścieżek odchodzących w bok, czy poukrywanych znajdziek. Pozwoli to najbardziej dociekliwym i polującym na wszelakie osiągnięcia wymaksować grę, a jednocześnie niejednokrotnie nieco dopakować postać.

Cytat:Już na tym etapie pochwalę natomiast grafików za najpiękniejszą chyba tropikalną dżunglę na silniku Unreal 3, jaką widziałem. Mimo mocno ograniczonej interakcji, gęsta roślinność, soczyste kolory i sugestywne oświetlenie robią spore wrażenie. Choć to wczesna wersja kodu, w trybie FPP nie miałem ani przez chwilę wrażenia, że jest to produkcja budżetowa, czy należąca do niższej ligi.

Osobiście widzę wiele podobieństw z obcnym projektem czyli World War 3 (WW3). Deklarowana dbałość o szczegóły historyczne i detale, różnorodność broni, nastawienie na efekty graficzne i dobry odbiór dema na pokazach.

Wiało optymizmem a kurs znajdował się w okolicy 7 zł - w raporcie za II kw. 2013 r. czyli tuż przed premierą DA napisano, że:

Cytat:W czerwcu 2013 r. przedstawiciele Spółki wzięli udział w targach gier wideo E3 w Los Angeles. W ramach tego przedsięwzięcia Spółka, we współpracy z wydawcą, podjęła szereg działań promocyjno-marketingowych gry Deadfall Adventures, takich jak otwarty pokaz gry, który cieszył się dużym zainteresowaniem uczestników targów. Zebrane w trakcie targów opinie ich uczestników na temat zarówno walorów estetycznych gry jak i samej rozgrywki były zdecydowanie pozytywne, co w ocenie Zarządu Spółki stanowi pozytywny prognostyk dla rynkowego powodzenia gry.

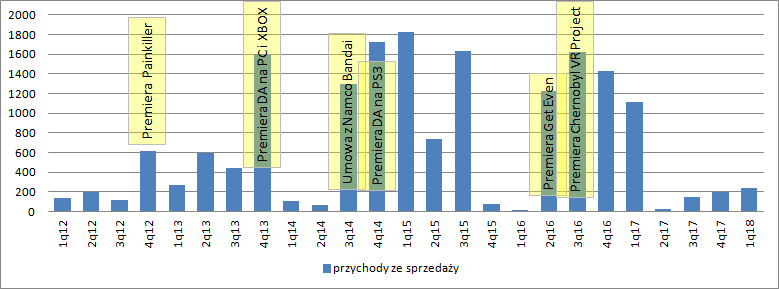

Pomimo wielu nadziei DA w wersji na PC i XBOXa nie spełnił oczekiwań i okazał się finansową klapą. Tak przynajmniej można mniemać patrząc na dane finansowe. Wpłaty od Nordica według komunikatów spółki wyniosły około 2,5 mln zł, natomiast w 2013 spółka przeniosła z zapasów (gdzie na produkcji w toku trzyma niezakończone prace rozwojowe) do wnip ok. 4,1 mln zł.

Farm 51 nie wprost zarzucała wydawcy (Nordic), że nie ujawnia pełnych danych sprzedażowych w przekazywanych raportach.

Cytat:Ze względu na przyjęty przez wydawcę gry model dystrybucji, zakładający współpracę z szeregiem lokalnych dystrybutorów na poszczególnych rynkach, do momentu wydania raportu za IV kwartał Spółka nie otrzymała raportów sprzedażowych za grudzień, co równocześnie uniemożliwiło rozpoznanie w wynikach za IV kwartał wyników sprzedaży za ten okres – napisano w raporcie za 4 kw. 2013 r.

Cytat:Choć ostateczna decyzja w tej sprawie jeszcze nie zapadła, skłaniamy się ku dystrybucji gry w oparciu o kanały cyfrowe, nie wymagające zaangażowania tradycyjnych wydawców w ten proces. O zasadności takiego kroku utwierdzają nas negatywne doświadczenia zdobyte przy okazji komercjalizacji gry Deadfall Adventures. Obieg informacji, jakość sprawozdań sprzedażowych i ich budząca wątpliwości zawartość, terminowość rozliczeń to tylko niektóre elementy współpracy na linii producent – wydawca, które pozostawiają zdecydowanie wiele do życzenia. Owa wymagająca natychmiastowej sanacji relacja biznesowa miała istotny wpływ na rozczarowującą jakość zaprezentowanych w niniejszym sprawozdaniu wyników – informuje zarząd w raporcie za 1 kw. 2014 r.

Prawdziwe oblicze DA miała przynieść wersja na PS3, która została wydana w IV kw. 2014 r. Niestety w raporcie za ten okres próżno szukać informacji o tym, jak sprzedała się gra, ale z ocen portali branżowych wynika, że produkt także nie zachwycił graczy. Kwestię wersji na konsolę Sony przyćmiła umowa wydawnicza na Get Even, o czym za chwilę. Spółka zarówno w raporcie za 4 kw. 2014 r. jak i raporcie rocznym za 2014 r. obiecywała, ze przekaże informację na temat sprzedaży DA w raporcie za 1 kw., ale próżno takowej tam szukać…

Kolejny projekt czyli Get Even spółka po doświadczeniach z Nordic’iem chciała wydać na początku samodzielnie, ale w związku z brakiem zgody WZA na emisję akcji postanowiono szukać partnera. Farma liczyła na sprzedaż większą od 500 tys. egzemplarzy, co niestety znów nie miało miejsca - z danych za rok 2017 wynika, że sprzedaży na wszystkie platformy wyniosła 100 tys. sztuk.

Po współpracy z Namco Bandai wiele sobie obiecywano. I faktycznie, wydawca płacił spółce dość spore kwoty za produkcję i osiąganie kolejnych kamieni milowych przez projekt (choć inwestorzy zapewne liczyli na wysokie tantiemy). Już w III kw. 2014 spółka dostała prawdopodobnie płatność wstępną (tzw upfront, czyli refinansowanie kosztów). W ostatnim kwartale 2014 r. wprost jako powód wysokich na tle historycznym przychodów (1,7 mln zł) podano płatność od NB za kamień milowy. W 2015 r. spółka miała 3 dobre kwartały, natomiast w ostatnim nie zdążono z osiągnięciem wymaganego etapu i płatność przesunęła się dopiero na kwartał premierowy.

Cały czas mówimy jednak o przychodach na poziomie 0-1,8 mln zł, czyli na tle branży gamingowej bardzo niskich. Nie ma się jednak co dziwić, gdyż jak się można domyślać to wydawca brał na siebie największe ryzyko i to on miał spijać śmietankę w razie sukcesu i przełknąć gorycz porażki w przypadku klapy. Prawda jest taka, że wydawcy bardzo często są większym beneficjentem niż deweloper, bo ten jest na końcu łańcucha pokarmowego.

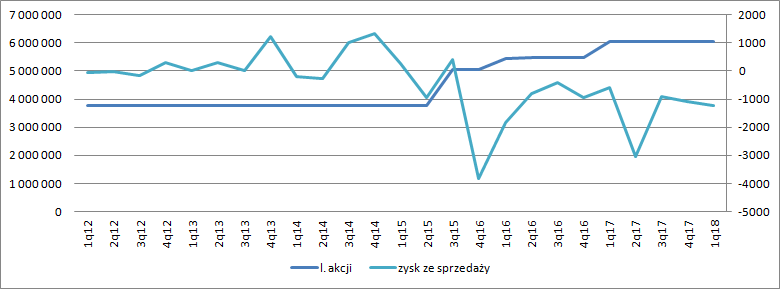

kliknij, aby powiększyćMimo, że spółka dostawała refundację kosztów i to z naddatkiem dla pisanego Get Even to niestety od 4 kw. 2015 notowała ciągłe straty, które spowodowały kłopoty finansowe i konieczność emisji akcji. Gdyby nie podwyższenie kapitału spółce zabrakłoby środków na realizację swoich sztandarowych projektów.

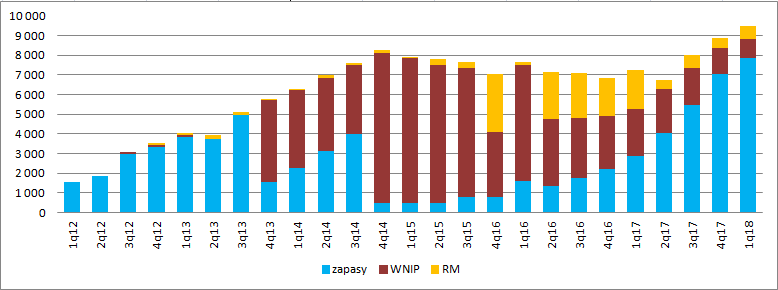

kliknij, aby powiększyćW kontekście strat warto wspomnieć o zasadach rachunkowości spółki. Prace koncepcyjne najprawdopodobniej idą prosto w koszty (bo nie ma wystarczającej pewności, że produkt przyniesie w przyszłości korzyści ekonomiczne), natomiast wydatki na właściwą produkcję są kapitalizowane na zapasie. Gdy produkt jako praca rozwojowa jest gotowy przenosi się go na wartości niematerialne i prawne

i następnie amortyzuje. Czas amortyzacji może wynosić nawet 5 lat, choć np. dla Reality51 został przyjęty na 2 lata. Obciążenie rachunku wyników kosztami produkcji mamy więc na samym początku (prace koncepcyjne) i potem dopiero po premierze jako amortyzacja WNIP.

Wobec powyższego zamieszczone w raportach wielokrotnie tezy, że straty to efekt prac nad grami mijają się z prawdą, no chyba, że mówimy o kosztach promocji, uczestnictwa w targach itd. Samo pisanie powinno być kapitalizowane na bilansie i tak pewnie jest – inaczej reagowałby audytor. Z resztą proszę zwrócić uwagę, że już w 2015 r. na zapasach były skapitalizowane koszty WW3 – 285 tys., a skoro tak to kolejne wydatki na ten projekt szły już pewnie dalej na zapasy a nie przez wynik jako prace koncepcyjne.

Sprawa się nieco komplikuje jeśli mamy wydawcę, który finansuje produkcję. Najprawdopodobniej płatności od wydawcy obniżają skapitalizowane koszty produkcji. Pytałem o to spółkę, ale do tej pory nie dostałem odpowiedzi. To wydaje się dość logiczne i zyskuje potwierdzenie w zachowaniu pozycji bilansowych w czasie.

Ale w przypadku F51 zapasy i wartości niematerialne to nie jedyne miejsce kapitalizowania (przetrzymywania do czasu rozpoczęcia sprzedaży) wydatków. Na koniec 2015 r. spółce nagle mocno spadło saldo wnip i zmigrowało do rozliczeń międzyokresowych. Taka operacja jest dość zaskakująca i wygląda trochę jak ujęcie kontraktu długoterminowego, czyli działalności usługowej wobec wydawcy. Spółka jednak w raportach podaje, że w ten sposób trzymała wydatki na Get Even, które następnie rozliczyła w kwartale premiery (2Q17).

kliknij, aby powiększyćHistorycznie mamy wiele kwartałów strat już w podstawowej linii czyli zysku ze sprzedaży. Wynik operacyjny spółki to jednak także pozostała działalność i rozliczenie dotacji. Pierwsza z nich z programu Innotech została rozliczona niemal jednorazowo na koniec okresu czyli w IV kw. 2015 r. – 628 tys. zł z 821 tys. dofinansowania.

Skoro jesteśmy przy dotacjach to ich księgowanie w raportach kwartalnych też wygląda na „autorskie”. W ostatnim kwartale czyli 1 kw. 2018 r. spółka poinformowała, że:

Cytat:W bieżącym kwartale otrzymaliśmy zgodnie z umową refundację poniesionych kosztów w kwocie 9 tys. zł. i zaliczki na kolejne wydatki 377 tys. zł.

Razem daje to kwotę 386 tys. zł. i dokładnie taką kwotę dostaniemy w pozostałej działalności w linii D.II dotacje. A w tej linii powinny się pojawiać tylko przychody z tej części kosztów, które były dotowane, natomiast zaliczki powinny się znaleźć w rozliczeniach międzyokresowych przychodów po pasywnej stronie bilansu. Oczywiście możliwe jest, że kwota zaliczki była taka sama jak kwota zaliczki z poprzedniego okresu, która została rozliczona w tym kwartale. W tym przypadku mówimy oczywiście o dotowaniu prac które mają charakter prac badawczych. W przypadku prac rozwojowych, które kapitalizowane są już na bilansie dotacja powinna pojawiać się współmiernie do kosztów, czyli amortyzacji. Czego dokładnie dotyczyły rozliczenia niestety nie wiemy.

No cóż, Deadfall Adventures i Get Even to już historia, ale historia z której można wyciągnąć wnioski. Jak wspomniałem wcześniej, autorskie produkcje F51 miały raczej niskie oceny i to mimo pochlebnych wstępnych recenzji na pokazach.

Wniosek z tego taki, że obecny hype po zamkniętych pokazach i trailerze na temat WW3 niczego nie przesądza.

Z opinii graczy i branżowych mediów wynika, że w przypadku DA słabo było z fabułą, a i programiści się także nie popisali. Odpowiedzią spółki była „technologia” w Get Even, ale gra jako całość też szału nie zrobiła. To wskazuje, że spółka miała

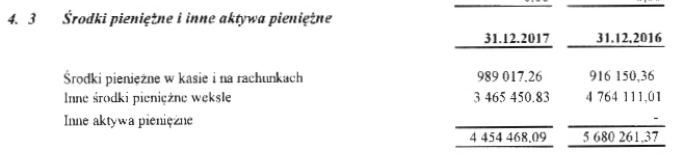

problem z game designerem, a historia finansowa mówi, że także z gotówką. Czy w przypadku WW3 problem designera został rozwiązany nie wiem, ale wydaje się, że aspekt gotówki pozostaje w mocy. Na koniec IV kw. 2017 r. spółka miała 4,45 mln zł aktywów pieniężnych, ale czystej gotówki jedynie 989 tys. Resztę stanowiły weksle:

kliknij, aby powiększyćPo 1 kw. roku ekwiwalentów gotówki było już 3,4 mln zł, natomiast spółka posiada 4,28 mln zł zobowiązań z tytułu emisji obligacji, których termin wykupu przypada na luty 2019 r. Proszę zauważyć, że spółka w raporcie za 1 kw. 2018 nieprawidłowo zaprezentowała papiery dłużne w bilansie – widnieją jako zobowiązania długoterminowe choć termin do ich wykupu jest krótszy niż rok. Spółka już po okresie sprawozdawczym uplasowała kolejna emisję obligacji na kwotę 0,9 mln zł i co ważniejsze podjęto uchwałę o emisji 300 000 akcji. To oznacza, że względem końca 2014 r. liczba akcji przyrośnie już o 70 proc. Przy zakładanej cenie 19 zł za akcję wpływy z oferty mogą wynieść 5,7 mln zł. Zatem spółka łącznie pozyska 6,6 mln zł gotówki, co w sumie da jej łącznie z posiadanymi środkami pieniężnymi ok. 10 mln zł.

Koszty operacyjne spółki wyniosły w 1 kw. 2,48 mln zł, ale 0,4 mln zł stanowiła amortyzacja. W związku z tym wydatki gotówkowe można szacować na około 2 mln zł kwartalnie. To oznacza, że posiadany i pozyskany kapitał pozwoli spółce funkcjonować przynajmniej do terminu zapadalności obligacji w lutym. Zakładając, że spółka dotrzyma terminu premiery w wersji EA (early acces), to na funkcjonowanie spółka wyda ok. 6 mln zł. Można zatem mniemać, że ok 4 mln zł zostanie na promocję albo przy założeniu słabego scenariusza debiutu na obsługę obligacji w lutym 2019 r.

Warto też pamiętać o dotacjach – spółka w ciągu ostatnich 3 kwartałów zaksięgowała przychody z tego tytułu na poziomie 1,77 mln zł, co daje średniokwartalnie kwotę 589 tys. zł. Wydaje się, że do debiutu WW3 powinna się zakończyć co najmniej dotacja na realistyczne odwzorowanie zachowania pocisków. Z dotychczasowych wypłat można szacować, że do końca roku spółka pozyska z dotacji dodatkowe 1,5-2 mln zł – budżet marketingowy rośnie więc do nawet 6 mln zł. Jak na skalę działalności spółki i segment w którym działa to dość sporo.

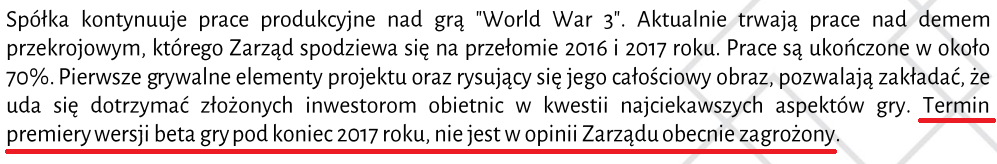

Skapitalizowane koszty WW3 wyniosły na koniec roku 4,86 mln zł (1,29 dla gry zlokalizowanej w Czarnobylu). W ciągu ostatniego roku zapasy przyrastały średniokwartalnie o 1,2 mln zł, a to oznacza, że do debiutu w Early Acces (4q18) prawdopodobnie na samą produkcję pójdzie jeszcze 5,2 mln zł, czyli więcej niż wynika z analizy pozycji kosztowych, ale i tak środków pieniężnych powinno wystarczyć do debiutu WW3 w 4 kw. 2018 r. Pewien problem może się pojawić gdy spółka przesunie debiut i będzie musiała wcześniej obsłużyć zapadające obligacje. To kolejne ryzyko. Proszę zauważyć, że w raporcie za 3 kw. 2016 r. spółka informowała, że:

kliknij, aby powiększyć Przesunięcie terminu za 4 kw. 2018 r. to ryzyko spłaty zapadających obligacji i konkurencji, o czym więcej za chwilę. Na obecną chwilę WW3 nie ma wydawcy, więc spółka będzie musiała samodzelnie zadbać o marketing. Skoro do tej pory nigdy tego nie robiła, to kwestia sprawności procesu i kosztów jest ryzykiem.

Sama gra też się mocno zmienia. Pierwszy raz o projekcie wspomniano w raporcie za 2014 r. Przez kolejne 1,5 roku spółka utrzymywała, że WW3 będzie grą FTP (free to play) i rekrutowała zespół, który miał się na tym modelu znać. Jednak od raportu za 2 kw. 2016 roku słowo FTP już się nie pojawia. Za to jest mowa o przygotowywaniu dema na targi celem spotkania z partnerami biznesowymi. Dla mnie oznacza to, że spółka chciała dla tej produkcji znaleźć wydawcę, co jak do tej pory się nie zdarzyło. Czy to pomysł wydał się partnerom słaby, czy spółka miała zbyt wysokie oczekiwania nie wiadomo, ale fakt jest taki, ze koszty marketingu musi ponieść F51. Co więcej, sukces gry zależy także od poziomu nakładów na reklamę. Im będą mniejsze tym gra sprzeda się słabiej. Z drugiej strony zbyt wysokie nakłady nie dadzą już pożądanego efektu w postaci przyrostu sprzedaży, a spółka w marketingu doświadczenia na razie nie ma. Zmiana modelu monetyzacji gry musiała także przełożyć się na wzrost kosztów produkcji i przebudowę dotychczasowych mechanizmów gry, a to wraz z deadlinem premiery w 4 kw. 2018 r. może oznaczać, że gra wyjdzie nie do końca dopracowana – trzeba brać takie ryzyko pod uwagę.

Jak wspomniałem wyżej premiera w EA w 4 kw. 2018 r. to dla spółki termin graniczny. Z jednej strony mamy zapadające obligacje z drugiej konkurencję. O ile pomysł na grę z trybem battle royal (dalej BR) to dość dobry pomysł jeśli chodzi o wykorzystywanie swoich przewag i unikanie słabości (w tym trybie nie ma w zasadzie fabuły, która była piętą Achillesową spółki), to niestety wpadamy w obszar bardzo silnej konkurencji. WW3 przyrównywany jest to Battlefielda, a przewagę i zainteresowanie graczy miał mu dać tryb BR. Problem w tym, że gra studia DICE także otrzyma tryb BR:

www.benchmark.pl/aktualnosci/b...W październiku mamy także szykowany debiut Call of Duty: Black Ops 4, które także będzie posiadać tryb BR:

www.eurogamer.pl/articles/2018...W tym kontekście F51 wręcz musi opublikować swoją grę w IV kw. 2018 r. Każdy późniejszy termin to większa rzesza graczy w dwóch konkurencyjnych produktach, które będą miały bardzo silne marketingowe wsparcie i mniejsza szansa na odebranie graczy, a także będzie spadać różnica cenowa pomiędzy grami – z czasem zaczną się obniżki cen gier konkurencyjnych.

WW3 ma być pozycjonowane w segmencie mid price, a zatem cena gry raczej nie będzie wyższa niż 30 USD. To podstawowa cena PUBG, więc raczej WW3 będzie tańsze. Zakładając cenę sprzedaży w wysokości 20 USD spółka otrzyma ok. połowę, tj. na dzień dzisiejszy ok. 36 zł netto.

Obecna kapitalizacja F51 wynosi niecałe 150 mln zł, co dla mnie oznacza oczekiwania średniorocznego powtarzalnego zysku na poziomie 12-15 mln zł. Zakładając optymistycznie jedną premierę rocznie wychodzi, że taki poziom zysku powinna generować każda gra. Roczne wydatki netto na pisanie gier po uwzględnieniu dotacji można szacować na minimum 6 mln zł, choć biorąc pod uwagę potrzebne koszty dodatkowego marketingowego wsparcia raczej będzie to 8 mln zł.

12 mln zł na poziomie netto oznacza niecałe 15 mln zł na poziomie brutto. Przy pominięciu kosztów finansowych i uwzględnieniu wydatków operacyjnych (optymistycznie 6 mln zł) dostaniemy oczekiwany przychód roczny na poziomie 21-23 mln zł. Z tego wychodzi, że sprzedaż WW3 aby spełnić oczekiwania powinna wynieść niecałe 600 tys. egzemplarzy. Z jednej strony to nie jest wygórowane oczekiwanie jeśli dostaniemy dopracowaną grę, z przewagami nad konkurencją w postaci wiernego odwzorowania zachowania pocisków i postaci. Z drugiej mamy duże ryzyko niedociągnięć w EA, napięcie finansowe i konkurencję z bardzo wysokimi budżetami marketingowymi. W tym miejscu piszę tylko o grach z trybem BR w konwencji czysto wojskowej, bo gier z trybem BR w tym roku ukaże się znacznie więcej i każda jest w stanie odebrać użytkowników:

www.ign.com/articles/2018/04/2...Trailer WW3 obejrzało jak dotąd całkiem sporo osób (ponad 800 tys.), a to oznacza, że zainteresowanie grą jest spore i może się przełożyć na decyzje zakupowe graczy. Ale tak jak napisałem wcześniej ryzkiem w tym przypadku jest dopracowanie gry, bo samego pomysłu i technologii do tej pory spółka sprzedać nie potrafiła, a jest pod presją czasu. Dodatkowo gra będzie płatna (choć tańsza niż bezpośrednio konkurencyjne produkcje gigantów) a nie wydana w modelu FTP jak robiący ostatnio zawrotną karierę Fortnite, który ma już ponad 125 mln użytkowników.

Rynek gier jest rynkiem rozrywkowym i do końca nigdy nie wiadomo czy dana gra trafi w gusta graczy. Oczywiście są pewne przesłanki, są możliwości badania ocen testerów, ale prawdziwa twarz wychodzi dopiero przy debiucie i opiniach graczy. Nie jestem zatem w stanie powiedzieć, czy spółka spełni oczekiwania wyrażone w kapitalizacji. Potrafię sobie jednak wyobrazić, że kapitalizacja spółki do premiery będzie napędzana oczekiwaniami dalej rosła, a potem drastycznie spadnie na skutek nieudanej finalnie premiery, tak jak to miało miejsce przy poprzednich produkcjach spółki.

Warto też pamiętać, że sukcesy polskich gier w znacznej mierze wynikały z pomysłów i nisz rynkowych (CMS, House Flipper, This War of mine, Sniper, The Vanishig of Ethan Carter), a bardzo rzadko z technologii, fabuły i nakładów na marketing (Wiedźmin, Dying Light). WW3 aspiruje raczej do drugiej grupy, ale nie ma odpowiedniego budżetu i środków.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.