Rozgrzane piece chłodzone programem motywacyjnym - omówienie sprawozdania finansowego Ropczyce po 1 kw. 2019r. Kolejny kwartał z bardzo dobrymi wynikami

kliknij, aby powiększyćSprzedaż w pierwszym kwartale 2019 roku wzrosła o 13,8 proc., co przełożyło się na dynamikę zysku brutto na sprzedaży na poziomie 16,8 proc. Marża brutto na sprzedaży wzrosła o 0,6 p.p. i osiągnęła poziom 26,0 proc. co wartościowo przyniosło 26,4 mln zł. Wartość ta była wyższa o 3,8 mln zł r/r, przede wszystkim dzięki zwiększonej sprzedaży (+ 3,1 mln zł), a także wyższej marży w ujęciu procentowym (+0,7 mln zł).

Spółka niestety nie podaje kosztów w układzie rodzajowym w sprawozdaniach kwartalnych więc nie do końca wiemy z czego wynika wzrost marży brutto na sprzedaży w ujęciu procentowym, przy jednak co najmniej dwóch niekorzystnych czynnikach (presja płacowa, ceny nośników energetycznych). W związku z tym należy zakładać, że musiały one zostać (z lekkim naddatkiem) skompensowane przez niższe ceny surowców oraz postępującą optymalizację produkcji (wdrażanie strategii 4D). Nie można oczywiście wykluczyć, ze spółka sprzedawała również lepszy mix produktowy z wyższymi marżami. W pewien sposób potwierdza to prezes spółki, który w jednym z wywiadów oznajmił, że częściowo dobry wynik pierwszego kwartału wynika z przesunięciu części projektów z czwartego kwartału 2018 roku o istotnie wyższej marżowości.

Dodając do tego fakt, że koszty sprzedaży rosły wolniej niż sprzedaż, a koszty zarządu w ujęciu nominalnym wręcz wzrosły tylko o 0,1 mln zł, to zysk operacyjny wzrósł o 28,7 proc. W tym wypadku trzeba jednak powiedzieć, że saldo zmiany na pozostałej działalności operacyjnej wspomogło zysku na poziomie operacyjnym. Pozostała działalność operacyjna w pierwszym kwartale 2019 wyszła na plus 1,0 w porównaniu z 0,5 mln rok wcześniej. Niestety spółka w raporcie kwartalnym nie przedstawiła noty opisującej te wartości, lecz analizując poszczególne noty można założyć, ze ta dodatnia zmiana związana jest przede wszystkim zmniejszeniem odpisu na należności o kwotę około 0,9 mln zł.

Na poziomie zysku przed opodatkowaniem dynamika jest jeszcze wyższa i wynosi 46,2 proc., co zawdzięczamy w sporej części dodatniej zmianie salda na działalności finansowej aż o 1,8 mln zł (+0,7 mln vs -1,1 mln zł w kwartale roku poprzedniego). Ponownie spółka nie przedstawiła dokładniejszych informacji o tych pozycjach, a szkoda (sic!), ale można spróbować to oszacować. Wiemy, że spółka po wielu latach finalnie wygrała spór o CIT za lata 2011-2014 i uzyskała z US zwrot w kwocie 8,3 mln zł, z czego 1,666 tys. zł dotyczyło odsetek (spółka zapłaciła sporny podatek i dochodziła jego zwrotu przed NSA. Dlatego też można przyjąć z dość dużą dozą prawdopodobieństwa, że taka wartość została zaksięgowana w przychody finansowego w pierwszym kwartale 2019 roku Pewien problem wynika z faktu, że spółka wykazała w swoim sprawozdaniu za Q1 2019 tylko 1,3 mln zł. Tak więc i tutaj nie mamy 100 proc. pewności co do sposobu potraktowania tego zwrotu w księgach rachunkowych spółki. Warto również przypomnieć, że spółka, pomimo, że zapłaciła podatek, to wykazywała go w bilansie jako należność (tak więc zapłata ta nigdy nie obciążyła rachunku wyników). W większości podobnych wypadków w innych spółkach, było to jednak księgowane w koszty. Skoro jednak audytor zaakceptował takie ujęcia rachunkowe, a spółka wygrała spór przez NSA, to nie należy tutaj się czepiać tego sposobu księgowania, tym bardziej, ze informacja o takim podejściu była znana inwestorom przez wiele kwartałów.

Zysk netto wyniósł 13,7 mln zł i był ponad 4,5-krotnie wyższy niż w tym samym kwartale roku ubiegłego. Oczywiście było to również związane z jednorazowym wydarzeniem (one-off) w zeszłym roku i doksięgowaniem dodatkowego podatku. Przypomnijmy moją ostatnią analizę za drugi kwartał 2018 roku, w której pisałem „W pierwszym kwartale 2018 w związku z rozliczeniami właścicielskimi ze spółką ZM Invest oraz wykupem akcji, Ropczyce wykazały obciążenie podatkowe w kwocie 9,4 mln zł. Można szacować, że znormalizowany podatek wyniósłby około 2,4 mln zł.”. Gdybyśmy oczyścili pierwszy kwartał zeszłego roku z tego wydarzenia, to wzrost zysku netto i tak wyniósłby imponujące 44 proc.

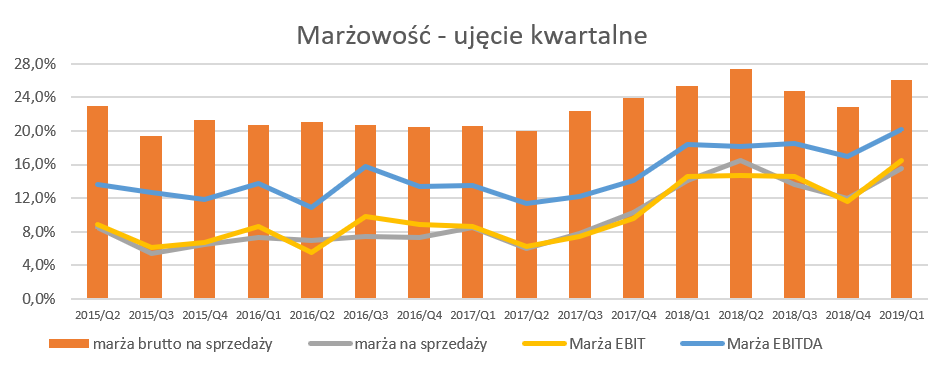

Spójrzmy zatem jak kształtowała się rentowność spółki w ostatnich kilkunastu kwartałach.

kliknij, aby powiększyćNiewątpliwie pierwszy kwartał 2019 roku wprowadził, przynajmniej na pierwszy rzut oka, pewne uspokojenie jeśli chodzi o marże. Po osiągnięciu rekordowej marży brutto na sprzedaży w drugim kwartale 2018roku na poziomie 27,3 proc., zaczęła jednak ono spadać. Oczywiście w wypadku tej spółki, nie należy zapominać o pewnej sezonowości, który przy udziale kosztów stałych ma pewne przełożenie na różnych poziomach rentowności. Tym niemniej, po wynikach czwartego kwartału 2018 roku, można było się zastanawiać, czy jednak spółka nie osiągnęła swoich szczytów jeśli chodzi o kwestie uzyskiwania procentowej rentowności.

Jeśli chodzi o wyniki analizowanego okresu to pobiły one nie tylko marże procentowe r/r, ale również w ujęciu wartościowym na różnych poziomach (marża brutto na sprzedaży, marża na sprzedaży, zysk operacyjny) w zasadzie osiągnęły najwyższe wyniki w co najmniej ostatnich kilkunastu kwartałach. Czy to znaczy, że spółka znalazła tzw. Św. Graala i będzie zwiększać swoje wyniki w nieskończoność? Hmm – można mieć jednak pewne wątpliwości, ale o tym za chwilę.

Spółka systematycznie zwiększa sprzedaż oraz marżowość w ostatnich kwartałach. Jednakże w takim momencie należy zadać sobie pytanie czy taka sytuacja jest możliwa do utrzymania w kolejnych przynajmniej kilku kwartałach. Oddajmy zresztą głos prezesowi spółki, który stwierdza, że „Nastąpiła istotna zmiana jeśli chodzi o uwarunkowania makroekonomiczne.

Doszło do istotnego spowolnienia gospodarczego na rynkach zachodnich, jak również na rynkach wschodnich. Do tego rośnie konkurencja. (…) Efektem spowolnienia jest presja na ceny produktów. Prognozy zakładają, że powinniśmy mieć do czynienia ze stabilizacją cen. Niemniej trudne do przewidzenia są skutki wojny handlowej toczącej się między USA i Chinami. Ceny surowców są w trendzie bocznym z tendencją do lekkiej obniżki. Oczekujemy, że powinna nastąpić dalsza przecena. Wcześniej ceny mocno rosły. Nie można też zapominać o postępującej konsolidacji globalnego rynku”. Dodatkowo prezes również jasno stwierdził, że „Cały czas jesteśmy aktywni i intensywnie pracujemy na rynku. Powtórzenie wyników z pierwszych trzech miesięcy tego roku w kolejnych kwartałach byłoby bardzo dobrym osiągnięciem, choć zdajemy sobie sprawę, że trudnym do zrealizowania”.

Wydaje się, że jest to jednak jasny sygnał potwierdzający, że spółka jest dość blisko, lub wręcz osiągnęła szczyty sprzedażowe, a być może także wynikowe. Spowolnienie w branży hutnictwa i stali jest już widoczne, a zapewne będzie postępować w związku z planowanym przez ArcelorMittal wstrzymaniem pracy wielkiego pieca i stalowni w oddziale w Krakowie. Oczywiście nawet gdyby tak było nie musi się to automatycznie przekładać na dramatyczne spadki zyskowności. Spółka jednak od wielu kwartałów próbuje zdobywać nowe rynki i robi to z powodzeniem, a udział segmentu hutnictwa żelaza i stali nie jest już tak istotny jak kiedyś.

Plusem z pewnością jest działalność spółki ukierunkowana na dostarczanie produktów o wyższym stopniu przetworzenia oraz jakości, co zazwyczaj pozwala uzyskiwać bardziej interesujące marże. Bazując na słowach prezesa można również założyć, że ceny surowców też powinny obecnie wspomagać spółkę. Niestety są również dwa dość znaczne zagrożenia związane z kosztami. Po pierwsze ceny energii i gazu. Spółka już wcześniej informowała, że spodziewa się znacznych (odpowiednio +68 proc. oraz + 38 proc.) podwyżek tych nośników energii. W poprzedniej analizie szacowałem możliwe efekty tych podwyżek (zarówno energii jak i gazu) na około 5 mln zł w stosunku rocznym, co stanowi kwotę zauważalną i istotną, ale jednak mimo wszystko nie jest ona krytyczna. Po drugie, spółka oczywiście jak inne przedsiębiorstwa w Polsce boryka się z rosnącymi wynagrodzeniami. Wystarczy tylko przypomnieć, że udział kosztów pracowniczych w kosztach rodzajowych wyniósł w 2018 roku 16 proc., czyli wzrósł o 2,6 p.p.. Oznaczało to, że koszty pracownicze w zeszłym roku rosły istotnie szybciej niż sprzedaż (56,2 proc. koszty vs 31,8 proc. sprzedaż).

Eksport wciąż szaleje

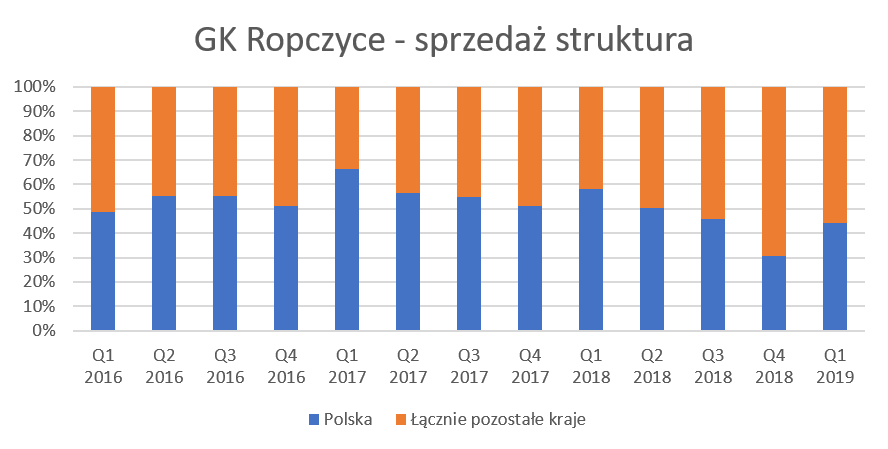

kliknij, aby powiększyć Jak widać z powyższego wykresu Spółka swoje wzrosty przychodowe w ostatnich kwartałach zawdzięcza w dużej mierze istotnemu rozwojowi sprzedaży eksportowej. Dynamika sprzedaży zagranicznej w ostatnim kwartale wyniosłą w przedziale 52,5 proc., przy średniej dynamice z ostatnich 5 kwartałów na poziomie ok. 64 proc. W pierwszym kwartale 2019 roku sprzedaż eksportowa odpowiadała za ok. 56 proc., czyli o 14 p.p. więcej niż rok wcześniej. Gdy porównamy narastająco wyniki ostatnich 12 miesięcy to wtedy zobaczymy, że o ile sprzedaż krajowa była w zasadzie płaska, to dużą dynamikę imponowała sprzedaż eksportowa, która zwiększyła się prawie o 2/3.

Spółka nie prezentuje danych w układzie segmentowym, ale informuje chociaż o rozbiciu sprzedaż per pewne segmenty/linie biznesowe. Spójrzmy zatem na sprzedaż w 3 głównych segmentach reprezentujących ponad 90 proc. sprzedaży ogółem.

kliknij, aby powiększyćW wypadku cały czas najistotniejszego segmentu, pod względem sprzedaży, czyli hutnictwa żelaza i stali zanotowano prawie 12 proc. wzrosty. Spółka nie podaje szczegółowego rozbicia na sprzedaż krajową i zagraniczną w ujęciu segmentowym. Natomiast z opisu można wywnioskować, że rynek krajowy był raczej stabilnie, natomiast motorem napędowym była sprzedaż zagraniczna. W tym wypadku spółka realizowała dostawy na rynek niemiecki i czeski oraz pozyskiwała nowe zlecenia z Rosji czy Austrii.

Warto pamiętać, że liderem produkcji stali w Polsce jest ArcelorMittal Poland, który jak wiadomo zapowiedział już ograniczenie produkcji w Polsce, co oczywiście będzie czynnikiem niekorzystnym z punktu widzenia analizowanej spółki. Dodatkowo powyższy wykres jasno pokazuje, że kolejne kwartały będą stanowiły dość wysoką bazę porównawczą, co będzie pewnym wyzwaniem da spółki.

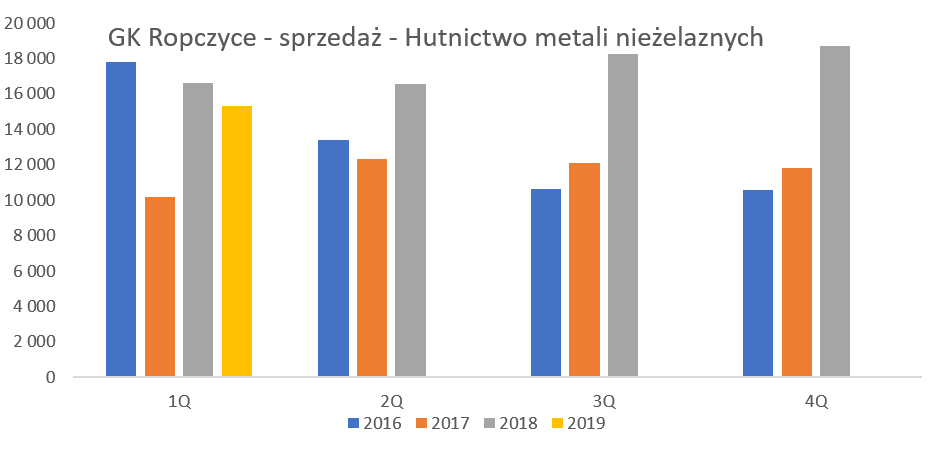

kliknij, aby powiększyćDrugi istotny segment czyli hutnictwie metali nieżelaznych po bardzo dobrych wynikach w 2018 roku z średnioroczną dynamiką sprzedaży na poziomie 32,6 proc., tym razem zanotował spadek o 8 proc. osiągając obrót na poziomie 15,3 mln zł. Spółka tłumaczy mniejszą sprzedaż realizacją dużej skali projektu inwestycyjnego (zapewne dla grupy KGHM) na rynku krajowym na początku roku 2018. Nie kwestionując tego tłumaczenia również trzeba podkreślić, że wyniki 2018 roku w tym segmencie były bardzo dobre, czyli baza będzie znów wysoka w kolejnych kwartałach.

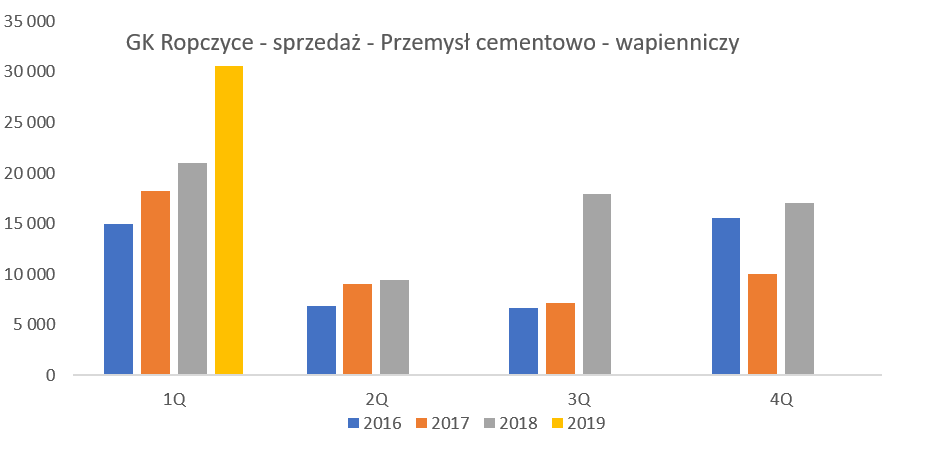

kliknij, aby powiększyćDrugie półrocze 2018 roku było bardzo udane dla segmentu cementowo-wapienniczego i podobnie można określić pierwszy kwartał 2019 roku. Sprzedaż wyniosła ponad 30 mln zł i urosła prawie o 46 proc. r/r, natomiast gdy popatrzymy na wyniki roczne to dynamika wynosi aż 57,7 proc. W tym wypadku trzeba zwrócić uwagę na fakt, że spółka realizowała dostawy wyłożeń ogniotrwałych kompleksowego remontu stacjonarnego pieca wapienniczego jeśli chodzi o rynek krajowy. W wypadku eksportu, głównej przyczyn tak wysokich wzrostów, Ropczyce wykonały pierwsze dużej skali dostawy na rynki Zjednoczonych Emiratów Arabskich oraz Kazachstanu. Oczywiście w wypadku tego segmentu istotną rolę odgrywa pewna sezonowość oraz wykonywanie prac remontowych czy modernizacyjnych w cementowniach w okresie zimowo-wiosennym, w momencie mniejszego popytu na cement. Zwracam uwagę na ten fakt, ponieważ trudno oczekiwać, aby spółka w drugim kwartale w tym segmencie osiągnęła zbliżone wartości sprzedaży co w analizowanym okresie.

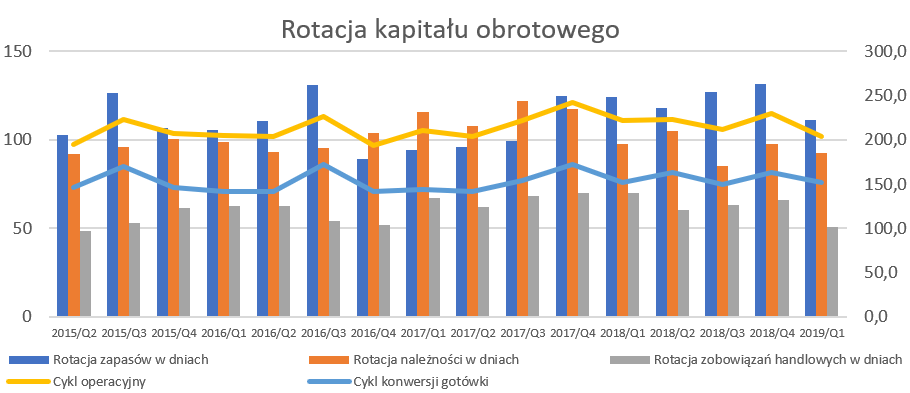

Podsumowując analizę sprzedaży trzeba jednak podkreślić, że gdyby nie wzrosty w segmencie sprzedażowo-papierniczym, to ogólna dynamika sprzedaży byłaby raczej przeciętna i wyniosłaby 4,0 proc. Z drugiej jednak strony widać, że spółka konsekwentnie pracuje z powodzeniem nad dywersyfikacją swojej sprzedaży zarówno w ujęciu segmentowym jak i geograficznym. Poprawa w kapitale obrotowym Podczas ostatnich dwóch analiz miałem pewne uwagi co do kwestii zarządzania kapitałem obrotowym. Zobaczmy więc jak wygląda sytuacja obecnie na wykresie reprezentującym dane kwartalne.

kliknij, aby powiększyćCykl konwersji gotówkowej spadł r/r o 6 dni i kw/kw o 11 przede wszystkim za zasługą poprawy rotacji zapasów i należności. Na koniec pierwszego kwartału spółka zaraportowała 92,3 mln zł zapasów, czyli zaledwie o 0,6 mln zł więcej r/r, a przypomnijmy, że dynamika sprzedaży była jednak dwucyfrowa. Spółka w poprzednich kwartałach tłumaczyła wysokie stany zapasów faktem ograniczonej dostępności surowców sprowadzanych z Chin i konieczności zapewnienia sobie bezpieczeństwa surowcowego, co podniosło stany zapasów. W chwili obecnej taki tłumaczenie zniknęło z raportu, a rotacja zapasów poprawiła się o ponad 13 dni, co należy ocenić pozytywnie.

Podobnie sytuacja przedstawia się z należnościami krótkoterminowymi, które wynosiły ok. 103 mln zł w analizowanym okresie i rok wcześniej. W tym wypadku należy jednak zwrócić uwagę, że rok wcześniej w tej kwocie znajdowała się również należność z tytułu podatku CIT w kwocie 6,6 mln zł. Gdyby wyłączyć ten fakt to dynamik wzrostu należności wyniosłaby niecałe 8,0 proc. i też byłaby niższa od dynamiki sprzedaży.

Brak zastrzeżeń do zadłużenia i przepływówNa koniec analizowanego okresu wskaźnik zadłużenia ogólnego wynosił niecałe 42 proc., a odsetkowy dług netto/EBITDA nie przekroczył wartości 0,9, co oznacza, że zadłużenie jest wskaźnikowo na bardzo bezpiecznych poziomach. Gdy dodatkowo zaznaczmy, że spółka w połowie maja 2019 roku wykupiła obligacje (4 mln EUR czyli około 17,2 mln zł), to w zasadzie sytuacja jest bardzo komfortowa.

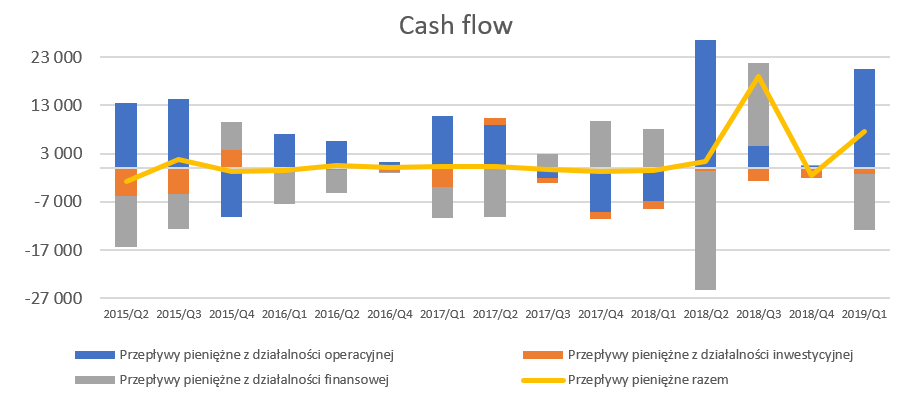

Przepływy operacyjne, przy których stawiałem wcześniej pewien znak zapytania wyglądają obecnie bardzo ładnie.

kliknij, aby powiększyćOCF wyniósł w pierwszym kwartale 20,4 mln zł , czyli o prawie 50 proc. więcej niż zaraportowany zysk netto, jednak w części było to spowodowane otrzymaniem zwrotem podatku dochodowego w kwocie ponad 8 mln zł. Wydatki inwestycyjne wyniosły 1,4 mln zł i jak widać są one w ostatnich kilkunastu kwartałach na niewielkim poziomie. Warto jednak zauważyć, że plany inwestycyjne na rok 2019 są większe i wynoszą ok. 17 mln zł. Na poziomie przepływów z działalności finansowej w pierwszym kwartale widzimy ujemne saldo w kwocie 11,6 mln zł, które w 94 proc. wynika z zmniejszenia zadłużenia z tytułu kredytów. W efekcie końcowym na dzień 31 marca 2019 roku spółka zaraportowała stan gotówki na poziomie 31,2 mln zł, co oznacza wzrost aż o 26,4 mln zł r/r oraz 7,6 mln zł w porównaniu 31 grudnia 2018.

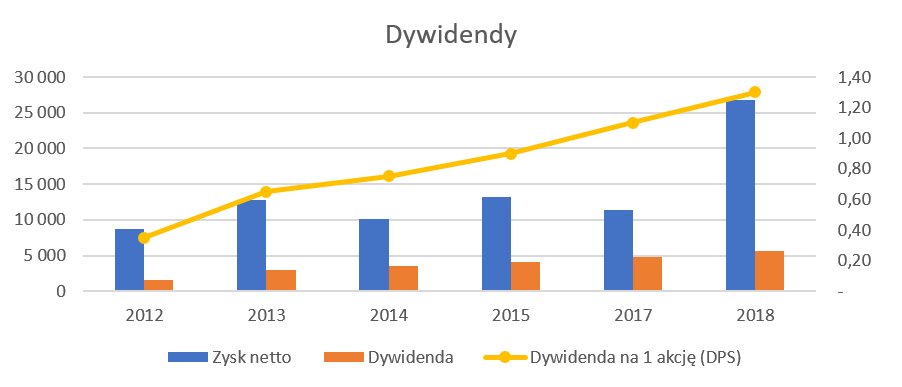

Ropczyce to spółka dywidendowaZarząd spółki deklaruje w polityce dywidendowej rekomendowanie walnemu zgromadzeniu wypłatę dywidendy na poziomie do 60 proc. zysku netto spółki za dany rok obrotowy. Pojawia się jednak zastrzeżenie, że wskaźnik ogólnego zadłużenia musi kształtować się poniżej 0,4 a dług netto / EBITDA <= 3,0. W wypadku tego pierwszego wskaźnika wynosi on obecnie około 0,42, więc jest nieco wyższy niż dopuszczalny w polityce dywidendowej.

kliknij, aby powiększyćSpółka w roku 2018 wypłaciła 1,1 zł na 1 akcję, a w tym roku 1,3 zł. Jak widać na wykresie trend wzrostowy jest bardzo ładny, bezwzględna wartość dywidendy rośnie w zasadzie od momentu rozpoczęcia jej wypłaty w 2013 roku i z pewnością spółkę można określić mianem dywidendowej. Z drugiej jednak strony gdy spojrzymy na wyniki 2018 roku oraz pierwszego kwartału 2019 roku, a także dodatkowy zastrzyk gotówki (zwrot podatku), to jednak inwestorzy mogli mieć apetyt na więcej. Oczywiście część środków wypracowanych przez spółkę posłużyła spłacie obligacji w maju 2019 roku. Wydaje się, ze postawienie tezy o spokojnym lecz systematycznym wzroście dywidendy w wartości bezwzględnej nie jest bezzasadne i zapewne cel taki przyświeca zarządowi spółki.

Program motywacyjny ale kogo?Spółka posiadała na koniec pierwszego kwartału 1,907 mln akcji własnych stanowiących 30,5 proc. udziału w kapitale akcyjnym oraz liczbie głosów. Akcje te zostały nabyte w związku z rozliczeniem wcześniejszych sporów korporacyjnych z spółką ZMR Invest. Do połowy 2018 roku istniało przekonanie, że akcje te będą umorzone, co w oczywisty sposób zwiększyłoby atrakcyjność spółki pod względem wycen. Warto tutaj jednak zaznaczyć, ze akcje te nie były brane pod uwagę przy wypłacie dywidendy w ostatnich latach. Ostatnie wydarzenia i informacje płynące ze spółki wskazują jednak, że zarząd (de facto dominujący akcjonariusz) ma jednak inny pomysł na ich wykorzystanie.

W ostatniej analizie niestety nie pomyliłem się i napisałem „…Gdyby założyć umorzenie tych akcji, to oczywiście wyceny bazujące na liczbie akcji jak np. P/E stałyby się jeszcze bardziej atrakcyjne niż są obecnie. Nie można jednak wykluczyć, że np. część z nich zostanie przeznaczona na program motywacyjny”. Dlaczego niestety? Ponieważ program motywacyjny dla pracowników spółki (około 50-60 osób) ma objąć do 20 proc. wszystkich obecnych akcji, czyli mniej więcej 2/3 tych, które miały być umorzone.

Przyjmując, że wartość księgowa odzwierciedla wartość rynkową (oczywiście jest to w pewien sposób kontrowersyjne) to otrzymujemy w takiej sytuacji średnio pakiet przypadający na pracownika w wysokości ok. 0,85-1,05 mln zł. Oczywiście jest to średnia i część dostałaby więcej a część mniej. Również należy podkreślić, że program miałby trwać co najmniej 5 lat, a towarzyszyć jemu powinny precyzyjnie zdefiniowane cele, a akcje prawdopodobnie objęte lock-upem (ograniczeniem zbywalności w określonym czasie). Celem programu również jest w opinii zarządu motywowanie kluczowych osób z szeroko rozumianej kadry kierowniczej, a nowy program mógłby zastąpić dotychczasowe premiowanie oparte na zysku EBIT.

Wszystko pięknie i ładnie, ale niestety jest kilka sporo wątpliwości. Po pierwsze spółka do tej pory informowała, że akcje własne zostaną umorzone co inwestorzy odpowiednio wyceniali. Po drugie proponowana ilość czyli do 20 proc. powoduje po prostu znaczne rozwodnienie dotychczasowych akcjonariuszy. Osoby, które są obecnie pracownikami (np. członkowie zarządu) prawdopodobnie również znajdą się w tym programie więc ich to rozwodnienie zapewne nie obejmie, lub w mniejszym stopniu niż akcjonariuszy mniejszościowych. W chwili obecnej zarysy programu, a w zasadzie wymagań aby objąć akcje, nie są znane i to jest największa bolączka.

W mojej ocenie na pewno zawiodła tutaj komunikacja i wypuszczenie informacji o tym pomyśle jako jednak próbnego balonu. Gdyby zarząd przygotował jasną propozycję uwzględniającą np. cele jakościowe oraz wynikowe, które byłyby współmierne np. z ogłoszeniem strategii oraz prognoz na następne lata, lock up byłby dość istotny w czasie, a ilość akcji zostałaby ograniczona np. do 10 proc., to z dużym prawdopodobieństwem nie byłoby tego całego zamieszania. W chwili obecnej, zapewne po protestach akcjonariuszy mniejszościowych, widać, że dominujący akcjonariusze jednak trochę zmodyfikowali pierwotną wersję, choć oczywiście nadal jest dużo rzeczy niewiadomych.

Podsumowanie i ocena sytuacji rynkowej Warto przypomnieć, że spółka wciąż posiada nieruchomości inwestycyjne, których wartość rynkowa szacowana jest na 60 mln zł, a które nie będą raczej używane w działalności operacyjnej. Zainteresowanych szczegółami odsyłam do wcześniejszych analiz. Do tej pory nic nie słychać w zakresie finalizacji rozmów w kwestii ich sprzedaży. Prezes spółki również poinformował, że „Jest duże zainteresowania naszymi nieruchomościami. Chcemy dokonać najbardziej efektywnego wyboru. Na razie nieruchomości przynoszą nam zysk z prowadzonego wynajmu. W związku z tym nie chcemy podejmować pochopnych decyzji. Nieruchomości położne wzdłuż autostrady A4 oraz budowanej drogi ekspresowej S5 są wyceniane na około 60 mln zł. Do tego posiadamy znaczącą nieruchomość w Ropczycach, około 30 ha, która nie jest do końca zagospodarowana”. Nie kwestionuję informacji o zyskach, które spółka otrzymuje z tytułu wynajmu. Warto jednak zaznaczyć, że nie mogą być one znaczne, w innym wypadku powinny być jasno widoczne w rachunku zysków i strat. A przyjmując za dobrą monetę wartość rynkową tych gruntów na poziomie 60 mln zł i oczekiwany zwrot na kapitale przynajmniej 10 proc., to sami Państwo widzicie o jakich wartościach mówimy.

Na dzień dzisiejszy większość serwisowych automatów wskazuje na niedowartościowanie akcji Ropczyce na GPW i w zasadzie trudno z tym polemizować. Spółka zwiększa sprzedaż w tempie dwucyfrowym oraz rośnie utrzymuje wysoką marżę brutto na sprzedaży, wypłaca rosnącą wartościowo dywidendę o stopie przewyższającej inflację, a także posiada niskie zadłużenie. Obecna kapitalizacja to około 210-220 mln zł, przy zysku za ostatnie 12 miesięcy na poziomie 38 mln zł, co oczywiście skutkuje atrakcyjną wyceną wskaźnikową. Zagrożenia wydają się nadciągać z 3 stron. Po pierwsze kwestia odczuwalnego spowolnienia gospodarki europejskiej i światowej w połączeniu z ograniczeniem produkcji w ArcelorMittal Poland. Po drugie nadal jest widoczna presja cen nośników energii co nie będzie pomagać w utrzymaniu rekordowo wysokich marż. I trzecia rzecz to jednak nadszarpnięte w chwili obecnej zaufanie części inwestorów do zarządu i dominującego właściciela poprzez sposób komunikacji chęci wprowadzenia dużego programu motywacyjnego wraz z wciąż nie do końca jasnymi zasadami z nim związanymi.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.