Koniec pewnej epoki - omówienie sprawozdania finansowego CD Projektu za III kwartał 2020 r. Tytuł analizy nie jest przypadkowy, ponieważ dobrze wiemy, że kolejne wyniki CD Projektu będą na zupełnie innym poziomie. W raporcie za IV kwartał zobaczymy zyski z Cyberpunka 2077, a to będą już kwoty liczone w setkach lub nawet miliardach złotych. W przededniu wielkiej premiery spójrzmy, co się wydarzyło w trzecim kwartale, który ze względu na sezonowość jest zazwyczaj (podobnie jak pierwszy) słabszym kwartałem w branży gamingowej ze względu na mniejszą liczbę silnych wyprzedaży.

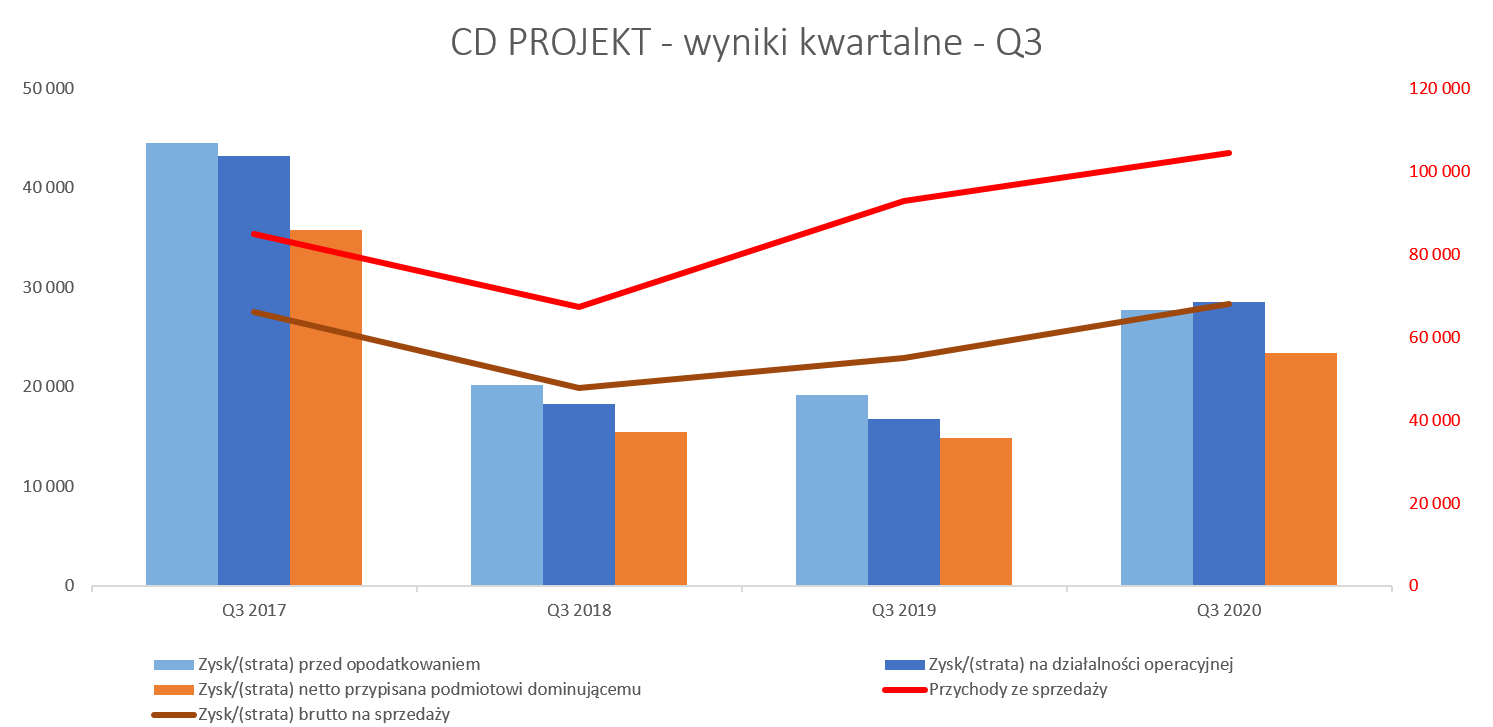

kliknij, aby powiększyćW trzecim kwartale 2020 roku spółka zaraportowała 104,5 mln zł sprzedaży, czyli o 12,5 proc. więcej niż rok wcześniej (+11,6 mln zł). Jednocześnie był to jednak wynik najgorszy sprzedażowo od czterech kwartałów. Przypomnę, że począwszy od grudnia 2019 roku sprzedaż była mocno wspierana najpierw przez podwyższone zainteresowanie Wiedźminem (serial Netflix) a potem pandemię. Dodatkowo swoje dołożyły promocje w drugim kwartale.

Wzrost sprzedaży r/r wynika przede wszystkim z lepszej sprzedaży własnych gier (+14,7 mln zł oraz +31 proc. r/r) przy płaskiej sprzedaży towarów i materiałów (-1,2 mln zł, -2,8 proc. r/r). Tutaj jedna uwaga, sprzedaż towarów w gog. com (dystrybucja gier obcych) wzrosła całkiem przyzwoicie (+7,0 mln zł oraz +23 proc/ r/r) ale spadła sprzedaż towarów i materiałów w segmencie CD Red o 9,5 mln zł co dało ujemną dynamikę roczną na poziomie -63,5 proc. Ten drugi spadek można powiązać z dość wysoką bazą rok wcześniej związaną z rozpoczęciem wtedy mocniejszej ofensywy reklamowej związanej z Cyberpunkiem. Przełożyło się to rok temu na przychody ze sprzedaży dystrybutorom elementów fizycznych kolekcjonerskiej edycji Cyberpunk 2077 jak i sprzedaż produktów w ramach uruchomionego wtedy internetowego sklepu.

Wracając jeszcze do wytłumaczenia wzrostów sprzedaży w ujęciu r/r należałoby wskazać na wyższe przychody generowane przez Gwinta, który w ciągu roku otrzymał kilka wzmocnień takich jak wprowadzenie tej rozgrywki na IOS (październik 2019), Android (marzec 2020) czy udostępnienie tytułu na Steamie (maj 2020). Swoją cegiełkę z pewnością dołożyła sprzedaż Wiedźmina 3 na konsolach Nintendo Switch, również wprowadzona w październiku 2019 roku.

Zysk brutto na sprzedaży jest wyższy o 13,1 mln (+23,8 proc. r/r) co przede wszystkim jest efektem zwiększonej sprzedaży produktów własnych. Przypomnę, że w tym wypadku marża brutto jest na poziomach niebotycznych (89,4 proc. obecnie vs 87,2 proc. rok wcześniej) ponieważ większość nakładów jest całkowicie zamortyzowana poza Gwintem, Wojną Krwi oraz Wiedźminem 3 na Nintendo Switch.

Dolar amerykański, podstawowa waluta sprzedażowa dla spółki, r/r osłabił się o ok. 2 proc. choć już 7 proc. patrząc kw./kw. W chwili obecnej trzeba zauważyć, że spółka coraz więcej przychodów uzyskuje z Europy - 32,5 proc. w analizowanym kwartale czyli o ponad 7 p.p. więcej niż rok wcześniej. A w wypadku wspólnej waluty sytuacja dla spółki była korzystniejsza patrząc r/r (umocnienie euro o niecałe 3,0 proc.) i trochę słabsza kw./kw. (-1,4 proc.). Ogólnie patrząc w przyszłość to waluta amerykańska w czwartym kwartale (październik-listopad) w porównaniu r/r i kw./kw. nie zanotowała istotnych zmian. Zobaczymy jednak jak będzie się kształtowała w grudniu, gdzie przecież oczekiwana jest rekordowa sprzedaż związana z Cyberpunkiem. A średni kurs dolara NBP 1 grudnia wyniósł tylko 3,74.

Koszty sprzedaży urosły r/r o 14,1 proc. więc przekroczyły trochę (+1,6 p.p.) dynamikę sprzedażową. Nie powinno to dziwić, ponieważ spółka realizowała kampanie marketingowe nie tylko związane z Gwintem czy Wiedźminem 3 ale przede wszystkim Cyberpunkiem 2077.

Koszty zarządu wyniosły 8,6 mln zł czyli o 3,1 mln zł mniej niż rok wcześniej oraz o 5,5 mln zł w porównaniu do poprzedniego kwartału. Na pierwszy rzut oka wygląda to bardzo dobrze. Jeśli jednak przypomnimy sobie, że w tamtych okresach były księgowane koszty programu motywacyjnego (PM), a obecnie już nie, to wygląda to trochę inaczej. W trzecim kwartale 2019 roku spółka rozpoznała koszty PM w kwocie 5,0 mln zł, a w poprzednim kwartale były to niecałe 3,9 mln zł. Patrząc na tak oczyszczone koszty zarządu otrzymujemy de facto przyrost r/r o 1,9 mln zł, ale mniejsze o 1,6 mln zł w porównaniu do kwartału poprzedniego. W tym miejscu przypomnę, że jest już nowy program motywacyjny, uruchomiony (więc i będzie księgowany) po dacie bilansowej.

Zysk operacyjny wyniósł 28,5 mln zł w porównaniu do 16,8 mln zł rok wcześniej. Daje to dodatnią dynamikę zysku EBIT na poziomie prawie 70 proc. Na poziomie zysku przed opodatkowaniem dynamika roczna spada do 45 proc. (27,8 mln zł vs 19,2 mln zł) co jest efektem negatywnego wpływu salda na działalności finansowej. Wyniosło one -0,7 mln zł vs + 2,3 mln zł rok wcześniej co w efekcie dało negatywną zmianę r/r o 3,1 mln zł. Jest to efekt rozpoznania nadwyżki ujemnych różnic kursowych nad dodatnimi (wycena zagranicznych obligacji skarbowych) oraz pozytywnej wyceny instrumentów zabezpieczających ryzyko kursowe. W teorii wartości te powinni się znosić, a jednak mamy minus. Zapewne doszły tutaj „normalne” ujemne różnice kursowe wygenerowane w ramach bieżącej działalności spółki.

Na poziomie zysku netto spółka zaraportowała 23,4 mln zł (+57 proc.) przy efektywnej stopie podatkowej na poziomie 15,8 proc., czyli o 6,5 p.p. mniej niż rok wcześniej, choć jednak o 7,2 proc. więcej niż w poprzednim kwartale. Przypomnę, że spółka zaczęła rozpoznawać ulgę IP Box (uprawnia do stosowania preferencyjnej 5 proc. stawki podatkowej CIT przy dochodach osiąganych z kwalifikowanego prawa własności intelektualnej) od 2019 roku, a konkretnie czwartego kwartału. Stąd też nie dziwi niższa efektywna stopa podatkowa r/r, ale wzrost już do prawie 16 proc. w obecnym kwartale jest zastanawiający. Przypomnę, że efektywna stopa podatkowa za cały 2019 rok wyniosła 7,3 proc.

Cash wciąż jest king

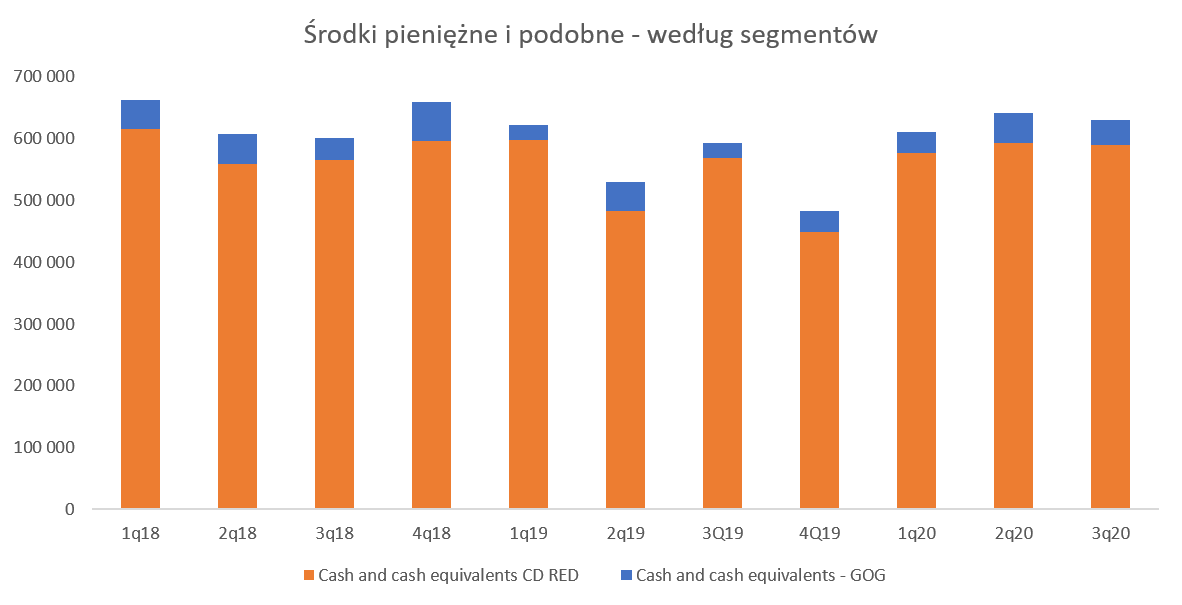

kliknij, aby powiększyćSaldo inwestycji krótkoterminowych (środki pieniężne oraz lokaty) oraz pozostałe aktywa finansowe (obligacje) wyniosło 631 mln zł i było zbliżone do salda z poprzedniego kwartału. Widać wyraźnie, że poziom środków pieniężnych od 3 kwartałów ustabilizował się na poziomie powyżej 600 mln zł. Poza normalnym efektem odkładanych zysków mamy tutaj jednak inne elementy, które wpływają na przepływy.

Po pierwsze wydatkiem gotówkowym (a nie księgowym) są prace rozwojowe, które w tym kwartale wyniosły 52 mln zł. Po drugie spółka skupiła z rynku akcje na potrzeby programu motywacyjnego i wydatkowała na to ok. 214 mln zł. Mamy również wpływy, które nie mają odzwierciedlenia w rachunku wyników. Najważniejszym w tym kwartale była kasa, która wpłynęła od osób biorących udział w programie motywacyjnym za zakup akcji na kwotę 126 mln zł. Również na plus zadziałała gotówka otrzymywana za preordery Cyberpunka – możemy szacować, że nie przekroczyła ona w tym kwartale 77 mln zł wykazanych jako zmiana w rozliczeniach międzyokresowych przychodów.

Raz jeszcze na wszelki raz przypomnę, że wszystkie preordery są obecnie zaksięgowane na bilansie (rozliczenia międzyokresowe przychodów – sprzedaż przyszłych okresów) i zostaną zaksięgowane do rachunku wyników dopiero w kwartale premiery Cyberpunka czyli Q4 2020. Tak więc obecnie spółka ma już pieniądze z tych preorderów, ale nie widać tego w wyniku. Z kolei sytuacja odwróci się w w grudniu. Wtedy spółka rozpozna wynik (zysk) na tych przedsprzedanych kopiach, ale gotówki z tego nie będzie. Oczywiście dotyczy to tylko preorderów, a nie normalnej sprzedaży, która przecież się pojawi (wszyscy mamy nadzieję, że będzie rekordowa) i tutaj zyski zostaną normalnie rozpoznane a gotówka wpłynie do spółki.

Rozliczenia międzyokresowe przychodów z tytułu przyszłej sprzedaży wyniosły na koniec września 271 mln zł czyli o 135 mln zł więcej niż rok temu oraz 78 mln zł więcej niż na koniec poprzedniego kwartału. Można założyć, że zdecydowana większość tej pozycji związana jest z CP 2077. Tutaj przypomnę jeszcze historię związana z preorderami Wiedźmina 3. Pierwsze zajawki gry pokazano na targach E3 w 2013 roku. W tamtym okresie pozostałe zobowiązania (tam wtedy wykazywano zaliczki od klientów) wystartowały z poziomu 10,8 mln zł (wrzesień 2013) i urosły do prawie 72 mln zł na 1,5 miesiąca przed premierą, która miała miejsce 19 maja 2015 roku. Patrząc na obecne dane mamy niecałe 2,5 miesiąca do premiery oraz preordery wyższe 3,7 raza. Wiemy, że dzień przed premierą Wiedźmina 3 preordery wynosiły 1,5 mln szt., podczas gdy jeszcze tydzień wcześniej było to ok. 1,0 mln. Jest to zgodne z twierdzeniami członków zarządu o pewnej specyfice rozkładu zainteresowania klientów, które jest bardzo duże w momencie konkretnych zapowiedzi gry i startu przedsprzedaży, potem się stabilizuje i mocno rośnie przed samą premierą.

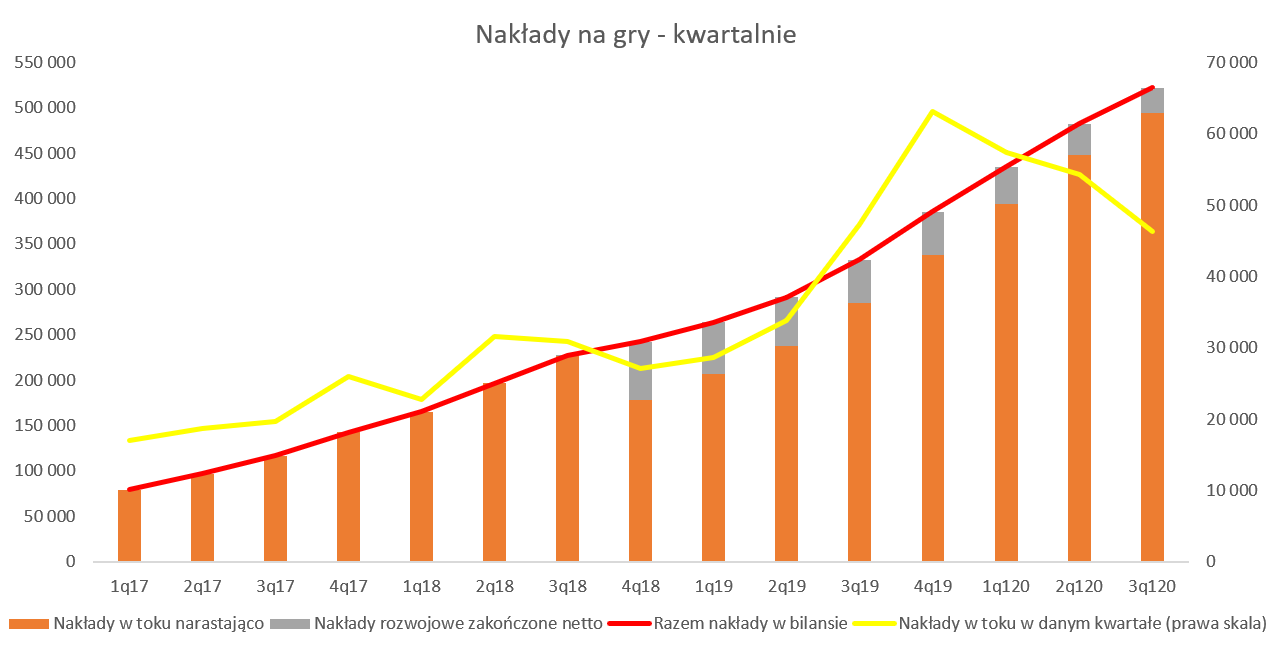

Nakłady to podstawa Skapitalizowane koszty na koniec analizowanego okresu wyniosły 523 mln zł, co oznacza wzrost o prawie 40 mln zł w ciągu ostatniego kwartału. W poprzednim kwartale był to wzrost o 47 mln zł.

kliknij, aby powiększyćWzrost o 50 mln zł składa się jednak z przyrostu w wartości brutto 46,2 mln zł (rzeczywistego nakładu poniesionego w Q3 2020) oraz amortyzacji prac zakończonych w kwocie 6,7 mln zł. Ten mniejszy pionowy słupek na wykresie powyżej pokazuje prace, które zostały zakończone, gra miała swoją premierę i są one odpowiednio amortyzowane i odnoszone do rachunku zysków i strat. W chwili obecnej są to: Gwint oraz Wojna Krwi z czwartego kwartału 2018 roku oraz Wiedźmin 3 na Nintendo Switch. Jeśli chodzi o te projekty to wartość nieumorzonych kosztów tych projektów wynosi obecnie 29 mln zł. Przypomnę, że spółka stosuje dwa różne sposoby amortyzowania kosztów ukończonych prac rozwojowych. Nakłady na Gwinta są rozliczane liniowo do rachunku wyników przez okres 36 miesięcy. W wypadku Wojny Krwi oraz Wiedźmina 3 na NS jest to również okres 36 miesięcy, lecz kwoty będą obciążać rachunek wyników proporcjonalnie do prognozowanej przyszłej sprzedaży.

W chwili obecnej prace jeszcze nie zakończone (ten wyższy słupek na wykresie) to wartość 493,8 mln zł składająca się przede wszystkim z prac nad Cyberpunkiem 2077 oraz innymi nowymi projektami. Oznacza to, że całkowite nakłady na najbardziej wyczekiwaną grę zapewne przebiją kwotę 500 mln zł, a przecież jeszcze 1,5 roku temu raczej uważaliśmy, ze zakończy się to kwotą trochę ponad 300 mln zł. Trzeba jednak pamiętać, że spółka przesunęła trzykrotnie premierę, co oczywiście odbiło się na kolejnych kapitalizowanych kosztach.

Wybiegając w przód przyjmuję założenie, że nakłady na wytworzenie Cyberpunka spółka będzie rozliczać w czasie począwszy od miesiąca premiery, proporcjonalnie do zakładanego przez nią rozkładu sprzedaży w czasie. Rozkład ten zapewne będzie bazować a wynikach wcześniejszych produkcji spółki, w szczególności Wiedźmina 3.

Cyberpunk 2077Obecnie CD Projekt nie jest już najbardziej wartościową spółką na polskiej giełdzie, ponieważ zostało wyprzedzone przez Allegro, ale i tak kapitalizacja na poziomie 40 mld zł budzi respekt. Oczywiście tak wysoka kapitalizacja nie tylko budzi respekt, ale i również stawia pytania czy spółka nie jest przeszacowana. W końcu przecież za ostatnie 12 miesięcy jej zysk netto nie przekroczył 300 mln zł, a wskaźnik C/Z osiąga wartości 3-cyfrowe.

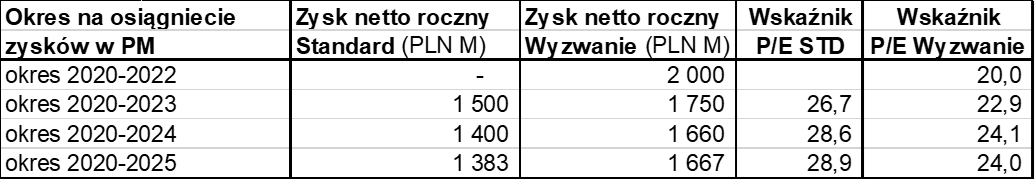

Bazując na planie motywacyjnym zaproponowanym przez zarząd i zatwierdzonym w lipcu tego roku przez WZA można obliczyć spodziewane uśrednione roczne zyski. Oczywiście trzeba pamiętać, że są to tylko szacunki i plany zarządu, które nie muszą być wykonane. Dodatkowo warto pamiętać, że te wartości nie biorą pod uwagę kosztów programu motywacyjnego, który przecież się pojawi. Proszę spojrzeć na dane, które uśredniłem w stosunku rocznym.

kliknij, aby powiększyćJednakże jak wiemy program motywacyjny powinien być ambitny, aczkolwiek osiągalny, a poprzedni został w zasadzie bezdyskusyjnie (w segmencie CD Red) zrealizowany.

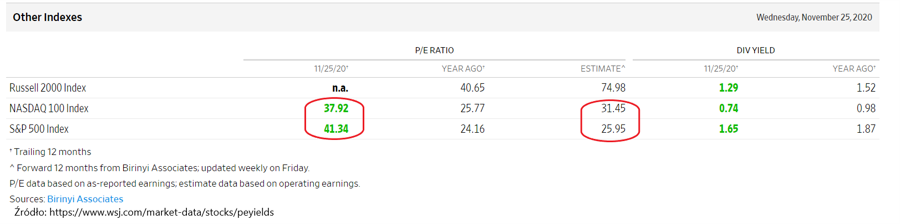

Zarząd stawia sobie za cel uzyskanie w ciągu kilku następnych lat średniorocznie zysku netto przynajmniej na poziomie między 1,38-1,75, a nawet 2,0 mld. W takim wypadku wycena tzw. P/E Forward wynosi obecnie między 20 a 29. Patrząc na wyceny wskaźnikowe z książek o analizie finansowej można by powiedzieć, że są to wartości dość wysokie. Jednak spójrzmy na dane z rynku amerykańskiego.

kliknij, aby powiększyćPorównanie do wyżej zaznaczonych średnich (w pierwszej kolumnie z liczbami od lewej wartości obecne, natomiast w trzeciej te prognozowane na rok wprzód) już wypada jednak inaczej. Nawet można by zaryzykować teorię, że przy realizacji tych bardziej ambitnych założeń z planu motywacyjnego spółka może mieć zauważalny potencjał wzrostu.

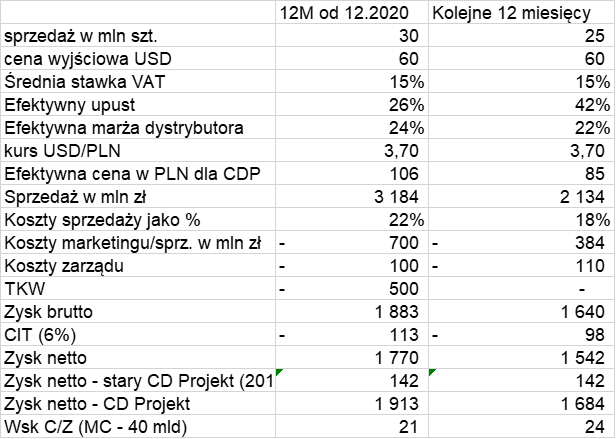

Proponuję spojrzeć również na wycenę z innej perspektywy. Zobaczmy czy osiągnięcie 1,5-2,0 mld zł zysku netto jest realne wciągu najbliższych 12-24 miesięcy.

kliknij, aby powiększyćOczywiście powyższe ćwiczenie jest pewną intelektualną zabawą opartą na wielu zmiennych. Przyjmując jednak za wyjściową cenę 60 USD za 1 szt., roczną sprzedaż na poziomie 30 mln szt., obecny kurs USD/PLN oraz korygując te wartości o efektywną marżę dystrybutora, efektywny upust z tytułu rozkładu geograficznego sprzedaży czy średnią stawkę VAT (cena sprzedaży końcowa już ten podatek zawiera) otrzymuję około 106 zł „czystego przychodu” za 1 szt. sprzedanej kopii Cyberpunka. To z kolei prowadzi nas do przychodów rocznych w okolicach 3,2 mld zł. Zakładając, że wszystkie koszty wyprodukowania gry zostaną zamortyzowane w pierwszym roku (uproszczenie, w praktyce będą rozskięgowywane trochę inaczej) i spółka poniesie koszty sprzedaży w wysokości 700 mln zł otrzymujemy zysk netto na poziomie prawie 1,8 mld zł. Gdy do tego dodamy tzw. „starą” część CD Projektu (W3 i Gwint nadal się będą przecież sprzedawać) ze średnim zyskiem netto na poziomie 142 mln zł (baza z lata 2018-209) to otrzymujemy w pierwszych 12 miesiącach zysk netto na poziomie 1,9 mld zła w kolejnych 1,7 mld zł. Oczywiście mamy tuta bardzo dużo zmiennych jak chociażby efektywną marżę dystrybutora (istotny udział gog.com czy konsol vs Steam ze swoją malejącą prowizją). Zwróciłbym uwagę jeszcze tylko na wpływ założeń na końcową wycenę. Zmiana kursu walutowego o 0,16 PLN zmienia zysk netto w granicach 100 mln zł , podobniej jak zmiana efektywnego upustu czy marży dystrybutora o 3 p.p.

W tych całych powyższych szacunkach nie chodzi mi do końca o przewidzenie zyskowności spółki (nie ma tu zresztą ujętych np. kosztów PM), ale raczej pokazanie, że przy rocznej sprzedaży na poziomie ok. 30 mln szt. zyski powyżej 1,5 mld zł są całkiem możliwe. A w takim wypadku wskaźnik C/Z zaczynałby przypominać wartości ogólnie uważane za w miarę normalne.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.Analityk fundamentalny z zawodu, ale przede wszystkim z pasji. Miłośnik GPW - #giełdamojapasja.

Twitter - @AnalitykF