Shin(Dino)kansen mknie szybciej i szybciej - omówienie sprawozdania finansowego Dino Polska po 2 kw. 2019 r. Shinkansen to ogólnojapońska sieć linii kolejowych, stworzona specjalnie dla superszybkich pociągów. Przygotowując omówienie kolejnego kwartału wyników Dino, nie mogę oprzeć się wrażeniu, że spółka od momentu wejście na giełdę porusza się po swoich torach przeznaczonych właśnie do bardzo szybkiego i zyskownego rozwoju. Czy jednak powoli nie zbliża się moment, w którym rozwój (lub chociaż wycena spółki) zbliża się do prędkości maksymalnych? Spróbuję odpowiedzieć na to pytanie w poniższej analizie.

Dino Polska po raz kolejny zaraportowało lepsze wyniki rok do roku na wszystkich poziomach rachunku zysków i strat. Oczywiście należy pamiętać, że porównania r/r w drugim kwartale 2019 roku są pod wpływem sezonowości związane z przesunięciem świąt wielkanocnych (Q1 2018 oraz Q2 2019). W związku z tym w trakcie analizy będę się czasami odwoływał nie tylko do wyników drugiego kwartału, ale również całego półrocza. Oczywiście, można stwierdzić nawet jak zwykle, spółka po raz kolejny pobiła konsensus analityków.

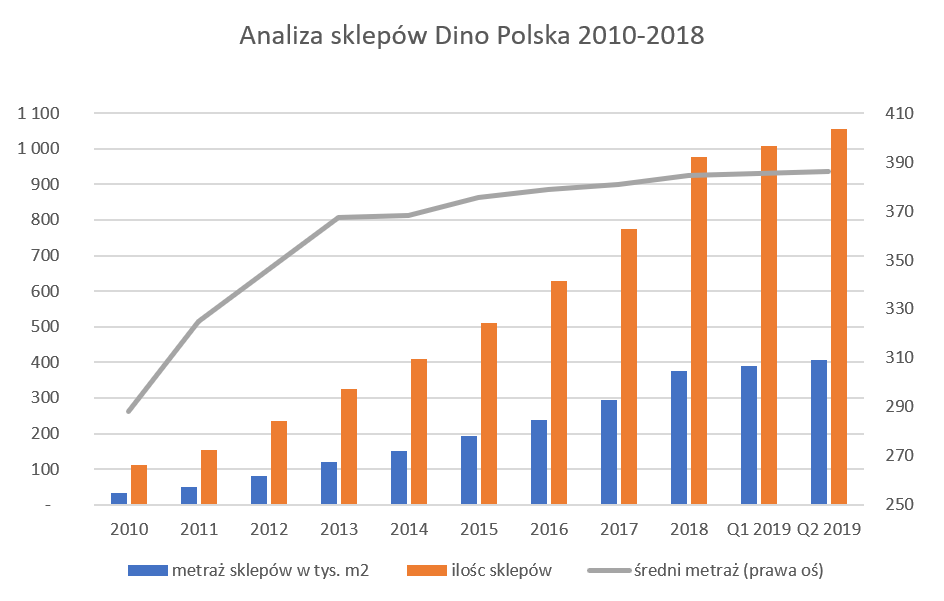

Na koniec czerwca 2019 roku działało 1.056 sklepów pod marką Dino, a to oznacza otwarcie 47 sklepów w analizowanym kwartale, 79 w pierwszym półroczu oraz 207 narastająco w ciągu ostatnich 12 miesięcy.

kliknij, aby powiększyćJak widać na powyższym wykresie, cały czas spółka otwiera sklepy o podobnej wielkości w podobnym formacie, a średnia sala sprzedaży wynosi w chwili obecnej 386 m2. Warto tutaj wspomnieć, ze średni metraż Biedronki jest o prawie ¾ większy (660 m2 powierzchni), natomiast Delikatesy Centrum są trochę mniejsze niż Dino (zakładany średni metraż własnych sklepów to około 350 m2). Jeronimo Martins zaraportowało na koniec pierwszego półrocza 2.916 sklepy (27 otwarć w ciągu 6 miesięcy, ale uwzględniając zamknięcia to liczba netto spada do 16). Jak widać porównanie z Biedronką wypada na korzyść Dino, które cały czas realizują szybki model rozwoju i powiększania sieci placówek. Ja jednak zwróciłbym uwagę na fakt, że w drugim kwartale spółka otworzyła 47 sklepów, czyli o 2 mniej niż w analogicznym okresie roku poprzedniego. Czy to jest oznaka, że spółka osiąga powoli max. swoich możliwości w zakresie otwarć za wcześnie jeszcze wyrokować. Trzeba będzie jednak poczekać na dane za trzeci a najlepiej i czwarty kwartał, które powinny przynieść odpowiedź na to pytanie.

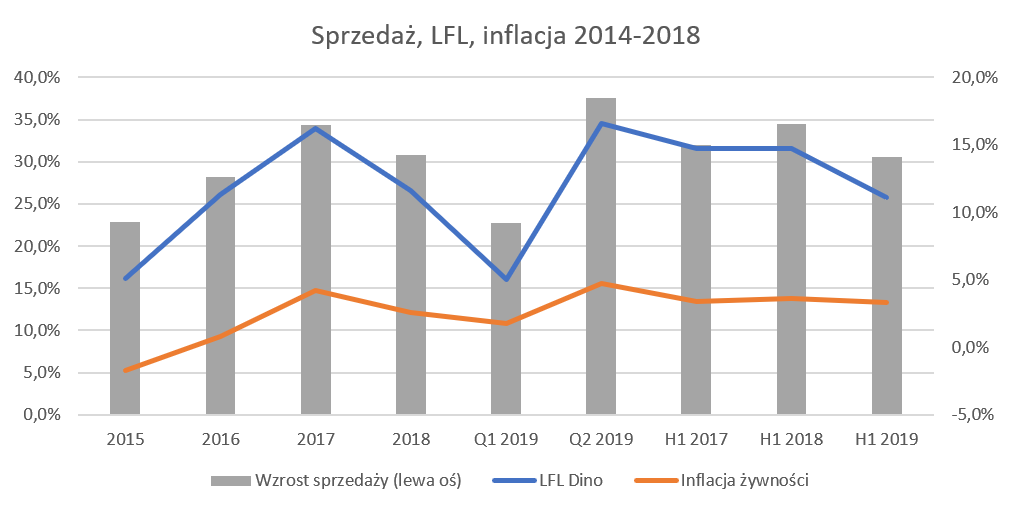

kliknij, aby powiększyćOczywiście rosnąca liczba sklepów oddziałuje korzystnie na wartość dynamiki sprzedaży, choć dynamika ta jest jednak malejąca. Zatrzymajmy się na chwilę przy wskaźnikach wzrostu sprzedaży LFL (czyli w sklepach, które istniały w obydwu porównywalnych okresach) w okresie półrocznym, aby wyeliminować wpływ przesunięcia Św. Wielkanocnych pomiędzy kwartałami.

Wzrosty sprzedaży LFL w pierwszym półroczu wyniosły 11,1 proc., czyli o 3,6 proc. mniej niż rok wcześniej oraz o 7,8 proc. więcej niż wzrost cen żywności. W tym miejscu trzeba również przypomnieć, że w pierwszym kwartale 2019 roku było o 7 dni handlowych mniej niż w analogicznym okresie roku ubiegłego, natomiast w drugim różnica ta wyniosła tylko 2 dni i podobnie będzie w drugim półroczu (razem 5 dni wolnych od handlu więcej r/r). Spółka nadal istotnie wyprzedza Biedronkę jeśli chodzi o tempo wzrostu LFL. W pierwszym półroczu osiągnęła rezultat lepszy o 7,4 proc. (w samym drugim kwartale o 8,0 proc.). nie znamy jeszcze wyników Delikatesów Centrum, ale można zaryzykować tezę, że

wciąż dynamiki LFL Dino są nieosiągalnym marzeniem dla konkurencji. Warto jednak pamiętać o tym, że wciąż Biedronka osiąga istotnie lepsze wyniki sprzedaży z m2, tak więc Dino ma jeszcze na tym polu sporo możliwości do optymalizacji. Sprzedaż osiągana z m2 powierzchni sprzedażowej jest jednym z ważniejszych wskaźników mierzących efektywność spółek w tej branży, gdzie koszty w sporej części są jednak kosztami stałymi. Stąd też zwiększanie tego wskaźnika może powodować bardzo ładny efekt dźwigni operacyjnej lub też po prostu kompensować rosnące ceny energii czy podwyżki dla pracowników.

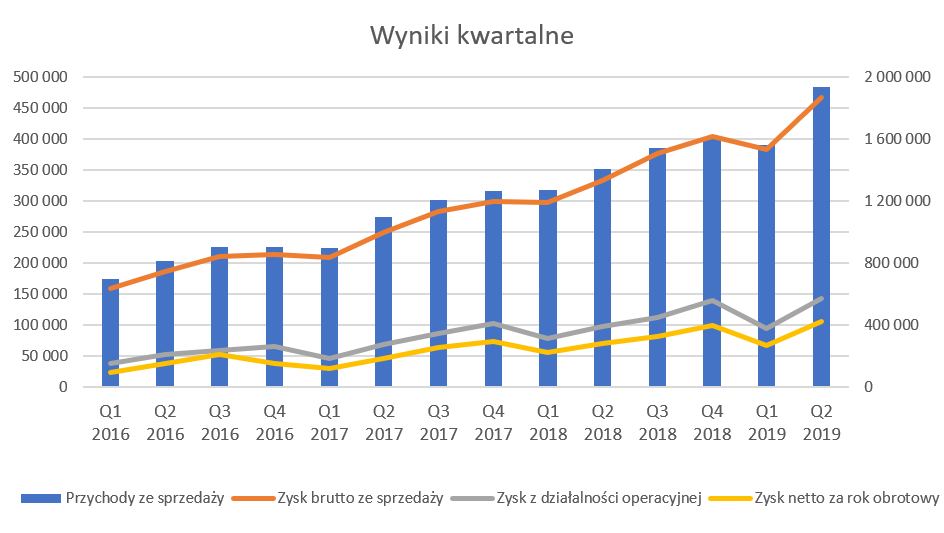

Sprzedaż to rzecz ważna, ale na końcu i tak naprawdę liczy się to co jest w pozycji zyski. Co bardzo cieszy, spółka nie tylko rośnie pod względem sprzedaży, ale również zysku brutto na sprzedaży jak i zysku operacyjnego oraz zysku netto.

kliknij, aby powiększyć

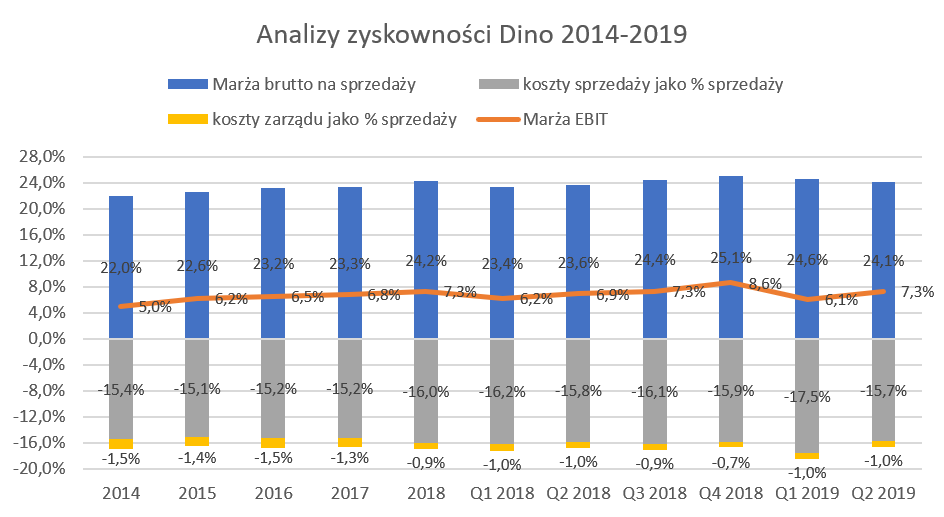

kliknij, aby powiększyćW drugim kwartale 2019 roku rentowność brutto na sprzedaży Dino zwiększyła się o 0,5 p.p. r/r oraz osiągnęła zbliżony poziom jak w całym 2018 roku. Ta druga informacja może wskazywać na pierwszy rzut oka wyhamowanie trendu poprawy marży handlowej. Warto jednak pamiętać, że marża ta jest zazwyczaj procentowo najwyższa w ostatnim kwartale. Jest to spowodowane otrzymywanymi bonusami rocznymi od dostawców, jak wysoką sprzedażą towarów atrakcyjnych marżowo dla spółki. Niewątpliwie należy jednak obserwować marżę w kolejnym półroczu, ponieważ baza z 2018 roku będzie już dość wymagająca.

Analiza wyników ostatniego kwartału na poziomie zysku operacyjnego wygląda też bardzo poprawnie. Zyskowność operacyjna na poziomie 7,3 proc. to o 0,4 p.p. więcej niż rok wcześniej. Jednak spróbujmy porównać całe pierwsze półrocze, aby zminimalizować efekt przesunięcia świąt wielkanocnych. Na poziomie marży handlowej wszystko wygląda dobrze, ponieważ r/r jest ona wyższa w pierwszym półroczu o 0,8 p.p. Natomiast pewne pytanie pojawia się przy zysku operacyjnym. Oczywiście patrząc na jego wielkość wygląda to imponująco: 237 mln zł vs 177 mln zł rok wcześniej, co daje dynamikę na poziomie 33,8 proc. To bardzo ładne cyfry, gdy jednak porównamy je do dynamiki sprzedażowej (+30,5 proc.) to można się zacząć zastanawiać. Oczywiście bez wątpienia pozytywnym faktem jest to, że zysk operacyjny rośnie szybciej niż sprzedaż. Jednak przy tak dynamicznym wzroście sprzedaży, który powtarza się od przynajmniej od kilku kwartałów to można by oczekiwać większego przełożenia dźwigni operacyjnej na wynik EBIT. Tak się jednak nie stało.

Porównując pierwsze półrocze 2019 do analogicznego okresu rok wcześniej trzeba zauważyć, że na wzrost zysku operacyjnego o 60 mln zł składały się następujące powody:

a) Wzrost marży handlowej z tytułu większej sprzedaży +193 mln zł

b) Wzrost marży handlowej z tytułu wyższej procentowo marży +27 mln zł

c) Wzrost kosztów sprzedaży i marketingu –148 mln zł

d) Wzrost kosztów zarządu –8 mln zł

e) Wzrost salda na pozostałej działalności operacyjnej – 4 mln zł.

Dynamika kosztów sprzedaży i marketingu w pierwszym półroczu na poziomie 34,5 proc. r/r przekroczyła wzrosty sprzedaży o 4,0 p.p. W efekcie udział kosztów sprzedaży w obrocie wzrósł o 0,5 p.p. do poziomu 16,5 proc., czyli skonsumował około 2/3 wzrostu marży brutto na sprzedaży. Jest to już piąty z rzędu kwartał z istotnym wzrostem kosztów sprzedaży. Nie ulega dla mnie najmniejszej wątpliwości, że podstawową przyczyną tak szybkiego wzrostu kosztów sprzedaży są szybko rosnące koszty pracownicze związane z ludźmi zatrudnionymi w sklepach oraz centrach magazynowych.

Dynamika kosztów zarządu w pierwszym półroczu była zbliżona do dynamiki sprzedaży (30,3 proc. vs 30,5 proc.). Tak duża dynamika tych kosztów może jednak zastanawiać, ponieważ z natury są to koszty bardziej stałe niż koszty sprzedaży. Oczywiście przy tak szybkiej ekspansji i rozroście grupy trudno oczekiwać, aby były one niezmienne w czasie. Spółka schowała się w swoim komentarzu pod wygodnym tłumaczeniem o wzroście niektórych funkcji administracyjnych wraz z ekspansją grupy. Ja jednak zwróciłbym uwagę, że koszty zarządu wyniosły w drugim kwartale prawie 20 mln zł, podczas gdy kwartał wcześniej było to 15,1 mln zł. Z kolei średnia kwartalna wartość tych kosztów za lata 2018 i 2017 to odpowiednio 13,2 mln zł i 11,9 mln zł – bez one off związanych z IPO). Widać więc, że koszty zarządu rosną w wartościach bezwzględnych bardzo szybko i przydałoby się lepsze wytłumaczenie co stoi za tym wzrostem. Oczywiście nie należy popadać w skrajności i przesadzać z ocenami ponieważ wciąż stanowią one zaledwie 1,0 procent sprzedaży.

Jeszcze dwa zdania dotyczące zmian na saldzie pozostałych przychodów i kosztów operacyjnych. Zazwyczaj duże wahnięcia w tej części rachunku zysków i strat mogą być dość ciekawe i sugerować różnego typu zdarzenia nietypowe lub próby podciągania/obniżania wyniku. W wypadku Dino kwota 4 mln zł w półroczu nie jest wartością, która zmienia postrzeganie spółki. Tym niemniej postanowiłem spojrzeć i w tę notę, aby się upewnić czy wszystko gra. Niestety odkryłem tylko tyle, że za zmianę na saldzie odpowiadają pozostałe koszty operacyjne, które urosły r/r o 4,1 mln zł. Najważniejszą częścią odpowiedzialną za wzrost była pozycja – Inne pozostałe koszty operacyjne(3,1 mln zł) oraz strata na sprzedaży rzeczowych aktywów trwałych (0,8 mln zł). Nie muszę chyba dodawać, że przynajmniej w wypadku tej pierwszej pozycji przydałby się komentarz co stoi za tak enigmatyczną nazwą 😊.

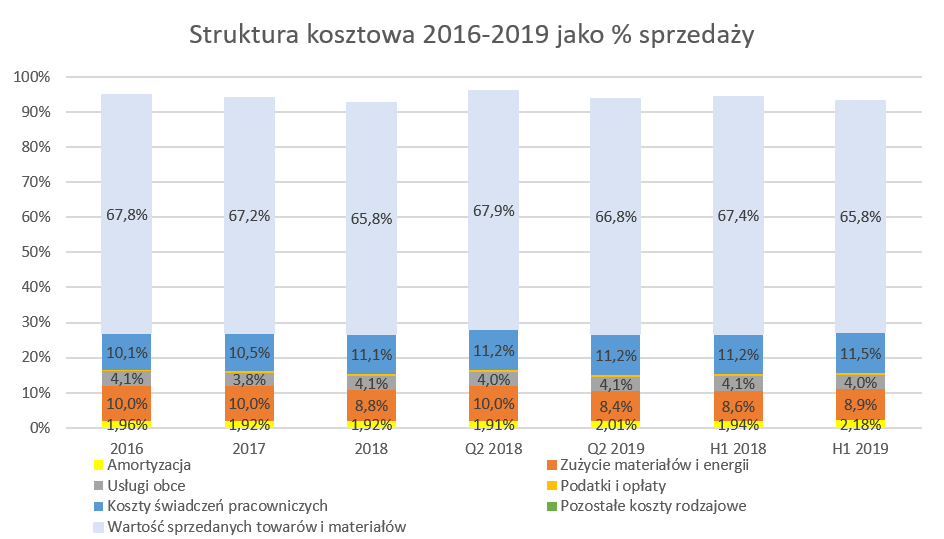

kliknij, aby powiększyćJak widać największy wzrost r/r odnotowały koszty świadczeń pracowniczych, których udział w sprzedaży w pierwszym półroczu wzrósł o 0,3 p.p. (dynamika kosztów wyższa od dynamiki sprzedaży o 3,5 p.p.) zużycie materiałów i energii (wzrost również o 0,3 p.p. przy dynamice 34,1 proc. ) oraz amortyzacja (wzrost o 24,4 mln zł czyli o 46,8 proc. r/r).

W pierwszym wypadku zapewne jest to efekt zarówno rosnącej liczby pracowników, która rok do roku zwiększyła się prawie o 24 proc. Jednak jak widać samo zwiększenie liczby pracowników nie tłumaczy jeszcze całego wzrostu świadczeń pracowników. Reszta tkwi zapewne w podwyżkach wynagrodzeń związanych z presją płacową odczuwalną w Polsce od co najmniej kilku kwartałów. Dino względnie długo się jej opierało i było w stanie równoważyć skalą działalności oraz rozłożeniem kosztów stałych na większy obrót. Jednakże w chwili obecnej widać, że w ciągu ostatniego roku koszty pracownicze rosły szybciej niż sprzedaż. I tutaj wracamy do zasadniczej kwestii. Dopóki Dino będzie zwiększać sprzedaż poprzez wzrost na sklepach porównywalnych i nowe otwarcia to ma cały czas szansę pokryć rosnące koszty wynagrodzeń poprzez zwiększone wolumeny i efekt dźwigni operacyjnej.

W drugim wypadku, czyli wzrostu amortyzacji, jest to również częściowo efekt wprowadzenia MSSF 16, który w pierwszym półroczu skutkuje w zwiększeniu amortyzacji o 5,1 mln zł, co zostało to skompensowane poprzez pomniejszenie usług obcych (koszty najmu) o 5,8 mln zł, w efekcie czego zysk EBITDA wzrósł o 5,8 mln zł, natomiast EBIT zwiększył się o 0,6 mln zł.

Kończąc analizę rachunku zysków i strat zwróciłbym jeszcze uwagę na zużycie materiałów i energii, które procentowo wzrosło do 8,9 proc. na koniec pierwszego półrocza, podczas gdy pierwszy kwartał zakończono wynikiem 8,2 proc. Spółka przyznała, że oprócz standardowych powodów wzrostu kosztów (czyt. zwiększenie skali działalności grupy) również wzrost cen energii elektrycznej przyczynił się do wzrostu tej pozycji kosztowej.

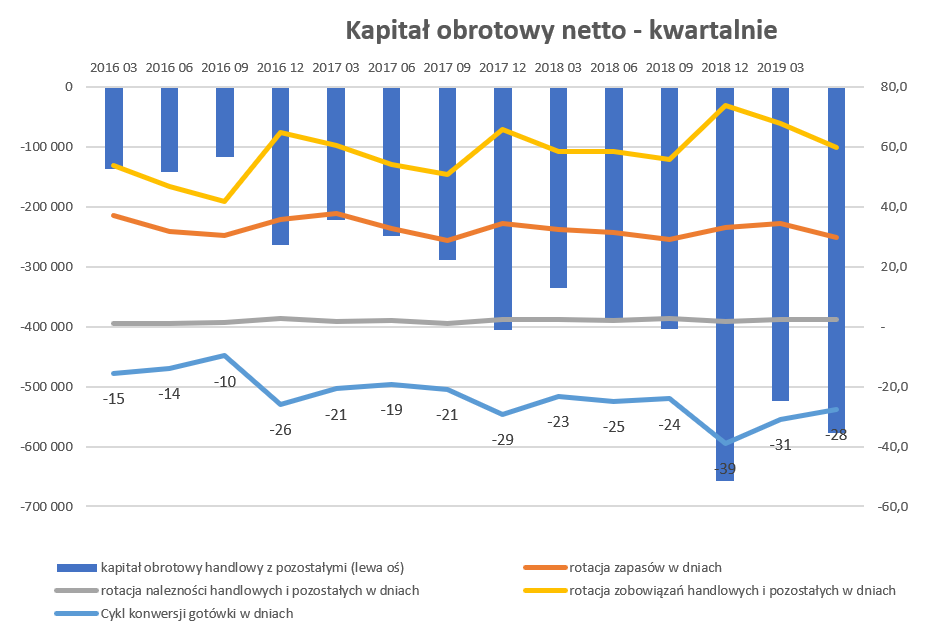

Kapitał operacyjny nadal generuje potężną gotówkęAnaliza kapitału pracującego oczywiście przypomina gdzie tkwi siła i moc Dino.

kliknij, aby powiększyćUwaga – dla celów obliczenia rotacji w dnach przyjęto średnią stawkę VAT jako 15 proc. Należności oraz zobowiązania handlowe zawierają w sobie również pozostałe należności oraz pozostałe zobowiązania.

Spółka, przy rotacji należności na poziomie 2 dni, praktycznie sprzedaje swoje towary za gotówkę co w wypadku sieci detalicznej nie jest niczym zaskakującym. Rotacja zapasów wyniosła w analizowanym kwartale prawie 30 dni, czyli lepiej o 1,6 dnia niż rok wcześniej – choć w tym momencie znowu trzeba przypomnieć o kwestii sezonowości. Niewątpliwie jednak plusem jest fakt, że wskaźnik ten zmalał w ujęciu kw/kw.

Rotację zobowiązań handlowych na poziomie 60 dni (zbliżona do zeszłorocznej) daje nam w efekcie końcowym ujemny cykl konwersji gotówkowej na poziomie 28 dni, czyli lepiej o 2,6 dni niż rok wcześniej. Ujemny kapitał obrotowy na koniec czerwca 2019 roku wyniósł 577 mln zł czyli aż o 187 mln więcej r/r. Do momentu utrzymania wzrostów sprzedaży i obecnej zyskowności, Dino to maszynka do generowania gotówki na działalności operacyjnej. Ja jednak cały czas będę przypominał, że prawdziwym testem dla spółki będzie sytuacja, w której sprzedaż nagle przestanie rosnąć, a zobowiązania trzeba będzie spłacać. Oczywiście przy obecnym poziomie ekspansji i dwucyfrowym wskaźniku LFL nic nie wskazuje, aby taki scenariusz w nadchodzących kwartałach był realny.

Wydatki inwestycyjne w drugim kwartale 2019 roku wyniosły 193 mln zł a w pierwszym półroczu 435 mln zł. Skalę inwestycji oddaje fakt, że spółka zainwestowała w tym półroczu więcej niż w całym 2017 roku. Tak duże wydatki inwestycyjne to pokłosie oczywiście ekspansji i otwarć nowych sklepów jak i rozbudowy mocy magazynowych. Na przełomie 2018/2019 Dino otworzył czwarte centrum Dystrybucyjne na Dolnym Śląsku (Rzeszotary),a w drugim kwartale zakończono budowę kolejnego obiektu magazynowego tym razem w Wolborzu, gdzie nastąpi przeniesienie z dotychczas wynajmowanej placówki w Piotrkowie Trybunalskim. Spółka inwestuje bardzo dużo pieniędzy, niestety sama warstwa opisowa jest dość uboga i tak naprawdę poza sumaryczną kwotą inwestycji i kilku zdaniach trudno wywnioskować jakie wartości są średnio wydatkowane na sklepy a ile na magazyny dystrybucyjne. A warto przypomnieć, że w czerwcu 2019 roku zarząd spółki podjął decyzję o budowie kolejnego centrum dystrybucyjnego tym razem w województwie zachodniopomorskim (miejscowość Łobez) o szacowanej powierzchni magazynowej 43 tys. m2. Budżet tego projektu wynosi ok. 80 mln zł. Te wszystkie informacje pozwalają założyć, że wydatki inwestycyjne w kolejnych kwartałach przynajmniej nie spadną, a raczej będą wykazywały tendencje rosnącą.

Ponieważ przepływy z działalności operacyjnej w ostatnich 6 miesiącach wyniosły 270 mln zł, a inwestycje były istotnie wyższe to różnicę trzeba było pokryć zwiększając zadłużenie. I faktycznie w drugim kwartale spółka wyemitowała obligacje na 170 mln zł (oprocentowanie WIBOR 3M + 1,3 proc.), co było podstawową przyczyną dodatnich wpływów na działalności finansowej, które w pierwszym półroczu wyniosły 256 mln zł.

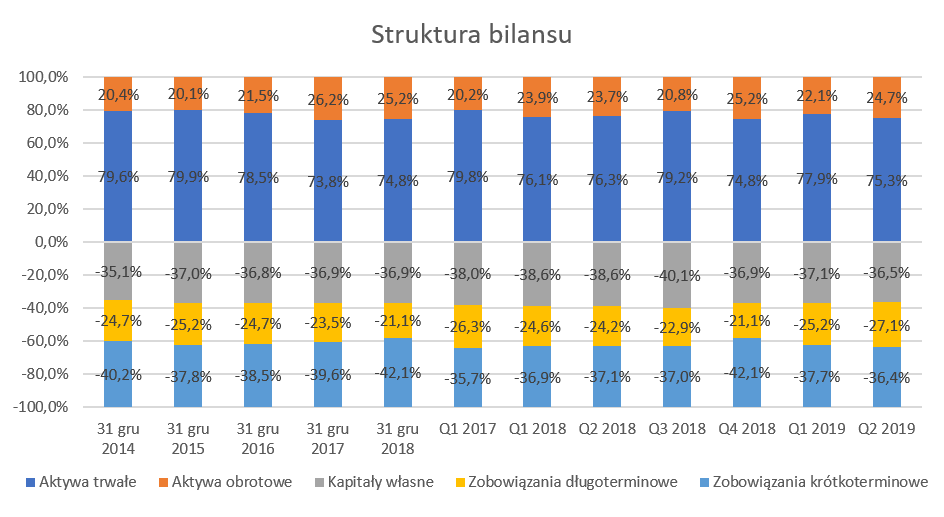

Pamiętajmy o tym, że jest to spółka handlowa, która w dużym stopniu korzysta z kredytu kupieckiego a do tego ma istotne zobowiązania inwestycyjne. To powoduje, że wskaźnik struktury finansowania aktywów nie wyglądają podręcznikowo.

kliknij, aby powiększyćKapitały własne stanowią 36,5 proc. sumy bilansowej, a dodając do tego zobowiązania długoterminowe wskaźnik ten rośnie do 63,6 proc. co wciąż nie pokrywa aktywów trwałych, które stanowią 3/4 proc. sumy bilansowej. W tym wypadku znów trzeba jednak wrócić do wpływu MSSF 16, który w tej kwestii spowodował powiększenie długoterminowych zobowiązań leasingowych o 51,3 mln zł oraz krótkoterminowych o 9,6 mln zł. Jednak przy sumie pasywów, która w chwili obecnej wynosi prawie 3,5 mld zł nie są to wartość zbyt istotne i zmieniające mocno obraz spółki. Biorąc pod uwagę szybki rozwój zarówno planowany jak i ten, który był widoczny w poprzednich latach zasadnym jest gromadzenie przez spółkę kapitału i nie wypłacanie dywidendy.

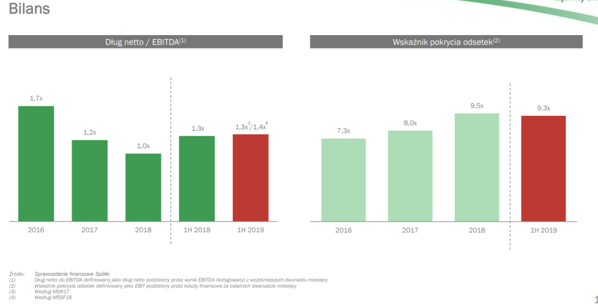

kliknij, aby powiększyćWskaźnik odsetkowy dług netto do EBITDA wyniósł 1,4 czyli o 0,1 więcej niż rok wcześniej. Gdybyśmy jednak wyłączyli efekt zastosowania MSSF 16 to wynosiłby on 1,3. Zdolność do obsługi zadłużenia mierzona wskaźnikiem pokrycia odsetek również nie wskazuje powodów do niepokoju i wynosił w ostatnim kwartale 9,3 (9,5 rok wcześniej). W chwili obecnej Dino posiada bezpieczniejsze parametry zadłużenia niż jego większy rywal (Eurocash), nawet wyłączywszy efekty zmian wynikających z MSSF 16. Warto jednak pamiętać o wartości bezwzględnej zadłużenia finansowego, które wynosi w chwili obecnej 1,2 mld zł przy rocznych kosztach 52 mln zł. jest ono po prosu dość znaczne i trzeba o tym pamiętać.

Podsumowanie i ocena sytuacji rynkowejDino to spółka, która się bardzo szybko rozwija, a wzrosty LFL nadal są na poziomach nieosiągalnych dla konkurencji, choć jednak niższych niż w dwóch poprzednich latach. Plany rozwoju (1.200 sklepów do końca 2020 roku), kiedyś traktowane jako mocno ambitne, będą zrealizowane zapewne bez większych problemów. Jeśli chodzi o ryzyka, to nie zmieniły się one istotnie w porównaniu do moich wcześniejszych analiz tej spółki. Należy oczywiście wspomnieć o dodatkowym ryzyku jakim jest możliwe wprowadzeniu podatku obrotowego. Moim zdaniem scenariusz w wypadku wejścia w życie tej ustawy to solidarne (przez wszystkie istotne sieci handlowe w Polsce) przerzucenie tego podatku na klientów poprzez podniesienie cen detalicznych.

Spółka jeszcze 19 sierpnia była wyceniana w granicach 40 P/E, co oczywiście jest wartością bardzo wysoką, choć w wypadku tej spółki widzieliśmy już poziomy jeszcze wyższe, ocierające się nawet o wartość około 50. Wyniki drugiego kwartału podwyższy zysk o ponad 11 proc., co w zasadzie zostały od razu uwzględnione w kursie, który dzień po ogłoszeniu wyników wzrósł o ponad 10 proc. Także obecna wycena wg wskaźnika EV/EBITDA na poziomie 24 jasno wskazuje na oczekiwanie inwestorów co do szybkiego zwiększania zysków.

Pamiętać należy jednak, że powyższe metody wyceny średnio się sprawdzają w wypadku spółek wzrostowych takich jak Dino. Bazują one na przeszłości, natomiast w wycenie Dino jest bardzo duża premia za przyszły, szybki rozwój. W takim wypadku raczej należy bazować na przewidywanym wskaźniku C/Z lub PEG (

edu.stockwatch.pl/wskaznik-c-z...), które lepiej powinny nadawać się do oceny wartości tak szybko rosnącej spółki jaką jest Dino. W chwili obecnej spółka rośnie przychodowo w granicach 30 proc., natomiast zysk netto może się zwiększać trochę szybciej – załóżmy, że w okolicy 35-40 proc. W takim wypadku wskaźnik PEG trochę przekraczałby jedność, czyli w uproszczeniu można by założyć, że wycena wciąż jest na rozsądnym poziome. Oczywiście w takim wypadku kluczowym pozostaje pytanie czy szacunek zwiększania zysków o 35-40 proc. r/r jest realny. Gdybyśmy przyjęli wersję bardziej ostrożną z wzrostem na poziomie 20 proc. r/r, wtedy już wskaźnik PEG będzie wynosił powyżej 2, co trudno byłoby uznać za wartość atrakcyjną.

Tak więc odpowiedź na pytanie postawione na początku analizy „Czy jednak powoli nie zbliża się moment, w którym rozwój (lub chociaż wycena spółki) zbliża się do prędkości maksymalnych” wydaje się być kluczowym co do przyszłej wyceny akcji tej spółki. Nie wiem czy wszyscy dają sobie z tego sprawę, ale kapitalizacja GK Dino na dzień dzisiejszy wynosi 14,5 mld zł. Oznacza to, że Dino jest 10 spółką w WIG20 pod względem kapitalizacji przed Lotosem, spółkami energetycznymi czy LPP, a zbliża się do wyceny KGHM.

Większość inwestorów nie ma wątpliwości, że Dino będzie rosnąć i zwiększać zyski – pytanie tylko, czy ich dynamika będzie wystarczająca, aby uzasadnić obecną wyceną lub nawet podnieść kapitalizację spółki. Rosnące koszty sprzedaży (płace, energia), wpływ ograniczenia handlu w niedziele, a także pytanie czy rosnąca sprzedaż w warunkach porównywalnych nadal będzie zwiększała się w wartościach dwucyfrowych to podstawowe czynnika ryzyka. Z drugiej jednak strony mamy cały czas rosnącą konsumpcję w Polsce i możliwość jej dalszego wzrostu napędzanego rozszerzeniem programu 500+ czy trzynastką dla emerytów.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.