Wycena z BoomBitem w tle - omówienie sprawozdania finansowego ATM Grupa po 4 kw. 2018 r. ATM Grupa to przede wszystkim niezależny producent programów telewizyjnych, które emitowane są na zarówno na popularnych krajowych antenach (TVP 1, TVP 2, Polsatu, TV 4 i inne) jak i kanałach premium (HBO, Canal+, FOX) Dodatkowo spółka posiada status nadawcy publicznego dla kanału ATM Rozrywka. ATM Grupa jest również mniejszościowym akcjonariuszem BoomBit (wcześniej Aidem Media) a także realizuje projekty deweloperskie. Ostatni analiza wyników dotyczyła roku 2012, czyli raczej dość dawno. Spójrzmy zatem jak wyglądają obecne wyniki spółki i jej przyszłość, również biorąc pod uwagę ostatnie IPO BoomBit-u.

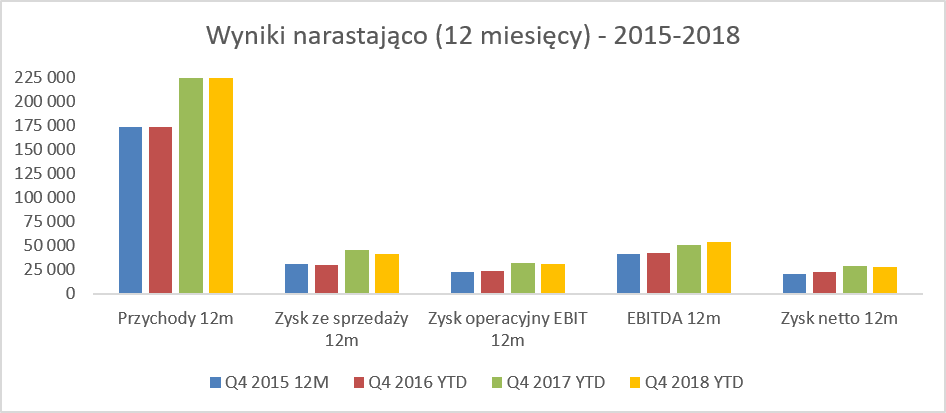

Przychody w górę, zysk netto w dółNa poziomie przychodów, marży brutto na sprzedaży, zysku operacyjnego oraz zysku EBITDA (zysk operacyjny powiększony o amortyzację) wszystko wygląda bardzo dobrze. Dysonans jest jednak na poziomie zysku netto, który w czwartym kwartale nieznacznie przekroczył 1 mln zł, w porównaniu do ok. 7 mln zł w dwóch poprzednich latach.

kliknij, aby powiększyćPrzychody ze sprzedaży wzrosły r/r o 43,6 proc. co było drugim najlepszy wynikiem w historii po trzecim kwartale 2017 roku. Tak dużo wzrost przychodów spółka zawdzięcza przede wszystkim rosnącym przychodom w segmencie produkcji telewizyjnej (+9,2 mln zł) oraz segmencie developerskim gdzie spółka osiągnęła sprzedaż na poziomie 13,87 mln zł w porównaniu do 4,4 mln zł rok wcześniej.

Przy tak dynamicznie rosnącej sprzedaży bardzo ładnie zachowała się marża brutto na sprzedaży, która wyniosła aż 14,8 mln zł, czyli o 5,7 mln zł więcej niż rok temu. Oznacza to, że marża brutto na sprzedaży zwiększyła się r/r aż o 62,5 proc. W tym momencie należy jednak zaznaczyć, że częściowo tak dobry wynik czwartego kwartału zaburzony jest przesunięciem wypłaty tantiem, które wpłynęły i zostały zaksięgowane do spółek w październiku 2018 roku, podczas gdy rok wcześniej zostało to odnotowane w trzecim kwartale.

Na poziomie zysku operacyjnego dynamika roczna rośnie już do ponad 130 proc., co jest efektem zarówno kosztów zarządu, które wartościowo pozostałych na tym samym poziomie (4,0 mln zł) jak i korzystnej zmiany na saldzie pozostałej działalności operacyjnej (+2,2 mln zł). Ta druga zmiana wynika przede wszystkim z wyceny nieruchomości inwestycyjnych na kwotę 2,1 mln zł, podczas gdy rok temu aktualizacja była w dół (-0,1 mln zł). Spółka wykazuje 27,2 mln zł nieruchomości inwestycyjnych (w 2017 było to 24,9 mln zł), które są utrzymywane przez spółkę w celu osiągnięcia korzyści ze wzrostu ich wartości. Na dzień bilansowy spółka wycenia te nieruchomości w wartości godziwej korzystając również z ocen niezależnych ekspertów. Trzeba pamiętać, że w takim wypadku zysk z przeszacowania nie jest gotówkowy, oraz, że w momencie sprzedaży takiej nieruchomości zapewne spółka nie wykaże zysku na sprzedaży, ponieważ koszty będą w wartości godziwej. Oczywiście w momencie sprzedaży takiej nieruchomości wpłynęłaby gotówka do firmy.

Na poziomie zysku netto jest potężny zjazd w dół, który jednak tak naprawdę wynika przede wszystkim z odwrócenia rozpoznanego w pierwszym kwartale 2018 roku zysku z tytułu rozliczenia nabycia udziałów w Boombit Games, które zostały wniesione aportem do BoomBit S.A. Brzmi to dość skomplikowanie, więc spójrzmy na to co zaraportowała spółka w lutym 2019 roku.

kliknij, aby powiększyćPrzekładając powyższe na język bardziej zrozumiały trzeba przypomnieć, że w pierwszym kwartale 2018 roku spółka rozpoznała zysk na wycenie BoomBit S.A, w kwocie 10,65 mln zł. Jednakże ostateczne rozliczenie tej transakcji (spółka ma na to 12 miesięcy od momentu dokonania transakcji i tak też uczyniła) spowodowało, że powstała strata na poziomie 0,6 mln zł. Oznacza to, że w czwartym kwartale 2018 roku spółka obciążyła rachunek wyników (na poziomie poniżej EBIT-u) w kwocie 11,2 mln zł. Oczywiście tak istotna korekta wartości nakazuje postawić sobie pytanie zarówno o jakość i skuteczność procesów nadzorczych w ATM Grupa nad BoomBit jak i samą jakość ksiąg rachunkowych spółki stowarzyszonej. Na szczęście sprawa wydaje się być już zamknięta oraz potwierdzona przez biegłego rewidenta, Zarówno rozpoznanie tego przychodu w pierwszym kwartale jak i korekta w czwartym były zapisami tylko i wyłącznie księgowymi, nie mającymi wpływu na przepływy gotówkowe.

Aczkolwiek warto pamiętać o tym przy analizowanie wyników pierwszego kwartału 2019 roku, kiedy to wynik netto okresu porównywalnego będzie właśnie zawierał te 10,6 mln zł zysku.Podsumowując wyniki czwartego kwartału trzeba jasno stwierdzić, że wypadło one bardzo dobrze, poza korektą dotyczącą wyceny udziałów. Należy jednak pamiętać, że są one wzmocnione zarówno przesunięciem w rozliczaniu tantiem jak i wyceną nieruchomości inwestycyjnych.

kliknij, aby powiększyćSprzedaż roczna pozostała praktycznie na niezmienionym poziomie (-0,5 proc.). Do szczegółów przejdę przy analizie segmentów, ale już teraz zauważę, że pozytywnie kontrybuował segment produkcji telewizyjnej, natomiast niższe przychody zanotowały zarządzanie aktywami oraz segment developerski. Marża brutto na sprzedaży spadła już jednak zauważalnie o 8,4 proc., do poziomu 41,8 mln zł. Różnica zmniejszyła się na poziomie zysku operacyjnego, który wyniósł o 1,7 mln zł mniej niż rok wcześniej, a stało się to przede wszystkim dzięki opisanej wcześniej aktualizacji nieruchomości inwestycyjnych.

Na poziomie zysku EBITDA jest nawet lepiej (54,4 mln zł vs 50,4 mln zł w 2017 roku), co ma związek z istotnym zwiększeniem amortyzacji (przede wszystkim w segmencie produkcji telewizyjnej) do kwoty 8,6 mln zł w czwartym kwartale, czyli aż o 4,0 mln zł więcej niż rok wcześniej. Oczywiście dodatkowa amortyzacja wpłynęła na obniżenie zysku operacyjnego, ale podniosła wynik EBTDA. Z kolei na poziomie zysku netto ujemna dynamika wyniosła 3,2 proc., czyli zysk netto był niższy niż rok wcześniej o 0,9 mln zł. Tutaj należy wspomnieć, że spółka wykazała o 0,8 mln zł więcej udziału w inwestycjach rozliczanych metodą praw własności (przede wszystkim BoomBit).

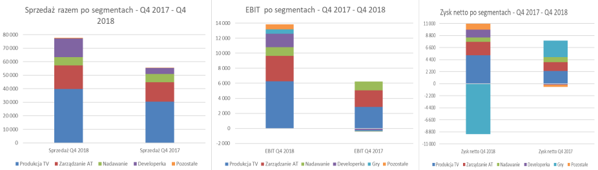

ATM Grupa to produkcja i zarządzanie aktywami trwałymiPrzejdźmy do szczegółów i zobaczmy jak kształtuje się sprzedaż, a przede wszystkim zyskowność w ujęciu segmentowym. Spółka prezentuje 6 segmentów, choć dwa z nich są tymi, które w chwili obecnej nadają ton w grupie.

kliknij, aby powiększyć

kliknij, aby powiększyćSegment produkcji telewizyjnej to podstawowa działalność grupy kapitałowej ATM Grupa, która jest liderem na krajowym niezależnym rynku producenckim w segmencie fabularnej produkcji. Jest to realizacja różnego rodzaju form telewizyjnych (przede wszystkim seriali i telenoweli) zarówno na potrzeby własne jak i zlecenie oraz sprzedaż licencji oraz wpływy z tantiem. Sprzedaż w tym segmencie stanowiła w 2018 roku 62,9 proc. skonsolidowanej sprzedaży. Wzrost przychodów o ponad 14,1 proc. był efektem większej realizacji nowych programów telewizyjnych. Rok 2018 był kolejnym rekordowym pod względem ilości prowadzonych produkcji (59),które można było oglądać aż na 38 antenach. Tytuły takie jak: „Świat według Kiepskich”, „Pierwsza Miłość”, „Policjantki i Policjanci”, „Ojciec Mateusz” „Lombard. Życie pod zastaw” są właśnie produkowane przez analizowaną grupę.

O ile sprzedaż w tym segmencie urosła to zysk operacyjny i zysk netto pozostały na zbliżonych parametrach jak w roku ubiegłym (odpowiednio 12,6 i 10,2 mln zł). Spowodowały to zauważalny spadek rentowności operacyjnej o 1,2 p.p. do poziomu 9,0. Podobnie zmniejszeniu uległa rentowność netto, która spadła o 1,2 p.p. Spadek rentowności spółka tłumaczy dodatkowymi kosztami związanymi z uruchomieniem pierwszych serii nowych produkcji (m. in. Drogi Wolności). Nie należy również zapomnieć o dokonaniu kolejnych odpisów aktualizujących aktywa programowe obrotowe (1 mln zł w 2018 roku i 0,5 mln rok wcześniej). Przy tej okazji warto podkreślić, że o ile zysk operacyjny spadł na poziomie tego segmentu, to wynik EBITDA istotnie wzrósł (18,7 mln zł vs 15,4 mln zł), co było związane z znacznym zwiększeniem amortyzacji począwszy od czwartego kwartału 2018 roku.

W związku z zakończeniem produkcji i zmianą przeznaczenia w drugiej połowie 2018 roku spółka dokonała przeniesienia produkcji filmowych i seriali z aktywów obrotowych do aktywów programowych trwałych w kwocie 4,9 mln zł. Co to oznacza w praktyce? Spółka księguje koszty prac rozwojowych związane z wytworzeniem filmu, co do których nie planuje przeniesienia całości praw autorskich na emitenta bądź innego odbiorcę. Oczywiście wymogiem jest by w dającej się przewidzieć przyszłości koszty tych prac przyniosły korzyści ekonomiczne, czyli po prostu dany film można było sprzedać lub uzyskać przychody z reklamy, etc. Aktywa te są amortyzowane nie dłużej niż 10 lat w zależności od postępu w konsumowaniu tych korzyści ekonomicznych. Analizując noty widzimy, że spółka faktycznie zwiększyła wartość początkową aktywów programowych trwałych o kwotę 4,9 mln zł (w tym 4,5 mln zł na aktywowane prawa własne i 0,4 mln zł na zakupione licencje) w drugiej połowie roku i jednocześnie za tym zaksięgowała zwiększoną amortyzację w kwocie 4,2 mln zł. W związku z tym można zakładać, że tak wysoka wartość odpisów nie powinna powtórzyć się w pierwszym kwartale 2019 roku, choć zapewne będzie wyższa niż w pierwszym kwartale 2018. To założenie będzie słuszne, o ile oczywiście spółka nie powtórzy takiego scenariusza z przeniesieniem kolejnych prac rozwojowymi do aktywów programowych trwałych. Nawet gdyby jednak tak się stało to skala powinna być mniejsza, ponieważ na koniec roku aktywa programowe obrotowe wynosiły niecałe 1,7 mln zł. Powyższe wyliczenia aktywów programowych dotyczą całej spółki, a nie tylko segmentu produkcja. Zakłądam jednak, ze w większości przynależą one właśnie do tego segmentu, zapewne z pewnym nieznacznym udziałem jeszcze segmentu nadawania.

Drugim istotnym segmentem jest zarządzanie aktywami trwałymi. Nazwa segmentu wskazuje na nudną działalność biurową, lecz w praktyce jest to świadczenie różnego rodzaju usług pomocniczych dla produkcji telewizyjnej czy filmowej, opartej o posiadane zasoby technologiczne i nieruchomości. Mogą to być usługi wykonywane przy użyciu wozów realizacyjnych HD, usługi dźwiękowe, montażowe, oświetleniowe, etc.

Sprzedaż tego segmenty w 2018 roku wyniosła ponad 65,2 mln zł czyli o 5 proc. mniej niż w roku ubiegłym. Za spadek sprzedaży odpowiedzialna była sprzedaż do kontrahentów zewnętrznych, która zmniejszyła się o 8,2 mln zł czyli ponad 16 proc. M ato przede wszystkim związek z wysoką bazą roku 2017, gdzie spółka pozyskała jednorazowo kontrakt na koordynację Światowych Igrzysk Sportowych The World Games 2017. Pomimo mniejszej sprzedaży spółce udało się poprawić zyskowność w ujęciu procentowym o 0,2-0,3 p.p. W efekcie zysk operacyjny wyniósł 13,8 mln zł i był niższy o 0,6 mln niż w roku 2017.

Trzecim segmentem jest nadawanie czyli tak naprawdę działalność kanału telewizyjnego ATM Rozrywka znajdującego się na pierwszym multipleksie naziemnej telewizji cyfrowej. W tym segmencie spółka wykazywała również spółkę Echo 24, produkująca własny kanał telewizyjny, która jednak nie osiągnęła wystarczającego poziomu przychodów (reklam). Z końcem marca 2018 roku spółka podjęła decyzję o zaprzestaniu nadawanie tego programu, a w marcu 2019 roku spółka Echo 24 została sprzedana. Przychody segmentu wzrosły o 5,8 proc., a ATM informuje, że przychody ze sprzedaży czasu reklamowego ATM Rozrywka TV utrzymały się na podobnym poziomie. Rentowność operacyjna była niższa o 1,1 p.p., z kolei EBITDA pozostała na zbliżonym poziomie procentowym co rok wcześniej Tutaj znowu odpowiedzią jest zwiększona wartość amortyzacji w 2018 roku w porównaniu do roku 2017, o czym pisałem powyżej.

Czwarty segment to developerka czy po prostu sprzedaż mieszkań na rynku wrocławskim. Przychody ze sprzedaży były niższe o ponad 1/3 niż rok wcześniej i osiągnęły wartość 18,2 mln zł. Niższe przychody i rosnące koszty budowy przełożyły się na sporo niższą rentowność. Na poziomie zysku operacyjnego wyniosła ona 7,4 proc. i była aż o 4,7 p.p. mniejsza niż rok wcześniej. Porównując z kolei rentowność operacyjną w ujęciu bezwzględnym widzimy poziom 1,3 mln zł vs 3,5 mln w 2017 roku. Spółka poinformowała, że „Liczba jednostek, która została sprzedana w 2018 roku była niższa niż w analogicznym okresie roku poprzedniego, jednak utrzymała się na planowanym poziomie.”. Aby przeanalizować ten segment dokładniej przydałoby się jednak umieszczenie w raporcie informacji o liczbie sprzedanych i przedsprzedanych mieszkań w danym roku. Niestety takiej informacji nie ma, ale wiemy za to, że spółka zakończyła prace oraz sprzedała jednostki mieszkalne w kolejnych etapach przedsięwzięcia „Błękitne Aleje”, a także kontynuowała realizację projektów deweloperskich w Ślęzie („Osiedle przy Zamku IV”) i Bielanach Wrocławskich.

Jest jeszcze segment produkcji gier reprezentowany przez spółkę BoomBit. Nie będę się tutaj rozwodził nad wartościami, które zostały zaksięgowane w rachunek wyników, ponieważ dla inwestorów ważniejsza jest wycena akcji BoomBit, które posiada ATM Grupa i ewentualne dalsze plany z nimi związane. Do tematu oczywiście jeszcze wrócę w dalszej części analizy.

Ostatnim segmentem jest działalność pozostała, która zawiera w sobie zarówno przychody związane ze sprzedażą towarów, nieruchomości jak i odsetki od środków pieniężnych na lokatach czy pożyczkach. Dodatkowo na wyniki tego segmentu wpływa działalność FM Aldentro, która organizuje różnego rodzaju wydarzenia kulturalne i artystyczne. Segment ten przyniósł 1,0 mln zysku operacyjnego, co było 0, 1,2 mln zł wynikiem lepszym w porównaniu do roku poprzedniego. Spółka informuje, że w analizowanym okresie FM Aldentro osiągnęło dobry wynik, co mogłoby sugerować, że to właśnie ono stoi za poprawą rezultatu tego segmentu. Jednak jeśli przypomnimy sobie, że spółka dokonała przeszacowanie nieruchomości o 2,1 mln zł to pytanie w którym segmencie pojawiła się ta wartość. Ja jednak roboczy przyjąłbym, że została ona zaksięgowana właśnie tutaj, a w takim wypadku rezultaty tego segmentu nie byłyby już tak oczywiste i pozytywne.

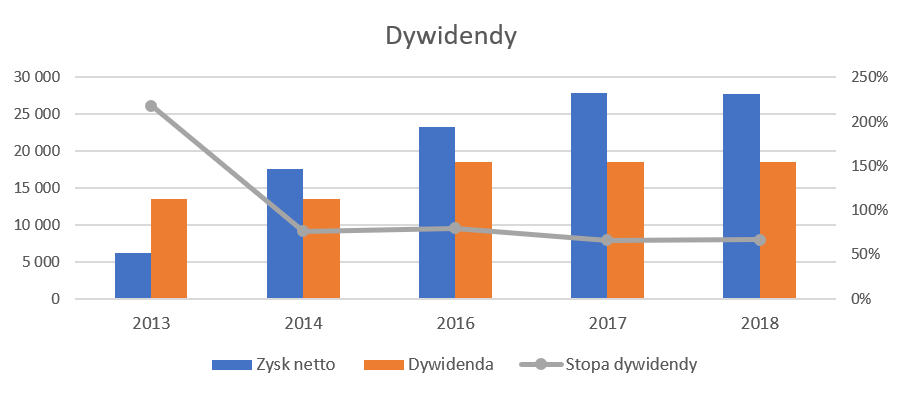

Dużo gotówki i standardowa dywidendaSpółka stosuje umiarkowaną i dość bezpieczną strategię finansowania w zakresie płynności i równowagi finansowej.

kliknij, aby powiększyćWskaźnik płynności bieżącej, choć spadł w ostatnich 3 kwartałach nadal utrzymuje się na bezpiecznym poziomie 2,7, podobnie wygląda kwestia w wypadku płynności szybkiej (1,8). Co warto podkreślić spółka posiada dość istotną wartość środków pieniężnych, które na koniec roku wynosiły ponad 35 mln zł. W związku z tym również wskaźnik płynności gotówkowej był na bardzo bezpiecznych poziomie 0,68. Gdy do tego dopowiem, że zadłużenie spółki jest na poziomie 29,0 proc., a gdybyśmy skorygowali go jeszcze o otrzymane dotacje, które są wykazywane w zobowiązaniach to spadłby do poziomu około 23 proc.. ATM Grupa posiada również nieznaczny dług netto, który na koniec 2018 roku wyniósł 4,1 mln zł. W takim razie nasuwać się musi nam pytanie. Czy w związku z tak wysokim śladem środków pieniężnych i bezpieczną płynnością nie należałoby się spodziewać extra dywidendy?

kliknij, aby powiększyć Przez 3 ostatnie lata spółka wypłacała stałą wartość dywidendy wynoszącą 22 gr na 1 akcję i podobnie stanie się również tym razem. Tak więc widać, że ani stan gotówki, ani niskie zadłużenie i bezpieczna struktura finansowania nie przekonały głównego akcjonariusza do wypłaty inwestorom extra wynagrodzenia. W chwili obecnej stopa wypłaty dywidendy (dywidenda / zysk skonsolidowany) to około 66 proc., jednak porównując do zysk netto spółki dominującej przekracza ona 100 proc. i część (około 12 proc.) będzie musiała być wypłacona z zysków zatrzymanych.

Pewnym wytłumaczeniem dla ostrożności w zakresie wypłaty dywidendy może być informacja pochodząca ze sprawozdania z działalności, gdzie zarząd szacuje wydatki inwestycyjne na lata 2019-2020 na kwotę 56-90 mln zł. W sporej mierze mają one dotyczyć nakładów na rzeczowy majątek trwały (w tym budowę nowego budynku w Warszawie), które mogą pochłonąć 42-61 mln zł. Biorąc pod uwagę chęć wydatkowania takich kwot łatwiej zrozumieć pewną ostrożność w wypłacie dywidendy.

Pozostałe zagadnienia oraz podsumowanie W ostatnich dniach spółka poinformowała, że urząd skarbowy zakwestionował jej rozliczenie podatku dochodowego od osób prawnych za rok 2014, co wiąże się z zaległości w kwocie ok. 5,68 mln zł + odsetki. Biorąc pod uwagę, ze mijają już 4 lata od momentu złożenia deklaracji to wartości odsetek można oszacować na kolejne 1,8-1,9 mln zł. Jak widać kwoty są istotne i wpłyną zapewne niekorzystnie na wyniki 2019 roku, ale w żaden sposób nie zachwieją sytuacją finansową spółki.

W chwili obecnej spółka posiada 29,81 proc. udziałów w BoomBit, który to przeprowadził z umiarkowanym sukcesem IPO w kwietniu 2019 roku. Używając słowa umiarkowany robię to świadomie, ponieważ w efekcie końcowym akcje zostały sprzedane po 19 zł, gdy cena maksymalna wynosiła 35 zł. Oczywiście spółka sprzedała to w mediach jakos ukces powołują się na znaczną redukcję w transzy inwestorów indywidualnych. Jednakże to inwestorzy instytucjonalni wyznaczali cenę i jak widać byli w stanie zbić ją dość skutecznie, a popyt z ich strony też miał swoje ograniczenia. Zresztą podobnie chyba ocenił tę sytuację zarząd spółki, który nie zdecydował się ostatecznie na sprzedaż części swojego pakietu. W każdym razie bazując na cenie z IPO otrzymujemy wycenę BoomBitu na poziomie 255 mln zł co daje udział ATM w kwocie 76 mln zł. Natomiast gdy odniesiemy się do wyceny w skonsolidowanych sprawozdaniach finansowych spółki ATM Grupa to widzimy, że Boombit jest tam wyceniany tam metodą prac własności. Oznacza to, że spółka nie konsoliduje sprzedaży i kosztów, a jedynie ujmuje w swoim sprawozdaniu procentowy udział w kapitałach własnych takiego podmiotu. Na dzień 31 grudnia 2018 roku wycena w księgach wynosiła ok. 11,5 mln zł.

Spółka wykazuje również 2,05 mln zł pożyczki udzielonej TOPACZ Investment, spółce powiązanej osobowo z Dorotą i Tomaszem Kurzewskimi będącymi największymi akcjonariuszami spółki. Pożyczka jest oprocentowana na poziomie WIBOR3M + 2,5% i ma być spłacona do końca lipca 2019 roku. Osobiście nie lubię tego typu transakcji z osobami powiązanymi, które powinni być w stanie sfinansować to z własnych środków, a nie poprzez spółkę publiczną. Uczciwie trzeba jednak przyznać, że wartość pożyczki nie jest gigantyczna, natomiast oprocentowanie należy uznać za rynkowe.

Jeśli przyjmiemy, że spółka jest w stanie uzyskiwać 25-30 mln zł powtarzalnego zysku rocznie to przy wycenie renty wieczystej otrzymujemy wyceną na poziomie 250-300 mln zł. Dodając do tego wycenę Boombit-a z IPO na poziomie 76 mln zł to wycena spółki osiąga wartość 326-376 mln zł, podczas gdy obecnie kapitalizacja spółki wynosi około 350 mln zł, czyli mieści się w średniej granicy tych wycen. Kalkulując w ten sposób trudno założyć, że spółka jest istotnie niedowartościowana lub przewartościowana. Zarząd spółki zakładał, że chciałby zadebiutować w pierwszej połowie maja, a więc w zasadzie pozostał tydzień. Wtedy oczywiście przekonamy się jak potoczy się historia tego pierwszego od ładnych kilku miesięcy IPO na naszym parkiecie. Jest to o tyle istotne, że jednak przy w miarę stabilnym core biznesie jaki prowadzi ATM Grupa, to właśnie wycena gamingowej spółki może dostarczać zmienności w odniesieniu do kursu analizowanej spółki.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.