Węgiel drugiej kategorii – omówienie wyników i sytuacji finansowej po 3kw. 2017 rokuZmiany w zakresie rachunku zysków i strat oraz sprawozdania z przepływów pieniężnychPo dobrym pierwszym półroczu 2017r. w trzecim kwartale GK LW Bogdanka S.A. (LWB) odnotowała r/r regres wyników na każdym poziomie

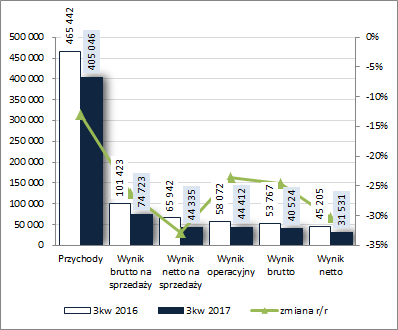

rachunku zysków i strat przy jednoczesnym pogorszeniu rentowności. Skonsolidowane przychody spadły o 13%, zysk brutto na sprzedaży o 26% (marża brutto wyniosła 18,5 wobec 21,8% przed rokiem), zysk netto na sprzedaży o 33% (łączne koszty sprzedaży i ogólnego zarządu były mniejsze o 14%), zysk operacyjny o 24% (wyhamowanie spadku to efekt wykazania na działalności pozostałej niewielkich przychodów netto wobec blisko 8 mln zł kosztów netto przed rokiem), zysk brutto o 25% (zbliżone r/r finansowe koszty netto), a po uwzględnieniu księgowań podatkowych zysk netto o 30% (wyższa r/r efektywna stopa podatkowa).

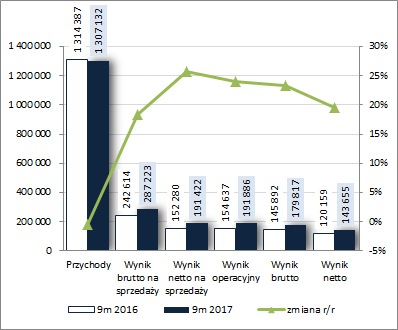

Jednocześnie w ujęciu narastającym za 9m zmiany wynikowe Grupy, za sprawą dokonań z pierwszego półrocza, prezentowały się r/r dużo lepiej od opisanych wyżej kwartalnych. Skonsolidowane przychody spadły jedynie o 1%, a na kolejnych poziomach wynikowych zaraportowano wyższe zyski – w przypadku wyniku brutto na sprzedaży o 18%, wyniku netto na sprzedaży o 26%, wyniku operacyjnego o 24%, wyniku brutto o 23% i wyniku netto o 20%.

Od strony wartościowej zmiany sytuacji wynikowej Grupy we wskazanych okresach sprawozdawczych przedstawiono na wykresach poniżej (jednostka – tys. zł oraz %).

kliknij, aby powiększyć

kliknij, aby powiększyć Warto przy tym odnotować, że zaraportowanie przez Grupę wyniki za 3kw. okazały się również miejscami sporo niższe od konsensusu rynkowego. W przypadku przychodów o 4%, zysku operacyjnego o 13%, a zysku netto o 20%.

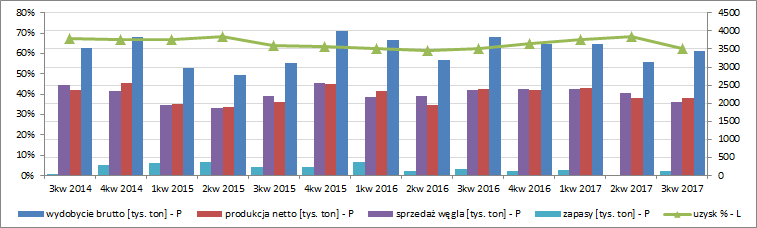

Główny wpływ na pogorszenie wyników Grupy w 3kw. 2017r. miała wyraźnie niższa sprzedaż węgla w ujęciu ilościowym – spadek r/r o 13,7%. Niższe r/r było również wydobycie i produkcja netto. Z kolei pod względem uzysku osiągnięto podobny poziom co przed rokiem, aczkolwiek odnotowano spory spadek względem wcześniejszego okresu sprawozdawczego (wykres poniżej).

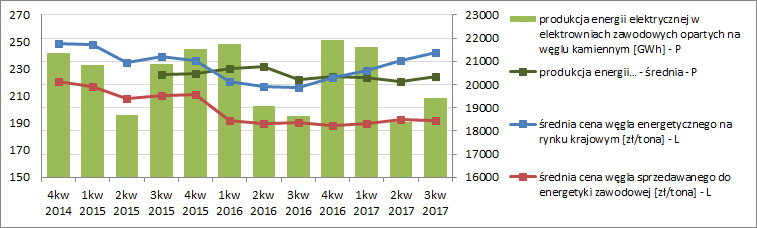

kliknij, aby powiększyćJednocześnie obserwowane od jakiegoś czasu odwrócenie tendencji cenowych na rynku węgla ma póki co dość ograniczone przełożenie na ceny węgla dostarczanego do energetyki zawodowej (rysunek poniżej). Dodatkowo należy przy tym zauważyć, że zarówno sama działalność Grupy jak również rynek energetyki zawodowej (główny odbiorca dla LWB) charakteryzuje się znacznym poziomem stabilizacji (nie ma tu aż tak znacznych wahań wynikających z koniunktury gospodarczej jak chociażby w przypadku JSW).

kliknij, aby powiększyćPatrząc się z perspektywy ostatnich lat, jak również w najbliższą przyszłość wedle nakreślonej strategii rozwoju Grupy, trudno oczekiwać tu jakiś większych zmian. Produkcja Grupy od kilku lat oscyluje w okolicy 9 mln ton i niezależnie od obranego wariantu rozwoju tak pozostanie (LWB ma względnie stabilny udział w rynku węgla energetycznego i kamiennego – odpowiednio 17,7% i 14,3%, a także udział w dostawach węgla do energetyki zawodowej -25%). Wobec stabilnego poziomu produkcji oraz stonowanego przełożenia rynkowych notowań węgla na ceny jego sprzedaży do energetyki zawodowej, głównym obszarem rzutującym na efektywność funkcjonowania LWB i osiąganą rentowność są koszty, które jak dotąd potrafiono trzymać w ryzach.

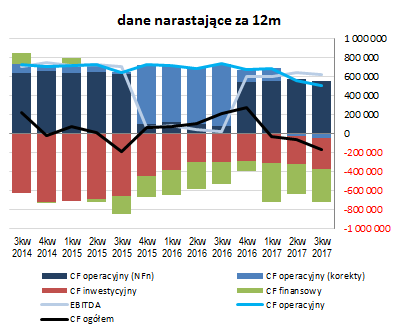

Z punktu widzenia tendencji wynikowych i efektywnościowych LWB w szerszej perspektywie czasowej (wykresy poniżej, ujęcie narastające za 12m, jednostki kolejno – tys. zł oraz %) można stwierdzić, że słabsze wyniki 3kw. wpłynęły na zatrzymanie obserwowanej ostatnio poprawy. Jednocześnie zarówno pod względem wielkości wynikowych jak i podstawowych miar rentowności bieżące poziomy nieco odstają od tych sprzed załamania, jakie miało miejsce niespełna 2 lata temu.

kliknij, aby powiększyć

kliknij, aby powiększyćW kontekście najbliższych okresów sprawozdawczych można stwierdzić, że uwarunkowania rynkowe pozostają dla LWB generalnie korzystne, aczkolwiek jak zauważono już wcześniej trudno tu mówić o takiej zależności i dynamice jak w przypadku węgla koksującego i JSW (LWB wydobywa węgiel kamienny i energetyczny). Jako że Zarząd podtrzymuje plan produkcji i sprzedaży węgla w 2017r. na poziomie ok 9 mln ton, oznacza to, że niższy wynik z 3kw będzie musiał być odrobiony w ostatnim kwartale roku obrotowego. Dodatkowo in plus na wynik operacyjny i końcowy tego kwartału powinno wpłynąć rozwiązanie rezerwy na świadczenia pracownicze dot. deputatów węglowych (większość pracowników zdecydowała się na wypłatę jednorazowego ekwiwalentu w wysokości 10 tys. zł; wpływ tego zdarzenia szacowany jest na 110 mln zł). Z drugiej jednak strony coraz bardziej daje o sobie znać presja na wzrost wynagrodzeń (a w okresie narastającym za 9m wynagrodzenia i świadczenia na rzecz pracowników w LWB nawet nieznacznie spadły w ujęciu r/r). Warto również odnotować, że mimo realizowanych inwestycji (wykonanie nowych wyrobisk i modernizacja istniejących, utrzymanie parku maszynowego, pozyskanie nowych koncesji – Ostrów OG Ludwin, i inne) Grupa zamierza pozostać spółką dywidendową (na ten cel ma być rekomendowane do 50% zysku netto ze sprawozdania jednostkowego).

Dodatkowo na wyniki LWB w perspektywie kolejnego okresu sprawozdawczego powinno wpłynąć planowane odwrócenie odpisu z tytułu utraty wartości aktywów trwałych, którego spółka dokonała w 2015r. Szacunkowe przełożenie na wynik EBIT to ok. 500-530 mln zł, a na wynik netto o ok. 400-430 mln zł. Zarząd spółki stwierdził, iż w chwili obecnej nie występują już przesłanki, które stały u podstaw odpisu w 2015r. O ich ustaniu w ocenie zarządu świadczy m.in. obserwowany na rynku wzrost cen węgla kamiennego, zmniejszenie podaży węgla ze strony krajowych producentów oraz przyjęty do realizacji przez spółkę scenariusz elastycznego rozwoju zakładający produkcję węgla na poziomie ok. 9,2 mln ton.

Jeśli chodzi o

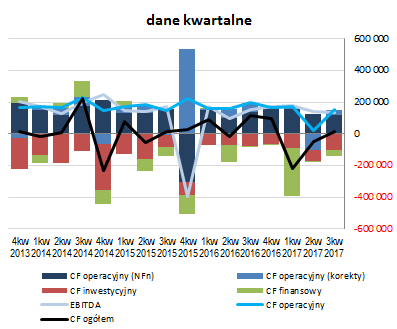

sprawozdanie z przepływów pieniężnych LWB za 3kw., to w ujęciu r/r odnotowano tu spore pogorszenie na poziomie salda ogólnego, gdzie wykazano 11,8 mln zł dopływu gotówki wobec 112,9 mln zł przed rokiem (wykres poniżej po lewej – jednostka tys. zł). Na pogorszenie to solidarnie złożyły się wszystkie trzy obszary funkcjonalne rachunku przepływów. W ramach działalności operacyjnej wygenerowano r/r mniej gotówki (151 wobec 195 mln zł; niższe r/r okazały się przy tym zarówno nadwyżka finansowa netto – 121 wobec 139 mln zł, jak i EBITDA – 134 wobec 152 mln zł), a w ramach działalności inwestycyjnej i finansowej odnotowano wyższe r/r wydatki netto – odpowiednio 104 wobec 78 mln zł (głównie o charakterze rozwojowym – środki trwałe i wartości niematerialne), oraz 35 wobec 4 mln zł (głównie ze względu na wypłaconą dywidendę).

Tym samym w ujęciu narastającym za 12m (wykres poniżej po prawej – jednostka tys. zł) LWB utrzymała spadkową tendencję w zakresie salda ogólnego (w ramach wartości ujemnych), w tym również operacyjnego. W odniesieniu do tego ostatniego z jednej strony należy odnotować, że nadal cechuje się dobrą jakością (o jego wartości stanowi niemal w pełni nadwyżka finansowa netto), lecz z drugiej jest ostatnio niewystarczające względem inwestycyjnych i finansowych wydatków netto Grupy.

kliknij, aby powiększyć

kliknij, aby powiększyćOcena sytuacji finansowejOd strony wskaźnikowej sytuacja LWB utrzymuje się ostatnio na stabilnym i zarazem bezpiecznym poziomie. Grupa posiada rezerwy w zakresie płynności finansowej (nadwyżka kapitału obrotowego netto i wysoki poziom pokrycia zobowiązań krótkoterminowych przepływami operacyjnymi), umiarkowany poziom zadłużenia (35% aktywów ogółem) i bardzo dobrą ocenę zdolności jego obsługi (dług netto/EBIT lub EBITDA na poziomie 0,1). Potwierdzeniem tego stanu rzeczy jest również serwisowy rating wskazujący na koniec rozpatrywanego, jak i poprzedniego, okresu na poziom BBB+.

Link do wskaźników finansowych:

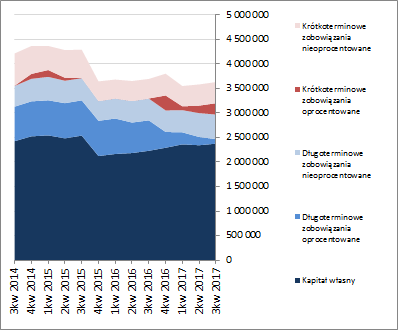

www.stockwatch.pl/gpw/bogdanka... W sprawozdaniu z sytuacji finansowej Grupy względem poprzedniego okresu sprawozdawczego suma bilansowa uległa zwiększeniu o 1%, czemu po stronie aktywów odpowiadał wzrost wartości składników trwałych o 1% (głównie środków trwałych) i składników obrotowych o 4% (głównie zapasów i środków pieniężnych), a w przypadku pasywów wzrost kapitału własnego i zobowiązań ogółem o 1% (zadłużenie krótkoterminowe zwiększyło się o 13%, a długoterminowe zmniejszyło o 9% – przejście obligacji z części długo- do krótkoterminowej; zadłużenie oprocentowane nie uległo przy tym większym zmianom i na koniec okresu stanowiło 26% zadłużenia ogółem).

Zmiany te nie miały zarazem istotnego przełożenia na strukturę kapitałowo-majątkową Grupy (wykresy poniżej – aktywa po lewej, pasywa po prawej, jednostka – tys. zł), której obraz pozostaje generalnie korzystny – nadwyżkowe pokrycie aktywów trwałych kapitałami stałymi, w tym w dużym stopniu własnymi, przy jednoczesnej wspomnianej już wcześniej nadwyżce kapitału obrotowego nad bieżącymi potrzebami w tym zakresie.

kliknij, aby powiększyć

kliknij, aby powiększyćWarto przy tym zauważyć, że blisko 40% zadłużenia Grupy stanowią rezerwy, w tym głównie rezerwy z tytułu świadczeń pracowniczych (w szczególności dot. deputatów węglowych). Jak zaznaczono już wcześniej w perspektywie kolejnego okresu sprawozdawczego powinny zajść na tym polu spore zmiany w związku z wypłatą pracownikom jednorazowych rekompensat.

Ocena sytuacji rynkowejNa moment prezentowanego omówienia serwisowe automaty wskazują na dość znaczny rozstrzał wycen w ramach poszczególnych grup metod. Biorąc pod uwagę bieżący zaunalizowany wynik netto na bazie renty wieczystej przy koszcie kapitału 10% otrzymujemy wycenę na poziomie ok 60 zł, a więc nieco poniżej notowań rynkowych. Ewentualny potencjał wzrostowy mógłby wynikać ze wzrostu korelacji cen węgla sprzedawanego do energetyki z cenami rynkowymi, ale czy w obecnej sytuacji własnościowej LWB (właścicielem jest jednocześnie główny odbiorca) do tego dojdzie trudno wyrokować. Generalnie z racji dużo bardziej stabilnych wewnętrznych uwarunkowań działalności jak i rynkowych, zmiany wyceny LWB powinny charakteryzować się istotnie mniejszą dynamiką aniżeli ma to miejsce w przypadku JSW.

Link do wskaźników

www.stockwatch.pl/gpw/bogdanka... oraz wycen

www.stockwatch.pl/gpw/bogdanka... >> …więcej analiz najnowszych raportów finansowych innych spółek jest tutajPrzy okazji, na potrzeby badań naukowych, chciałbym prosić o wypełnienie prostej (mam przy najmniej taką nadzieję) ankiety dotyczącej kryteriów oceny reputacji spółek notowanych na giełdzie – link goo.gl/forms/oMFdtU8FmRpYy4zH2... Zróżnicowanie ocen poszczególnych kryteriów mile widziane:). Z góry dziękuję!Powyższa treść przez 150 dni była zarezerwowana tylko dla osób posiadających abonament.