Opony na zakręcie - omówienie sprawozdania finansowego Dębica po 2 kw. 2018r. Ostatnia analiza spółki Dębica była przeprowadzona tak dawno temu, że aż nie pamiętamy . Nazwę spółki zna praktycznie każdy właściciel samochodu w Polsce i jest to jedna z bardziej rozpoznawalnych polskich marek wśród spółek notowanych na giełdzie. Sama spółka dała zarobić w wciągu ostatniego roku kilkanaście procent, co przy obecnej słabości rynku, jest wynikiem więcej niż zadawalającym. Gdyby nie ostatnia korekta i spadek ceny o 25 zł to zyski wynosiłyby nawet około 40 procent. Od 1995 roku strategicznym inwestorem z ponad 80 proc. pakietem jest Goodyear, w związku z czym free-float oraz obroty są niestety bardzo przeciętne, aby nie napisać, że wręcz słabe. Spółka nadal produkuje i sprzedaje op0ny marki Dębica, aczkolwiek jej głównym zajęciem (czy również dochodem to zobaczymy) jest produkcja opon marki Goodyear. Przeanalizujmy zatem wyniki drugiego kwartału bieżącego roku, również w odniesieniu do lat poprzednich.

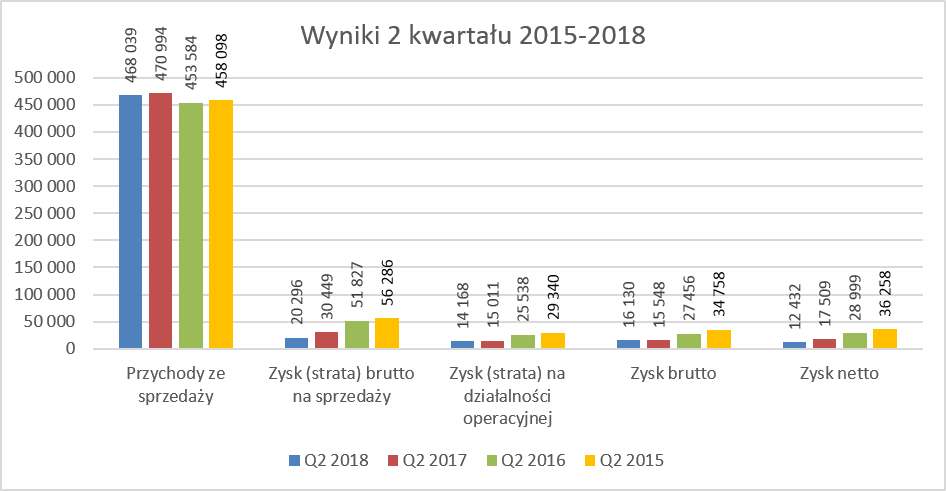

Marża handlowa w dół, koszty zarządu ratują wynikSpółka osiągnęła słabsze wyniki w drugim kwartale 2018 roku, w praktyce na każdym poziomie zyskowności.

kliknij, aby powiększyćO ile sprzedaż spadła tylko o 0,6 proc., to już marża handlowa osiągnęła zaledwie poziom 4,3 proc. w porównaniu do 6,5 proc. rok wcześniej. Z kolei marża EBIT wyniosła 3,0 proc. porównując z 3,2 proc. w drugim kwartale 2017 roku, co oznacza, że spadek zyskowności na poziomie operacyjnym był już nie tak znaczący, a wartościowo EBIT były niższy o 0,9 mln zł niż rok wcześniej.

Na pierwszy rzut oka spadek marży handlowej o 1/3 wydaje się być bardzo poważnym problemem. Na szczęścia pozytywnie zadziałały niższe koszty sprzedaży, a przede wszystkim koszty zarządu. Te ostatnie wyniosły w analizowanym kwartale zaledwie 2,6 mln zł, podczas gdy do końca 2017 roku zazwyczaj przekraczały wartość 10 mln zł.

Niestety zawartość raportów spółki oraz brak prezentacji wynikowych nie ułatwia zrozumienia przyczyn tak istotnego spadku marży handlowej oraz stabilizacji na poziomie zyskowności operacyjnej. Analiza komunikatów bieżących pozwala, z pewną dozą prawdopodobieństwa określić przyczyn tak fundamentalnych zmian w pozycja rachunku zysków i start. Do końca 2017 roku spółka miała podpisane umowy z Goodyear dotyczące pomocy technicznej oraz udzieleniu licencji. Z kolei od początku 2018 roku zmieniono model współpracy z większościowym akcjonariuszem. Dębica będzie dostarczać spółce-matce opony wyprodukowane tych marek po cenach rynkowych ustalonych zgodnie z polityką cen transferowych grupy Goodyear, tak aby zysk ze sprzedaży opon osiągnął równowartość rynkowej marży. Z kolei w latach poprzednich (do 2017 roku włącznie) rozliczenia z spółką-matką odbywała się również na zasadzie cen transferowych. W 2017 roku podstawą kalkulacji ceny transferowej był koszt produktów pokrywający koszt materiałów oraz koszty przerobu. Po obliczeniu takiego kosztu doliczana była marża, która w efekcie miała doprowadzić do uzyskania dla Dębicy marży w wysokości 5% zysku operacyjnego według standardów US GAAP.

Analizując wyniki oraz zapisy komunikatów bieżących osobiście jestem zdania, że efektem zmiany umów jest w roku obecnym obniżenie procentowej marży brutto na sprzedaży (czyli marży handlowej) oraz redukcja kosztów sprzedaży oraz przede wszystkim kosztów zarządu. Zarząd spółki w komentarzu do wyników napisał z kolei, że „Koszty sprzedaży i ogólnego zarządu wyniosły 13,1 mln zł, o 13,3 mln zł mniej niż w pierwszym półroczu 2017 r. Udział tych kosztów w wartości sprzedaży wyniósł 1,4 proc. wobec 2,7 proc. za pierwsze półrocze roku ubiegłego. Spadek kosztów sprzedaży i ogólnego zarządu wynika głównie z obniżki kosztów wsparcia regionalnego oraz kontynuowanych programów oszczędnościowych w obszarze administracji.” Być może moje założenie jest błędne, choć trudno mi sobie wyobrazić, aby programy oszczędnościowe i obniżka kosztów wsparci regionalnego były w stanie obniżyć pozostałe koszty działalności operacyjnej aż o połowę.

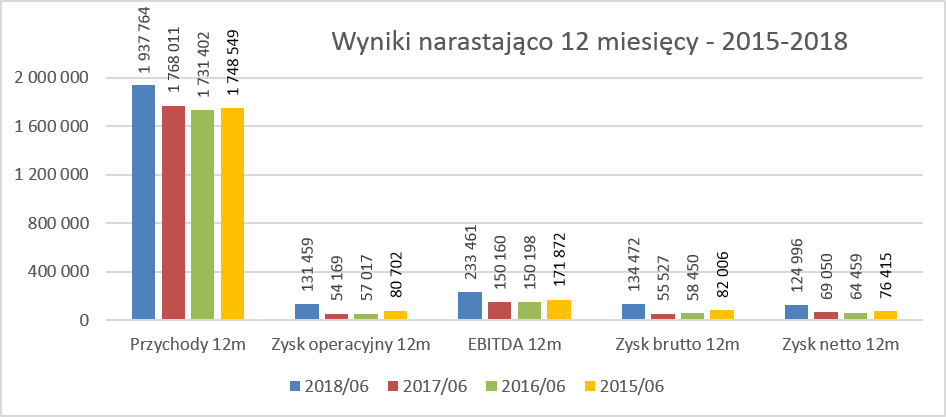

Spójrzmy jak wygląda wynik ostatnich dwunastu miesięcy w porównaniu do porównywalnych okresów lat poprzednich.

kliknij, aby powiększyćW związku ze zmianami w umowach z głównym akcjonariuszem, pominąłem na wykresie marże handlową, a skupiłem się na marży operacyjnej. O ile wyniki drugiego kwartały, mimo wszystko, były jednak słabsze iż rok temu, to narastająco wygląda to jednak inaczej. Wynik ostatnich 12 miesięcy był istotnie lepsze niż rok, dwa a nawet 3 lata wcześniej. Rentowność operacyjna na poziomie 6, 8 proc. ponad dwukrotnie przewyższa rentowność w dwóch poprzednich porównywalnych okresach. Warto jednak dodać, że zarówno w czwartym kwartale w latach 2014-2016 spółka raportowała straty na poziomie zysku operacyjnego, podczas gdy w 2017 był odnotowany zysk EBIT o wartości 14,8 mln zł. Dębica jest spółką produkcyjną z dość istotnym majątkiem trwałym oraz wysokimi odpisami amortyzacyjnymi, które w chwili obecnej przekraczają 100 mln zł. W efekcie zysk EBITDA za ostatnie 12 miesięcy wyniósł 233 mln zł, czyli aż o 83 mln zł więcej niż w analogicznym okresie porównywalnym. W dwóch poprzednich 12 miesięcznych okresach zysk brutto był wyższy od zysku netto w związku z rozpoznawaniem aktywa z tytułu inwestycji w SSE. W ostatnich 12 miesiącach widać, że sytuacja zaczyna wracać do normy, czyli spółka rozpoczyna płacić podatki, a zysk netto stanowi niecałe 93 proc. zysku przed opodatkowaniem.

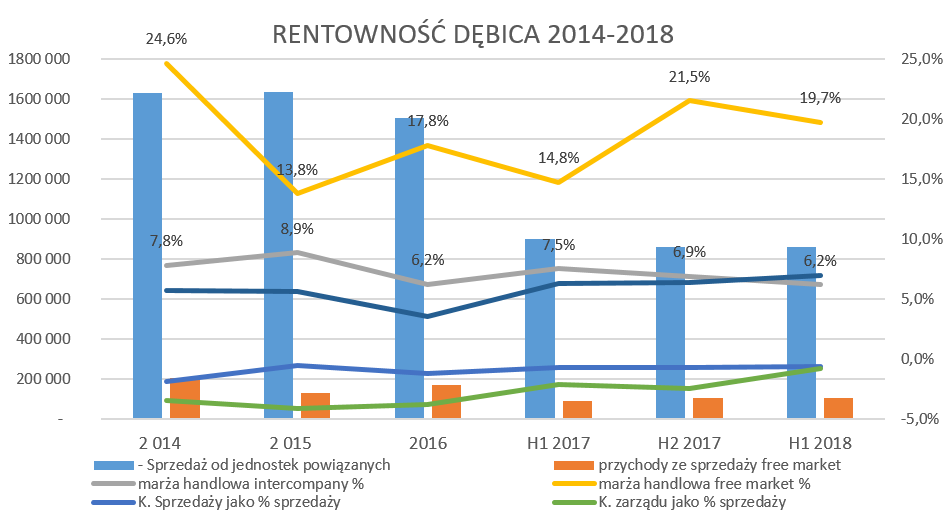

Większościowym akcjonariuszem jest światowy gigant w branży oponiarskiej czyli Goodyear. W chwili obecnej Dębca jest w zasadzie zakładem produkcyjnym, który zdecydowaną większość swojej produkcji odsprzedaje bezpośrednio do firm z grupy. Za pierwsze 6 miesięcy 2018 roku sprzedaż intercompany spadła o 4,5 proc. i wynosiła 89,0 proc. sprzedaży ogółem, czyli 1.6 p.p. mniej niż rok wcześniej. Z kolei sprzedaż do podmiotów niepowiązanych wyniosła 106,5 mln zł, co oznaczało wzrost o 14,3 proc. r/r.

Spójrzmy na wykres dotyczący rentowności sprzedaży intercompany oraz free market (do podmiotów niepowiązanych), który niewątpliwie pokazuje ciekawe rzeczy.

kliknij, aby powiększyćJak widać na wykresie marża handlowa intercompany jest istotnie niższa niż ta uzyskiwana na tzw. free market. Różnica sięgała w analizowanym półroczu aż 13,5 p.p. oraz 7,2 p.p. w pierwszym półroczu 2017 roku. Niewątpliwie różnica na marży (niższa w grupie) jest częściowo uzasadniona odmiennym profilem działalności a także zróżnicowanym poziomem ryzyka biznesowego ponoszonego przez Dębicę przy sprzedaży do Grupy Goodyear w porównaniu do podmiotów operujących na wolnym rynku. Jeśli moja teza o przyczynie spadku kosztów sprzedaży i zarządu w 2018 roku jest słuszna, to zdecydowana większość tych kosztów w roku 2018 dotyczy sprzedaży free market. W takim wypadku oczywistym jest, że marża handlowa na sprzedaży do podmiotów niepowiązanych musi być wyższa, żeby wystarczyła również na pokrycie kosztów sprzedaży, dystrybucji czy marketingu czy ryzyka związanego z potencjalną niewypłacalnością kontrahentów.

Zasadnym jest postawienie jednakże pytania czy różnica między marżą na sprzedaży do podmiotów powiązanych oraz obcych powinna być aż tak duża. Zresztą ta wątpliwość była ostatnio podnoszona przez Altus jako mniejszościowego akcjonariusza, a wiele lat temu boje toczyły o to spółki ze stajni PZU.

W efekcie takich różnic na marży handlowej otrzymujemy oto sytuację w której sprzedaż poza grupą Goodyear dostarcza około 11 proc. przychodów, ale aż 26 proc. marży brutto a sprzedaży. Gdyby z kolei zaalokować wszystkie koszty sprzedaży oraz zarządu do segmentu sprzedaży free market to wtedy zyskowność na sprzedaży wyniosłaby 7,5 proc. w porównaniu do 7,0 proc. w wypadku sprzedaży grupowej. Przy takim podejściu różnica jest jak najbardziej akceptowalna. Aczkolwiek trudno sobie wyobrazić, że wszystkie koszty sprzedaży i zarządu w chwili obecnej związane są i tylko i wyłącznie z sprzedaży niezwiązana z podmiotami powiązanymi.

Majątek obrotowy również przedmiotem sporu między akcjonariuszamiZerknijmy jak wygląda struktura aktywów obrotowych, ponieważ jest to również przedmiotem niezadowolenia akcjonariuszy mniejszościowych.

kliknij, aby powiększyćJeśli chodzi o płynność oraz wskaźniki rotacji to omówimy je za chwilę. Teraz natomiast chciałbym zwrócić uwagę na pozycję Inwestycje krótkoterminowe, która w ostatnich latach wykazywała wartości między 100 a 350 mln zł. Niestety reporty firmy nie są zbyt szczodre w szczegóły i nie mamy rozpisanej struktury tej, istotne przecież, pozycji bilansowej. Ale sięgając znowu do komunikatów bieżących dowiadujemy się, że spółka zawarła z Goodyear S.A. umowy pożyczek w wysokości 225 mln zł z podmiotami z grupy Goodyear w okresie wrzesień 2017-czerwiec 2018, które obowiązywały na dzień bilansowy. Pożyczki powinna być zwrócona w okresie roku od udzielenia z oprocentowaniem rocznym WIBOR1Y +0,1% marży. Jej spłata jest zabezpieczona gwarancją The Goodyear Tire & Rubber Company z USA, czyli podmiotu pośrednio dominującego nad Dębicą. Czy fakt udzielenia takiej pożyczki i jej oprocentowanie jest w porządku w stosunku do mniejszościowych akcjonariuszy? Tutaj każdy inwestor musi sobie odpowiedzieć sam na to pytanie.

Ja niewątpliwie będę stał na stanowisku, że obowiązkiem spółek publicznych jest maksymalizacja wartości dla akcjonariuszy, a zamrażanie pieniędzy na lokatach przynoszących niecałe 2 proc. rocznie zwrotu niekoniecznie musi iść w parze z takim podejściem.Suma środków pieniężnych oraz inwestycji krótkoterminowych wyniosła na koniec czerwca 2018 roku około 402 mln zł czyli 23,2 proc. wartości całkowitych aktywów. Mniejszościowy akcjonariusz czyli Altus wnioskował o wyższa wypłatę dywidendy, m.in. argumentując pewną nadpłynność spółki, która pozwala na pożyczanie pieniędzy spółkom z grupy przynosząc zwrot z kapitału istotnie niższy niż na pozostałych aktywach. Oczywiście Altus został przegłosowany przez większościowego właściciela. Dosyć już opisy środków pieniężnych i ich pochodnych, przejdźmy do płynności i efektywności zarządzania kapitałem pracującym.

kliknij, aby powiększyćNa pewno cieszy bardzo krótki cykl rotacji zapasów wynoszący średnio około 21 dni. Jak na spółkę produkcyjną, która wytwarza jednak specyficzne produkty (opony letnie i zimowe) jest to wynik w wartościach bezwzględnych bardzo dobry. Można się oczywiście tylko domyślać, że jest on spowodowany produkcją pod konkretne zamówienie ze strony grupy Goodyear. Jak widać są jakieś plusy współpracy z takim potentatem ;).

Rotacja należności handlowych w ostatnich kilkunastu okresach wahała się w przedziale 60-90 dni osiągając 81 dni na koniec analizowanego okresu. Tutaj z kolei widać, że część dystrybucyjna koncernu Goodyear finansuje się wydłużonym terminem płatności w stosunku do Dębicy. Nie jest to jednak poważny problem dla spółki, ponieważ rotacja zobowiązań jest nawet wyższa. W efekcie cykl konwersji gotówki jest ujemny, co oznacza, że przy wyższej sprzedaży spółka staje się generatorem gotówki.

Dywidenda to kolejna kość niezgodySpółka przynosi zyski, ma dość znaczną amortyzację oraz relatywnie niskie nakłady inwestycyjne a także ujemny kapitał pracujący. To wszystko sprawia, że powinna być maszyną do wypłacania gotówki akcjonariuszom.

kliknij, aby powiększyćSpółka nie posiada zdefiniowanej polityki dywidendy, ale praktyka pokazuje coś innego. Większościowy akcjonariusz, który nie jest szczodry do dzielenia się z pozostałymi właścicielami decydował w ostatnich latach o wypłacie dywidendy dokładnie jako wartości 50 proc. wypracowanego zysku. Reszta była przekazywana na kapitał rezerwowy z ewentualną opcją przeznaczenia do [oddziału wśród akcjonariuszy w okresach przyszłych. Spółka za ostatni rok wypłaciła 75 proc. swojego zysku co oczywiście należy odczytać pozytywnie i być może jako chęć dogadania się z resztą właścicieli.

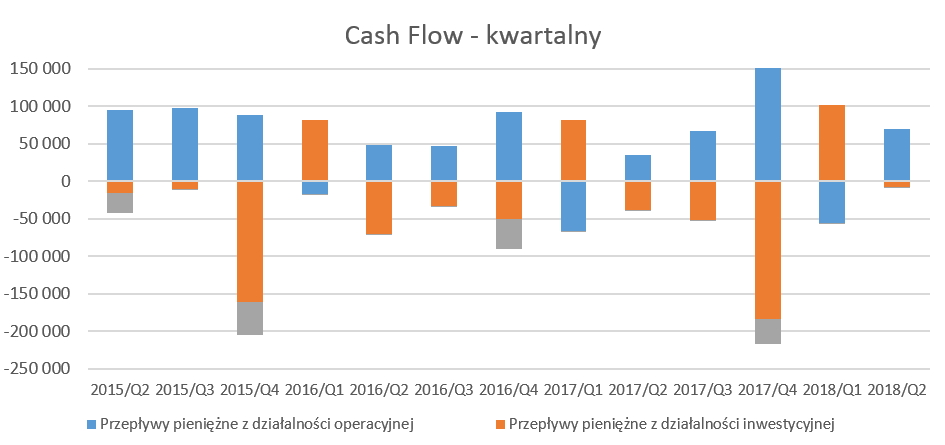

Biorąc pod uwagę sposób funkcjonowania półki, wysokie nadwyżki finansowe oraz pożyczki udzielane spółkom z grupy Goodyear wydaje się być zasadnym postulat o zwiększeniu wypłaty dywidendy – oczywiście zasadność to jedno a prawdopodobieństwo realizacji takiego scenariusza to drugie.Analiza rachunku przepływów pieniężnych w ujęciu kwartalnym pokazuje, że spółka jest w stanie produkować istotne nadwyżki gotówkowe.

kliknij, aby powiększyćZwróćmy uwagę na pewną sezonowość i wysokie przepływy operacyjne w czwartych kwartałach wynikające przede wszystkim z spadku należności (czyli zwindykowania swoich odbiorców), które są dość wysokie na koniec trzeciego kwartału. Z koeli dość istotne ruchy na działalności inwestycyjnej przede wszystkim związane są z ruchami na pożyczkach z firmami powiązanymi o czym piałem już wcześniej.

Akcjonariat i transakcje intercompanySpółki z Grupy Altus przekroczyły 5 proc. pułap udziału w akcjach spółki pod koniec lutego 2018. Mniejszościowy akcjonariusz, podczas WZA, próbował przeforsować wypłatę wyższej dywidendy oraz oprotestował podejmowane uchwały. W chwili obecnej zostało zwołane kolejne tym razem nadzwyczajne WZA na 25wrzesnia 2018 roku, a w porządku obrad znajdują się między innymi punkty:

a) Dyskusja i upoważnienie zarządu do nabycia maksymalnie 18,6% akcji własnych spółki,

b) Dyskusja i powzięcie uchwał w sprawie pożyczek oraz umów handlowych ze spółkami Goodyear,

c) Dyskusja i powzięcie uchwał w sprawie określenia warunków polityki dywidendowej na lata 2018-2020,

d) Uchwały w sprawie upoważnienia zarządu do podwyższenia kapitału zakładowego w ramach kapitału docelowego i ewentualnego pozbawienia akcjonariuszy prawa poboru w całości lub części za zgodą Rady Nadzorczej.

O ile walne zostało zwołane na wniosek Altus to ostatni punkt został dodany na żądanie akcjonariusza większościowego. Jak widać konflikt raczej przybiera na sile niż słabnie więc WZA zapowiada się nadzwyczaj ciekawie. Obserwują rozwój sytuacji i mają w pamięci podobne zachowania kilka lat wcześniej trudno nie dojść do oczywistych wniosków. Goodyear traktuje spółkę Dębica jakby były 100 procentowym akcjonariuszem z czym część mniejszościowego akcjonariatu nie chce się pogodzić. Naturalnym sposobem rozwiązania tego konfliktu byłoby ogłoszenie wezwania na akcje i wycofania spółki z giełdy. Jednakże przy podobnym konflikcie z PZU Goodyear nie zdecydował się na taki krok pomimo, ze wartość spółki była przynajmniej o połowę niższa niż w chwili obecnej.

Podsumowanie i ocena sytuacji rynkowej Standardowe, w moim podejściu podsumowaniu musi również zawierać czynnika ryzyka, które należy rozważyć oceniając atrakcyjność inwestowania w akcje danej spółki. W tym wypadku proponuję zwrócić uwagę na:

a) Konflikt w akcjonariacie – z jednej strony może doprowadzić o do wezwania czy skupu po być może interesującej cenie – z drugiej strony może ciągnąc się miesiącami jak nie latami i przeszkadzać w działalności spółki.

b) Należy pamiętać o 225 mln zł pożyczek od spółek Goodyear, które przy dobrej wierze akcjonariusza większościowego mogłoby być użyte do wypłaty extra dywidendy.

c) Rozliczenia i umowa z Goodyear są z jednej strony bardzo stabilizujące i dające wykorzystanie mocy produkcyjnych jak i know-how, z drugiej strony spółka jest po prostu totalnie uzależniona od zamówień płynących ze strony akcjonariusza.

d) Obecna sytuacja Altusa jest znana wszystkim. Nie można wykluczyć sytuacji, w której Altus dogada się z akcjonariuszem większościowym, który odkupi od niego pakiet akcji. Można sobie wyobrazić scenariusz w którym skorzysta przede wszystkim na tym Altus a niekoniecznie mniejszościowi akcjonariusze.

Na dzień dzisiejszy większość serwisowych automatów (metody dochodowe, majątkowe oraz wskaźnikowe) wskazuje na optymalną wycenę lub niedowartościowanie akcji Dębica na GPW. Kapitalizacja rynkowa wynosi 1,6 mld zł, a przypomnijmy, ze sama wartość środków pieniężnych oraz inwestycji krótkoterminowych to 400 mln zł. Spółka notowana jest przy wskaźniku EV/EBITDA 4,9, P/BV w okolicach 1,5 oraz wskaźnik P/E wynoszący 12.

Wydaje się, że ryzyka związane z relacjami w akcjonariacie powodują taką a nie inną wycenę spółki. Wtorkowe Nadzwyczajne Walne Zgromadzenie zapowiada się nadzwyczaj ciekawie.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.