Akcja restrukturyzacja – omówienie sprawozdania finansowego Famur po IV kw. 2020 r.Na przestrzeni minionego roku działalność Famuru uległa sporym zmianom. Po rozpoznaniu utraty kontroli nad Famakiem, który w wyniku ogromnych problemów został dokapitalizowany przez TDJ, w stan likwidacji postawiono oddziały w Rybniku i Piotrkowie Trybunalskim, co było efektem dostosowania skali działalności do ograniczonych zamówień z sektora górniczego. Na początku 2021 r. podjęto decyzję o likwidacji kolejnego zakładu, tym razem w Zabrzu. Część procesów produkcyjnych w zakresie hydrauliki siłowej ma zostać przekazana do oddziału w Gorlicach.

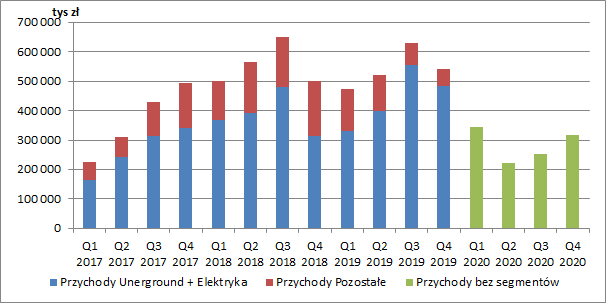

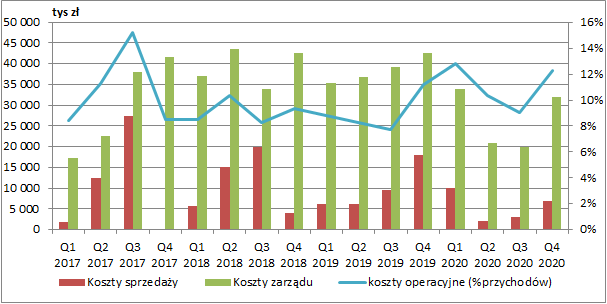

Dekonsolidacja Famaku, który odpowiadał wcześniej w głównej mierze za ówczesny segment surface, trwająca pandemia i plany przyspieszenia transformacji energetycznej miały ogromny wpływ na spadek przychodów grupy. W IV kw. ich łączna wartość wyniosła 318 mln zł, i była niższa o 232 mln zł r/r (-37 proc.) wyłączając zmiany w zakresie konsolidacji. Cały 2020 r. zamknął się przychodami rzędu 1,14 mld (-40 proc. r/r po skorygowaniu o zmiany w grupie).

Gwoli przypomnienia, od początku 2020 r. Famur raportuje tylko jeden segment operacyjny, który skupia się na produkcji, a później sprzedaży lub dzierżawie maszyn wchodzących w skład kompleksów ścianowych, kombajnów chodnikowych oraz przenośników taśmowych.

kliknij, aby powiększyćGrupa odnotowała istotne ograniczenie zamówień zarówno na rynku pierwotnym, jak i w obszarze usług serwisowych. Przychody z dostaw maszyn i urządzeń były w IV kw. niższe o ok. 46 proc. r/r, a przychody z dzierżaw kombajnów i aftermarket o 31 proc. r/r. W tym przypadku nie podano jednak jaki wpływ miały zmiany w grupie kapitałowej. Patrząc na rozkład terytorialny przychodów w ostatnim kwartale roku zauważymy szczególnie trudną sytuację w eksporcie (-72 proc. r/r), i względnie lepszą na rynku krajowym (-16 proc. r/r).

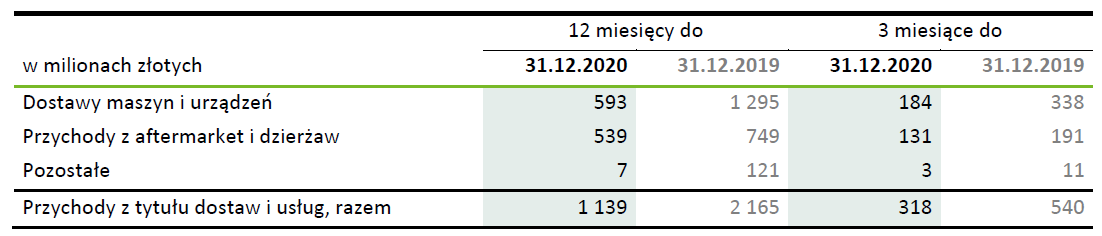

kliknij, aby powiększyćPomimo trudnej sytuacji na rynku górniczym, do końca III kw. mogliśmy obserwować poprawę w zakresie podstawowej marży brutto. Częściowo wynikało to z bardzo niskiej rentowności konsolidowanego wcześniej Famaku, co doskonale jest widoczne jeżeli porównując dane historyczne weźmiemy jedynie segmenty, które w działalności pozostały, tj. underground i elektryka.

W IV kw. rentowność na sprzedaży brutto gwałtownie jednak spadła i wyniosła 27,7 proc. wobec prawie 40 proc. zaledwie kwartał wcześniej. Niestety ani w raporcie rocznym ani w prezentacji inwestorskiej nie znajdziemy na ten temat żadnej informacji. Zarząd pochwalił się jednak wzrostem całorocznej marży o 6 p.p., a jako przyczynę podał większy spadek przychodów z dostaw maszyn i urządzeń niż z dzierżaw i aftermarket, zmiany w zakresie struktury grupy (sprzedaż Przedsiębiorstwa Budowy Szybów i utraty kontroli nad grupą Famak, które generowały niższe marże) oraz działania optymalizujące strukturę kosztów.

Przyczyn gwałtownego obniżenia się rentowności w IV kw. może być kilka. Po pierwsze należy przypomnieć, że spora część wyników pochodzi z kontraktów długoterminowych (ok. 42,2 proc. skonsolidowanych przychodów w całym 2020 r.), które rozliczane są metodę stopnia zaawansowania mierzonego jako proporcja kosztów poniesionych w stosunku do szacowanych kosztów łącznych. Mogło się zdarzyć, że budżetowe koszty projektów okazały się niedoszacowane, a ich aktualizacja spowodowała skokowy spadek marży. Drugim z czynników mogła być ostrożność zamawiających i presja na niższe ceny. Ten fakt wskazuje zresztą zarząd jako ryzyko dla przyszłych okresów. W końcu trzecim z powodów mógł być po części wprowadzony w okresie maj-lipiec obniżony o 20 proc. wymiar czasu pracy. W IV kw. zysk brutto ze sprzedaży wyniósł ostatecznie 88 mln zł wobec 141 mln zł przed rokiem i 100 mln zł kwartał wcześniej.

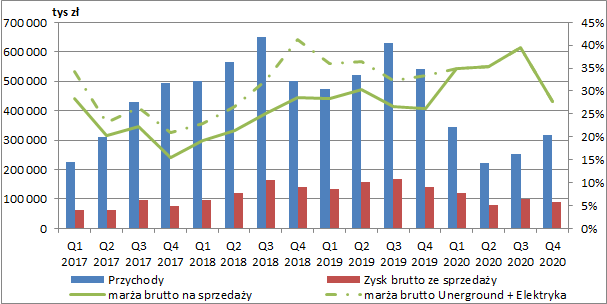

kliknij, aby powiększyćW IV kw. odwróciła się również pozytywna tendencja spadku kosztów sprzedaży i zarządu w relacji do przychodów grupy. Oczywiście w ujęciu wartościowym koszty te były sporo niższe niż przed rokiem (-21,5 mln zł, -35,5 proc.), ale w odniesieniu do raportowanej sprzedaży ich udział wzrósł o 1 p.p. r/r. (w ujęciu kw/kw przyrost wyniósł nawet 3,2 p.p.). W prezentacji inwestorskiej możemy przeczytać, że częściowo wynikało to z niskiej bazy kosztowej w III kw., a częściowo z wypłaconych w IV kw. premii i wyższymi kosztami sprzedaży będących pokłosiem nowo zawartych kontraktów. Ostatni kwartał roku zakończył się więc zyskiem ze sprzedaży w wysokości 49 mln zł (-31,5 mln zł r/r, -39,1 proc. oraz -28 mln zł kw/kw, -36,4 proc.).

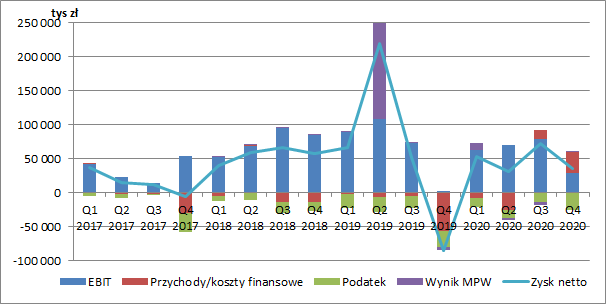

kliknij, aby powiększyćNa poziomie pozostałej działalności operacyjnej w IV kw. mieliśmy 21 mln zł kosztów netto wobec 2 mln zł przychodów kwartał wcześniej oraz 80 mln zł kosztów przed rokiem. Najprawdopodobniej w wynikach IV kw. uwzględnione zostały koszty restrukturyzacji (ok. 11 mln zł). W całym 2020 r. saldo pozostałej działalności operacyjnej wyniosło -19 mln zł wobec -148 mln zł przed rokiem kiedy to zaktualizowano wartość aktywów związanych z Famakiem. W minionym roku rozpoznano natomiast 16 mln zł przychodów z tytułu pozytywnej decyzji podatkowej, 10 mln zł z rozwiązanych rezerw na kary i grzywny oraz 15 mln zł dotacji z tarczy antykryzysowej. Kwoty te powinniśmy więc traktować jako zdarzenia jednorazowe. Ostatecznie zysk operacyjny wyniósł w IV kw. 28 mln zł wobec 0,7 mln zł przed rokiem i 79 mln zł kwartał wcześniej.

Saldo przychodów/kosztów finansowych było dodatnie i wyniosło 31 mln zł, na co złożyło się głównie 12 mln zł przychodów odsetkowych, odwrócenie dokonanego wcześniej odpisu aktualizującego wartość udziałów w Famaku na kwotę 11 mln zł, oraz niższe koszty odsetkowe.

Grupa zaraportowała ostatecznie w IV kw. zysk netto w wysokości 35 mln zł (wobec 86 mln zł straty przed rokiem). Cały rok zakończył się z kolei zyskiem na poziomie 190 mln zł (249 mln zł rok wcześniej, przy czym był on wtedy istotnie wsparty sprzedażą PBSz, ale z drugiej strony obciążony odpisami w Famaku).

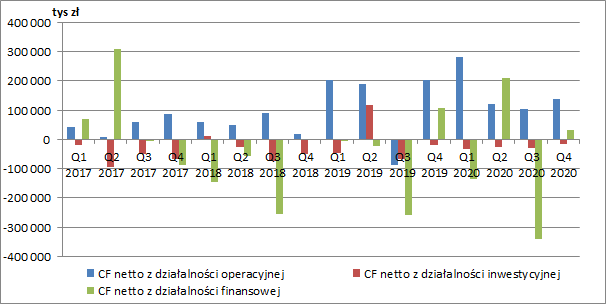

kliknij, aby powiększyćW całym 2020 r. Famur wygenerował 640 mln zł gotówki operacyjnej wobec 504 mln zł przed rokiem, co w głównej mierze wynikało z kurczącego się biznesu. Same należności handlowe zmniejszyły się przez rok o 485 mln zł, co częściowo zostało skorygowane wzrostem pozostałych należności (+51 mln zł) i spłatą zobowiązań handlowych (144 mln zł).

Trzeba też jednak przypomnieć, że grupa część swoich maszyn oddaje w dzierżawę, którą wykazuje jako leasing operacyjny. W przepływach operacyjnych znajdziemy więc całość przychodów z opłat leasingowych, korygowaną o wystawione a niezapłacone jeszcze faktury. Ponieważ wydzierżawione kombajny cały czas znajdują się w aktywach spółki, to ich amortyzacja dodatkowo zwiększa jeszcze przepływy. Z drugiej strony wszelkie wydatki na aktywa trwałe (w tym na przekazane kombajny) wykazywane są w działalności inwestycyjnej. W całym 2020 r. amortyzacja maszyn użytkowanych przez leasingobiorców wyniosła 121 mln zł.

Przepływy inwestycyjne były ujemne na kwotę 105 mln zł, wobec -15 mln zł przed rokiem, przy czym musimy pamiętać, że grupa otrzymała wtedy środki za sprzedaż Przedsiębiorstwa Budowy Szybów. Na poziomie finansowym odnotowano z kolei odpływ w wysokości 236 mln zł (-180 mln zł przed rokiem), co wynikało głównie z redukcji zadłużenia.

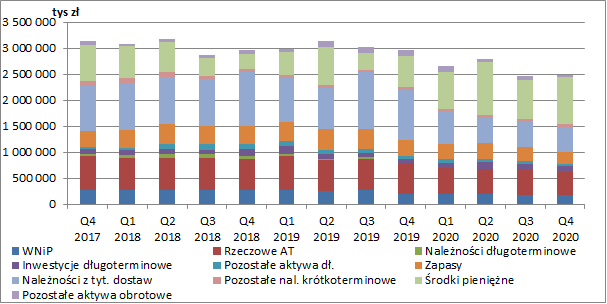

kliknij, aby powiększyćBilans grupy mocno się skurczył, a łączne aktywa wyniosły na koniec grudnia 2,5 mld zł (-483 mln zł r/r, -16,2 proc.). Spory spadek zanotowały wspomniane już należności z tytułu dostaw i usług (-485 mln zł r/r, -50,2 proc.), systematycznie kurczą się również rzeczowe aktywa trwałe (-157 mln zł r/r, -26,3 proc.). Z drugiej strony obserwowaliśmy znaczny przyrost gotówki (+297 mln zł r/r, +49,3 proc.) oraz inwestycji długoterminowych (+43 mln zł r/r, +67,2 proc.) z czego ok. 24 mln zł to efekt prezentacji udziałów w Famaku, a pozostała kwota pochodzi z reklasyfikacji nieruchomości z aktywów przeznaczonych do sprzedaży do nieruchomości inwestycyjnych.

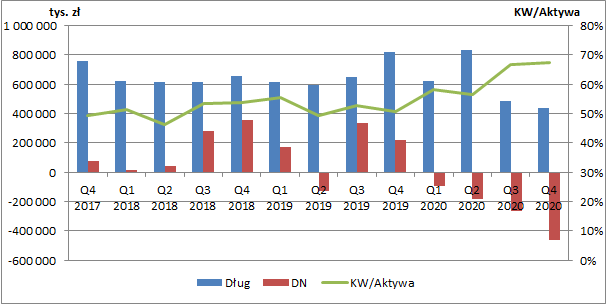

kliknij, aby powiększyćKapitał własny finansuje już prawie 70 proc. aktywów, zadłużenie oprocentowane spadło na koniec grudnia do poziomu ok. 479 mln zł, a nadwyżka środków pieniężnych wynosiła 420 mln zł. Famur ma więc bardzo komfortową sytuację płynnościową.

kliknij, aby powiększyćTrzeba oddać spółce, że obserwując problemy branży górniczej spowodowane pojawieniem się pandemii i planami przyspieszenia transformacji energetycznej szybko zaczęła proces restrukturyzacji i dostosowania skali działalności do warunków zewnętrznych (zredukowano już ok. 800 etatów).

Famur zaczyna się także rozglądać za dywersyfikacją swojej działalności. Wraz z głównym akcjonariuszem w najbliższym czasie planuje wejść w segment odnawialnych źródeł energii. W połowie marca poinformowano już o zawarciu umowy ramowej na dostawy paneli fotowoltaicznych na łączną kwotę 25 mln EUR. Grupa chciałaby również poszerzyć portfolio oferowanych maszyn o urządzenia dla podziemnego górnictwa skał twardych. Nie wyklucza również wkroczenia w segment infrastruktury i kolejnictwa. Warto jednak pamiętać, że ewentualne akwizycje zawsze wiążą się z dodatkowym ryzykiem.

Jeżeli chodzi o najbliższe okresy, to spółka podkreśla utrzymujące się negatywne tendencje w jej otoczeniu. Pandemia i polityka klimatyczna ograniczają nowe inwestycje, a sektor górniczy skupia się na serwisie i częściach zamiennych. Ostrożność zamawiających ciągnie marże w dół, a do tego wszystkiego dochodzi wzrost cen surowców i materiałów do produkcji maszyn.

Ryzykiem Famuru jest bardzo duża ekspozycja na polski sektor wydobywczy, którą spółka szacuje na ok. 840 mln zł. Składają się na to należności, wartość dzierżaw wg zawartych umów, niezafakturowane przychody i prawa regresu ze sprzedanych należności, z czego ok. 40 mln zł to należności już przeterminowane (głównie od PGG).

Pozytywną informacją jest widoczne pewne ożywienie w zakresie podpisywanych kontraktów. W IV kw. pozyskano zamówienia na ok. 336 mln zł głównie na rynkach zagranicznych, a na koniec grudnia backlog wynosił ok. 850 mln zł, co jednak dalej nie jest oszałamiającą kwotą oszałamiającą biorąc pod uwagę, że w całym 2019 r., przychody samego segmentu Underground wyniosły 1,6 mld zł.

Obecnie kapitalizacja Famuru wynosi ok. 1,45 mld zł. Gdybyśmy założyli roczne przychody rzędu 1 mld zł, utrzymanie marży brutto z 2020 r. (34 proc.), podobny poziom kosztów stałych (120 mln zł) i CAPEX pokrywający amortyzację, to wycena rentą wieczystą wolnych przepływów dla firmy dałaby kwotę ok. 2,7 mld zł. Korygując ją o wartość gotówki netto, wycena kapitału własnego wyniosłaby z kolei ok. 3,15 mld zł.

Przyjmując jednak wariant bardziej pesymistyczny, czyli spadek rocznych przychodów do wysokości backlogu i obniżenie marży brutto do 30 proc. to nasza wycena spada już do 2,1 mld zł. Dodatkowo trzeba założyć, że spora część z dostępnych środków pieniężnych nie trafi do akcjonariuszy, ale zostanie przeznaczona na sfinansowanie inwestycji, co zawsze rodzi dodatkowe ryzyko. Pewnym jest natomiast, że przed spółką bardzo wymagający okres.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.