Gorzki smak zmian w handlu detalicznym - omówienie sytuacji finansowej i rynkowej Wawelu za II kw. 2019 roku kalendarzowego Analiza sprawozdania finansowego

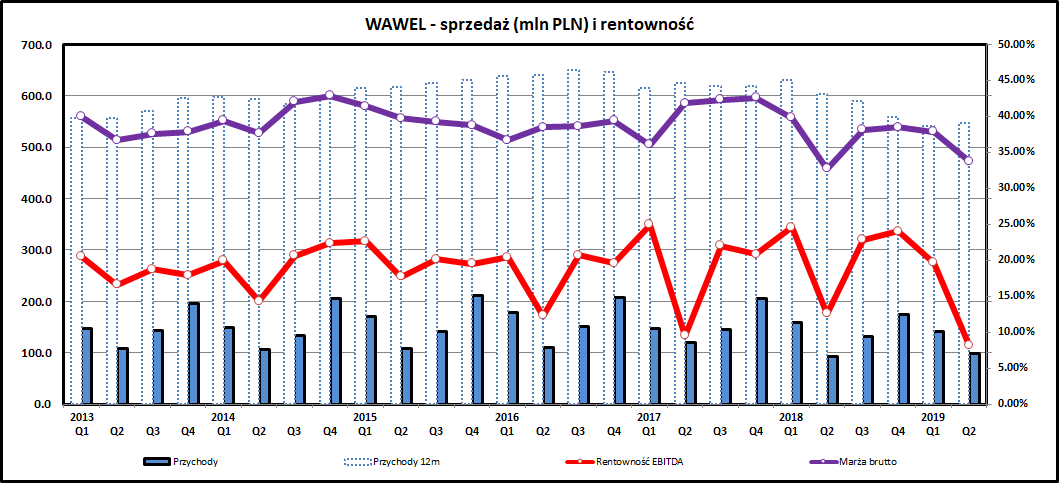

kliknij, aby powiększyćPrzychody w Wawelu w drugim kwartale 2019 były 31 proc. niższe w 1 kwartale 2019, ale nie jest to zbyt dużym zaskoczeniem. W sprzedaży Wawelu widać wyraźną sezonowość i 2 kwartał roku jest dla spółki najsłabszy (16-18 proc. rocznej sprzedaży). Porównując ostatni raportowany kwartał do tego sprzed roku, mamy wzrost sprzedaży o prawie 4,4 proc. Zdecydowanie gorzej sytuacja się prezentuje jeśli rozszerzymy zakres analizy:

- sprzedaż w 1 połowie 2019 było 5,1 proc. niższa niż w 1 połowie 2018,

- sprzedaż za ostatni rok (4 kwartały od 2018Q3 do 2019Q2) była 4,2 proc. niższa niż wcześniejszy okres (od 2017Q3 do 2018Q2).

Perspektywa przychodów w konwencji ttm (trail-twelve-months - za ostanie 12 miesięcy) dobrze obrazuje podstawowy problem spółki, czyli malejącą od kilkunastu kwartałów sprzedaż. Od czasu, kiedy na jaw wyszły konflikty z największym odbiorcą spółki, czyli siecią Biedronka, sprzedaż spadła o kilkanaście procent od rekordowego poziomu zanotowanego w 2016 roku.

Trzeba jednak zwrócić uwagę, że częściowo na ten spadek składa się obowiązująca od początku 2018 zmiana polegająca na ujmowaniu części kosztów sprzedaży w taki sposób, że są one odejmowane od przychodów. Skutkuje to wykazywaniem niższych przychodów i kosztów przy niezmienionym zysku operacyjnym oraz zysku na poziomie EBITDA. Teoretycznie powinno to skutkować wyższymi marżami (ten sam licznik przy niższym mianowniku - sprzedaży), ale niestety takiego efektu nie widać. Zysk brutto ze sprzedaży od pewnego czasu spada w ślad za przychodami.

kliknij, aby powiększyćMimo pojawiających się co jakiś czas informacji o konfliktach z Biedronką przez ostatnie 4 lata nie widać istotniejszych zmian w strukturze sprzedaży - cały czas ponad 55 proc. sprzedaży to sprzedaż do dużych sieci handlowych. W 2018 roku było to 57 proc., z czego 22 proc. trafiło do Biedronki. Żaden z innych odbiorców nie przekroczył 10 proc. sprzedaży.

Równolegle Wawel utrzymuje własną sieć sprzedaży, która odpowiada za 30 proc. obrotów w kraju i 10 proc. obrotów generowanych za granicą. Niestety nie wiemy ile kosztuje własna sieć handlowa. Koszty sprzedaży to zarówno marketing produktów, który owocuje również zamówieniami z sieci handlowych, jak i sieć sprzedaży, która pełni rolę swoistej polisy bezpieczeństwa w odniesieniu do sieci handlowych.

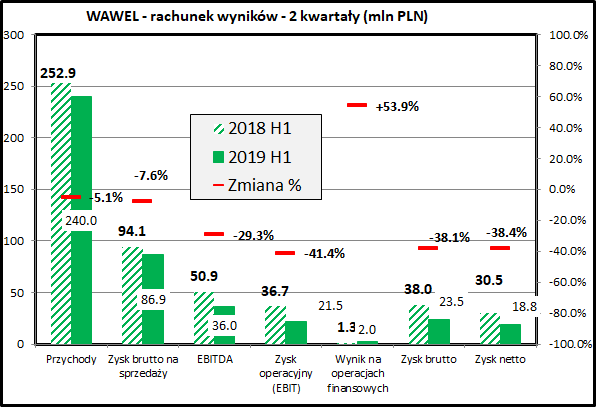

kliknij, aby powiększyćZysk netto w 1 półroczu 2019 był o prawie 40 proc. niższy niż rok wcześniej i wyniósł 18,8 mln zł. Składają się na to niższe przychody (-5,1 proc., czyli 12,9 mln zł mniej), niższa rentowność sprzedaży (-0,99 proc. mniej) i dużo wyższe koszty stałe. Koszty sprzedaży wzrosły o 11,1 proc. (+2,9 mln zł) a koszty ogólnego zarządu o 16,3 proc. (+5 mln zł). Wzrost kosztów zarządu spółka dość lakonicznie tłumaczy wzrostem kosztów reklamy, co jednak bardziej pasowałoby do kosztów sprzedaży.

Zarówno w 1 półroczu 2018 i 2019 nie ma w sprawozdaniu wykazanych istotniejszych zdarzeń jednorazowych, więc wynik z 2019 można uznać za reprezentatywny dla aktualnych warunków rynkowych w jakich działa Wawel.

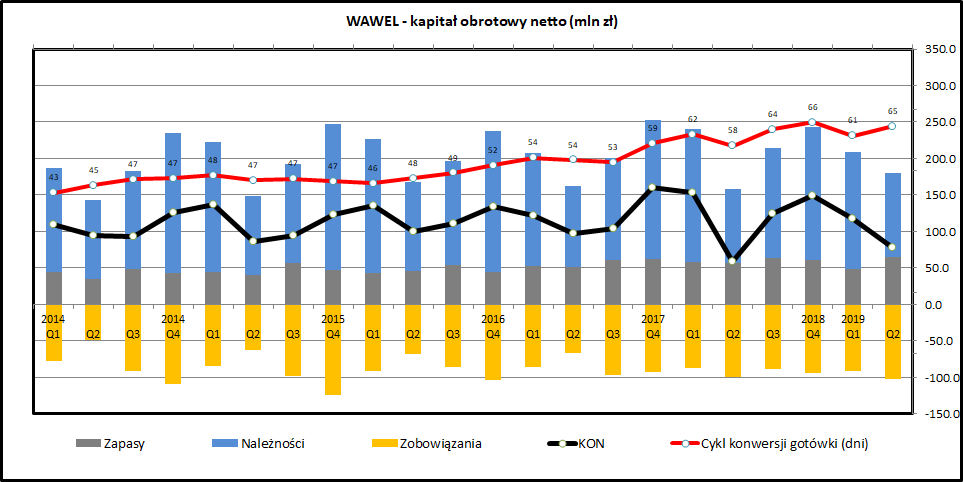

kliknij, aby powiększyćWskaźniki zarządzania kapitałem obrotowym z upływem czasu się pogarszają - cykl konwersji gotówki rośnie (czerwona linia na wykresie). Aktualnie wynosi on 65 dni, podczas gdy jeszcze 3 lata temu był w granicach 45-50 dni. Mimo tego zarządzanie kapitałem obrotowym netto jest pod kontrolą - kwota zapasów jest w miarę stała a stan należności odpowiada cykliczności sprzedaży.

Płynność Wawelu nie jest w żaden sposób zagrożona - spółka trzyma na kontach bardzo duże sumy w gotówce (185 mln zł - odpowiednik zysków za ostatnie 2 lata).

kliknij, aby powiększyćPrzepływy finansowe z działalności operacyjnej wyglądają nieregularnie (niebieskie słupki), ale w ujęciu 12-miesięcznym są zdecydowanie pozytywne (niebieska linia).

Wawel od początku 2018 wydaje bardzo niewiele na inwestycje. Wcześniej nowy zakład w Dobczycach wiązał się ze sporymi wydatkami inwestycyjnymi. Wawel nie korzystał w tym celu z finansowania obcego - inwestycja była sfinansowana w całości z własnych środków.

Jedyne przepływy z działalności finansowej to wypłacana od wielu lat dywidenda (zielone słupki).

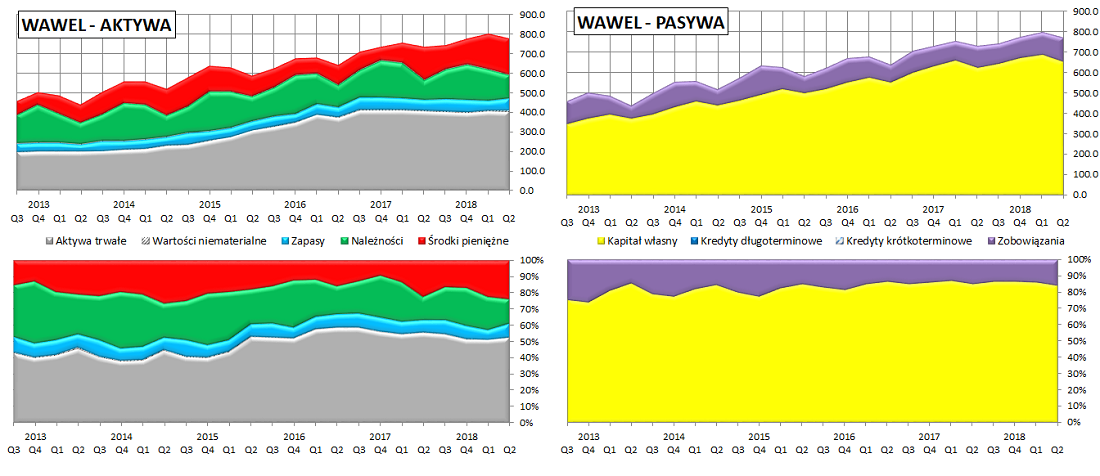

kliknij, aby powiększyćStruktura aktywów jest zdrowa - większość z nich stanowi majątek trwały, finansowany z naddatkiem przez kapitał własny (złota reguła bilansowa). W spółce nie występują wartości niematerialne i prawne. Zdecydowaną większość aktywów obrotowych stanowi gotówka.

Wawel cały czas utrzymuje ultrakonserwatywną politykę finansowania działalności - spółka nie korzysta w ogóle z kapitału obcego. W połączeniu z dużą poduszką finansową (185 mln zł - 24 proc. aktywów). Daje to na pewno komfort pracy zarządowi, choć teoria finansów wskazuje, że użycie rozsądnej ilości kapitału obcego pozwoliłoby zwiększyć ROE, czyli zwrot z kapitału dla akcjonariuszy.

PodsumowanieWyniki Wawelu w pierwszym i drugim kwartale są prawie 40 proc. słabsze niż rok wcześniej. Nie wróży to dobrze na drugą połowę roku, w której spółka zwykle generowała 60-70 proc. całorocznego wyniku finansowego.

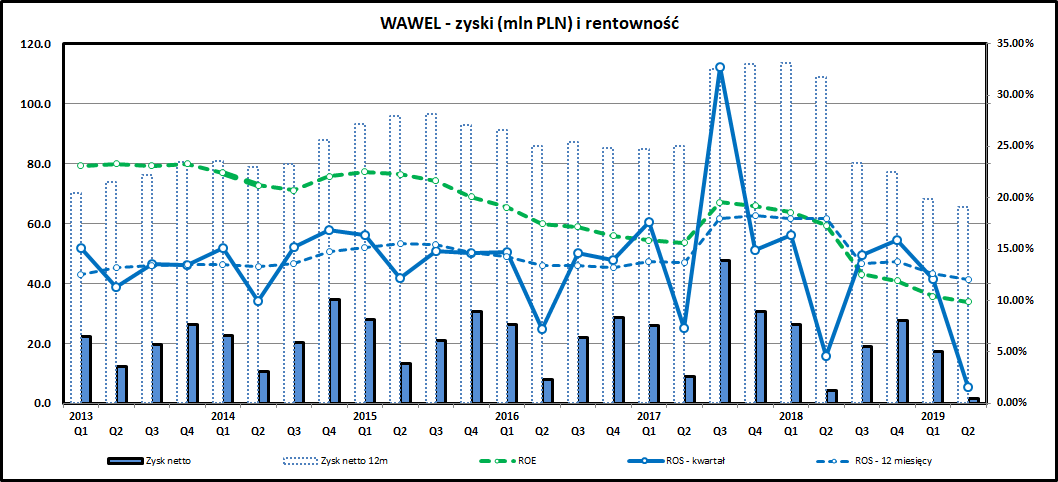

Ekstrapolacja wyniku z pierwszego półrocza 2019 na cały rok dawałaby roczny zysk na poziomie 50-60 mln zł, czyli niżej niż przez kilka ostatnich lat, kiedy zyski zdecydowanie przekraczały 70 mln zł. Widoczny na poniższym wykresie skok zysku w 3 kwartale 2017 to efekt zdarzenia jednorazowego - rozpoznania aktywa podatkowego w związku z ukończeniem inwestycji w SSE. Nie uwzględniając tych jednorazowych zysków widać od 2015 wyraźną tendencję spadkową zysku netto. Pytanie, czy widać coś, co pozwoliłoby ją przełamać w najbliższych kwartałach.

kliknij, aby powiększyćWawel 2 lata temu oddał do użytkowania nowy zakład produkcyjny w Dobczycach, który ma dać nowe możliwości produktowe i zwiększyć moce produkcyjne o 20 proc. Niestety na razie nie widać efektów w wielkości przychodów.

Problemem Wawelu nie jest znalezienie klientów na swoje produkty. Spółka kontroluje bardzo mocne marki z wielkimi tradycjami na polskim rynku, ale kanały dystrybucji, które umożliwiały "monetyzację" tych marek od lat tracą na znaczeniu

Problemem strategicznym jest coraz mocniejsza pozycja rynkowa dużych sieci handlowych na czele z Biedronką. Udział tych odbiorców w całkowitej sprzedaży rośnie, a wraz z nim rośnie ich siła przetargowa jako nabywców, skutkująca niższymi marżami dla produktów sprzedawanych w tym kanale handlowym.

Widać to w przypadku Wawelu, gdzie największą rentowność ma sprzedaż eksportowa, teoretycznie wiążąca się z największymi kosztami. W praktyce jest zapewne tak, że polscy emigranci kupują słodycze Wawelu z sentymentu, nie patrząc specjalnie na cenę.

Tego rodzaju dylematy ma wiele działających na rynku FMCG. Drogą ucieczki przed nimi jest kosztowne budowanie i rozwijanie własnych marek. Nie zawsze jednak jest to skuteczne - bez większego problemu można sobie wyobrazić Biedronkę czy Lidla bez słodkości z Wawelu. Sieci detaliczne i hurtowe intensywnie rozwijają swoje marki własne, które już dawno utraciły swój siermiężny charakter.

Ostatnim etapem dla producenta na tej drodze jest produkcja wyrobów na rzecz marek własnych detalisty, co zapewnia minimalne zyski i pozwala na konkurowanie z innymi producentami prawie wyłącznie ceną i szybko zabija rentowność biznesu. Duże sieci handlowe potrafią być bezwzględne dla swoich dostawców, o czym można się przekonać śledząc np. postępowanie UOKIK w stosunku do Biedronki dotyczące wymuszania post factum rabatów handlowych.

kliknij, aby powiększyćWarto oczywiście zerknąć również na ceny surowców. Na wykresach widać sporą zmienność, ale czerwone linie pokazują średnią dla danego okresu. Jak widać, ceny cukru w 2019 roku spadają - 3 kwartał jest wyraźnie lepszy niż 1 półrocze. W przypadku kakao jest odwrotnie - 2 kwartał 2019 był dla spółki gorszy niż wcześniejsze okresy, ale 3 kwartał 2019 powinien być trochę korzystniejszy. Oczywiście są to ceny w dolarach, więc trzeba wziąć poprawkę dla kursu dolara - ten w 2019 systematycznie zwyżkuje. Spółka podaje, że sprzedaż eksportowa i zakup surowców wartościowo się równoważą, co jednak nie ma większego znaczenia, bo odbywają się w innych walutach. Dla eksportu zapewne dominuje euro i funt brytyjski, dla zakupu surowców dolar.

Dla porządku dodam, że od czasu ostatniej analizy nie zmieniła się sytuacja, jeśli chodzi o wynagrodzenie prezesa. W rankingu Money.pl prezes Dariusz Orłowski z zarobkami 6,95 mln zł za 2018 uplasowałby się na 3 (!) miejscu. Uplasowałby się, ale nie został uwzględniony, bo ranking dotyczy 50 największych spółek giełdowych a Wawel się do tej grupy nawet nie zalicza (!!!). Wynagrodzenie prezesa w 2018 roku to 9,0 proc. całego zysku spółki, który jednocześnie spadł o 31,8 proc. w porównaniu do ubiegłego roku.

>> Porównanie na tle spółek sektora spożywczego notowanych na GPWWawel ma wskaźnik C/Z na poziomie 15, co jest wartością relatywnie wysoką, teoretycznie zakładającą wzrost zysków w przyszłości. Od dłuższego czasu widoczna dla zysków jest jednak tendencja spadkowa, więc wygląda na to, że rynek mocno wierzy, że Wawel poprawi swoje wyniki.

Wawel od 12 lat wypłaca dywidendy, co lokuje spółkę w czołówce "dywidendowych arystokratów" polskiego rynku. Aktualna stopa dywidendy to 3,8 proc.

Warto odnotować, że Wawel opuścił w czerwcu indeks mWIG40, co zmniejsza jego atrakcyjność w świetle rozwoju rynku ETF (mamy na razie jedynie na WIG20 i mWIG40) oraz PPK (niższe limity inwestycyjne) - zmniejsza to popyt na akcje spółki ze strony świeżego kapitału, którego pojawienia się na GPW można oczekiwać w najbliższym czasie.

W najbliższym czasie pozostaje oczekiwać na wyniki w kolejnych kwartałach. Jeśli zostaną utrzymane negatywne tendencje, spółka może utracić kredyt zaufania u inwestorów, jaki widać jeszcze np. po wskaźniku cena/zysk powyżej średniej rynkowej.

>> Wyceny, wskaźniki oraz inne informacje dotyczące spółki - tutaj >> Więcej analiz najnowszych raportów finansowych - tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.