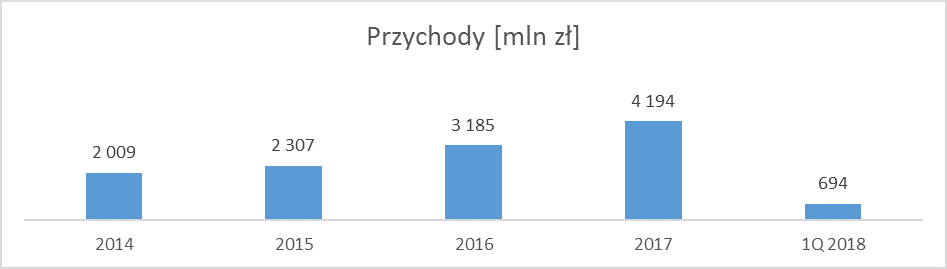

Szklana pogoda, półki pełne od buciorów - omówienie sprawozdania finansowego GK CCC po I kw. 2018 r.Grupa Kapitałowa CCC systematycznie zwiększa przychody ze sprzedaży, które w 2017 r. ukształtowały się na poziomie 4,2 mld zł, po 32 proc. wzroście w porównaniu do poprzedniego rokuSpółka CCC działa na rynku sprzedaży obuwia i jest zorganizowana w dwóch segmentach: działalność produkcyjna oraz dystrybucyjna. Istotna część przychodów jest generowana w segmencie działalności dystrybucyjnej, udział w przychodach działalności produkcyjnej jest niewielki. Wśród działalności dystrybucyjnej należy wyróżnić segmenty detaliczny, e-commerce i hurtowy.

CCC od 10 lat systematycznie rośnie i zwiększa przychody ze sprzedaży. W 2008 r. spółka odnotowała obroty na poziomie 754 mln zł , natomiast w 2017 r. już 4,2 mld zł, co daje średnioroczne tempo wzrostu na poziomie 21 proc. W ostatnich dwóch latach przychody ze sprzedaży rosną zdecydowanie szybciej - w ubiegłym roku sprzedaż zwiększyła się o 32 proc. r/r.

kliknij, aby powiększyć

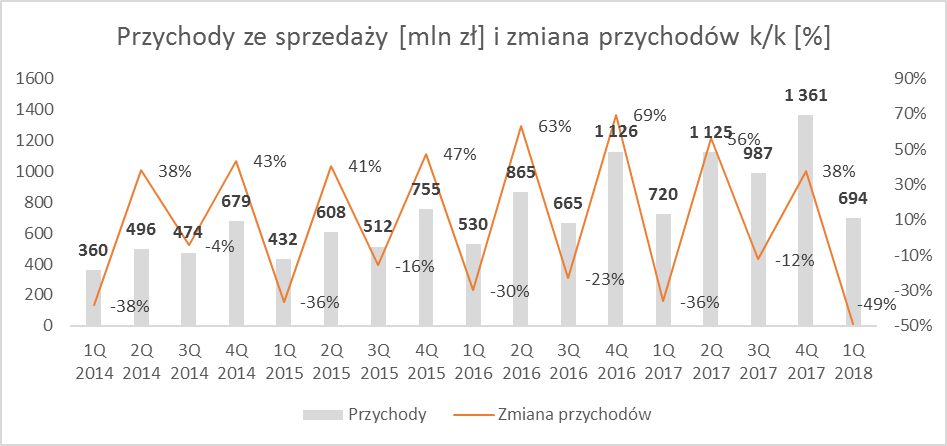

kliknij, aby powiększyćW ostatnich latach Polska odnotowuje znaczący wzrost gospodarczy, co sprzyja rozwojowi spółki. Według wstępnych szacunków GUS w całym 2017 r. PKB Polski wzrosło o 4,6 proc. (w 2016 r. wzrost wyniósł 2,9 proc., a w 2015 r. 3,8 proc.). Działalności CCC sprzyja również wysoka, realna dynamika płac, niskie stopy procentowe oraz malejące bezrobocie. Panujące warunki ekonomiczne przekładają się na zachowania i rosnącą konsumpcję, co w konsekwencji prowadzi do rosnących przychodów.

Niestety wyniki samego pierwszego kwartału obecnego roku nie wpisują się w wieloletni obraz. Przychody w 1 kw. wyniosły 694 mln zł i były niższe o 3,7 proc. r/r. Należy jednak z ostrożnością podchodzić do oceny wyników spółki jedynie przez pryzmat pierwszego kwartu, ponieważ przychody, podobnie jak branży odzieżowej, sezonowością zależą od warunków pogodowych i często następuje przesunięcie pomiędzy 1 i 2 kwartałem roku. Na spadek sprzedaży w 1 kw. 2017 r. zasadniczy wpływ miały niekorzystne warunki pogodowe i w konsekwencji późnienie startu sprzedaży kolekcji wiosennej. Proszę zauważyć, że przychody CCC za okres styczeń-czerwiec 2018 r. ukształtowały się na poziomie 2,02 mld zł , co oznacza, że w II kwartale 2018 r. sprzedaż powinna wynieść 1.33 mld zł, co oznacza wzrost o 18 proc. w porównaniu do 2 kw. ubiegłego roku.

Ponad 80 proc. przychodów zostało wygenerowanych na działalności detalicznej. W związku z przejęciem spółki eobuwie.pl przychody z e-commerce wzrosły do poziomu 606 mln złNajwiększe przychody ze sprzedaży są generowane w segmencie detalicznym – w 2017r. stanowiły one 81 proc. sprzedaży. W ubiegłym roku obroty w tym segmencie wyniosły 3,4 mld zł i zwiększyły się o 24 proc. r/r, ale na skutek jeszcze szybszego wzrostu segmentu e-commerce ich udział w sprzedaży spadł o 5 p.p. Na koniec 2017 r. udział sprzedaży online ukształtował się na poziomie 24 proc. przychodów spółki. W 2017 r. przychody ze sprzedaży w kanale elektronicznym ukształtowały się na poziomie 606 mln zł w porównaniu do 287 mln zł w 2016r. Tak silna zwyżka w sprzedaży to efekt zakupu w 2016 r. spółki eobuwie.pl.

W ujęciu geograficznym spółka sprzedaje najwięcej na rynku krajowym (60 proc.), ale największe dynamiki przyrostu notuje na rynkach zagranicznych. Sprzedaż w Polsce zwiększyła się o 20 proc. r/r, podczas gdy sprzedaż w Europie Środkowo-Wschodniej wzrosła o 24 proc. r/r, a w Europie Zachodniej o 27 proc. r/r.

kliknij, aby powiększyć

kliknij, aby powiększyć

kliknij, aby powiększyćSpółka konsekwentne rozbudowuje sieć sprzedaży stacjonarnejW CCC sprzedaż detaliczna jest realizowana w sklepach własnych i agencyjnych, gdzie sprzedawane są przede wszystkim marki własne, natomiast sprzedaż hurtowa jest kierowana do partnerów franczyzowych. CCC systematycznie zwiększa ilość sklepów i powierzchnię handlową. W 2017 liczba sklepów CCC wzrosła o 63 i na koniec roku spółka posiadała łącznie 925 sklepów, w tym 852 sklepy własne oraz 73 sklepy franczyzowe.

kliknij, aby powiększyć

kliknij, aby powiększyćCałkowita powierzchnia sklepów na koniec 2017 r. wyniosła 536 tys. mkw., a ponad połowa powierzchni sklepowej (54 proc.) była zlokalizowana poza granicami Polski. Jak widać na powyższym wykresie tempo wzrostu powierzchni sprzedażowej jest wyższe na rynkach zagranicznych niż na rynku krajowym.

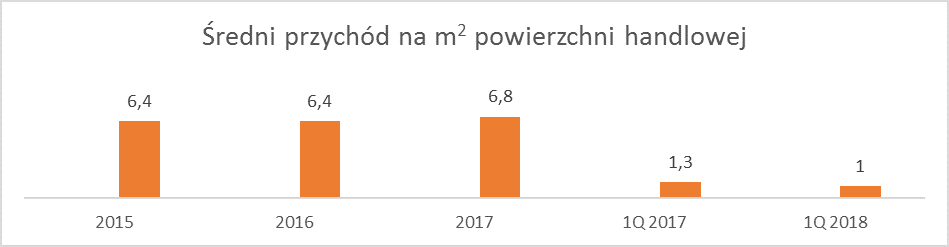

W 2017 r. spółka poprawiła efektywność sprzedaży. Średni przychód na mkw. powierzchni handlowej wzrósł z poziomu 6,4 tys. zł w 2016 r. do poziomu 6,8 mln zł (6,3 proc. r/r). Natomiast w 1 kw. 2018 r. średnia sprzedaż z mkw. powierzchni handlowej wyniosła 1,0 tys. zł i była niższa o 300 tys. zł w porównaniu do 1 kw. 2017 r. (spadek o 23 proc. r/r).

kliknij, aby powiększyćSprzedaż detaliczna charakteryzuje się najwyższą marżą brutto, która w ostatnich 4 latach spada, ale średnio wynosi 55,3 proc.Na poziomie skonsolidowanym obserwujemy długoterminowy spadek marży brutto ze sprzedaży. W 2014 r. rentowność brutto ze sprzedaży ukształtowała się na poziomie 55,0 proc., natomiast w 2017 r. poziomie wyniosła już 51,3 proc. . Podobne tendencje widać także w ujęciu kwartalnym.

kliknij, aby powiększyć

kliknij, aby powiększyćW 1 kw. 2018 r. marża wyniosła 47,8 proc. co oznacza spadek o o 0,8 p.p. r/r. Analizują zmianę marży brutto należy zauważyć, że zwiększyła się rentowność w segmencie detalicznym (o 0,9 p.p. r/r), natomiast spadła zarówno w wymagającym segmencie e-commerce i hurcie o odpowiedni 2,1 p.p i 1,9 p.p. r/r. O ile spadek rentowności na poziomie skonsolidowanym nie powinien nikogo dziwić w związku z coraz większym udziałem mniej rentownego segmentu e-commerce, to już spadek marży w tym segmencie jest zjawiskiem niepokojącym.

W 1 kw. 2018 r., podobnie jak w ubiegłych latach, najbardziej rentownym segmentem była sprzedaż detaliczna (52,6 proc.). W segmencie tym w ciągu pierwszych trzech miesięcy tego roku najwyższe marże brutto osiągnięto na sprzedaży w Europie Środkowo-Wschodniej (57,8 proc., nieco mniejszą w Europie Zachodniej (57,4 proc.), natomiast w Polsce marża brutto ze sprzedaży wyniosła 49,8 proc. (przed rokiem 48,2 proc.) W latach 2014-2017 marża brutto ze sprzedaży systematycznie spadała z poziomu 55,4 proc. do poziomu 51,5 proc.. Rentowność e-commerce i sprzedaży hurtowej jest poniżej marży brutto ze sprzedaży całej spółki. Tendencja ta utrzymuje się od 2016 r.

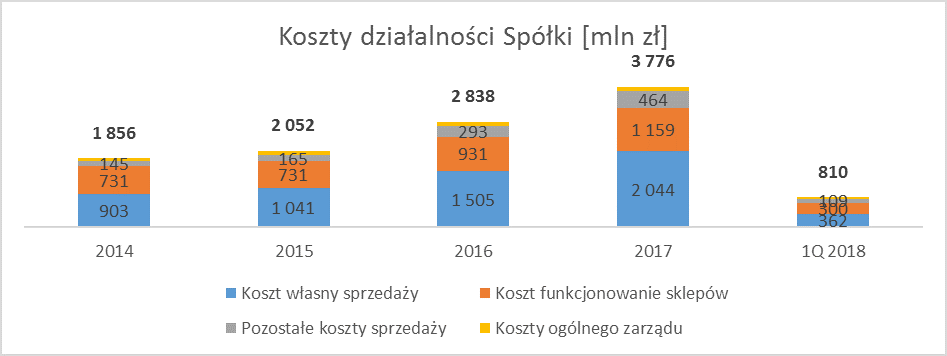

Koszty działalności SpółkiNajistotniejszą pozycją kosztów są koszty własne sprzedaży, wśród których największa pozycję stanowi koszt nabycia sprzedanych towarów. Towary są importowane głównie z Azji (prawie 67 proc. wartości zakupów) a ich ceny są denominowane w USD. W związku z tym występuje ryzyko kursowe i umocnienie USD względem PLN powoduje wzrost kosztów zakupu towarów.

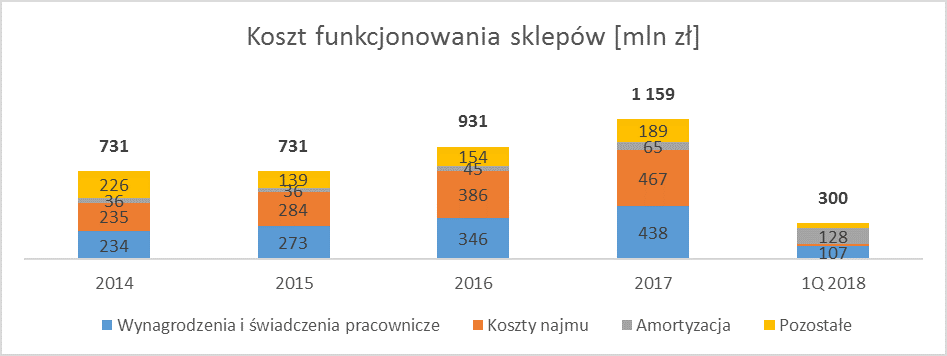

Poza kosztami własnymi sprzedaży istotną część stanowią koszty funkcjonowania sklepów. Do tej pozycji zalicza się głównie koszty czynszów (o których za chwilę) za lokale, w których prowadzone są sklepy oraz wynagrodzenia i świadczenia pracownicze (32-38 proc. kosztów funkcjonowania sklepów w okresie 2014-2017). Ze względu na rozwój zarówno Polski, jak i gospodarek krajów Europy Środkowo-Wschodniej, gdzie rynek pracy jest bardzo wymagający istnieje płacowa presja kosztów. Proszę zauważyć, że zmiana kosztów wynagrodzeń ma wyższą dynamiką niż zmiana powierzchni handlowej sklepów. W 2017 r. koszty wynagrodzeń (zawarte w kosztach funkcjonowania sklepów) wzrosły z poziomu 346 mln zł do 438 mln zł (+27 proc.), a w tym samym okresie powierzchnia handlowa sklepów zwiększyła się o 17 proc.

kliknij, aby powiększyć

kliknij, aby powiększyćZastosowanie MSSF 16W 1 kw. 2018 r. Spółka po raz pierwszy zastosowała MSSF 16 „Leasing”, co ma istotny wpływ na sprawozdanie finansowe CCC. Spółka jest stroną umów najmu lokali, w których prowadzi sprzedaż, wynajmu powierzchni magazynowo-biurowych, leasingu samochodów, oraz serwerów. Umowy te dotychczas klasyfikowane były zgodnie z MSR 17 jako leasing operacyjny, a co za tym idzie opłaty z tego tytułu ujmowane były w kosztach operacyjnych w miarę upływu okresu umowy. W związku z przyjęciem nowego standardu, CCC ujmuje „prawo do użytkowania” jako aktywa i zobowiązanie leasingowe (zdyskontowane przyszłe płatności w okresie trwania leasingu). W konsekwencji, koszty leasingu operacyjnego koszty najmu ujawniają się w dwóch pozycjach. Po pierwsze jako amortyzacja prawa do użytkowania, po drugie jako koszt odsetkowy od zobowiązań.

Choć zastosowanie MSSF 16 nie na wpływu na poziom wygenerowanej gotówki, to nie pozostaje bez wpływu na poszczególne przepływy. Dotychczasowe zobowiązania z tytułu czynszów zostały przeklasyfikowane do zobowiązań finansowych. W efekcie zwiększyły się przepływy operacyjne, a zmniejszyły finansowe. Zastosowanie MSSF ma również wpływ na poziom zadłużenia Spółki, a tym samym kowenantów i wskaźników zadłużenia, ponieważ z jednej strony powstało duże aktywo (2,4 mld zł) z drugiej zostało utworzone zobowiązanie z tytułu leasingu które na koniec 1 kw 2018 r. wyniosło 2.42 mld zł. W konsekwencji wskaźnik ogólnego zadłużenia wzrósł z poziomu 0,65 na koniec 2017 r. do poziomu 0,82 na koniec 1 kw. 2018 r.

Wynik na działalności operacyjnejW 2017 r. spółka wygenerowała 404,5 mln zł zysku na działalności operacyjnej (wzrost o 8 proc w porównaniu do 2016 r.). Na wynik operacyjny największy wpływ miał wzrost wyniku brutto, który rośnie z poziomu 1,7 mld zł w 2016 r. do poziomu 2,1 mld zł w 2017 r. (wzrost o 28%). Najistotniejsza pozycja kosztowa (poza kosztem własnym sprzedaży) – koszty funkcjonowania sklepów wzrosły o 24 proc. r/r. głównie za sprawą wzrostu kosztów personalnych oraz kosztów najmu. Głównym powodem wzrostu kosztów funkcjonowania sklepów był wzrost powierzchni handlowej o 71 tys. mkw. Ekspansja rynkowa i otwieranie nowych placówek handlowych zwiększyło wszystkie pozycje kosztów funkcjonowania sklepów. Wzrost kosztów personalnych to również efekt zwiększenia zatrudnienia o 493 pracowników. Zatrudnienie na koniec 2017 r. wyniosło 10 313 osób. Wraz z rozwojem spółki wzrosły również pozostałe koszty sprzedaży (wzrost o 59 proc. r/r.), które są ponoszone w celu wsparcia sprzedaży i rozwoju sieci. Nie uległy zmianie koszty ogólnego zarządu, które ukształtowały się w 2017 r. na mniej więcej takim samym poziomie jak w poprzednim roku.

W 2017 r. spółka odnotowała pozostałe koszty operacyjne na poziomie 13,4 mln zł, a głównym powodem zmiany była strata z tytułu różnic kursowych od pozycji innych niż zadłużenie.

W 1 kw. 2018 r. spółka odnotowała stratę na działalności operacyjnej w wysokości 119,5 mln zł. W analogicznym kwartale poprzedniego roku strata była znacznie mniejsza w wyniosła 16,1 mln zł. Zastosowanie MSSF 16 ma nieznaczny wpływ na wynik na działalności operacyjnej – bez efektu ujęcia leasingu strata wyniosłaby 113,0 mln zł. Najistotniejszy wpływ na wynik operacyjny mają koszty funkcjonowania sklepów oraz pozostałe koszty sprzedaży. Zarówno koszty funkcjonowania sklepów, jak i pozostałe koszty sprzedaży były wyższe w 1 kw. 2018 r. w porównaniu do 1 kw. 2017 r. odpowiednio o 17 proc. i 25 proc. Wzrost kosztów jest związany z ekspansją rynkową i otwieraniem nowych sklepów. Dlatego istotne jest porównanie kosztów w ujęciu jednostkowym – koszt funkcjonowania sklepu na mkw spadł o 2 proc. w 1 kw. 2018 r. w stosunku do roku poprzedniego, co oznacza optymalizację kosztową. Koszty ogólnego zarządu wyniosły w 1 kw. 2018 r. 38,4 mln zł wobec 22,4 mln zł w 1 kw. 2017 r. a ich wzrost jest związany głównie z poniesieniem kosztów programu motywacyjnego.

Pozostałe koszty operacyjne ukształtowały się na poziomie 3,6 mln zł w porównaniu z 0,5 mln zł w 1 kw. 2017 r. Głównym powodem zmiany w 1 kw. 2018 r. była strata z tytułu różnic kursowych wynosząca 6,5 mln zł.

Przychody i koszty finansoweW 2017 r. przychody finansowe ukształtowały się na poziomie 3,2 mln zł i spadły z poziomu 4,1 mln zł (spadek o 22 proc.). Przychody finansowe obejmują odsetki od kwoty zgromadzonej na rachunkach bieżących. W 2016 r. poza odsetkami na przychody finansowe składały się dodatnie różnice kursowe w kwocie 3,4 mln zł.

W 1 kw. 2018 r. spółka odnotowała wzrost przychodów finansowych, które wyniosły 6,5 mln zł wobec 0,3 mln zł w 1 kw. 2017 r. Główną przyczyną wzrost przychodów finansowych był dodatni wyniki na różnicach kursowych (4,0 mln zł) oraz pozostałe przychody finansowe (2,0 mln zł).W 2017 r. koszty finansowe ukształtowały się na poziomie 66,9 mln zł i wzrosły z poziomu 31,5 mln zł (wzrost o 112 proc. r/r). Główną pozycją składającą się na koszty finansowe były odsetki od zadłużenia, które wyniosły 29,8 mln zł i były o 8,8 mln zł większe niż w poprzednim roku (wzrost o 41,9 proc. r/r). Istotny wpływ na koszty finansowe w 2017 r. miały również ujemne różnice kursowe. Różnice kursowe powstają w wyniku zmiany kursu walutowego w czasie pomiędzy zdarzeniem gospodarczym (zakup towarów, czynsz), a momentem dokonania płatności. W konsekwencji spółka jest narażona jest na ryzyko zmian kursów walut, w szczególności USD i EUR, ponieważ transakcje zakupu towarów dokonywane są głównie w USD, a czynsze sklepów są płatne w EUR. Ponadto sprzedaż towarów na rynki zagraniczne jest denominowana w EUR i dlatego również po stronie przychodowej istnieje ryzyko kursowe. W tym przypadku osłabienie PLN względem EUR jest korzystne dla spółki eksportującej towary.

Wynik na różnicach kursowych w 2017 r. wyniósł -19,2 mln zł, natomiast w 2016 r. 3,4 mln zł. Wynik na różnicach kursowych jest pochodną zmian na rynku walutowym, który może się charakteryzować dużą zmiennością i losowością, tym bardziej, że Spółka nie stosuje instrumentów zabezpieczających przed ryzykiem kursowym, a jedynie minimalizuje negatywny wpływ wahań kursów walutowych poprzez uwzględnienie tych zmian w cenach.

Istotną pozycją kosztów finansowych jest również wycena opcji wykupu udziałów niekontrolujących, która wyniosła -13,9 mln zł w 2017 r. i wzrosła z poziomu -7,1 mln zł w 2016 r. (wzrost o 96 proc.). Wycena opcji wpływa na wyniki w latach 2016-2018, ale ze względu na to, że opcja wygasa w 2023 r. wpływ wyceny jest czasowo ograniczony. Opcja dotyczy zakupu udziałów mniejszościowych w spółce eobuwie.pl i dotyczy zakupu 25,01 proc. akcji po cenie stanowiącej iloczyn EBITDA z 2021 r. x 12.

W 1 kw. 2018 r. koszty finansowe ukształtowały się na poziomie 24,8 mln zł wobec 18,8 mln zł w 1 kw. poprzedniego roku (wzrost o 32 proc.). Zaobserwowano istotny wzrost kosztów odsetek od pożyczek i kredytów, które wyniosły 13,4 mln zł wobec 6,6 mln zł w analogicznym kwartale poprzedniego roku. Pozycja, które miała znaczący wpływ na koszty finansowe w 1 kw. 2018 r. obejmuje wycenę opcji wykupu udziałów niekontrolujących. W 1 kw. 2017 r. tego kosztu nie odnotowano, ponieważ dopiero w kwietniu Rada Nadzorcza zatwierdziła program motywacyjny.

Zysk nettoW 2017 r. Spółka CCC odnotowała znaczący wzrost zysku netto w porównaniu z poprzednim rokiem. Zysk netto ukształtował się na poziomie 302,3 mln zł w 2017 r. w porównaniu do 59,7 mln zł w 2016 r. Trzeba jednak dodać, że spółka dokonała korekty sprawozdania finansowego za 2016 r., ponieważ w wyniku kontroli podatkowej zarząd podjął decyzję o wstrzymaniu amortyzacji wartości firmy począwszy od 2017 r. i spisał aktywo podatkowe z nią związane w kwocie 251,1 mln zł.

CCC prezentuje również skorygowany zysk netto, w którym są wyłączone pozycje o charakterze jednorazowym. W 2017 r. zostaje zysk zostaje skorygowany o rozpoznanie aktywa z tytułu podatku odroczonego dotyczącego znaku towarowego i wartości firmy, ulgi inwestycyjnej w kwocie 7,6 mln zł oraz koszty programu motywacyjnego w kwocie 8,2 mln zł. Po uwzględnieniu powyższych zdarzeń jednorazowych skorygowany zysk netto wyniósł 318,1 mln zł. Zysk za 2016r. skorygowano o koszty doradztwa w kwocie 2,8 mln zł (koszty poniesione w wyniku restrukturyzacji biznesowej Grupy CCC, aktywo z tytułu podatku odroczonego dotyczącego znaku towarowego i wartości firmy oraz ulgi inwestycyjnej (252,2 mln zł), oraz koszty programu motywacyjnego 14,6 mln zł. W rezultacie skorygowany zysk netto za 2016 r. wyniósłby 329,3 mln zł. Biorąc pod uwagę one offy skorygowany zysk netto w 2017 r. jest niższy o 3,4 proc. r/r.

W 1 kw. 2018 r. raportowany wynik netto (już po uwzględnieniu wpływu MSSF 16) wyniósł -144,1 mln zł i był o 106,5 mln zł niższy niż w pierwszym kwartale 2016 r. Wpływ zastosowania MSSF 16 na wynik netto Grupy wyniósł -15,2 mln zł.

Biorąc pod uwagę zdarzenia jednorazowe (rozpoznanie aktywa z tytułu podatku odroczonego dotyczącego znaku towarowego oraz ulgi inwestycyjnej w kwocie 0,9 mln zł oraz kosztu programu motywacyjnego w kwocie 9,5 mln zł) skorygowana strata netto za 1Q 2018r. wynosi -133,7 mln zł w porównaniu do skorygowanej straty35,5 mln zł za 1 kw. 2017 r.

Pozycja, które rokrocznie pojawia się w celu obliczenia skorygowanego zysku netto dotyczy kosztów programu motywacyjnego, które nie stanowią kosztów uzyskania przychodów. Zwracamy uwagę, na to, że spółka traktuje koszty programu motywacyjnego jako one-offy, natomiast koszty programu są powtarzalne i mogą nabrać charakter gotówkowy w przypadku skupu akcji przez spółkę. Spółka CCC uruchomiła program motywacyjny opierający się na warrantach subskrypcyjnych. Wartość wyceny programu motywacyjnego na lata 2017-2019 odniesionego w koszty wyniku finansowego w 2017 r. wyniosła 8,2 mln zł, a wartość wyceny programu na lata 2013-2015 odniesionego w koszty wyniku finansowego w 2016 r. wyniosła 14,6 mln zł.

Osoby uprawnione (członkowie zarządu Spółki, członkowie zarządu spółek zależnych, członkowie kierownictwa Spółki, członkowie kierownictwa spółek zależnych przy czym warranty nie mogą być oferowane osobom pośrednio lub bezpośrednio posiadającym co najmniej 10 proc. akcji Spółki) po uzyskaniu pozytywnych wyników pracy otrzymują warranty, które mogą być wymienione na akcje Spółki. Program motywacyjny zakłada minimalne progi EBITDA, które warunkują uruchomienie transz warrantów subskrypcyjnych, na poziomie 550 mln zł w 2017 r., 650 mln zł w 2018 r. i 800 mln zł w 2019 r. W związku z osiągnięciem EBITDA za 2017 r. na poziomie niższym niż określony w programie motywacyjnym obniżono realizację uprawnień do objęcia akcji o 25 proc.

W kosztach programu motywacyjnego zostaje uwzględniona wartość godziwa przyznanych opcji z uwzględnieniem wszelkich warunków rynkowych (np. ceny akcji Spółki), z uwzględnieniem wpływu wszelkich warunków niezwiązanych z nabywaniem uprawnień (np. obowiązującego pracowników wymów utrzymywania uzyskanych instrumentów przez określony czas) oraz bez uwzględnienia wpływu wszelkich związanych ze stażem pracy oraz warunków nierynkowych nabywania uprawnień.

Kapitał obrotowy nettoOd 2015 r. kapitał obrotowy netto Spółki rośnie z poziomu 654 mln zł do poziomu 1,5 mld zł w 1 kw. 2018 r. Wraz z rosnącymi przychodami, najbardziej dynamicznie zwiększa się kapitał ulokowany w zapasach. W 2017 r. zapasy rosną o 39 proc. r/r. W tym czasie istotnie zwiększają się również zobowiązania – wzrost o 35 proc. r/r, natomiast należności z tytułu dostaw i usług rosną jedynie o 7 proc..

kliknij, aby powiększyćW okresie 2014-2017 cykl rotacji zapasów spada z poziomu 135 dni w 2014 do poziomu 123 dni w 2017 r. W tym okresie cykl rotacji należności utrzymuje się na mniej więcej takim samym poziomie – 7-10 dni. Natomiast cykl rotacji zobowiązań rośnie z 20 dni do 23 dni na koniec 2017 r. W konsekwencji zmniejsza się cykl konwersji gotówki z poziomu 121 dni w 2014 r. do poziomu 102 dni w 2015 r. Proszę jednak zauważyć, że konsekwentnie od dwóch lat cykl konwersji gotówki rośnie i na koniec 2017 r. wynosi 108 dni. Wzrost cyklu konwersji gotówki nie jest korzystny dla spółki, ponieważ środki pieniężne są na dłużej zainwestowane w aktywa bieżące i wolniej wracają do spółki, gdzie mogą być ponownie wykorzystane.

kliknij, aby powiększyćPlany rozwojowe i wycenaPlany rozwojowe Spółki dotyczą zarówno rozwoju sprzedaży tradycyjnej, jak i e-commerce. Zamiarem GK CCC jest osiągnięcie 30 proc. przychodów pochodzących z kanału cyfrowego w 2020r i zwiększenie powierzchni sklepów o co najmniej 110 tys. mkw. w 2018r. i 100 tys. mkw. w 2019 r. Spółka planuje się, że 43 proc. powierzchni sklepowej zostanie otwartych w Polsce, a reszta za granicą.

Biorąc pod uwagę plany rozwojowe spółki i zakładając utrzymanie przychodu z metra kwadratowego na poziomie z lat 2016-2017 oraz marży zysku netto z ostatnich 12 miesięcy można oczekiwać zysku netto na akcję na poziomie 7,7 zł, co daje wskaźnik C/Z (2020) na poziomie ok. 26,4 (przy cenie zamknięcia z 16.07.2018 r.). To nadal nie jest wartość niska, ale estymacja zawiera dość konserwatywne założenie, że wszystkie koszty operacyjne i finansowe spółki są zmienne, a to miejmy nadzieję prawdą nie będzie.

Powyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.