W zdrowym ciele zdrowy wynik – omówienie wyników GetBack za III kw. 2017 rKurs Getbacku po raporcie dość ostro zanurkował, w związku z czym można mniemać, że raport inwestorom nie przypadł do gustu i oczekiwali więcej. Często jednak w pierwszej chwili górę nad rozsądkiem biorą emocje i w poniższym omówieniu postaram się odpowiedzieć, czy tym razem właśnie tak było.

Wstępne i szacunkowe wyniki operacyjne (inwestycje i spłaty) za III kw. rynek poznał już na początku października, kiedy to spółka poinformowała, że spłaty w okresie lipiec-wrzesień wyniosły 326,5 mln zł (czyli o 104 proc. więcej niż w analogicznym okresie poprzedniego roku) natomiast inwestycje 842,9 mln zł (wzrost o 344 proc.) przy czym mowa o spłatach i inwestycjach na portfelach własnych i zarządzanych łącznie. Podział pomiędzy fundusze własne i obce niestety nie był znany, ale wysokie saldo inwestycji pozwalało sądzić, że zaczęła już pracować gotówka z emisji, a przecież w 2016 r. czy pierwszej połowie 2017 r. to fundusze wewnętrzne miały zdecydowanie większe nakłady na portfele - odpowiednio 620 mln zł do 292 mln zł w 2016 r. i 476 mln zł do 264 mln zł w 1 połowie 2017 r.

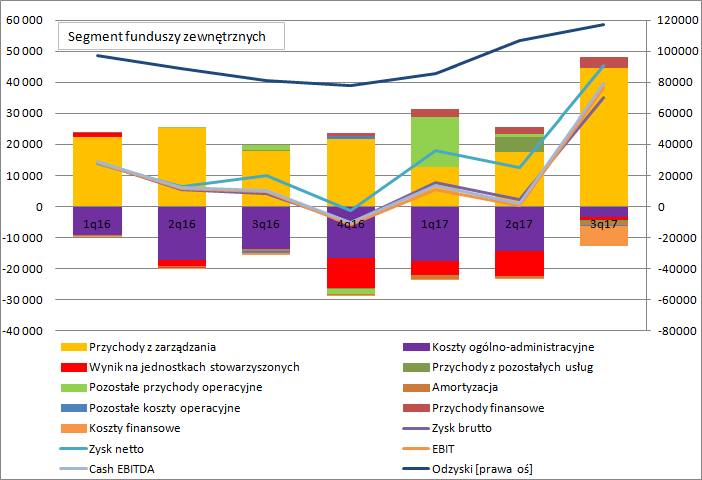

Z prezentacji do raportu za III kw. wynika jednak, że beneficjentem kupionych portfeli był przede wszystkim segment funduszy obcych, gdzie nakłady wyniosły ok. 520 mln zł w stosunku 323 mln zł na portfele własne.

Choć spółka zapowiadała wzrost inwestycji w funduszach zarządzanych, to taka relacja zakupów może wywoływać niedosyt w stosunku do możliwych oczekiwań po komunikacie o wynikach szacunkowych. Na poniższym wykresie zamieściłem rozkład nakładów na portfele za ostatnie 7 kwartałów.

kliknij, aby powiększyćBez gotówki z emisji też można rosnąćOkazuje się także, że do końca września spółka nie zobaczyła jeszcze gotówki z emisji. O ile jasnym było, że emisja nie wpłynie na kapitał własny (mamy wzrost o 70 mln zł względem półrocza, przy wartości emisji nowych akcji na kwotę 370 mln zł), bo nie została zarejestrowana w KRS, to można było przypuszczać, że pieniądze do spółki powędrowały, ale do czasu emisji pokaże je po stronie pasywnej bilansu jako zobowiązania. Nic takiego jednak nie widać (ani w zobowiązaniach, ani w przepływach) – najwyraźniej środki musiały jeszcze na koniec kwartału leżeć u oferującego akcje czyli Haitong Bank. Z danych bilansowych wynika, że portfel wierzytelności własnych spółki zwiększył się względem półrocza o 273,4 mln zł (18,5 proc.), co oczywiście związane było z zakupami netto nowych portfeli na kwotę 307,4 mln zł, w tym portfeli należących do przejętego EGB (Różnica pomiędzy danymi podawanymi w prezentacji i danymi bilansowymi wynika z faktu, że część kupionych portfeli nie została formalnie jeszcze odsprzedana/odkupiona do funduszy zewnętrznych na początek i koniec kwartału).

W związku z akwizycją w bilansie pojawiła się wartość firmy na kwotę 190 mln zł oraz aktywo niematerialne w postaci relacji z klientami na kwotę 27 mln zł (Altus i zarządzane portfele). Zakup portfeli i akwizycja finansowane były z już posiadanych przez spółkę środków (spadek o 85,5 mln zł względem półrocza) i przede wszystkim zwiększenia długu finansowego o 423 mln zł.

Na koniec kwartału wskaźnik zadłużenia ogólnego spółki wynosił 81, proc. i był na takim samym poziomie jak na koniec pierwszego półrocza tego roku. Jeśli jednak za aktywa pracujące uznamy portfele wierzytelności, pożyczki i inwestycje w obce fundusze sekurytyzacyjne to wskaźnik finansowania długiem finansowym wzrósł względem półrocza o prawie 10 pp i wynosił na koniec kwartału 89 proc. Ale to wszystko jeszcze przed uwzględnieniem środków z emisji akcji.

kliknij, aby powiększyćProszę jednak zauważyć, że pomimo zwyżki długu netto z 1,2 mld zł na koniec półrocza do 1,7 mld zł na koniec III kw. spółka pomimo nadal braku środków z emisji utrzymuje wskaźnik podstawowy wskaźnik zdolności do obsługi zadłużenia jakim jest dług netto/EBITDA gotówkowa na poziomie 3,6, czyli poniżej granicy uznawanej za bezpieczną jaką jest 4,0

Segement funduszy własnych - nabyte portfele jeszcze nie pracują pełną parąOdzyski na portfelach własnych wyniosły w III kw. (według metodologii stosowanej w prezentacjach wynikowych – liczone łącznie z pożyczkami) 209 mln zł i były o 168 proc. wyższe r/r. Przyrost jest wyższy niż w poprzednim, drugim kwartale kiedy wyniósł 102 proc., ale warto zauważyć, że wzrost odzysków względem poprzedniego kwartału wynosi tylko niecałe 4 proc. To także mogło się nie spodobać, bo przecież w II i III kw. spółka mocno inwestowała we własne portfele, które najwyraźniej nie zaczęły jeszcze w pełni pracować. Odzyski według metodologii raportowej, którą spółka stosuje od tego roku wyniosły odpowiednio 201 mln zł (w 2 kw) i 206 mln zł (w 3 kw), co daje nam wskaźnik rentowności portfela (odzyski/średni portfel wierzytelności) na poziomie 16,2 proc. w II kw. i 12,8 proc. w III kw. (porównanie r/r nie jest możliwe ze względu na brak raportu za III kw. 2016 r.). Wskaźnik obiektywnie jest niższy, ale trzeba pamiętać o tym, że chwilowe aberracje się w branży zdarzają. Wysokie nakłady w II kw. roku (493 mln zł) przełożyły się na skok spłat pomiędzy I i II kw. o 55 mln zł, natomiast nakłady w III kw. w kwocie 323 mln zł spowodowały skok spłat o rząd wielkości mniejszy. Z drugiej strony jednak możliwe jest, że portfele w II kw. nabywano na początku kwartału, natomiast w kolejnym kwartale pod koniec i konsekwencją tego mogą być niższe spłaty. Warto także dostrzec, że podobne zachowanie spłat w reakcji na nakłady miało miejsce między II i III kw. 2016 r.

kliknij, aby powiększyćOczywiście wysokość odzysków zależy nie tylko od poziomu inwestycji, ale także od efektywności i poniesionych kosztów windykacyjnych. Nie znamy co prawda rozkładu bezpośrednich kosztów windykacji w podziale na fundusze własne i obce, ale wskaźnik cost to collect dla całego biznesu 5 kwartał z rzędu utrzymuje się na zbliżonym poziomie. Zaskoczenia w tym aspekcie raczej nie ma, tym bardziej, że wskaźnik był podawany przez spółkę już w komunikacie o wynikach szacunkowych.

Segment funduszy własnych - w zdrowym ciele zdrowy duchPrzychody z nabytych pakietów wierzytelności wyniosły w III kw. 156 mln zł i były o 99 proc. wyższe r/r, ale także o 7 proc. niższe niż w II kw. tego roku. Stosunek przychodów z pakietów wierzytelności do odzysków (liczonych według metodologii prezentacyjnej, czyli z pożyczkami) wyniósł 75 proc. i był to wynik aż o 25 pp. niższy r/r i 8 pp. niższy niż w 2 kw. Na pierwszy rzut oka taki rezultat wygląda słabo, ale jak wspomniałem w poprzednim omówieniu spółki (

www.stockwatch.pl/forum/wpis-n...) odzyski transformują się na przychody segmentu portfeli własnych przez uwzględnienie kosztów amortyzacji portfeli i aktualizacji ich wartości.

Cytat:W uproszczeniu przychody spółki powstają przez przemnożenie wartości początkowej danego pakietu wierzytelności przez przypisaną do niego stopę zwrotu IRR (tak naprawdę stopę dyskontową gdyż stopa może się zmieniać od początkowej np. na skutek zmiany stopy wolnej od ryzyka) – reszta przepływu odzwierciedla koszt i zwana jest amortyzacją pakietu. Gdy faktyczny przepływ różni się od oczekiwanego przychody okresu są korygowane. Odchylenie od pierwotnej prognozy stanowi jednocześnie podstawę do aktualizacji wartości pakietu (wynikającą ze zmiany prognozy w przyszłych okresach), która także dodawana jest do przychodów jako zmiana wartości godziwej tegoż pakietu. A zatem wpłata jest dzielona na część odsetkową (przychód) i kapitałową (amortyzacja), natomiast sam przychód jest jeszcze korygowany o zmianę wartości posiadanego portfela wierzytelności.

Problem w tym, że amortyzacja i aktualizacja z raportu półrocznego i po 3 kw. tego roku są nieporównywalne z danymi w poprzednich raportach spółki – zmieniono prezentację i obecnie w amortyzacji nie ma części aktualizacji. Mimo wszystko można powiedzieć, że stopa amortyzacji istotnie się nie zmieniła się względem półrocza. W III kw. wyniosła 24,1 proc. odzysku, natomiast w całym pierwszym półroczu 23,1 proc. odzysku. Wiadomo także, że w ostatnim kwartale aktualizacja portfeli nie zwiększyła praktycznie przychodów spółki.

Można zatem powiedzieć, że wynik tego okresu choć nominalnie niższy niż kwartał wcześniej jest znacznie zdrowszy i nie należy wyciągać daleko idących wniosków z niższych przychodów w ujęciu kw/kw.

kliknij, aby powiększyćKoszty ogólne segmentu pozostały na poziomie z poprzedniego kwartału i wyniosły 86 mln zł, ale w ujęciu r/r wzrosły o 60 mln zł. Stosunek kosztów ogólnych do spłat wyniósł 41 proc. i był o 2 pp. niższy niż w poprzednim kwartale oraz o 8 pp. wyższy niż w analogicznym okresie poprzedniego roku. A zatem ten parametr finansowy zachowuje się bardzo podobnie do wskaźnika cost to collect dla całego biznesu, czyli kosztów bezpośrednich poniesionych na windykację do odzysków w portfelach własnych i obcych łącznie.

EBIT segmentu wyniósł tylko 65 mln zł w porównaniu do 77 mln zł w poprzednim kwartale i 53 mln zł przed rokiem. Po uwzględnieniu kosztów finansowych (głównie odsetek od zobowiązań) mamy zysk brutto w wysokości 24 mln zł, czyli o 41 proc. niższy r/r. Znacznie niższy wynik segmentu funduszy własnych to przede wszystkim brak aktualizacji wartości portfela. EBITDA gotówkowa wyniosła 124 mln zł w porównaniu do 115 mln zł kwartał wcześniej i 40 mln przed rokiem. Po dociążeniu jej kosztami finansowymi dostaniemy obecnie gotówkowy wynik brutto na poziomie 83 mln zł, 79 mln zł kwartał wcześniej i 22 mln zł przed rokiem.

Zaskakująco dobry wynik segmentu funduszy obcychW raportowanym kwartale bardzo ciekawie wygląda segment funduszy obcych. Przypomnę, że spółka osiąga w nim przychody z zarządzania funduszami obcymi w których posiada udziały. Przychody z zarządzania wyniosły w tym kwartale 44 mln zł przy spłatach na portfelach obcych na poziomie 117 mln zł, co daje nam wskaźnik konwersji (spłata->przychód) na poziomie 38 proc. To bardzo wysoki poziom, bo we wcześniejszych kwartałach parametr ten od 2016 r. nie przekroczył 28 proc., a w tym roku wynosił zaledwie 15 proc. (1 kw.) czy 17 proc. (2 kw.). W raporcie zarząd Getbacku wyjaśnia, że:

Cytat:W dniu 29.09.2017 r. spółka GetBack S.A. i Voelkel Sp. z o.o. („Voelkel”) podjęły współpracę dotyczącą

wspolnego przedsięwzięcia inwestycyjnego prowadzonego poprzez spółkę Neum Pretium S.A., która ma na

celu rozszerzenie zakresu oferowanych usług przez grupę kapitałową. W jej wyniku doszło do zbycia przez GetBack na rzecz spółki Voelkel 510 akcji zwykłych Neum Pretium S.A., co stanowi 51% kapitału zakładowego tej spółki. Zaangażowanie Voelkel we wspólne przedsięwzięcie wyniosło 36 047 tys. zł. Grupa będzie odpowiedzialna za realizację ustalonego modelu biznesowego oraz zarządzanie wspólnym przedsięwzięciem, w tym m.in. za zarządzanie wierzytelnościami Neum Pretium S.A. Wynik na transakcji w wysokości 35 044 tys. zł został uwzględniony w przychodach z tytułu zarządzania portfelami wierzytelności.

kliknij, aby powiększyćWygląda na to, że zysk w kwocie 35 mln zł ma charakter jednorazowy – sprzedaż części udziałów miała miejsce w ostatni dzień roboczy kwartału, więc istotnych przychodów z zarządzania tym podmiotem w wynikach segmentu raczej nie mamy. Efekty działalności w tym kwartale zaprezentowane być powinny w wynikach segmentu portfeli własnych, bo właśnie do nich należała spółka i w nim prezentowane były jej wyniki. Skorygowane przychody z zarządzania wyniosły tylko 10 mln zł i były na najniższym poziomie w rozpatrywanym okresie.

Poza przychodami z zarządzania spółka rozpoznaje w wyniku segmentu także zmianę wyceny certyfikatów inwestycyjnych, które posiada w zarządzanych funduszach. W tym kwartale rewaluacja wartości certyfikatu była ujemna jak w poprzednich dwóch kwartałach tego roku, ale na znacznie niższą kwotę – 0,8 mln zł w porównaniu do 8 mln zł w II kw. czy 4 mln zł w okresie styczeń-marzec.

Wysokie przychody z zarządzania to jednak nie jedyne zaskoczenie segmentu w tym kwartale. Proszę zwrócić uwagę na poziom kosztów ogólnych – jest także najniższy w całym rozpatrywanym okresie i przyznam, że nie bardzo potrafię znaleźć wytłumaczenie dla takiego stanu rzeczy. Tym niemniej w porównaniu do 5 poprzednich kwartałów poziom kosztu jest o co najmniej 10 mln zł niższy

Choć zysk netto segmentu robi wrażenie (45 mln zł w porównaniu do 18 mln zł w najlepszym kwartale od początku 2016 r.) to niestety jest mocno jednorazowy. Sprzedaż udziałów w Neum ma prawdopodobnie charakter gotówkowy, ale jest to zdarzenie niepowtarzalne które przyniosło 35 mln zł. Dodatkowo spółka rozpoznała 10 mln zł przychodu podatkowego, który ciężko uznać za powtarzalny w długim okresie czasu, mimo że na 7 rozpatrywanych kwartałów aż w 5 mieliśmy dodatnią efektywną stopę podatkową.

Nerwowa reakcja inwestorów na wynikiJak wspomniałem na początku omówienia kurs po raporcie spadł mimo tego, że dynamiki wyników w poszczególnych liniach sprawozdania robią wrażenie. EBIT wzrósł o 79 proc., zysk brutto o 32 proc., natomiast zysk netto o 38 proc. Wydaje się, że można znaleźć powody takiego zachowania inwestorów. Parę z nich jest dość „miękka”. Do grupy tej zaliczyłbym niskie nakłady na portfele własne w porównaniu do możliwych oczekiwań po komunikacie o wynikach szacunkowych, niższy wskaźnik spłat w stosunku do wielkości portfela niż w poprzednim kwartale, czy w końcu niższa konwersja spłat na przychody segmentu wierzytelności obcych. Ostatnie dwa mogą się okresowo zdarzać i nie jest to większym problemem. Twardym powodem za to może okazać się wynik zrobiony na sprzedaży udziałów w Neum Pretium SA. Skorygowany o to zdarzenie EBIT wyniósł 78 mln zł i był tylko 1 mln zł wyższy od wyniku w poprzednim kwartale kiedy zysk został obciążony znacznie wyższym przeszacowaniem certyfikatów i o 1 mln zł mniejszym niż w 1 kw. tego roku. Ale tak jak wspomniałem w tym kwartale nie było rewaluacji portfela wierzytelności. Pod względem operacyjnym i gotówkowym zaskoczeń nie ma. EBITDA gotówkowa skorygowana o sprzedaż udziałów wyniosła 128 mln zł, w porównaniu do 116 mln zł w poprzednim kwartale i 39 mln przed rokiem, natomiast gotówkowy wynik brutto skorygowany o sprzedaż udziałów (EBITDA dociążona linią finansową sprawozdania) zamknął się kwotą 84 mln zł w porównaniu do 82 mln zł w II kw. 62 mln zł w I kw. tego roku czy 26 mln zł w III kw. poprzedniego roku. Spółka nadal rośnie, tylko wynikiem „machają” aktualizacje portfela i zdarzenia jednorazowe, czy rzadko powtarzalne jak sprzedaż udziałów, licencji itp.

>> Więcej analiz najnowszych raportów finansowych jest tutaj