Na polu walki o rentowność – omówienie wyników i sytuacji finansowej po 4 kw. 2018 r. (3 kw. 2018/2019 r.)Na wstępie warto przypomnieć, że Komputronik ma przesunięty rok obrotowy, wobec czego jakkolwiek ostatni raport dotyczy kalendarzowego 4 kw. to dla rozpatrywanego Emitenta jest to 3 kw. roku obrotowego 2018/2019 r.

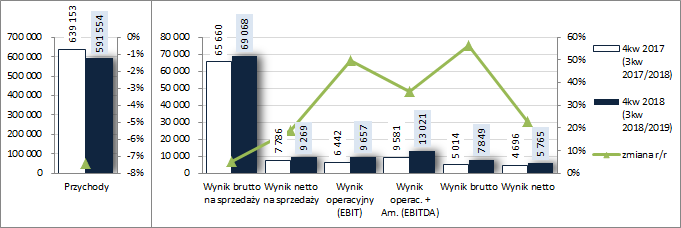

Zmiany w zakresie rachunku zysków i strat oraz sprawozdania z przepływów pieniężnychNie licząc przychodów, które w ujęciu r/r okazały się niższe o 7 proc., Grupa Komputronik w okresie październik-grudzień 2018 r. kontynuowała pozytywne tendencje wynikowe z poprzedniego okresu sprawozdawczego, notując r/r progresje na poszczególnych poziomach wynikowych

rachunku zysków i strat. Dzięki jeszcze większemu aniżeli w przypadku przychodów ograniczeniu kosztów własnych (-9 proc.) na poziomie wyniku brutto na sprzedaży Grupa wykazała wzrost zysku o 5 proc. (marża brutto wyniosła 11,7 proc. wobec 10,3 proc. przed rokiem), a po uwzględnieniu niewiele wyższych r/r łącznych kosztów sprzedaży i ogólnego zarządu (+3%) zysk na poziomie wyniku netto na sprzedaży okazał się wyższy r/r o 19 proc. Nieco in plus na wyniki Komputronika wpłynęła również pozostała działalność operacyjna (0,4 mln zł przychodów netto wobec 1,3 mln zł kosztów netto przed rokiem), co pozwoliło na poziomie wyniku operacyjnego osiągnąć progresję zysku rzędu 50 proc. Z kolei za sprawą tylko nieznacznie wyższych r/r kosztów finansowych netto (1,8 wobec 1,4 mln zł) zmiana r/r na poziomie zysku brutto sięgnęła 57 proc. Ostatecznie jednak, po uwzględnieniu obciążeń podatkowych, na końcowym poziomie netto Grupa wykazała poprawę zysku „jedynie” o 23 proc. (efekt dużo wyższej r/r efektywnej stopy podatkowej).

Narastająco za 9m roku dokonania Grupy w ujęciu r/r prezentują się już jednak nieco słabiej. Co prawda względem sytuacji nakreślonej dla kalendarzowego 4 kw. w obszarze core businessu regres przychodów był mniejszy (-2 proc.), a poprawa zysku brutto na sprzedaży nieco większa (+7 proc.), lecz na kolejnych poziomach wynikowych zmiany są już zdecydowanie mniej korzystne. Zysk netto na sprzedaży uległ poprawie o 16 proc., zysk operacyjny o 17 proc., zysk brutto o 16 proc., a na poziomie wyniku netto odnotowano regres zysku o 7 proc.

Od strony wartościowej zmiany sytuacji wynikowej Grupy we wskazanych okresach przedstawiono na wykresach poniżej (jednostka – tys. zł oraz %).

kliknij, aby powiększyć

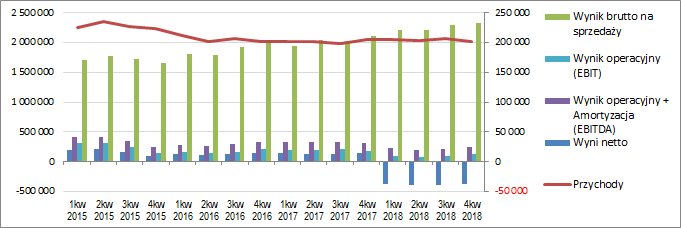

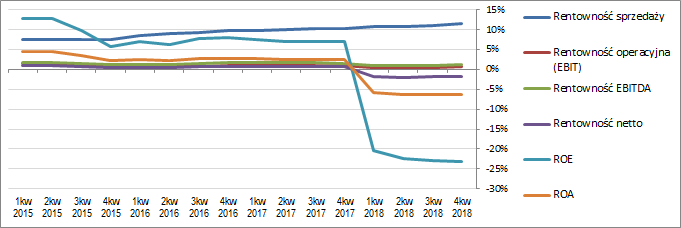

kliknij, aby powiększyć Patrząc się na tendencje wynikowe i efektywnościowe Komputronika z szerszej perspektywy czasowej (wykresy poniżej, ujęcie narastające za 12m, jednostki kolejno – tys. zł oraz %) można stwierdzić w ostatnim czasie względną stabilizację przychodów na poziomie zbliżonym do 2 mld PLN, czemu towarzyszy systematyczna poprawa wyniku brutto na sprzedaży i odpowiadającej mu marży (na wykresie rentowność sprzedaży). Po tąpnięciu, jakie miało miejsce w kalendarzowym 1 kw. 2018 r. (4kw roku obrotowego Grupy), także w odniesieniu do pozostałych kategorii wynikowych i odpowiadających im wskaźników rentowności widać ostatnio coraz lepsze odczyty. Co prawda końcowe wielkości wynikowe i bazujące na nich wskaźniki rentowności są mocno negatywnie obciążone wynikami wspomnianego wyżej okresu sprawozdawczego (efekt ugody, jaką zawarto z Clean & Carbon Energy), lecz po kolejnym okresie sprawozdawczym sytuacja na tym polu powinna ulec normalizacji (w ujęciu narastającym za 12m tamten okres zostanie odcięty). Niewątpliwie należy stwierdzić, że zakończenie długotrwałego sporu, jaki Grupa toczyła z Clean & Carbon Energy, jakkolwiek jednorazowo negatywnie odbił się na wynikach, to w dłuższym horyzoncie czasowym „oczyścił atmosferę” i pozwolił się skupić na głównym biznesie, a nie sporach sądowych.

kliknij, aby powiększyć

kliknij, aby powiększyćW kontekście perspektyw wynikowych Grupy w kolejnych okresach sprawozdawczych Zarząd w komentarzu do sprawozdania finansowego wskazuje na kontynuację działań

nakierowanych na zwiększenie rentowności poszczególnych transakcji, kosztem rezygnacji z nisko marżowych transakcji hurtowych. Ponadto Grupa nadal zamierza realizować wcześniej przyjętą politykę ograniczonego wzrostu poprzez zdywersyfikowane kanały obsługi klientów, zwracając szczególną uwagę na właściwą politykę zakupową, która w obecnej sytuacji rynkowej (szybkie zmiany we wprowadzanych do sprzedaży technologiach, rosnący wpływ sprzedaży e-commerce i spłaszczenie polityki cenowej firm konkurencyjnych) ma kluczowe znaczenie dla utrzymania marży handlowej.

Warto odnotować, że poza dominującym dla Grupy asortymentem sprzedaży w postaci sprzętu IT i mobile coraz mocniej jej przychody i wynik z działalności podstawowej wspiera asortyment RTV i AGD.

Z istotnych czynników, które mogą wpłynąć na sytuację wynikową Grupy z jednej strony wskazuje się na wzrost zamożności społeczeństwa, utrzymującą się na dobrym poziomie koniunkturę gospodarczą, czy też nadal niskie nasycenie sprzętem komputerowym gospodarstw domowych, a z drugiej wysoką konkurencyjność branży (co sprawia że agresywne działania konkurentów mogą wpłynąć negatywnie na odbiór oferty rynkowej Komputronika), pogarszającą się sytuację płatniczą kontrahentów i problemy z finansowaniem w branży IT, czy też wzrastające ryzyko załamania koniunktury gospodarczej i tym samym popytu na oferowany przez Grupę asortyment.

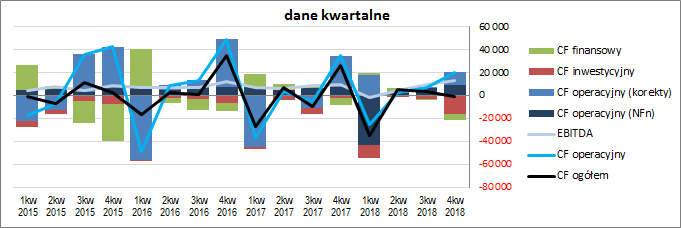

Jeśli chodzi o

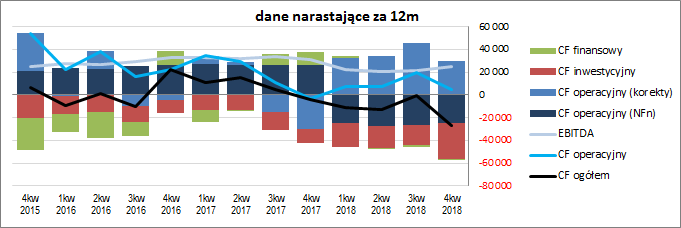

sprawozdanie z przepływów pieniężnych Komputronika, to w 4 kw. w ujęciu r/r odnotowano tu wyraźne pogorszenie sytuacji na poziomie salda ogólnego, gdzie wykazano odpływ 0,6 mln zł gotówki wobec dopływu 26 mln zł przed rokiem (wykres poniżej, jednostka tys. zł). Na pogorszenie to z jednej strony miały wpływ mniejsze środki wygenerowane z działalności operacyjnej (20,5 wobec 34,6 mln zł; tu jednak warto zauważyć że pod względem samej nadwyżki finansowej odnotowano poprawę – 9,1 wobec 7,8 mln zł, a wspomniane pogorszenie to efekt mniejszych korekt in plus w zakresie zmian składników kapitału obrotowego), a z drugiej znacznie większe inwestycyjne wydatki netto (15,8 wobec 2,6 mln zł; częściowo dotyczyły one zakupu środków trwałych i wartości niematerialnych, a częściowo złożyły się na nie udzielone pożyczki). W obszarze przepływów finansowych Grupa wykazała z kolei nieco mniejsze r/r wydatki netto (5,3 wobec 6,1 mln zł).

kliknij, aby powiększyć Tym samym w ujęciu narastającym za 12m (wykres poniżej, jednostka tys. zł) Komputronik odnotował wyraźne pogorszenie salda ogólnego, które utrzymuje się od dłuższego czasu w zakresie wartości ujemnych (odpływ środków). Struktura przepływów również pozostawia trochę do życzenia – słabnące przepływy operacyjne, które nie wystarczają na pokrycie inwestycyjnych i finansowych wydatków netto. W kontekście przepływy operacyjnych warto w tym miejscu odnotować, że co prawda są one na plusie, lecz głównie za sprawą korekt związanych ze zmianami składników kapitału obrotowego (nadwyżka finansowa od roku jest na minusie za sprawą znacznej straty netto będącej skutkiem ugody z Clean & Carbon Energy). Zarazem przekłada się to również na znaczną rozbieżność między nimi a wynikiem EBITDA. Z kolei w odniesieniu do przepływów inwestycyjnych warto mieć na uwadze, że sygnalizowane wydatki jedynie częściowo mają charakter inwestycji rozwojowych, gdyż konkretną część stanowią udzielone pożyczki.

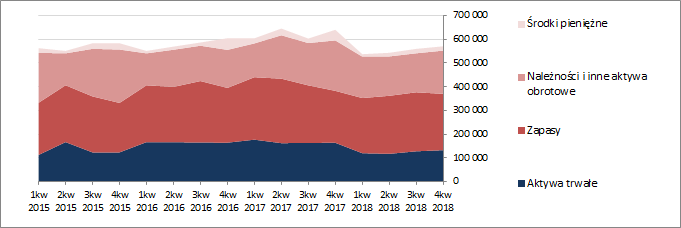

kliknij, aby powiększyćOcena sytuacji finansowejWzględem poprzedniego okresu sprawozdawczego suma bilansowa Grupy uległa zwiększeniu o 2 proc., czemu po stronie aktywów odpowiadał wzrost wartości składników trwałych o 4 proc. (głównie w zakresie środków trwałych) oraz składników obrotowych o 1 proc. (głównie za sprawą należności, w tym także udzielonych pożyczek), a w przypadku pasywów wzrost kapitału własnego o 3 proc. i zobowiązań ogółem o 1 proc. (zadłużenie krótkoterminowe wzrosło o 1 proc., a długoterminowe o 50 proc.; zadłużenie oprocentowane zmniejszyło się przy tym o 2 proc. i na koniec okresu stanowiło 24 proc. zadłużenia ogółem).

Zmiany te nie wpłynęły istotnie na strukturę kapitałowo-majątkową Komputronika, która generalnie prezentuje się korzystnie – nadwyżkowe pokrycie aktywów trwałych kapitałem stałym, w tym w także kapitałem własnym (wykresy poniżej, jednostka – tys. zł). Jednoczenie jednak w obszarze kapitału obrotowego netto Grupa utrzymuje deficyt względem bieżących potrzeb, który dodatkowo w ostatnim czasie urósł do dość znacznych jak na nią rozmiarów.

kliknij, aby powiększyć

kliknij, aby powiększyćBiorąc pod uwagę analizę sprawozdania finansowego Grupy na koniec 2018 r. można stwierdzić, że z punktu widzenia oceny płynności i zadłużenia nie zaszły tu jakieś duże zmiany względem wcześniejszych okresów sprawozdawczych. Ogólnie rzecz biorąc Grupa realizuje dość agresywną strategię finansową (co w sumie jest dość typowe dla podmiotów handlowych), czego efektem są dość napięte odczyty poszczególnych wskaźników. W obszarze płynności mamy tylko lekko nadwyżkowe pokrycie zobowiązań krótkoterminowych aktywami obrotowymi (1,1), przy czym po wyłączeniu zapasów robi się tu już dość znaczna luka (0,51). Wsparcie ze strony przepływów operacyjnych jest niewielkie (0,01), a pod względem struktury kapitału obrotowego jak już zaznaczono wcześniej jest słabo, co przekłada się również na rozjazd cyklu konwersji gotówki i cyklu kapitału obrotowego netto (-14 dni). Z kolei w odniesieniu do obszaru zadłużenia z jednej strony można stwierdzić utrzymujący się na relatywnie wysokim poziomie jego stan względem aktywów ogółem (ok 70 proc., choć w większej części są to zobowiązania handlowe), a z drugiej poprawiające się ostatnio relacje długu netto do EBIT i EBITDA (w tym drugim przypadku zbliżamy się do poziomu 3x). Potwierdzeniem nakreślonej dość ryzykownej sytuacji jest również serwisowy rating bazujący na modelu Altmana (choć zarazem warto mieć z tyłu głowy, że nie jest to narzędzie dedykowane podmiotom handlowym), który podobnie jak w poprzednim okresie sprawozdawczym wskazuje poziom B+, a więc niepewność.

Link do wskaźników finansowych:

www.stockwatch.pl/gpw/komputro... Ocena sytuacji rynkowejNa moment prezentowanego omówienia aktywowane w serwisie automaty wskazują na znaczne niedowartościowanie akcji Grupy Komputronik na GPW w Warszawie. Przy wycenie rynkowej na poziomie nieco poniżej 4 zł za akcję wyceny majątkowe są na poziomie 12-17 zł za akcję, a porównawcze powyżej 10 zł za akcję. Z racji obciążenia wyniku netto za 12m ugodą zawartą z Clean & Carbon Energy i jego ujemnej wartości wyceny dochodowe i mieszane nie zostały aktywowane. Jednakże jeśli przyjąć nawet, że wynik za cały rok obrotowy 2018/2019 (skończył się w marcu 2019 r.) będzie na poziomie dokonań Grupy po rozpatrywanych w niniejszej analizie 9m (tj. 8,7 mln zł) to wycena rentą wieczystą przy koszcie kapitału rzędu 10% i tak wyjdzie dużo powyżej obecnych notowań bo na poziomie 8,8 zł.

Jednocześnie jednak należy odnotować, że stan niedowartościowania akcji Grupy nie jest jakiś krótkotrwały, lecz utrzymuje się w czasie. Oczywiście w odniesieniu do kwestii finansowych można tu próbować doszukiwać się pewnych mankamentów w postaci niestabilnej sytuacji w zakresie przepływów operacyjnych, niewygórowanych poziomów ROE (w okresie przed ugodą, kiedy wynik netto był jeszcze dodatni), czy też braku wzrostu obrotów z działalności podstawowej, lecz wszystko to trudno uznać za wystarczające powody dla usprawiedliwienia aż tak znacznego i trwałego rozjazdu sytuacji fundamentalnej i notowań rynkowych. Chyba bardziej jest to kwestia gorszego postrzegania branży handlowej IT w związku ze sprawami różnych podmiotów z US dot. VAT, ciągnącego się latami sporu Grupy Komputronik z Clean & Carbon Energy, czy też kwestii własnościowych (nieudane wezwanie).

Link do wskaźników

www.stockwatch.pl/gpw/komputro... oraz wycen

www.stockwatch.pl/gpw/komputro... >> …więcej analiz najnowszych raportów finansowych innych spółek jest tutaj

Przy okazji, na potrzeby badań naukowych, chciałbym prosić o wypełnienie prostej (mam przy najmniej taką nadzieję) ankiety dotyczącej kryteriów oceny reputacji spółek notowanych na giełdzie – link goo.gl/forms/oMFdtU8FmRpYy4zH2.... Zróżnicowanie ocen poszczególnych kryteriów mile widziane:). Z góry dziękuję!Powyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.