PREMIUM

1 384

Grupa: Zespół StockWatch.pl

Dołączył: 2009-05-01

Wpisów: 12 063

Wysłane:

17 października 2009 17:50:57

przy kursie: 13,72 zł

Mardog, jestem pod wrażeniem Twojej analizy fundamentalnej na wszystkich omówionych przez Ciebie spółkach.

|

|

0

Dołączył: 2011-01-18

Wpisów: 10

Wysłane:

28 stycznia 2011 07:45:47

przy kursie: 20,05 zł

Widzę,że spółka zapomniania przez inwestorów.

Moze jednak macie jakies wiesci, jakie są dla niej perspektywy?

|

|

0

Dołączył: 2011-04-01

Wpisów: 15

Wysłane:

10 maja 2011 14:01:09

przy kursie: 18,74 zł

kliknij, aby powiększyćNiestety kurs spada. Jeśli spadnie poniżej 17 zł to przebije wsparcie na tym poziomie i pewnie będzie lecieć dalej w dół:( Co prawda ROC i RSI są obiecujące no ale...

Edytowany: 10 maja 2011 14:11

|

|

|

|

|

PREMIUM

1 384

Grupa: Zespół StockWatch.pl

Dołączył: 2009-05-01

Wpisów: 12 063

Wysłane:

30 maja 2011 22:04:26

przy kursie: 17,24 zł

kliknij, aby powiększyć spadki zniosły 38,2% dorobku ponaddwuletniej hossy, przełamana linia trendu długoterminowego. ale biorąc pod uwagę płynność i kieszonkowość wolumenu towarzyszącego przełamaniu linii trendu - AT można włożyć pomiędzy buty. skąd zatem moje zainteresowanie spółką? ano "na mieście" zaczęto plotkować, że Selena pozazdrościła swojemu lokalnemu koledze (Koelner SA) ilości błędów popełnionych przy rozwoju nieorganicznym i postanowiła zdetronizować "rywala". rosną przychody ze sprzedaży, koszta zarządu nie chcą być gorsze i odnotowały podobny procentowo wzrost. szkoda, że za peletonem nie nadąża zysk ze sprzedaży. rosną też zapasy i należności handlowe, co w mojej opinii świadczy, że spółka dostaje "zadyszki", wypycha towar nieco "na siłę" (bierzcie, zwiększymy Wam limity, ale bierzcie) co przy ograniczonym terminie przydatności produktu ma swoje uzasadnienie. stratę z działalności operacyjnej można przeboleć, IQ w tej branży nie obfituje w zyski. wzrost zapasów magazynowych dałoby się wytłumaczyć włączeniem do konsolidacji przejętych podmiotów (chociaż biorąc pod uwagę dążenie spółki do zwiększenia asortymentu - to nie tylko tym). ps. ponieważ część swoich przychodów zawdzięczam konkurentowi Seleny w bardzo wąskim segmencie - chcę oświadczyć, że ledwo zauważalna w tekście ironia nie ma na celu przedstawienia Seleny w niekorzystnym świetle. ja zawsze tak piszę.

|

|

0

Dołączył: 2010-08-01

Wpisów: 446

Wysłane:

15 listopada 2012 21:30:33

przy kursie: 7,11 zł

Omówienie sprawozdania finansowego GK Selena za Q3 2012 GK Selena to podmiot zajmujący się produkcją i dystrybucją chemii budowlanej. Grupa operuje w Europie, Azji oraz obu Amerykach. Głównym rynkiem pozostaje jednak ciągle UE, której gospodarka w ostatnim czasie dość mocno spowolniła. Na domiar złego Selena powiązana jest ściśle z sektorem budowlanym przeżywającym szczególnie w Polsce trudne chwile. Pod względem przychodów na pierwszy rzut oka trudno się do czegoś przyczepić. Narastająco od początku roku grupa wygenerowała sprzedaż na poziomie 805 MPLN, tj. o ponad 6% więcej niż w analogicznym okresie roku poprzedniego. Niestety głębsza analiza pokazuje, iż sytuacja nie jest wcale taka różowa. Poniżej wykres z dynamiką r/r dla poszczególnych kwartałów. Wyraźnie widać, iż Selena od pewnego czasu systematycznie wyhamowuje. Ostatni kwartał to obroty porównywalne do tych z przed roku. Więcej informacji niesie analiza segmentów, co ciekawe grupa wyodrębniła tylko segmenty geograficzne. Najsłabiej wygląda rynek UE, tutaj od początku roku grupa zanotowała stagnację sprzedaży, sam trzeci kwartał to już jej niewielki spadek. Lepiej wygląda Azja oraz Europa Wschodnia, tutaj od początku roku Selena urosła o ponad 20%. Niestety jest to marne pocieszenie, gdyż ciągle najbardziej rentowny jest rynek europejski, który jest w regresie. Pozostałe segmenty geograficzne generują o wiele gorsze wyniki.

kliknij, aby powiększyćW obszarze rentowności, szczególnie na poziomie operacyjnym wyniki zdecydowanie lepsze niż rok temu. W przypadku Seleny niestety wynik na poziomie operacyjnym nie do końca mówi o rzeczywistej rentowności core businessu. Grupa operuje w wielu krajach, co powoduje, iż narażona jest na spore ryzyko kursowe. Korzyści oraz dodatkowe koszty z tego tytułu przedstawione są dopiero na poziomie finansowy,. W zeszłym roku ze względu na osłabienie PLN mieliśmy dodanie saldo różnic kursowych, w tym roku obciążyło to wynik prawie 9 MPLN. Przy uwzględnieniu wpływu waluty mamy EBITDA za 2012 równą 40MPLN vs. 30 MPLN rok temu. Oczywiście poprawa jest ciągle zauważalna, ale różnica jest zdecydowanie mniejsza. Analizując sprawozdania Seleny jeszcze jedna rzecz zwróciła mają szczególną uwagę. Grupa co roku rozpoznaje spore pozostałe koszty operacyjne ca. 10 MPLN. Pozycja ta znacznie obciąża wyniki i jest w dużej mierze pokłosiem procesu akwizycyjnego. Spółka czyści bilanse podmiotów powiązanych, z tego powodu prawdopodobnie rok rocznie mamy sporo odpisów na należności, zapasy itp. Finalny wynik obciążają również wysokie koszty finansowe z tytułu obsługi zadłużenia. Jest to pokłosie większego wykorzystania zewnętrznych źródeł finansowania. Zwiększone zapotrzebowanie na kapitał obrotowy, zeszłoroczny wykup mniejszościowych udziałów w spółkach powiązanych spowodowało, iż Selena zwiększyła zadłużenie. Tutaj pojawia nam się spore zagrożenie. Wskaźniki długu, szczególnie w relacji do EBITDA znalazły się na wysokich poziomach. Jak się okazało przekroczyły nawet kowentanty umów kredytowych. Ze względu na naruszenie warunków umów zgodnie z MSR grupa całe saldo kredytów wykazała w krótkim terminie. Oczywiście nie świadczy to o wypowiedzeniu kredytów, jednakże jest to sygnał alarmowy wskazujący, iż wskaźniki długu przekroczyły prawdopodobnie prognozy przedstawione do banków. W mojej ocenie największą bolączką Seleny jest trwałe niegenerowanie gotówki. Grupa raportuje całkiem sporą EBITDA jednakże niestety nie ma to przełożenie na przepływy operacyjne. Żeby nie być gołosłownym, wykres porównujący EBITDA z przepływami na działalności operacyjnej narastająco za 4 kwartały. Wyraźnie widać, iż grupa generuje zdecydowanie niższe przepływy na działalności operacyjnje. Gotówka grzęźnie głównie w kapitale obrotowym. Całkiem rozjechał się początek rok, kiedy cash flow generowany przez core business był ujemny, to spowodowało konieczność sfinansowania deficytu kapitałem odsetkowym. Oczywiście nie pozostało to bez wpływu na wskaźniki zadłużenia.

kliknij, aby powiększyć Podsumowując, wyniki zdecydowanie poniżej potencjału posiadanego przez GK Selena. Wyhamowuje dynamika przychodów, spółka ma trudności z generowaniem gotówki. Problemem staje się zadłużenia, którego obsługa znacznie obciąża wynik grupy. Dodatkowo spółka przekroczyła warunki umów kredytowych, co spowodowało konieczność wykazania całego zadłużenia w krótkim terminie. Nie pozostaje to bez wpływu na rating Altmana, który od pewnego czasu zadomowił się w strefie niepewnej. Poniżej link do wycen, które wskazują na spory potencjał do wzrostu bazujący na metodach majątkowych. Dochodowo wycena ograniczona do renty wieczystej, która wskazywałaby na korektę kursu. Mnożniki oscylują około 10 PLN. Wydaje się, iż rynek na dzień dzisiejszy dyskontuje negatywny scenariusz mocniejszego spowolnienia w budownictwie i całej UE, co niestety znajdzie również odzwierciedlenie w przyszłych wynikach GK Selena. www.stockwatch.pl/gpw/selenafm...www.attrader.pl/pl/akcje/SELEN...

>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 60 dni była zarezerwowana tylko dla osób posiadających abonament.

Edytowany: 15 listopada 2012 21:30

|

|

PREMIUM

8

Grupa: SubskrybentP1

Dołączył: 2012-10-19

Wpisów: 38

Wysłane:

15 czerwca 2016 21:29:10

Na spółce obroty nikłe i również na forum mało się dzieje. Czy mogę jednak prosić o analizę raportu spółki? Spółka chce pracować nad rozwojem działalności na rynkach Europy Zachodniej oraz w obu Amerykach. Czy mają na to szanse?

|

|

PREMIUM

7

Dołączył: 2010-04-22

Wpisów: 739

Wysłane:

24 czerwca 2016 08:59:41

przy kursie: 15,07 zł

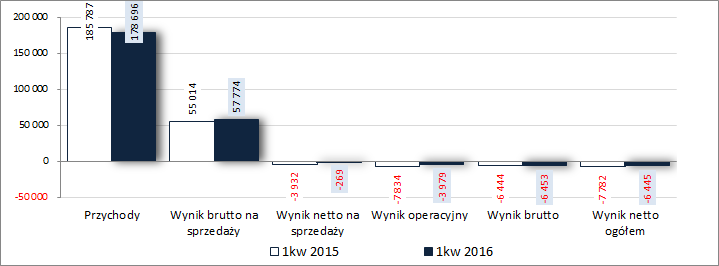

OMÓWIENIE WYNIKÓW I SYTUACJI FINANSOWEJ GK SELENA FM S.A. (SFM) NA PODSTAWIE RAPORTU ZA 1K 2016 ROKUZmiany z zakresie rachunku zysków i strat oraz sprawozdania z przepływów pieniężnychW 1kw 2016r GK Selena FM w ramach rachunku zysków i strat zaraportowała wyniki, które w ujęciu r/r po części można ocenić negatywnie, a po części pozytywnie. W obszarze działalności podstawowej skonsolidowane przychody zmniejszyły się o 4%, zysk brutto na sprzedaży poprawiono o 5% (marża brutto wyniosła 32,3 wobec 29,6%), a na poziomie wyniku netto na sprzedaży wykazano ograniczenie straty o blisko 93% (łączne koszty sprzedaży i ogólnego zarządu zmniejszyły się o 2%). W przypadku wyniku operacyjnego ograniczenie r/r straty zmniejszyło się do 49% (koszty netto na pozostałej działalności okazały się tylko nieco niższe od ubiegłorocznych – 3,7 wobec 3,9 mln zł; na ich wartość największy wpływ miały mniejsze dotacje oraz większe odpisy na należności). Z kolei na poziomie wyniku brutto, za sprawą wykazania finansowych kosztów wobec przychodów netto przed rokiem, doszło nawet r/r do lekkiego przekroczenia straty (głównie był to efekt znacznie mniejszych dodatnich różnic kursowych). Ostatecznie, po uwzględnieniu obciążeń podatkowych (niewielki podatek odroczony wobec obciążenia na ponad 1,3 mln zł przed rokiem), na poziomie wyniku netto ograniczenie straty wyniosło r/r 17%. Od strony wartościowej sytuację tę zobrazowano na wykresie poniżej [jednostka – tys. zł].

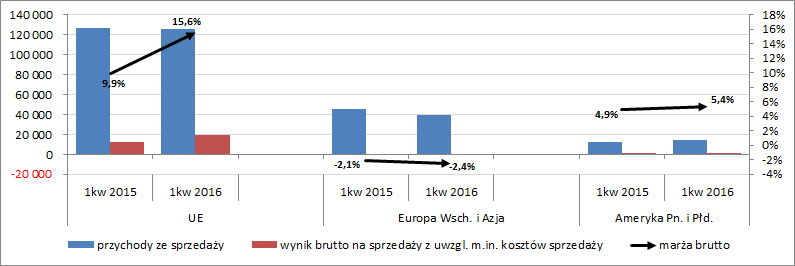

kliknij, aby powiększyć W rachunku segmentowym Grupa prezentuje swoje dokonania w podziale na obszary geograficzne działalności. Warto również odnotować, że mimo iż w rachunku tym widzimy wynik operacyjny, to tak naprawdę jest to wartość bardziej zbliżona do wyniku brutto na sprzedaży z uwzględnieniem głównie kosztów sprzedaży. Z przedstawionej w sprawozdaniu informacji segmentowej wynika, że w rozpatrywanym okresie nadal największy wpływ na całościowe wyniki Grupy miał segment UE (w tym Polska), gdzie odnotowano nieznaczny spadek przychodów (-1,3%), przy wyraźnej poprawie marży brutto (+5,7 pp) i wyniku brutto na sprzedaży (+55,3%) – należy tu dodać, że za spadek przychodów odpowiadał głównie rynek polski – regres r/r o 6%. Pozostałe dwa segmenty – Europa Wschodnia i Azja oraz Ameryka Północna i Południowa – miały już znacznie mniejsze przełożenie na ogólne wyniki Grupy, niemniej jednak należy odnotować pogorszenie w przypadku pierwszego z nich oraz poprawę w przypadku drugiego. Sytuację w ramach wyżej opisanych segmentów zobrazowano na wykresie poniżej [jednostka – tys. zł oraz %].

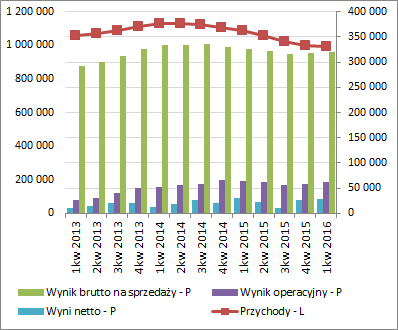

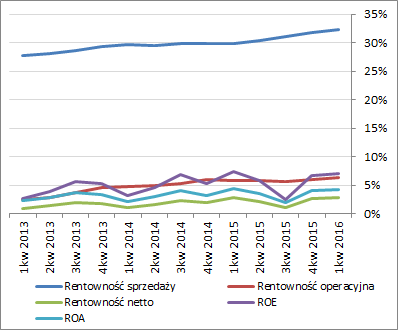

kliknij, aby powiększyć Z punktu widzenia tendencji wynikowych i efektywnościowych SFM w ujęciu narastającym za 12m i szerszej perspektywie czasowej [wykresy poniżej; jednostki kolejno – tys. zł oraz %] mamy ostatnio do czynienia ze spadającymi przychodami oraz poprawą rentowności oraz głównych kategorii wynikowych.

kliknij, aby powiększyć

kliknij, aby powiększyćW odniesieniu do spadających przychodów duży wpływ ma tu napięta ostatnimi czasy sytuacja na poszczególnych rynkach działalności Grupy, która cechuje się znacznym zróżnicowaniem i sporą niepewnością. Z drugiej jednak strony na poziomie wyników SFM udaje się ostatnio z powodzeniem neutralizować spadek przychodów poprawą rentowności, co jest efektem po części mniejszymi kosztami zakupu surowców a po części wprowadzaniem nowych wysokomarżowych produktów. W komentarzu do sprawozdania za 1kw 2016r Zarząd informuje jednak, że należy się liczyć z odwróceniem pozytywnego wpływu zmian cen surowców na wyniki Grupy w 2p 2016r. Trudno póki co dopatrzeć się jakiegoś przełomu w danych makro odnośnie sytuacji gospodarczej w poszczególnych obszarach działalności Grupy. Pod względem sprawozdania z przepływów pieniężnych rozpatrywany okres okazał się znacznie bardziej korzystny w ujęciu r/r. Na poziomie salda ogólnego Grupa wykazała dopływ gotówki rzędu 18,1 wobec 0,4 mln zł przed rokiem, w czym głównie przysłużył się obszar operacyjny gdzie wygenerowano 11,2 mln zł gotówki wobec odpływu przed rokiem 3,5 mln zł (należy tu jednocześnie zauważyć, że zmiana ta to głównie zasługa zmian składników kapitału obrotowego, gdyż nadwyżka finansowa netto pozostała ujemna – -0,9 wobec -1,5 mln zł przed rokiem). W obszarze inwestycyjnym wykazano r/r nieco mniejsze wydatki netto dot. głównie zakupu aktywów rzeczowych i niematerialnych (-5,9 wobec -6,5 mln zł), a w obszarze finansowym nieco większe wpływy netto, głównie dot. wzrostu długu oprocentowanego (12,8 wobec 10,5 mln zł) Przedstawione przepływy kwartalne w ujęciu narastającym za 12 miesięcy (wykres poniżej po prawej, jednostka – tys. zł) przełożyły się na dalszą poprawę na poziomie ogólnego salda gotówkowego, w tym także jego strukturę. Nie byłoby to jednak możliwe bez dodatnich przepływów finansowych, które wraz z obszarem operacyjnym nadwyżkowo pokrywają rosnące ostatnio wydatki inwestycyjne.

kliknij, aby powiększyć

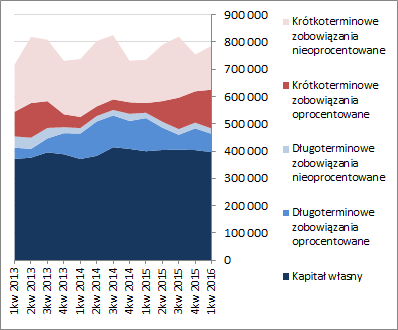

kliknij, aby powiększyćOcena sytuacji finansowejZ punktu widzenia zmian bilansowych należy odnotować, że w relacji do końca poprzedniego okresu sprawozdawczego suma bilansowa SFM wzrosła o 4%. W przypadku aktywów wiązało się to ze zwiększeniem wartości składników trwałych o 1% oraz obrotowych o 7% (głównie zapasów i środków pieniężnych). Z kolei w odniesieniu do pasywów odnotowano zmniejszenie kapitału własnego o 2% oraz wzrost ogólnego zadłużenia o 11% (zobowiązania krótkoterminowe wzrosły o 21%, a długoterminowe spadły o 14%; dług oprocentowany zwiększył się o 8%, głównie w obszarze krótkoterminowym, i stanowi 54% zadłużenia ogółem). Przedstawione zmiany głównych pozycji bilansowych wpłynęły nieco in minus na dotychczasowy obraz struktury kapitałowo-majątkowej Spółki, przy czym mimo tego nadal prezentuje się ona w ujęciu ogólnym korzystnie – aktywa trwałe są nadwyżkowo pokryte stałymi składnikami pasywów, w tym w pełni kapitałem własnym. Za pewien mankament można tu jednak uznać strukturę kapitału obrotowego netto, gdzie mamy sporą przewagę zapotrzebowania nad bieżącym stanem i tym samym konieczność uzupełnień w postaci krótkoterminowych zobowiązań oprocentowanych. Szczegółowo strukturę aktywów i pasywów przedstawiono na wykresach poniżej (aktywa po lewej, pasywa po prawej, jednostka – tys. zł).

kliknij, aby powiększyć

kliknij, aby powiększyćW przypadku oceny sytuacji SFM przez pryzmat wskaźników finansowym mamy lekkie pogorszenie w różnych ujęciach płynności finansowej, która generalnie prezentuje się nadal korzystnie. Bazuje ona co prawda głównie na ujęciu statycznym, w tym w szczególności pokryciu zobowiązań bieżących aktywami obrotowymi – wskaźnik bieżący (przy odcięciu zapasów na poziomie wskaźnika szybkiego pojawia się już pewna luka), lecz jednocześnie mamy tu stabilne wsparcie ze strony przepływów operacyjnych, które pokrywają zobowiązania krótkoterminowe w nieco ponad 20%. Najsłabiej prezentuje się płynność Grupy w ujęciu strukturalnym (kapitał obrotowy netto), przy czym pod względem dysproporcji w ramach cyklu kapitału obrotowego i cyklu konwersji gotówki sytuacja nie jest jeszcze specjalnie zła (różnica wynosi -10 dni). Z punktu widzenia zadłużenia, sytuacja jest doś stabilna – zadłużenie aktywów utrzymuje się w okolicy 50%, a okres spłaty długu netto wynikami EBIT i EBITDA oscyluje w okolicy odpowiednio 2,4 oraz 1,7 roku, a więc sporo poniżej wartości uznawanych za graniczne (4-5 lat). Nakreślona sytuacja jest generalnie zbieżna z serwisowym ratingiem bazującym na modelu Altmana, który od dłuższego czasu waha się w okolicy poziomu BB+/BBB, a więc na granicy strefy niepewnej i bezpiecznej. Szczegóły dot. wskaźników finansowych można znaleźć pod linkiem: www.stockwatch.pl/gpw/selenafm... Ocena sytuacji rynkowejStosowane w serwisie automaty wskazują na dzień analizy na znaczne niedowartościowanie akcji GK Selena FM na GPW. Głównie dotyczy to wycen mnożnikowych. Należy jednocześnie odnotować, że w odniesieniu do metod dochodowych i majątkowych dysproporcja między wskazaniem a faktyczną wyceną rynkową jest już nieznaczna, a biorąc pod uwagę niepewność panującą ostatnio na rynkach działalności Grupy należałoby do wspomnianego wyżej niedowartościowania podchodzić z pewną rezerwą. Link do wskaźników www.stockwatch.pl/gpw/selenafm... oraz wycen www.stockwatch.pl/gpw/selenafm... >> …więcej analiz najnowszych raportów finansowych innych spółek jest tutajPrzy okazji, na potrzeby badań naukowych, chciałbym prosić o wypełnienie prostej (mam przy najmniej taką nadzieję) ankiety dotyczącej kryteriów oceny reputacji spółek notowanych na giełdzie – link goo.gl/forms/oMFdtU8FmRpYy4zH2... Zróżnicowanie ocen poszczególnych kryteriów mile widziane:). Z góry dziękuję!Powyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.

|

|

PREMIUM

8

Grupa: SubskrybentP1

Dołączył: 2012-10-19

Wpisów: 38

Wysłane:

28 czerwca 2016 06:28:41

przy kursie: 15,09 zł

Dziękuję za analizę

|

|

214

Dołączył: 2010-01-20

Wpisów: 2 209

Wysłane:

29 kwietnia 2020 12:03:51

przy kursie: 12,35 zł

Oj, brakuje tu malarzy, aby odmalować SEL. Patrząc z boku i pobieżnie, zda się kurs ma kierunek na południe , bo inny mieć nie może. Za IIIQ19 wynik zda się odbiega od normy stąd istotny jest wynik za ostatnie 6 m-cy. Tu nie ma co dużo dywagować, może być gorszy od średnich z ub. lat. Zatem denko przed nami i to poziom cen 5-8 zł wydaje się osiągalny.

|

|

PREMIUM

12

Dołączył: 2012-10-10

Wpisów: 486

Wysłane:

26 maja 2020 00:02:01

przy kursie: 11,80 zł

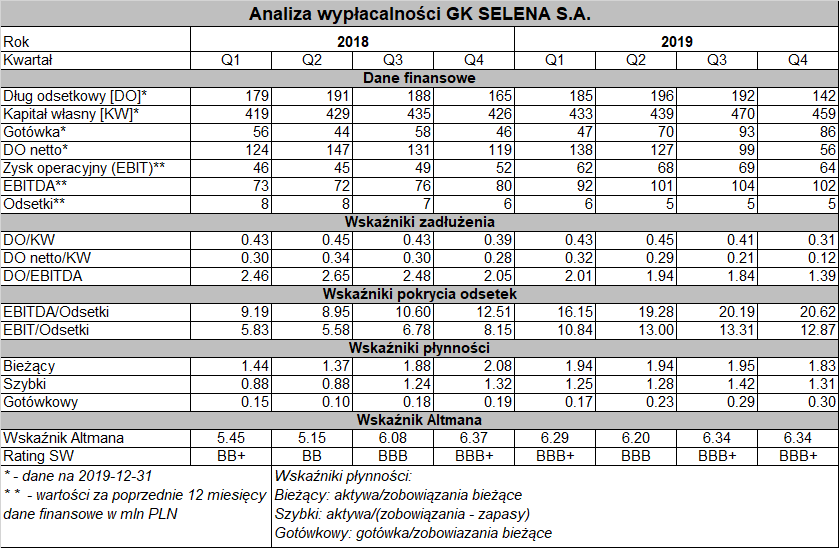

Poduszka finansowa na progu kryzysu - omówienie sytuacji finansowej i rynkowej GK Selena za IV kw. 2019 r. Analiza sprawozdania finansowego

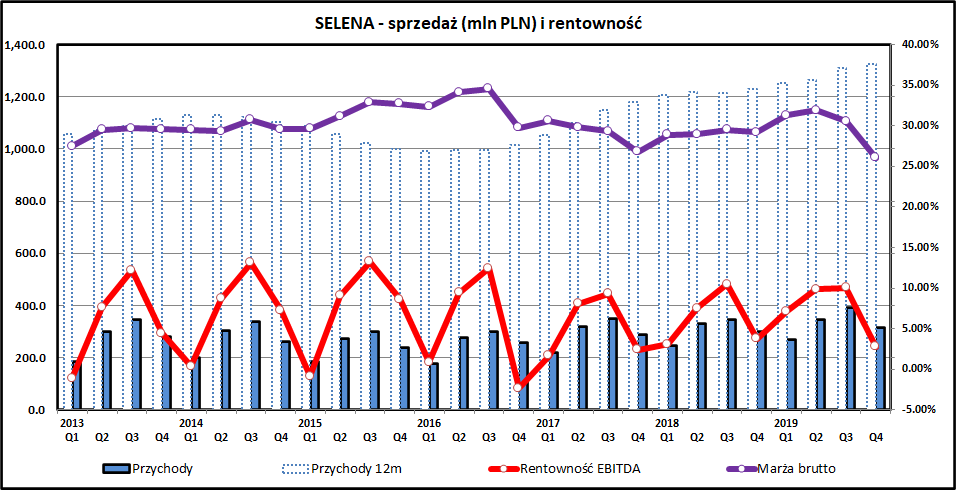

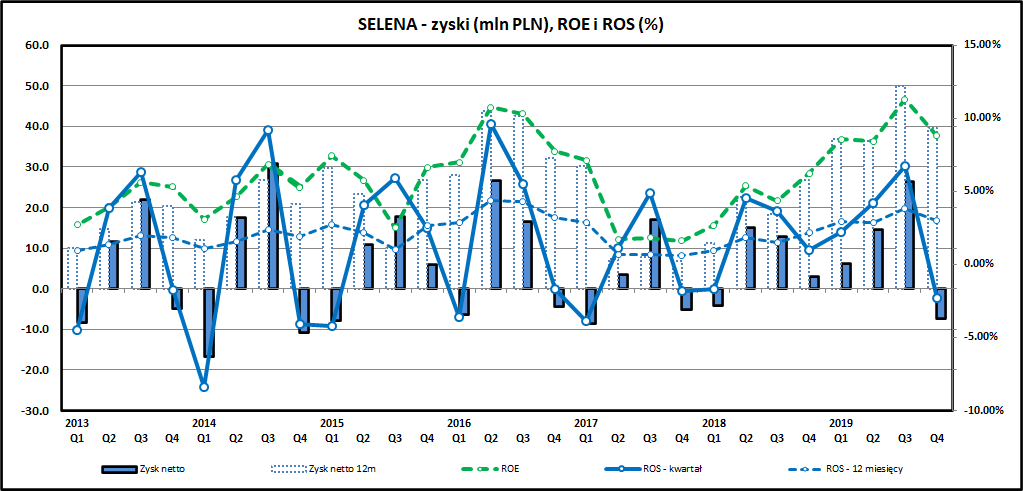

kliknij, aby powiększyćPrzychody Seleny za 2019 rok były o 8 proc. większe niż w 2019 roku. Sprzedaż wykazuje wyraźną sezonowość. Najsłabszy jest zwykle I kwartał roku a trochę lepszy jest IV kwartał roku kalendarzowego, co nie dziwi biorąc pod uwagę cykl robót w branży budowlanej. Czas żniw dla SELENY to II i III kwartał roku. Widać, że Selena od 2 lat sukcesem zwiększała przychody, po wcześniejszym okresie stabilnych przychodów w okolicach 1 mld zł rocznie. Niejednoznacznie wypada IV kwartał 2019, kiedy spółka odnotowała stratę, ale jednocześnie mocno zwiększyła wynik na poziomie gotówki generowanej z działalności operacyjnej. Selena osiąga 63 proc. przychodów na rynkach Unii europejskiej (z czego 35 proc. przypada na rynek polski) a 30 proc. na rynkach Europy Wschodniej i Azji. Spółka działa również na mniejszą skalę (7 proc. obrotów) na rynkach amerykańskich. Grupa kapitałowa działa na wielu rynkach, oferując produkty nowoczesnej chemii budowlanej (piany poliuretanowe, uszczelniacze, kleje, impregnaty do drewna, taśmy, systemy ociepleń, zaprawy, tynki, farby) pod wiodącą marką Tytan oraz markami Artelit, Cool-R oraz Quilosa dedykowaną na rynki iberyjskie.

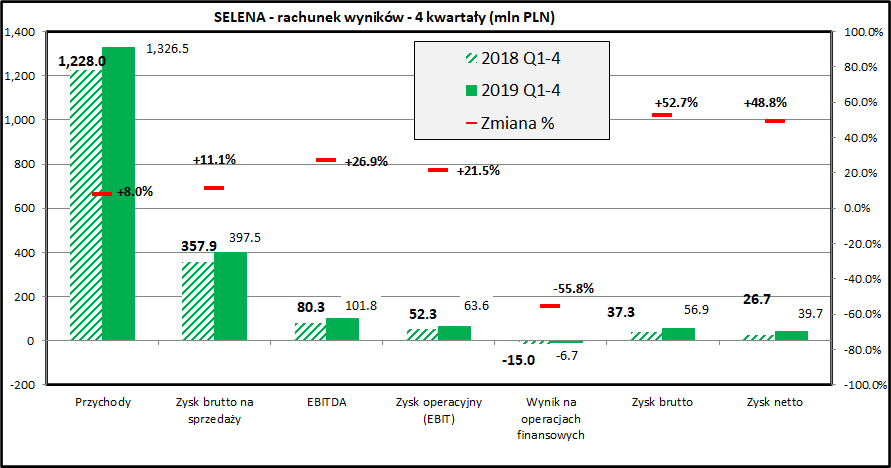

kliknij, aby powiększyćPodczas gdy sprzedaż w 2019 roku wzrosła o 8 proc., marża na sprzedaży wzrosła o 11,1 proc. Na kolejnych poziomach rachunku wyników poprawa jest jeszcze lepsza - EBITDA wzrosła o 26,9 proc., a zysk operacyjny wzrósł o 21,5 proc. Dalej jest jeszcze lepiej - zysk brutto wzrósł o 52,7 proc. a zysk netto o 488 proc. Głównym czynnikiem poprawy wyników było ograniczenie kosztów finansowych, wynikające najbardziej ze zmniejszenia się ujemnych różnic kursowych (spadek z 13,4 mln zł w 2018 do 3,5 mln zł w 2019 roku). Jest to niestety efekt jednorazowy, więc trudno mówić o trwałej poprawie wyników na takim poziomie jakby wynikało ze wzrostu zysku netto o 50 proc. Jeśli chodzi o koszty, to w 2019 rosły one proporcjonalnie do wzrostu przychodów - koszty wynagrodzeń o 14,7 proc., koszty sprzedaży o 11,8 proc. a koszty ogólnego zarządu o 9,0 proc. Pewnym powodem do niepokoju mogą być wyniki samego IV kwartału 2019, w którym została zanotowana strata na poziomie zysku netto (-7,3 mln zł w porównaniu do +3,0 mln zł w IV kwartale 2018) oraz zysku operacyjnego (-0.9 mln zł w porównaniu do +4,2 mln zł). W dużej części ten spadek wynikał z wahań kursowych.

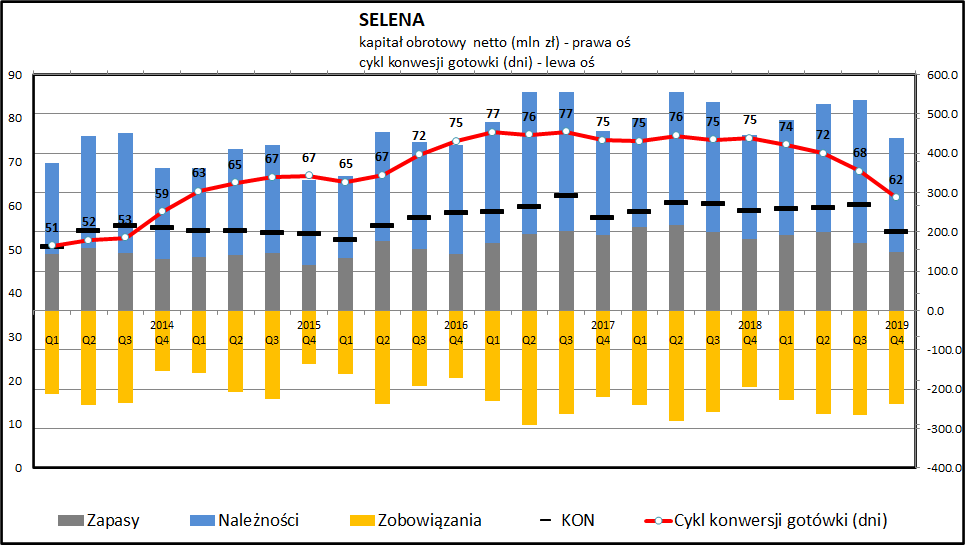

kliknij, aby powiększyćSelena w IV kwartale 2019 mocno skróciła cykl konwersji gotówki co zaowocowało spadkiem należności, zapasów i zobowiązań. W efekcie kapitał obrotowy netto spadł z 270 mln zł na koniec III kwartału 2019 do 202 mln zł na koniec roku. Trudno oceniać, czy jest to chwilowe zjawisko i taki poziom zostanie utrzymany, ale w 2019 widać wyraźną poprawę pod tym względem.

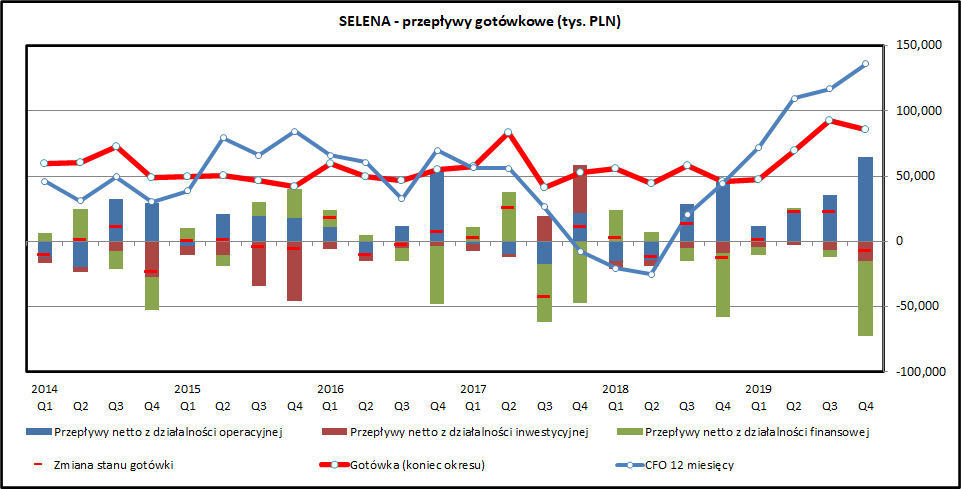

kliknij, aby powiększyćEfekty skracania cykli rotacji zapasów i spłaty zobowiązań widać w przepływach z działalności operacyjnej. W 2019 roku suma przepływów z działalności operacyjnej to 136 mln zł (przy zysku netto niecałe 40 mln zł). Z tej nadwyżki prawie 100 mln zł ponad zysk ponad połowa wynika z uwolnienia kapitału obrotowego a 38 mln zł z amortyzacji. Nakłady inwestycyjne były wyraźnie niższe niż amortyzacja (28 mln saldo przepływów z działalności inwestycyjnej vs 38 mln zł amortyzacja), więc kasa spółki nie jest obciążona wydatkami na inwestycje. Nadwyżka środków z działalność operacyjnej została przeznaczona na zmniejszenie salda zadłużenia (spadło ze 154 mln zł do 104 mln zł po wyeliminowaniu przekształceń związanych ze zmianami związanymi z księgowaniem leasingu). Mocno wzrósł również stan gotówki w kasie spółki - z 46 mln zł na koniec 2018 do 86 mln zł na koniec 2019.

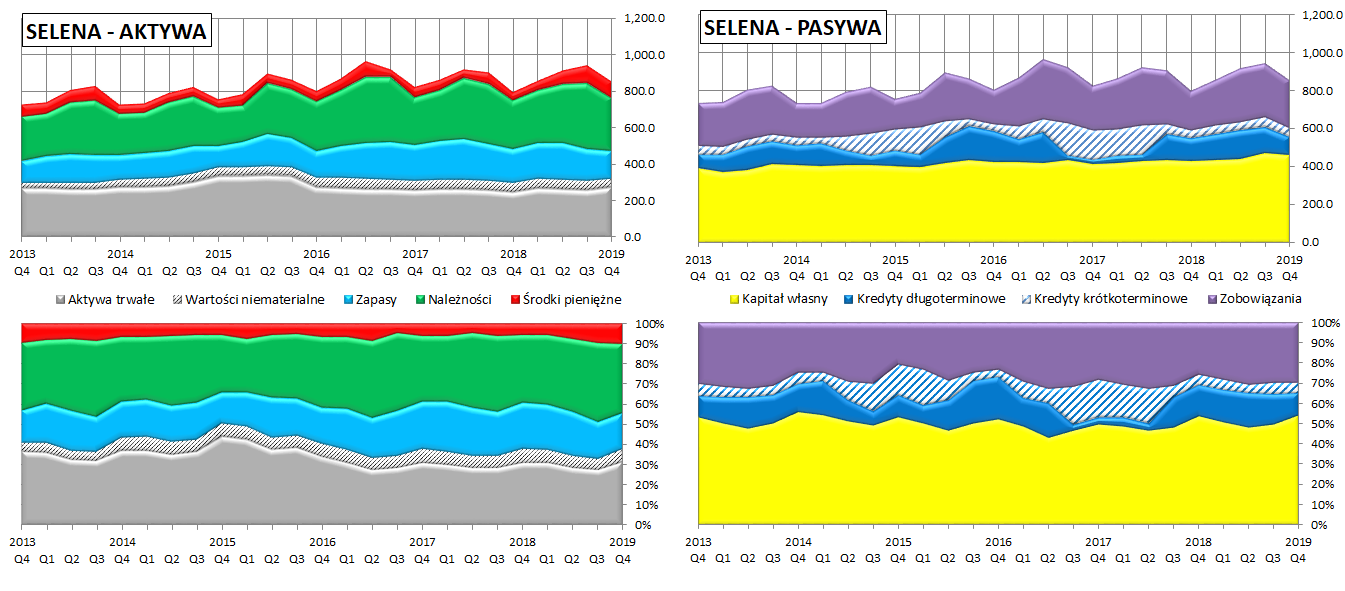

kliknij, aby powiększyćSelena ma stabilną strukturę aktywów, która jednak ulega cyklicznym wahaniom w ślad za sezonowością sprzedaży. W ostatnich kwartałach widać rosnącą ilość gotówki w bilansie spółki. Widoczne w bilansie wartości niematerialne i prawne wyniosły około 50 mln zł, z czego 30 mln zł to wartość oprogramowania komputerowego. Pozostałe 22 mln zł to wartość firmy wynikające z rozliczenia z nabywanych spółek zagranicznych oraz znaki towarowe.

kliknij, aby powiększyćZadłużenie spółki nie jest wysokie - wskaźnik zadłużenia D/E (dług do kapitału własnego) to 0.31 oraz 0.12 po uwzględnieniu posiadanej gotówki. Wskaźniki zdolności do obsługi zadłużenia są na bezpiecznym poziomie, choć oczywiście w aktualnych warunkach będą one podlegały mocnym stress-testom. Niewątpliwie jednak wysokość zadłużenia i obsługa odsetek od kredytów nie jest głównym problemem Seleny. PodsumowanieSelena ma za sobą bardzo dobry rok, choć wynikom pomagały korzystne okoliczności zewnętrzne (kursy walut). W 2019 roku mocno wzrosły przychody (+8 proc.). Zyski wzrosły jeszcze bardziej, dodatkowo udało się zmniejszyć zadłużenie i jednocześnie zwiększyć stan rezerw kasowych, które na pewno przydadzą się w trudnych warunkach, w jakich spółce przyjdzie teraz funkcjonować.

kliknij, aby powiększyćSelena informowała w komunikacie o czasowym (kilka dni) wstrzymaniu produkcji w kwietniu i w maju, wstrzymaniu niektórych działań marketingowych oraz przejściu części pracowników na zdalny tryb pracy. Z drugiej strony spółka stara się wykorzystywać okazje i poinformowała o rozpoczęciu produkcji żelu do dezynfekcji pod flagową marką Tytan Professional. Według spółki w I kwartale 2020 nie widać spadku przychodów, ale należy się go spodziewać w II kwartale 2020. Na razie wiemy tyle, że raport za I kwartał pojawi się 17 czerwca (termin przesunięty z 29 maja). Jest to tradycyjnie najsłabszy kwartał roku i nie decyduje on o wynikach rocznych. Okres żniw to II i III kwartał i już wiemy, że z uwagi na pandemię koronawirusa trudno będzie o powtórzenie zeszłorocznych wyników. Trudno liczyć na wzrost sprzedaży, ale wynikom może ewentualnie pomóc ograniczenie kosztów (brak np. wyjazdów na targi), kursy walut oraz spadek cen surowców i energii. Niewykluczone, że spółka będzie w stanie skorzystać z rządowych programów pomocowych, choć w raportach bieżących nie było na ten temat informacji. Wskaźnik cena/zysk wynosi 7,0, co jest wartością atrakcyjną, ale bazuje niestety na zyskach według stanu na koniec 2019. W 2020 zyski zapewne się obniżą z uwagi na spadek popytu i stagnację w sprzedaży. Selena ma 7-letnią historię nieprzerwanej wypłaty dywidend, ale ta seria zostanie przerwana. Spółka za 2019 rok nie planuje wypłacać dywidendy, co oczywiście nie jest zaskoczeniem. W perspektywie najbliższych miesięcy kluczowe jest, jak spółka sobie poradzi w warunkach spadającego popytu. Klienci zamknięci w domach często oddają się remontom i drobnym pracom budowlanym, ale nad polską i światową gospodarkę nadciąga mocny spadek popytu konsumpcyjnego oraz inwestycyjnego. >> Wyceny, wskaźniki oraz inne informacje dotyczące spółki - tutaj >> Więcej analiz najnowszych raportów finansowych - tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.

Edytowany: 26 maja 2020 12:28

|

|

|

|

|

9

Dołączył: 2010-01-05

Wpisów: 58

Wysłane:

21 czerwca 2020 06:43:14

przy kursie: 12,30 zł

"Jeśli chodzi o koszty, to w 2019 rosły one proporcjonalnie do wzrostu przychodów - koszty wynagrodzeń o 14,7 proc., koszty sprzedaży o 11,8 proc. a koszty ogólnego zarządu o 9,0 proc."

Skoro przychody wzrosły o 8%, to gdze ta proporcjonalność? Na moje oko koszty rosły szybciej niż przychody.

|

|

9

Dołączył: 2010-01-05

Wpisów: 58

Wysłane:

21 czerwca 2020 23:17:54

przy kursie: 12,30 zł

Czy ktoś wie może dlaczego od kilku lat Selena płaci niemal 30% podatku dochodowego? Tak przynajmniej wynika z proporcji wyniku netto do wyniku brutto, ale może czegoś tu nie ogarniam...?

Prosiłbym o pomoc kogoś mądrzejszego.

|

|

42

Dołączył: 2020-04-19

Wpisów: 227

Wysłane:

22 czerwca 2020 00:30:01

przy kursie: 12,30 zł

Nie płacą takiego CIT ;) 30% to efektywna stawka podatkowa (ESP).

Popełniasz błąd, bo:

1. pomiędzy wynikiem brutto a netto siedzi podatek odroczony oraz bieżący - Ciebie interesuje jak rozumiem wyłącznie ten zapłacony a więc bieżący,

2. pamiętaj, że w rzeczywistości występują również różnice trwałe - a więc koszty/przychody bilansowe które są neutralne dla CIT i odwrotnie,

3. być może korygowali lata przeszłe, a korekty obciążyły wynik bieżący. Mogli też zrobić jakieś ruchy na aktywie z tyt. odroczonego..

Ciebie interesuje wyłącznie podatek bieżący - przejdź najlepiej do notki do bieżącego i tam będziesz miał szczegóły.

Z kolei w notce do odroczonego w uzgodnieniu ESP (efektywnej stawki podatkowej) powinieneś widzieć szczegóły pozwalające zrozumieć skąd te 30% się wzięły.

Edytowany: 22 czerwca 2020 00:37

|

|

9

Dołączył: 2010-01-05

Wpisów: 58

Wysłane:

22 czerwca 2020 02:19:52

przy kursie: 12,30 zł

Dzięki kojo!

Zastanawiam się nad słusznością Twoich argumentów. Gdyby to była kwestia podatku odroczonego, czy w dłuższym terminie nie widzielibyśmy wyrównania stawki do rzeczywistej? Wydaje mi się, że w takiej sytuacji w jednych okresach matematycznie wychodziłoby powiedzmy 30%, w innych załóżmy ok. 10% i w sumie narastająco wyszłaby bieżąca stopa podatkowa = ESP, czyż nie? Tymczasem w przypadku Seleny regularnie od 2012 roku ESP wychodzi znacznie powyżej 20% (z wyjątkiem 2013 r.).

|

|

42

Dołączył: 2020-04-19

Wpisów: 227

Wysłane:

22 czerwca 2020 10:19:45

przy kursie: 12,20 zł

Ale ja nie powiedziałem, że to jest kwestia odroczonego - zwracałem tylko uwagę, że w taki sposób nie policzysz ile w rzeczywistości zapłacili CIT.

Co do zasady, podatek odroczony jest uwzględniany właśnie po to, aby ESP = 19%, tj. wynik brutto został obciążony stawką podatku jaka panuje w danym kraju, i w sytuacji gdy spółka wykazuje wyłącznie różnice przejściowe, wówczas wynik brutto winien - przy założeniu prawidłowej kalkulacji odroczonego - być obciążony 19% w każdym roku.

To tyle jeśli chodzi o idealny świat. W rzeczywistości - jak wskazałem wczęśniej - możemy mieć sytuację:

1. występowania różnic trwałych. Czyli takich, które trwale różnią wynik księgowy od podatkowego. Najpopularniejszymi są tu wyceny wg przepisów prawa bilansowego (np. odpisy), koszty nie stanowiące kosztów uzyskania przychodów, sprzedaż wierzytelności itp. Innymi słowy wszystko, co jest zawarte w art. 16 ustawy o CIT. Od tych różnic podatku odroczonego nie wykazujesz (nigdy się nie wyrównają) a zatem występowanie tych pozycji na stałe rozjedzie wynik księgowy i podatkowy i w rezultacie poróżni ESP od 19%,

2. innym przypadkiem dość powszechnie spotykanym jest korekta rozliczenia CIT dot. lat ubiegłych. Jeżeli taka wystąpiła, obciąża podatek bieżący danego roku,

3. aktywo z tyt. podatku odroczonego również podlega testowi na utratę wartości - jeżeli okaże się, że spółka ma mniejsze niż większe prawdopodobieństwa odliczenia aktywa od dochodu w przyszłości, wówczas należy sporządzić odpis.

Powyższe oczywiście nie wyczerpuje tematu, ale wydaje mi się, że jest najpowszechniejsze.

Więc raz jeszcze podsumowując, jeżeli potrzebujesz CIT zapłaconego za dany rok, idź do notki dot. podatku bieżącego (w podatku bieżącym w RW mogą też siedzieć korekty lat ubiegłych).

Natomiast jeżeli chcesz wiedzieć, dlaczego ESP różni się od 19% idź do notki dot. odroczonego. Tam - o ile SF zostało sporządzone wg MSSF - powinieneś znaleźć uzgodnienie i wyjaśnienie skąd rozbieżność ESP vs. stawka podatku obowiązująca.

Edytowany: 22 czerwca 2020 10:22

|

|

214

Dołączył: 2010-01-20

Wpisów: 2 209

Wysłane:

2 lipca 2020 10:59:59

przy kursie: 11,75 zł

-  Wepchnięci w SEL Tylko z przyczyn małej płynności i składu akcjonariatu na walorze nie ma jeszcze boomm na południe. Dyć spółka wprawdzie była dywidendowa ale wypłacała max -> 0,3 zł na akcje dywidendy. Abstrahując od zawiłości księgowych , widać jak na dłoni, że finansowo inwestycja przy obecnej cenie 11-12 zł jest zamrożeniem kapitału, zwłaszcza, że za 2019r dywidendy niema i w następnych latach przy tak rozproszonych aktywach i utrudnieniach cov-19, wydaje się, że dywidenda nie wzrośnie o ile coś wypłacą. Zainteresowanie walorem nie zachwyca, co widać chociażby na tym forum, a cena rozsądna , zważywszy na oczekiwane dywidendy i EPS przy obecnym rynku to 8 zł za akcje. Moja ocena może być subiektywna, bowiem nie posiadam tych walorów.

|

|

190

Dołączył: 2009-01-06

Wpisów: 3 288

Wysłane:

12 września 2020 09:27:46

przy kursie: 13,45 zł

Spółka z takim biznesem na wielu kontynentach świata, powoli w moim przekonaniu jest wyciąganą z rynku. W dobie niskich stóp procentowych to nie dziwi. Dziwi,że fundusze nie zbierają. Zakładam czarny scenariusz, że oddadzą jak ich główny o to poprosi.

Szkoda, bo stworzenie takiego biznesu od podstaw to dużo, dużo większe koszty, uznana marka w wielu krajach. To powinno być warte dużo więcej niż 300mln.

Z rynku wyciągają wartościowe spółki a fundusze oddają nie patrząc jaki biznes sprzedają po jakiej cenie.

Elemental, krvitamin, forte pierwsze podejście, za chwilę Impel, bowim, wspomniana Selena też, gobarto, stelmet, rawplug, same duże biznesy! Lista wyprowadzeń się rozkręca coraz szybciej. Ostatnio nie ma tygodnia bez ogłoszenia wezwania.

Kasa płynie do funduszy, co one robią z kasą klientów?

Edytowany: 12 września 2020 09:31

|

|

190

Dołączył: 2009-01-06

Wpisów: 3 288

Wysłane:

17 września 2020 12:38:59

przy kursie: 14,55 zł

Jutro spółka pokazuje wyniki finansowe za IIkw. zobaczymy czy płyn dezynfekujący zrobi różnicę, czy da poduszkę. Produkcja jedno, kanały sprzedaży są. Na zmianę nie liczę bo płyn nawet jak po dużej rentowności to będzie śladowa ilość w przychodach.

kapitalizacja do przychodów 1:4

Edytowany: 17 września 2020 12:43

|

|

PREMIUM

4

Dołączył: 2013-12-02

Wpisów: 366

Wysłane:

18 września 2020 09:09:49

przy kursie: 14,60 zł

Wyniki wstępnie patrząc pokazali sowite.

W II kw przychody rdr spadły z 321 do 295 mln, zysk netto wzrósł w II kw z 14 do 26mln. przy kapitalizacji spółki na 300mln.

Edytowany: 18 września 2020 09:10

|

|

190

Dołączył: 2009-01-06

Wpisów: 3 288

Wysłane:

21 grudnia 2020 14:45:01

przy kursie: 16,90 zł

Zarząd Spółki Selena FM S.A. (Emitent) podaje do publicznej wiadomości, że w dniu 18.12.2020 r. Emitent zawarł ze spółką Elis Consulting sp. z o.o. (Pożyczkobiorca) umowę pożyczki na łączną kwotę 40.000.000,00 złotych (Umowa pożyczki).

Oprocentowanie Umowy pożyczki zostało ustalone na 5% w skali roku.

Umowa pożyczki została zawarta z terminem spłaty na dzień 31 stycznia 2022 r., przy czym Pożyczkobiorca może dokonać wcześniejszej spłaty pożyczki.

czy rynek odda akcje?

Niestety kolejna spółka co obdarowuje głownie głównego akcjonariusza. Dlaczego nie dywidenda? Zakładam, że kasa jest potrzebna na wezwanie na zakup spółki.

|

|