Przystanek na stacji LFL - omówienie sprawozdania finansowego Dino Polska po III kw. 2019 r. Spółka zaraportowała bardzo dobre wyniki za III kwartał. Sprzedaż wzrosła o 31 proc. r/r, natomiast zysk operacyjny oraz zysk netto rosły w tempie szybszym od sprzedaży o ok. 2 p.p. Również wzrost sprzedaży w sklepach porównywalnych (LFL) był dwucyfrowy i wyniósł w analizowanym kwartale 12 proc. oraz 11,4 proc. narastająca w ciągu 9 miesięcy 2019 roku.

Po ogłoszeniu rezultatów oraz konferencji wynikowej akcje spółki zanotowały ponad 10-proc. spadek przy ultra wysokim wolumenie. W poniższej analizie zastanowię się, czy to już prawdopodobny koniec trendu wzrostowego na akcjach Dino, czy też jednak to tylko przystanek/korekta w wspinaniu się na kolejne szczyty.

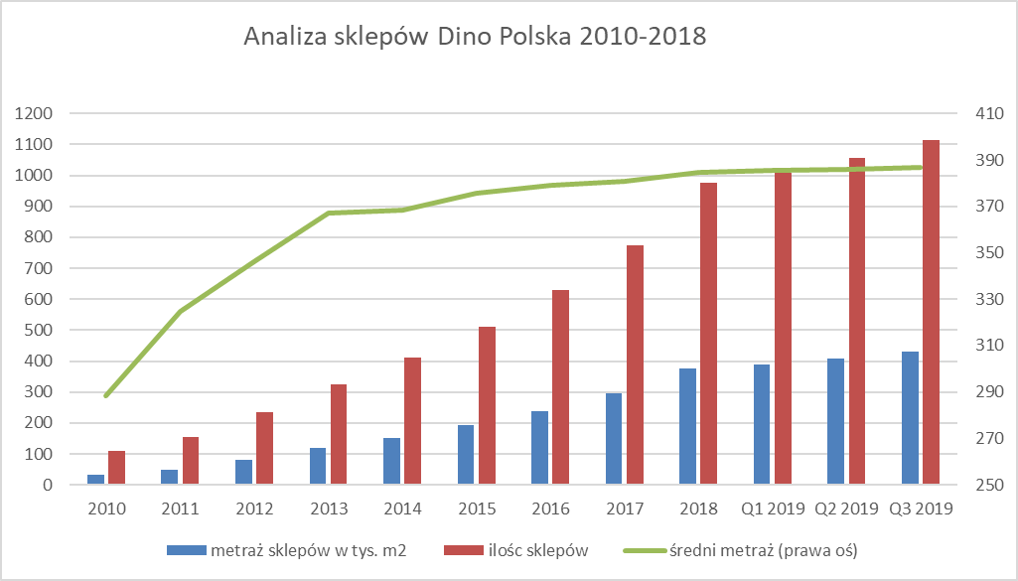

Na koniec września 2019 roku działało 1.113 sklepów pod marką Dino, a to oznacza otwarcie 57 sklepów w analizowanym kwartale, czyli o 11 więcej niż rok wcześniej.

kliknij, aby powiększyćJak widać na powyższym wykresie, cały czas spółka otwiera sklepy o podobnej wielkości w podobnym 400 metrowym formacie, a średnia sala sprzedaży wynosi w chwili obecnej 387 m2 (7m2 więcej niż na początku 2017 roku). Warto przypomnieć o tym, że średni metraż Biedronki jest o ok 70 proc. większy (660 m2 powierzchni), natomiast Delikatesy Centrum są trochę mniejsze niż Dino (zakładany średni metraż własnych sklepów DC to około 350 m2). Jeronimo Martins zaraportowało na koniec września 2.932 sklepy oraz 46 otwarć w ciągu 9 miesięcy (19 w Q3 2010), ale uwzględniając zamknięcia to liczba netto spada do 32. Porównanie z Biedronką wciąż wypada na korzyść Dino, które cały czas realizuje szybki model rozwoju i powiększania sieci placówek. Oczywiście, taki model ma przełożenie na kwestie związane z zadłużeniem, ale o tym mowa będzie później.

W ciągu 9 miesięcy 2019 roku Dino otworzyło razem 136 sklepów, czyli o 16 więcej niż rok wcześniej. To co warto podkreślić, to fakt, że historycznie (na podstawie danych od 2015) roku czwarty kwartał jest zawsze najbogatszym w otwarcia. Jest to dość łatwo wytłumaczalne ze względu na możliwość przeprowadzenia prac budowlanych w miesiącach letnio-jesiennych i chęć otwarcia sklepu jeszcze przed Bożym Narodzeniem, które jest przecież istotnym marżowo i wynikowo okresem. Dino otworzyło 82 sklepy w czwartym kwartale 2018 roku, a średnia otwarć w czwartym kwartale (na podstawie lat 2015-2018) była o ok. 60 proc. wyższa niż w trzecim.

Bazując na takiej statystyce można oczekiwać, że Dino będzie w stanie otworzyć ok. 90 sklepów w Q4, co pozwoliłoby na realizację planu ogłoszonego podczas IPO (1.200 sklepów do końca 2020 roku) o rok wcześniej. Założenie to wydaje się potwierdzać prezes spółki Szymon Piduch, który w trakcie konferencji poinformował, że

w czwartym kwartale 2019 r. Dino planuje dużą liczbę otwarć nowych marketów w całej Polsce.

Jeśli spojrzymy na przyrost metrażu to jego dynamika roczna wyniosła 25,4 proc., i była zauważalnie niższa niż wzrost sprzedaży (+30,7 proc. r/r). Należy to odczytywać jednoznacznie pozytywnie, ponieważ oznacza to, że spółka jest w stanie uzyskiwać większy przychód z m2 powierzchni sklepu niż rok wcześniej. Bazując na danych podawanych przez spółkę i pewnych uproszczeniach szacuję, że w analizowanym kwartale spółka średnio uzyskiwała miesięczną sprzedaż na poziomie 622 tys. zł per sklep oraz 1.609 zł z 1m2 powierzchni sklepowej. Dane te odpowiednio były wyższe o 5,4 proc. i 4,5 proc. niż rok wcześniej. To również potwierdza pozytywny trend w zakresie poprawy efektywności sprzedażowej. Porównywanie z Biedronką per sklep nie ma sensu ze względu na różne średnie rozmiary sklepów, natomiast jest możliwe w zakresie sprzedaży na m2. Patrząc na całkowite dane JM za rok 2018 i 9 miesięcy 2019 roku można przyjąć, że średnia sprzedaż Biedronki z m2 wynosiła ok. 2,2 tys. zł, czyli jednak o ponad 1/3 więcej niż uzyskiwana w Dino. To jednak pokazuje, że Dino ma w tym zakresie jeszcze potencjał do rozwoju.

To co jednak może być pewnym znakiem zapytania na przyszłość, to informacja o tym, że spółka w 2020 roku planuje otworzyć co najmniej tyle samo sklepów co w roku 2019. W tej materii oczekiwania analityków były jednak większe, w szczególności, że w ostatnich latach wzrost liczby otwieranych sklepów był zawsze dwucyfrowy. Oczywiście warto zwrócić uwagę na słowo „co najmniej” – z jednej strony oznacza to, że może być również sporo więcej, z drugiej jednak wskazuje na pewną ostrożność zarządu w deklaracjach co do otwarć. A wiadomo, że nowe otwarcia i generowana masa marży handlowej może pomóc w utrzymaniu dobrych dynamik zarówno przychodowych jak i wynikowych.

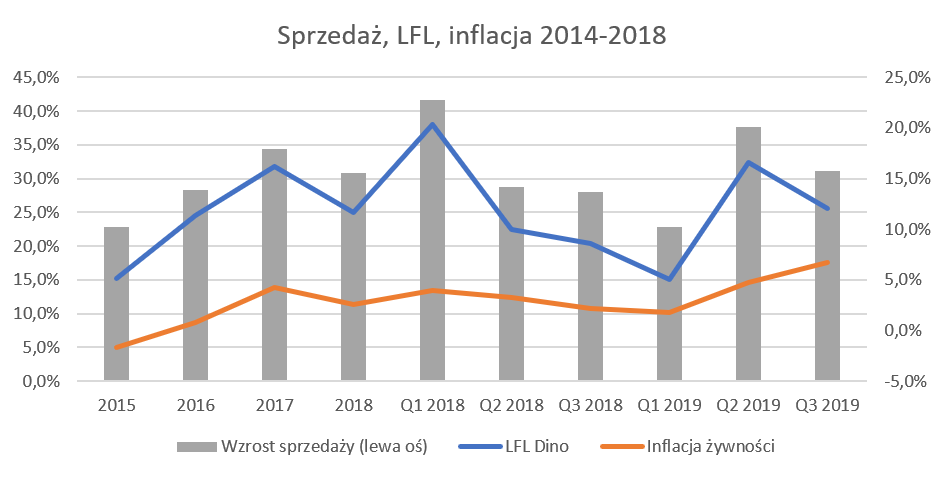

Poświęćmy kilka akapitów sprzedaży LFL w porównaniu do inflacji, bo wydaje się, że jest to jedna z przyczyn dość gwałtownego obniżenia kursu akcji.

kliknij, aby powiększyćWarto przypomnieć, że w trzecim kwartale 2019 roku było 10 niehandlowych niedziel w porównaniu do 8 rok wcześniej. Tak więc różnica w tym wypadku nie jest już tak znaczna jak w poprzednich kwartałach. Z kolei w czwartym kwartale będzie 8 zamkniętych dla handlu niedziel w porównaniu do 5 rok wcześniej.

Wzrosty sprzedaży LFL w trzecim kwartale wyniosły 12,0 proc., w porównaniu do 11,1 w pierwszym półroczu. Na pierwszy rzut oka wydaje się to być bardzo dobrą informacją. Jednak mamy przynajmniej dwa istotne „ale”, które wprowadzają niepokój co do interpretacji tych rezultatów.

Po pierwsze wzrost sprzedaży LFL w porównaniu do inflacji żywnościowej nie jest już tak imponujący jak wcześniej. Luka między tymi dwoma wskaźnikami wyniosła 5,3 proc. w trzecim kwartale oraz 7,0 proc. narastająco. W uproszczeniu można stwierdzić, że tak naprawdę zasługą sieci Dino było zwiększenie sprzedaży LFL o 5,3 proc. r/r a reszta to po prostu inflacja, która podniosła ceny towarów. Oczywiście praktyka jest o wiele bardziej skomplikowana, ponieważ inflacja żywnościowa nie musi odzwierciedlać koszyka zakupowego klientów w Dino (czy w innym markecie). Na podstawie informacji z BM Trigon można wywnioskować, że większa liczba klientów odpowiadała za 30 proc. dynamiki LFL, natomiast reszta to zasługa wzrostu wartości koszyka. Tutaj dwa słowa komentarza. Z punktu widzenia stabilnego rozwoju sieci dobrze byłoby aby obydwa te wskaźniki rosły mniej więcej równomiernie. Dla sklepu istotnym jest aby zdobywać nowych klientów (lub starych, którzy częściej kupują), choć pamiętać należy również, że większa liczba odwiedzających sklep przekłada się jednak na wyższe koszty sklepu w postaci konieczności np. zatrudnienia większej ilości pracowników. Z kolei wyższa wartość koszyka (paragonu) pozwala na uzyskiwanie (przy tej same procentowej marży) wyższej masy marży czyli po prostu wartości kwotowej uzyskiwanego zysku.

Drugim negatywnie odebranym wskaźnikiem była różnica w sprzedaży LFL pomiędzy Dino a Biedronką.

Spółka nadal wyprzedza Biedronkę jeśli chodzi o tempo wzrostu LFL, choć różnica istotnie się zmniejszyła.

W trzecim kwartale Dino osiągnęło rezultat lepszy o 4,2 proc. niż Biedronka, co ostatnio zdarzyło się w pierwszym kwartale 2017 roku. W pozostałych kwartałach sprzedaż w sklepach porównywalnych Dino vs Biedronka była zawsze istotnie wyższa (przedział 6-11 proc.). Warto pamiętać, że Dino rozwija się w ostatnich lata sporo szybciej niż Biedronka. W ciągu ostatnich 11 kwartałów Dino powiększyło swoją sieć o ponad 77 proc., podczas gdy Biedronka o niecałe 8 proc. To oczywiście wpływa na oczekiwany szybszy przyrost wskaźnika LFL dla Dino niż Biedronki. Bierze się to przede wszystkim z faktu, że relatywnie nowe sklepy stanowią znaczną część sieci Dino w porównaniu do Biedronki. Z kolei na rynku przyjmuje się, że średni sklep uzyskuje swoją dojrzałość sprzedażową w okresie 2-3 lat.

Podsumowując widać, że sprzedaż wciąż rozwija się bardzo dobrze, choć już nie znakomicie w szczególności w porównaniu do inflacji czy wyników Biedronki.

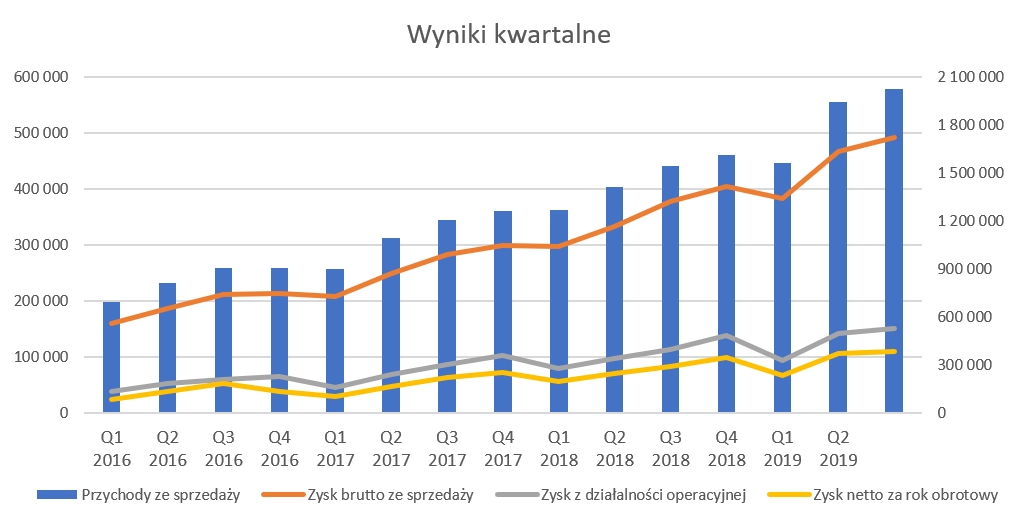

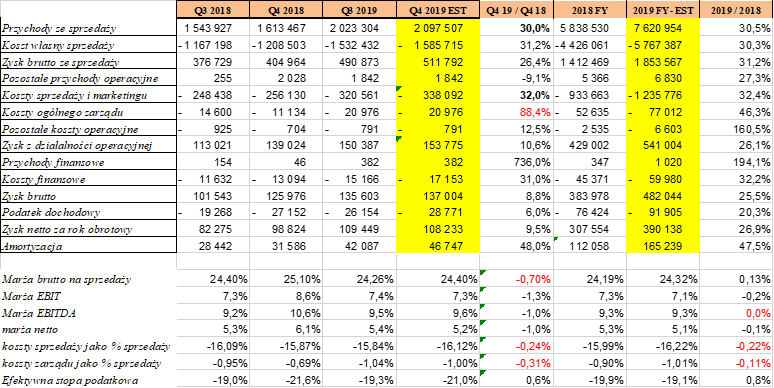

Sprzedaż to rzecz ważna, ale na końcu i tak naprawdę liczy się to co jest w pozycji zyski. Co cieszy, spółka nie tylko rośnie pod względem sprzedaży, ale również zysku brutto na sprzedaży jak i zysku operacyjnego oraz zysku netto. W tych dwóch ostatnich przypadkach wzrost zysków jest szybszy niż dynamika sprzedaży.

kliknij, aby powiększyć

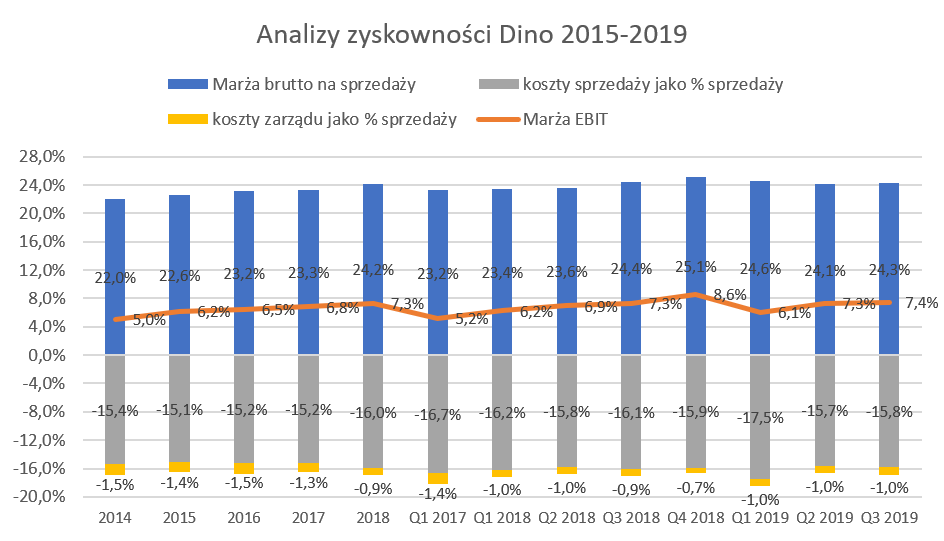

kliknij, aby powiększyćW trzecim kwartale 2019 roku rentowność brutto na sprzedaży Dino nieoczekiwanie spadła o 0,14 p.p. r/r i wyniosłą 24,26 proc., co przełożyło się na wartość 490,9 mln zł. Jest to kolejny punkt, który mógł spowodować taką, a nie inną reakcję na kursie. Spółka, co prawda, tłumaczyła spadek marży handlowej (marża brutto na sprzedaży) dbaniem przede wszystkim o marżę EBITDA i możliwością delikatnego obniżenia cen, aby być dość atrakcyjnym cenowo. Osobiście jednak odczytywałbym obniżenie marży handlowej niekorzystnie i może to być reakcja na zaostrzającą się walkę konkurencyjną.

Prezes spółki jasno zakomunikował, że osiągnięcie EBITDA w czwartym kwartale 2019 roku na poziomie procentowej rentowności EBITDA jak w czwartym kwartale poprzedniego roku będzie nie lada wyzwaniem. Również spółka informuje w chwili obecnej, że chciałaby uzyskać rentowność EBITDA w całym 2019 roku na poziomie nie niższym niż w 2018 roku. Taka informacja nie mogła zostać odebrana pozytywnie, w szczególności, że do tego momentu jednak większość znaków na niebie wskazywała na realne pobicie rentowności EBITDA w ujęciu procentowym.

Jeśli spojrzymy na wyniki czwartego kwartału 2018 roku to widać rekordową marżę EBIT na poziomie 8,6 proc., która w części została uzyskana poprzez bardzo wysoką marżę handlową na poziomie 25,1 proc., wsparta bardzo niskimi kosztami zarządu na poziomie 0,7 proc. Oczywiście wyższa marża w ostatnim kwartale roku obrotowego nie jest niczym dziwnym i jest związana często z otrzymywaniem i księgowaniem bonusów rocznych od dostawców (za realizację rocznych targetów) jak i wysoką sprzedaż świąteczną towarów wyżej marżowanych. Natomiast jak spojrzymy na wartości procentowe osiągane w analizowanym trzecim kwartale to mamy odpowiednio 7,4 proc. (rentowność EBIT), 24,3 proc. (marża handlowa) oraz 1,0 proc. (koszty zarządu w stosunku do sprzedaży).

Widać w tym wypadku, że faktycznie baza Q4 2018 jest dość wysoka i zapewne niemożliwe będzie ją pobić w ujęciu procentowym. Nadal jednak zysk operacyjny w ujęciu wartościowym powinien być wyższy (niskie dwucyfrowe dynamiki r/r) w czwartym kwartale 2019 roku niż rok wcześniej. Zresztą spójrzmy na prostą symulację wyników czwartego kwartału.

kliknij, aby powiększyćJest ona oparta na założeniu, ze sprzedaż rośnie w czwartym kwartale r/r o ok. 30 proc., marża handlowa jest nieznacznie wyższa (0,16 proc.) niż w trzecim kwartale. Do tego dodamy średni przyrost kosztów sprzedaży na poziomie mniej więcej 3 kwartałów 2019 roku oraz koszty ogólnego zarządu na poziomie kwartału poprzedniego. W efekcie otrzymujemy niecałe 154 mln zł zysku operacyjnego (+10,6 proc. r/r), EBITDA na poziomie 200 mln zł (+17,5 proc. r/r) oraz zysk netto w kwocie 108 mln zł (+9,5 proc. r/r).

Oczywiście jeśli powyższe dynamiki się potwierdzą to będzie to negatywny sygnał. Jest to moim zdaniem podstawowy powód dość znacznej przeceny na akcjach Dino. Po prostu w chwili obecnej inwestorzy zaczynają mieć poważne wątpliwości, czy spółka będzie w stanie zwiększać zysk w podobnym tempie co sprzedaż.Porównując trzeci kwartał 2019 do analogicznego okresu rok wcześniej trzeba zauważyć, że na wzrost zysku operacyjnego o 37 mln zł składały się następujące powody:

a) Wzrost marży handlowej z tytułu większej sprzedaży +117 mln zł,

b) Spadek marży handlowej z tytułu niższej procentowo marży -3 mln zł,

c) Wzrost kosztów sprzedaży i marketingu –72 mln zł,

d) Wzrost kosztów zarządu –6 mln zł,

e) Wzrost salda na pozostałej działalności operacyjnej +2mln zł.

Z kolei porównanie 9 miesięcy narastająco 2019 roku do analogicznego okresu rok wcześniej pokazuje, że na wzrost zysku operacyjnego o 97 mln zł składały się następujące powody:

a) Wzrost marży handlowej z tytułu większej sprzedaży +310 mln zł,

b) Wzrost marży handlowej z tytułu wyższej procentowo marży +24 mln zł,

c) Wzrost kosztów sprzedaży i marketingu –220 mln zł,

d)

Wzrost kosztów zarządu –15 mln zł, e) Spadek salda na pozostałej działalności operacyjnej -2mln zł.

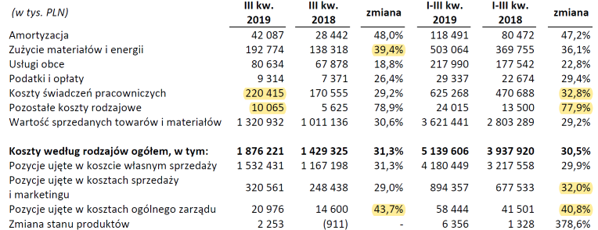

Dynamika kosztów sprzedaży i marketingu w pierwszych dziewięciu miesiącach na poziomie 32,5 proc. r/r przekroczyła wzrosty sprzedaży o 1,8 p.p. Nie ulega wątpliwości, co zresztą podkreślałem we wcześniejszych analizach, że podstawową przyczyną szybszego wzrostu kosztów sprzedaży są szybko rosnące koszty pracownicze związane z ludźmi zatrudnionymi w sklepach oraz centrach magazynowych. Do ich analizy za chwilę wrócę, ale najpierw kilka zdań o kosztach ogólnego zarządu.

Dynamika kosztów zarządu w trzecim kwartale była bardzo wysoka i wyniosła prawie 44 proc. Już w poprzedniej analizie podkreślałem, że tak duża dynamika tych kosztów może jednak zastanawiać, ponieważ z natury są to koszty bardziej stałe niż koszty sprzedaży. Podkreślam te koszty również dlatego, że w chwili obecnej wynoszą one ok. 20-21 mln zł kwartalnie, a baza Q4 2018 stanowi wyjątkowo niski punkt odniesienia na poziomie 11 mln zł. Dodatkowo koszty zarządu zwiększyły się w ciągu 9 miesięcy o kwotę 15 mln zł, co jest już zauważalną wartością w odniesieniu do zysku netto. Niestety spółka nadal przekonywująco nie wyjaśniła powodów tak istotnego wzrostu kosztów zarządu. Analiza prospektu emisyjnego pozwala tylko na stwierdzenie, że głównymi składowymi tych kosztów są wynagrodzenia pracowników administracyjnych (w tym kadry kierowniczej), usługi obce (np. usługi prawne i doradztwo podatkowe, audyt, etc.) czy koszty systemów informatycznych i baz danych.

Bazując na danych z raportu rocznego 2018 możemy założyć, że około 2/3 kosztów zarządu stanowią koszty wynagrodzeń i pochodne. To oczywiście prowadzi do prawdopodobnej konkluzji, że to właśnie wynagrodzenia (wzrost średniej płacy czy jednak nowe korporacyjne funkcje) mogą być podstawowym elementem wpływającym na wzrost tych kosztów. Należy żywić nadzieję, że raport roczny i noty objaśniające pozwolą na dokładniejsze zrozumienie powodów istotnego wzrostu tych kosztów. Oczywiście nie ma co popadać w skrajności i przesadzać z ocenami ponieważ stanowią one około 1,0 procent sprzedaży.

kliknij, aby powiększyćGdy spojrzymy na koszty rodzajowe to niewątpliwie widać istotny wzrost kosztów świadczeń pracowniczych. Wynagrodzenia i powiązane wzrosły o 29,2 proc. w analizowanym kwartale oraz 32,8 w ciągu 9 miesięcy 2019 roku. Szacunkowe obliczenia wskazują, że średnia płaca brutto w GK Dino wynosi ok 3,1 tys. zł. Jeśli założymy jej wzrost o 15 proc. r/r (tak jak wzrost płacy minimalnej 2020 vs 2019) to przy obecnie 19 tys. pracowników

otrzymujemy dodatkowe koszty (bez uwzględniania nowych otwarć) roczne o wartości w okolicach 130-140 mln zł. Jest to oczywiście bardzo istotna wartość w porównaniu do szacowanego rocznego zysku netto w okolicach 400 mln zł. Z kolei prezes spółki mówi o małym, dwucyfrowym wzroście kosztów wynagrodzeń, którego oczekuje w 2020 roku. Przypominam, że wzrost płacy minimalnej w roku 2019 vs rok poprzedni wyniósł nieco ponad 7 proc. (2.250 vs 2.100), czyli ponad 2 razy mniej niż planowany wzrost na rok kolejny. Można przeprowadzić jeszcze inne ćwiczenie i założyć, ze każda z osób dostanie podwyżkę o 350 zł równą różnicy w zmianie płacy minimalnej w okresie 2020/2-19. W takim wypadku łączny efekt roczny (wraz z estymowanym narzutem na poziomie 25 proc.) wyniósłby wtedy ok. 100 mln zł.

Niezależnie którą wersję przyjmiemy, to jednak jasno widać, że koszty wynagrodzeń wydają się być największym wyzwaniem w nadchodzącym okresie.Drugim istotnym wyzwaniem kosztowym wydaje się być pozycja zużycie materiałów i energii, której dynamika zarówno w trzecim kwartale, jak i narastająco przekroczyła dynamikę sprzedaży. W wypadku tej pozycji kosztowej zapewne najistotniejsze są dwie składowe. Po pierwsze ceny surowca zużywanego przez spółkę zależną Agro-Rydzynę - firmą specjalizującą się w produkcji mięsa, wędlin oraz przetworów mięsnych. Po drugie są to oczywiście koszty energii elektrycznej. Jeśli przyjmiemy, że średnie ceny energii elektrycznej wzrosły o ok. 100 zł na 1Mwh to negatywny efekt dla 2019 roku wyniósłby ok. 13 mln zł. Gdybyśmy oczyścili pozycję zużycie materiałów i energii o ten wpływ to i tak otrzymalibyśmy dynamikę roczną na poziomie przekraczającym dynamikę sprzedaży. Częściowo może to być wytłumaczalne poprzez zwiększenie udziału produktów świeżych (o 1,4 p.p. r/r) w całości sprzedaży, choć wydaje się, że nie jest to jedyna przyczyna. Kolejną i prawdopodobnie ważniejszą jest po prostu wzrost ceny mięsa wieprzowego, który można zaobserwować na rynku krajowym w 2019 roku. Być może też jest to jeden z powodów spadku marzy handlowej w trzecim kwartale, choć tutaj jest to raczej hipoteza, niż deklaratywne stwierdzenie poparte danymi.

Kolejną pozycją, która odnotowuje istotne procentowo wzrosty są pozostałe koszty rodzajowe, który w trzecim kwartale zwiększyły się o ponad ¾, a wartościowo o 4,5 mln zł. Nie jest to pierwszy kwartał ich wzrostu, ponieważ narastająco za 9 miesięcy są one wyższe o 10,5 mln zł i 77,9 proc. Niestety również w tym wypadku spółka nie zdecydowała się na przedstawienie wyjaśnień w swoim sprawozdaniu bądź prezentacji wynikowej. Może to właśnie w tych kosztach tkwi odpowiedź na rosnące koszty zarządu?

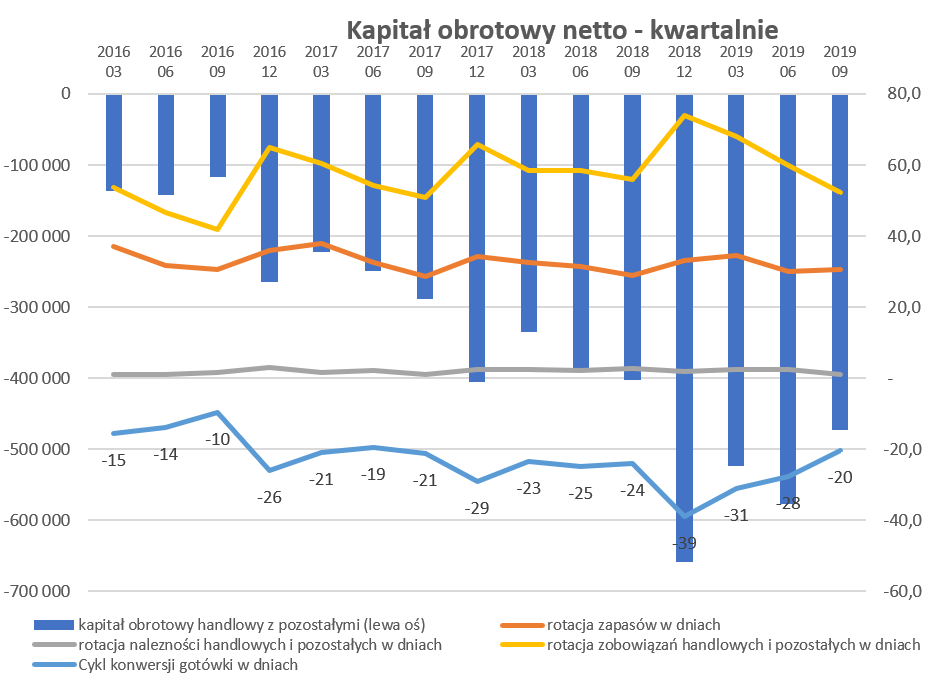

Przerwa w poprawie kapitału pracującegoAnaliza kapitału pracującego oczywiście przypomina gdzie tkwi siła i moc Dino, ale jednocześnie może to być punkt podwyższonego ryzyka.

kliknij, aby powiększyćUwaga – dla celów obliczenia rotacji w dniach przyjęto średnią stawkę VAT jako 15 proc. Należności oraz zobowiązania handlowe zawierają w sobie również pozostałe należności oraz pozostałe zobowiązania.

Cykl konwersji gotówki w dniach wyniósł w trzecim kwartale -20 dni i spadł o 4 dni w porównaniu do roku poprzedniego. Spółka, przy rotacji należności na poziomie 1-2 dni, praktycznie sprzedaje swoje towary za gotówkę co w wypadku sieci detalicznej nie jest niczym zaskakującym. Poprawa rotacji należności o 1 dzień zapewne wynika z rozliczania spływu należności z tytułu płatności kartą. Rotacja zapasów wyniosła w analizowanym kwartale prawie 31 dni, czyli gorzej o 1,7 dnia niż rok wcześniej. Tutaj może się zapalić pewna lampka ostrzegawcza. Spółka nie zaraportowała żadnego otwarcia nowego centrum dystrybucyjnego na koniec trzeciego kwartału co mogłoby potencjalnie tłumaczyć wzrost zapasów.

Rotacja zobowiązań handlowych wyniosła 52 dni (3,6 dnia mniej niż rok wcześniej) i została wytłumaczona przez spółką jako spłata zatowarowania centrum dystrybucyjnego w Rzeszotarach na kilkadziesiąt milionów złotych. Wytłumaczenie jest dość zastanawiające, ponieważ w raporcie rocznym 2018 znajdziemy informację, że owo centrum działało już na koniec 2018 roku. Tak więc albo nie pracowało wtedy na swoich istotnych mocach przerobowych, lub też spółka wynegocjowała bardzo długie terminy płatności na jego zatowarowanie (podbijając rotację w czwartym kwartale 2018 i w pierwszym półroczu 2019), które zostały uregulowane dopiero w trzecim kwartale 2019 roku. Jeśli to drugie wyjaśnienie jest prawdziwe to jednak można oczekiwać, że wskaźniki cyklu konwersji gotówkowej nie będą na koniec 2019 roku spektakularne w porównaniu do zawyżonej bazy za rok 2018. W dodatku gdyby tak się okazało, to jednak należałby się minus zarządowi, który przy omawianiu wyników kapitału pracującego na koniec 2018 roku nie pochwalił się takim zdarzeniem jednorazowym, które wtedy zadziałało korzystnie (poprawa przepływów operacyjnych), a teraz negatywnie.

Ujemny kapitał obrotowy na koniec września 2019 roku wyniósł 472 mln zł, czyli aż o 105 mln mniej kw/kw, jak już wspomniano wcześniej z powodu zmniejszenia salda zobowiązań handlowych (spadek o 103 mln zł). Patrząc na dane rok do roku wygląda to lepiej, ponieważ ujemny kapitał obrotowy jest wyższy o 69 mln zł. Jest to oczywiście związane z ujemnym cyklem konwersji gotówki oraz rosnącą skalą działalności grupy.

Wydatki inwestycyjne w trzecim kwartale 2019 roku wyniosły 195 mln zł, czyli tyle samo co rok wcześniej. Jeśli jednak spojrzymy na wydatki narastająco za 9 miesięcy to widać wysoką wartość 629 mln zł, co daje dynamikę roczną na poziomie 33 proc. Trzeba pamiętać, że w tych wydatkach kryją się nie tylko koszty ponoszone na budowę sklepów, ale również centrów logistyczno-dystrybucyjnych. Spółka inwestuje bardzo dużo pieniędzy, niestety sama warstwa opisowa jest dość uboga i tak naprawdę poza sumaryczną kwotą inwestycji i kilku zdaniach trudno wywnioskować jakie wartości są średnio wydatkowane na sklepy, a ile na magazyny dystrybucyjne. W czerwcu 2019 roku zarząd spółki podjął decyzję o budowie kolejnego centrum dystrybucyjnego tym razem w województwie zachodniopomorskim (miejscowość Łobez) o szacowanej powierzchni magazynowej 43 tys. m2. Budżet tego projektu wynosi ok. 80 mln zł. Te wszystkie informacje pozwalają założyć, że wydatki inwestycyjne w kolejnych kwartałach przynajmniej nie spadną, a raczej będą wykazywały tendencje rosnącą.

Ponieważ przepływy z działalności operacyjnej w ostatnich 9 miesiącach wyniosły 320 mln zł, a inwestycje były o ponad 90 proc. wyższe to różnicę trzeba było po raz kolejny pokryć zwiększając zadłużenie. I faktycznie o ile w drugim kwartale spółka wyemitowała obligacje na 170 mln zł (oprocentowanie WIBOR 3M + 1,3 proc.), to w trzecim kwartale po prostu spadły środki pieniężne o ponad 186 mln zł do kwoty niecałych 162 mln zł.

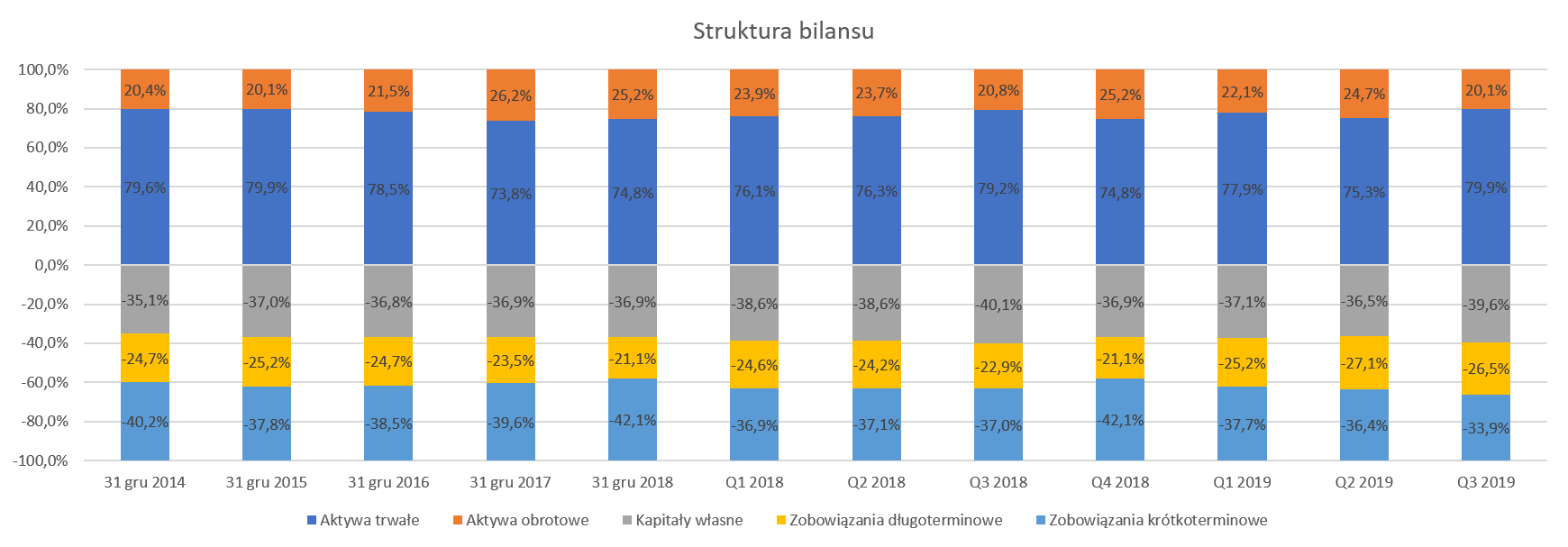

Raz jeszcze przypomnę, że Dino jest spółką handlową, która w dużym stopniu korzysta z kredytu kupieckiego, a do tego ma istotne zobowiązania inwestycyjne. To powoduje, że wskaźniki struktury finansowania aktywów zdecydowanie nie wyglądają podręcznikowo.

kliknij, aby powiększyćKapitały własne stanowią 39,6 proc. sumy bilansowej, a dodając do tego zobowiązania długoterminowe wskaźnik ten rośnie do 66,1 proc. co wciąż nie pokrywa aktywów trwałych, które stanowią 80 proc. sumy bilansowej. Od początku 2019 roku widzimy rosnący udział zadłużenia długoterminowego. Częściowo (3,0-3,5 p.p.) jest ono spowodowane wprowadzeniem MSSF 16 i wykazywanie w długoterminowych zobowiązaniach tych związanych z leasingiem. Dodatkowo jednak, jak wspomniałem wcześniej spółka wyemitowała w czerwcu 2019 roku obligacje korporacyjne z 3 letnim terminem, które są obecnie (i będą aż do Q1 2021 włącznie) wykazywane w zobowiązaniach długoterminowych. W tym miejscu warto jednak dodać, że w kolejnym raporcie kwartalnym 100 mln zł obligacji zostanie najprawdopodobniej przeklasyfikowanych z długoterminowych do krótkoterminowych. Dotyczyć to będzie emisji obligacji (również 3 letnich) z października 2017 roku. W efekcie część wskaźników (np. oparta na kapitale stałym) ulegnie z tego tytułu pogorszeniu (2,5-3,0 p.p.).

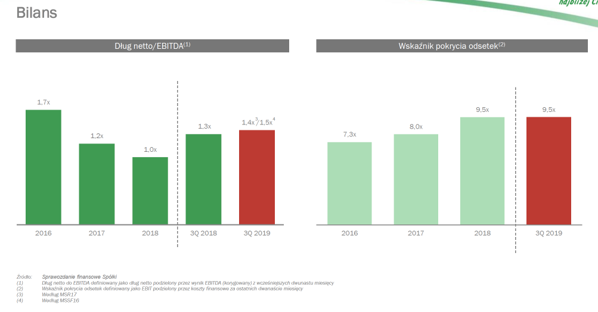

Już w zasadzie powyższe informacje plus widoczny szybki rozwój i inwestycje w sklepy dają odpowiedź na pytanie dlaczego spółka gromadzi kapitał i nie wypłaca dywidendy i nie należy liczyć na nią w kolejnych latach. Biorąc to wszystko pod uwagę można się było spodziewać pogorszenia wskaźnika DN / EBITDA i tak się rzeczywiście wydarzyło.

kliknij, aby powiększyćWskaźnik odsetkowy dług netto do EBITDA wyniósł 1,4 czyli o 0,1 więcej niż rok wcześniej w warunkach porównywalnych czyli bez uwzględnienie efektu MSSF 16. Gdybyśmy jednak włączyli efekt zastosowania MSSF 16 to wynosiłby on 1,5. Są to wartości nadal bezpieczne, aczkolwiek trzeba jasno stwierdzić, że wskaźnik uległ pogorszeniu, a nie poprawie. Osobiście nie wyciągałbym jednak już zbyt daleko idących wniosków, w szczególności gdy zauważymy, że wskaźnik ten na koniec września 2017 roku wynosił 1,6 czyli był wyższy. Pamiętajmy jednak o możliwym wolniejszym wzroście EBITDA w kolejnych okresach co może powodować dalsze wzrosty tego wskaźnika – choć to będzie przede wszystkim zależało od tempa nowych inwestycji.

Zdolność do obsługi zadłużenia mierzona wskaźnikiem pokrycia odsetek również nie wskazuje powodów do niepokoju i wynosił w ostatnim kwartale 9,5 identycznie jak rok temu.

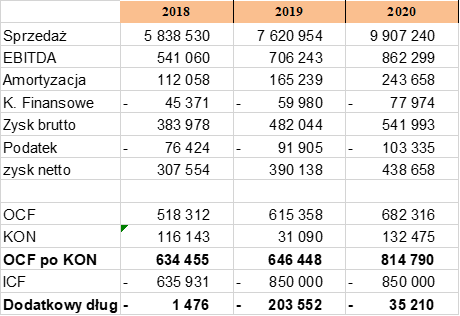

Obydwa wskaźniki generalnie w chwili obecnej wyglądają prawidłowo. Warto pamiętać o wartości bezwzględnej zadłużenia finansowego, które wynosi w chwili obecnej 1,2 mld zł (dług bez uwzględniania środków pieniężnych) przy rocznych kosztach finansowych (zdecydowana większość to odsetki) na poziomie 56 mln zł. Jeśli założymy, że spółka nadal będzie otwierać porównywalną liczbę sklepów, to można przyjąć roczny capex 2020 na poziomie przynajmniej 850 mln zł. Pisze przynajmniej, ponieważ trzeba pamiętać, że również w budownictwie daje się we znaki presja płacowa, a przy otwarciach przekraczających 200 sklepów rocznie należałoby oczekiwać otwierania nowego centrum logistycznego w okresie nie później niż 24 miesięcy. Przy założeniu 30 proc. wzrostu sprzedaży w roku 2020 i EBITDA na poziomie 8,5 proc. oraz zbliżonym (w dniach) cyklu konwersji gotówki co obecnie, przepływy operacyjne wygenerowane w 2020 roku mogą być w stanie zbliżyć się do pokrycia wydatków inwestycyjnych.

kliknij, aby powiększyćNa pierwszy rzut oka teza o finansowaniu inwestycji z przepływów operacyjnych może budzić zdumienie gdy porównamy ją z wynikami za ostatnie 9 miesięcy, gdzie wystąpiła dziura (różnica między wydatkami inwestycjami a w pływami operacyjnymi) na ponad 300 mln zł. Jednak gdy skorygujemy te dane o kilkadziesiąt milionów złotych zobowiązań (one-off w postaci zapłaty za zatowarowanie centrum logistycznego, który zawyżył saldo 2018 i zaniżył obecne) oraz fakt, że zysk operacyjny oraz EBITDA mają rosnąć w warunkach bezwzględnych, a wydatki inwestycyjne pozostaną na niezmienionym poziomie, to już cała ta układanka brzmi rozsądniej. Gdyby taki scenariusz został zrealizowany to paradoksalnie nie spodziewałbym się pogorszenia wskaźników zadłużenia w porównaniu do tych oczekiwanych na koniec 2019 roku.

Oczywiście przy przeprowadzaniu takich szacunków trzeba pamiętać o ich bardzo dużej podatności na nawet z pozoru niewielkie zmienne. Np. jeśli EBITDA nie wyniesie 8,5 proc. a 1 p.p. mniej to już jest ryzyko pogorszenia przepływów operacyjnych o kilkadziesiąt milionów złotych, a co za tym idzie zwiększenia długu netto. Podobnie sytuacja może się ułożyć jeśli przyjmiemy inne dane co do rotacji zobowiązań (w szczególności trudne do prognozowania w chwili obecnej) czy zapasów. Również założenie wyższej wartości wydatków inwestycyjnych (dość prawdopodobne choć brakuje danych, aby dobrze to wyszacować) mogłoby istotnie zmienić obraz tego ćwiczenia.

Podsumowanie i ocena sytuacji rynkowejPodsumowanie zacznijmy od silnych stron:

• Spółka wciąż rozwija się bardzo szybko. Przyrosty sprzedażowe na poziomie 30 proc. muszą budzić uznanie i szacunek. Dodatkowo spółka w zapowiedziach wciąż podtrzymuje zamiar osiągnięcia niskiego dwucyfrowego wskaźnika LFL w roku 2020. To zarazem oznacza, że wzrosty sprzedażowe w roku 2020 na poziomie 30 proc. wciąż są w zasięgu spółki. Tak wysokie wzrosty powinny ułatwić zarządzanie wyzwaniami w postaci rosnących kosztów operacyjnych. Część z nich jest jednak stała i powinna rosnąć wolniej od wzrostu sprzedaży, w szczególności gdy wzrosty sprzedażowe pochodzą z podwyżek cen (inflacja) a nie wolumenów sprzedażowych.

• 30 procentowe wzrosty sprzedaży i dość ograniczony asortyment towarowy powinien umożliwić efektywne negocjacje z dostawcami w zakresie poprawy warunków handlowych. Poprawa taka może być przerzucona w rynek (wspierając sprzedaż) lub też częściowo użyta do zrekompensowania rosnących kosztów.

• Marża brutto na sprzedaży na poziomie 23 proc. jest na wysokim poziomie, podobnie jak i rentowność EBITDA, EBIT czy zyskowność netto.

• Spółka wciąż ma dość duży potencjał do rozwoju i otwierania nowych sklepów – w 7 województwach nadal bądź nie posiada sklepów, bądź są one w nieznacznej ilości w przeliczeniu na 100 tys. mieszkańców.

Niewątpliwie od ostatniego omówienia pojawiło się jednak więcej rys na pięknym do tej pory obrazie Dino:

• O ile całkowita sprzedaż rośnie bardzo ładnie to sprzedaż porównywalna, wciąż przecież wysoka, jednak nie wygląda już tak spektakularnie jak wcześniej, w szczególności w odniesieniu do inflacji żywnościowej oraz wyników Biedronki. To wraz z informacjami o podobnej liczbie otwarć w roku 2020 jak w roku 2019 mogą jednak skłaniać do refleksji czy przyrosty sprzedażowe na poziomie 30 proc. będą możliwe do osiągnięcia w kolejnym roku.

• Spółka po raz pierwszy od debiutu na giełdzie zanotowała niższą procentowo marżę handlową co jednak musi niepokoić.

• Wpływ rosnących kosztów pracy będzie zapewne widoczny w wynikach 2020 roku i mówimy tutaj już o bardzo poważnych wartościach sięgających potencjalnie ponad 100 mln zł.

• Zadłużenie, choć niskie, jednak wzrosło r/r, a jeśli dynamika EBITDA będzie wolniejsza niż dynamika sprzedaż to parametry zadłużeniowe mogą się również pogarszać. Najprawdopodobniej operacyjne przepływy na koniec 2019 roku mogą lekko rozczarować w związku z dość wysoką bazą z grudnia 2018. To z kolei może pogorszyć wskaźniki zadłużenia.

• Szybko rosną koszty zarządu, które same w sobie nie są specjalnie istotne, ale przy innych wyzwaniach nie ułatwiają zarządzania spółką. Dodatkowo inwestorzy nie mają wiedzy o powodach tego wzrostu.

• Oczywiście wciąż nie wiemy jak będzie wyglądała kwestia podatku obrotowego czy jakiegoś innego, który potencjalnie może zabrać cześć rentowności, o ile nie zostałoby to przerzucone w ceny towarów.

• Pozostaje również efekt niedziel niehandlowych, choć wydaje się, że w 2020 roku nie będzie on już tak istotny jak w poprzednich okresach.

• Wskaźnikowa wycena spółki jest dość wysoka, podobnie jak i jej bezwzględna kapitalizacja. To wszystko sprawia, że część inwestorów może nerwowo reagować na każdy sygnał o możliwych zagrożeniach czy wyzwaniach.

Spółka jeszcze 7 sierpnia była wyceniana w granicach 44 P/E, co oczywiście jest wartością bardzo wysoką, choć w wypadku tej spółki widzieliśmy już poziomy jeszcze wyższe, ocierające się nawet o wartość około 50. Po opublikowania wyników wskaźnik spadł do 37 zarówno ze względu na poprawę zysku netto jak i 10 proc. obniżenie kapitalizacji spółki.

Jak wielokrotnie wskazywałem w wycenie Dino jest bardzo duża premia za przyszły, szybki rozwój. W takim wypadku raczej należy bazować na przewidywanym wskaźniku C/Z lub PEG (

edu.stockwatch.pl/wskaznik-c-z...), które lepiej powinny nadawać się do oceny wartości tak szybko rosnącej spółki jaką jest Dino.

Analiza wyników trzeciego kwartału pokazuje, że Dino wciąż rozwija się szybko i przynosi istotne zyski. Pojawiły się jednak dość duże znaki zapytania, które nakazują raz jeszcze zadanie sobie pytania czy Dino będzie w stanie zwiększać swoje zyski równie dynamicznie jak sprzedaż, w szczególności w kontekście podwyżki płacy minimalnej w roku 2020 i latach kolejnych. Jeśli tak się nie stanie to wydaje się, że obecna wycena może być trudna do uzasadnienia. Z drugiej jednak strony mamy cały czas rosnącą konsumpcję w Polsce, zauważalną inflację cen żywności co powinno jednak stymulować sprzedaż.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.