Atak na lidera - omówienie sprawozdania finansowego Ryvu po III kw. 2020 r. Ryvu zadebiutowało (wtedy jeszcze jako Selvita) na rynku NC dość dawno bo w lipcu 2011 roku. Analizowana spółka to innowacyjna część „starej Selvity”. O podziale spółki na dwie części było już trochę podczas poprzedniego omówienia (po III kwartale 2019 roku), więc nie będę wracał do tego tematu. Przypomnę tylko, że spółka operuje w segmencie innowacyjnych leków chemicznych tzw. małej cząsteczki o potencjale terapeutycznym w obszarze onkologicznym. W swoim portfolio projektów firma skupia się na nowych celach onkologicznych w obszarze inhibitorów kinaz, syntetycznej letalności, metabolizmu i immunometabolizmu nowotworów oraz immunoonkologii.

Projekty i zmianySpółka w połowie października 2020 roku poinformowała o rewizji swojego portfolio.

kliknij, aby powiększyćSłowo rewizja nie sugeruje nic dobrego i tak też było tym razem. Zarząd Ryvu poinformował o decyzji o zaniechaniu prac nad dwoma projektami (wykreślonymi w slajdzie powyżej czerwonym kolorem). Innymi słowy ziściło się to z czym trzeba się w spółkach biotechnologicznych liczyć. Ryzyko zainwestowania czasu i konkretnych pieniędzy w projekty, które w pewnej fazie trzeba zakończyć bez sukcesu komercjalizacji. Zarząd poinformował, że kierował się zarówno analizą wyników naukowych, możliwością rozwoju projektów w dalszych etapach jak i analizą spodziewanej konkurencji (również wyników ich badań).

Mówiąc wprost, uznano, że dalsze kontynuowanie tych dwóch projektów nie ma większego sensu, ponieważ nie da się uzyskać satysfakcjonującej (o ile w ogóle jakiejkolwiek) stopy zwrotu w stosunku do poniesionych już i koniecznych do poniesienia w przyszłości kosztów. Oczywiście trzeba na tę decyzję spojrzeć również z drugiej strony. Zarząd Ryvu wykazał się dość dużą dojrzałością (dla tych co znają spółkę nie jest to nic zaskakującego) i potrafił uciąć projekty, w momencie gdy doszedł do wniosku, że przeznaczenie kolejnych pieniędzy na ich kontynuowanie nie przyniesie korzyści. Nie musiała być to łatwa decyzja biorąc pod uwagę, że w swojej strategii na lata 2020-22 spółka określała antagonistę A2A/A2B Ryvu jako cząsteczkę posiadającą potencjał leku najlepszego w swojej klasie.

Prezes spółki poinformował, że w obydwu projektach były toczone całkiem zaawansowane rozmowy z potencjalnie zainteresowanymi spółkami umową partneringową oferujących kilka milionów USD płatności upfront. W obydwu wypadkach jednak partnerzy się wycofali, a kolejne wyniki badań nie były na tyle obiecujące, aby kontynuować dalej prace. Patrząc na powyższe wykresy widać, że obydwa zakończone projekty były numerami 3 oraz 6 biorąc pod uwagę ich zaawansowanie. Ogólne nakłady na te projekty można szacować na ok. 50 mln zł, z czego 20 mln zł to środki własne spółki, a 30 mln zł to wykorzystanie dotacji i grantów. Szacunkowa wycena przeprowadzana przez analityków to było ok. 8 zł na akcję razem dla tych dwóch projektów, co w tamtym momencie dawało ok. 10 proc. wyceny spółki przy wartości 80 zł.

Skupmy się jednak na cząsteczkach, które obecnie znajdują się w portfolio spółki i decydują o wycenie tego podmiotu. Po pierwsze jest to cząsteczka SEL24 sprzedana w marcu 2017 roku do Menarini. Ryvu otrzymało wtedy 4,8 mln EUR jako upfront payment, a cała wartość umowy (tzw. biodollar) została określona na 89 mln EUR. W marcu 2020 roku po zakończeniu z sukcesem I fazy badań klinicznych spółka otrzymała pierwszy kamień milowy w kwocie 1,75 mln EUR. Tak więc w chwili obecnej spółka „zarobiła” na tym projekcie ok. 7 proc. całości potencjalnego kontraktu. Tutaj jednak ważne spostrzeżenia, które często umykają inwestorom mniej doświadczonym w analizie spółek biotechnologicznych. Wartość 89 mln EUR wygląda bardzo sexy, ale mamy co najmniej 5 zagadnień o których lepiej nie zapominać.

Po pierwsze prawdopodobieństwo tego, że cząsteczka w fazie badań klinicznych stanie się pełnowartościowym lekiem. Są różne badania na temat prawdopodobieństwa sukcesu przejścia poszczególnych faz i różnie to wygląda w różnych wskazaniach. Jeśli natomiast weźmiemy pewną średnią (pamiętając o tym, że jest to jednak specyficzna miara statystyczna) to można przyjąć, że cząsteczka, która przeszła I fazę badań klinicznych ma zaledwie kilkanaście procent szans na stanie się lekiem. Istotnie lepiej wygląda sprawa gdy cząsteczka z powodzeniem zakończy II fazę badań klinicznych, wtedy to średnie prawdopodobieństwo rośnie już do ok. 50 proc.

Po drugie ważny jest również czynnik czasu. Okres od momentu rozpoczęcia badań do wprowadzenia leku na rynek rzadko kiedy jest krótszy niż 10 lat, a w niektórych wypadkach dochodzi nawet do 20 lat. To oczywiście oznacza kolejne ryzyka, ponieważ przez tak długi okres czasu może się wiele wydarzyć np. pojawią się konkurencyjne terapie lepiej odpowiadające na dany typ choroby. To też oznacza konieczność finansowania dalszych prac prowadzonych przez spółkę w innych projektach. Z tego co kojarzę to projekt SEL24 rozpoczął się w końcu 2008 roku, a sam zarząd nie spodziewa się, aby cząsteczka mogła stać się lekiem wcześniej niż w 2025 roku. Spółka objęła cząsteczkę ochroną patentową już wcześniej i wygasa ona w 2033 roku z możliwością przedłużenia o 5 lat. Tak więc widać tutaj, że okres czasu może mieć również wpływ na możliwość zarabiania na danym leku będąc na uprzywilejowanej pozycji.

Po trzecie 89 mln EUR brzmi bardzo dobrze, ale trzeba pamiętać, że

największa wartość z tej kwoty będzie prawdopodobnie wypłacona dopiero w momencie zarejestrowania leku i wprowadzenia go do sprzedaży. Piszę prawdopodobnie, ponieważ konkretne zapisy umowy są tajne, ale jednak pewna praktyka na rynku istnieje. Zresztą proszę zauważyć, że za osiągnięcie pierwszego kroku milowego spółka (zakończenie z sukcesem I fazy BK) otrzymała 1,8 mln UER czyli niecałe 2 proc. całości umowy.

Po czwarte w tego typu umowach wartość całego kontraktu (biodollar) zazwyczaj obejmuje prawa (więc również pieniądze do wypłaty w kolejnych krokach milowych) do danej cząsteczki w kilku wskazaniach terapeutycznych.

Innymi słowy w wypadku projektu SEL24 otrzymanie całych 89 mln EUR uwarunkowane jest doprowadzeniem cząsteczki na rynek nie tylko we wskazaniu na ostrą białaczkę szpikową (AML), ale zapewne również innych wskazaniach terapeutycznych. Bazując na informacjach z poprzednich lat można zakładać, że mogłyby to być wskazania w innych nowotworach hematologicznych oraz guzach litych. Warto jednak pamiętać, że te inne wskazania mogą wymagać zaprojektowania nowego zestawu badań klinicznych. W chwili obecnej bowiem II faza badan klinicznych obejmuje tylko wskazania na AML.

Po piąte, aby tchnąć trochę optymizmu. Gdyby udało się przejść te wszystkie trudności opisane powyżej to po wprowadzeniu leku na rynek Ryvu miałoby prawo do tzw. royalities (procentowych tantiem od sprzedaży leku). Analitycy przyjmują w tym wypadku średnio 10 proc. tantiem (kilka-kilkanaście procent w zależności od wielkości sprzedaży) co przy np.

estymowanej sprzedaży na poziomie np. 200-300 milionów dolarów rocznie dawałoby kwoty, które w zasadzie mogłyby finansować bieżącą działalność spółki.W połowie września bieżącego roku Menarini podało informację o podaniu SEL24 (w zasadzie obecnie to już MEN1703) pierwszemu pacjentowi w europejskim ośrodku klinicznym, w ramach trwającego badania klinicznego fazy II prowadzonego u pacjentów z ostrą białaczką szpikową (AML). Trzy miesiące wcześniej (lipiec) podane również tę cząsteczkę pierwszemu pacjentowi w USA.

Finalne dane fazy II spodziewane są w 2022 roku i wtedy może to też być decydujący moment dla tej cząsteczki. Jeśli wszystko pójdzie zgodnie z planem to prawdopodobieństwo sukcesu wtedy zauważalnie wzrośnie, co powinno mieć przełożenie na wycenę spółki.Cząsteczka SEL 120 to w chwili obecnej najważniejsze aktywo spółki do którego ma ona prawa. Potencjał w tym zakresie jest przede wszystkim w ostrej białaczce szpikowej (AML, MDS), ale także w guzach litych. W chwili obecnej cząsteczka jest w I fazie badań klinicznych (AML/MDS) w 6 ośrodkach w USA i wyniki spółka zamierza opublikować pod koniec pierwszego półrocza 2021 roku. Tutaj widać pewien wpływ pandemii, ponieważ pierwotnie spółka zamierzała tego dokonać na koniec 2020 roku. Niestety Covid-2 spowodował opóźnienia związane z rekrutacją pacjentów. Było to związane zarówno z dodatkowymi środkami bezpieczeństwa i procesami zarządzania ryzykiem wprowadzonymi przez ośrodki kliniczne jak i mniejszą chęcią udziału w takich badaniach pacjentów zwłaszcza z AML, którzy zazwyczaj mają obniżoną odporność. Skutkowało to czasowym zawieszeniem rejestracji lub jej widocznym opóźnieniem. Oczywiście tutaj należy sobie postawić pytanie czy nie nastąpi dalsze opóźnienie biorąc pod uwagę kolejne fale pandemii czy pojawiające się informacje o nowej mutacji konorawirusa SARS-CoV-2 ujawnionej w Wielkiej Brytanii. Spółka próbuje zarządzać tym procesem i podjęła decyzją o rozpoczęciu europejskiej części badania wcześniej niż pierwotnie planowano, także w Polsce. Gdyby wszystko poszło zgodnie z planem to spółka chciałaby zakończyć I fazę badań klinicznych do końca 2021 roku. Jeśli badania okazałyby się sukcesem to oczywiście wzrosłoby zarówno prawdopodobieństwo sukcesu jak i komercjalizacji tego projektu. Dodatkowo prezes spółki potwierdził, że spółka zbliża się do złożenia wniosku o rozpoczęcie badań klinicznych tej cząsteczki (SEL120) w guzach litych i chciałby aby ruszyło ono w Europie w pierwszej połowie 2021 roku.

W wypadku cząsteczki SEL 120 warto jeszcze przypomnieć umowę z Leukemia & Lymphoma Society

(LLS) z 2017 roku dotyczącą współpracy w zakresie dalszych badań fazy przedklinicznej oraz I fazy klinicznej cząsteczki SEL120. LLS zobowiązał się do zapewnienia spółce wsparcia finansowego do 3,25 mln USD. W zamian za to LLS jest uprawnione (w wypadku sukcesu czyt. rozpoczęcia III fazy klinicznej) do otrzymania płatności za uzyskanie kamieni milowych, a po komercjalizacji również do tantiem. Łączna wartość płatności dla LLS zgodnie z umową nie ma przekroczyć siedmiokrotności udzielonego dofinansowania. Na koniec września Ryvu otrzymało 700 tys. USD dotacji oraz naliczono 200 tys. USD należnych dotacji. W chwili obecnej spółka nie rozpoznaje takiego zobowiązania w księgach, co też jest pewnym potwierdzeniem faktu, że na dzień bilansowy prawdopodobieństwo zakończenia całego projektu sukcesem nie jest znaczne.

Kolejna ciekawa transakcja to kwietniowa umowa współpracy z Galapagos - tak to ta sama firma z dealu z Onco Arnedi. Celem umowy jest odkrywanie oraz rozwój innowacyjnych związków małocząsteczkowych o potencjalnym zastosowaniu terapeutycznym w chorobach zapalnych. Spółka otrzymała 1,5 mln EUR plus ma szansa na kolejne 52 mln EUR w krokach milowych, o ile projekt będzie się sukcesywnie rozwijał. Dodatkowo umowa zawiera możliwość potrzymania jednocyfrowych tantiem ze sprzedaży leków opracowanych w wyniku tej współpracy. W ramach tej umowy polska spółka jest odpowiedzialna za wczesne fazy odkrywania związków, z kolei Galapagos za kontynuowanie dalszych prac rozwojowych.

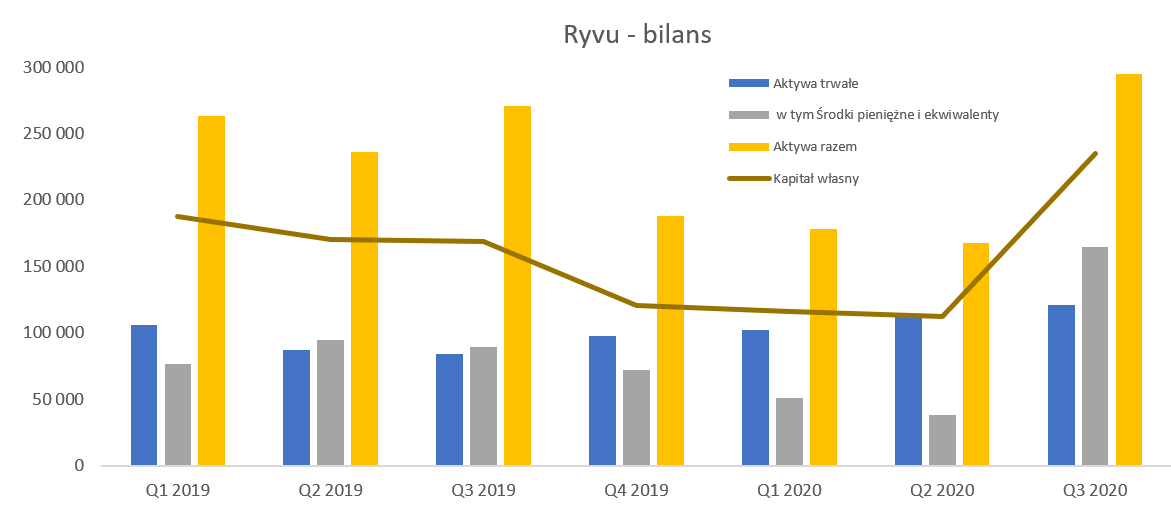

Kasa od inwestorów to wciąż podstawaProszę spojrzeć na podstawowe pozycje bilansowe spółki.

kliknij, aby powiększyćW chwili obecnej aktywa wynoszą prawie 295 mln zł z czego aktywa trwałe stanowią około 2/3 sumy bilansowej.

Ponad połowę tej kwoty stanowią środki pieniężne w kwocie 164 mln zł i wg deklaracji zarządu powinny one wystarczyć do prowadzenia działalności operacyjnej do końca czwartego kwartału 2022 roku. Posiadane środki finansowe i deklarowany okres powinien wystarczyć na finansowanie projektu SEL120 w zakresie badań klinicznych w celu AML i guzach litych oraz pozostałych projektów przedklinicznych.

Spółka pozyskała w trzecim kwartale finansowanie (emisja akcji) na kwotę 143 mln zł brutto (po uwzględnieniu kosztów wyszło 134 mln zł). Nastąpiło wyemitowanie 2,38 mln nowych akcji (rozwodnienie ok. 15 proc.) po cenie emisyjnej 60 zł. Tutaj raz jeszcze przypomnę, że najprawdopodobniej nie jest to ostatnia emisja akcji. Tantiemy ze sprzedaży ewentualnego leku będą nie wcześniej niż w 2025 roku, a dopiero takie regularne wpływy ustabilizowałyby w pełni sytuację finansową spółki.

Pozostała istotna wartość aktywów to majątek trwały składający się przede wszystkim z rzeczowego majątku (grunty, budynki oraz sprzęt laboratoryjny związany z prowadzoną działalnością badawczą-rozwojową) w kwocie 88 mln zł i udziałów w spółce Nodthera o wartości ponad 28 mln zł. W tym drugim wypadku spółka posiada niecałe 5 proc. w kapitale podstawowym, a wycena odnosi się do ostatniego podwyższenia kapitału z pierwszej połowy 2020 roku.

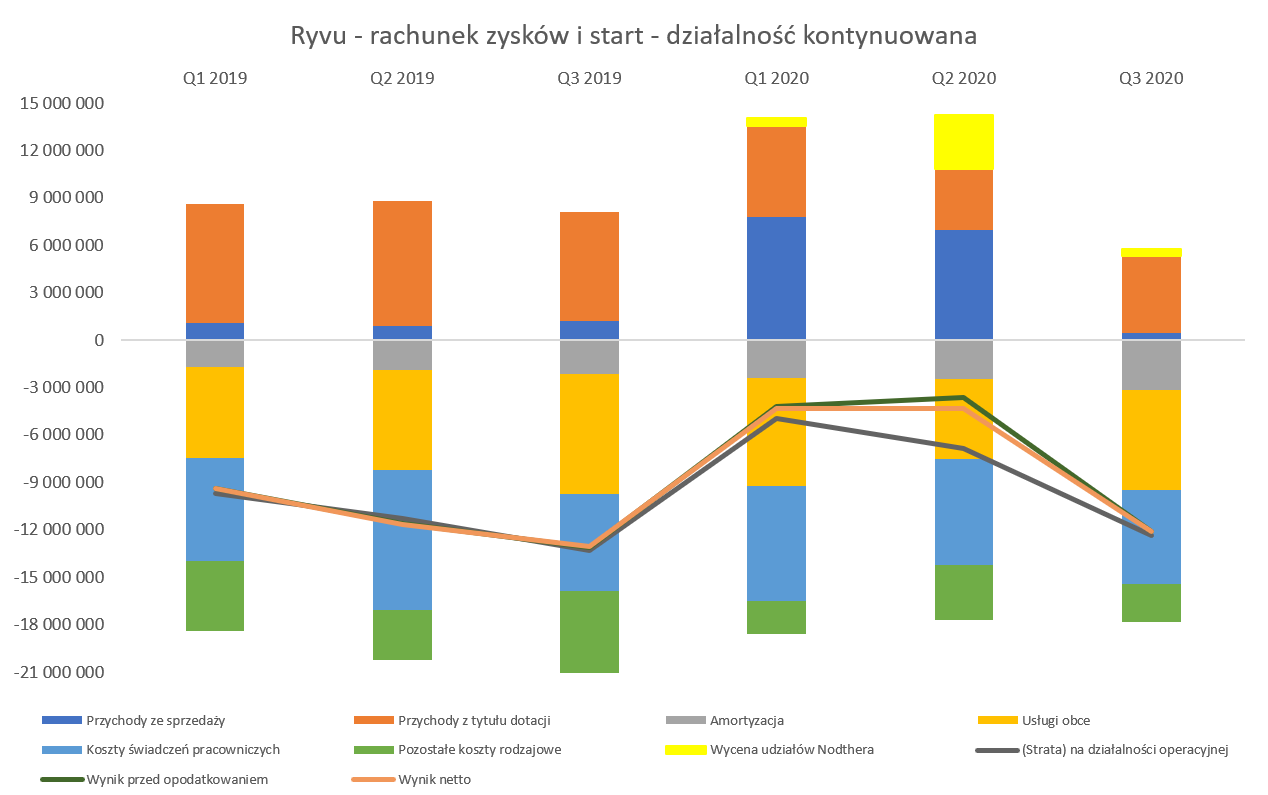

Proszę również spojrzeć na rachunek zysków i start gdzie spółka generuje istotne straty, które w analizowanym okresie sięgnęły ponad 12 mln zł.

kliknij, aby powiększyćTrzeba tutaj wspomnieć o polityce kapitalizowania kosztów w porównaniu do Onco Arnedi. W tamtej spółce koszty badań i rozwoju były kapitalizowane na bilansie. I w efekcie Onco wykazywało niewielkie straty w rachunku wyników natomiast dość duże aktywa związane z skapitalizowanymi kosztami. Tutaj sytuacja jest w zasadzie odwrotne. Ryvu praktycznie nie kapitalizuje na bilansie kosztów prac badawczych i lądują one w rachunku wyników. Jest to zresztą zgodne z podejściem zalecanym w MSSF-ach oraz tym opublikowanym w marcu 2019 przez UKNF. Urząd wydał wtedy opinię w sprawie możliwości ujmowania aktywów powstałych w wyniku prac rozwojowych, które sprowadzało się do stwierdzenia, że tylko niewielka część nakładów w branży farmaceutycznej może być kapitalizowana.

Jeśli chodzi o stronę przychodową to składa się ona z czterech elementów. Po pierwsze są to kwoty otrzymywane w ramach różnego rodzaju umów partneringowych. Przypomnę, że spółka w swojej historii podpisała już 8 takich umów, choć wartości otrzymanych płatności up front nie były bardzo znaczące. W każdym razie w pierwszych 9 miesiącach tego roku spółka otrzymała 1,75 mln EUR z tytułu kamienia milowego w projekcie SLE24 (Menarini) oraz 1,5 mln EUR od Galapagos (płatność upfront). Wartości te są widoczne w dwóch pierwszych kwartałach 2020 roku jako granatowe dodatnie słupki, które narastająco za 3 kwartały dodają się do wartości 14,3 mln zł. Warto o tym pamiętać, że gdyby nie te wpływy to straty spółki byłyby większe o tę właśnie kwotę.

Drugim strumieniem otrzymywanych pieniędzy są dotacje badawcze, które w rachunku wyników naliczane są proporcjonalnie do poniesionych kosztów kwalifikowanych. W tym wypadku w analizowanym kwartale była to kwota 4,1 mln zł, a narastająco 12,6 mln zł. Ostatnim źródłem finansowania przechodzącym obecnie przez rachunek wyników są dotacje infrastrukturalne, czyli w tym wypadku przede wszystkim do budowy centrum badawczo-rozwojowego. Przychód ten naliczany jest proporcjonalnie do kosztów amortyzacji z uwzględnieniem wskaźnika dofinansowania zgodnego z podpisaną umową. Spółka rozpoznała w rachunku wyników dotacje infrastrukturalne na kwotę 0,8 mln zł w bieżącym kwartale oraz 1,9 mln zł narastająco.

W efekcie końcowym mamy sytuację w której spółka prezentuje całkiem istotne wartości przychodów przyszłych okresów (31 mln zł na koniec września 2020 roku) gdzie środki pieniężne już do spółki wpłynęły. Wartość podaną przed chwilą należałoby skorygować o pozostałe należności dotacyjne (2,2 mln zł na 30 września), które z kolei pokazują nam wartość naliczonych (a nie otrzymanych jeszcze) przychodów. W okresie objętym sprawozdaniem (9 miesięcy) na rachunki bankowe z tytułu dofinansowania wpłynęło niecałe 27 mln zł, natomiast narastająco jest to już kwota sięgająca prawie 147 mln zł.

Spółka czasami poprawia swoje wyniki w rachunku zysków i strat poprzez wycenę udziałów w spółce Nodthera. W ciągu 9 miesięcy 2020 roku zwiększenie wyceny podniosło wynik o 4,4 mln zł w związku z przeszacowaniem wyceny spółki w księgach spółki bazując na danych z ostatniej transakcji podwyższenia kapitału.

Analizując układ rodzajowy kosztów widać, że najważniejszymi są oczywiście świadczenia pracownicze (ok. 36 proc. narastająco) oraz usługi obce (ok. 33 proc.) co wydaje się całkowicie zrozumiałym. Na pierwszy rzut oka zastanawiać może dość wysoka amortyzacja, która za 9 miesięcy wyniosła prawie 8 mln zł, a tylko w ostatnim kwartale było to 3,1 mln zł. W efekcie w ciągu ostatnich 9 miesięcy stanowiła ona ok. 15 proc. wszystkich kosztów rodzajowych. Gdy jednak przypomnimy sobie wartość rzeczowego majątku trwałego oraz inwestycje w centrum badawczo-rozwojowe (współfinansowane przez dotacje infrastrukturalne) to wszystko staje się jasne.

Patrząc na poziom kosztów rodzajowych bez uwzględnienia amortyzacji w ostatnich 3 kwartałach otrzymujemy zarówno średnią jak i medianę w przedziale 15,0-15,5 mln zł i to można uznać za naturalny poziom konsumpcji środków pieniężnych. Porównując takie tempo wydatkowania środków z wartością cashu na koniec września otrzymujemy okres zabezpieczenia finansowania na mniej więcej 10 kwartałów w przód. A przecież dodatkowo spółka powinna otrzymywać jeszcze jakieś kolejne dofinansowania. Z drugiej strony trzeba też przyjąć, że wydatki zauważalnie wzrosną w momencie gdy kolejne projekty będą wchodzić w coraz bardziej zaawansowane etapy jak np. SEL120 w I fazę badań klinicznych we wskazaniu guzów litych.

Po ile można sprzedać SEL120I tutaj zaczyna się problem, ponieważ wyciąganie średnich czy median z transakcji zawieranych na tym rynku może być dość mylące. Są to przecież jednostkowe negocjacje między dwoma partnerami a sprzedawany kandydat na lek często jednak nie jest wprost porównywalny w takich transakcjach. Zarówno ze względu na potencjalną atrakcyjność i skuteczność terapii jak i moment sprzedaży.

Spójrzmy jednak na strategię spółki, która zakłada komercjalizację SEL120 na poziomach kilkukrotnie wyższych niż SEL24. W takim razie wartości, które uzyskało Onco Arendi (25 mln EUR upfront oraz razem potencjalnie 320 mln EUR biodollar) powinny być w zasięgu takiej transakcji, gdyby wydarzyła się ona po zakończonej z sukcesem pierwszej fazie badań klinicznych. Przypomnę, że cząsteczka SEL 120 ma dwa dość atrakcyjne wskazania (ostra białaczka szpikowa AML oraz zespól mielodysplastyczny MDS) a potencjalnie również jest obszar guzów litych, który komercyjnie wydaje się być bardzo atrakcyjnym.

Podsumowanie Do końca października 2020 roku Ryvu Therapeutics wydawało się być niekwestionowanym liderem biotechnologicznych spółek innowacyjnych notowanych na warszawskiej giełdzie. Co prawda CelonPharma posiadał i posiada wyższą kapitalizację, ale jednak jest klasyfikowany w sektorze produkcji leków i część jego wartości (kapitalizacji) związana jest z działalnością w zakresie produkcji i sprzedaży leków generycznych. Listopadowa informacja o największej umowie partneringowej w historii polskiej biotechnologii podpisanej przez Onco Arend Therapeutics sprawiła, że pozycja lidera (Ryvu) zaczęła być kwestionowana.

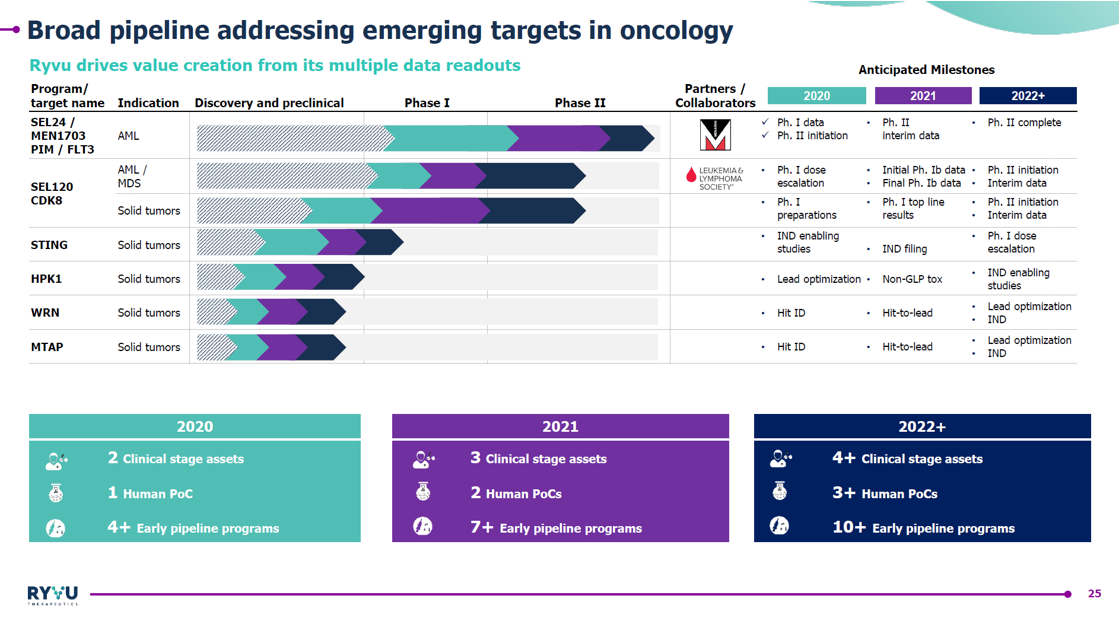

Pipleline projektów spółki, pomimo zamknięcia dwóch o których pisałem na początku analizy, wygląda całkiem obiecująco.

kliknij, aby powiększyćPowyższy slajd pochodzi z korporacyjnej prezentacji z października 2020 roku. Gdybyśmy założyli, że spółce uda się zrealizować ten harmonogram to na koniec 2022 roku (więc „już” za dwa lata) spółka posiadałaby 3 projekty w drugiej fazie badań klinicznych. Co prawda jeden z nich jest przecież sprzedany, ale powinna wtedy otrzymać kolejny kamień milowy a prawdopodobieństwo zakończenia projektu z sukcesem by się zauważalnie podniosło. W takim scenariuszu wycena spółki na obecnym poziomie 850-900 mln (czyli nie przekraczająca 250 mln USD) wydawałaby się być niską.

Pamiętać jednak należy, że w tym roku spółka miała zarówno wzloty (kamień milowy Menarini, umowa Galapagos, pozyskanie kapitału) jak i upadki (zamknięcie dwóch projektów, przesunięcie przedstawienia wstępnych wyników z badania I fazy dla SEL120 na koniec pierwszego półrocza 2021 roku czy brak umowy partneringowej na jeden z projektów w fazie discovery co spółka obiecywała w swojej strategii 2020-22).

Spółki biotechnologiczne najczęściej wyceniane są jako suma wycen poszczególnych projektów skorygowana o prawdopodobieństwo zakończenia projektu sukcesem. W związku z tym im projekt jest bardziej zaawansowany tym jego wartość rośnie. Warto pamiętać, że przejście projektu z fazy I do drugiej zwiększa prawdopodobieństwo końcowego sukcesu ok. 3-krotnie (z kilkunastu do prawie 50 procent), a wtedy wartość projektu rośnie skokowo oraz skraca się czas do uzyskania końcowego wyniku/sukcesu. Podsumowując, wydaje się, że informacje o kolejnych postępach lub ich braku w zakresie postępów w projekcie SEL 120 będą kluczowym czynnikiem wpływającym na kapitalizację spółki. Oczywiście do tego można dodać np. przyjemny bonus w postaci podpisania jakiejś nowej umowy partneringowej dla projektu w fazie discovery, choć trudno się spodziewać w takim wypadku płatności upfront rzucających na kolana.

P.S. Oświadczam, że nie posiadam akcji Ryvu Therapeutics w moim portfelu w chwili obecnej. Nie dokonywałem transakcji kupna-sprzedaży w ostatnich 30 dniach. Analizę przeprowadziłem starając się być maksymalnie obiektywnym tak jak tylko potrafię.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 360 dni była zarezerwowana tylko dla osób posiadających abonament.