Nawozy zrobiły robotę - omówienie sprawozdania finansowego Grupy Azoty po II kw. 2019 r.Przychody grupy kapitałowej Grupa Azoty (dalej Azoty) wyniosły w drugim kwartale 2,74 mld zł i były o 358 mln zł (15 proc.) wyższe r/r. Głównym powodem zwyżki jest konsolidacja przejętego w poprzednim kwartale Compo Expert, które osiągnęło w raportowanym kwartale 369 mln zł obrotów.

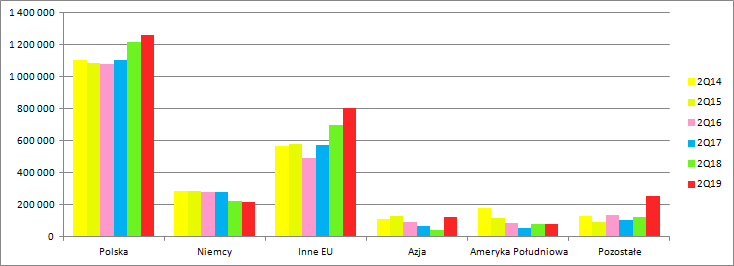

Sprzedaż „starych” Azotów była o 11 mln zł niższa r/r, prawdopodobnie między innymi dzięki akwizycji chemiczny potentat istotnie zwiększył znaczenie eksportu w sprzedaży. Obroty zrealizowane poza granicami Polski wyniosły 54 proc. w porównaniu do 49 proc. przed rokiem.

kliknij, aby powiększyćZ ujawnionych danych wynika, że nowy nabytek w grupie uzyskał sprzedaż mniejszą o 4 proc. r/r. (369 mln zł vs. 385 mln zł). Spadek w walutach transakcyjnych był jednak większy. Compo w pierwszym półroczu ok. 38 proc. sprzedaży ulokowało na rynkach z płatnościami dolarowymi, natomiast 61 proc. w Europie, czyli płatnościami w EUR. O ile kurs EUR/PLN w II kw. był r/r stabilny, to kurs USD/PLN zwiększył się o 6,4 proc.

Marża brutto na sprzedaży wyniosła 22,1 proc. i w stosunku do ubiegłego roku wzrosła o 8,1 p.p. Należy jednak pamiętać, że przed rokiem mieliśmy wyjątkowo słaby okres, czyli efekt niskiej bazy. Marża w porównaniu do 2 kw. 2017 r. była mniejsza o 0,4 p.p., natomiast w porównaniu do 2 kw. 2016 r. wyższa o 1,5 p.p.

Zysk brutto na sprzedaży wyniósł 604 mln zł i był o 271 mln zł wyższy r/r, 114 mln zł wyższy względem II kw. 2017 r. i 160 mln zł wyższy w porównaniu do II kw. 2016 r. Koszty sprzedaży wyniosły 222 mln zł i były o 37 proc. wyższe r/r, natomiast koszty ogólnego zarządu zamknęły się kwotą 224 mln zł (+13,5 proc.). Ze względu na akwizycję porównanie wprost nie daje się ocenić, ale można próbować wyciągać wnioski na podstawie udziału w sprzedaży. Udział kosztów sprzedaży w przychodach wyniósł w II kw. br. 8,1 proc. i zwiększył się r/r o 1,3 p.p., natomiast udział kosztów zarządu w obrotach wyniósł 8,2 proc. i był o 0,1 p.p. niższy r/r. Teoretycznie wzrost kosztu sprzedaży względem przychodów należałoby ocenić negatywnie, tym niemniej pamiętajmy jednak o tym, że spółka sprzedała w tym roku znacznie więcej na eksport, w szczególności do krajów Ameryki Północnej i Południowej, a także Azji. Skoro większe są odległości dostaw, to można się spodziewać, że większe są także koszty logistyki.

kliknij, aby powiększyćRaportowany EBIT wyniósł w II kw. 127 mln zł i był o 169 mln zł wyższy r/r. Przez wynik przeszło jednak parę zdarzeń jednorazowych zarówno w ostatnim raportowanym kwartale jak i przed rokiem.

Około 22 mln zł kosztów wygenerował odpis w Chorzowie w wyniku przeprowadzenia testu na utratę wartości. Dodatkowo w czerwcu podczas przestoju remontowego na instalacjach amoniaku i mocznika Urząd Dozoru Technocznego zdiagnozował usterki na spawach kotłów, co wyłączyło je z produkcji (obecnie na 2 liniach produkcja jest wznowiona, natomiast na kolejnej nadal trwa usuwanie usterek). Na skutek czasowego unieruchomienia instalacji oszacowano utracone korzyści na kwotę 7 mln zł. Skorygowany wynik operacyjny wyniósł 156 mln zł i był o 191 mln zł wyższy r/r, 18 mln zł (13 proc.) wyższy w relacji do 2017 r., oraz o 84 mln zł wyższy w relacji do II kw. 2016 r.

Niestety, spółka nie ujawnia wprost jaki operacyjny wpływ na wynik miał nabyty Compo Expert, ale można próbować go szacować. Zgodnie z prezentacją wynikową podmiot ten uzyskał w I półroczu 2019 r. 86 mln zł EBITDA. Ze sprawozdania półrocznego wiadomo, że w tym samym okresie EBIT wyniósł 59 mln zł, więc kwartalna amortyzacja wynosi ok. 13-14 mln zł. Skoro EBITDA Compo w II kw. wyniosła 41 mln zł, to EBIT ukształtować się powinien w okolicy 27-28 mln zł. A zatem o ile Azoty odnotowały w II kw. br. gigantyczny skok wyniku w relacji do 2018 r., to organicznego wzrostu względem 2017 r. już niestety nie ma. Za to jest znów w stosunku do 2016 r. (+80 proc.).

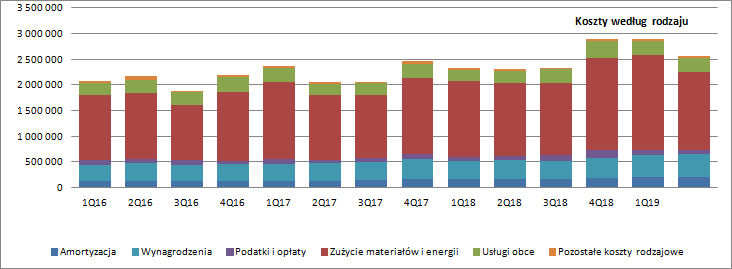

Z kronikarskiego obowiązku podam Państwu rozkład kosztów rodzajowych, natomiast od razu nadmienię, że nie wszystkie nadają się do porównań. Po pierwsze, od tego roku mamy MSSF 16 w związku z czym inaczej prezentowane są koszty najmu. Kiedyś opłaty za użytkowanie wieczyste gruntów, dzierżawę operacyjną sprzętu czy pomieszczeń obciążały pozycję opłaty i podatki lub usługi obce, natomiast teraz są prezentowane jako amortyzacja i koszty finansowe leasingu. Z tego powodu te 4 pozycje nie są porównywalne wprost. W zasadzie mamy do porównania tylko koszty pracownicze i koszty materiałów i energii, przy czym wprost tych danych też nie da się porównać ze względu na akwizycję.

kliknij, aby powiększyćJedyne co możemy zrobić, to porównać relacje kosztów do przychodów. Koszty osobowe w II kw. stanowiły 16,6 proc. przychodów, czyli o 1 p.p. więcej niż przed rokiem. To nieco dziwi ze względu na fakt, że Compo Expert ma zdaniem zarządu spółki unikatowe technologie, które powinny dawać extra marżę i tym samym mniejszy udział w przychodach. Z drugiej strony koszt siły roboczej w Niemczech jest zdecydowanie wyższy niż w kraju, więc wnioskowanie nie jest wcale takie oczywiste.

Jedyne co tak naprawdę widać to znaczący spadek udziału kosztów materiałów i energii – 55,1 proc. w II kw. br. i 59,8 proc. w II kw. 2018 r. Z tego można wyciągnąć jasny wniosek, że poprawiły się relacje cenowe surowców i produktów.

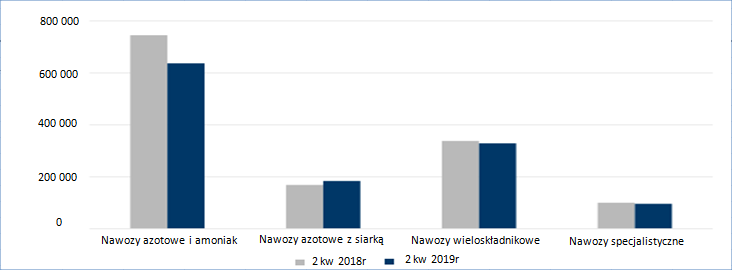

Dokładne informacje na temat tego, co działo się pod „skórą” wyników przynosi nam dopiero rachunek segmentowy i dane operacyjne. Całkowity wolumen sprzedaży nawozów był w drugim kwartale niższy r/r, w szczególności przez znacznie niższą sprzedaż nawozów azotowych i amoniaku. W tym miejscu trzeba jednak dodać, że wykresy przedstawiają dane proforma, czyli tak jakby Compo-Expert był spółka grupy także w okresie porównawczym, a to oczywiście prawdą nie jest. Spadek sprzedaży w wymienionej grupie produktowej wynika najprawdopodobniej z awarii instalacji amoniaku i mocznika w Policach. Z drugiej strony tonaż uzupełnił dodatkowy wolumen nawozów specjalistycznych z Compo Expert.

kliknij, aby powiększyćPrzychody segmentu nawozowego wyniosły 1,57 mld zł i były o 467 mln zł (42 proc.) wyższe r/r. Zwyżka oczywiście wynika z akwizycji, ale nawet po odjęciu przychodów Compo Expert dostaniemy organiczny wzrost o 98 mln zł, czyli 9 proc. Skoro spadły wolumeny sprzedaży to należy domniemywać, że wzrosły ceny produktów i faktycznie tak się stało.

Ceny mocznika na rynkach światowych wzrosły o ok. 11 proc., a dodatkowo dolar umocnił się o 6 proc. r/r, więc efektywny wzrost ceny w eksporcie był większy o ok. 17 proc. Za to ceny na podstawowym, krajowym rynku były wyższe o 12 proc. r/r.

kliknij, aby powiększyćWyrażone w polskiej walucie ceny saletry amonowej na rynkach międzynarodowych zwiększyły się o ok. 23 proc., natomiast krajowe były wyższe o 10 proc. r/r

kliknij, aby powiększyćCeny nawozów wieloskładnikowych zarówno w handlu zagranicznym jak i krajowym wzrosły o kilkanaście procent.

kliknij, aby powiększyćJak wspomniałem wcześniej, w tym kwartale w Azotach mieliśmy znacznie mniejszy udział kosztów materiałów i energii w przychodach. Podstawowym powodem takiego stanu rzeczy był spadek cen gazu. Na rynku dnia następnego na TGE ceny gazu spadły r/r o ponad 30 proc., co oczywiście korzystnie wpływało na marżę. Dodatkowo zbliżenie cen gazu w Polsce do cen za wschodnią granicą kraju znacząco ograniczyło możliwości wypychania krajowej produkcji nawozami z importu, a zatem i presję na obniżkę cen wywołaną niższymi cenami gazu. W tym miejscu należy dodatkowo przypomnieć, że Azoty zmieniły politykę informowania o cenach, w związku z czym importerom ciężej oszacować opłacalność sprzedaży zagranicznego nawozu - przy takim spadku cen gazu wydaje się, że było to ważnym czynnikiem.

kliknij, aby powiększyćInne surowce do produkcji nawozów takie jak fosforyty (4 proc. w dolarach), czy sól potasowa (14 proc. w dolarach) drożały, ale ze względu na ich wielokrotnie mniejszy udział w kosztach materiałów (w całym 2018 r. stosunek kosztów fosforytów i soli potasowej do kosztów gazu wyniósł ok. 29 proc.), sumaryczne koszty okazały się niższe. Podobnie było z drożejącą energią.

Co ciekawe spółka wykazała brak wzrostu z tytułu większych obciążeń emisji CO2, przy rynkowym dwukrotnym wzroście cen. To w pierwszej chwili szokujące, ale jeśli się zastanowić nad sposobem rozliczania kosztów emisji to mogło się tak zdarzyć. Przypomnę, że certyfikaty umarzane są dopiero w roku kolejnym niż odbywa się faktyczna emisja. Certyfikaty te można nabywać w momentach emisji i wykazywać jako koszt cenę ich zakupu, ale wiele spółek biorących udział w rozliczaniu kosztów emisji, część ekspozycji zabezpiecza kontraktami terminowymi, a na część zawiązuje rezerwy. Jest możliwym, że spółka we wcześniejszym kwartale zawiązała większe rezerwy (pod wyższe oczekiwane ceny) niż faktycznie tego wymagały rzeczywiste warunki rynkowe, w związku z czym nastąpiła korekta i per saldo koszty emisji w kwartale mogły się nie zmienić.

Choć awaria w Policach obniżyła wyniki II kw. to dzięki bardzo korzystnym relacjom cenowym produktów i surowców spółka osiągnęła wysokie marże. Rentowność zysku brutto na sprzedaży (łączna, także na sprzedaży do innych segmentów) wyniosła w II kw. 18,1 proc. w porównaniu do 3,94 proc. przed rokiem, czy 15,3 proc. dwa lata temu. Zysk brutto zamknął się kwotą 375 mln zł zysku, tj. o 308 mln większą niż w analogicznym okresie 2018 r. (w II kw. 2017 r. zysk wyniósł 250 mln zł).

Znaczną część nadwyżki zabrał wzrost kosztów, w szczególności kosztów sprzedaży. Te wzrosły o 58 mln zł (58 proc.), natomiast koszty ogólnego zarządu zwiększyły się o 18,7 mln zł (+24 proc.). EBIT segmentu zamknął się kwotą 126 mln zł zysku wobec 121 mln zł straty przed rokiem i 66 mln zł zysku w II kw. 2017 r. Jest lepiej nawet jeśli wyjąć z wyników tego segmentu EBIT przejętego Compo Expert.

Gdyby nie awaria, to zdaniem prezesa Polic, W. Zasadzkiego, wynik mógł być o ponad 20 mln zł wyższy.

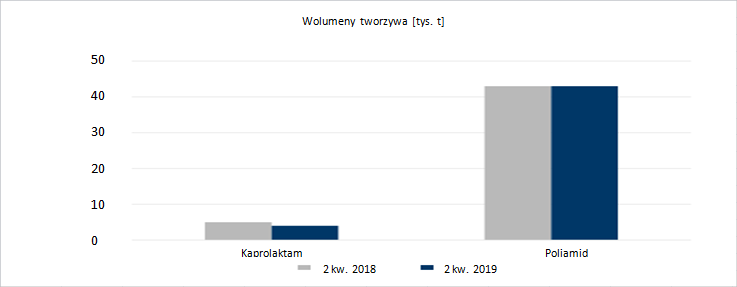

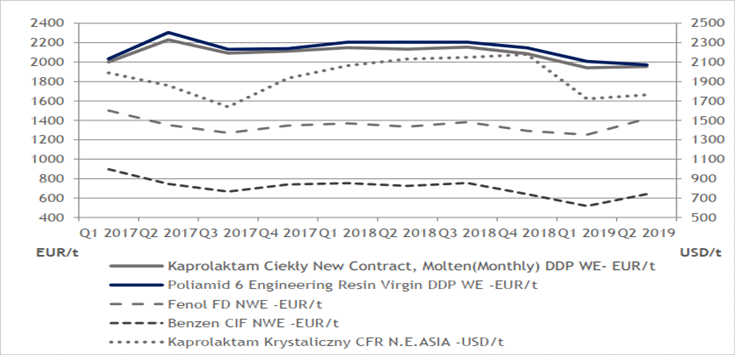

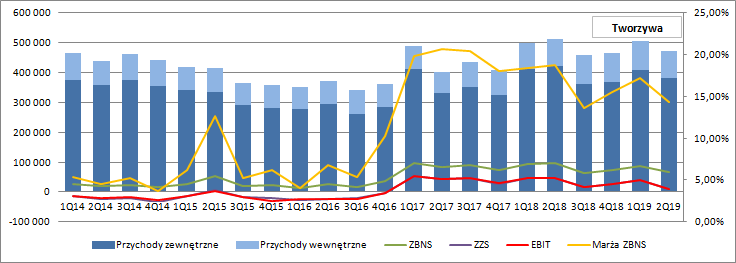

kliknij, aby powiększyćWolumen sprzedaży w segmencie tworzyw był bardzo zbliżony r/r. Drobne różnice wystąpiły jedynie na kaprolaktamie.

kliknij, aby powiększyćPrzychody segmentu wyniosły 381 mln zł, co oznacza spadek o 39 mln zł (9,3 proc.). Jasnym jest, że w takim układzie musiała nastąpić korekta cen sprzedaży. Ceny PA6 spadły w pierwszym półroczu o 10 proc., co idealnie wpisuje się w spadek obrotów segmentu. Ceny fenolu w zasadzie się nie zmieniły, natomiast ceny benzenu w II kw. 2019 r. spadły o kilkanaście procent r/r.

kliknij, aby powiększyćW takim układzie, przy rosnących kosztach pracy wynik nie mógł się utrzymać. Marża brutto wyniosła 68 mln zł, co daje rentowność na poziomie 14,4 proc. Przed rokiem wynik na tym poziomie był o 28 mln zł (29 proc.) wyższy, natomiast marża wyższa o 4,4 p.p. Koszty sprzedaży uległy obniżeniu o 7 proc., natomiast mocno (+26 proc.) wzrosły koszty zarządu. W efekcie spadku marży i wzrostu kosztów operacyjnych EBIT segmentu wyniósł tylko 9,5 mln zł w porównaniu do 45,4 mln zł przed rokiem. W segmencie tym wyniki miały się poprawiać pod koniec 2018 r. w związku z wygasaniem pierwszych kontraktów zawieranych po otwarciu kolejnej instalacji poliamidów. Niestety, w ostatnim czasie mocno popsuła się koniunktura gospodarcza w segmencie Automotive, więc efektów nie widać. Wiadomo, że dekoniunktura nie będzie trwała wiecznie, ale na lepsze wyniki niestety trzeba poczekać. Niedługo może wzrosnąć rentowność mierzona na poziomie EBITDA w związku z oddaniem instalacji compoudingu (modyfikacji tworzyw), ale pierwsze kontrakty podobnie jak przy poliamidzie mogą być z mniejszą rentownością (zdobywanie rynku), a w dodatku EBIT obciąży amortyzacja (roczny koszt przy 10 letnim okresie rozliczania to dodatkowe 11 mln zł). Na dodatek w kolejnym kwartale będziemy obserwować efekt awaria na jednej z linii produkcyjnych PA6.

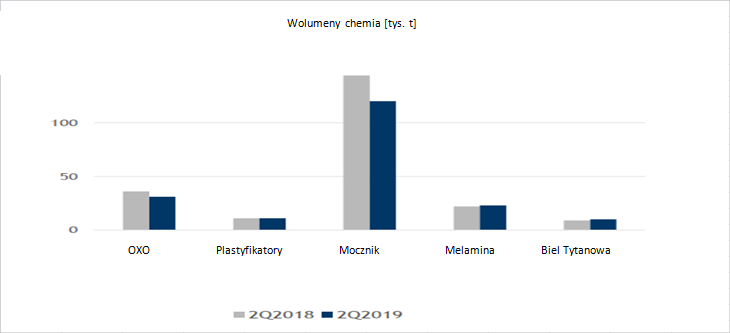

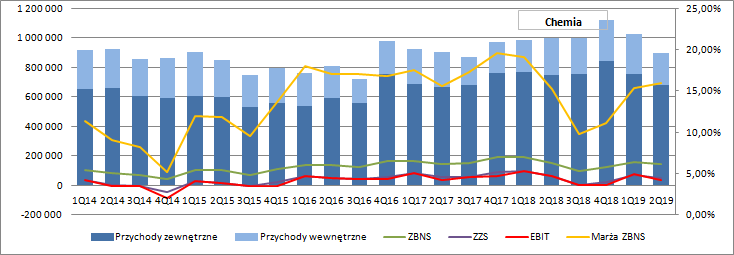

kliknij, aby powiększyćW segmencie chemicznym sytuacja była bardzo zróżnicowana. Sumaryczne wolumeny sprzedaży spadły głównie przez niższą sprzedaż mocznika do zastosowań technicznych. Nieco też spadł wolumen alkoholi OXO, co spółka argumentuje niekorzystnym otoczeniem rynkowym.

kliknij, aby powiększyćJeśli zerknąć na wykres cen to faktycznie delty pomiędzy propylenem (główny surowiec) a OXO (2-EH) spadły i kurczą się od paru kwartałów. Z prezentacji wynika, że przychody ZAK z tytułu sprzedaży OXO były o 15 proc. niższe r/r.

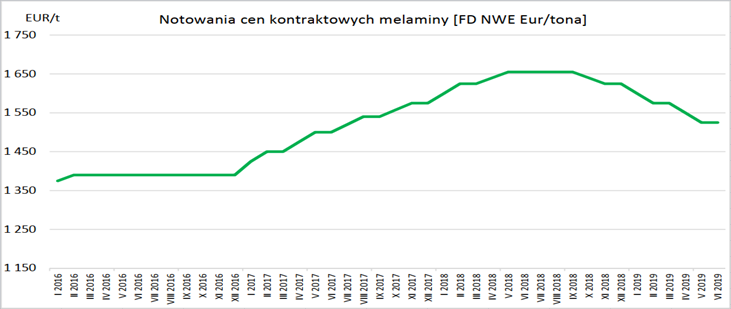

kliknij, aby powiększyćGorzej dzieje się także na rynku melaminy. W okresie porównawczym przypadał szczyt cenowy tego produktu, natomiast w tym roku następuje dość szybka utrata cen sprzedaży. W ujęciu r/r cena melaminy w kontraktach długoterminowych spadła o ok. 8 proc., natomiast na rynku spot o ponad 16 proc. Nie może dziwić, że Puławy ze sprzedaży melaminy uzyskały przychody o 14 mln zł (11 proc.) mniejsze r/r. Na szczęście melaminę produkuje się z mocznika, a ten z gazu ziemnego, który jak wspomniałem był o 30 proc. tańszy r/r. Niestety, jak duży udział w koszcie wytworzenia ma gaz, a jaki energia potrzebna do produkcji mocznika i potem melaminy, nie wiem. Należałoby jednak założyć, że ciężko było odrobić utratę przychodów.

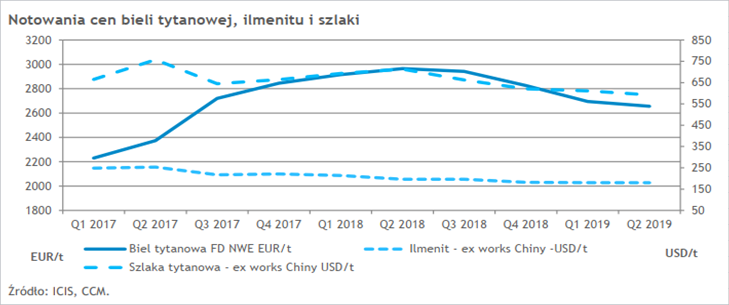

kliknij, aby powiększyćSłabszą koniunkturę na rynku chemicznym widać także w przypadku bieli tytanowej. Przychody ze sprzedaży pigmentu w Policach spadły o 10 proc. (10 mln zł), natomiast EBITDA obniżyła się o 22 mln zł. Spadek cen surowców jak ilmenit czy szlaka nieco równoważył spadek cen produktów, ale należy pamiętać o tym, że wraz ze spadkiem cen sprzedaży rośnie udział kosztów stałych takich jak amortyzacja czy płace, które notabene w Polsce dynamicznie rosną.

kliknij, aby powiększyćPrzychody segmentu chemicznego wyniosły 681 mln zł i były o 64 mln zł (8,5 proc.) niższe r/r. Dzięki sytuacji na rynku mocznika i gazu ziemnego udało się jednak utrzymać wyrażoną procentowo marżę brutto na sprzedaży – 16 proc. obecnie, 15,2 proc. przed rokiem. Niestety w związku ze spadkiem przychodów zysk brutto na sprzedaży skurczył się o 8,3 mln zł (5,5 proc.) i osiągnął poziom 144 mln zł. Koszty operacyjne (sprzedaży o 2,2 mln zł (5,2 proc.), zarządu o 1 mln zł (2,1 proc.)) segmentu wzrosły, ale dzięki utrzymaniu marży zysk na sprzedaży skurczył się tak naprawdę nie tak mocno – 11 mln zł (-18 proc.). Niestety, w tym segmencie odnotowano wysokie ujemne saldo pozostałej działalności (-14 mln zł). Można zgadywać, że to efekt odpisów w Chorzowie. W konsekwencji EBIT segmentu spadł z ponad 62 mln zł, do niecałych 37 mln zł (-25,9 mln zł, -41 proc.)

kliknij, aby powiększyćPodsumowując, wyniki spółki poprawiły się tylko dzięki segmentowi nawozowemu. Częściowo dzięki podwyżkom cen sprzedaży, natomiast bardzo ważnym czynnikiem były ceny gazu. Chemię, tworzywa kompleksowo omówiłem, ale wsparcia nie było także z segmentu energetycznego i segmentu pozostałych, gdzie spadki wyniosły odpowiednio 7,3 mln zł oraz 8,8 mln zł. Na szczęście koniunktura, a w zasadzie relacja cenowa pomiędzy nawozami i surowcami jest tak dobra, że Azoty odnotowały per saldo jeden z najlepszych drugich kwartałów.

kliknij, aby powiększyćW kolejnym kwartale wyniki wspierać będzie także niska cena gazu, ale znacznie poważniej niż w tym kwartale na wynikach segmentu nawozowego odłoży się sytuacja z awarią/naprawą w Policach. W pozostałych segmentach póki co nie widać większych katalizatorów zmian, oczywiście poza czynnikami sezonowymi.

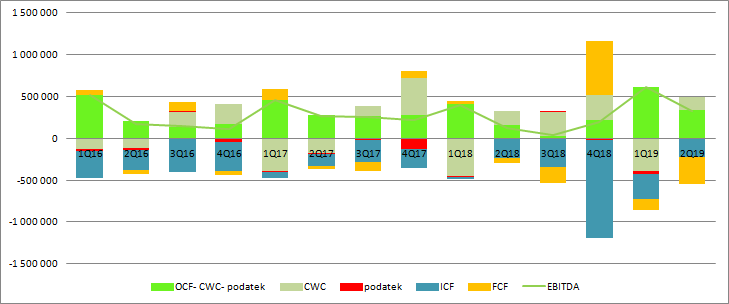

Przepływy operacyjne wyniosły 488 mln zł i były o 176 mln zł wyższe r/r, trzeba jednak dodać, że nie są do końca porównywalne ze względu na implementację od tego roku MSSF 16 (opłaty leasingu operacyjnego będące do końca 2018 r. w przepływach operacyjnych, są obecnie częściowo wykazywane w jako opłaty leasingowe w przepływach finansowych). Przepływy z działalności inwestycyjnej były ujemne na 217 mln zł, czyli w zasadzie się nie zmieniły r/r.

kliknij, aby powiększyćNajwiększe nakłady w II kw. poniesiono na wytwórnię nawozów granulowanych w Puławach 25 mln zł. Drugie co do wysokości obciążenia rodziła inwestycja w modernizację i budowę instalacji kwasu azotowego (22,7 mln zł), natomiast niewiele mniejsze miał kluczowy projekt grupy, czyli wytwórnia propylenu i polipropylenu metodą PDH (22,1 mln zł). Warto jeszcze wspomnieć o 17 mln zł wydatków na wytwórnię tworzywach modyfikowanych.

Strategiczny projekt Polimery Police nabiera coraz realniejszych kształtów. W maju podpisano umowę na kompleksową realizację według formuły pod klucz. W ramach umowy Koreańczycy zaprojektują, wybudują kompleks petrochemiczny składający się z instalacji odwodornienia propanu (PDH), wytwarzania polipropyleny, systemy konfekcjonowania, logistyki i spedycji PP oraz terminal przeładunkowy w Policach. Wynagrodzenie wykonawcy wynosi 993 mln EUR, a więc grubo ponad 4 mld zł. Efekty inwestycji powinny być widoczne w 2024 r.

Drugi pod względem budżetu projekt (ponad miliard złotych), czyli blok węglowy dla Puław też wchodzi w fazę realizacji. W lipcu zarząd spółki podjął uchwałę w sprawie wyboru Polimeksu na generalnego wykonawcę inwestycji.

Obecny wskaźnik dług netto do EBITDA wynosi około 2,1, co jest poziomem zupełnie akceptowalnym. Trzeba jednak brać pod uwagę szeroki program inwestycyjny. Same Polimery Police mają pochłonąć ok. 1,5 mld EUR, czyli blisko 6,4 mld zł w ciągu 4,5 roku. Do tego mamy miliard z Puław na elektrownię i prawie 600 mln na modernizację instalacji kwasu azotowego. Dodając do tego 150 mln zł na ZAK i ponad 100 mln na compundy mamy wydatki na horyzoncie w kwocie 8,3 mld zł. Oczywiście takiej kwoty nie da się sfinansować z bieżącego Cashflow. W PDH mają wejść Koreańczycy (130 mln USD, czyli ok 0,5 mld zł), a w Policach robiona jest emisja z PP, więc część pieniędzy wyłoży ARP i Skarb Państwa. Azoty jednak będą musiały wyłożyć 66 proc. z podwyższonego kapitału w portowej spółce. To jednak i tak wszystko mało więc trzeba będzie zaciągać dług. Według zarządu spółki trwają rozmowy i wszystko jest na dobrej drodze, aby dopiąć finansowanie projektu.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutaj