ZWIERZĘ TEŻ CZŁOWIEK, CZYLI SŁÓW KILKA O IPO BIOCELTIX

Spis treściPODSUMOWANIE

RYNEK I POTENCJAŁ

PRODUKTY

KONKURENCI i PARTNERZY

MODEL BIZNESOWY

SPRAWOZDANIE NA SAM KONIEC

OFERTA, CENA I CELE EMISJI

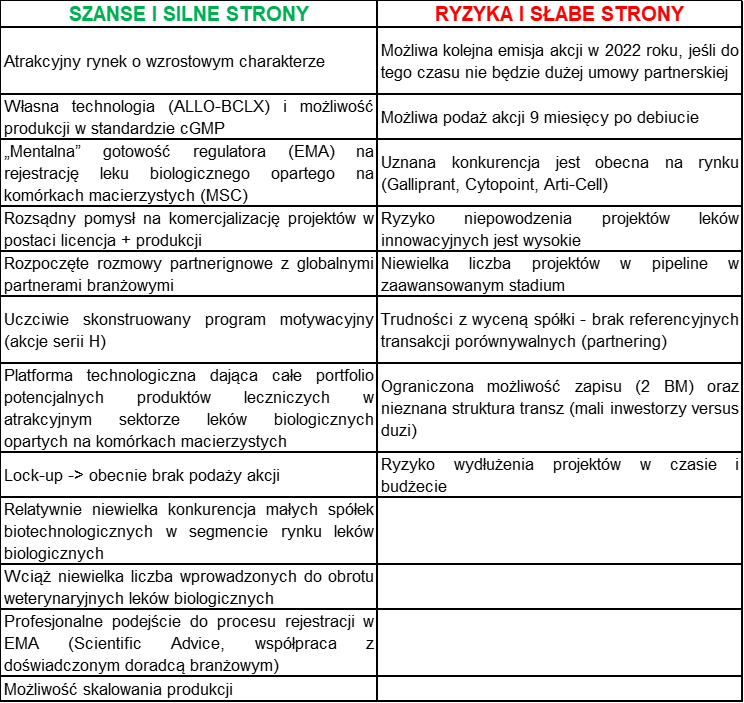

PODSUMOWANIEKoniunktura w branży biotechnologicznej oraz ostatnie sukcesy jak np. rekordowa umowa partneringowa OncoArendi Thereapeutics ściąga na rodzimy parkiet kolejne podmioty. Tym razem o uwagę i pieniądze inwestorów ubiega się Bioceltix, czyli spółka rozwijająca innowacyjne terapie w weterynarii. Oto w skrócie plusy i minusy proponowanej emisji na rynku NewConnect.

kliknij, aby powiększyćRYNEK I POTENCJAŁZanim przejdziemy do omawiania rynku, warto na początku przypomnieć, że w dużym uproszczeniu leki można podzielić na chemiczne (pochodzące z syntezy chemicznej) oraz biologiczne. Te ostatnie są produktami leczniczymi, zawierającymi jedną lub więcej substancji czynnych wytwarzanych przez organizm żywy lub pochodzący z takiego żywego organizmu. Przykładami mogą być szczepionki, krew i/lub jej składniki, komórki somatyczne, tkanki oraz rekombinowane białka terapeutyczne.

Bioceltix zamierza specjalizować się w tworzeniu i produkcji leków biologicznych dla zwierząt bazujących na komórkach macierzystych.Spółka celuje w rosnący i dość atrakcyjny rynek leków weterynaryjnych dla zwierząt. Około 3/4 amerykańskich właścicieli psów preferuje być nazywanymi „dog parents” (rodzicami psów) niż właścicielami zwierzaków. Z kolei 4/5 właścicieli zwierząt towarzyszących twierdzi, że ich status w rodzinie w zasadzie jest równy jej ludzkim członkom. Takie podejście pociąga za sobą oczywiście odpowiednie traktowanie tych zwierząt. Według badań amerykańskiego stowarzyszenia APPA, około 2/3 amerykańskich gospodarstw domowych posiada zwierzę domowe, w porównaniu z połową gospodarstw trzydzieści lat temu. Badania te także pokazały, że liczba psów jako zwierząt towarzyszących wzrosła w USA w tym okresie o mniej więcej połowę. Patrząc na szacunki europejskie mówimy nawet o 80 proc. gospodarstw domowych, które posiadają przynajmniej jedno zwierzę domowe i jest to 10 punktów procentowych więcej niż w 2010 roku. Zwierzęta towarzyszące (domowe), podobnie jak ludzie, cierpią z powodu chorób cywilizacyjnych np. o podłożu zapalnym i autoimmunologicznym. A skoro coraz częściej traktujemy je jak pełnoprawnego członka rodziny, to również je leczymy, a za tym idą przecież wydatki weterynaryjne.

Patrząc okiem inwestora, rynek leków weterynaryjnych ma pewne różnice w stosunku do rynku leków innowacyjnych dla ludzi. Po pierwsze, struktura płatności (prywatne pieniądze vs. finansowanie zdrowotne przez narodowe agencje). Po drugie, sporo mniejszy rynek leków generycznych. Minimalizuje to ryzyko spadku ceny innowacyjnego produktu po wprowadzeniu zamiennika. Z oczywistych powodów nie występuje tutaj, jak w wypadku leków dla ludzi, nacisk państwowego płatnika na stosowanie zamienników. Jest to również wzmocnione faktem dużego zaufania opiekunów zwierząt do swojego weterynarza, który ordynuje te leki. Dodatkowo

sam okres wynalezienia leku weterynaryjnego jest krótszy niż w przypadku leków dla ludzi. Trudno tutaj o dokładne dane, ale można przyjąć okres raczej kilkuletni, podczas gdy w przypadku leków dla ludzi często kształtuje się on w okolicach 10 a nawet więcej lat. Do tego dochodzi mimo wszystko prostsza ścieżka regulacyjna. Obydwa te czynniki mają oczywiście przełożenie na efekt końcowy, czyli istotnie

niższe koszty wynalezienia leku dla zwierząt. Oczywiście, nie ma nic za darmo. W wypadku leków innowacyjnych dla ludzi roczna sprzedaż rzędu 1 mld dolarów nie jest niczym niezwykłym. Tutaj jednak wchodzą w grę zazwyczaj mniejsze kwoty.

Trudno dość precyzyjnie i jasno zdefiniować rynek opieki nad zwierzętami, ponieważ w jego skład mogą wchodzić różnego typu usługi czy produkty proponowane właścicielom czy hodowcom zwierząt. Mamy podstawowy podział na zwierzęta hodowlane („animal stock”, czyli np. świnie, owce, drób) czy towarzyszące („companion animals”, czyli zwierzęta domowe takie jak przede wszystkim psy i koty, choć również np. konie, chomiki, rybki czy papużki). Do tego dochodzi podział na typowe leki weterynaryjne (chemiczne, biologiczne, szczepionki, etc.) jak i usługi lecznicze realizowane przede wszystkim w gabinetach weterynaryjnych.

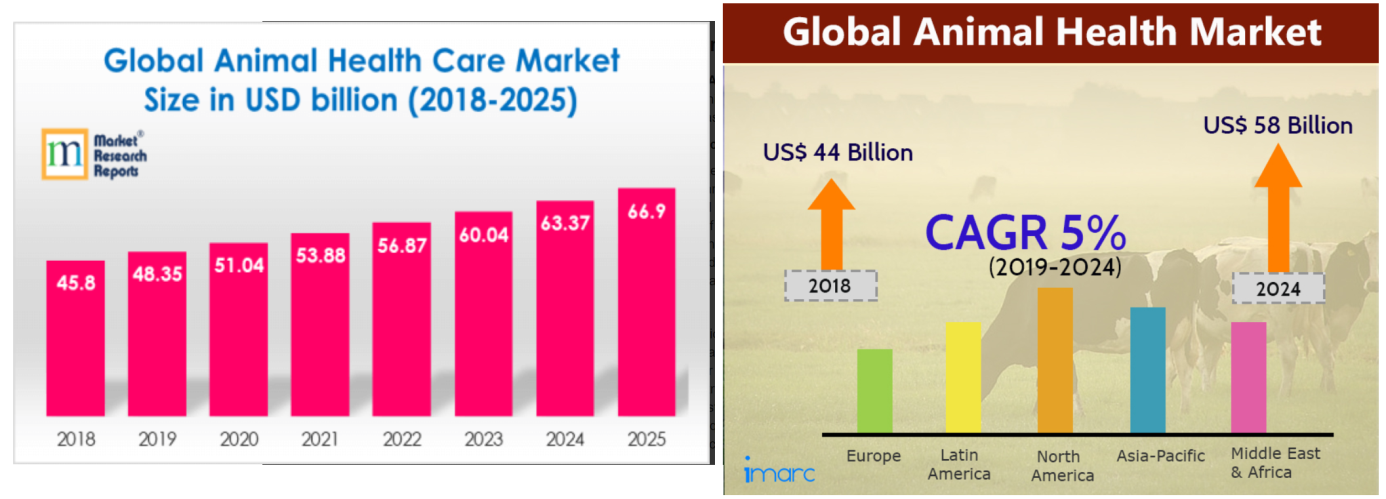

Bioceltix zamierza się skupić na produktach leczniczych dla zwierząt towarzyszących ze szczególnym uwzględnieniem psów i koni, a w przyszłości również kotów.Ogólnie można pokusić się o stwierdzenie, że rynek opieki nad zwierzętami rozwija i rozwijać się będzie dość szybko. Według danych amerykańskiej firmy diagnostycznej IDEXX, w latach 1979-2017 wartość wydatków na usługi weterynaryjne i pokrewne rosła o 9,2 proc. średniorocznie, czyli o 3,4 p.p. szybciej niż tempo wzrostu całkowitych wydatków na konsumpcję osobistą. Proszę spojrzeć również na inne szacunki.

kliknij, aby powiększyćWedług powyższych danych światowy rynek opieki nad zwierzętami był wyceniany na 44-46 miliardów USD w 2018 roku i prognozowano osiągniecie 58-64 miliardów USD do końca 2024 r., co daje przełożenie na średnioroczny wzrost na poziomie powyżej 5 procent. Proszę również spojrzeć na dane rynku opieki nad zwierzętami towarzyszącymi (domowymi) w Europie zaprezentowane przez spółkę, które podane są w mld EUR.

kliknij, aby powiększyćJak widać, wartość tego rynku stabilnie z roku na rok rośnie i podobnego trendu można się spodziewać w przyszłości. O ile wzrosty rynku w Europie Zachodnie są raczej nieznaczne (średnioroczne tempo wzrostu na poziomie CAGR 2,5 proc.), o tyle rynek w Europie Wschodniej rośnie sporo bardziej intensywnie. Rynek ten w okresie 2013-2018 wzrósł o ponad 54 proc., co przekłada się na średnioroczny wzrost wynoszący powyżej 9 procent. Oczywiście w wartościach absolutnych jest on wciąż istotnie mniejszy niż rynek zachodnioeuropejski.

Spółka podaje również informacje na temat szacowanego tempa wzrostu rynku opieki zdrowotnej zwierząt towarzyszących w latach 2020-25 średniorocznie na 6-7 proc., co powinno skutkować przekroczeniem wartości 20 mld dolarów na koniec tego okresu. Tutaj trzeba jasno zaznaczyć, że ponad połowę wartości rynku stanowią segmenty związane ze szczepionkami i środkami przeciwpasożytniczymi. Akurat w tych segmentach w chwili obecnej spółka nie jest obecna. Segment leków przeciwzapalnych, do którego adresowane są produkty analizowanej spółki, odpowiada mniej więcej za około 20 proc. całego rynku, co i tak stanowi całkiem interesującą wartość.

Warto również wspomnieć, że

szczególnie rynek weterynaryjnych leków biologicznych jest w początkowej fazie rozwoju i leży również w centrum zainteresowania największych firm. Europejska Agencja leków (EMA) dopiero w 2017 roku zarejestrowała pierwszy weterynaryjny lek biologiczny od firmy Zoetis stosowany w leczeniu atopowego zapalenia skóry. Z kolei w 2019 Arti-Cell lek od Global Stem Cell Technology (spółka przejęta przez Boehringer Ingelheim Animal Health) został również dopuszczony do obrotu przez EMA. Jest to o tyle ważne, że jest to pierwszy weterynaryjny lek biologiczny bazujący na komórkach macierzystych, a więc w segmencie, w którym zamierza operować spółka. Oznaczać to również może, że

regulator jest już przygotowany „mentalnie” na rejestrację takiego typu leków.Niezależnie jakie dane rynkowe przyjmiemy, to jedno wydaje się być w miarę pewne. Możemy z dość dużą dozą prawdopodobieństwa przyjąć, że

branża ochrony zdrowia zwierząt będzie się rozwijać, ponieważ hodowcy i właściciele zwierząt domowych na całym świecie stali się zarówno bardziej świadomi skutków chorób swoich pupilów jak i zwierzęta w coraz większym stopniu traktowane są przez nich w „ludzki sposób”, jako pełnoprawni członkowie rodziny.

PRODUKTY Pamiętać trzeba, że leki biologiczne są z zasady trudniejsze do wytworzenia, ponieważ pochodzą od żywych organizmów i są dość trudne w produkcji. Z drugiej strony właśnie dzięki temu ciężej o „skopiowanie” takiego leku i wprowadzenie w jego miejsce zamiennika (tzw. leku biopodobnego). Dodatkowo, często przyjmuje się, że leki biologiczne są w stanie uzyskać podobny lub lepszy efekt terapeutyczny niż leki chemiczne, przy mniejszej ilości skutków ubocznych np. toksyczności takiego preparatu. Bioceltix zamierza zaproponować leczenie przyczynowe w porównaniu do leczenia objawowego, które oferują np. konkurencyjne leki chemiczne.

Spółka posiada własną, w pełni skalowalną technologię ALLO-BCLX pozwalającą na seryjną produkcję biologicznych leków weterynaryjnych opartych na wykorzystywaniu

mezenchymalnych komórek macierzystych (MCS) jako substancji czynnej leku.

kliknij, aby powiększyćBioceltix zamierza kierować się w stronę terapii allogenicznych (w układzie jeden dawca – wielu biorców), zamiast obecnie stosowanych terapii autologicznych. W tych ostatnich terapiach pacjent (załóżmy, że w naszym przypadku to pies czy koń) otrzymuje własne komórki macierzyste, podczas gdy w terapiach proponowanych przez spółkę otrzymuje komórki macierzyste pochodzące z tkanki tłuszczowej (jako składnik leku) od innych dawców. W takim wypadku nie występuje konieczność każdorazowego pobierania od pacjenta jego własnych komórek. Wystarczy jednokrotne pobranie komórek macierzystych od zdrowego dawcy, wyizolowanie ich, hodowanie oraz namnażanie. A potem już „tylko” wytworzenie z nich preparatu leczniczego.

Taki proces (leczenie wielu pacjentów komórkami od jednego dawcy) pokazuje

możliwość skalowania produkcji dawek terapeutycznych, w odróżnieniu od terapii autologicznych.

Technologia spółki jest platformą, która może być w przyszłości również używana do badań nad kolejnymi produktami leczniczymi. Bioceltix dysponuje również własnym zapleczem produkcyjnym w standardzie cGMP (current Good Manufacturing Practice), co powinno umożliwić skalowanie produkcji, o ile oczywiście prace nad konkretnymi produktami leczniczymi zakończą się sukcesem.

Spółka również informuje, że jej technologia została pozytywnie zwalidowana poprzez dwa technologiczne due diligence przeprowadzone przez 2 globalne koncerny farmaceutyczne produkujące leki weterynaryjne. Dodatkowo spółka zamierza przejść pełną ścieżkę rejestracyjną w EMA (Europejska Agencja Leków) dla rozwijanych obecnie kandydatów na leki. Warto tutaj przedstawić kilka informacji związanych z procesem rejestracji takiego leku.

kliknij, aby powiększyćEtapy rozwoju produktu weterynaryjnego są podobne jak w wypadku innowacyjnych leków dla ludzi, jednak nie identyczne. Etap Proof of Concept (PoC) zawiera w sobie zarówno część odkrywania jak i etap badań przedklinicznych, czyli konieczność przeprowadzenia szeregu badań in vitro oraz in vivo. Fazę bezpieczeństwa (TAS - Target Animal Safety) można porównać do pierwszej fazy badań klinicznych w lekach innowacyjnych dla ludzi. W obydwu przypadkach w tym momencie sprawdza się przede wszystkim, czy dany kandydat na lek jest bezpieczny. Jest to badanie przeprowadzane na zdrowych osobnikach, którym podaje się badany produkt leczniczy.

Jeśli ten etap zakończy się sukcesem, na podstawie raportu z wyników tego badania można się ubiegać o wydanie pozwolenia na przeprowadzenie terenowego badania klinicznego. Próbując porównywać do procesu powstawania leku innowacyjnego u ludzi, możemy tutaj określić, że jest ono zbliżone do trzeciej fazy badania klinicznego. Celem tego badania jest wykazanie skuteczności kandydata na lek na pacjentach, czyli osobnikach chorych. Kolejny etap to już złożenie do Europejskiej Agencji Leków wniosku o dopuszczenie do obrotu, a w pozytywnym scenariuszu później sama decyzja o dopuszczeniu do obrotu.

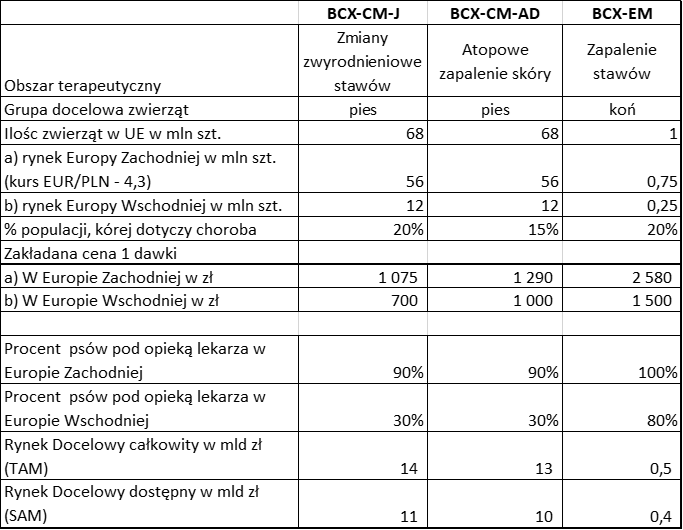

W chwili obecnej najbardziej zaawansowane prace dotyczą 3 produktów leczniczych stosowanych w leczeniu stanów zapalnych stawów (BCX-CM-j) i atopowego zapalenia skóry u psów (BCX-CM-AD) oraz stanów zapalnych stawów związanych z kulawizną u koni (BCX-EM).

kliknij, aby powiększyćInwestorzy często porównują rynek weterynaryjny do rynku leków dla ludzi. Choć oczywiście jest to rynek mniejszy, to dla niektórych może być zaskakujące, że tylko w samej Unii Europejskiej (licząc jeszcze razem z Wielką Brytanią) liczba psów zbliża się do 70 mln, a Polska zajmuje tutaj trzecie miejsce, po Wielkiej Brytanii i Niemczech, ale przed Włochami, Francją czy Hiszpanią. Jak już wspomniałem wcześniej, z roku na rok, coraz więcej zwierząt objętych jest opieką weterynaryjną, ponieważ ludzie traktują je jako członków rodziny. To również powoduje, że zwierzęta żyją dłużej.

Jak widać z powyższych danych, docelowe rynki spółki tylko w Unii Europejskiej (wymienione na slajdzie powyżej TAM i SAM) wydają się być bardzo duże. Oczywiście trzeba pamiętać, że jest to tylko pewna estymacja rynku, a rynkiem, który nas najbardziej powinien interesować jest tzw. SOM (Servicable Obtainable Market), czyli rynek docelowy danej firmy. Zazwyczaj taki rynek jest istotnie mniejszy od rynku SAM, ponieważ uwzględnia on choćby konkurentów z własnymi produktami, a także wewnętrze możliwości spółki (organizacyjne, finansowe, produkcyjne czy sprzedażowe). Patrząc na dane tego typu należałoby również pamiętać, że ważny jest okres, w jakim zostaną osiągnięte dane udziały w rynku i z jakimi kosztami czy wyzwaniami operacyjnymi będą one związane. Oczywiście udziały te w dużej mierze będą uzależnione od siły i możliwości partnera, z którym spółka będzie współpracowała. Trudno jednak realistycznie zakładać, aby osiągnęły one większe wartości niż pojedyncze procenty. Dodatkowo proszę pamiętać, że najprawdopodobniej nie wszyscy właściciele zwierząt zdecydują się na terapie lecznicze dla swoich zwierząt, które jak widać z proponowanych cen do najtańszych nie należą. Choć patrząc na to z drugiej strony, czy dla członka rodziny nie zrobimy jednak dużo, żeby nie powiedzieć wszystko?

Najbardziej zaawansowanym projektem jest BCX-CM-J (zmiany zwyrodnieniowe stawów u psów), gdzie spółka planuje w maju bieżącego roku rozpocząć już właściwą fazę bezpieczeństwa i zakończyć ją również w tym roku. Badanie to ma być przeprowadzane dla dwóch dróg podania: iniekcji dostawowej (podanie miejscowe) oraz iniekcji dożylnej. Jeśli ten etap zakończy się sukcesem, to na podstawie raportu z wyników tego badania można się ubiegać o wydanie pozwolenia na przeprowadzenie terenowego badania klinicznego. Celem tego badania jest wykazanie skuteczności kandydata na lek na pacjentach, czyli osobnikach chorych. Badania te powinny według harmonogramu, rozpocząć się i zakończyć 2022 roku.

Rok później, oczywiście przy założeniu sukcesu powyższych badań, spółka złożyłaby do Europejskiej Agencji Leków wniosek o dopuszczenie do obrotu. Biorąc pod uwagę czas potrzebny na wydanie decyzji,

w takim harmonogramie można by się spodziewać dopuszczenia do obrotu leku w roku 2024. Spółka w pierwszym rzucie zamierza ubiegać się o rejestrację na rynku europejskim. Wiadomym jest, że jest najbardziej lukratywnym rynkiem na świecie są Stany Zjednoczone. Tutaj można zakładać, że jest to jedna z kwestii poruszanych w kontekście ewentualnej komercjalizacji. Wsparcie dużego partnera branżowego (znanego w USA) w rozpoczęciu takiej procedury na rynku amerykańskim wydaje się być po prostu koniecznością.

BCX-CM-J jest pierwszym projektem, który spółka prowadzi i zamierza uzyskać zezwolenie w EMA i niewątpliwie stanowi on pewne novum i zdobycie doświadczenia. Podpisanie umowy partnerskiej jeszcze przed rozpoczęciem procedury zatwierdzania powinno być wsparciem merytorycznym dla Bioceltix. Zauważyć jednak trzeba, że spółka aktywnie korzysta z możliwości konsultacji z EMA. W ramach procedury „scientific advice” odbyła już spotkania tak, aby zwiększyć prawdopodobieństwo uzyskania rejestracji tego leku. Dodatkowo spółka poinformowała o współpracy z renomowanym doradcą, który ma już doświadczenie w rejestracji biologicznych leków weterynaryjnych opartych na komórkach macierzystych. Takie podejście nie tylko pokazuje profesjonalizm w działaniu, ale również powinno (przynajmniej teoretycznie) minimalizować ryzyko niepowodzenia danego projektu.

Nie dysponujemy niestety badaniami statystycznymi dotyczącymi prawdopodobieństwa zatwierdzenia leku weterynaryjnego. Odnosząc się jednak do rynków innowacyjnych leków dla ludzi, wiemy, że statystycznie to prawdopodobieństwo jest niewielkie (kilka-kilkanaście procent). To oczywiście oznacza, że inwestorzy chcący inwestować w spółki biotechnologiczne muszą się z takim ryzykiem liczyć i mieć je na uwadze. Należy również pamiętać, że odkrywanie leków to dziedzina badań naukowych i często jest to związane z niespodziankami (pozytywnymi i negatywnymi), a wydłużenia harmonogramów są raczej standardem niż wyjątkiem.

KONKURENCI i PARTNERZYW branży farmaceutycznej leków dla ludzi istnieje tzw. BIG Pharma, czyli wielkie firmy farmaceutyczne, dysponujące patentami i prawami do leków sprzedawanych na świecie za miliardy dolarów oraz inwestujące bardzo duże kwoty w odkrywanie nowych terapii medycznych. Nie inaczej (choć skala jest nieporównywalnie mniejsza) jest w wypadku biznesu dotyczącego opieki weterynaryjnej. Oto kilka najważniejszych podmiotów, które na rynku leków weterynaryjnych i opieki medycznej nad zwierzętami rozdają karty.

kliknij, aby powiększyćNa powyższej grafice widać 8 koncernów, choć w praktyce w chwili obecnej możemy mówić o tzw. BIG 7. Jest to związane z faktem ogłoszenia w sierpniu 2020 roku przejęcia Bayer Animal Health przez Elanco. Wartość całej transakcji wynosiła ok. 6,89 mld USD, w tym 5,17 mld USD płatne gotówką. Warto również zauważyć, że największa firma w branży, amerykański Zoetis, wykazała w 2020 roku ponad 6,6 mld USD sprzedaży i osiągnęła 1,64 mld USD zysku netto. Oczywiście jest to gigant oferujący zarówno leki dla zwierząt towarzyszących jak i hodowlanych, w dodatku działający na całym świecie.

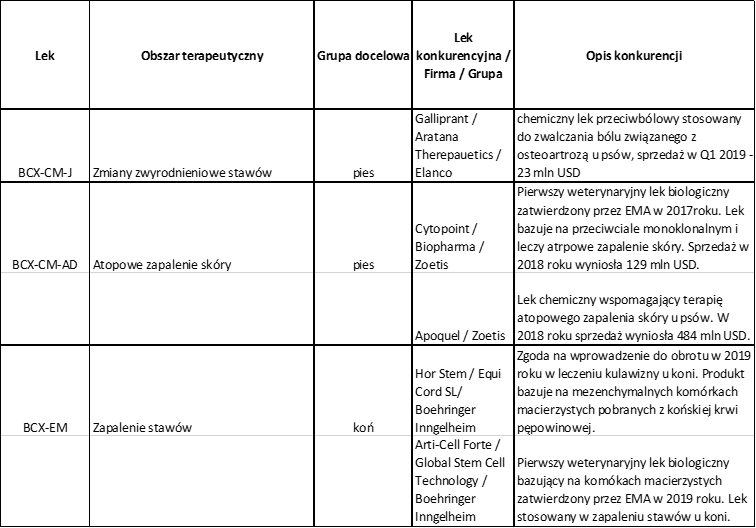

Wracając do projektów, nad którymi pracuje spółka (opisane w wcześniejszym rozdziale), nie sposób zauważyć, że mają one swoją konkurencję.

kliknij, aby powiększyćPatrząc na wyżej wymienione spółki, z jednej strony są to konkurenci, którzy również oferują lub zapewne pracują nad lekami zbliżonymi do tych proponowanych przez Bioceltix. Z drugiej jednak strony to właśnie spółki, które potencjalnie mogą być zainteresowane podpisaniem umowy partnerskiej i wprowadzeniem leku weterynaryjnego proponowanego przez Bioceltix do swojej oferty oraz sieci dystrybucyjnej.

Nawiązując jeszcze do danych o potencjalnych rynkach (TAM, SAM i SOM), to warto tutaj przywołać szacowaną roczną sprzedaż leków konkurencyjnych, Jak widać w tabeli powyżej, wartość ta potrafi, czasami znacznie, przekraczać 100 mln USD w ujęciu rocznym. Oczywiście nie byłaby to sprzedaż Bioceltix, lecz firmy z umowy partnerskiej. Tego typu wartości mogą pomóc w szacowaniu atrakcyjności potencjalnych produktów oferowanych przez spółkę. Biorąc pod uwagę liczbę psów i procent populacji zapadającej na te choroby, nie wydają się one być niczym zaskakującym. To też oznacza, że rynek jest dość duży i jest miejsce przynajmniej dla kilku produktów. Spółka swoich przewag konkurencyjnych upatruje w fakcie skupienia się na lekach biologicznych na bazie komórek macierzystych, a w wypadku terapii celowanych w grupę docelową psów nie ma takich produktów konkurencyjnych. Spółka chce się koncentrować na lekach, które oprócz działania ściśle objawowego również wykazują działania przyczynowe.

MODEL BIZNESOWYBioceltix zakłada przyszłą sprzedaż partnerom branżowym praw do opracowanych produktów leczniczych w postaci umów partnerskich lub licencyjnych, czyli podobne jak w wypadku transakcji na rynku leków innowacyjnych dla ludzi. Spółka zamierza również produkować leki na zlecenie partnera w oparciu o własną wytwórnię działającą w farmaceutycznym standardzie (cGMP) jakości, oczywiście za odpowiednim wynagrodzeniem.

Sam pomysł i model biznesowy należy ocenić pozytywnie. Spółka próbuje skupić się na swoich przewagach konkurencyjnych (nowatorska platforma oparta na komórkach macierzystych, zakład badawczo-rozwojowy i wytwórnia w odpowiednim standardzie) jednocześnie rezygnując z próby wejścia na trudny i bardzo kosztowny rynek dystrybucji leków weterynaryjnych w krajach europejskich, nie mówiąc o rynku amerykańskim.

Przyszłe przychody powinny więc płynąć z dwóch źródeł. Po pierwsze z komercjalizacji produktu leczniczego. Tutaj zazwyczaj można liczyć na tzw. opłatę „upfront payment” i kolejne płatności za osiąganie kolejnych kamieni milowych (np. przejście kolejnych faz badań, rejestrację leku przez poszczególnych regulatorów, rozpoczęcie sprzedaży na danym rynku czy osiągnięcie odpowiedniego wolumenu sprzedaży) oraz płatności licencyjnych, zazwyczaj wyrażanych jako procent od wartości sprzedaży netto.

Z drugiej strony płatności mogłyby również pochodzić z produkcji zakontraktowanej przez partnera ilości dawek terapeutycznych. W tym drugim wypadku pamiętać trzeba, że będzie się to wiązało zapewne z koniecznymi nakładami inwestycyjnymi. Spółka w chwili obecnej ma zakład, który można określić mianem badawczo-rozwojowego z potencjałem produkcyjnym na 20 tys. dawek rocznie. Docelowo są to wolumeny niewystarczające, aby zaspokoić przewidywany popyt. Trzeba więc mieć świadomość, że przekształcenie zakładu w pełnoprawną „fabrykę” będzie wymagało inwestycji. To jednak mógłby być np. jeden z warunków negocjowanego dealu partnerskiego.

Niestety, rynek biznesu weterynaryjnego ma mniejsze pokrycie analityczne oraz informacyjne niż rynek leków innowacyjnych dla ludzi. W efekcie zdecydowana większość umów licencyjnych czy partnerskich jest niejawna i w sumie widać tylko transakcje przejęć (M&A). Oczywiście, można pokazywać transakcję z 2019 roku dotyczącą przejęcia Aratana Therapeutics przez Elanco Animal Health za 245 mln dolarów. Trzeba jednak pamiętać, że trudno uznać ją w jakikolwiek sposób za referencyjną czy też porównywać Aratanę z Bioceltixem. Przejmowana spółka w 2018 roku zaraportowała już ponad 35 mln USD sprzedaży (choć również uczciwie zaznaczę, że 24,7 mln USD straty netto) i mogła się pochwalić przynajmniej czterema dość dobrze sprzedającymi się lekami takimi jak Nocita, Entyce, Copromorelin oraz wspomniany już Galliprant.

Ciekawą transakcją było przejęcie Nexvet przez lidera rynkowego, czyli firmę Zoetis, co ogłoszono w kwietniu 2017 roku za kwotę ok. 85 mln USD. Konkretnie Nexvet był w tamtym okresie spółką innowacyjną (czytaj: nie osiągał jeszcze przychodów ze sprzedaży), pracującą nad lekami biologicznymi opartymi na przeciwciałach monoklonalnych. Spółka do momentu przejęcia zaraportowała 60 mln USD skumulowanych strat. Pomimo tego Zoetis zdecydował się na przejęcie, aby wzmocnić swoje kompetencje w dziedzinie B&R związanej z przeciwciałami monoklonalnymi. Transakcja ta miała również pomóc utrzymać rolę lidera w leczeniu przewlekłego bólu u zwierząt towarzyszących, a rynek amerykański wtedy był wyceniany na przynajmniej 400 mln USD rocznie.

W każdym razie już tylko te dwa przykłady pokazują, że transakcje przejęć w tym biznesie nie są rzadkością i mogą być całkiem ciekawym sposobem na finalizację inwestycji. Oczywiście, w chwili obecnej nie ma sensu spekulować o takim scenariuszu, ponieważ jego realność i wartość zależy przede wszystkim od konkretnego etapu rozwoju spółki, a w zasadzie jej projektów leczniczych.

Bioceltix poinformował, że prowadzi rozmowy o potencjalnej przyszłej współpracy z różnymi istotnymi graczami na tym rynku. Oczywiście rozmowy te nie muszą zakończyć się podpisaniem w niedalekiej przyszłości umowy partnerskiej. Przypomnę tylko przykład spółki OncoArendi Therapeutics dotyczący leków innowacyjnych dla ludzi, która w 2018 roku również informowała o wstępnych rozmowach, a finalnie transakcja nastąpiła pod koniec 2020 roku. Inną sprawą jest to, że długi okres oczekiwania zapewne został wynagrodzony rekordową wartością upfront payment oraz wystrzałem kursu o setki procent. Rozmowy z potencjalnymi zainteresowanymi z dużych firm operujących w tym segmencie rynku pokazują na pewno zainteresowanie dużych podmiotów koncepcją oraz pomysłem biznesowym spółki.

W tym wypadku należy przypomnieć, że niezwykle ważny jest moment samego zawarcia umowy partnerskiej. Z jednej strony - im później, tym postępy w pracach nad projektami powinny być bardziej zaawansowane, a to powinno podnosić wycenę takiej umowy. Z drugiej strony - przez ten okres trzeba finansować prace rozwojowe oraz mierzyć się z ryzykiem niepowodzenia projektu. Jeszcze raz przypomnę, że badania bezpieczeństwa powinny być zakończone według harmonogramu w 2021 roku. Bazując na doświadczeniu z rynku leków innowacyjnych dla ludzi, to zakończenie tego właśnie etapu mogłoby być pierwszym momentem, gdzie komercjalizacja może faktycznie się wydarzyć.

SPRAWOZDANIE NA SAM KONIECSpółki biotechnologiczne mają to do siebie, że długo ponoszą koszty i nakłady, aby na końcu osiągnąć sukces (czyt. sprzedać swój produkt, licencje, etc.) lub niestety upaść z braku finansowania lub po prostu niepowodzenia projektów. Stąd też w rachunku zysków i strat mamy zazwyczaj na początku straty, a bilans też często nie przedstawia interesujących danych. Dla porządku spójrzmy jednak najpierw na strukturę aktywów za ostatnie lata obrotowe. Tutaj mała uwaga, sprawozdania na koniec 2020 roku zawierają szacunkowe dane według najlepszej wiedzy zarządu spółki.

kliknij, aby powiększyćJak widać powyżej, specjalnego zaskoczenia nie ma. Spółka nie kapitalizuje na bilansie prac nad projektami (obciążają one bezpośrednio rachunek zysków i strat), więc na aktywa składają się przede wszystkim środki pieniężne pozyskiwane z kolejnych emisji (ewentualnie z wpływów z dotacji) oraz należności (za kaucje oraz należności z tytułu VAT). Jeśli zaś chodzi o kwestię związaną ze strukturą finansowania, to wykres wygląda trochę ciekawiej.

kliknij, aby powiększyćWidać tutaj wyraźnie efekt księgowania wydatków na projekty badawcze w koszty. To, przy praktycznie braku przychodów, powoduje, że skumulowane straty netto na koniec 2020 roku wyniosły 5.685 tys. zł. Oczywiście brak przychodów odnosi się tylko do przychodów ze sprzedaży, ponieważ spółka otrzymuje i rozpoznaje jako pozostałe przychody operacyjne dotacje, które w ostatnich 4 latach dodały do wyniku 4,8 mln zł. Sumując te dwie kwoty otrzymujemy poniesione do tej pory wydatki operacyjne na poziomie prawie 10,5 mln zł.

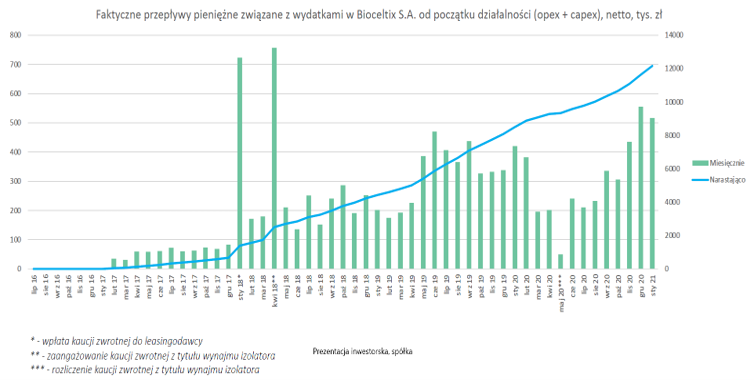

kliknij, aby powiększyćSpółka przedstawiła swoje wydatki w ujęciu kasowym, czyli przepływy pieniężne i tutaj widać kwotę nawet wyższą dochodzącą do 12 mln zł. Różnica tych dwóch wykresów to oczywiście efekt po pierwsze różnego podejścia (memoriałowe vs kasowe) jak i uwzględnienia na ostatnim slajdzie również wydatków inwestycyjnych, czyli popularnego capex-u.

Pokazuję te slajdy, aby uświadomić, że obecnie spółka wchodzi w okres szybszego wydatkowania środków.

Zarząd deklaruje, że do końca 2022 roku wyda ok. 13 mln zł. Jest to kwota przewyższająca skumulowane wydatki w ciągu całego istnienia spółki, co potwierdza tylko fakt, że rozwój projektów ma wejść w bardziej zaawansowane etapy. W sumie nie powinno to specjalnie dziwić, ponieważ normą w spółkach biotechnologicznych jest zwiększanie wydatków w miarę postępów w konkretnych projektach, a badania kliniczne po prostu stanowią najistotniejszą część kosztów całego takiego projektu. Środki mają pochodzić z obecnego stanu gotówki (2 mln zł), nowej emisji akcji (7 mln zł) oraz dotacji (ok. 4 mln zł). Jeśli chodzi o tę ostatnią pozycję, to spółka informuje, że do końca 2020 roku otrzymała w sumie ok. 5 mln zł i w kolejnych okresach liczy jeszcze na 4 mln zł.

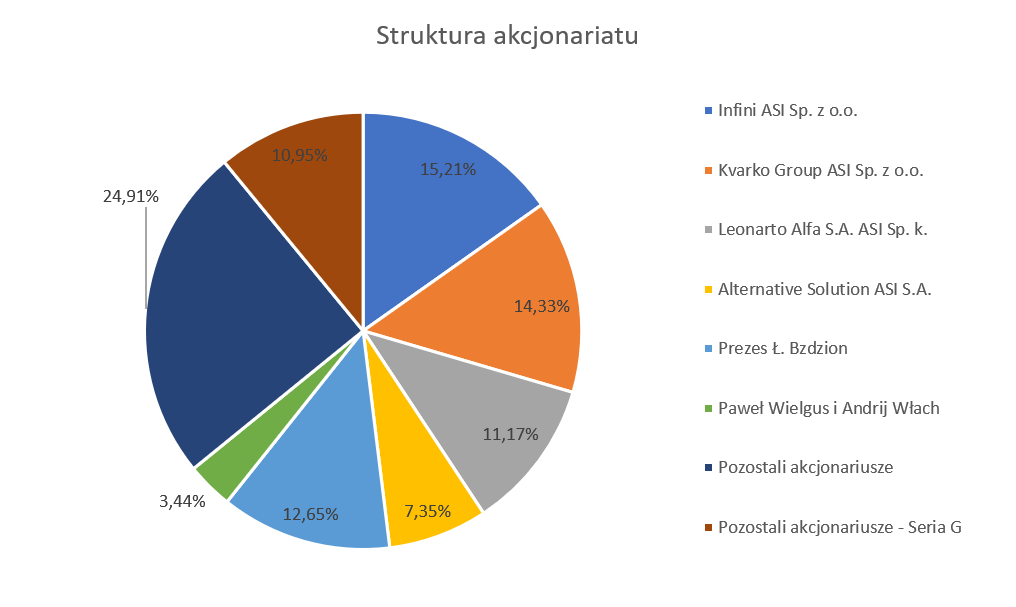

OFERTA, CENA I CELE EMISJIPrzedmiotem oferty jest 360 tys. akcji nowej emisji serii G przy maksymalnej cenie 20,50 zł za akcję. Zapisy trwają do 15 marca. Daje to możliwość pozyskania ok. 7 mln zł netto finansowania. Emisja podzielona jest na dwie transze: dla małych i większych inwestorów. Podział zostanie dokonany przez spółkę i dom maklerski po procesie book-buildingu. Cenę maksymalną ustalono na 20,50 zł za akcję. Przy założeniu objęcia wszystkich oferowanych akcji struktura właścicielska będzie przedstawiać się następująco.

kliknij, aby powiększyćNowo wyemitowane walory będą stanowić niecałe 11 procent wszystkich akcji. Warto podkreślić, że dotychczasowi akcjonariusze zobowiązali się do umowy lock-up i niesprzedawania akcji w terminie 12-24 miesięcy od daty debiutu na rynku giełdowym z dwoma wyjątkami. Po pierwsze akcjonariusze nabywający akcje w pre-IPO (seria F - 211.225 szt.) mają okres krótszy tj. 9 miesięcy. Po drugie, fundusz Leonarto Alfa, ze względów statutowych, nie mógł zawrzeć umowy lock-up. Jednakże zobowiązał się, że w ciągu 12 miesięcy od debiutu sprzeda akcje tylko i wyłącznie, jeśli cena sprzedaży będzie wyższa o 75 proc. od ceny emisyjnej serii G, transakcja dokonana zostanie w pozasesyjnych transakcjach pakietowych a nabywcą będą inne fundusze. Podsumowując, można stwierdzić, że

de facto mamy lock-up wszystkich obecnych akcjonariuszy. Ewentualna zaś sprzedaż akcji przez fundusz Leonarto nie powinna stanowić zmartwienia dla inwestorów, biorąc pod uwagę jej minimalną cenę.

Spółka nie skomercjalizowała jeszcze żadnego projektu, stąd oczywiście finansuje się dotacjami oraz kapitałem pozyskanym od inwestorów. Proszę spojrzeć na wykres w czasie i cenach nowych emisji akcji przy założeniu, że obecnie prowadzona oferta sprzeda się w całości i po cenie maksymalnej. Na wykresie nie uwzględniono emisji, które w międzyczasie były kierowane do kluczowych pracowników spółki po cenie nominalnej.

kliknij, aby powiększyćJak widać z powyższego wykresu, spółka z roku na rok pozyskiwała kapitał po wyższej cenie emisyjnej. Należy to ocenić pozytywnie, jako dowód wiary inwestorów w zarząd spółki oraz jej model biznesowy. Z drugiej strony trzeba mieć świadomość, że inwestorzy biorący udział w nowej emisji (seria G) obejmą ok. 11 proc. akcji przy zasileniu kapitałowym na poziomie ok. 47 proc. wszystkich wpłat liczonych jako suma kapitału podstawowego, rezerwowego i zapasowego. Jest to oczywiście pewna specyfika obejmowania akcji we wczesnych etapach rozwoju spółki, gdzie ryzyko jest wyższe, a płynność akcji znikoma. W chwili obecnej spółka ma już pierwsze biznesowe sukcesy (np. zakończenie etapu PoC, otrzymanie certyfikacji zakładu), a akcje będą notowane więc i bardziej płynne.

Środki z emisji spółka zamierza przeznaczyć przede wszystkim na prace nad najważniejszymi 3 projektami związanymi z rozwojem produktów przeznaczonych dla psów oraz koni. Reszta wpływów (ok. 25 proc.) ma służyć pokryciu pozostałych kosztów działalności badawczo-rozwojowej a także kosztów administracyjnych. Spółka lojalnie informuje, że uzyskane środki zapewne wystarczą na ok. 1,5 roku – przyjmijmy, że do końca 2022. Tak więc jeśli w tym czasie nie uda się zawrzeć atrakcyjnej finansowo umowy partnerskiej, to trzeba mieć świadomość prawdopodobnej kolejnej emisji w drugiej połowie 2022 roku.

Jeśli jesteśmy już przy emisjach, to trzeba

pochwalić uczciwie i ciekawie skonstruowany nowy program motywacyjny uchwalony w lutym 2021 r. dla pracowników spółki. Jest to możliwość wyemitowania akcji serii H w liczbie do 292.679 akcji. Program ten będzie realizowany w latach 2021-2026, o ile w tym okresie zostanie uzyskana zgoda EMA na wprowadzenie do obrotu pierwszego produktu leczniczego. Lista uczestników programu zostanie wybrana przez radę nadzorczą i będzie aktualizowana corocznie. Liczba warrantów (a potem akcji) przypadających na jednego uczestnika programu będzie obliczona jako proporcja liczby dni przepracowanych przez uczestnika w stosunku do sumy wszystkich dni przepracowanych przez wszystkie osoby zakwalifikowane do tego programu. Oczywiście, sama lista uczestników będzie decyzją rady nadzorczej, ale już liczba akcji do otrzymania będzie de facto zależna od stażu pracy. Trzeba przyznać, że jest to dość ciekawy pomysł, który nie musi nadmiernie faworyzować członków zarządu, co niestety często zdarza się w tego typu programach. Może to więc być całkiem niezły wabik motywacyjny dla pracowników trochę niższego szczebla.

Strukturę oferty giełdowej, w moim odczuciu, należy ocenić pozytywnie. Dotychczasowi akcjonariusze nie sprzedają swoich pakietów, a wręcz deklarują lock-up, co pozwala sądzić, że wierzą w komercyjny sukces spółki.

Nie należy jednak zapominać, że po 9 miesiącach od debiutu może się potencjalnie pojawić podaż ze strony akcjonariuszy posiadających akcje serii F, w szczególności, że cena po której nabywali akcje jest niższa od ceny maksymalnej proponowanej obecnie o prawie 20 procent. Jednak patrząc z innej jeszcze strony oznacza to, że

podczas pierwszego notowania na rynku NewConnect nie będzie podaży akcji obejmowanych w niższych niż obecna cena, co powinno być czynnikiem wspierającym kurs.Spółki biotechnologiczne nie od dzisiaj rozpalają głowy giełdowych inwestorów, którzy marzą o stopach zwrotu idących w setki, a nawet tysiące procent. Spółki te działają w branży bardzo innowacyjnej, gdzie odkrycie cząsteczki/kandydata na lek czy też podpisanie umowy partneringowej może zmienić kapitalizację w sposób bardzo znaczący. Jednocześnie jest to branża dość trudna i ryzykowna. Zachęcam inwestorów, którzy chcieli się związać ze spółką na dłużej do zapoznania się z specyfiką tego rynku, szansami jak i zagrożeniami. Jest to możliwe choćby poprzez serię naszych artykułów:

www.stockwatch.pl/wiadomosci/b...www.stockwatch.pl/wiadomosci/b...www.stockwatch.pl/wiadomosci/b...www.stockwatch.pl/wiadomosci/b... Powyższe publikacje skupiają się na rynku innowacyjnych leków dla ludzi. Oczywiście leki i rynek weterynaryjny ma swoją specyfikę, ale pewne prawidła i zasady są podobne.