FFI0116: Omówienie wyników oraz sytuacji finansowej i rynkowej FAST FINANCE S.A. (dalej FAST FINANCE) za okres od 1 lipca do 30 września 2014 roku (sprawozdanie kwartalne)

Analiza sprawozdania finansowego

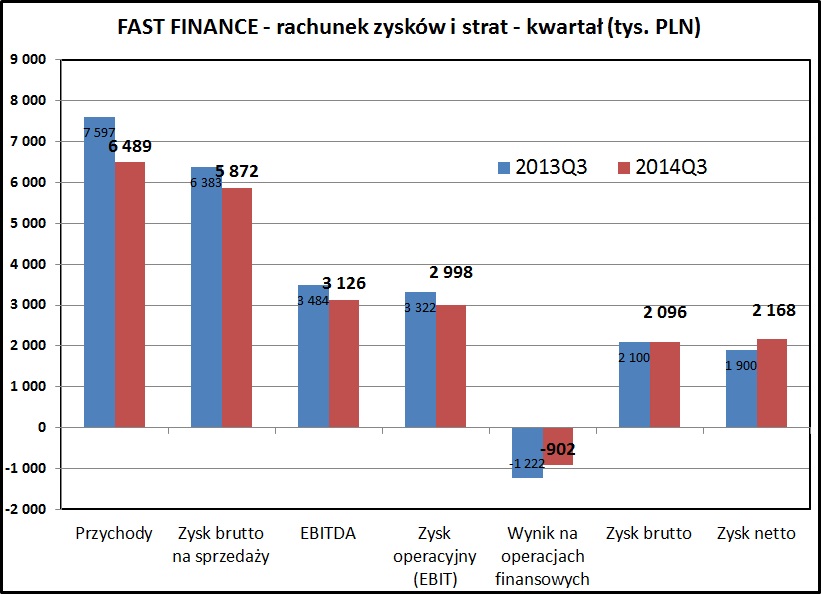

kliknij, aby powiększyćNa powyższym wykresie widzimy kwartalne zyski i przychody FAST FINANCE . Przychody, jak i zyski, utrzymują się w stałym zakresie – przychody w granicach 6-7,5 mln, a kwartalny zysk netto oscyluje w okolicach 2 mln zł.

Ostatni kwartał w wykonaniu FAST FINANCE jest ewidentnie słabszy od poprzednich – w porównaniu do 3 kwartału 2013 przychody spadły o 14,6%, a EBIT (zysk przed odsetkami i opodatkowaniem) o 9,8%.

kliknij, aby powiększyćSpółka ponosiła jednak wyraźnie niższe koszty finansowe (wynik na operacjach finansowych o około 300 tys. zł lepszy niż przed rokiem), zapewne z uwagi na niższe stopy procentowe. Zysk brutto w ostatnim kwartale jest na poziomie wyniku sprzed roku (symboliczny spadek o -0,2%).

Zysk netto za ostatni okres jest wyższy niż w zeszłym roku (+14,1%), z uwagi na ujemną kwotę zapłaconego podatku dochodowego.

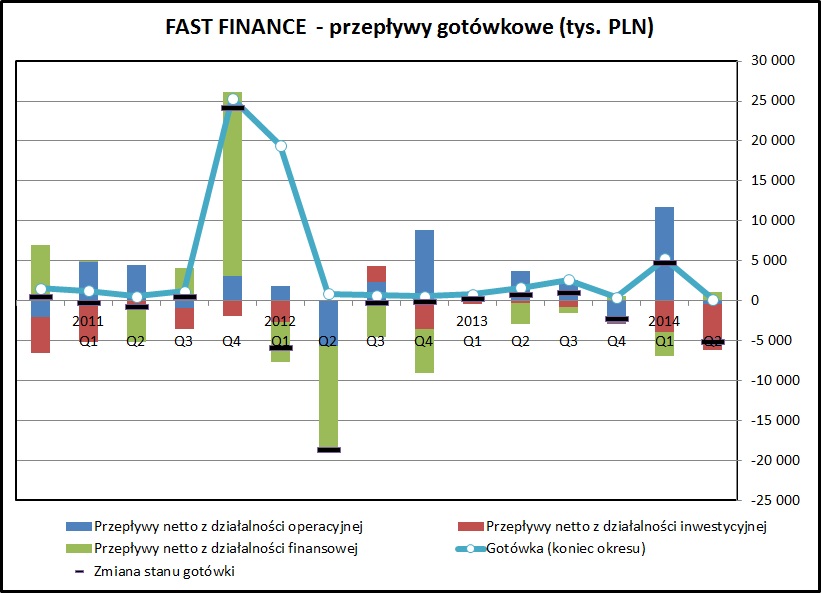

kliknij, aby powiększyć Analiza przepływów gotówkowych prowadzi do ciekawych wniosków. W ostatnich trzech kwartałach FAST FINANCE wygenerował 8,5 mln zł z działalności operacyjnej. Działalność inwestycyjna pochłonęła prawie 10 mln zł (6 – nabycie aktywów finansowych, 5 - udzielone pożyczki). Jednocześnie spółka zamknęła działalność finansową (emisje i spłaty papierów dłużnych, kredyty bankowe) wynikiem -1,2 mln zł.

Zwraca uwagę niski stan utrzymywanych środków finansowych – przez wiele ostatnich okresów ilość gotówki w kasie spółki była minimalna. Na koniec 3 kwartału 2014 w kasie spółki było jedynie 155 tys. zł.

Patrząc długoterminowo (10 kwartałów wstecz) – spółka wygenerowała 22 mln zł z działalności operacyjnej, co mniej więcej odpowiada kwocie wypracowanego zysku netto.

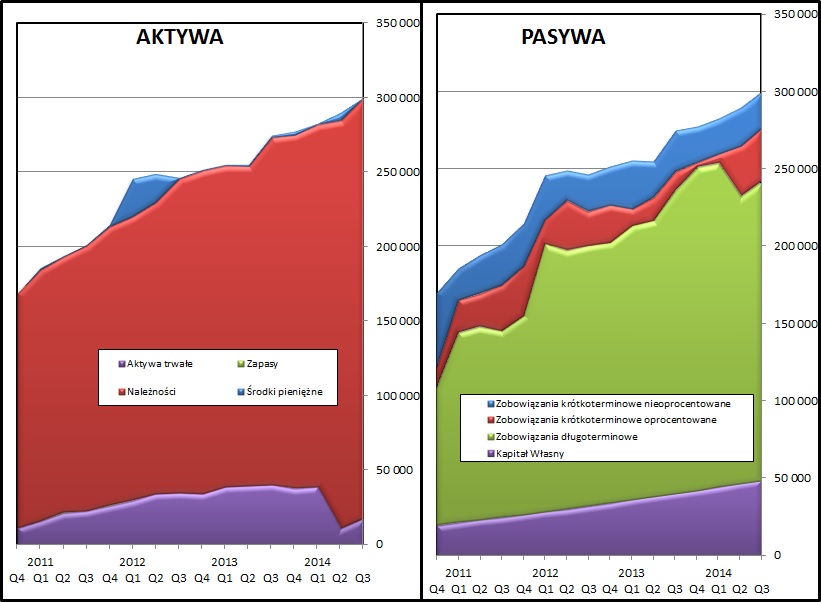

kliknij, aby powiększyć Struktura bilansu FAST FINANCE jest specyficzna i wynika głównie ze sposobu ujmowania nabywanych portfeli wierzytelności. Na mały plus, w porównaniu do niektórych konkurentów, należy spółce zapisać, że przynajmniej ujawnia w sprawozdaniu finansowym w jaki sposób księguje nabywane pakiety wierzytelności.

W przypadku nabycia przez FAST FINANCE portfela wierzytelności o nominalnej wartości 100, cała kwota jest zapisywana w aktywach po stronie majątku obrotowego. Oczywiście cena za taki portfel zobowiązań jest znacząco niższa (np. 10) – różnica (90 – czyli 100-10) jest ujmowana w pasywach zapisywana jako rezerwy (przychody przyszłych okresów - widoczne na wykresie jako zobowiązania długoterminowe).

Przy takim ujęciu trudno jednak traktować sumę aktywów jako wiarygodną informację o majątku spółki – z całą pewnością nie wszystkie nabyte wierzytelności zostaną spłacone.

Wg not do sprawozdania rocznego w należnościach są księgowane wierzytelności, do których spółka ma tytuły prawne. Dla nabywanych wierzytelności spółka pokazuje początkowo jako rozliczenia międzyokresowe – to są należności zakupione i zweryfikowane. Prawdopodobnie w wyniku działań windykacyjnych ulegają one przekształceniu w należności. Dopiero po odzyskaniu wierzytelności są one raportowane jako przychody.

Mówiąc prościej – spółka księguje całość nabytych wierzytelności w taki sposób, jakby miała pewność, że zostaną one spłacone. Do inwestora należy już ocena, na ile takie założenia można traktować jako uzasadnione.

Kolejna część wierzytelności jest zarządzana za pomocą funduszu sekurytyzacyjnego „Fast Finance NSFIZ”. Jest on uwzględniany w majątku trwałym jako aktywo finansowe. W pozostałych kosztach operacyjnych spółka pokazuje przychody z zarządzania funduszem (kwota 228 tys. zł w 2013).

Mimo kontrolowania przez FAST FINANCE 100% certyfikatów funduszu, nie jest on jednak konsolidowany w sprawozdaniu spółki. Wynik finansowy funduszu powinien być uwzględniany w wyniku finansowym spółki poprzez konsolidację pełną (w uproszczeniu - eliminację transakcji wzajemnych i traktowanie całej grupy kapitałowej jako jednej firmy).

Warto również zwrócić uwagę na fakt, że mimo rosnącego portfela obsługiwanych wierzytelności (w uproszczeniu należności na wykresie dotyczącym aktywów) przychody spółki nie rosną. Średnio w 2011 roku FAST FINANCE posiadał 172 mln należności i osiągnął 24,3 mln zł przychodów (14,1% portfela wierzytelności). Analogiczne wartości za ostatnie 4 kwartały to 252 mln i 27,4 mln zł przychodów (analogiczne 10,9%).

Może to świadczyć o postępującym procesie wysycania się portfela wierzytelności z przypadków najłatwiejszych do odzyskania. Prawdopodobnie jest to też efekt coraz droższego zakupu pakietów na rynku i coraz niższej efektywności egzekucji sądowo-komorniczej.

Ranking Altmana dla FAST FINANCE, obliczony po publikacji najnowszego sprawozdania, to AAA, podobnie jak za poprzednie okresy. Dla firm z branży finansowej, a windykacyjnych w szczególności, trudno jednak interpretować wprost ten wskaźnik. Jest on mocno zależny od niuansów księgowych, dotyczących opisanego wcześniej sposobu księgowania portfeli nabywanych wierzytelności.

W przypadku FAST FINANCE ranking Altmana jest zawyżony przez rozdmuchaną wielkość należności po stronie aktywów (traktowanych przez algorytm jako substytut gotówki) i rezerw po stronie pasywów, które są traktowane jako zobowiązania bezodsetkowe i niewymagalne.

Warto również pochylić się nad majątkiem trwałym spółki, który mocno spadł w 2 kwartale 2014. Na początku 2014 roku spora kwota (około 33 mln zł) była widoczna w majątku trwałym jako udzielone pożyczki (aktywa finansowe). Zostały one prawdopodobnie przekwalifikowane na krótkoterminowe aktywa finansowe, co widać jak spadek majątku trwałego na wykresie dotyczącym aktywów.

Można zweryfikować w sprawozdaniu rocznym za 2013, komu zostały udzielone te pożyczki:

- „Usługi Finansowe Fast Lane Leasing” sp. z o. o. – 19,4 mln zł

- Spółdzielnia Mieszkaniowa GAWRA – 6,4 mln zł

- DABO Boroń Bartłomiej – 2,5 mln zł

- członkowie zarządu (i jednocześnie właściciele spółki) – 4,4 mln zł

Samo sprawozdanie nic nie mówi o celu i sensie ekonomicznym udzielania tych pożyczek. Dały one przychody w kwocie około 3,8 mln zł przychodów finansowych (pożyczki są oprocentowane na 13% rocznie). W cash flow z tej kwoty pojawia się jedynie 222 tys. zł, reszta odsetek (przychodów finansowych) jest prawdopodobnie kapitalizowana i zwiększa kwotę pożyczek ujmowaną w bilansie.

Kwota odsetek z tych pożyczek stanowi znaczącą część wyniku FAST FINANCE (około 35-40% całości wyniku brutto). Warto dodać, że termin spłaty kilku z nich został w 2013 przedłużony do połowy 2015.

Z uwagi na obecność FAST FINANCE na Catalyst warto również zweryfikować wskaźniki wypłacalności spółki.

Wskaźnik płynności oscyluje w granicach 4,8 za ostatni kwartał i przedostatni kwartał, co jest wartością wysoką. Z uwagi na sposób księgowania nabywanych wierzytelności jako należności i rozliczenia międzyokresowe nie ma on zastosowania, przynajmniej bez dokonania istotnych korekt w danych.

Tzw. szybki wskaźnik płynności, z uwagi na minimalny stan gotówki w kasie, plasuje się z kolei na bardzo niskim poziomie. Patrząc z tego punktu widzenia spółka posiada w kasie środki pieniężne pozwalające na sfinansowanie zaledwie kilku/kilkunastu dni działalności.

Wskaźnik długu odsetkowego w relacji do EBITDA plasuje się na poziomie 4,6, nieco poniżej uważanego za bezpieczny progu 5.

FAST FINANCE aktualnie posiada następujące składniki zadłużenia:

- obligacje serii FFI0315 na kwotę 30 mln zł – zapadające w marcu 2015 (zadłużenie krótkoterminowe)

- obligacje serii FFI0116 na kwotę 10,85 mln zł – zapadające w styczniu 2016 (zadłużenie długoterminowe)

- obligacje serii FFI0916 na kwotę 3,87 mln zł – zapadające w styczniu 2016 (zadłużenie długoterminowe)

- obligacje serii FFI1116 na kwotę 8,6 mln zł – zapadające w styczniu 2016 (zadłużenie długoterminowe)

- kredyty bankowe – ostatnia dostępna informacji pochodzi ze sprawozdania półrocznego i mówiła o kwocie 1,515 mln zł

Łączna kwota zadłużenia FAST FINANCE to 62,1 mln zł, z czego 34,6 mln zł jest sklasyfikowane jako zadłużenie krótkoterminowe (wymagalne do zapłaty w ciągu najbliższych 12 miesięcy).

Średni cashflow generowany z działalności operacyjnej w ostatnich okresach to:

- 2,8 mln zł kwartalnie, licząc na podstawie danych z tego roku (3 okresy)

- 3,4 mln zł kwartalnie, licząc na podstawie danych z 2014 i 2013 (7 okresów)

Patrząc na wielkość emisji zapadającej w marcu 2015 (30 mln zł) i aktualną wielkość posiadanych środków finansowych (155 tys. zł) widać, że zebranie środków do spłaty tej emisji poprzez działalność operacyjną może być mocno problematyczne. Prawdopodobnie emisja obligacja FFI0315 ona wymagać zrefinansowania, w celu kontynuowania dalszej działalności przez spółkę.

Spółka trafiła na listę alertów GPW jako spółka groszowa. FAST FINANCE jest aktualnie w trakcie scalania akcji w stosunku 4:1, co powinno pozwolić na opuszczenie tego segmentu rynku.

Wyceny automatyczne serwisu Stockwatch.pl pokazują duże niedowartościowanie, ale podobnie jak w przypadku rankingu Altmana nie można przyjmować ich wyników w sposób bezrefleksyjny. Wysokie wyceny wynikają z jednej strony z dużej wartości majątki trwałego i należności, z drugiej z niskiej ceny akcji (w stosunku do najpopularniejszych wskaźników).

>> Porównanie do sektora finansowego bez banków, ubezpieczycieli i podmiotów rynku kapitałowego

Spółka aktualnie ma wskaźnik cena/zysk na poziomie 3,4 – zdecydowanie lepiej niż średnia dla rynku. Niestety FAST FINANCE nie wypłacał nigdy dywidendy dla akcjonariuszy. Patrząc na problemy płynnościowe spółki trudno liczyć na taką możliwość transferu wypracowywanych zysków do akcjonariuszy. Spółka raczej będzie w dalszym ciągu wymagała dopływu kapitału w celu sfinansowania dalszej działalności.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutaj