PREMIUM

1 385

Grupa: Zespół StockWatch.pl

Dołączył: 2009-05-01

Wpisów: 12 074

Wysłane:

25 sierpnia 2016 07:26:05

przy kursie: 63,37 zł

Grupa Azoty to spółka z tradycjami. Ponoć o jej produktach z wielkim uznaniem wypowiadał się sam Kazimierz Przerwa-Tetmajer, lecz współcześni inwestorzy mają to za nic. Dla nich liczy się tylko zysk, tu i teraz.

kliknij, aby powiększyć Po szczegóły zapraszam tam gdzie zwykle, do serwisu Wiadomości SW: www.stockwatch.pl/wiadomosci/p...

|

|

PREMIUM

523

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 198

Wysłane:

29 sierpnia 2016 12:36:12

przy kursie: 64,79 zł

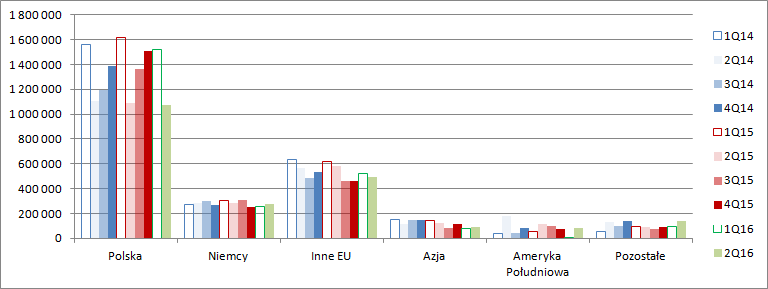

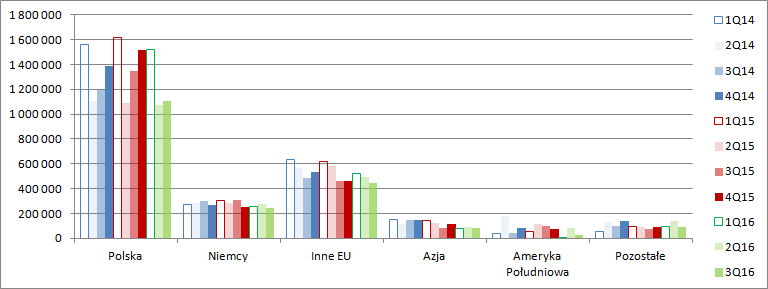

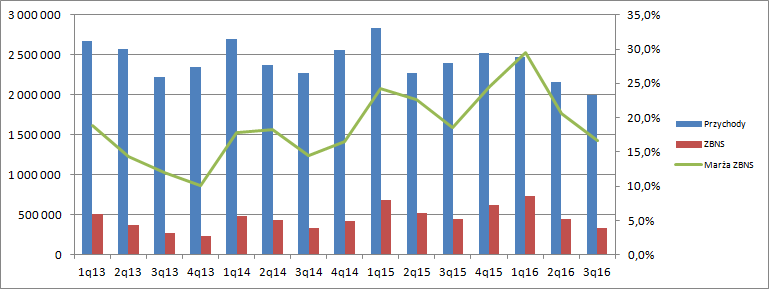

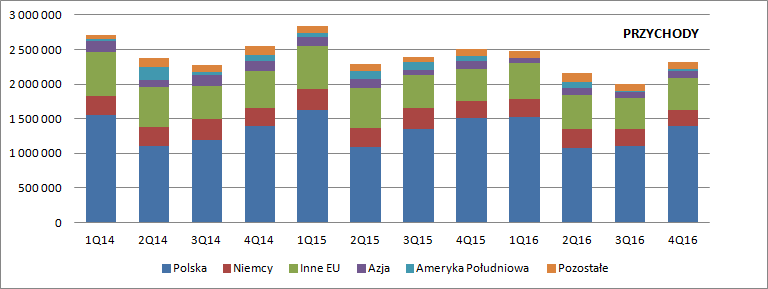

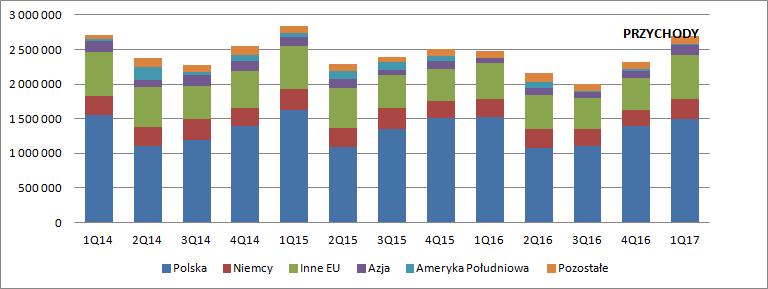

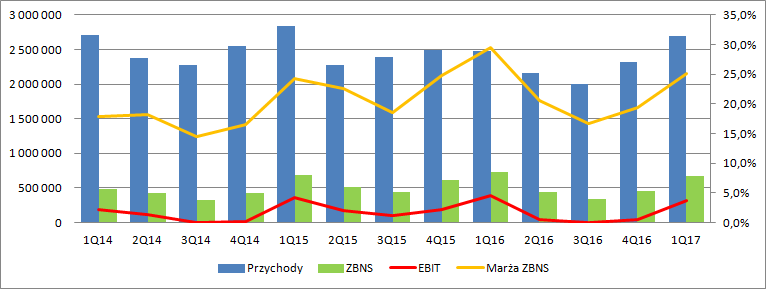

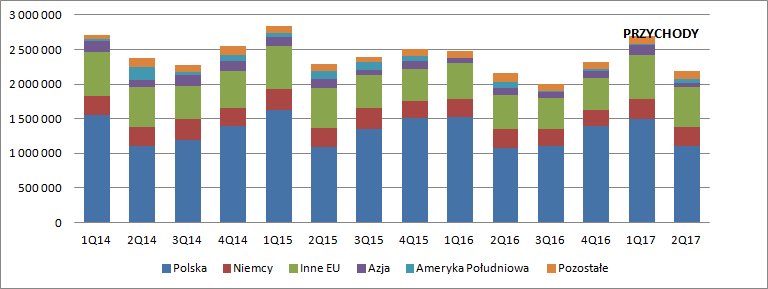

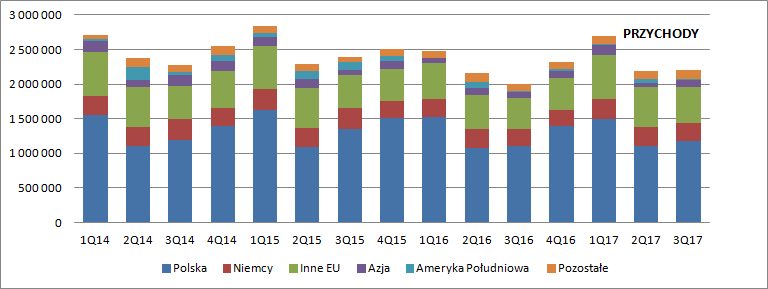

Omówienie sprawozdania finansowego GK Grupa Azoty SA po II kw. 2016 r.Grupa Azoty ma za sobą kolejny trudny kwartał, co oczywiście związane jest przede wszystkim z niższymi cenami nawozów zarówno w Polsce jak i również na rynkach eksportowych. Obroty w II kw. wyniosły 2,16 mld zł i były o 5 proc. niższe r/r, głównie za sprawą spadku przychodów z eksportu. Sprzedaż w Polsce utrzymała się na zbliżonym poziomie (1,08 mld zł vs 1,09 mld zł w II kw. 2015r.), natomiast najmocniej w wartościach nominalnych skurczył się eksport do krajów EU poza Niemcami (-87 mln zł, -15 proc. r/r). Spadek obrotów do krajów unijnych Azoty częściowo zrekompensowały sprzedażą do Afryki i pozostałych krajów. Najmocniej spadek sprzedaży odczuły Police (-13 proc. r/r), natomiast jedyną spółką grupy kapitałowej której udało się poprawić obroty był zakłady w Kędzierzynie (+4 proc. r/r)

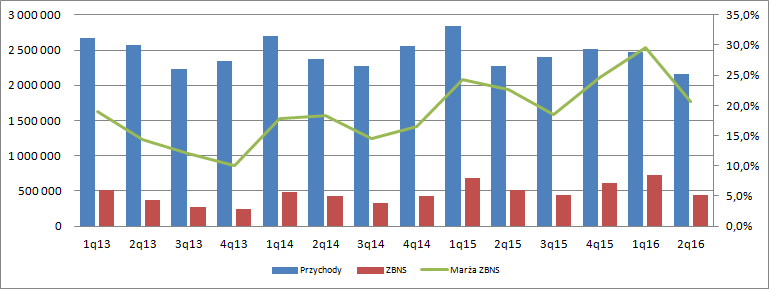

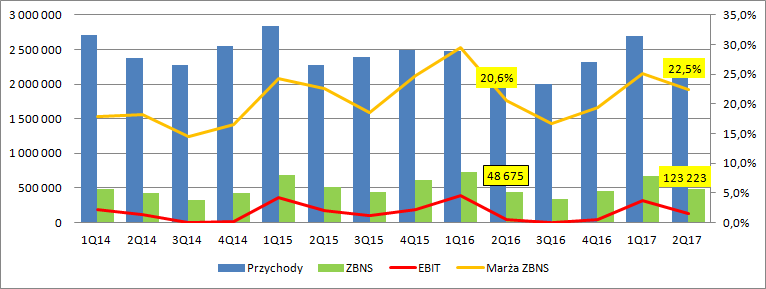

kliknij, aby powiększyćSpadek cen nawozów nie pozostał bez wpływu na uzyskiwaną rentowność. Marża zysku brutto ze sprzedaży wyniosła 20,6 proc. i była o ponad 2 punkty procentowe niższa r/r. Choć Police odnotowały największy spadek sprzedaży, to spółka uzyskała za to najniższy spadek rentowności zysku brutto na sprzedaży i to w dodatku w sytuacji, kiedy koszt własny został dociążony odpisem na zapasie. Najgorzej pod względem rentowości spisała się sama jednostka dominująca, gdzie marża zysku brutto spadła z 16 do 10 proc. Zysk brutto grupy kapitałowej Grupa Azoty wyniósł 444 mln zł i był o 70 mln zł (13,6 proc.) niższy r/r., czego 24,5 mln zł (spadek o 11 proc. r/r) przypada na Puławy, 18 mln zł na Police (spadek o 14 proc. r/r), a na samą jednostkę dominującą 22 mln zł (spadek o 38 proc. r/r).

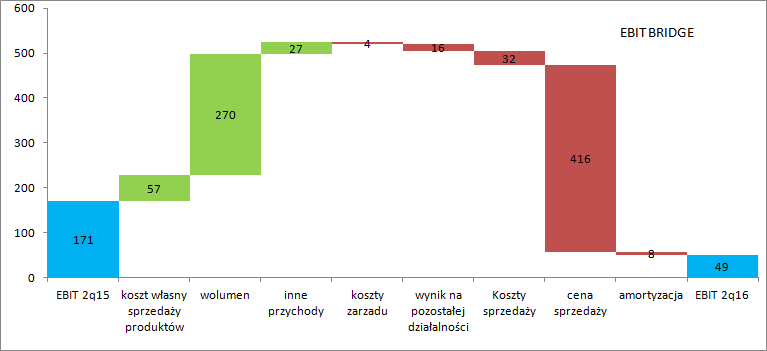

kliknij, aby powiększyćMimo, że wynik był słabszy już w najwyższej partii rachunku zysków i strat, to niestety grupie nie udało się zniwelować negatywnych zjawisk na poziomie kosztów operacyjnych. Wręcz odwrotnie, stosowne pozycje wzrosły. Koszty sprzedaży wyniosły 183 mln zł i były o 32 mln wyższe r/r, choć należy pamiętać o tym, że w spółka w koszty sprzedaży wrzuca także odpisy na należności. W tym miejscu wypada zacytować fragment analizy Polic: Cytat:Koszty sprzedaży wyniosły 42,4 mln zł i były o 20,5 mln zł wyższe od uzyskanych przed rokiem, co wynika znów z sytuacji w AIG. Police chcąc wejść na rynek afrykański dokonały za pośrednictwem spółki zależnej sprzedaży nawozów, ale do tej pory nie otrzymały płatności i spółka dochodzi roszczeń na drodze sądowej, w związku z czym w II kw. roku zawiązała odpis na należności w kwocie 19,1 mln zł. >> Pełna treść analizy znajduje się tutaj Warto jednak zauważyć, że nawet po oczyszczeniu danych z odpisu koszty rosną o ok. 13 mln zł, co należy uznać za zjawisko negatywne. Z drugiej strony biorąc pod uwagę wzrost wolumenów sprzedaży i odleglejsze rynki działania wzrost owych kosztów jest do wyjaśnienia. Wzrost kosztów zarządu był w zasadzie kosmetyczny i wyniósł raptem 4,6 mln zł przy wartości nominalnej 192 mln zł. Na skutek wzrostu kosztów sprzedaży, zysk ze sprzedaży spadł znacznie mocniej od wyniku brutto i wyniósł tylko 70 mln zł (-60 proc. r/r.). Jeszcze większe wrażenie robi spadek na poziomie operacyjnym. W II kw. Grupa uzyskała 48,6 mln zł EBIT w porównaniu do 171 mln w okresie kwiecień – czerwiec 2015 r. (-72 proc. r/r.), do czego przyczyniło się zawiązanie dodatkowych rezerw na kwotę 12 mln zł.

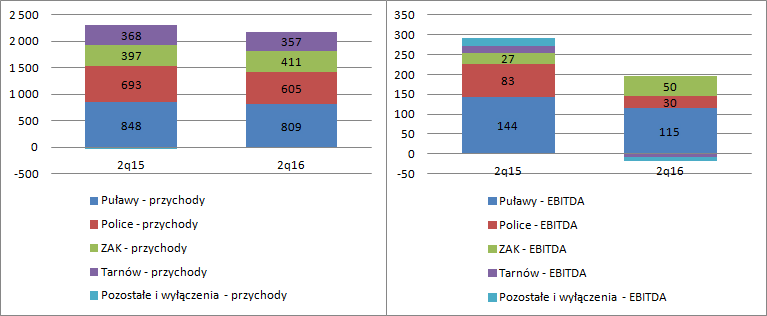

kliknij, aby powiększyćZ prezentacji wynikowej można odczytać, że najmocniej spadła EBITDA Polic – 53 mln zł (-64 proc.), ale 34 mln spadku stanowią zdarzenia jednorazowe. Znacznie wolniej spadała EBITDA Puław (-20 proc., -29 mln zł r/r.), jednostka dominująca obróciła zysk EBITDA w kwocie 16 mln zł na 7 mln straty, natomiast gwiazdą tego kwartału był Kędzierzyn, który poprawił swój wynik o 85 proc. W przypadku EBIT mamy spadek na poziomie 88 proc. w Policach, 34 proc. w Puławach oraz znaczne pogłębienie straty w przypadku Tarnowa (30,2 mln zł straty w II kw. 2016 r. w porównaniu do 6,4 mln straty w II kw. 2015 r.)

kliknij, aby powiększyćSłabszy wynik na poziomie grupy to efekt przede wszystkim spadku cen sprzedaży, do pewnego stopnia skompensowany wzrostem obrotów i niższym kosztem surowców.

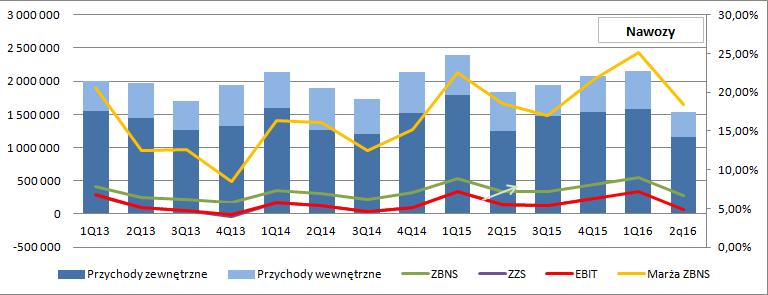

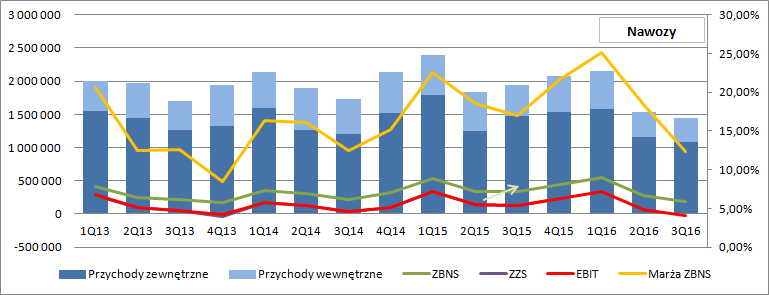

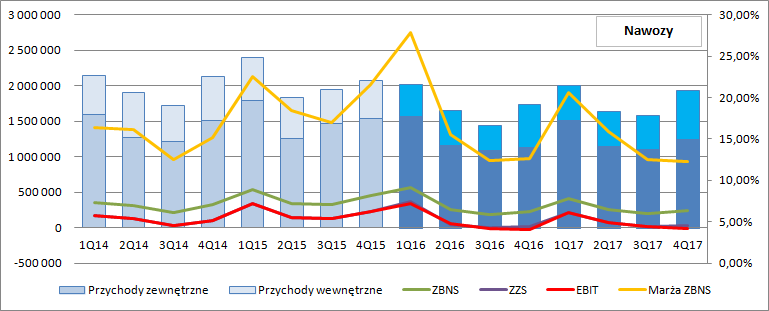

kliknij, aby powiększyćZ rachunku segmentowego wynika, że za mocny spadek wyniku operacyjnego odpowiada przede wszystkim segment nawozów. W II kw. EBIT wyniósł 59 mln zł i był o 86 mln niższy r/r. Z jednej strony za spadek wyniku odpowiada przede wszystkim spadek sprzedaży (w szczególności do innych segmentów), w mniejszym stopniu marża brutto, natomiast znaczący wpływ miały także koszty operacyjne.

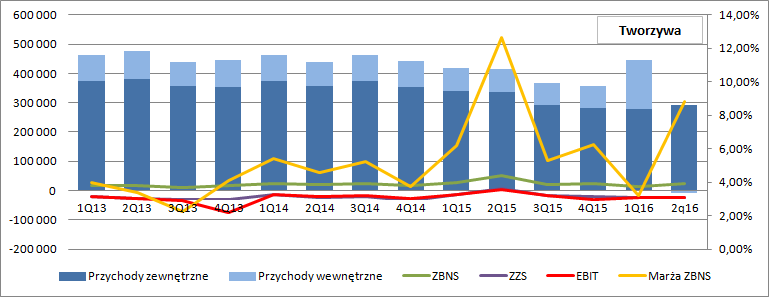

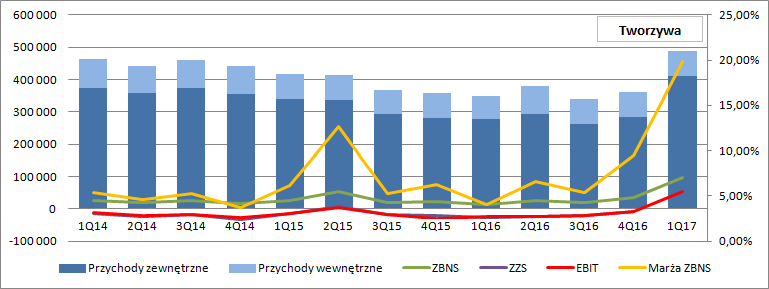

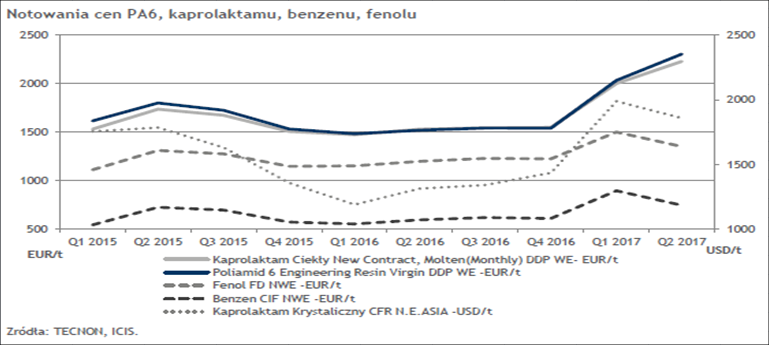

kliknij, aby powiększyćKolejny bardzo zły kwartał zaliczył segment tworzyw, gdzie wynik operacyjny zmniejszył się o 30 mln zł i zamienił w stratę na poziomie 25 mln zł. Uzyskiwana marża na sprzedaży nie wystarcza na pokrycie kosztów zarządu. Co gorsza wygląda na to, że segment ten nie tylko nie buduje wartości, ale grupa wręcz dokłada do interesu gotówkę – EBITDA ujemna na 12,6 mln zł. Powodem coraz gorszych wyników wydaje się pogarszająca się sytuacja na rynku kaprolaktamu i coraz mniejsza konsumpcja w Chinach. Warto także zauważyć, że przychody Grupy Azoty były niższe nie tylko ze względu na spadek cen kaprolaktamu, ale także te pochodzące ze sprzedaży Poliamidu (-9 proc.) przy wzroście wolumeny sprzedaży.

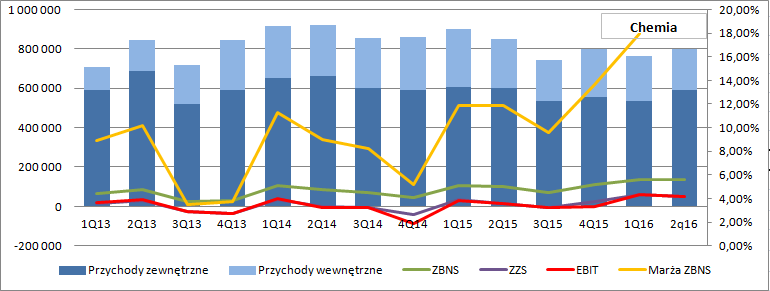

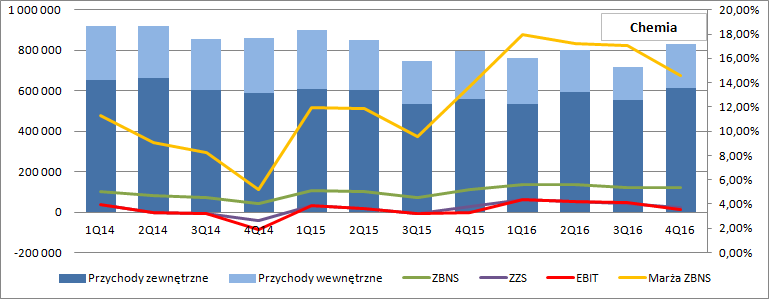

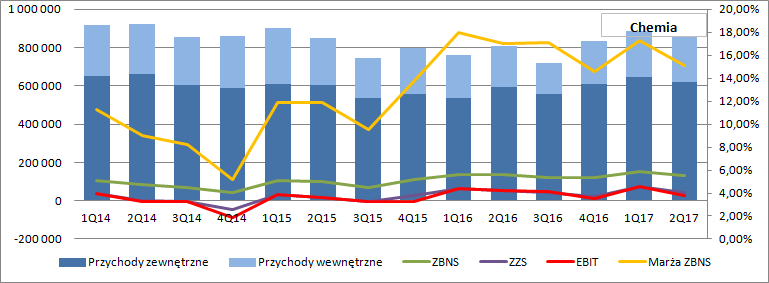

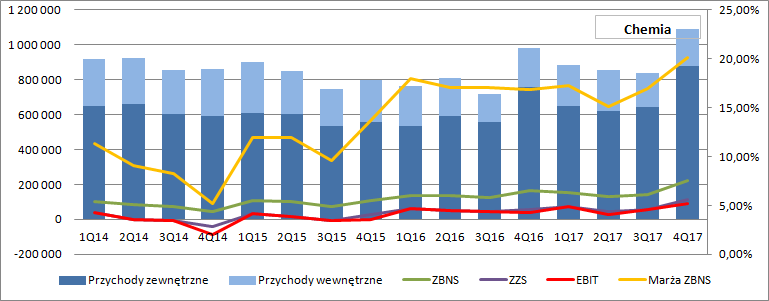

kliknij, aby powiększyćZa to pozytywny wpływ na wynik miały zmiany w segmencie chemicznym. Choć przychody segmentu w zasadzie się nie zmieniły, to spółka poprawiła marżę brutto z 11,9 proc. do 17,25 proc., a to pozwoliło na wzrost wyniku operacyjnego o prawie 36 mln zł. Wynikom segmentu sprzyjała sytuacja na rynku alkoholi OXO, plastyfikatorów i melaminy. We wszystkich tych asortymentach Azoty zwiększyły wolumeny.

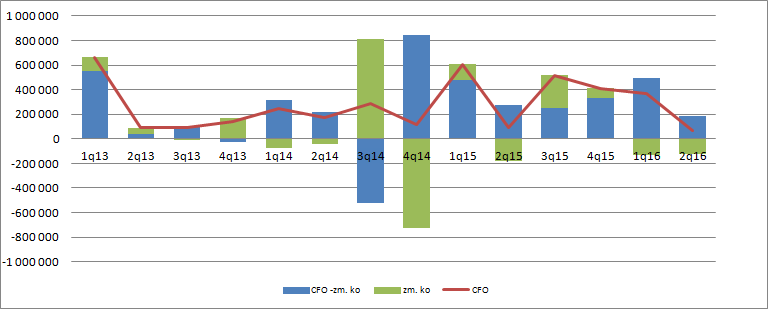

kliknij, aby powiększyćMożna powiedzieć, że segment tworzyw zbudował wyniki zakładów w Kędzierzynie, natomiast chemiczny „położył” wyniki jednostki dominującej. Raportowany okres był także znacznie słabszy w zakresie cashflow. Przepływy z działalności operacyjnej wyniosły tylko 65 mln zł, na co istotny wpływ miało zwiększenie zapotrzebowania na kapitał obrotowy. O 24 mln mniej gotówki wygenerowały Puławy, Police dały dodatkowe 15 mln, natomiast za pozostały spadek w kwocie około 20 mln odpowiada Kędzierzyn i zakłady w Tarnowie.

kliknij, aby powiększyćW II kwartale nakłady inwestycyjne wyniosły około 300 mln zł i były o ok. 50 mln wyższe niż w I kwartale roku. Nie do końca widać to w rachunku przepływów z działalności inwestycyjnej ze względu na ruchy na aktywach finansowych w postaci lokat/obligacji. Kwartał był z pewnością trudny, do czego przyczyniła się sytuacja w segmencie nawozowym i na rynku kaprolaktamu i poliamidów. W dłuższym terminie popyt na poliamidy ma wzrosnąć, a spółka problem z kaprolaktamem chce rozwiązać wydłużeniem łańcucha poprzez budowę instalacji PDH, co ma nastąpić za około 3 lata. W krótkim terminie korzystnie na wyniki powinien wpływać nadal segment chemiczny i poprawa na rynkach alkoholi OXO oraz melaminy. >> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutaj

Edytowany: 29 sierpnia 2016 16:18

|

|

PREMIUM

49

Grupa: Zespół StockWatch.pl

Dołączył: 2011-11-29

Wpisów: 2 776

Wysłane:

3 listopada 2016 08:46:25

przy kursie: 58,00 zł

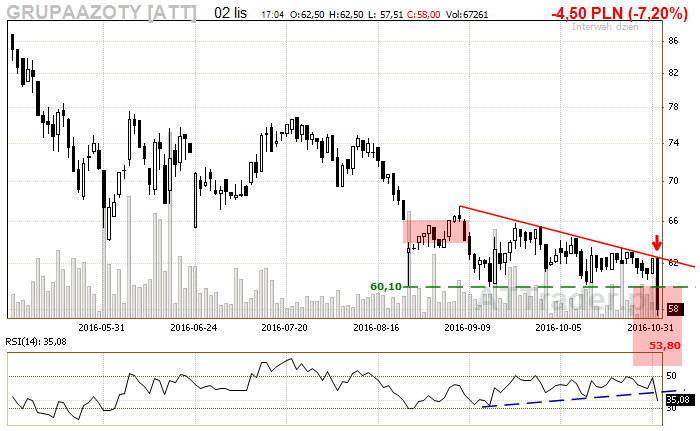

Dziś podpowiadamy jak wykorzystać spadki na kursie akcji Grupy Azoty Szkoła spekulacji – wybicie dołem z trójkąta na GRUPAAZOTY

kliknij, aby powiększyćSzczegółowe omówienie sytuacji w serwisie Wiadomości SW: www.stockwatch.pl/wiadomosci/s...Liczby nie kłamią (...) ale kłamcy liczą

|

|

|

|

|

PREMIUM

523

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 198

Wysłane:

12 listopada 2016 20:39:59

przy kursie: 54,75 zł

Omówienie sprawozdania finansowego GK Grupa Azoty SA po 3 kw. 2016 r.Ostatnie okresy nie są dobre dla producentów nawozów. Presja cenowa daje się we znaki niemal wszystkim, także zagranicznej konkurencji. Przychody Grupy Azoty wyniosły w 3 kw. ok. 2 mld zł i były o 16,6 proc. niższe r/r. Z jednej strony to efekt spadku cen nawozów, z drugiej także spadku wolumenów ich sprzedaży. Niskie notowania nie są zaskoczeniem i spadek cen w tym roku jest widoczny w każdej prezentacji wynikowej spółki. Małym zaskoczeniem może być wolumen, bo po półroczu dostawy nawozów były r/r wyższe. Prawdopodobnie spadek w tym kwartale wynika z innego umiejscowienia czasowego przestojów remontowych, który w tym roku przypadł w większym stopniu na 3 kw. roku. Obroty Azotów w 3 kw. były także nieznacznie niższe (o niecałe 2 proc.) od zakładanych przez rynkowych analityków. Spadek sprzedaży dotyczył rynku polskiego. Przychody krajowe spadły o 18 proc. natomiast eksportowe o 14 proc. Najlepiej wyglądała sprzedaż do innych krajów europejskich niż Niemcy, gdzie obroty Azotów zmniejszyły się tylko o 4 proc.

kliknij, aby powiększyćWarto także zauważyć, że obniżka sprzedaży jest relatywnie mniejsza niż części zagranicznych konkurentów. Obroty Yary spadły o 21,7 proc. natomiast Potash Corp. skurczyły się o ponad ¼. Do pewnego stopnia wynika to ze słabości złotówki, ale oczywiście nie tylko.

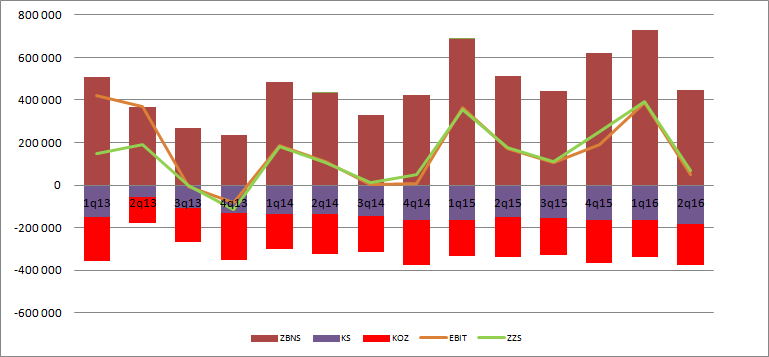

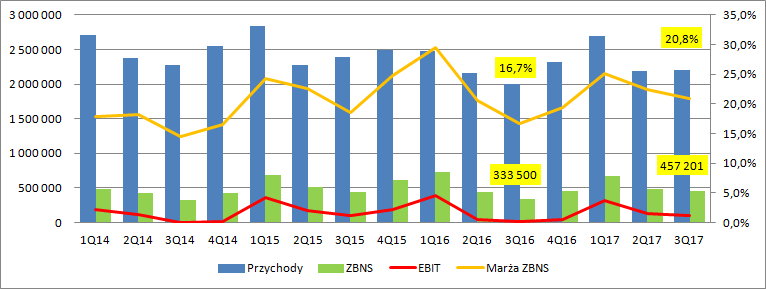

kliknij, aby powiększyćNiestety niskie ceny produktów i brak wsparcia dla marży w cenach surowców, a także inny rozkład przestojów remontowych musiały odbić się na rentowności. Zysk brutto ze sprzedaży wyniósł 334 mln zł (rentowność 16,7 proc.) wobec 445 mln zł przed rokiem (rentowność 18,6 proc.). Przy analizie poniższego wykresu warto dodać, że mamy też do czynienia z efektem wysokiej bazy. Proszę zwrócić uwagę, że w poprzednim roku przychody 3 kw. były wyższe od tych raportowanych w 2 kw., co nie jest normalnym stanem dla spółki. Sezonowo kwartał powinien być słabszy, tak jak ma to miejsce w tym roku.

kliknij, aby powiększyćKoszty sprzedaży wyniosły 144 mln zł i były o 7,6 proc. niższe niż przed rokiem, natomiast koszty ogólnego zarządu spadły o 5,9 proc. Oczywiście redukcja kosztów organizacji jest efektem pozytywnym, ale oszczędności na poziomie 21 mln zł nie były w stanie zasypać efektu niższej marży brutto (112 mln zł). W związku z powyższym zysk ze sprzedaży spadł do poziomu 24 mln zł i był o 89 mln niższy niż rok temu. Wynik operacyjny na skraj rentowności sprowadziły kolejne odpisy w afrykańskiej spółce zajmującej się poszukiwaniem i wydobyciem fosforytów. Po wygaśnięciu koncesji na złożu Lam Lam, spółka odpisała niezamortyzowany majątek trwały (2,1 mln zł), a dodatkowo spisała w koszty skapitalizowane nakłady na prace poszukiwawcze (10,6 mln zł) i w końcu na nierotujące zapasy (5,4 mln zł). Ponadto po wygaśnięciu koncesji poszukiwawczej na złożu Kayar w koszty spisano także nakłady w kwocie 0,9 mln zł. Przypomnę, że w poprzednim kwartale spółka dokonała znaczących odpisów na należności, ale także na zapasy, dokładnie te same co obecnie. Kwartał wcześniej spisano połowę wartości, a obecnie pozostałość. Ostatecznie EBIT zamknął się kwotą 1,1 mln zysku, natomiast przed rokiem spółka uzyskała 106,6 mln zł. Wydaje się, że odpisy powinny być przynajmniej w pewnej części zawiązane w zeszłym roku, w związku z czym lepiej efekt finansowy okresu oddaje skorygowany EBIT w kwocie 20 mln zł. I w gruncie rzeczy wynik jest dość dobry, bo choć przed rokiem mieliśmy ponad 106 mln zysku, to dwa lata temu spółka zamknęła kwartał niecałe 2 mln powyżej progu rentowności, a 3 lata wstecz miała ponad 8 mln straty.

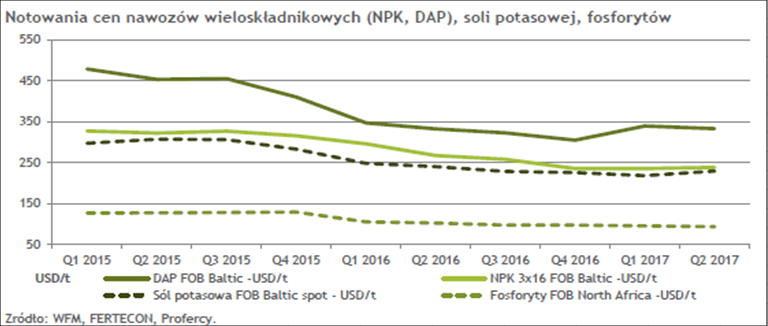

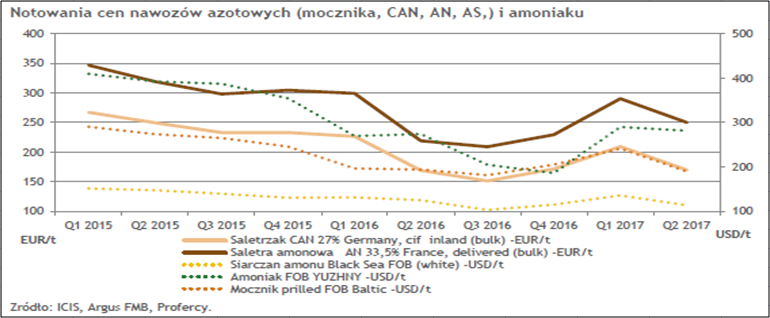

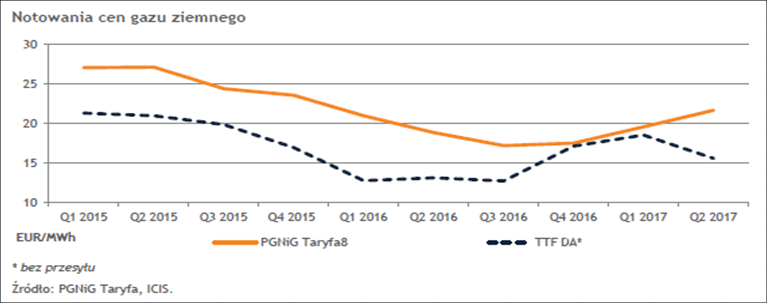

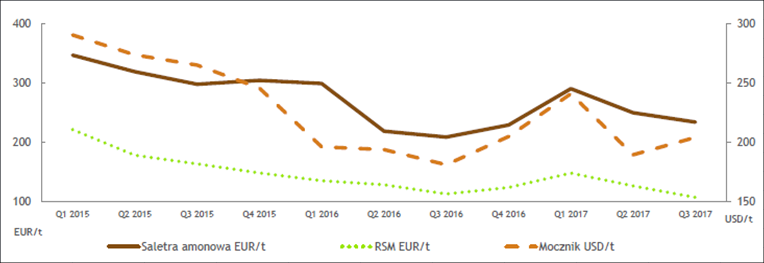

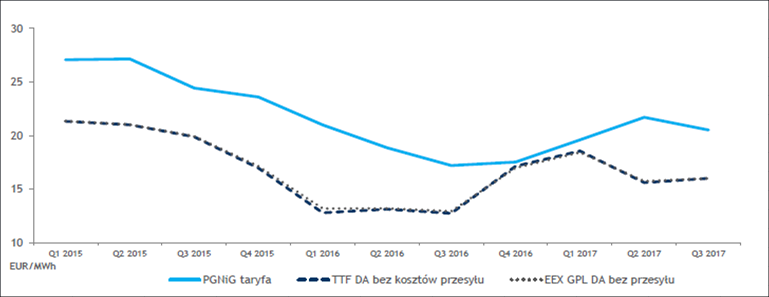

kliknij, aby powiększyćZ rachunku segmentowego wynika, że spadek wyników to efekt przede wszystkim gorszej sytuacji na rynku nawozów. Przychody tej dywizji wyniosły 1,09 mld zł i były o 25,9 proc. niższe r/r. Marża brutto spadła z 17 proc. do 12,4 proc. a zysk ze sprzedaży segmentu skurczył się ze 131,4 mln zł do 3,5 mln zł. Na poziomie EBIT mamy prawie 20 mln stratę co wynika oczywiście ze wspomnianych powyżej odpisów. Za taki stan rzeczy winna jest kompresja marży. Spread pomiędzy ceną (wyrażoną w EUR) saletrzaku a amoniaku zmniejszył się o 22 proc. r/r, a amoniaku i nawozów wieloskładnikowych o 10 proc. Azoty produkują oczywiście amoniak we własnych zakresie, a głównym surowcem do jego produkcji jest gaz syntezowy uzyskiwany z gazu ziemnego. O ile ceny nawozów azotowych spadły rok do roku o 30-36 proc., natomiast gazu o 30 proc. (w taryfie PGNIG), to niestety koszty stałe w postaci wynagrodzeń i amortyzacji już niestety nie. Zauważmy także że nawet przy tej samej rentowność marża liczona nominalnie od niższej ceny będzie niższa.

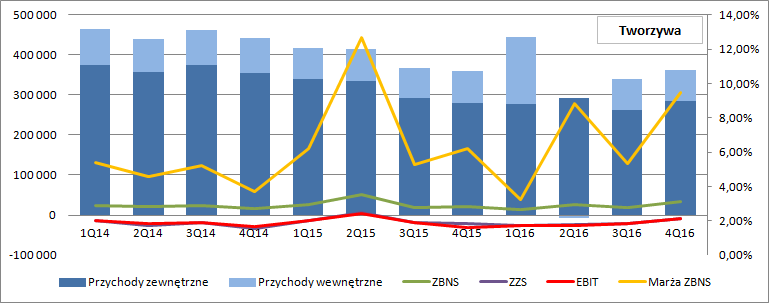

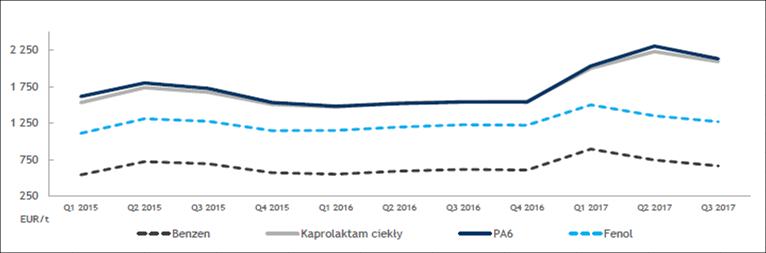

kliknij, aby powiększyćW segmencie tworzyw nadal jest źle. Azoty zaraportowały 22 mln straty w porównaniu do 25 mln straty kwartał wcześniej i 18 mln straty przed rokiem. Ceny benzenu czy fenolu są pochodną notowań ropy naftowej i spadek cen w tym kwartale r/r nie był duży – 3-10 proc. Mocniej spadły ceny kaprolaktamu czy poliamidu 8-12 proc. Choć spread jest niższy to w związku z tym, że jest wyrażony w EUR nie uderzył nadmiernie w wynik. Niestety jest to marnym pocieszeniem, gdyż nadal produkcja kaprolaktamu i PA6 przynosi spółce stratę operacyjną, a także stratę EBITDA – Azoty do segmentu dokładają gotówkę.

kliknij, aby powiększyćZa to pozytywne tendencje mamy w zakresie segmentu chemicznego - jako jedyny poprawił sprzedaż. Przychody wyniosły 556 mln zł i były o 4,1 proc. wyższe r/r. Marża brutto wyniosła 17,1 proc. wobec 17,2 proc. w poprzednim kwartale i 9,6 proc. przed rokiem. Zysk brutto segmentu na sprzedaży zamknął się kwotą 122 mln zł (+71,9 proc. r/r), co pozwoliło pokazać 46 mln zysku operacyjnego wobec 6 mln straty przed rokiem. Ceny bieli tytanowej choć pozostały na tym samym poziomie r/r, to zmienił się trend cenowy. Podobnie nieco lepiej wyglądały ceny melaminy, co prawdopodobnie pozytywnie wpłynęło na marżę.

kliknij, aby powiększyćGrupę Azoty tworzy wiele spółek w tym dwie giełdowe, ale pogorszenie sytuacji widać w zasadzie w każdym podmiocie. Najmocniej ucierpiały Puławy. Przychody spadły w tej spółce (a właściwie grupie) o 24 proc. (najwięcej w całej Grupie Azoty), a wynik EBITDA zmniejszył się o 42 proc. co odpowiada nominalnie kwocie 49 mln zł (największy nominalny spadek). Pod względem obrotów, dzięki segmentowi chemicznemu, dobrze wyglądają Police. Przychody tej dywizji skurczyły się tylko o 9 proc. natomiast EBITDA spadła o 18 mln zł (ale z uwzględnieniem odpisów!). Po korekcie o wspomniane odpisy mamy podobny wynik EBITDA i EBIT.

kliknij, aby powiększyćSkoro już mowa o EBITDA które jest estymatorem przepływów to przejdę do ich omówienia. Te z działalności operacyjnej wyniosły 322 mln zł, w porównaniu do 518 przed rokiem. Mniejszy był nie tylko korygowany zysk jeszcze przed zmianą kapitału obrotowego (148,5 mln zł vs. 247,8 mln zł), ale także mniej gotówki wróciło z mniejszego zapotrzebowania na tenże kapitał (173,5 mln zł vs. 270,5 mln zł). Azoty także mniej inwestowały. Przepływy z działalności inwestycyjnej były ujemne na kwotę 202 mln zł, natomiast w 3 kw. poprzedniego roku odnotowano wypływ ponad 620 mln zł.

kliknij, aby powiększyćKwartał nie był udany, ale słabości należy szukać raczej w otoczeniu rynkowym niż samej spółce. Krajowe zbiory w tym roku stały pod znakiem niższej wydajności i jakości, co z pewnością docelowych odbiorców nie skłania do większych wydatków. Dodatkowo prognozy co do światowych zbiorów są wyższe, co może skutecznie blokować wzrost cen w Polsce. Niestety także nie widać raczej przesłanek do poprawy na rynku kaprolaktamu – uruchomianie instalacji w Chinach i zaspakajanie tamtejszego rynku w coraz większym stopniu przez same Chiny. Odpowiedzią na tę sytuację ma być zwiększenie wykorzystania kaprolaktamu w grupie. W 2017 r. pojawić się powinna wytwórnia Poliamidów o zdolności produkcyjnej 80 tys. ton rocznie. Nakłady na kluczową inwestycję w instalację do produkcji propylenu metodą PDH wyniosły w tym kwartale 8 mln zł, a w sumie do tej pory 50,5 mln zł z planowanego budżetu w wysokości 1,6 mld. Niestety na efekty trzeba będzie jeszcze parę lat poczekać. >> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutaj

Edytowany: 14 listopada 2016 12:46

|

|

PREMIUM

44

Grupa: Bus Driver, Zespół StockWatch.pl

Dołączył: 2011-06-22

Wpisów: 689

Wysłane:

13 listopada 2016 17:26:54

przy kursie: 54,75 zł

Cytat:W poniedziałek, 14 listopada o godz. 14:00 odbędzie się czat z przedstawicielem Grupy Azoty – wiceprezesem zarządu odpowiedzialnym za finanse - Pawłem Łapińskim. Zapraszamy do zadawania pytań związanych z aktualną sytuacją Grupy Azoty oraz perspektywami jej rozwoju w kontekście opublikowanych wyników za 3 kwartał 2016 roku.

Pytania będzie można dodawać do kolejki już od 6:00. >> Link

|

|

PREMIUM

49

Grupa: Zespół StockWatch.pl

Dołączył: 2011-11-29

Wpisów: 2 776

Wysłane:

28 kwietnia 2017 08:16:53

przy kursie: 69,30 zł

Vestor DM to kolejne biuro maklerskie, które będzie uważnie śledziło kondycję finansową Grupy Azoty. Na początek rekomendacja sprzedaj z ceną 62,10 zł za akcję. Cytat:- Uważamy, że poprawa wyników po trudnym 2016, będzie wolniejsza w 2017-18 niż implikowana przez konsensus. W naszej ocenie, trudna sytuacja makroekonomiczna w sektorze nawozów, wysokie wydatki inwestycyjne/niski poziom generowanej wolnej gotówki oraz ryzyko inwestycji motywowanych przez polityczne czynniki implikują dyskonto do historycznej wyceny oraz spółek porównawczych (jak Yara) – czytamy w raporcie. Liczby nie kłamią (...) ale kłamcy liczą

|

|

PREMIUM

523

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 198

Wysłane:

4 maja 2017 12:31:22

przy kursie: 69,20 zł

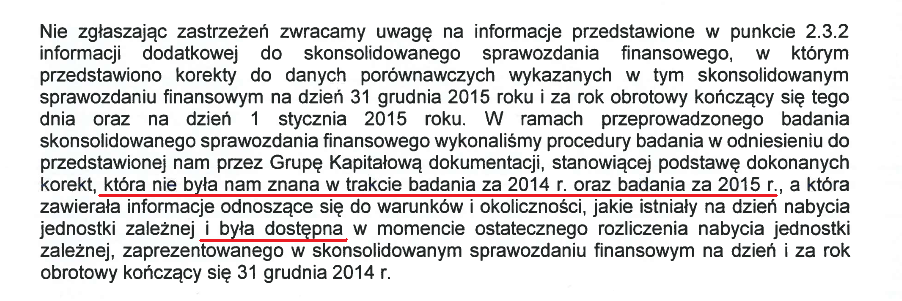

Azoty szykują grunt pod przyszły wzrost wyników – omówienie sprawozdania Grupy Azoty za 2016 r.Raport roczny narodowego czempiona chemicznego ukazał się w tym roku dość późno. Zarząd z publikacją raportu czekał na raport Polic, a tak naprawdę na zakończenie wyjaśnienia sprawy nabycia afrykańskich aktywów związanych z fosforytami. Efekt tych prac jest zaskakujący. Okazuje się, że w wyniku wykonanych prac wiertniczych (na złożu Kebemer) od grudnia 2013 r. do połowy 2014 r. zweryfikowane zostały zakładane parametry złoża, w szczególności grubość nadkładu i jakość fosforytu. Dane te nie zostały w latach poprzednich ujawnione biegłemu, a także nie włączono ich do dokumentacji na podstawie której dokonano rozliczenia nabycia w księgach.

kliknij, aby powiększyćDodatkowo do wyceny drugiego złoża (Lam Lam) błędnie przyjęto wielkość zasobów. Według nowego zarządu w miejscu tym wydobyto 110,7 tys. ton fosforytów zamiast 314 tys. jak przyjęto w ostatecznym ujęciu. W efekcie urealnienia założeń wycena koncesji złoża Kebemer spadła z 271 mln zł do 265 tys. zł, natomiast Lam Lam z 13,6 mln zł do 2 mln zł. W związku z powyższym zmienił się efekt rozliczenia. Zamiast zysku z okazyjnego nabycia w kwocie niecałych 27 mln zł pojawiła się wartość firmy w wysokości 93,1 mln zł. Dokonano także wstecznego (w ramach błędów lat poprzednich) testu na utratę wartości firmy. Ze sporządzonego DCF wynikało, że: Cytat:Oszacowana wartość bieżąca przyszłych przepływów pieniężnych sporządzona przy założeniach przyjętych na podstawie dostępnych w tamtym okresie danych wykazały wartość ujemną. W związku z tym całość ujawnionej wartości firmy została objęta odpisem. Na dzień 1 stycznia 2015 r. kapitał własny grupy był niższy o 211 mln zł, natomiast samej jednostki dominującej o 78 mln zł. Choć ostateczne rozliczenie inwestycji odbiło się głównie na kapitale własnym to aktywa senegalskie rzutowały na wynik netto także w latach 2015 i 2016. W okresie 12 miesięcy zakończonych 31 grudnia 2016 r. mamy obciążenie od African Investment Group na poziomie 44,8 mln zł, natomiast rok wcześniej 13,6 mln zł. Z pewnością ukrywanie informacji przed biegłym i akcjonariuszami jest dużym wydarzeniem, ale inwestorów bardziej interesuje wynik ostatniego okresu, a ten niestety nie jest najlepszy. Azoty zanotowały istotny spadek sprzedaży. Przychody w 2016 r. wyniosły 8,96 mld zł, czyli o 1,05 mld zł (-10,5 proc.) mniej niż przed rokiem. W samym IV kwartale regres był nieco mniejszy – 7 proc.

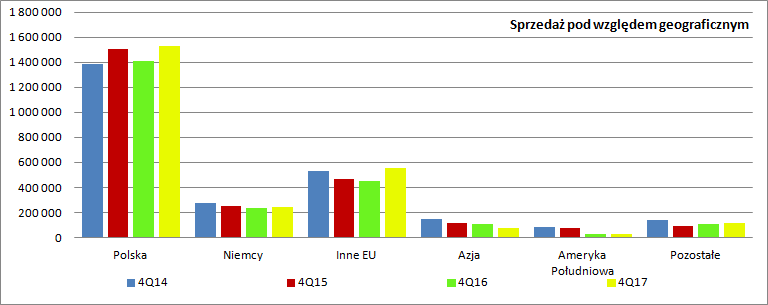

kliknij, aby powiększyćW ujęciu nominalnym najmocniej w 2016 r. spadła sprzedaż w Polsce (458 mln zł, -8,2 proc.), ale istotne spadki Azoty zaliczyły także na rynku Ameryki Południowej, gdzie wartość obrotów zmniejszyła się o 207 mln zł (-60 proc.) Podobne relacje mamy w IV kwartale. Spadek sprzedaży w Polsce wyniósł 107, 7 mln zł (-7,2 proc.) natomiast w krajach Ameryki Południowej 45,2 mln zł (-62,4 proc.). Za spadkiem obrotów podążył spadek wyników na najwyższym poziomie rachunku zysków i strat. Wynik brutto na sprzedaży w 2016 r. wyniósł 1,96 mld zł, co stanowi spadek o 308 mln zł (13,6 proc.). Jak się można domyślać tak poważna utrata marży produkcyjno-handlowej musiała poważnie odbić się na wyniku operacyjnym. Azoty odnotowały w 2016 r. 486 mln EBIT, a to oznacza spadek o 41 proc. r/r. W samym IV kw. wyniki wyglądają jeszcze gorzej. Zysk brutto na sprzedaży wyniósł 449 mln zł i zmniejszył się o 27,2 proc. Za to EBIT zmalał o 74 proc. i wyniósł ostatecznie tylko 47 mln zł.

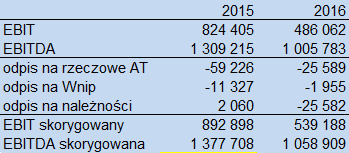

kliknij, aby powiększyćJak wspomniałem wyżej przychody spółki skurczyły się w 2016 r. o 1,05 mld zł. Natomiast z rachunku rodzajowego wynika, ze koszty surowców i materiałów spadły tylko o 619 mln zł przy zmianie stanu produktów o 18 mln zł, co oznacza że pogorszyły się relacje pomiędzy cenami sprzedaży produktów i cenami zakupu surowców do produkcji. Ciężko uznać za sukces także wzrost o 52 mln zł kosztów pracowniczych. Koszty amortyzacji wzrosły o 35,6 mln zł, więc teoretycznie można powiedzieć, że na razie inwestycje w nowe aktywa nie przyniosły wymiernych efektów w postaci poprawy wyników, choć z drugiej strony być może wynik byłby gorszy jeśli tychże inwestycji by nie było. Trzeba dodać, że przez wynik operacyjny i EBITDA 2016 r. przeszły zdarzenia jednorazowe, ale to nie one zdecydowały o znacznej utracie zysków. Skorygowane EBIT i EBITDA spadają w podobnym tempie jak wartości nominalne:

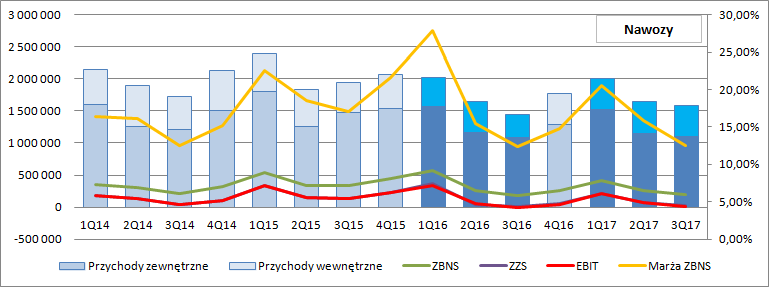

kliknij, aby powiększyćZa pogorszenie wyników Grupy Azoty odpowiada przede wszystkim segment nawozowy. W dywizji tej obroty od odbiorców zewnętrznych skurczyły się w 2016 r. o 942 mln zł, czyli 15,6 proc. (16,3 proc. w samym IV kwartale). Marża brutto na sprzedaży spadła z 20,1 do 18,3 proc. (z 21,6 proc. do 14,8 proc. w samym IV kwartale), natomiast zysk brutto na sprzedaży skurczył się o 391 mln zł (23,6 proc.) i wyniósł 1,266 mld zł. Jeszcze większy spadek wyników spółka odnotowała w IV kwartale, kiedy to zysk brutto spadł o 184 mln zł (41,2 proc.) i zamknął się kwotą 263 mln zł. Koszty sprzedaży segmentu (w których spółka prezentuje także odpisy na należności) pozostały na zbliżonym poziomie, natomiast koszty ogólnego zarządu spadły w 2016 r. o 13,5 mln zł. Pozostała działalność operacyjna (w tym odpisy na aktywa trwałe) zabrała ok. 30 mln zł i w efekcie EBIT segmentu wyniósł ostatecznie 427 mln zł, czyli o 412 mln zł mniej r/r. Relacja w trakcie samego IV kwartału wygląda znacznie gorzej. W okresie październik – grudzień Azoty zanotowały 50 mln zł zysku operacyjnego co stanowi spadek o 175 mln zł (77,9 proc.) r/r.

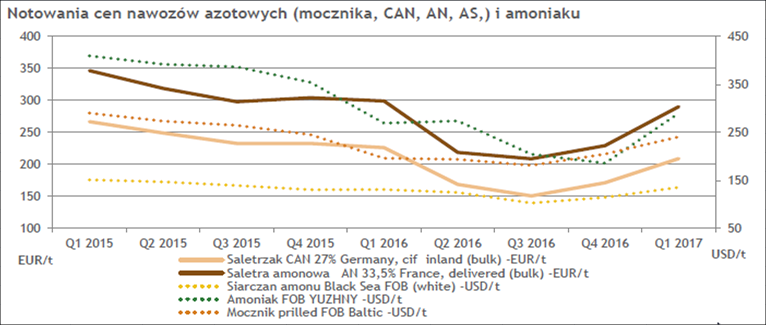

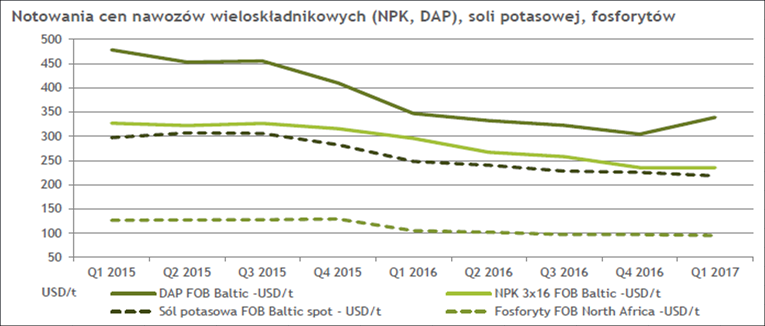

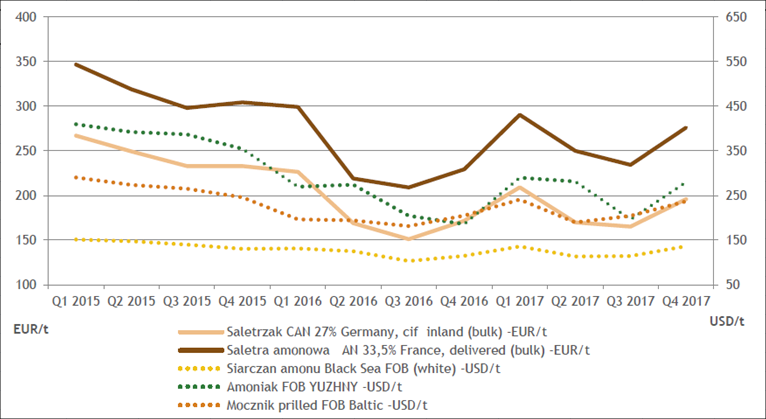

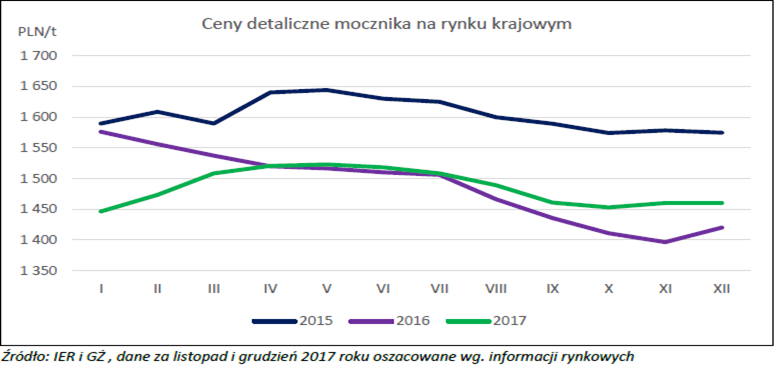

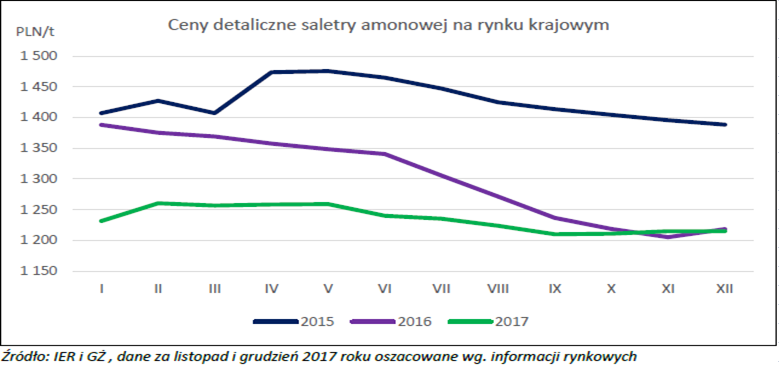

kliknij, aby powiększyć Niższe wyniki segmentu nawozowego mają swoje źródło w dwóch zjawiskach. Przede wszystkim spadały notowania cen nawozów. Ceny mocznika (wyrażone w EUR) były w 2016 r. niższe o 28 proc., ceny amoniaku spadły o 39 proc. (grupa surowiec ten wytwarza praktycznie samodzielnie), ceny saletrzaku spadły o 27 proc., a ceny saletry amonowej o 25 proc. W przypadku nawozów wieloskładnikowych zniżki były nieco mniejsze. W przypadku DAP ceny spadły o 27 proc., natomiast NPK 18 proc.

kliknij, aby powiększyć

kliknij, aby powiększyćDrobny wzrost cen obserwowany był już w IV kwartale, natomiast według spółki trend ten może być kontynuowany także w tym roku: Cytat:W bieżącym roku możliwe będą wahania cen nawozów azotowych w związku z generalną, znaczną nadwyżką zdolności produkcyjnych mocznika na rynku globalnym oraz procesem ograniczania podaży chińskich producentów, które spowodowane są głównie brakiem opłacalności produkcji. W pierwszych miesiącach roku spodziewany jest istotny wzrost popytu i cen na mocznik z uwagi na jego bardzo niskie zapasy, głównie w Indiach i Chinach. Drugie zjawisko jakie miało miejsce to spadek cen podstawowego surowca jakim jest gaz. W 2016 r. spadek wyniósł 27 proc. w taryfie PGNiG i 30 proc. dla TTF DA. Jak widać tempo spadku cen głównego surowca było zbliżone do tempa spadku cen produktów, ale choć dynamika zniżki była podobna to trzeba pamiętać o tym, że koszty stałe w postaci amortyzacji czy płac rosły. A zatem pogorszyła się relacja cen produktów do kosztu wytworzenia, w szczególności w drugiej połowie roku. Mimo wszystko spadek rentowności wydaje się relatywnie wysoki. Trzeba pamiętać, że w przypadku trendów cen surowców i produktów mówimy o trendach rynkowych, a nie zrealizowanych cenach przez spółkę. Z raportu, a w zasadzie sprawozdania zarządu spółki wynika, że w 2017 r. oczekuje się na rynku światowym stabilizacji cen gazu na poziomie z roku 2016, ale na skutek zmian w prawie energetycznym cena surowca na krajowym rynku może być wyższa. Segment tworzyw tradycyjnie zakończył rok 2016 na minusie. Strata na poziomie operacyjnym wyniosła 82 mln zł, czyli była o 23 mln wyższa niż w roku 2015. Co więcej, stało się tak mimo korzystniejszego salda pozostałej działalności, które w tym roku było prawie neutralne. W samym IV kwartale 2016 r. strata segmentu wyniosła 9 mln zł w porównaniu do 31 mln zł w IV kwartale 2015 r. Wydaje się, że segment powolutku wychodzi z dołka:

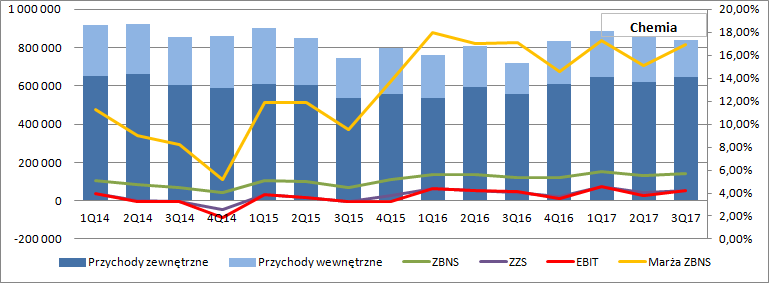

kliknij, aby powiększyćPoprawę wyników w dywizji tworzyw osiągnięto pomimo spadku cen kaprolaktamu (-5 proc. w EUR) i PA6 (-9 proc. w EUR). Podobnie jak w przypadku nawozów taniały też surowce do produkcji jak benzen (- 6 proc. w EUR). Prawdopodobnie w segmencie tworzyw znaczną część sprzedaży stanowi eksport i jest to jeden z czynników poprawy wyników. W segmencie chemicznym Grupa Azoty zanotowała w 2016 r. zwyżkę wyniku. Marża brutto wzrosła z poziomu 11,8 proc. w roku 2015 do 16,7 proc. obecnie. Pozwoliło to na zwiększenie wyniku brutto na sprzedaży o 130 mln zł, co przy niezmienionych w zasadzie kosztach operacyjnych przetransformowało się na poziom zwyżki zysku EBIT. Ostatecznie w 2016 r. wynik operacyjny wyniósł 171 mln zł, czyli był 3,3 razy większy niż rok wcześniej. Warto jednak zwrócić uwagę, że największa poprawa miała miejsce w pierwszych kwartałach roku. Marża brutto w samym IV kwartale wyniosła 14,6 proc. i była poniżej wyniku rocznego. Ostatni kwartał roku zakończył się wynikiem 11,6 mln zł, w porównaniu do 2 mln straty w IV kw. 2015 r., ale 46 mln zysku w III kw. 2016 r. czy 51,5 mln zysku w II kw. 2016 r.

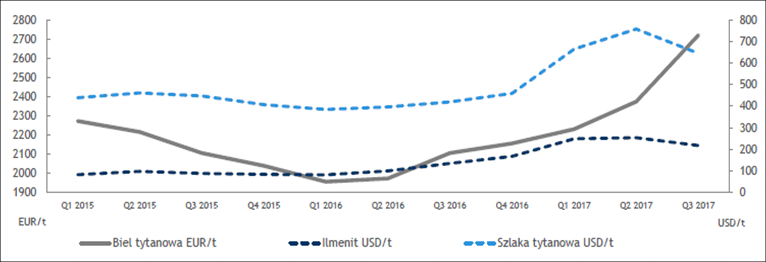

kliknij, aby powiększyćSpadek marży w IV kwartale wydaje się mieć złożone podłoże. W segmencie grupa raportuje wynik na produkcji i sprzedaży OXO, Melaminy, Bieli tytanowej, ale także mocznika. O ile ceny samego mocznika spadały, to ceny melaminy pozostawały na podobnym poziomie co we wcześniejszych kwartałach roku. W przypadku OXO w IV kwartale ceny wzrosły względem kwartału poprzedniego przy spadku cen propylenu. Może być jednak tak, że w wynikach za IV kwartał w związku z cyklem rotacji zapasów mamy tak naprawdę efekt relacji cenowych z kwartału III, kiedy to spread pomiędzy produktami i surowcami był najniższy w ciągu ostatnich paru kwartałów. W przypadku bieli tytanowej mamy dynamiczny wzrost kosztów podstawowego surowca, czyli ilmenitu, który jest znacznie wyższy niż cen sprzedaży bieli. Rok 2016 był dla spółki trudny, głównie za sprawą sytuacji w najważniejszym segmencie nawozowym i relacji cen nawozów i cen gazu ziemnego. Choć są pewne czynniki zwiastujące poprawę, to w najbliższym czasie raczej nie należy się spodziewać po Azotach poprawy wyników ze względu na relatywnie wysoką bazę z początku 2016 r. Według ostatnich rekomendacji w 2017 r. spodziewany jest regres wyników, natomiast wzrosty mają nadejść w roku 2018 i kolejnych. Na razie wyniki spółki pozostają w dość sporej odległości od długoterminowych celów. Marża EBITDA wyniosła w 2016 r. 11 proc. przy celu na rok 2020 wynoszącym więcej niż 14 proc., natomiast marża EBIT sięgnęła 5,4 proc. przy celu na 2020 r. powyżej 8 proc (część analityków prognozuje, że cele korporacyjne uda się uzyskać już w roku 2019). Oczywiście nie wszystkie plany, które mają wspomóc zwiększenie rentowności udało się już wdrożyć w życie. W latach 2014-2016 wydatki inwestycyjne wyniosły 3,45 mld zł, czyli mniej więcej połowę zakładanego Capexu na całą perspektywę 2014-2020. W trakcie budowy z terminem oddania w 2017 r. są: wytwórnia Poliamidów i Instalacja granulacji mechanicznej II w Tarnowie, modernizacja instalacji mocznika (ZAK) i amoniaku (Police), a także inwestycje związane z redukcją zużycia energii i emisji spalin. Oddanie wspomnianych instalacji w 2017 r. powinno wspomóc wyniki roku 2018, choćby przez lepsze zbalansowanie produkcji kaprolaktamu. Kluczowa inwestycja która ma umożliwić produkcję propylenu, która z naddatkiem zabezpieczy potrzeby spółki ma powstać do roku 2021. >> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutaj

Edytowany: 5 maja 2017 10:51

|

|

PREMIUM

523

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 198

Wysłane:

16 maja 2017 13:20:05

przy kursie: 65,55 zł

Azoty wygrywają dywersyfikacją produkcji – omówienie sprawozdania finansowego Grupy Azoty po 1 kw. 2017 r.Grupa Azoty opublikowała całkiem niezłe wyniki finansowe pomimo trudności na rynku nawozów. Uzyskany przez nawozowego potentata rezultat okazał się lepszy od oczekiwań analityków ankietowanych przez PAP. Obroty i wynik EBITDA grupy były o ponad 6 proc. wyższe od rynkowych prognoz, natomiast zysk operacyjny przekroczył szacunki o prawie 8 proc. i to pomimo zawiązanych przez spółkę odpisów. Przychody Grupy Azoty wyniosły w 1 kw. 2017 r. 2,69 mld zł i były o 8,5 proc. (211,6 mln zł) wyższe od uzyskanych przed rokiem. Koniem pociągowym sprzedaży okazał się eksport, (w szczególności do krajów Unii Europejskiej) gdzie obroty wzrosły o ponad 245 mln zł, co stanowi wzrost o 25,8 proc. Na rynku krajowym (gdzie około ¾ obrotów stanowią nawozy) chemiczna grupa zaliczyła regres na poziomie 34 mln zł (-2,2 proc.).

kliknij, aby powiększyćMarża brutto na sprzedaży spadła z 29,5 proc. w okresie 3 pierwszych miesięcy 2016 r. do poziomu 25,2 proc. odnotowanych w 1 kw. tego roku. Wynik brutto na sprzedaży (czyli marża produkcyjno-handlowa) zamknął się kwotą 676 mln zł i był niższy o 54,3 mln zł (-7,4 proc.) w ujęciu r/r. Na poziomie EBITDA spadek wyniósł nieco więcej – 69 mln zł, natomiast na poziomie operacyjnym Azoty uzyskały 313,7 mln zł zysku co odpowiada utracie 75,6 mln zł (-19,4 proc.) zysku. Dzięki niższym kosztom finansowym zniżka wyniku propaguje się na linię brutto już tylko w kwocie 62,2 mln zł, natomiast wynik netto kurczy się o 57 mln zł i ostatecznie wynosi 250 mln zł.

kliknij, aby powiększyćChoć w wynikach widać wyraźny regres, to trzeba zauważyć, że największa polska spółka chemiczna osiągnęła rezultaty relatywnie lepsze niż najwięksi konkurenci. Konkurencyjne spółki raczej walczyły o utrzymanie poziomu sprzedaży. Dla porównania przychody norweskiej Yary spadły o 10 proc. Na poziomie marży brutto na sprzedaży Azoty pokazały utratę zaledwie niecałych 8 proc. wyniku, natomiast producenci zza oceanu stracili około połowy wyniku na tym poziomie rachunku zysków i strat. Marża operacyjna spółki spadła z 15,7 proc. do poziomu 11,7 proc., ale spadek był znacznie mniejszy niż w przypadku konkurentów, co obrazuje poniższa tabela. Podobnie było z samym wynikiem operacyjnym. Dynamika spadku w Azotach wyniosła niecałe 20 proc. natomiast konkurenci spadali w tempie ponad dwukrotnie wyższym.

kliknij, aby powiększyćKluczem do znacznie lepszego zachowania wyników na tle Yary, Mosaic czy CF Industries była dywersyfikacja produkcji. Oczywiście największym i najważniejszym segmentem jest dywizja nawozowa (57 proc. generowanych obrotów), ale działalność spółki obejmuje także segment tworzyw sztucznych (głównie kaprolaktam i PA6) oraz segment chemiczny, gdzie znajdziemy plastyfikatory, alkohole OXO, melaminę i biel tytanową. Jak już sugerowało zachowanie przychodów w podziale geograficznym (odmienne zachowanie sprzedaży w Polsce i na rynkach zagranicznych) w segmentach operacyjnych zaszły istotne zmiany. Przychody segmentu nawozowego wyniosły 1,52 mld zł i były o 53 mln zł (-3,4 proc.) niższe r/r. Marża brutto spadła z 28,1 proc. do 20,6 proc., natomiast zysk operacyjny wyniósł 214,6 mln zł i był niższy o 146,9 mln zł. W tym miejscu trzeba dodać, że z innymi okresami niż rezultat 1 kw. 2016 r. marże nie są do końca porównywalne ze względu na zmianę prezentacji segmentów (w zakresie obrotów pomiędzy segmentami Agro i pozostałych). Warto odnotować, że grupie udało się znacząco ograniczyć koszty ogólnego zarządu, które obciążyły wynik operacyjny kwotą 82,3 mln zł, co stanowi spadek o 9,6 mln zł (-10 proc.). Za to koszty sprzedaży segmentu poszły w górę o 6,7 mln zł, czyli o 6 proc. EBIT segmentu spadł o 40,6 proc. ale jest to spadek na poziomie nie gorszym niż w przypadku konkurencji, gdzie działalność w zakresie nawozów jest znacznie bardziej dominująca.

kliknij, aby powiększyćPrzyczyn spadku wyników w dywizji nawozowej należy upatrywać w dwóch zjawiskach. Po pierwsze w spadku cen sprzedaży nawozów. Ceny saletrzaku (wyrażone w EUR) na rynkach światowych spadły o 8 proc. r/r, saletry amonowej o 3 proc. natomiast nawozów wieloskładnikowych (NPK) o 20 proc. Spadek ten został nieco zrekompensowany przez wzrost cen amoniaku (24 proc.) i mocznika (8 proc.). W zakresie wolumenów spółka zwiększyła obrót nawozami NPK, RSM, a także wykorzystała wysokie ceny amoniaku do wyższej planacji tego produktu. Niestety duża zwyżka cen amoniaku wydaje się być zjawiskiem nietrwałym. W sprawozdaniu czytamy, że: Cytat:Rynek amoniaku w 2017 roku będzie kształtowany przez rosnącą gwałtownie podaż. W 2016 roku nastąpił duży przyrost mocy produkcyjnych amoniaku, co wpłynęło na znaczny spadek jego cen. Uruchomienia kolejnych instalacji amoniaku przewidziane są także w 2017 roku.

USA -dotychczasowy największy światowy importer amoniaku, rozpoczął jego eksport. Producenci z Trynidadu, którzy w poprzednich latach 100% swojej produkcji eksportowali do USA, zmuszeni są do zmiany kierunku eksportu amoniaku na inne rynki, doprowadzając do ostrej konkurencji z dotychczasowymi dostawcami np. z Rosji. Istniejący nadmiar światowych mocy produkcyjnych amoniaku oraz planowane w 2017 roku uruchomienia nowych instalacji amoniaku będą powodować presję na cenę tego surowca Po drugie marża spadła na wzrost kosztów części surowców. Choć z raportu i prezentacji wynika, że cena taryfowa PGNIG była niższa niż przed rokiem, to ceny gazu na rynku europejskim wzrosły o 45 proc., natomiast ceny spot na TGE o 33 proc. We wcześniejszych okresach Azoty mocno korzystały z niższych cen gazu na rynkach europejskich, natomiast obecnie dywersyfikacja dostaw spadła prawdopodobnie na korzystną ofertę narodowego dostawcy błękitnego paliwa. Z raportu Polic można dowiedzieć się, że ceny gazu wzrosły w grupie o ok. 24 proc. Cytat:Dodatkowo w porównaniu do analogicznego okresu roku ubiegłego zaznaczyć należy istotny wzrost cen kluczowego surowca - ceny gazu ziemnego (24%) co miało bezpośredni wpływ na poziom wyników i wygenerowane marże zwłaszcza w obszarze nawozów azotowych.

kliknij, aby powiększyć

kliknij, aby powiększyćZa to mocno poprawiała się sytuacja w segmencie tworzyw. Przychody wyniosły 411 mln zł i były o 132,7 mln zł (47,7 proc.!) wyższe r/r. To zasługa dynamicznej zwyżki cen kaprolaktamu (36 -67 proc. w zależności od postaci fizycznej) i w mniejszym stopniu poliamidu PA6 – 37 proc., która była napędzana z jednej strony cenami benzenu (+62 proc.) z drugiej chwilowymi ograniczeniami produkcji w Azji, co skutkowało importem z innych regionów świata. Marża brutto segmentu wzrosła z 4 do prawie 20 proc., natomiast sam segment osiągnął wynik na poziomie 54 mln zł w porównaniu do 25 mln straty w poprzednim kwartale. Zwyżka rentowności ma swoje uzasadnienie w rosnącym spreadzie cen benzen- kaprolaktam, a także w wyższych wolumenach produkcji .

kliknij, aby powiększyć

kliknij, aby powiększyćAzoty poprawiły także wyniki w segmencie chemicznym. Przychody zwiększyły się o 20 proc. i wyniosły 646 mln zł. Pod względem realizowanych obrotów najmocniej w górę poszła sprzedaż alkoholi OXO (42 proc.) i plastyfikatorów (30 proc.). Wolumeny wzrosły we wszystkich grupach produktowych: alkohole, plastyfikatory, biel tytanowa, melamina i mocznik). Marża segmentu pozostała na bardzo zbliżonym poziomie jak przed rokiem, natomiast wynik zwiększył się o 19 proc. (11,6 mln zł) i wyniósł 73,2 mln zł. W ostatnich kwartałach chemia jest najbardziej stabilnym segmentem spółki.

kliknij, aby powiększyćA zatem na wynik operacyjny Grupy Azoty najmocniej wpłynęła sytuacja w segmencie nawozowym (spadek o 146,9 mln zł), którą została w dużej części zrekompensowana zwyżką segmentu tworzyw (wzrost o 79,1 mln zł). Zwyżka wyniku segmentu chemicznego została „zjedzona” przez segment pozostałych i segment energetyczny gdzie na wyniku zaważył odpis aktualizacyjny na blok gazowo-parowy w Puławach (spółka zrezygnowała z jego produkcji) Wzrost sprzedaży w szczególności w ujęciu kw/kw (+15,7 proc., +364,9 mln zł) mocno odbił się na poziomie generowanej gotówki. W 1 kw. roku Grupa Azoty wypracowała tylko 55,6 mln zł gotówki – to o 311,7 mln zł mniej niż przed rokiem. Skumulowany 12 miesięczny CF operacyjny spadł z 1,15 mld zł do poziomu 804 mln zł.

kliknij, aby powiększyć Za dużą część wzrostu należności odpowiadają Puławy – ca 200 mln zł, gdzie cykl rotacji należności się wydłużył. Pogorszenie efektywności można zaobserwować także w całej grupie, gdzie cykl konwersji gotówki skoczył z 14 do 17 dni (głównie przez skrócenie cyklu rotacji zobowiązań). W idealnym przypadku wzrost sprzedaży nie powinien generować wzrostu cyklu konwersji gotówki, bo czas rotacji należności i zapasów powinien zostać zbilansowany przez wzrost rotacji zobowiązań. W ostatnich kwartałach można też zaobserwować pewne przyhamowanie skłonności spółki do wydatków inwestycyjnych. Z rachunku przepływów pieniężnych wynika, że wydatki na inwestycje wyniosły tylko niecałe 77 mln zł (322 mln zł w 1 kw. 2016 r.). Za to w sprawozdaniu zarządu spółka informuje, że wydatkowała ok. 219 mln zł. (130 mln zł wydatki rozwojowe). Największe nakłady (ca 42 mln zł) poniesiono na wytwórnię poliamidów, co ma przynieść lepsze wykorzystanie własnej produkcji kaprolaktamu (większe zużycie wewnętrzne zamiast sprzedaży na zewnątrz). Projekt został w tym kwartale ukończony i trwa jego rozruch. 24 mln pochłonęła budowa flagowej inwestycji czyli wytwórni propylenu metodą PDH. Zarząd mocno na nią liczy, a podczas konferencji wynikowej informował o tym, że inwestycja wzbudza niepokój wśród niektórych branżowych podmiotów. Jak na trudne otoczenie (nawozy) w jakim przyszło spółce działać wyniki są naprawdę niezłe, ale poziom gotówki pozostawia pewien niedosyt. Chwilę pewnie także poczekamy na ostateczny plan inwestycyjny grupy do roku 2021. Według starego wydatki miał w okresie strategii wynieść 7 mln zł. Dziś już wiemy, że nie będzie bloku gazowo-parowego w Puławach, ale nie wiemy jakie zarząd ma plany dotyczące dodatkowych inwestycji. >> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutaj

|

|

0

Dołączył: 2015-11-03

Wpisów: 65

Wysłane:

23 sierpnia 2017 11:57:58

przy kursie: 68,89 zł

Cytat:- Od ponad 4 lat segment tworzywowy obciążał wyniki grupy generując blisko 190 mln zł skumulowanej straty EBITDA. Dzięki zdecydowanej poprawie koniunktury biznes ten w samym I kw. 2017 r. wypracował ok. 66 mln zł EBITDA (najlepiej od IV kw. 2011). Dodatkowo spółka pochwaliła się rekordowym wynikiem w chemii na poziomie 99 mln zł EBITDA. W II kw. 2017 otoczenie w tworzywach/chemii było jeszcze lepsze, a koszt gazu nie przeszkadzał spółce tak jak na początku roku. www.stockwatch.pl/wiadomosci/m...Analitycy BDM oczekują dobrych wyników i rekomendują kupuj. Chętnie przeczytałbym omówienie najbliższego raportu. Czy można liczyć na to, że się tu pojawi?

|

|

PREMIUM

1 385

Grupa: Zespół StockWatch.pl

Dołączył: 2009-05-01

Wpisów: 12 074

Wysłane:

23 sierpnia 2017 20:34:43

przy kursie: 68,89 zł

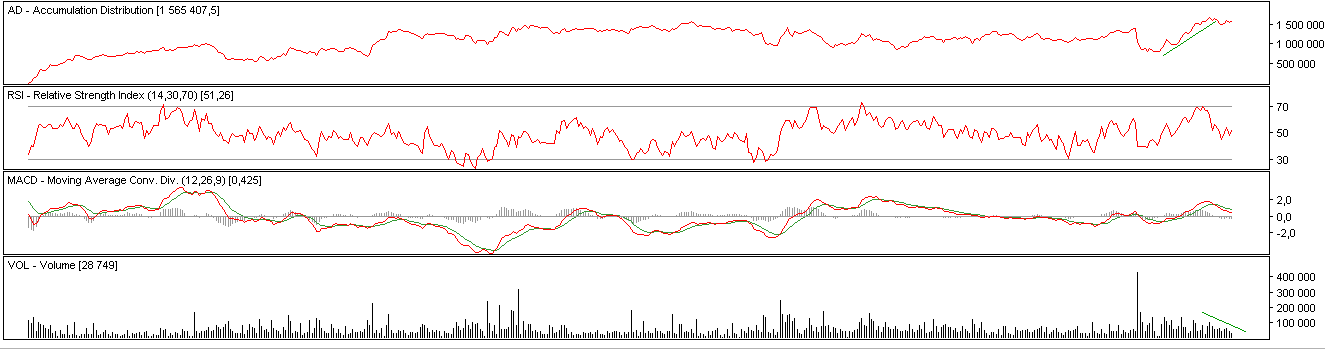

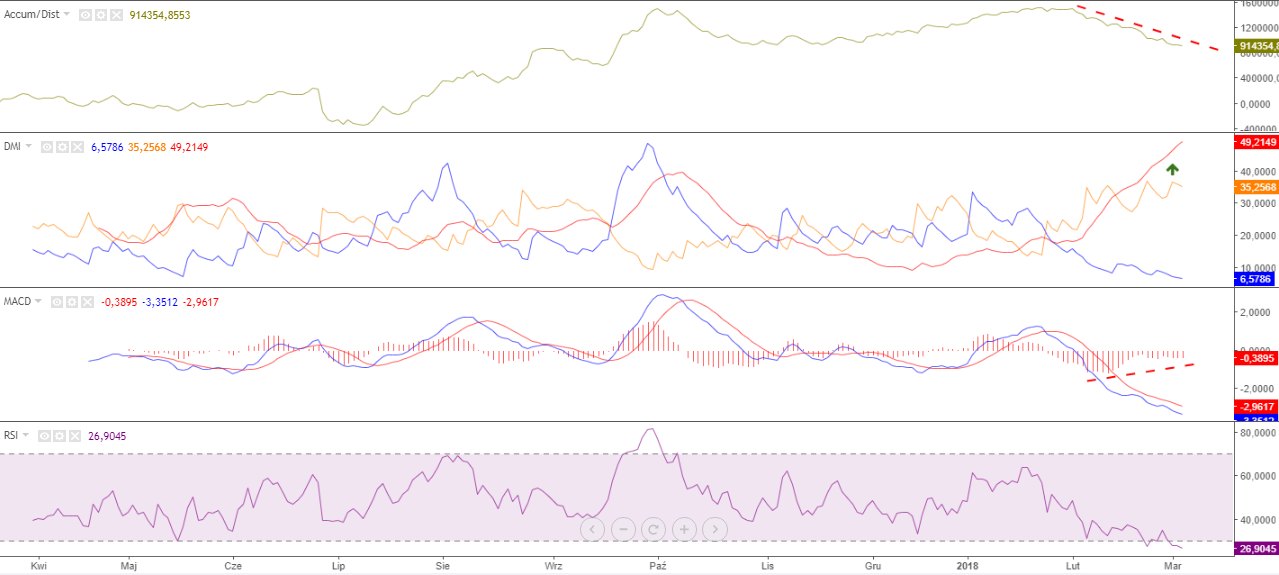

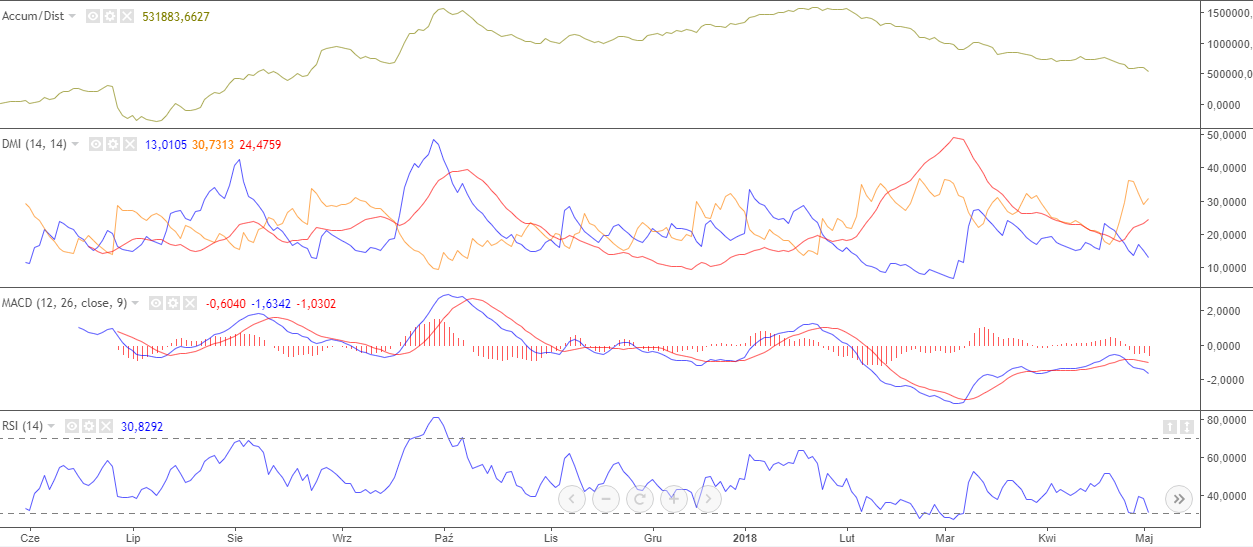

GRUPA AZOTY - analiza techniczna na życzenie

kliknij, aby powiększyć

kliknij, aby powiększyćOstatnie dwa lata były istnym wyzwaniem dla akcjonariuszy Grupy Azoty. Rok 2016 upłynął pod znakiem bessy, ale pod jego koniec kupującym udało się wyciągnąć notowania powyżej linii przyśpieszonych spadków, a z nadejściem 2017 przełamać linię głównego trendu. Tylko co z tego, skoro notowania ugrzęzły w męczącym trendzie bocznym, ograniczonym poziomami 62,20-73,60 zł? W ostatnich miesiącach dało się jednak zauważyć lekką przewagę popytu, co należy potraktować jako zapowiedź kolejnego starcia z oporem górnej strefy ruchu bocznego, wzmocnionego zniesieniem 38,2% ubiegłorocznej przeceny. Kupujących nie przeraziła olbrzymia luka bessy z końca czerwca, która powstała na sporym wolumenie -już miesiąc później popyt świętował jej domknięcie. W ostatnich dwóch miesiącach świeży kapitał napływa na walor, co sygnalizuje przebieg linii AD. Występującej obecnie krótkoterminowej korekcie spadkowej towarzyszą malejące słupki wolumenu. Wygląda na to, że walor jest przygotowany do kolejnej konfrontacji z oporem. Udany atak na górny pułap ruchu bocznego otworzyłby przed notowaniami drogę do 80 i w optymistycznym wariancie do 88 zł. Ten pozytywny scenariusz mogłoby przekreślić jedynie trwałe zejście poniżej poziomu 62,20 zł

Edytowany: 23 sierpnia 2017 21:00

|

|

|

|

|

PREMIUM

523

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 198

Wysłane:

26 sierpnia 2017 16:59:03

przy kursie: 67,50 zł

ik2015 napisał(a):Chętnie przeczytałbym omówienie najbliższego raportu. Czy można liczyć na to, że się tu pojawi? Pojawi się na dniach. Tymczasem można już się zapoznać z omówieniem raportu Polic

|

|

PREMIUM

523

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 198

Wysłane:

28 sierpnia 2017 22:01:49

przy kursie: 69,60 zł

Nawozy to nie wszystko – omówienie sprawozdania finansowego GK Grupa Azoty SA po 2 kw. 2017 r.Grupa Azoty zaprezentowała w drugim kwartale naprawdę dobre wyniki, choć apetyty rynku wydawały się być nawet nieco większe. Nominalne przychody wyniosły 2,18 mld zł i były o 1,1 proc. wyższe r/r. Za to średnia z prognoz analityków zakładała sprzedaż wyższą o 170 mln od faktycznie zaraportowanej. Nominalny zysk operacyjny spółki wyniósł 123 mln zł i był o 75 mln zł (153 proc.) wyższy r/r. To o 30 proc. mniej niż zakładała średnia ankietowanych przez PAP maklerów. Na pierwszy rzut oka rozbieżność wydaje się duża. Jeśli jednak zagłębimy się w liczby i noty, to okazuje się, że odchylenie skorygowanego EBIT nie było już tak duże i wyniosło 9 proc. WynikiW przychodach nieco zmieniła się struktura geograficzna. Spółce udało się zwiększyć o 2,6 proc. (28 mln zł) sprzedaż krajową, mocno poprawić sprzedaż w Unii Europejskiej (+10,4 proc., +80 mln zł) i odnotować regres w obrotach na pozostałych rynkach w wysokości 84 mln zł (-27 proc.).

kliknij, aby powiększyćPrzyczyn zmian struktury może być wiele, ale warto pamiętać, że w 2 kw. roku mieliśmy silne osłabienie się dolara i zmniejszenie opłacalności eksportu do krajów Azji czy Ameryki Południowej gdzie rozliczenia są prowadzone w amerykańskiej walucie. Prawdopodobnie zmiana kierunków sprzedaży była podyktowana między innymi atrakcyjnością kursów walutowych. Choć skonsolidowane obroty delikatnie wzrosły to sprzedaż zachowywała się odmiennie w poszczególnych spółkach. W Puławach spadła z 808 mln zł do 788 mln zł, w ZAKu obniżyła się z 411 mln zł do 395 mln zł, natomiast wzrosły w jednostce dominującej z 357 mln zł do 377 mln zł i przede wszystkim Policach – z 605 mln zł do 650 mln zł. Oczywiście nie oznacza to, że jedne spółki umieją się odnaleźć, a inne nie. Na takie zachowanie przychodów w poszczególnych podmiotach miały wpływ ceny oferowanych produktów, ich wolumeny i w końcu inne zjawiska o których wspomnę w dalszej części omówienia. Marża brutto na sprzedaży wyniosła 22,5 proc. i była o 1,9 punktu procentowego wyższa niż w drugim kwartale poprzedniego roku. Dzięki zwyżce rentowności spółce udało się poprawić wynik brutto na sprzedaży o ponad 45 mln zł.

kliknij, aby powiększyć(ZBNS – zysk brutto na sprzedaży) Wyższy wynik brutto na sprzedaży był podstawą do zwyżki wyniku w niższych partiach rachunku zysków i strat, ale nie był czynnikiem jedynym. Na poziomie skonsolidowanym mamy o ok. 20 mln zł niższe koszty sprzedaży. Nie jest to jednak oszczędność wynikająca z poprawy logistyki itp. Grupa Azoty w kosztach sprzedaży prezentuje odpisy na należności i niższy koszt jest odzwierciedleniem mniejszych obciążeń z tytułu wspomnianych odpisów. W okresie porównawczym wynik został dociążony kwotą ok. 21 mln zł, natomiast obecnie jest w zasadzie pomijalny. Za to rzeczywiste oszczędności wydają się mieć miejsce na poziomie kosztów ogólnego zarządu. Obciążenie w tym kwartale wyniosło 171 mln zł, natomiast przed rokiem było o 20 mln zł wyższe. Swoje z wyniku operacyjnego zabrała także pozostała działalność – ca 33 mln zł w porównaniu do ok 23 mln zł przed rokiem. W tej linii wyników mamy spore zdarzenia o charakterze jednorazowym. W ostatnim kwartale jest to przede wszystkim odpis na zakładach w Chorzowie, a dokładniej na instalacji przerobu tłuszczów (14,7 mln zł). Jak informuje spółka odpisu dokonano w wyniku niskiego wykorzystania mocy produkcyjnych i utrzymujących się niskich cen sprzedaży. Przypomnę, że instalacja ta podlegała już opisowymi w IV kwartale poprzedniego roku kiedy testy na utratę wartości wypadły także negatywnie. Ostatecznie zaraportowany wynik operacyjny wyniósł 123 mln zł i był o 74,5 mln zł wyższy r/r, zaś EBIT skorygowany o odpisy z tytułu utraty wartości aktywów trwałych, odpisy na należności i zapasy można szacować na kwotę 146 mln zł, w porównaniu do 88 mln przed rokiem. Uzyskany rezultat po korekcie jest już tylko o 9 proc. niższy od wyśrubowanych oczekiwań rynku. Wyniki segmentówW największym segmencie sprawozdawczym, czyli segmencie nawozowym przychody 1,15 mld zł i były o 1,4 proc. niższe r/r. Obroty zrealizowane na nawozach wieloskładnikowych spadły z 410 do 404 mln zł pomimo zwyżki wolumenu sprzedaży, co wynika z niższych cen jednostkowych.

kliknij, aby powiększyćPrzychody ze sprzedaży nawozów azotowych i amoniaku wyniosły 684 mln zł o były o 5 proc. wyższe r/r. dzięki sprzedaży wyższych wolumenów mocznika, jego roztworu i amoniaku. Ceny w zakresie nawozów azotowych pozostawały nadal niskie, co nie sprzyjało uzyskaniu dobrych wyników tego segmentu.

kliknij, aby powiększyćSytuacji w nawozach azotowych nie poprawiał także sytuacja na rynku gazu ziemnego, którego ceny taryfowe w drugim kwartale zaczęły rosnąć i były wyższe niż w analogicznym okresie poprzedniego roku.

kliknij, aby powiększyćW takim otoczeniu ciężko się spodziewać dobrych i lepszych niż w ubiegłym roku wyników segmentu Agro. Segment ten wygenerował 77 mln zł zysku operacyjnego przy marży brutto na sprzedaży wynoszącej 15,8 proc. To oznacza, że rentowność biznesu kosmetycznie się poprawiła, gdyż przed rokiem w dywizji nawozowej spółka odnotowała marżę brutto na sprzedaży na poziomie 15,5 proc. EBIT 2 kw. tego roku był o 18 mln zł wyższy r/r., ale poprawa wyników wydaje się wynikać w głównej mierze z braku odpisu na należnościach African Investment Group (19 mln zł). Po wyłączeniu tego odpisu mamy zbliżony wynik r/r, co należy w zasadzie uznać za sukces. Wydaje się, że relatywnie niezły rezultat spółce udało się osiągnąć dzięki sprzedaży wyższych wolumenów amoniaku i mocznika na co pozwoliła modernizacja instalacji w Policach, która zakończyła się w 1 kw. tego roku.

kliknij, aby powiększyćMotorem napędowym w poprawie wyników Grupy Azoty w ostatnich okresach jest dywizja tworzyw, co wiąże się ze wzrostem cen PA6 oraz kaprolaktamu. W raporcie czytamy, że: Cytat:Notowania PA do końca półrocza 2017 roku pozostawały na silnej fali wzrostowej, będącej w głównej mierze wynikiem sytuacji popytowo-podażowej powiązanej z ograniczoną dostępnością produktu oraz surowców (CPL). Cytat:Sytuacja na rynku kaprolaktamu oraz poliamidu 6 była silnie zdeterminowana ograniczeniami w ich dostępności wynikającymi z nieplanowanych przestojów instalacji, występujących przeglądów i remontów oraz uwarunkowań rynku azjatyckiego powiązanych z aspektami legislacyjnymi i prawnymi.

kliknij, aby powiększyćPrzychody ze sprzedaży poliamidu w 2 kwartale roku wyniosły 244 mln zł i były o 30 proc. (56 mln zł) wyższe r/r, zaś przychody ze sprzedaży kaprolaktamu spadły z 80 do 66 proc. pomimo widocznej powyżej dużej zwyżki cen. Spółka odnotowała znaczący spadek wolumenu sprzedaży, który w przypadku kaprolaktamu można szacować nawet na ponad 40 proc. Wolumen w zakresie PA6 był także niższy, ale wydaje się, że spadek nie przekroczył 10 proc. Rosnące ceny produktów to jedno, a ceny surowców to drugie. Warto zauważyć, że pomimo zwyżki cen PA6 i kaprolaktamu w drugim kwartale ceny surowca jakim jest benzen uległy znaczącej korekcie. W rezultacie polepszyły się teoretyczne marże, co potwierdza wynik segmentu tworzyw. Marża brutto na sprzedaży wyniosła 20,6 proc. i była wyższa o 0,7 punktu procentowego od uzyskanej w poprzednim kwartale. Rentowność na tym poziomie rachunku wyników w 2 kw. poprzedniego roku wyniosła 6,7 proc. Spółka zaraportowała zysk operacyjny na poziomie 43 mln zł, wobec 25 mln zł starty przed rokiem. Niższy wynik niż w 1 kw. wynika ze znacznego spadku wolumenu sprzedaży kaprolaktamu, który niestety nie ma prostego wyjaśnienia. Być może właśnie w obecnym kwartale miały miejsce przestoje remontowe.

kliknij, aby powiększyćTak się stało w przypadku segmentu chemicznego, gdzie na skutek awarii w ZAKu, przyspieszono decyzję o remontach. Z tego powodu niższe były między innymi wolumeny sprzedaży alkoholi i plastyfikatorów. Remonty były także przyczyną niższego wolumenu bieli tytanowej z Polic, gdzie remont instalacji przypadł w tym roku na drugi kwartał, natomiast rok wcześniej miał miejsce w trzecim. Pomimo niższych wolumenów przychody ze sprzedaży alkoholi były o 2 mln wyższe r/r., a plastyfikatorów o 3 mln zł. Zwyżkę o 11 mln zł odnotowano także w zakresie mocno drożejącej bieli tytanowej. Największy wzrost przychodów (24 mln zł i 24 proc.) zanotowano w zakresie mocznika. W tym miejscu warto dodać, ze spółka ma możliwość przekserowania produkcji z segmentu agro do chemicznego, w którym w minionym kwartale lepiej wyglądały relacje cenowe. Ostatecznie segment chemiczny wypracował 26 mln zł zysku operacyjnego w porównaniu do 51,5 mln zysku w 2 kwartale roku. Wydaje się, że niższy wynik to efekt alokowania odpisu na instalacji tłuszczowej, przestojów produkcyjnych w ZAKu i Policach, a także niskich marżach realizowanych na sprzedaży mocznika

kliknij, aby powiększyćCashflow i zadłużenieChoć spółka istotnie poprawiła wynik operacyjny i EBITDA to przepływy z działalności operacyjnej pozostawiają pewien niedosyt. Cashflow operacyjny zamknął się kwotą niecałych 90 mln zł w porównaniu do 64 mln zł przed rokiem. Oczywiście, kwota jest r/r większa, ale warto jednak zwrócić uwagę, że w zeszłym roku spółka w pierwszym kwartale odnotowała wysokie wpływy, natomiast w tym roku w okresie styczeń-marzec przepływy były znacznie niższe. W całym półroczu przepływy wyniosły 146 mln zł w porównaniu do 431 mln zł przed rokiem. Jeszcze przed zmianą w kapitale obrotowym tegoroczny wynik był lepszy (741 mln zł vs. 727 mln zł), po uwzględnieniu podatków nawet znaczący wyższy (26 mln zł wypływu w 2 kw. 2016 r. i 43 mln zł w 2 kw. 2017 r.), a na koniec jest o ponad 280 mln zł niższy, głównie przez wzrost należności. Przepływy z działalności inwestycyjnej wyniosły minus 139 mln zł, ale porównanie samych kwot Cashflow netto niewiele nam tak naprawdę powie ze względu na zmiany w zakresie lokat, obligacji czy jednostek funduszy. Czyste wydatki na aktywa trwałe i wartości niematerialne wyniosły 415 mln zł w całym półroczu i 254 mln tylko w II kwartale. To odpowiednio o 410 mln zł i 156 mln zł mniej niż w roku ubiegłym, ale cały czas wyraźnie powyżej amortyzacji która wyniosła 272 mln zł w półroczu i 138 mln zł w samym II kw. tego roku. Do największych wydatków w tym półroczu należy wytwórnia Poliamidów II, na którą w całym półroczu wydano 81 mln zł, a wykonanie projektu mierzone budżetem wynosi 292 mln zł na 320 mln zł. 58,5 mln zł poszło na dokończenie budowy nowej elektrociepłowni w Kędzierzynie (oddana w marcu), 30 mln na modernizację elektrociepłowni w Puławach, której zakończenie przewidziane jest na rok 2018, 30 mln zł na wytwórnię nawozów granulowanych (81 mln zł w sumie na 385 mln zł; termin ukończenia: 2020 r. ).

kliknij, aby powiększyćKluczowy projekt w grupie, czyli instalacja do produkcji propyleny metodą PDH pochłonął w ciągu ostatnich 6 miesięcy 27 mln zł, a łącznie 105 mln zł. Studium wykonalności będzie gotowe dopiero w drugiej połowie roku i wtedy spółka podejmie ostateczną decyzję o finalnym kształcie. Na razie przeważa koncepcja z wydłużonym łańcuchem, czyli z produkcją polipropylenu. Mało prawdopodobne, żeby w takim wariancie koszty budowy zmieściły się w budżecie, który podaje w sprawozdaniu spółka – 2,7 mld zł. Do rozstrzygnięcia pozostaje także kwestia nowej elektrowni w Puławach. Porzucony projekt miał mieć budżet na poziomie 1,1 mld zł. W sumie daje to 3,7 mld wydatków w ciągu najbliższych 4-5 lat. Obecne zadłużenie finansowe netto spółki wynosi 679 mln zł. przy kroczącej EBITDA skorygowanej tylko o odpisy z tytułu utraty wartości aktywów trwałych na poziomie 1,07 mld zł. W tej chwili zatem spółka ma bardzo komfortową sytuację finansową. Jeśli jednak wyobrazimy sobie wzrost zadłużenia z tytułu realizacji instalacji propylenu oraz nowej elektrowni przy jeszcze starych budżetach, to potencjalnie dług netto wzrośnie nam do 4,4 mld zł. A zatem wskaźnik długu netto do EBITDA urósłby do poziomu powyżej ok 4,4. To jednak wartość graniczna, bo spółka generując obecnie ponad 1 mld zł rocznie jest w zasadzie w stanie sfinansować tę inwestycje praktycznie z przepływów operacyjnych w ciągu 5 lat. Z pozyskaniem finansowania nie będzie więc żadnych problemów, ale można się spodziewać, że dług netto do EBITDA w kolejnych latach przekroczy poziom 2. Jak na warunki panujące w segmencie nawozowym kwartał wypadł bardzo dobrze. Nieco poniżej oczekiwań rynku, ale prawdopodobnie analitycy mogli nie uwzględnić przestojów remontowych (które zwykle przypadały na III kwartał) i awarii, które miały miejsce w Kędzierzynie. Wydaje się, że właśnie tak było, bo kurs akcji po chwilowej obniżce jest już powyżej tego sprzed raportu spółki. Skoro remonty były w II kwartale, to tym samym nie powinno być ich w III kwartale, a zatem zapowiada się kolejny kwartał w którym spółka poprawi wynik o ile nie popsuje się oczywiście sytuacja na rynku tworzyw i kaprolaktamu. >> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutaj

Edytowany: 29 sierpnia 2017 17:00

|

|

PREMIUM

1 385

Grupa: Zespół StockWatch.pl

Dołączył: 2009-05-01

Wpisów: 12 074

Wysłane:

27 września 2017 20:01:29

przy kursie: 77,00 zł

GRUPA AZOTY - analiza techniczna

kliknij, aby powiększyćW poprzedniej analizie technicznej z 23 sierpnia sygnalizowałem, że walor jest dobrze przygotowany do konfrontacji z górnym pułapem trendu bocznego. Na efekty nie trzeba było długo czekać - kupujący najpierw wybronili formację młota a następnie skutecznie sforsowali trzy poziomy oporu. Skokowy wzrost wolumenu nie pozostawia wątpliwości co do jakości tej zwyżki. Świeży kapitał już od lipca napływa na walor, co widać po przebiegu linii A/D. W tej sytuacji bazowym scenariuszem jest kontynuacja zwyżki przynajmniej do poziomu 87 zł. Szczególnie, że na wskaźnikach obowiązują zalecenia kupna i nie widać najmniejszych symptomów przesilenia. Najbliższe wsparcie znajduje się na poziomie 72,40 zł.

|

|

PREMIUM

523

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 198

Wysłane:

14 listopada 2017 10:50:32

przy kursie: 70,89 zł

Wyniki z dobrego tworzywa – omówienie sprawozdania GK Grupa Azoty SA po 3 kw. 2017 r.Wyniki grupy w III kw. były obiektywnie dobre i zgodne z konsensusem na poziomie EBITDA – bo tak należy interpretować odchyłkę na poziomie 3,1 mln zł (1,2 proc.). Za to w niższych partiach wynik się już się dość istotnie różni – na poziomie EBIT jest niższy o 21,6 mln zł (17,7 proc.), a na poziomie zysku netto o 21,4 mln zł (24,2 proc.). Jak widać dla analityków zaskoczeniem była znacznie większa amortyzacja. W tym kwartale wyniosła 155 mln zł w relacji do 130 mln zł przed rokiem i 138 mln zł w poprzednim kwartale przy rynkowym oczekiwaniu w wysokości 136 mln zł. Do rozjazdu przyczyniło się zakończenie przed prognozowanym czasem paru istotnych inwestycji. Przede wszystkim instalacji granulacji mechanicznej w Tarnowie (budżet 141 mln zł), instalacji optymalizującej istniejące turbozespoły w elektrociepłowni (63 mln zł) i nowego stożka kwasu azotowego (15 mln zł). Dodatkowo w Kędzierzynie zakończyła się modernizacja instalacji mocznika (30 mln zł), a w Policach ukończono projekt „Rozwój Logistyki II etap” (30 mln zł). Wydaje się, że nieoszacowany został przede wszystkim termin instalacji granulacji mechanicznej – po dwóch kwartałach nakłady na ten projekt wyniosły 16,5 mln zł, a do wykonania budżetu brakowało jeszcze 11 mln zł względem budżetu projektu. Można było zatem zakładać, że inwestycja zostanie ukończona w IV kwartale przy podobnym tempie wydatkowania środków. Całkowity koszt projektu okazał się jednak niższy o 9 mln zł od budżetu przez co prognozowany termin oddania został przestrzelony. Podobnie mogło być z turbozespołem w elektrociepłowni, gdzie ostateczne nakłady okazały się także niższe od budżetu (53 mln zł vs 63 mln zł). A zatem na poziomie wyników w samym biznesie zaskoczenia nie ma, mamy za to przyspieszenie (oszczędności) w procesie inwestycyjnym, co zwiększyło kwartalną amortyzację i spowodowało odchylenie na poziomie EBIT i zysku netto. Przychody Grupy Azoty wyniosły 2,2 mld zł w porównaniu do 2 mld zł przed rokiem – wzrost o 197 mln zł (9,8 proc.). W ujęciu nominalnym najmocniej wzrosła sprzedaż do krajów Unii Europejskiej (poza Niemcami) gdzie obroty zwiększyły się o 79 mln zł (17,7 proc.). Na rynku krajowym wzrost w ujęciu bezwzględnym był zbliżonej wielkości (70 mln zł), ale tempo wzrostu w ujęciu względnym było znacznie niższe - 6,3 proc.

kliknij, aby powiększyćW podziale na poszczególne spółki w grupie obrót w ujęciu nominalnym najmocniej poprawił się w Puławach (+88 mln zł, +13,4 proc.), natomiast w ujęciu względnym w ZAKu (+65 mln zł, +17,2 proc.). Jedyną spółką (a w zasadzie grupą) która odnotowała niższą sprzedaż były Police – spadek o 18 mln zł (-3,3 proc.). Regres Polic to efekt przede wszystkim niższych wolumenów sprzedaży nawozów (szczegółowe omówienie raportu Polic znajduje się pod tym linkiem). Na poziomie całej grupy wolumeny sprzedaży były rosnące. W przypadku segmentu nawozowego spółka odnotowała wzrost w nawozach wieloskładnikowych (choć same Police odnotowały regres na poziomie 5 proc.), saletrze amonowej (w samych Puławach o 20,2 proc. – pełne omówienie pod linkiem), moczniku i saletrzaku, natomiast zmniejszyły się wolumeny RSM i amoniaku. W segmencie tworzyw tonaż wzrósł zarówno w poliamidzie jak i kaprolaktamie, natomiast w dywizji chemicznej wzrosły wolumeny OXO i plastyfikatorów, (w mniejszym stopniu melaminy), natomiast spadł wolumen bieli tytanowej oraz mocznika. Większy wpływ na wyniki niżeli zmiana przychodów miała jednak zmiana marż. Rentowność zysku brutto na sprzedaży wyniosła 20,8 proc. czyli o 4,1 pp. więcej niż przed rokiem. Wynik brutto zwiększył się o 124 mln zł, czyli 37,1 proc., Można policzyć, że ok. 90 mln zł zwyżki na tym poziomie rachunku zysków i strat pochodzi z poprawy rentowności natomiast ok 33 mln zł z tytułu zwiększenia przychodów. Na poziomie EBITDA zwyżka wyniku wyniosła 111,4 mln zł, natomiast na poziomie operacyjnym spółka odnotowała wzrost wyniku o 74,6 mln zł, który ostatecznie zamknął się kwotą 100,5 mln zł.

kliknij, aby powiększyć Motorem poprawy wyników spółki był przede wszystkim segment tworzyw. Na sprzedaży poliamidu grupa odnotowała zwyżkę obrotów na poziomie 46 proc. Nieco mniejsza dynamika towarzyszyła wzrostowi przychodów ze sprzedaży kaprolaktamu – 26 proc. Sumaryczne przychody dywizji tworzyw wyniosły 352 mln zł i były o 90 mln zł (34 proc.) wyższe r/r. Z jednej strony to efekt nico wyższych wolumenów, ale przede wszystkim znacznie wyższych cen sprzedaży. W Europie ceny wyrażone w EUR wzrosły o 28,9-41 proc., natomiast w Azji (wyrażone w USD) o ponad 20 proc.

kliknij, aby powiększyćMimo tego, że wyższe były także ceny głównych surowców jak benzen i fenol, to spread pomiędzy cenami surowców i produktów znacząco się zwiększył r/r. Marża brutto na sprzedaży wyniosła 20,4 proc. i była na poziomie zbliżonym jak w poprzednich dwóch kwartałach i ponad dwukrotnie wyższa niż w analogicznym kwartale poprzedniego roku. Pozwoliło to na wypracowanie przez segment EBITDA na poziomie 57 mln zł przy stracie 10 mln zł przed rokiem i wyniku operacyjnego na poziomie 45 mln zł (22 mln zł straty w okresie porównawczym). Zaskoczenia w tym aspekcie większego nie ma, a tylko pozostaje pytanie jak długo dobra sytuacja się utrzyma. Póki co zarząd jest optymistyczny jeśli chodzi o kolejny, czwarty kwartał.

kliknij, aby powiększyćW kluczowej dywizji nawozowej nadal nie jest niestety różowo. Ceny na światowych rynkach nieco odbiły od dołka i w przypadku mocznika czy saletry amonowej są zauważalnie wyższe r/r (odpowiednio o 13 proc. i 23 proc.). Na krajowym podwórku już tak niestety dobrze nie było. W III kw. mocno wzrosła podaż nawozów azotowych z importu. O ile ponad dwukrotnie wyższy import soli potasowej nie jest nowością (131 proc. wzrostu po 6 miesiącach i 131 proc. wzrostu po 8 miesiącach), to w przypadku mocznika mamy duże przyspieszenie. Jeszcze po półroczu import był o 21 proc. niższy r/r, natomiast po upływie miesięcy wakacyjnych mamy już 13 proc. skumulowany wzrost r/r. W efekcie ceny nawozów w Polsce zwyżkowały bardzo umiarkowanie – cena mocznika były o 1,8 proc. wyższa r/r, saletry amonowej 3 proc. wyższa r/r, saletrzaku o 2 proc. niższa, a istotny wzrost cen odnotowano jedynie na RSM (+15 proc.) i siarczanie amonu (+15 proc.).

kliknij, aby powiększyćAle to nie niski wzrost cen był największym problemem, a znaczący wzrost cen podstawowego surowca czyli gazu ziemnego – ponad 17 proc. r/r w kontraktach długoterminowych i prawie 23 proc. na rynku sport. Marżom nie sprzyjały także wyższe ceny węgla.

kliknij, aby powiększyćPrzychody z nawozów azotowych (i amoniaku) wyniosły w III kw. 650 mln zł i były o 9 proc. wyższe r/r. Sprzedaż nawozów wieloskładnikowych przyniosła 387 mln zł, czyli o 5 mln zł mniej r/r przy wyższym wolumenie sprzedaży. W samych Policach przychody ze sprzedaży nawozów wieloskładnikowych (i amoniaku) spadły z 371 mln zł do 322 mln zł. Cały segment na poziomie skonsolidowanym zwiększył sprzedaż o 20 mln zł czyli 1,8 proc. Mimo teoretycznie niekorzystnego zachowania spreadu (różnicy cen nawozów i gazu) grupie udało się poprawić wyniki. Marża brutto na sprzedaży wzrosła z 12,4 proc. do 12,5 proc. a zysk na tym poziomie zwyżkował o niecałe 29 mln zł. Za to na poziomie EBITDA zwyżka wyniosła już 41 mln zł i spółka pokazała zysk na poziomie 64 mln zł, a na poziomie operacyjnym wynik zamknął się kwotą 12,5 mln zł zysku wobec 6,6 mln zł straty przed rokiem. EBITDA segmentu w Puławach wzrosła o 16 mln zł, w Policach spadła o 6 mln zł, natomiast w ZAKu wzrosła o 11 mln zł, a w samej jednostce dominującej zwiększyła się o 9 mln zł. Można mniemać, że poprawa rentowności to z jednej strony efekt wyższych wolumenów sprzedaży, niższych kosztów przestojów remontowych, a także zakończonych inwestycji takich jak elektrociepłownia w ZAKu czy instalacji amoniaku w Policach, która miała przynieść większą efektywność. W tym miejscu warto zauważyć jak zachowywały się wyniki konkurentów. Oczyszczona EBITDA Yara spadła z 2,97 mld NOK do 2,73 mld NOK przy 6 proc. wzroście wolumenu sprzedaży i istotnym zwiększeniu produkcji.

kliknij, aby powiększyćPoprawę wyniku odnotował także segment chemiczny. Przede wszystkim spółka odnotowała wzrost przychodów i wolumenów w segmencie alkoholi OXO i pochodnych plastyfikatorów. Obroty zrealizowane na OXO wyniosły 152 mln zł i były o 50 mln zł (49 proc.) wyższe r/r. Na plastyfikatorach sprzedaż wzrosła o 43 proc. i wyniosła 50 mln zł. Wyższe wolumeny to efekt przede wszystkim poprawy sytuacji w Kędzierzynie – przychody segmentu OXO w tej spółce wzrosły ze 159 mln zł do 2016 mln zł, a wynik EBITDA wzrósł o 25 mln zł i wyniósł 23 mln zł. Wynik i obroty wspierała także sytuacja na rynku melaminy i bieli tytanowej. W pierwszym przypadku cena wzrosła r/r z niecałych 1400 EUR/t do poziomu ponad 1500 EUR/t. Przy zbliżonym wolumenie sprzedaży przychody ze sprzedaży melaminy były o 8 proc. większe r/r. Znacznie większą dynamikę miała za to sprzedaż bieli tytanowej – plus 25 proc. i to przy 8 proc. spadku wolumenu sprzedaży. Oczywiście wynika to z dynamicznego wzrostu cen tego produktu.

kliknij, aby powiększy棹czne przychody zewnętrzne segmentu chemicznego wyniosły 645,5 mln zł i były o 89,5 (16 proc.) wyższe r/r. Marża zysku brutto pozostała na zbliżonym poziomie. Rentowność ZBNS wyniosła 16,9 proc. wobec 17,1 proc przed rokiem i 15,1 proc. w poprzednim kwartale. EBITDA segmentu wzrosła z 69 mln zł do 80 mln zł, natomiast wynik operacyjny zwiększył się z poziomu 46,3 mln zł do 53,8 mln zł co oznacza zwyżkę na poziomie 16 proc.

kliknij, aby powiększyćW przypadku segmentu chemicznego kolejne kwartały zapowiadają się dość optymistycznie. W sprawozdaniu czytamy, że: Cytat:W kolejnym kwartale 2017 roku oraz w I kwartale 2018 roku można spodziewać się stopniowych spadków notowań propylenu na rynku, co związane będzie z poprawą dostępności tego surowca oraz stabilizacją cen surowców używanych do jego produkcji. Jednocześnie rynek produktów OXO będzie stawał się coraz bardziej konkurencyjny w wyniku lepszego zbilansowania produktowego (IV kwartał 2017 roku). Fakty te umocnią dodatkowo awizowane postoje kluczowych producentów na przełomie I i II kwartału 2018 roku, a brak zbilansowania rynku będzie działał wspierająco na ceny. A to nie wszystko. Europejscy producenci melaminy spodziewają się, że ceny tego produktu w IV kwartale 2017 roku będą wzrastać nawet na poziomie dwucyfrowym. Podwyżki cen zapowiedzieli także producenci bieli tytanowej. Jak wspomniałem na początku omówienia skonsolidowany EBIT grupy w III kw. wyniósł 100,5 mln zł, natomiast EBITDA 255 mln zł i była o 111 mln zł wyższa r/r. Dodam, że zwyżka operacyjna przetransformowała się w całości na poziom zysku brutto i netto (po uwzględnieniu 19 proc. podatku). Skoro spółka istotnie poprawiła EBITDA to można się spodziewać, że powinno to także korzystnie wpłynąć na przepływy operacyjne i faktycznie tak się dzieje. W III kw. spółka wygenerowała na działalności operacyjnej 370 mln zł gotówki, czyli o 48 mln zł więcej r/r i o 114 mln zł więcej niż EBITDA, co oczywiście wynika ze zmiany stanu kapitału obrotowego. Przepływy inwestycyjne były ujemne na 261 mln zł, ale w tym przypadku analiza zmian mija się nieco z celem z powodu dużego ruchu na lokatach, które zaburzają saldo końcowe. Wydatki na nabycie aktywów trwałych i wartości niematerialnych i prawnych wyniosły 239 mln zł, natomiast przed rokiem grupa wydatkowała kwotę 331 mln zł. Po trzech kwartałach inwestycje w nowe aktywa wyniosły 762 mln zł, wobec 897 mln zł przed rokiem.

kliknij, aby powiększyćKluczowym projektem inwestycyjnym pozostaje produkcja propylenu metodą PDH ostatecznie na podstawie październikowej uchwały rozszerzona o produkcję polipropylenu (projekt nosi obecnie nazwę Polimery Police). Całkowita wartość zadania inwestycyjnego została określona na 1,27 mld EUR. Zaktualizowany CAPEX obejmuje instalację do produkcji propylenu, polipropylenu, instalacje pomocnicze, bazę logistyczną polipropylenu i terminal przeładunkowo magazynowy propanu i etylenu. Inwestycja finansowana ma być w 50 proc. z kapitału własnego i 50 proc. za pomocą długu. Na wyniki w najbliższym czasie jednak rzutować powinno ukończenie wytwórni poliamidów w Tarnowie. W tym roku spółka wydatkowała na ten cel 96 mln zł, a całkowite wydatki sięgają już 307 mln zł na 320 mln zł całkowitego budżetu projektu. >> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutaj

Edytowany: 14 listopada 2017 11:37

|

|

PREMIUM

1 385

Grupa: Zespół StockWatch.pl

Dołączył: 2009-05-01

Wpisów: 12 074

Wysłane:

15 grudnia 2017 20:54:09

przy kursie: 68,33 zł

GRUPA AZOTY - analiza techniczna Tegoroczne górne ekstremum notowań Grupy Azoty wypadło na początku października i od tamtej pory trwa korekta spadkowa. Popyt próbował ratować sytuację, ale kolejne szczyty plasowały się coraz niżej, co w połączeniu ze wsparciem na poziomie 70 zł przyczyniło się do powstania trójkąta zniżkującego. Pomiar wysokości tej liniowej formacji pozwala założyć możliwość kontynuacji przeceny do poziomu 61,50 zł. Jedynym mankamentem tego podażowego ukłądu jest mizerny wolumen w dniu pełnego ukształtowania trójkąta. Na razie popyt zaatakował na poziomie najbliższego wsparcia, wyprowadzając kontrę na skokowo rosnącym wolumenie. Teraz wiele zależy od zachowania kursu względem oporu na poziomie 70 zł - zamknięcie powyżej tego przedziału zanegowałoby trójkąt i pozwoliłoby na rozwinięcie korekty wzrostowej oraz konfrontację z linią spadków. Do pozytywnych sygnałów należy zaliczyć rozbieżność między wykresem cenowym a linią wskaźńika AD - sugeruje on, iż gracze wykorzystali zniżkę do akumulacji waloru. Najbliższe wsparcia to 65,60 i 62,35 zł.

kliknij, aby powiększyć

|

|

PREMIUM

1 385

Grupa: Zespół StockWatch.pl

Dołączył: 2009-05-01

Wpisów: 12 074

Wysłane:

5 marca 2018 19:41:20

przy kursie: 55,80 zł

GRUPA AZOTY - analiza techniczna na życzenie Od ostatniej dekady stycznia mamy do czynienia z kolejną falą przeceny walorów Grupy Azoty. Dynamiką spadków nie pozostawia wątpliwości, że niepodzielną władzę nad kształtowaniem wykresu cenowego sprawuje podaż. Z 31 świec wspomnianej fali tylko 7 miały białe korpusy. Przebieg linii wskaźnika AD również nie pozostawia złudzeń - kapitał ewakuuje się z waloru. Linia wskaźnika ADX wyrwała się ze strefy wyznaczonej przez kierunkowe, a więc lokalne przesilenie jest już blisko. Oznacza to możliwość wystąpienia korekty wzrostowej. Pytanie brzmi - z jakiego poziomu? Jeżeli zmierzymy potencjał spadków w oparciu o dwie formacje kontynuacji trendu - flagi i chorągiewki, które zaznaczyłem na wykresie czerwonym cieniem - to okaże się, że ich zasięg właśnie się wyczerpuje. A więc najbardziej prawdopodobny poziom, z którego gracze pokusiliby się o wyprowadzenie korekty w oparciu o spore wyprzedanie, to strefa luki hossy 53,71-53,99 zł. Najbliższe opory zaznaczyłem na czerwono na osi wartości.

kliknij, aby powiększyć

kliknij, aby powiększyć

|

|

PREMIUM

523

Grupa: Zespół StockWatch.pl

Dołączył: 2008-10-24

Wpisów: 11 198

Wysłane:

23 kwietnia 2018 15:33:02

przy kursie: 57,10 zł

Jest chemia, jest zysk – omówienie sprawozdania i sytuacji finansowej Grupa Azoty po IV kw. 2017 r.Ostatni kwartał roku Grupa Azoty może zaliczyć do udanych. Podobnie jak w poprzednich kwartałach 2017 r. bardzo dobrze radziły sobie segmenty tworzyw i chemiczny i to one pozwoliły zbudować dodatni wynik w ostatnim kwartale roku. Trzeba jednak dodać, że zyski w IV kw. i całym 2017 r. są mocno obciążone przez zdarzenia jednorazowe. Przychody Grupy Azoty wyniosły w IV kw. 2,55 mld zł i były o 219 mln zł (9,4 proc.) wyższe r/r. W ujęciu nominalnym najmocniej wzrosła sprzedaż w Polsce (+8,5 proc., +119 mln zł), natomiast najwyższą dynamikę w ujęciu względnym osiągnęła sprzedaż do krajów UE poza Niemcami (+22,6 proc., +102 mln zł). Jedynym rynkiem który odnotował spadek była Azja. W rejonie tym przychody spadły o 31,8 mln zł, czyli 30 proc.

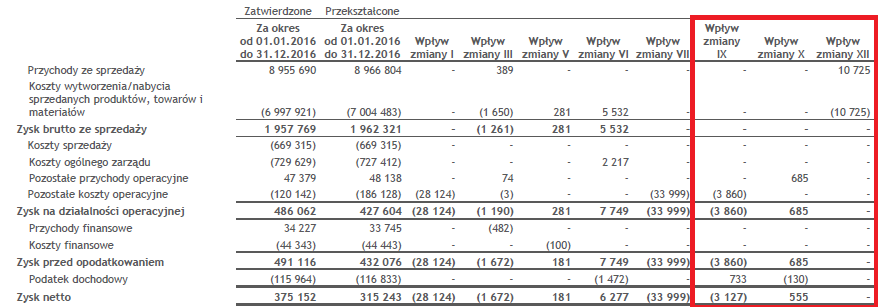

kliknij, aby powiększyćTrzeba jednak dodać, że dane te mogą być (i prawdopodobnie są) obarczone błędem. Grupa Azoty w 2017 r. wprowadziła znaczną liczbę zmian (12) zasad prezentacji lub korekt wyniku. Tylko w ostatnim kwartale mamy 5 zmian, co zostało na poniższym grafie zaznaczone kolorem różowym:

kliknij, aby powiększyćW efekcie wyniki samego IV kwartału są obarczone błędem – od danych rocznych (według nowych zasad pokazywania obrotów wewnątrzgrupowych) odejmujemy dane za 9 miesięcy, której takowej korekty nie miały. Z zamieszczonej noty wynika jednak, że odchyłka nie jest duża, więc pozwoliłem sobie zaprezentować ujęcie kwartalne.

kliknij, aby powiększyćZysk brutto na sprzedaży wyniósł 537 mln zł i był wyższy o 83 mln zł (18 proc.) r/r. Marża brutto na sprzedaży wyniosła 21,1 proc. wobec 20,8 proc. kwartał wcześniej i 19,5 proc. w okresie październik-grudzień 2016 r. EBITDA w IV kw. 2017 r. zamknęła się kwotą 218 mln zł i była o 97 proc. wyższa r/r, natomiast EBIT kwotą 55 mln zł co daje nam wzrost o 77 mln zł r/r (W IV kw. 2016 r. była strata na poziomie 23 mln zł). Oczywiście na poziomie zysków też mamy możliwość wystąpienia błędów, ale znów nie są one nominalnie wysokie, a dodatkowo z dużą dozą prawdopodobieństwa można oczekiwać, że korekta na wartość złóż siarki przypadła właśnie na IV kw. 2016 r., co z resztą potwierdza porównanie wyodrębnionego zysku netto w IV kw. z danymi prezentacji.

kliknij, aby powiększyćW najniższej partii rachunku wyników Azoty pokazały 35,7 mln zł zysku w porównaniu do straty 44,6 mln zł przed rokiem. Warto jednak zauważyć, że mamy zupełnie inne zachowanie linii podatkowej. Przed rokiem pomimo straty brutto w kwocie 27 mln zł Azoty wykazały obciążenie podatkowe w wysokości 17,7 mln zł, natomiast w IV kw. 2017 r. przy zysku brutto w wysokości 28,7 mln zł podatek dał ekstra zysk na prawie 7 mln zł. Dodatni wynik w linii fiskalnej to efekt rozpoznania zwolnienia podatkowego dla projektu Wytwórni Poliamidów II, która zrealiowana została w Specjalnej Strefie Ekonomicznej: Cytat:W związku z realizacją inwestycji w zakresie budowy Wytwórni Poliamidów II Jednostka Dominująca uzyskała zezwolenie na prowadzenie działalności gospodarczej na terenie Specjalnej Strefy Ekonomicznej Krakowski Park Technologiczny. Zgodnie z otrzymanym zezwoleniem Jednostka Dominująca zobligowana była do poniesienia nakładów w minimalnej kwocie 203 000 tys. zł oraz zwiększenia zatrudnienia o 34 osoby i utrzymania go do 30 czerwca 2020 roku. Warunki określone w zezwoleniu zostały spełnione w trakcie 2017 roku i zgodnie z obecnymi planami Jednostka Dominująca będzie w stanie utrzymać warunek dotyczący utrzymania zatrudnienia do 30 czerwca 2020 roku. Jednostka Dominująca na dzień 31 grudnia 2017 roku ujęła składniki aktywów z tytułu korzyści jakie może uzyskać w związku z prowadzeniem działalności w Specjalnej Strefie Ekonomicznej w wysokości odpowiadającej prognozowanym oszczędnościom podatkowym na działalności strefowej w latach 2018 – 2021 w kwocie 36 158 tys. zł.

Poniesione przez Jednostkę Dominującą kwalifikowane nakłady inwestycyjne na dzień zakończenia inwestycji wyniosły 222 603 tys. zł, co w przyszłości może pozwolić na zrealizowanie oszczędności podatkowych na działalności strefowej w wysokości około 111 mln zł (bez uwzględnienia efektu dyskonta). Jak wspomniałem na początku wyniki Grupy Azoty są obciążone zdarzeniami jednorazowymi. Z prezentacji do raportu wynika, że w IV kw. spółka przez wynik puściła 51 mln zł dodatkowych obciążeń jednorazowych, natomiast rok temu koszty z tego tytułu wyniosły 43 mln zł. Z wyjaśnień zamieszczonych w prezentacji wynika, że kwota ta powstała na skutek wyłączenia odpisów na AIG (African Investment Group – spółka zależna mająca zająć się wydobywaniem fosforytów w Senegalu. Według raportu odpis wyniósł 37,7 mln zł na pozycji aktywa z tytułu poszukiwania i oceny zasobów oraz dodatkowe 3,1 mln zł na projekcie budowy kopalni w rzeczowych aktywach trwałych) oraz złóż siarki (według raportu odpis na kwotę 9,7 mln zł). Wydaje się jednak, że kwota wyłączeń zdarzeń jednorazowych jest zbyt niska. Z not wynika, że saldo odpisów na rzeczowych aktywach trwałych wyniosło 10 mln zł, natomiast na WNIP 44,6 mln zł, co daje łącznie 54,6 mln zł. Przy tak zdefiniowanych zdarzeniach jednorazowych dostalibyśmy w IV kw. 2016 r. korektę na poziomie 52,4 mln zł. To jednak nie jest pełny możliwy zakres wyłączeń zdarzeń jednorazowych. Jednak z korekt wyniku 2016 r., które pokazałem na początku dotyczy zobowiązań spółki wobec Polskiej Fundacji Narodowej (dalej PFN) w kwocie 34 mln zł. Choć w prezentacji korekta ta nie została ujęta, to wydaje się, że odniesiono ją właśnie na IV kw. 2016 r. bo to wtedy spółka pokazała nienaturalne saldo pozostałych kosztów operacyjnych (po zmianach). Wobec powyższego zdarzenia jednorazowe w IV kw. 2016 r. można szacować łącznie na kwotę 86 mln zł. W 2017 r. nie do pominięcia wydaje się także rezerwa na ochronę środowiska, która zwiększyła się o 14,9 mln zł i wnioskując po zmianach pozycji rezerwy w bilansie prawdopodobnie także została zawiązana w IV kwartale (w sprawozdaniach kwartalnych nie ma odpowiedniej ilości not). A zatem faktyczne zdarzenia jednorazowe można w IV kw. szacować na około 69,5 mln zł. Przy takich korektach dostaniemy znormalizowany EBIT w IV kw. 2017 r. w wysokości 79,5 mln zł i w okresie porównawczym 63,3 mln zł. Skoro wzrósł wynik operacyjny to koszty musiały rosnąć wolniej od przychodów i tak faktycznie się stało, także w ujęciu rodzajowym.