Tam sięgaj, gdzie wzrok nie sięga – omówienie sytuacji fundamentalnej PKN Orlen po III kw. 2020 r.W spółce wydarzyło się w ostatnim okresie naprawdę dużo. W drugim kwartale sfinalizowano ostatecznie przejęcie Energii, pod koniec października poznaliśmy wyniki za III kw. i w końcu na przełomie listopada i grudnia pojawiła się nowa strategia. Zacznijmy od wyników.

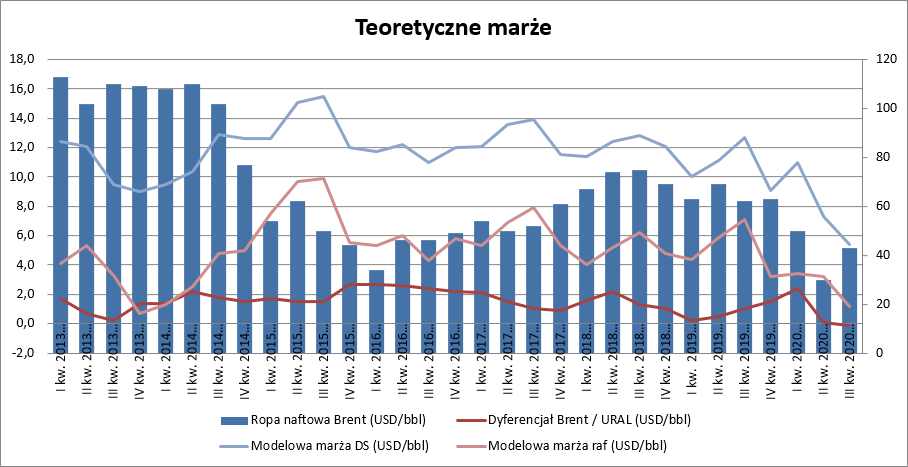

WynikiJasnym jest, że wyniki Orlenu determinuje otoczenie konkurencyjnie, czyli w uproszczeniu notowania poszczególnych produktów i surowców. Wpływ tych relacji na wyniki spółki oddają teoretyczne marże.

Modelowa marża rafineryjna wyniosła w III kw. br. zaledwie 1,2 USD/bbl w porównaniu do 3,2 USD/bbl w poprzednim kwartale i 7,1 USD/bbl w analogicznym okresie poprzedniego roku.

Znacznie lepiej zachowywała się marża petrochemiczna (marża na produkcji polietylenu i polipropylenu), która wyniosła w III kw. 2020 r. 828 EUR/t w porównaniu do 846 EUR/t kwartał wcześniej i 859 EUR/t przed rokiem. Za to marża olefinowa (marża na produkcji etylenu, propylenu, butadienu itp.) wyniosła 299 EUR/t w porównaniu do 325 EUR/t w II kw. br. i 368 EUR/t w III kw. 2019 r. A zatem marże petrochemiczne spadały, ale w tempie wolniejszym niż w rafinerii.

Modelowa marża całego segmentu downstream wyniosła 5,4 USD/bbl w porównaniu do 7,3 USD/bbl w poprzednim kwartale i 12,7 USD/bbl przed rokiem. Warto w tym miejscy wskazać, że o ile marże reafineryjne i petrochemiczne wyznaczone są w oparciu o ropę Brent, to w marzy downstream mamy także ropę Ural, która faktycznie jest przez Orlen używana. Dyferencjał pomiędzy ropą Brent i Ural był w III kw. anormalny – zasiarczona, wymagająca bardziej skomplikowanej obróbki ropa Ural była droższa do słodkiej Brent, co oczywiście mocno odbiło się na modelowej marży downstream i wynikach Orlenu. Wartość opisująca III kwartał była najniższa co najmniej od 2013 r., kiedy spółka udostępnia wspomnianą marżę. W tym kontekście nie mogą dziwić słabe wyniki Orlenu.

kliknij, aby powiększyćZanim jednak przejdziemy dalej, parę słów wyjaśnienia na temat arkanów księgowych. Ceny rynkowe produktów niemal natychmiast reagują na zmiany cen surowca, ale w prowadzonym przez Orlen biznesie mamy pewne opóźnienie pomiędzy momentem zakupu surowców i sprzedaży produktów. Jak już wielokrotnie pisałem przy okazji naszych spółek paliwowych, w Polsce występuje ustawowy obowiązek utrzymywania zapasów ropy naftowej i paliw przez co wynik księgowy jest narażony na zmianę ceny sprzedaży produktów w czasie, narażony bardziej niż wynikałoby to tylko z potrzeb operacyjnych.

Żeby tę wrażliwość wyniku zmniejszyć spółka stosuje do rozchodu zapasów metodę średnioważoną, której opis można znaleźć w tekście edukacyjnym napisanym przeze mnie dla Orlenu:

www.orlenwportfelu.pl/zyskaj-w... . Niestety to tylko zmniejszenie wpływu zmiany ceny, a nie jej eliminacja. Aby efekt cenowy jeszcze mocniej zredukować spółka podaje prócz wyniku księgowego także wynik LIFO, czyli wynik hipotetyczny jaki powstałby gdyby do rozchodu zapasów przyjąć koszt wytworzenia z ostatniej dostawy surowca.

Wynik LIFO jest wynikiem teoretycznym, który odzwierciedla obecne warunki makroekonomiczne i pozwala szacować przyszłą zyskowność spółki. Z tego powodu znacznie lepiej nadaje się do wycen niż wynik księgowy. Oczywiście w jednym raportowanym kwartale ważniejszy jest wynik księgowy, bo ten spółka faktycznie osiągnęła, ale z punktu widzenia inwestora liczy się przyszłość i wynik LIFO.

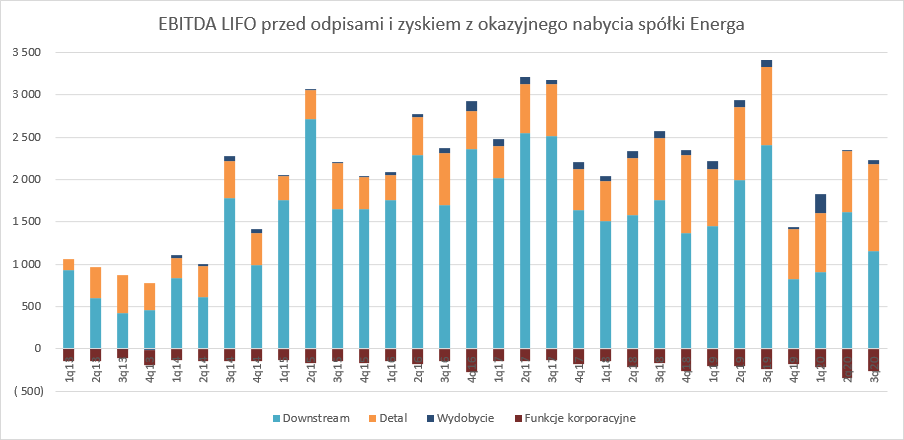

Jasnym jest, że akcjonariuszy interesują wyniki oczyszczone ze zdarzeń jednorazowych w postaci odpisów aktualizacyjnych na aktywach. Podobnie nieistotne (bo niepowtarzalne) są zyski z tytułu okazyjnego nabycia jakie spółka rozpoznała przy akwizycji Energii.

Tak znormalizowana EBITDA LIFO wyniosła w III kw. 1,96 mld zł w porównaniu do 2 mld zł kwartał wcześniej i 3,17 mld zł w III kw. 2019 r. Na poniższym wykresie zaprezentowałem wyniki w podziale na segmenty działalności, który to podział obowiązywał do momentu przejęcia Energii.

kliknij, aby powiększyćW związku z akwizycją spółka dokonała zmian w rachunku segmentowym. Wyodrębniony został segment energetyczny, przy czym nie mam na myśli tylko prostego dodania nowego segmentu, ale także wyodrębnienie energetyki z downstreamu, a także jego podział na rafinację i petrochemię.

Zacznijmy od pozytywów i segmentu w którym nic się nie zmieniło pod względem rachunkowym, czyli detalu. Wolumen sprzedaży paliw w tym obszarze wyniósł 2,5 mln t i był o 4 proc. niższy r/r. Wysokość przychodów ze sprzedaży paliw oczywiście zależy od ich cen i jest zmienna, więc same przychody niewiele mówią i można je pominąć. Za to warto zerknąć na przychody ze sprzedaży innych produktów niż paliwa – wzrosły r/r z 944 mln zł do 1067 mln zł, czyli o 13 proc. To znacznie więcej niż liczba stacji (1 proc.), czy punktów gastronomicznych na stacjach (+3 proc.).

EBITDA wyniosła 1,035 mld zł w porównaniu do 726 mln zł kwartał wcześniej i 925 mln zł przed rokiem. W prezentacji do wyników Orlen wyjaśnia, że zwyżka wyniku to efekt wzrostu marży paliwowej (+181 mln zł, głównie w Niemczech) przy spadku marży pozapaliwowej (-13 mln zł, głównie w Polsce). Trzeba przyznać, że w zakresie detalu wyniki Orlenu stabilnie rosną od wielu lat.

Tradycyjnie słaby wynik zaliczyło wydobycie. Niezły rezultat w I kw. okazał się wypadkiem przy pracy. Wolumen sprzedaży w segmencie był niższy o 2 proc. r/r, natomiast przychody skurczyły się o 12 proc., co oczywiście wynika ze spadku cen węglowodorów, a konkretnie ropy naftowej i kondensatu, bo ceny gazu wzrosły. EBITDA segmentu spadła z 85 mln zł do 44 mln zł, natomiast strata operacyjna wyniosła 28 mln zł. W chwili obecnej ten segment nie ma większego znaczenia dla wyników całego holdingu.

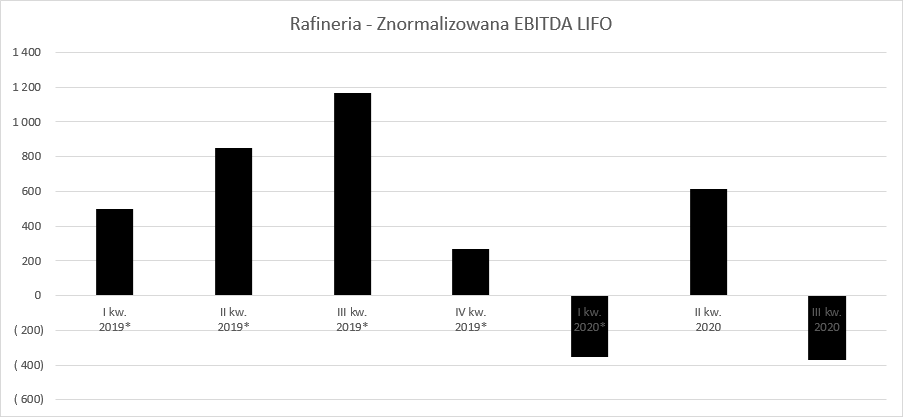

Największy wpływ na wyniki ma biznes rafineryjny. Jak wspomniałem wcześniej modelowa marża rafineryjna była bardzo niska, dyferencjał ujemny, ale otoczenie makro to nie jedyny problem. Na skutek obostrzeń covidowych znacząco zmniejszył się ruch na drogach, a w konsekwencji także popyt i konsumpcja paliw. Wolumen sprzedaży w segmencie rafineryjnym spadł r/r o 12 proc. W związku z mniejszą sprzedażą Orlen ograniczył produkcję paliw, co oczywiście nie pozostało bez wpływu na wyniki.

Strata EBITDA LIFO segmenty rafineryjnego wyniosła 370 mln zł i w porównaniu do 614 mln zł zysku kwartał wcześniej i 1,17 mld zł przed rokiem. Powtarzalny wynik jest jednak nieco lepszy, gdyż przez wynik przeszło 65 mln zł odpisu na zapasach z tytułu niższej ceny możliwej do uzyskania od księgowego kosztu wytworzenia (NRV). Przed rokiem odpis był wyższy i wynosił 142 mln zł.

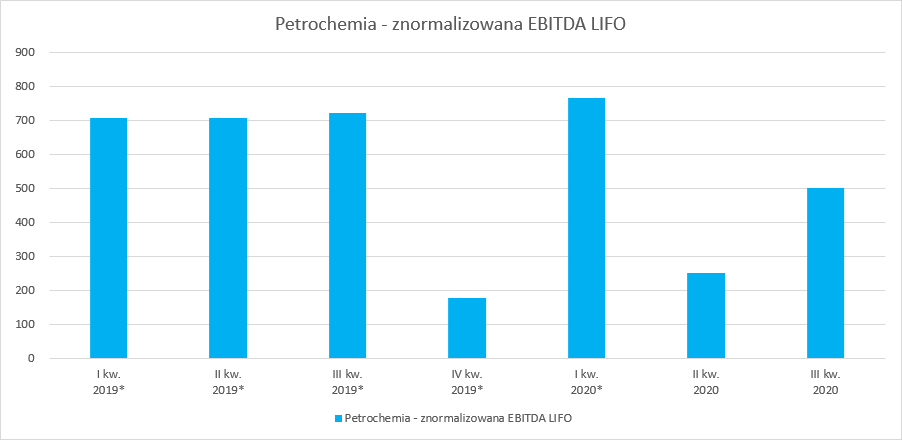

kliknij, aby powiększyćBlado wyglądają także wyniki segmentu petrochmiecznego. Wolumen sprzedaży w tej dywizji w zasadzie się nie zmienił, natomiast przychody spadły o 21 proc. w związku ze spadkiem cen produktów i zmianą miksu sprzedażowego. Wolumen sprzedaży nawozów wzrósł o 12 proc., ale o 14 proc. spadł wolumen sprzedaży PTA. O 3 proc. wzrosła sprzedaż monomerów, natomiast o 5 spadła sprzedaż polimerów. W zakresie cracków najmocniej oberwały te dotyczące butadienu, benzenu, tulenu czy paraksylenu – spadek o 60-70 proc. r/r. Różnica w notowaniach pomiędzy ropą a etylenem spadła o 69 EUR/t (12 proc.) natomiast pomiędzy ropą a propylenem o 23 EUR/t (5 proc.).

EBITDA wyniosła 502 mln zł w porównaniu do 251 mln zł kwartał wcześniej i 721 mln zł przed rokiem. Jest gorzej, ale bez takiego „dramatu” jaki miał miejsce w rafinerii.

kliknij, aby powiększyćPo przejęciu Energii powstał nowy segment operacyjny, który obejmuje także aktywa energetyczne wcześniej przypisane do petrochemii czy rafinerii. Przychody segmentu wyniosły w III kw. 4,3 mld zł, w porównaniu do 3,1 mld kwartał wcześniej i 1,24 mld przed rokiem. Z raportu Energii wynika, że spółka ta miała przychody na poziomie 3 mld zł, więc przychody segmentu bez uwzględnienia przejęcia wyglądają na zbliżone r/r. EBITDA segmentu wyniosła 1,02 mld zł, w porównaniu do 514 mln zł przed rokiem, przy czym w tym kwartale Energa pokazała EBITDA na poziomie 501 mln zł, ale część stanowiły transakcje sprzedaży do Orlenu. W prezentacji znajdziemy informację, że w wyniku konsolidacji EBITDA zwiększyła się o 486 mln zł, czyli organicznie mamy zbliżony wynik.

kliknij, aby powiększyćSkonsolidowany wynik EBITDA LIFO wyniósł 1,96 w porównaniu do 3,17 mld przed rokiem, natomiast nominalna EBITDA wyniosła 2,23 mld zł w relacji do 2,77 mld zł w III kw. 2019 r. Wyniki Orlenu są w tym kwartale słabe, ale słaby jest cały sektor paliwowy zajmujący się głównie przetwórstwem. Dla porównania w segmencie downstream BP zanotował spadek wyniku z 2,16 mld USD do 915 mln USD, natomiast MOL z 272 mln USD do 202 mln USD – makro nie oszczędza nikogo.

Wyniki są oczywiście potwierdzone przepływami. Cashflow operacyjny wyniósł w III kw. 2,2 mld zł, w porównaniu do 3,3 mld kwartał wcześniej 3,4 mld w III kw. ur. Jak widać poniżej, po przejęciu Energii mocno skoczyły przepływy inwestycyjne. W III kw. wyniosły 2,34 mld zł w porównaniu do 1,03 mld przed rokiem. W II kw. wysoki wypływ środków wypływ związany jest z przejęciem Energi – wydatkowano na ten cel 1,6 mld zł. Za to w III kw. wypływy są wyższe z dwóch powodów. Po pierwsze Energa prowadzi biznes kapitałochłonny – roczny capex to ok. 1,5 mld zł. Po drugie Orlen wydał 360 mln zł na rozliczenie pochodnych. Spory ruch mamy także na działalności finansowej. W III kw. ze spółki wypłnęło 1,88 mld zł. 1,16 mld zł z tytułu spłaty kredytów i 428 mln zł z tytułu dywidendy.

kliknij, aby powiększyćPrzejęcia i zadłużenieOrlen rozpoznał na przejęciu Energii sporą premię w wyniku. Na zakup spółki wydał 2,766 mld zł, natomiast aktywa po uwzględnieniu zobowiązań wycenił na prawie 8 mld zł w związku z czym rozpoznał 3,69 mld zł zysku. Faktycznie Orlen zapłacił mniej, gdyż Energa posiadała całkiem sporo gotówki (efektywna cena zapłaty to 1,6 mld zł). Energetyczny podmiot generował w ostatnich latach ok. 2 mld zł EBITDA przy długu finansowym na poziomie 6,3 mld zł oraz wycenie po odjęciu gotówki na poziomie 2 mld zł (Orlen przejął 80 proc. akcji) daje wskaźnik EV/EBITDA na poziomie ok. 4,1 czyli dość atrakcyjnym. Energa to podmiot z dużym portfele OZE, małym udziałem energetyki konwencjonalnej, gdzie wynik generowały głównie aktywa dystrybucyjne. Na przejęcie spółki Orlen oczywiście się zadłużył. Na dzień bilansowy dług finansowy netto Orlenu wyniósł 16,7 mld zł. Kwota nominalnie robi wrażenie, ale jeśli ją odnieść do spodziewanej EBITDA to wcale nie wygląda źle.

W tym roku rafineria na poziomie EBITDA LIFO jest poniżej zera, ale ciężko zakładać, że takie warunki zewnętrzne trwać będą wiecznie. W 2019 r. segment wygenerował prawie 2,8 mld zł. Wydaje się, że w dłuższym terminie można spokojnie założyć powtarzalną EBITDA na poziomie 1,5 mld zł, a w krótkim horyzoncie break even.. Kroczący wynik EBITDA petrochemii za ostatnie 4 kwartały to 1,7 mld zł, detalu 3 mld zł, natomiast wydobycia ok. 300 mln zł przy ok. 1 mld strat na poziomie korporacyjnym. Do tego dochodzi Energetyka – 1,6 mld zł od Orlenu oraz 2 mld zł od Energi. Łącznie mamy zatem (1,5)+1,7+3,0+0,3-1+3,6=7,6 mld zł powtarzalnego wyniku EBITDA, co daje współczynnik długu netto do EBITDA na poziomie ok. 2,1. Spółka w prezentacjach podaje inne dane. Z pewnością nie uwzględnia w długu leasingów, a dodatkowo wartość zadłużenia prawdopodobnie pomniejsza o wartość zapasów obowiązkowych. Tak czy owak poziom zadłużenia nie wydaje się być w tej chwili groźny.

O ile przejęcie Energi można oceniać pozytywnie, to w tej chwili wydaje się, że ciężko tak ocenić ewentualną fuzję z Lotosem (w tym miejscu pomijam już warunki). Komisja Europejska wyraziła zgodę na koncentrację, ale pod paroma warunkami. Pierwszym z nich jest sprzedaż części stacji benzynowych. Z głosów płynących ze spółki wynika, że warunek ten Orlen planuje spełnić wymijając te stacje z innym koncernem na rynku. Ten punkt akurat wydaje się dość neutralny. To co budzi obawy to konieczność sprzedaży 30 proc. udziałów w rafinerii podmiotowi trzeciemu, co oznaczałoby wpuszczenie kolejnego gracza na rynek, a w konsekwencji podważyłoby w dużej mierze sens mariażu.

W raporcie czytamy, że fuzja wymaga między innymi:

Cytat:a) zawarcie z niezależnym podmiotem trzecim umowy joint venture, a w wyniku tego zbycie na rzecz tego niezależnego podmiotu trzeciego 30% udziału w spółce, do której aportem wniesiona zostanie rafineria Grupy LOTOS zlokalizowana w Gdańsku oraz zagwarantowanie temu podmiotowi uprawnień kontraktowych w zakresie corporate governance;

b) zawarcie z podmiotem wskazanym w lit. a) odpowiednich umów dotyczących produkcji i odbioru produktów wytwarzanych przez rafinerię w Gdańsku, w tym sprzedaży paliw;

………

g) zbycie na rzecz podmiotu wskazanego w lit. a) zorganizowanej części przedsiębiorstwa prowadzonego aktualnie przez Lotos Paliwa Sp. z o.o. w zakresie hurtowej sprzedaży paliw;

Z drugiej strony Lotos w obecnym kształcie nie posiada nogi petrochemicznej, a biorąc pod uwagę makrotrendy za parę lat mogłyby się pojawić problemy. Wydaje się, że Lotos musiałby rozpocząć duży program inwestycyjny, a w konsekwencji dwa podmioty zaczęłyby konkurować w zakresie produktów petrochemicznych. Fuzja jako taka oczywiście ma sens, ale warunki postawione przez KE wydają się drakońskie.

Sensu biznesowego w przejęciu Polska Press ciężko się doszukać. Oczywiście big data brzmi dobrze, ale pozostaje pytanie o kompetencje. Za to przejęcie Ruchu można ocenić w tej chwili neutralnie.

Nowa strategiaZgodnie z nową strategią Orlen chce rozszerzać działalność. Spółka z sukcesem rozwija koncepcje kącików gastronomicznych, detal ze sprzedażą pozapaliwową jest coraz mocniejszy, więc rozwijanie tej gałęzi nie wydaje się głupim pomysłem, podobnie jak paczkomatów. Orlen posiada rozległą sieć dystrybucji paliwa, więc można sobie wyobrazić transport paczek na bazie posiadanych aktywów i paczkomaty na terenie stacji benzynowych czy wydawanie paczek w obrębie kiosków Ruchu. Zarząd spółki chce rozwinąć sieć stacji, przede wszystkim zagranicznych, co być może wynika z planowanej transakcji wymiany aktywów Lotosu. Spółka chce w tym semgnecie zainwestować ok. 11 mld zł, dzięki czemu zarobi dodatkowe 1,9 mld zł. Takie parametry dają oczekiwany ROIC na poziomie 17 proc., czyli relatywnie bardzo wysokim.

Jednak główny kierunek rozwoju to energetyka. W strukturach grupy już mamy Energę, a łączna moc zainstalowana wynosi 3,2 GW, z czego w OZE ok. 0,64 GW, a w gazie 1,1 GW. Do 2030 r. udział moc zainstalowana OZE ma wzrosnąć do 2,5 GW, z czego 1,7 mają dać farmy wiatrowe offshore. Planuje się także budowę jednostek gazowych o mocy 0,9 GW. Nakłady w ciągu 10 lat mają wynieść 47 mld zł, dzięki czemu EBITDA zwiększy się o 5,4 mld zł. To oznacza, że planowany ROIC wynosi ponad 11 proc.

Orlen zamierza także mocniej rozwijać petrochemię. Według strategii spółka planuje rozbudowę mocy w zakresie olefin, produktów specjalistycznych, a także polimerów, przy czym chce wejść w compounding i koncentraty (wydłużenie łańcucha wartości). Dodatkowo planuje się uruchomić przetwórstwo plastików i zwiększyć udział produktów specjalistycznych w portfelu z 16 proc. do 25 proc. W ciągu 10 lat spółka chciałaby wydać na inwestycję w tym segmencie ok. 44 mld zł, dzięki czemu jej EBITDA wzrosłaby o 4,7 mld zł, co daje planowany ROIC na poziomie ponad 10 proc.

Pod względem oczekiwanej stopy zwrotu bardzo korzystnie wygląda segment rafineryjny. Spółka zamierza zainwestować 24 mld zł, co powinno dać efekt w postaci wzrostu EBITDA na poziomie 4,2 mld zł. Prawdopodobnie w te oczekiwania wpisuje się przejęcie Lotosu, który wyceniany jest obecnie na rynku na kwotę ok. 8 mld zł.

W sumie spółka w ciągu 10 lat zamierza zainwestować 140 mld zł, czyli średniorocznie 14 mld. W tej chwili Orlen jest w stanie generować ok.8 mld zł gotówki rocznie, a po przejęciu Lotosu pewnie ok. 1 mld zł (dane za ostatnie 4 kwartały) – 2 mld zł więcej. Przy założeniu większej kwoty będzie to w ciągu 10 lat 100 mld zł, więc brakuje jeszcze ok. 40 mld, które spółka musiałaby sfinansować kredytem.

W takiej prostej kalkulacji nie ma na taki kredyt szans, tym bardziej że deklaruje się dywidendę w okolicy 1,5 mld zł rocznie.

Trzeba jednak pamiętać, że inwestycje nie zostaną wszystkie oddane na raz, w 2030 r., a raczej stopniowo. Przyjmując 3 letni cykl inwestycyjny można z grubsza ocenić, że plan nie jest nierealny.

kliknij, aby powiększyćOczywiście to czy uda się go zrealizować, a tym bardziej osiągnąć zakładane stopy zwrotu to zupełnie inna sprawa. Strategia na razie istnieje na papierze, wykonano pewne ruchy, które w nią się lepiej lub gorzej wpisują, ale nie da się jej bez wgłębiania w założenia makroekonomiczne obalić. Do momentu wdrożenia i jej realizacji na razie ma jednak bardzo ograniczoną wartość.

Jeśli potraktować Orlen jako spółkę dywidendową to deklarowana wysokość dywidendy wydaje się atrakcyjna. 3,5 zł przy obecnym kursie daje nam stopę zwrotu na poziomie ok. 6 proc., a strategia szansę na zwiększenie wartości akcji. Oczywiście szanse na jej realizację każdy musi ocenić sam. Trzeba także pamiętać o tym, że zgodnie z założeniami dojdzie do fuzji z Lotosem, co wcale nie musi się stać.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 120 dni była zarezerwowana tylko dla osób posiadających abonament.