(Fot. Adobe)

W nadchodzących dniach uwaga skupi się na Francji, gdzie z powodu silnego wyniku prawicy w wyborach do Parlamentu Europejskiego Emmanuel Macron zdecydował się na pokerowe zagranie – ogłoszenie przedwczesnych wyborów parlamentarnych. Sondaże i polityczne przepychanki stały się – obok danych ekonomicznych i polityki monetarnej – jednym z głównych przedmiotów zainteresowania inwestorów, przyćmiewając nawet pierwszą w tym cyklu obniżkę stóp procentowych Europejskiego Banku Centralnego (06.06).

Większość walut G10 doświadczyła w zeszłym tygodniu dość silnych ruchów, zakończyły go jednak na niemal niezmienionym poziomie – wyjątkami są korona norweska, która zyskała na jastrzębiości Norges Banku, oraz jen japoński, który stracił przez gołębi Bank Japonii.

Jako że ten tydzień przyniesie niewiele istotnych wieści makroekonomicznych lub dotyczących polityki monetarnej – z wyjątkiem piątkowej (28.06) amerykańskiej inflacji PCE – uwaga rynku skupi się na polityce. Wybory parlamentarne w Wielkiej Brytanii (04.07) nie powinny wiązać się z dużą zmiennością – sondaże zgodnie przewidują zdecydowaną większość Partii Pracy. We Francji sytuacja jest zgoła odmienna. Pierwsza tura wyborów, która odbędzie się 30.06, nie zadecyduje ostatecznie o składzie francuskiego parlamentu, może jednak przynieść dość informacji, by wywołać gwałtowną reakcję rynku w niedzielną noc i poniedziałkowy poranek.

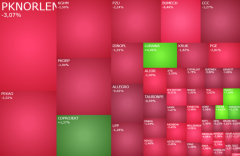

PLN

Złoty w ubiegłym tygodniu radził sobie lepiej niż pozostałe waluty regionu, notując solidne zyski w parze z euro. Jego ostatnie umocnienie postrzegamy w znacznej mierze jako naturalną korektę po wcześniejszej nadmiernej wyprzedaży. W ostatnich dniach większość danych gospodarczych z Polski rozczarowuje, a zgodnie z najważniejszymi wskaźnikami momentum ekonomiczne w połowie II kwartału nie było silne. Zmniejsza to prawdopodobieństwo osiągnięcia w tym roku wzrostu gospodarczego przekraczającego 3 proc., jest jednak równocześnie kolejnym argumentem za tym, że inflacja nie będzie tak dużym problemem, jak sądzono na początku roku. W tym kontekście warto wspomnieć, że bazowa dynamika cen na poziomie 3,8 proc. w maju była nieco niższa, niż szacowano.

Złoty w najbliższych dniach będzie reagował prawdopodobnie głównie na wiadomości spoza kraju, w tym związane ze zbliżającą się pierwszą turą wyborów parlamentarnych we Francji. Lokalnie uwaga skupi się na wstępnym odczycie czerwcowej inflacji CPI w piątek (28.06), która powinna być podobna do majowej, może nieznacznie wyższa.

EUR

Polityczne konsekwencje wyborów do Parlamentu Europejskiego i decyzji Macrona o przyspieszonych wyborach parlamentarnych ciążą europejskim aktywom i, jak się wydaje, pogarszają nastroje biznesowe. Wskaźniki PMI w strefie euro były znacznie słabsze, niż oczekiwano, a różnica między gospodarkami europejską i amerykańską wydaje się ponownie rosnąć.

Biorąc to wszystko pod uwagę, euro radziło sobie całkiem nieźle, doświadczając w ujęciu tygodniowym jedynie niewielkiej straty w parze z dolarem. Postrzegamy to jako sygnał, że obecne słabe poziomy wspólnej waluty zawierają już w wycenie liczne ryzyka dla euro, które może nie spaść już o wiele niżej, o ile w niedzielę prawicowe lub lewicowe partie nie zdobędą zaskakującej przewagi we francuskich wyborach. Dużo uwagi poświęca się możliwości dobrego wyniku Zjednoczenia Narodowego Marine Le Pen, uważamy jednak, że znacznie większe ryzyko dla europejskich aktywów stanowiłaby wygrana skrajnie lewicowego Nowego Frontu Ludowego.

USD

Odczyty ekonomiczne z USA były w ubiegłym tygodniu mieszane: sprzedaż detaliczna zaskoczyła w dół, wskaźniki PMI dla aktywności biznesowej były jednak lepsze, niż oczekiwano. Spowodowany niepewnością związaną z francuskimi wyborami wzrost awersji do ryzyka w Europie wsparł dolara tylko nieznacznie, co może być kolejnym sygnałem, że jego pozycjonowanie może stawać się rozciągnięte.

Początek tygodnia będzie spokojny, jednak pierwsza debata prezydencka Bidena i Trumpa w czwartek (27.06) może być wydarzeniem politycznym, które zatrzęsie rynkami, jako że walka między oboma kandydatami wciąż wydaje się wyrównana. Uwaga skupi się również na inflacji PCE w piątek (28.06). W kontraktach futures wciąż w dużej mierze wyceniane są dwie obniżki stóp procentowych Fedu w tym roku, we wrześniu i grudniu, wyższa od oczekiwań dynamika cen może jednak wzbudzić wątpliwości w tym kontekście.

GBP

Bank Anglii (BoE) zgodnie z oczekiwaniami utrzymał w ostatni czwartek (20.06) stopy procentowe na niezmienionym poziomie, a rozkład głosów (7 do 2) był taki sam, jak na wcześniejszym posiedzeniu. Decydenci stwierdzili, że potrzeba więcej odczytów inflacyjnych, nim będzie mogło dojść do cięć. Sugerowali przy tym, że może to nastąpić w sierpniu, jako że część członków Komitetu postrzegała argumenty za ruchem w dół i przeciwko niemu jako „dobrze wyważone”. Lepsze wieści z inflacyjnego frontu, drobne rozluźnienie na rynku pracy i ubiegłotygodniowe słabsze od oczekiwań wskaźniki PMI prowadzą w tym samym kierunku. Rynki wyceniają cięcie stóp na najbliższym posiedzeniu na mniej więcej 50 proc. Jesteśmy zdania, że jeśli nie pojawi się duże zaskoczenie inflacją, BoE podąży w sierpniu śladami EBC, dokonując obniżki.

Perspektywy wygranej Partii Pracy w przyszłym tygodniu są korzystne dla funta – rynki w dalszym ciągu będą wyceniać bliższe kontakty z Unią Europejską. Może to wystarczyć, by zniwelować ryzyko związane z możliwością obniżki stóp procentowych BoE latem.

Autorzy: Enrique Díaz-Alvarez, Matthew Ryan, Roman Ziruk, Michał Jóźwiak – analitycy Ebury