Atrem z mocnym otwarciem 2025 roku. Analityk: Skalowanie trwa

Atrem z mocnym otwarciem 2025 roku: Przychody i zyski idą w górę

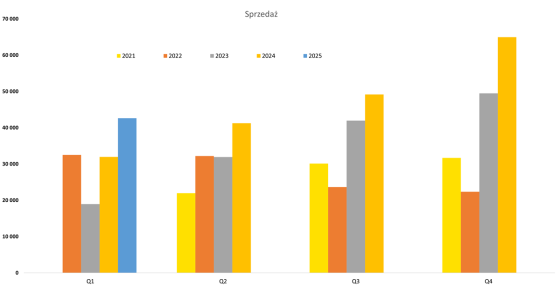

Pierwszy kwartał 2025 roku przyniósł Atremowi solidne wyniki finansowe. Przychody wzrosły o ok. 33 proc. r/r, osiągając 42,6 mln zł. To najwyższy poziom w historii spółki za pierwszy kwartał, mimo że ten okres zwykle charakteryzuje się sezonowym spowolnieniem. Wzrost sprzedaży przełożył się na istotną poprawę rentowności.

Zysk operacyjny (EBIT) wyniósł 6 mln zł wobec 2,3 mln zł rok wcześniej, co oznacza wzrost o 158 proc. Zysk netto zwiększył się z 1,81 mln zł do 4,93 mln zł, czyli o 172 proc. r/r. Marża brutto na sprzedaży sięgnęła 21,4 proc., co oznacza poprawę o 3,8 p.p. w porównaniu do analogicznego okresu 2024 roku.

– Przychody ze sprzedaży wzrosły w pierwszym kwartale 2025 roku o 1/3 i 10,6 mln zł oraz osiągnęły wartość 42,6 mln zł. Jak na pierwszy kwartał baza porównawcza nie była wcale niska, więc już przy pierwszej pozycji z rachunku wyników można przyznać spółce plus – ocenia Przemysław Staniszewski, analityk StockWatch.pl.

W ujęciu narastającym sprzedaż za ostatnie 12 miesięcy wyniosła 198 mln zł wobec 155,4 mln zł rok wcześniej, co potwierdza, że trend skalowania biznesu nadal trwa. Analityk przypomina, że oczekiwany poziom 200 mln zł rocznego obrotu nie został jeszcze formalnie przekroczony, ale spółka jest bardzo blisko tego celu.

Rentowność Atremu na wysokim poziomie, ale nie bez ryzyk

Pozytywne zaskoczenie w wynikach Atremu dotyczy nie tylko wzrostu przychodów, ale również marży brutto na sprzedaży. W pierwszym kwartale 2025 roku osiągnęła ona poziom 21,4 proc., co stanowi wyraźną poprawę względem 17,6 proc. rok wcześniej. W ujęciu nominalnym marża brutto wzrosła o 62 proc. r/r, osiągając 9,1 mln zł.

– Sama rentowność brutto na sprzedaży wzrosła o 3,8 p.p. do poziomu 21,4 proc. Baza porównawcza wcale nie była niska, ale i tak udało się ją zauważalnie pobić. W ujęciu rocznym mamy 19,8 proc., z kolei w 2024 było 18,4 proc. a w 2023 16 proc. – komentuje Przemysław Staniszewski, analityk StockWatch.pl.

Analityk zaznacza jednak, że marże Atremu cechują się dużą zmiennością między kwartałami, co wynika z kontraktowego charakteru działalności. Na wyniki wpływają takie czynniki jak moment rozpoznania przychodów, aktualizacja budżetów czy harmonogramy zakończenia projektów. Przewidywanie poziomu marży w kolejnych kwartałach jest trudne, ponieważ wyniki mogą być znacząco zależne od momentu realizacji i rozliczania poszczególnych kontraktów. Zarząd spółki podkreśla, że w analizowanym okresie nie wystąpiły żadne istotne zdarzenia jednorazowe, które sztucznie zawyżałyby marżę. Jednocześnie sygnalizuje, że analiza rentowności w ujęciu kwartalnym może prowadzić do mylnych wniosków.

W kontekście całego roku 2025 analityk uznaje, że utrzymanie kilkunastoprocentowej rentowności brutto byłoby pozytywnym scenariuszem, choć zastrzega, że spółka działa w środowisku wysokiej konkurencji przetargowej i zmiennych kosztów materiałowych.

Struktura przychodów Atremu pokazuje silną koncentrację na kilku dużych kontraktach

W strukturze sprzedaży Atremu w pierwszym kwartale 2025 roku wyraźnie widoczna jest koncentracja na kilku głównych kontrahentach. Największy udział miał kontrakt z PV 740 (segment farm fotowoltaicznych), który wygenerował 9,2 mln zł przychodu, czyli 21,5 proc. sprzedaży ogółem. Drugim co do wielkości źródłem przychodów był projekt Nowa Chemia dla PKN Orlen realizowany wspólnie z SEEN Technologie. Przyniósł on 7,5 mln zł, odpowiadając za 17,6 proc. sprzedaży. Kolejne istotne źródła przychodów to zlecenia z ENEA Operator (6,0 mln zł, 14,1 proc. sprzedaży) oraz Państwowego Gospodarstwa Wodnego Wody Polskie (5,1 mln zł, 11,9 proc.). Wszystkie te kontrakty mają charakter długoterminowy i przekładają się na znaczący udział w wynikach spółki.

Taka struktura przychodów ma swoje zalety – umożliwia osiąganie rozsądnych marż na większych zleceniach, ułatwia nadzór nad projektami i pozwala efektywnie rozkładać koszty stałe. Z drugiej strony, wiąże się z ryzykiem dużej konkurencji w przetargach oraz ewentualnych sporów z zamawiającymi, szczególnie w kontekście zmian zakresu czy kosztów prac. W przypadku długich kontraktów dodatkowym czynnikiem ryzyka jest inflacja i związane z nią wahania cen materiałów budowlanych.

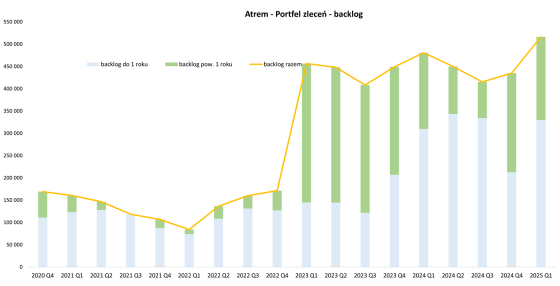

Rekordowy portfel zleceń Atremu fundamentem dalszego wzrostu

Jednym z kluczowych elementów pozytywnej oceny perspektyw Atremu pozostaje wartość portfela zamówień. Na koniec marca 2025 roku backlog wzrósł do 516 mln zł, co oznacza odbicie po dwóch kwartałach spadków. To sygnał, że spółka skutecznie pozyskuje nowe kontrakty i ma solidną podstawę do dalszego wzrostu sprzedaży w kolejnych okresach.

Szczególnie istotna jest wartość zleceń zaplanowanych do realizacji w ciągu najbliższych 12 miesięcy, która wynosi 330 mln zł.

– Teoretycznie skalowalność spółki powinna postępować w szybkim tempie. Przypomnę, że sprzedaż w 2022 roku wynosiła 110 mln zł, a dwa lata później zbliżyła się do 190 mln zł. Teraz myślimy o ponad 300 mln zł na koniec marca 2026 roku – ocenia Przemysław Staniszewski, analityk StockWatch.pl.

Analityk zastrzega jednak, że portfel zleceń – mimo że obiecujący – podlega zmianom wynikającym z przesunięć harmonogramów czy aktualizacji umów. Wcześniejsze wyniki pokazały, że kwoty przypisane do realizacji w ciągu 12 miesięcy mogą się dynamicznie zmieniać z kwartału na kwartał.

Atrem na dobrej ścieżce, ale bez gwarancji powtarzalności wyników

Rekordowe przychody, wysoka marża brutto i rosnący backlog budują pozytywny obraz Atremu na starcie 2025 roku. Spółka korzysta z dobrej koniunktury w budownictwie infrastrukturalnym i energetycznym, a także ze skutecznego zarządzania realizacją dużych kontraktów. W ocenie analityka, utrzymanie kilkunastoprocentowej rentowności brutto na sprzedaży byłoby realistycznym i satysfakcjonującym scenariuszem.

Jednocześnie Atrem działa w środowisku obarczonym istotnymi ryzykami – silną konkurencją w przetargach, inflacyjnym otoczeniem kosztowym oraz nieprzewidywalnością w harmonogramach projektów. Te czynniki mogą w kolejnych kwartałach wpływać na zmienność wyników finansowych.