(Fot. Adobe)

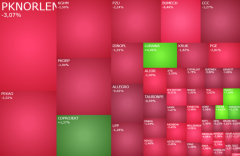

Więcej działo się w ostatnich dniach na rynkach obligacji i akcji – inwestorzy odsuwają wciąż oczekiwany termin pierwszych cięć stóp procentowych, co wpływa na osiąganie rekordowo wysokich wartości przez kluczowe wskaźniki giełdowe na całym świecie.

Koncentrujemy się jednak przede wszystkim na tym, co dopiero przed nami – widzimy szansę, że zmienność na rynku walutowym powróci w tym tygodniu. Uwagę inwestorów skupią trzy wydarzenia: posiedzenie Rady Polityki Pieniężnej (oświadczenie w środę 06.03) oraz towarzysząca mu konferencja prasowa (czwartek 07.03), posiedzenie Europejskiego Banku Centralnego (oświadczenie i konferencja prasowa w czwartek 07.03) i raport z amerykańskiego rynku pracy (piątek 08.03).

W kontekście posiedzenia RPP przyjrzymy się przede wszystkim nowej projekcji inflacji i PKB, trudno bowiem oczekiwać od Rady tak cięć, jak i mocnych sygnałów dotyczących terminu ich rozpoczęcia. Nieco większej precyzji w komunikacji spodziewamy się po EBC. Mimo że w ostatnich tygodniach docierały do nas ze strony decydentów często sprzeczne informacje, a zmiany wycen obniżek były bardzo dynamiczne, Rada Prezesów może rzucić nieco światła na perspektywy stóp. Raport NFP (non-farm payrolls) dostarczy zaś najnowsze informacje dotyczące stanu amerykańskiej gospodarki i tempa wzrostu płac, które będą kształtowały oczekiwania związane z posiedzeniem Rezerwy Federalnej (oświadczenie 20.03).

PLN

Kurs EUR/PLN w ubiegłym tygodniu dwukrotnie sięgnął poziomu 4,30, złoty zakończył go jednak na nieznacznie słabszej pozycji. Złoty radził sobie gorzej niż większość walut G10 i rynków wschodzących, nie wzbudza to jednak naszych obaw, biorąc pod uwagę jego wcześniejsze niezwykle dobre wyniki. Ubiegłotygodniowy odczyt PMI dla przemysłu był nieco ośmielający – jego wartość niespodziewanie wzrosła z 47,1 do 47,9 pkt. Oznacza to wciąż kurczenie się sektora, stanowi jednak wynik dalece lepszy niż odnotowany u największego partnera handlowego Polski – w przypadku Niemiec wskaźnik ten doświadczył istotnego spadku.

W tym tygodniu uwaga skupi się na posiedzeniu RPP. Zmiana wysokości stóp procentowych wydaje się wykluczona, istotne będą więc komunikaty i – w szczególności – nowa projekcja makroekonomiczna. Najbardziej interesujące będzie podejście banku centralnego do oceny postępów w walce z inflacją. Decyzję poznamy w środę (06.03), w czwartek odbędzie się zaś konferencja prasowa prezesa Adama Glapińskiego. Sygnały z NBP mogą wpłynąć na złotego, kluczowe dla waluty będą jednak zapewne wieści spoza kraju.

EUR

Szereg nieco lepszych od ponurych oczekiwań odczytów gospodarczych i w większości jastrzębie komunikaty członków Rady Prezesów EBC sprawiły, że rynki niemal całkowicie wycofały się z oczekiwań obniżki stóp procentowych w kwietniu i obecnie wyceniają pierwsze ich cięcie w czerwcu. Ubiegłotygodniowy odczyt inflacji był nieco wyższy od konsensusu, indeks zaskoczeń ekonomicznych Citigroup dla strefy euro jest zaś obecnie na najwyższym poziomie od kwietnia.

Lutowy odczyt inflacji, brak aktualnych informacji dotyczących wzrostu płac i lepsze od oczekiwań odczyty makro sugerują, że EBC nie będzie istotnie sprzeciwiać się wspomnianym oczekiwaniom dotyczącym cięć. Spodziewamy się, że prezeska Christine Lagarde w większości powtórzy swoje komunikaty z poprzedniego posiedzenia, a uwaga skupi się na zrewidowanych projekcjach ekonomicznych banku. Taki obrót spraw może nieco wesprzeć wspólną walutę.

USD

Ubiegłotygodniowy odczyt styczniowej inflacji PCE nie wzbogacił istotnie obrazu zarysowanego przez miarę CPI. Nadal wydaje się, że zaskoczenia w górę są w ostatnim czasie bardziej typowe. W połączeniu z brakiem istotnych oznak ochłodzenia na amerykańskim rynku pracy zdaje się to wykluczać cięcia stóp procentowych Rezerwy Federalnej w najbliższym czasie – pierwsza obniżka jest w pełni wyceniania dopiero w lipcu.

Czy taki ogląd sprawy się utrzyma, zobaczymy po publikacji raportu NFP z rynku pracy (piątek 08.03). Kluczowy będzie naszym zdaniem średni miesięczny wzrost płac – od jakiegoś czasu znacznie przekracza oczekiwania, a 3-miesięczna miara wskazuje na ok. 6% wzrost płac w ujęciu zanualizowanym. Uważamy, że Fed będzie miał ograniczone możliwości w zakresie obniżania stóp procentowych, póki wartość ta nie ulegnie znacznej normalizacji.

GBP

Ubiegły tydzień przyniósł niewiele odczytów, które mogłyby zachwiać poglądem, że brytyjska gospodarka jest bardziej odporna, niż oczekiwano, a Bank Anglii nie będzie spieszył się z cięciami stóp i z pewnością nie rozpocznie ich przed EBC. Co prawda Wielka Brytania wkroczyła w drugiej połowie ubiegłego roku w techniczną recesję, była ona jednak niezwykle płytka i może okazać się krótkotrwała – przynajmniej jeśli wnioskować z ostatnich odczytów wskaźników PMI.

Publikowany w tym tygodniu wiosenny budżet (środa 06.03) może zawierać dodatkowe wsparcie fiskalne, Partia Konserwatywna zabiegać będzie bowiem o głosy w zbliżających się wyborach. Kanclerz Skarbu, Jeremy Hunt, może obniżyć podatek dochodowy lub składkę na ubezpieczenie społeczne. Pojawiły się również spekulacje na temat zniesienia podatku od spadków, co postrzegalibyśmy jako rozpaczliwą próbę zmniejszenia ogromnej przepaści w sondażach. Działania te mogłyby wesprzeć nieco funta.

Autorzy: Enrique Diaz-Alvarez, Matthew Ryan, Roman Ziruk, Itsaso Apezteguia, Michał Jóźwiak – analitycy Ebury