Straty banków z tytułu kredytów frankowych mogą wynieść od 42 mld zł do nawet 85 mld zł.

Sam wyrok Trybunału Sprawiedliwości Unii Europejskiej jest po myśli kredytobiorców. Trybunał jednoznacznie orzekł, że nieuczciwe warunki umowy dotyczące różnic kursowych nie mogą być zastąpione przepisami ogólnymi polskiego prawa cywilnego. Frankowicze mogą podważyć umowę kredytową, jeśli zawiera ona tzw. klauzule abuzywne lub nawet domagać się jej anulowania. TSUE uważa, że po usunięciu klauzul abuzywnych kredyt byłby denominowany w PLN oraz oprocentowany w walucie obcej, co zdaniem TSUE jest sprzeczne z polskim prawem. Ostateczną decyzję w kwestii ważności konkretnego kredytu będą podejmowały polskie sądy.

Banki już zapowiadają, że nie złożą broni i w sądach będą walczyć do końca. W ocenie analityka DM mBanku, w zależności od werdyktów polskich sądów, przed branżą i kredytobiorcami rysują się trzy możliwe warianty.

W scenariuszu bazowym, Michał Konarski zakłada, że banki oddadzą klientom raty, a klienci wartość pierwotną kredytu hipotecznego (w PLN). Jednocześnie banki będą wymagały od klientów zapłaty za korzystanie z kapitału (średni WIBOR na dany miesiąc) pomniejszając tym samym swoją stratę. Takie rozwiązanie może kosztować sektor bankowy nawet ok. 42 mld zł.

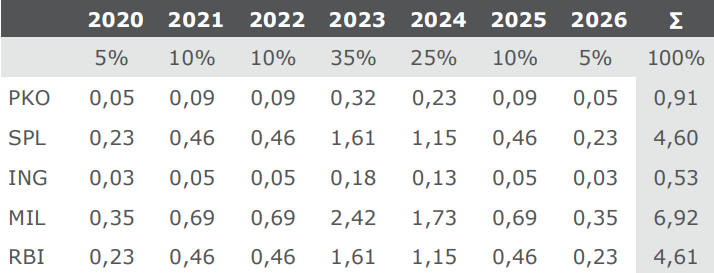

– Szacujemy, że przy 100-proc. partycypacji strata sektora wyniesie netto 41,8 mld zł, z czego największe obciążenie poniesie Bank Millennium 6,9 mld zł (z czego 2,42 mld zł w 2023 r. oraz 1,73 mld zł w 2024 r.), a następnie Santander Bank Polska 4,6 mld zł (z czego 1,6 mld zł w 2023 r. oraz 1,2 mld zł w 2024 r.) – wylicza analityk DM mBanku.

Na potrzeby kalkulacji założono 100-proc. partycypację kredytobiorców w procesie, ale najprawdopodobniej odsetek ten będzie niższy, a do tego sprawy będą rozłożone w czasie, ponieważ jedynie mała część kredytobiorców frankowych złożyła pozwy. Kumulacja kosztów po stronie banków nastąpi za 4-5 lat, kiedy procesy będą finalizowane. Do tego czasu banki z portfelami frankowymi mogą być zmuszone do przykręcenia kurka z dywidendą.

– Scenariusz ten nie powinien wywołać problemów kapitałowych dla banków ponieważ straty zostaną rozłożone w czasie. Dodatkowo oczekujemy, że regulator będzie stopniowo zmniejszał bufory frankowe. Otwartą kwestią pozostaje zachowanie audytorów, którzy widząc kolejne przegrane procesy mogą nakazać utworzenie rezerw na pozostałe kredyty. Z tego powodu uważamy, że regulator może nie zgodzić się na wypłaty dywidend w bankach zagrożonych znacznymi odpisami jednorazowymi – dodaje Michał Konarski.

Odpis przypadający na bank w bazowym scenariuszu (mld PLN). Źródło: Dom Maklerski mBanku

Korzystniejszy dla banków scenariusz zakłada, że sądy zdecydują o ważności kredytów pomimo usunięcia klauzul abuzywnych. Efektem tego byłoby przewalutowanie kredytu po kursie udzielenia oraz oprocentowanie stawką LIBOR.

– W tym scenariuszu szacujemy straty sektora na 45,5 mld zł. Zakładając, że 60 proc. strat zostanie rozłożone w 2023-24 jedynie Bank Millennium poniesie straty, zaś pozostałe banki nadal pozostaną dochodowe. Ponadto szacujemy, że ewentualne odpisy w Santanderze pochłoną około 57 proc. zysku netto w 2023 r. oraz 42 proc. w 2024 r. Szacujemy także minimalny wpływ na PKO BP oraz ING Bank Śląski – uważa analityk DM mBanku.

Czarny scenariusz dla banków to anulowanie kredytów i brak jakichkolwiek rekompensat z tytułu korzystania z kapitału. W takim przypadku strata dla sektora może wynieść 85 mld zł, ponieważ banki zwrócą klientom raty, zaś klienci zwrócą bankom pierwotną wartość kredytu, ale przed deprecjacją PLN.

– Szacujemy, że przy 100-proc. partycypacji sektora strata sektora netto wyniesie 84,7 mld zł, z czego największe obciążenie poniesie Bank Millennium 14 mld zł (z czego 4,9 mld zł w 2023 r. oraz 3,5 mld zł w 2024 r.), a następnie Santander Bank Polska 9,3 mld zł (z czego 3,3 mld zł w 2023 r. oraz 2,3 mld zł w 2024 r.) – wylicza Michał Konarski.