Analiza IPO Grupy Arlen: Za mundurem inwestorzy sznurem?

Arlen – 30 lat doświadczenia w produkcji odzieży ochronnej

Po sukcesie Diagnostyki na warszawski parkiet wybiera się Grupa Arlen, czyli polska spółka z ponad 30-letnią historią, która wyrosła na regionalnego lidera w produkcji odzieży ochronnej i wyposażenia indywidualnego dla służb mundurowych. Firma działa w dwóch uzupełniających się segmentach: szycia specjalistycznej odzieży ochronnej oraz produkcji tkanin i laminatów. Dzięki temu spółka jest zintegrowana pionowo i posiada pełną kontrolę nad procesem produkcyjnym – od projektu tkaniny po gotowy mundur.

Model biznesowy grupy opiera się na zamówieniach instytucjonalnych, głównie od wojska, policji, Straży Granicznej, Frontexu oraz innych służb państwowych. Produkcja realizowana jest wyłącznie na zamówienie, co pozwala ograniczyć ryzyko niesprzedanych zapasów. Grupa dysponuje szwalniami w Żyrardowie, Tarnowie i Dzierżoniowie oraz centrum laminacji Optex w Opocznie.

– Właściwie to jesteśmy grupą spółek i w ramach tej grupy produkujemy od przędzy poprzez tkaniny po gotowy mundur, dzięki czemu mamy pełną kontrolę nad jakością, a służby mundurowe to wymagający klient. Ten zintegrowany pionowo model technologii produkcji odzieży ochronnej to nasza przewaga nie tylko w kraju, ale i za granicą – powiedział podczas czatu inwestorskiego w StockWatch.pl Andrzej Tabaczyński, prezes zarządu Grupy Arlen.

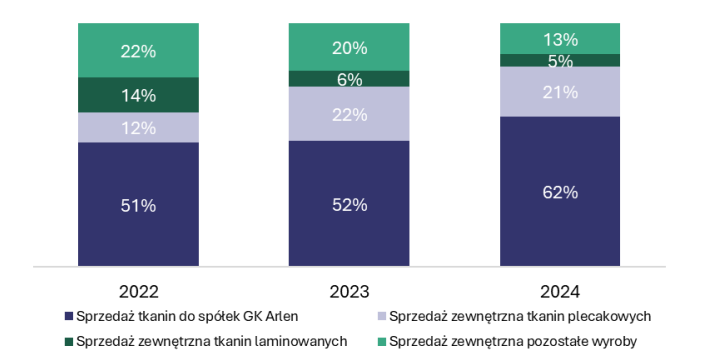

Źródło: Optex SA, przeliczenia własne emitenta

Obecnie Grupa Arlen zwiększa swoją obecność na rynkach zagranicznych. Około 16 proc. przychodów pochodzi z eksportu. Spółka rozwija działalność m.in. w Hiszpanii, Norwegii, Niemczech i krajach bałtyckich. W planach jest też dalsza ekspansja w Europie Środkowo-Wschodniej oraz rozwój nowego asortymentu: butów, rękawiczek, kamizelek balistycznych oraz tkanin trudnopalnych i maskujących.

– Grupa Arlen jest jednym z niewielu dużych producentów odzieży ochronnej (szczególnie przeznaczonej dla wojska i służb mundurowych) w Europie posiadających zaplecze produkcyjne i badawcze o takiej skali. Stąd też zamierzamy kontynuować rozwój na rynku europejskim i ubiegać się o zamówienia z innych państw niż Polska. Obecnie mamy sieć lokalnych przedstawicieli działających na rynkach, na których pozyskujemy i realizujemy kontrakty. Są to rynki niemiecki, hiszpański, norweski oraz litewski/krajów bałtyckich, ale zamierzamy dalej się rozwijać naszą ekspansję zagraniczną. W szczególności za atrakcyjne pod tym względem rynki uznajemy niemieckojęzyczne kraje Europy, w szczególności Niemcy, Hiszpanię, kraje skandynawskie, Litwę, Łotwę, Estonię, kraje Europy Środkowo-Wschodniej (zwłaszcza Czechy, Słowację), a w dalszej kolejności państwa Skandynawii i Szwajcarię – dodał prezes spółki.

Arlen pod względem oferty produktowej i modelu biznesowego nie ma bezpośrednich odpowiedników/konkurentów na GPW. Firmie potencjalnie najbliżej do Novity czy Lubawy.

– Na rynku krajowym nie występują podmioty o podobnej skali działające w identycznym modelu biznesowym, tj. pionowo zintegrowane, które są producentami zarówno tkanin specjalistycznych, jak i odzieży ochronnej. My koncentrujemy się na szyciu specjalistycznej odzieży dla wymagającego klienta, nie interesuje nas konkurencja z tanią produkcją z krajów o niskiej jakości – dodał prezes.

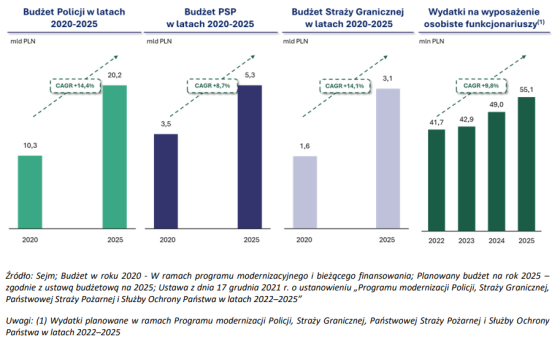

Wzrost wysokości budżetów poszczególnych służb/jednostek w latach 2020-2025. Źródło: Spółka/Prospekt emisyjny

Warto dodać, że IPO Grupy Arlen wpisuje się w szerszy trend rosnących wydatków państw europejskich na obronność. W samej Polsce nakłady na ten cel uległy podwojeniu r/r, osiągając 4,1 proc. PKB. Dla Grupy Arlen oznacza to korzystne otoczenie rynkowe i potencjalne możliwości dalszego wzrostu. Z drugiej strony należy pamiętać, że rząd zapowiedział już naprawdę dużo inwestycji i w obecnych uwarunkowaniach pola do utrzymania dynamik nakładów jest niewiele. To oczywiście może ulec zmianie w zależności od sytuacji na Ukrainie i dalszej postawy Rosji. Niemniej, warto mieć świadomość w jakim momencie odbywa się oferta i jak sytuacja geopolityczna może korelować z perspektywami. Jedno jest pewne, jeśli Arlen zadebiutuje na GPW, z miejsca zostanie zaszufladkowany przez inwestorów do nieformalnego „WIG-Militaria” lub „WIG-Wojsko”.

Arlen dynamicznie zwiększa wyniki, portfel zamówień to blisko 0,5 mld zł

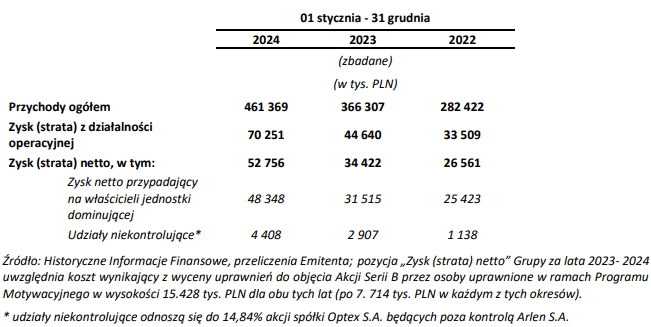

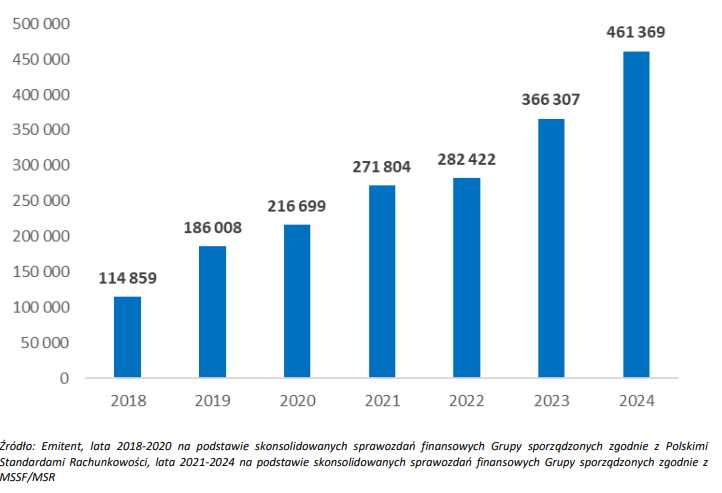

Na podstawie danych zawartych w prospekcie emisyjnym Grupa Arlen widać, że biznes rośnie w imponującym tempie. Przychody wzrosły o 26 proc. r/r do 461,4 mln zł, a zysk netto podskoczył o 53 proc. r/r do 48,3 mln zł. EBITDA wzrosła w skali roku aż o 51 proc., do 76,2 mln zł. Istotnie wzrosła także marża EBITDA. Jeszcze w 2022 r. wynosiła ona 13,5 proc., w 2023 roku wzrosła do 13,7 proc., a w ubiegłym roku podskoczyła do 16,5 proc.

Wybrane informacje finansowe ze skonsolidowanego sprawozdania z całkowitych dochodów Grupy za lata 2022 – 2024

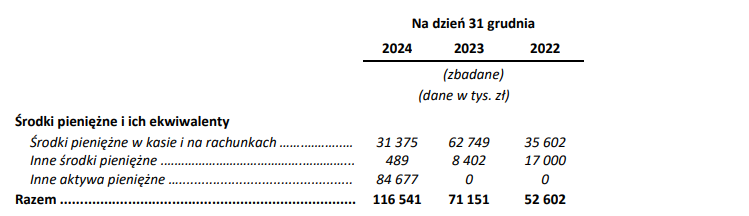

Warto zwrócić uwagę na wysoką płynność finansową – na koniec 2024 roku Grupa dysponowała 116,5 mln zł gotówki, a jej zadłużenie netto było ujemne.

Źródło: Spółka/Historyczne informacje finansowe, poza pozycjami „Środki pieniężne w kasie i na rachunkach” oraz „Inne środki pieniężne” – emitent, przeliczenia emitenta

Jak czytamy w prospekcie, w dotychczasowej działalności Arlenu występowała zauważalna sezonowość przychodów ze sprzedaży. Historycznie, tj. w latach 2022-2024 najniższe przychody (poza rokiem 2024, w którym przychody za II kwartał ukształtowały się na poziomie 32 proc.) spółka odnotowywała w I i II kwartale roku kalendarzowego, natomiast najwyższe w III i IV kwartale roku kalendarzowego.

– Na dzień 5 maja 2025 r. portfel zamówień Grupy Arlen w oraz do realizacji wynosił 476,5 mln zł. Portfel ten składał się zarówno ze zleceń do realizacji odbiorców zarówno polskich, jak i zagranicznych w ramach zamówień podstawowych objętych umowami (w kwocie 334,5 mln zł), realizację opcji dodatkowych (w kwocie 54 mln zł) oraz opcji dodatkowych w ramach umów ramowych (w kwocie 88 mln zł), z czego na rok 2025 Grupa zabudżetowała do wykonania 422,5 mln zł zakładając realizację podstawy oraz uruchomienie opcji dodatkowych. Wartość kontraktów pozyskanych w okresie styczeń – kwiecień 2025, realizowanych w roku ich pozyskania w roku 2025 wynosiła 276 mln zł, a w tym samym okresie roku poprzedniego ukształtowała się na poziomie 163 mln zł – mówi Andrzej Tabaczyński, prezes Grupy Arlen.

Aż 85,9 proc. przychodów grupy pochodzi z sektora publicznego. W strukturze przychodów szczególnie istotna jest współpraca z jednostkami wojskowymi Skarbu Państwa – w 2024 roku tylko dwie regionalne bazy logistyczne odpowiadały za blisko 58 proc. całkowitych przychodów.

Skonsolidowane przychody ze sprzedaży Grupy w latach 2018-2024 w tys. PLN

Polityka dywidendy Grupy Arlen

Arlen posiada formalną politykę dywidendową przyjętą w lutym 2025 roku. Zakłada ona coroczne rekomendowanie wypłaty dywidendy w wysokości od 30 proc. do 50 proc. skonsolidowanego zysku netto Grupy, o ile wypłata nie przekroczy 75 proc. jednostkowego zysku netto spółki.

Spółka regularnie dzieliła się zyskiem z akcjonariuszami także w poprzednich latach. W 2022 roku wypłacono 5,34 mln zł dywidendy, w 2023 roku 5,2 mln zł, a w 2024 roku – 4,01 mln zł. Najwyższą dywidendę uchwalono w maju 2025 roku – 9,52 mln zł (0,43 zł na akcję).

– W latach 2022-2024 spółka co roku wypłacała dywidendę. Łącznie kwota wypłaconych dywidend w tym okresie wyniosła ok. 14,6 mln zł. W lutym br. przyjęliśmy politykę dywidendy, która zakłada coroczne rekomendowanie Walnemu Zgromadzeniu przeznaczanie na dywidendę zysku netto osiągniętego w danym roku obrotowym stanowiącego równowartość od 30 proc. do 50 proc. skonsolidowanego rocznego zysku netto grupy. – powiedział podczas czatu Andrzej Tabaczyński, prezes Grupy Arlen.

Nowi akcjonariusze, którzy wezmą udział w IPO, pierwszej dywidendy będą mogli się spodziewać dopiero z zysku z 2025 roku. Dzień dywidendy za rok 2024 został już ustalony na 12 czerwca 2025 roku.

Parametry oferty publicznej Grupy Arlen

Oferta publiczna Grupy Arlen obejmuje wyłącznie sprzedaż akcji należących do głównego akcjonariusza – A.T. Fundacja Rodzinna, która obecnie kontroluje 95,06 proc. akcji spółki. To oznacza, że nie będzie emisji nowych akcji, a więc spółka nie pozyska kapitału na ew. rozwój lub zwiększenie skali biznesu.

W puli jest 6,6 mln akcji, co stanowi 29,8 proc. kapitału zakładowego. Oferta może zostać powiększona do maksymalnie 7,74 mln akcji (34,97 proc. KZ). W obu wariantach po IPO główny akcjonariusz będzie posiadał ponad 65 proc. akcji.

Ważnym elementem stabilizującym kurs akcji jest umowa lock-up – główny akcjonariusz zobowiązał się nie sprzedawać pozostałych akcji przez 24 miesiące od debiutu giełdowego.

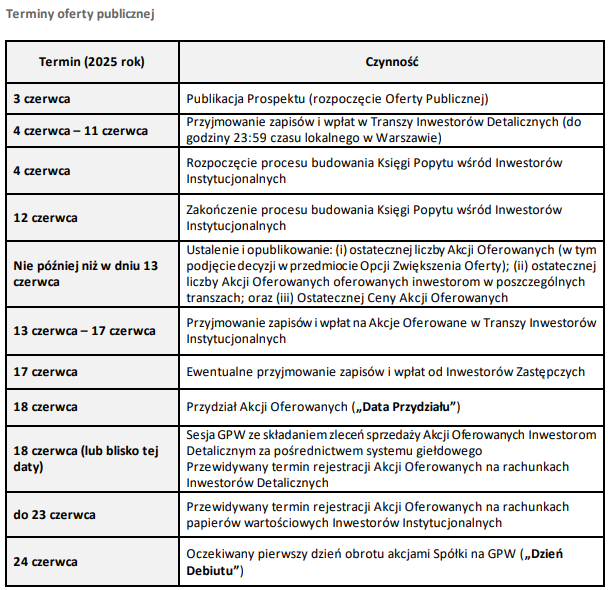

Zapisy na akcje w transzy inwestorów indywidualnych przyjmowane są po cenie maksymalnej 38 zł/sztukę i potrwają do środy, 11 czerwca. Intencją akcjonariusza sprzedającego jest zaadresowanie do inwestorów detalicznych ok. 10–20 proc. oferowanych akcji. Proces budowy księgi popytu wśród inwestorów instytucjonalnych będzie prowadzony w dniach od 4 do 12 czerwca 2025 roku. Po jego zakończeniu oferujący, we współpracy ze współkoordynatorami oferty, zdecyduje o alokacji akcji dla wybranych inwestorów oraz o ostatecznej cenie emisyjnej. Ostateczna cena oraz liczba akcji oferowanych w poszczególnych transzach zostaną podane do publicznej wiadomości nie później niż 13 czerwca br. Debiut na GPW planowany jest na 24 czerwca 2025 roku.

Licząc po cenie maksymalnej 38 zł za akcję wycena całej spółki opiewa na ok. 841 mln zł. Wskaźnik C/Z wynosi 17,4, a EV/EBITDA 9,2 – nie są to wygórowane poziomy tle branży. W przypadku pełnego wykorzystania opcji zwiększenia oferty i utrzymania ceny maksymalnej, potencjalna wartość oferty może wynieść około 294 mln zł.

Źródło: Spółka.

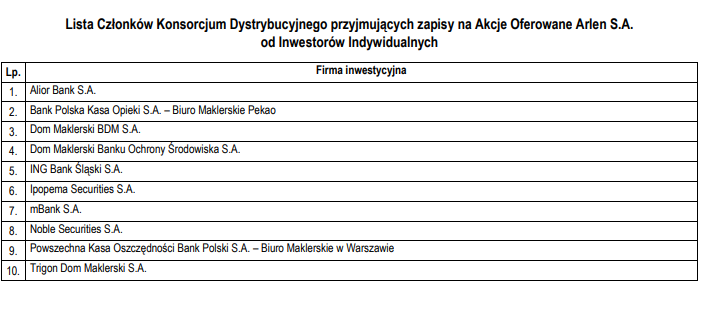

Zapisy na akcje przyjmowane są przez konsorcjum aż 10 brokerów. Rolę współkoordynatorów oferty i współprowadzących księgę popytu pełnią Dom Maklerski Navigator oraz Pekao Investment Banking. Dom Maklerski Navigator pełni także funkcję firmy inwestycyjnej pośredniczącej w ofercie, a Biuro Maklerskie Pekao — firmy współpośredniczącej.

Źródło: Spółka.