Krzysztof Borusowski, prezes Grupy Best.

Rozpoczynająca się emisja obligacji gdyńskiego Besta serii W3 obejmuje 300.000 obligacji o wartości nominalnej 100 zł każda, czyli o łącznej wartości nominalnej 30 mln zł. Są to 5-letnie papiery dłużne o zmiennym oprocentowaniu równym stawce WIBOR 3M powiększonej o marżę 4 proc. w skali roku, czyli około 7,3 proc. w pierwszym okresie odsetkowym. Odsetki będą wypłacane inwestorom co trzy miesiące, a wykup obligacji nastąpi 7 marca 2027 r.

Środki pozyskane z emisji obligacji grupa Best planuje przeznaczyć przede wszystkim na zakupy nowych portfeli wierzytelności.

– Tylko w czwartym kwartale minionego roku zainwestowaliśmy ponad 146 mln zł w nowe portfele wierzytelności, a w całym ubiegłym roku prawie 157 mln zł. W tym roku planujemy wyraźnie przyspieszyć inwestycje i zwiększyć skalę naszej działalności. Bierzemy aktywny udział w kolejnych ogłaszanych przetargach. Emisje obligacji skierowane do szerokiego grona inwestorów są ważnym źródłem finansowania naszego rozwoju, chcemy być stale obecni na tym rynku – powiedział Krzysztof Borusowski, prezes Best.

– Biorąc pod uwagę bieżące warunki rynkowe, zdecydowaliśmy się ponownie zaoferować inwestoiom obligacje o zmiennym oprocentowaniu, bazującym na stawce WIBOR dla trzymiesięcznych depozytów, powiększonej o atrakcyjną marżę, co obecnie daje łącznie około 7,3 proc. w skali roku. Rozszerzyliśmy również konsorcjum dystrybucyjne, aby ułatwić inwestorom udział w naszej ofercie – dodał Krzysztof Borusowski.

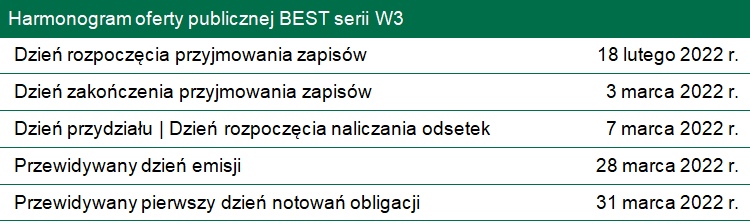

Zapisy na obligacje serii W3 będą przyjmowane od 18 lutego do 3 marca br. przez Dom Maklerski Banku Ochrony Środowiska, Dom Maklerski Banku BPS, Michael / Ström Dom Maklerski, Ipopema Securities oraz Noble Securities.

Źródło: Spółka

Oferta obligacji serii W3 jest częścią publicznego programu emisji obligacji o łącznej wartości nominalnej do 200 mln zł, realizowanego przez Best na podstawie prospektu podstawowego zatwierdzonego przez Komisję Nadzoru Finansowego 17 czerwca 2021 r. W ramach tego programu, Best przeprowadził w ubiegłym roku emisje obligacji serii W1 i W2 o łącznej wartości 20,7 mln zł.